Анализ судебной практики рассмотрения гражданских дел по

реклама

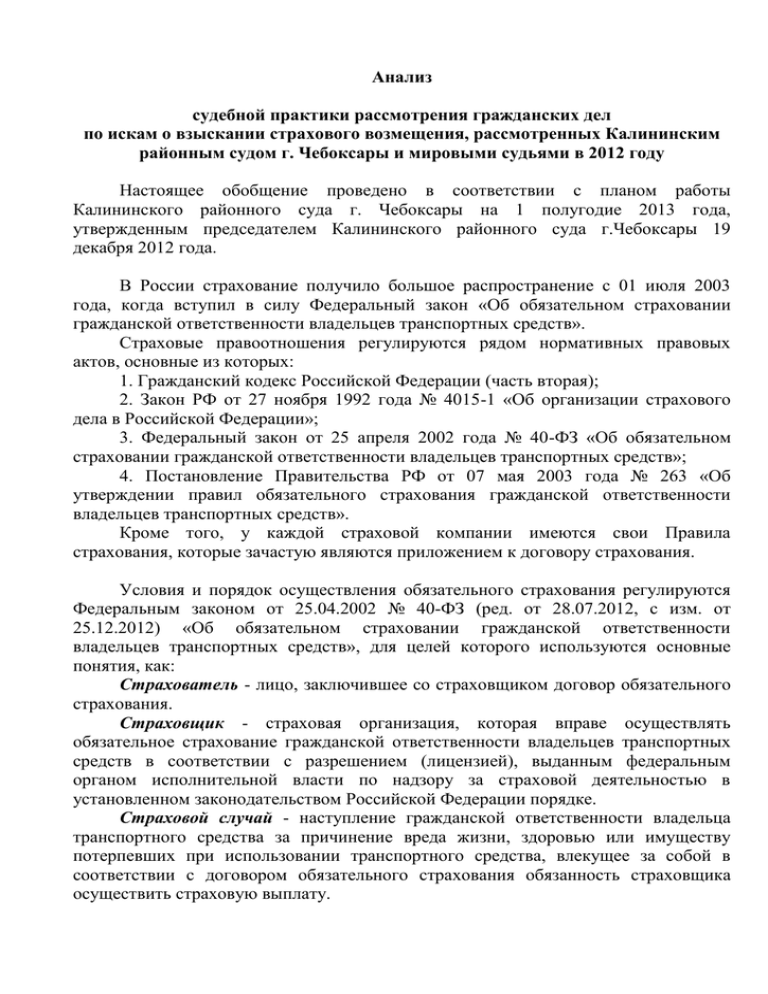

Анализ судебной практики рассмотрения гражданских дел по искам о взыскании страхового возмещения, рассмотренных Калининским районным судом г. Чебоксары и мировыми судьями в 2012 году Настоящее обобщение проведено в соответствии с планом работы Калининского районного суда г. Чебоксары на 1 полугодие 2013 года, утвержденным председателем Калининского районного суда г.Чебоксары 19 декабря 2012 года. В России страхование получило большое распространение с 01 июля 2003 года, когда вступил в силу Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств». Страховые правоотношения регулируются рядом нормативных правовых актов, основные из которых: 1. Гражданский кодекс Российской Федерации (часть вторая); 2. Закон РФ от 27 ноября 1992 года № 4015-1 «Об организации страхового дела в Российской Федерации»; 3. Федеральный закон от 25 апреля 2002 года № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»; 4. Постановление Правительства РФ от 07 мая 2003 года № 263 «Об утверждении правил обязательного страхования гражданской ответственности владельцев транспортных средств». Кроме того, у каждой страховой компании имеются свои Правила страхования, которые зачастую являются приложением к договору страхования. Условия и порядок осуществления обязательного страхования регулируются Федеральным законом от 25.04.2002 № 40-ФЗ (ред. от 28.07.2012, с изм. от 25.12.2012) «Об обязательном страховании гражданской ответственности владельцев транспортных средств», для целей которого используются основные понятия, как: Страхователь - лицо, заключившее со страховщиком договор обязательного страхования. Страховщик - страховая организация, которая вправе осуществлять обязательное страхование гражданской ответственности владельцев транспортных средств в соответствии с разрешением (лицензией), выданным федеральным органом исполнительной власти по надзору за страховой деятельностью в установленном законодательством Российской Федерации порядке. Страховой случай - наступление гражданской ответственности владельца транспортного средства за причинение вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства, влекущее за собой в соответствии с договором обязательного страхования обязанность страховщика осуществить страховую выплату. В целях защиты прав потерпевших на возмещение вреда, причиненного их жизни, здоровью или имуществу при использовании транспортных средств иными лицами, Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств» определяются правовые, экономические и организационные основы обязательного страхования гражданской ответственности владельцев транспортных средств. Объектом обязательного страхования являются имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории Российской Федерации. Страховым случаем признается наступление гражданской ответственности владельца транспортного средства за причинение вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства, влекущее за собой в соответствии с договором обязательного страхования обязанность страховщика осуществить страховую выплату. Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, которая составляет: в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, - не более 160 тыс. рублей; в части возмещения вреда, причиненного имуществу нескольких потерпевших, - не более 160 тыс. рублей; в части возмещения вреда, причиненного имуществу одного потерпевшего, не более 120 тыс. рублей. Страховая премия определяется в соответствии со страховыми тарифами, установленными Правительством Российской Федерации. Споры, вытекающие из договора обязательного страхования, разрешаются в соответствии с законодательством Российской Федерации. Посредством введения обязательного страхования риска гражданской ответственности владельцев транспортных средств - страхователей в договоре обязательного страхования потерпевшим, которые в силу пункта 3 статьи 931 ГК Российской Федерации признаются выгодоприобретателями, и в пользу которых считается заключенным данный договор, обеспечиваются право на возмещение вреда, причиненного жизни или здоровью, право на охрану здоровья, защиту имущественных прав. В 2012 году судьями Калининского районного суда г.Чебоксары рассмотрено 33 гражданских дела по искам о взыскании страхового возмещения, из них за отчетный период: рассмотрено с вынесением решения 23 производство по делу прекращено 2 оставлено без рассмотрения 1 передано в другие суды по подсудности - 7 2 Дела по искам о взыскании страхового возмещения рассмотрены под председательством судей: Алексеева Д.В. 2 Арслановой Е.А. 5 Башкировой И.Н. 10 Индриковой М.Ю. 2 Лащеновой Е.В. 5 Мартьяновой А.В. 5 Мулеевой С.М. 1 Степановой З.А. 2 Тигиной С.Н. 1 Как показал анализ судебной практики рассмотрения гражданских дел по искам о взыскании страхового возмещения, в 2012 году судьями Калининского районного суда г. Чебоксары рассмотрено 23 дела с вынесением решения об удовлетворении требований истцов. Из них 4 решения были обжалованы в апелляционном порядке, которые определением Судебной коллегии по гражданским делам Верховного Суда Чувашской Республики оставлены без изменения, а жалобы представителей ответчиков – без удовлетворения. В данном обобщении отражены несколько примеров гражданских дел по искам о взыскании страхового возмещения. 1. Например, гражданское дело № 2-1321/2012 по иску Серебрякова В.В. к Открытому акционерному обществу «ХХ» о взыскании суммы ущерба, причиненного в результате дорожно-транспортного происшествия (судья Алексеев Д.В.). Серебряков В.В. через представителя Конюхова Е.К. обратился в суд с иском к ОАО «ХХ» о взыскании суммы ущерба, причиненного в результате дорожнотранспортного происшествия, мотивировав требования тем, что в ходе дорожнотранспортного происшествия, случившегося ГГГ года на ХХХ, причинены повреждения его автомобилю «ХХ», №ХХ. Обращался к ответчику - страховщику его имущества по договору страхования от ГГГ года за страховой выплатой, однако ответчик выплатил ему в счет возмещения ущерба ХХ – сумму, не покрывающую действительной стоимости ущерба. По результатам произведенной по его инициативе оценки, стоимость восстановительного ремонта автомобиля составляет ХХ. Истец просил взыскать с ответчика разницу между размером осуществленной страховой выплаты и размером ущерба, установленного оценщиком – ХХ Иваковым Г.Ю., в размере ХХ, расходы на оплату услуг по проведению оценки ущерба в размере ХХ рублей и судебные расходы: на оплату юридических услуг в размере 3 ХХ руб., на нотариальное оформление доверенности в размере ХХ руб. и на оплату государственной пошлины при подаче иска в суд в размере ХХ. Выслушав объяснения лиц, участвующих в деле, изучив письменные доказательства, суд пришел к следующим выводам. В отношении транспортного средства «ХХ», №ХХ, истцом ГГ года заключен договор страхования с ЗАО «ХХ». Впоследствии данная организация присоединена к ОАО «ХХ», в связи с чем ОАО «ХХ» проведена реорганизация. Из представленных сторонами справки о дорожно-транспортном происшествии, постановления по делу об административном правонарушении от ГГ года, следует, что в ходе дорожно-транспортного происшествия, случившегося в часов мин. ГГ года возле дома №ХХ, столкнулись автомобиль «ХХ», № rus, под управлением Серебрякова В.В., и автомобиль «ХХ», № rus, под управлением Васильева А.Г. В отчете ООО «ХХ» (г.Москва) №ХХ года об оценке рыночной стоимости восстановительного ремонта транспортного средства указано, что стоимость устранения дефектов транспортного средства «ХХ», №ХХ, составила ХХ руб. Заключение о стоимости составлено с учетом актов осмотра транспортного средства, составленных экспертом ООО «ХХ» и датированных ХХ года. В акте осмотра от ХХ года не указано на повреждение фар автомобиля, тогда как в акте от ХХ года соответствующая отметка имеется. В заключении экспертов ЗАО «ХХ» (г.Москва) от ХХ года указано на завышение стоимости ремонта ввиду включения в смету суммы стоимости фары левой в ХХ руб. и фары правой в ХХ руб. За вычетом данных сумм указано на стоимость ремонта транспортного средства в размере ХХ рублей. В акте о страховом случае отмечено о перечислении страхователю Серебрякову В.В. данной суммы страхового возмещения вместо заявленной суммы в ХХ руб. Эксперты ЗАО «ХХ» учитывали акт осмотра от ХХ года, справку ГИБДД, калькуляцию и фотоснимки поврежденного автомобиля, что усматривается из содержания их заключения. Однако в справке о ДТП отмечено повреждение левой блок-фары автомобиля. Повреждения фар автомобиля усматривается и из фотоснимков, приложенных к отчету ООО «ХХ». В смете, составленной ХХ года ГГ Иваковым Г.Ю. на основании акта осмотра от ХХ года, учтены расходы на замену фар правой и левой в сборе с корректорами и омывателями, сумма расходов указывается как ХХ руб. и ХХ руб. соответственно. Оценивая указанные обстоятельства, суд находит, что экспертами ЗАО «ХХ» немотивированно указано на завышение стоимости ремонта ввиду включения в смету суммы стоимости фар, поскольку отметки о повреждении фар имеются и в справке о ДТП, и в акте осмотра от ХХ года, и в отчете ООО «ХХ». Доказательств, опровергающих наличие повреждений фар автомобиля, ответчик суду не представил. Истец в подтверждение данного факта представил отчет №ХХ Х Ивакова Г.Ю., в том числе и вышеупомянутую смету. 4 С учетом изложенного суд нашел убедительными доводы стороны истца о необоснованном исключении ответчиком из суммы страхового возмещения расходов в указанной части. Суд также считает обоснованным и указание стороны истца на необъективные показатели стоимости нормо-часов при ремонтных работах, использованные ООО «ХХ» в отчете от ХХ года. Относительно данных показателей суд исходит из сведений, изложенных в отчете ХХ Ивакова Г.Ю., учитывавшего при оценке ценообразующих факторов нормо-часов данные ряда ремонтных организаций. В отчете ООО «ХХ» такие данные отсутствуют. Изложенное является основанием для определения стоимости восстановительного ремонта автомобиля истца с использованием отчета ХХ Ивакова Г.Ю. Стоимость восстановительного ремонта указывается в отчете в размере ХХ. В соответствии со ст.15 Гражданского кодекса РФ лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода). Согласно положениям ст.929 Гражданского кодекса РФ по договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы). На основании вышеприведенных норм закона указанная истцом разница между размером осуществленной страховой выплаты и размером ущерба, установленного оценщиком – ХХХ Иваковым Г.Ю., в размере ХХХ подлежит возмещению ответчиком в пользу истца. Суд присуждает истцу в качестве убытков и сумму оплаты оценки ущерба, произведенной ХХ Иваковым Г.Ю., в размере ХХ рублей. Решением Калининского районного суда г.Чебоксары от 27 марта 2012 года постановлено: «Взыскать с Открытого акционерного общества «ХХХ» в пользу Серебрякова В.В. в счет ущерба, причиненного дорожно-транспортным происшествием, ХХХ, расходы на оплату проведения оценки ущерба в размере ХХХ рублей, судебные расходы в размере ХХХ – всего ХХХ». 5 2. Гражданское дело № 2-3562/2012 по иску Яковлева А.Н. к открытому акционерному обществу «ХХХ» о взыскании страхового возмещения, судебных расходов (судья Лащенова Е.В.). Яковлев А.Н. с последующими уточнениями обратился в суд с иском к открытому акционерному обществу «ХХХ» (далее ОАО «ХХХ»), обосновав свои требования тем, что между ним и ответчиком заключен договор добровольного страхования транспортного средства ХХХ, государственный знак ХХХ, ему выдан страховой полис № ХХХ. Транспортное средство застраховано по рискам автокаско (хищение (угон), ущерб). В период действия договора страхования с ХХХ по ХХХ машина была похищена ХХХ, ХХХ возбуждено уголовное дело, по которому истец признан потерпевшим. В связи с наступлением страхового случая истец ХХХ обратился в ОАО «ХХХ» для получения страховой выплаты, представив все необходимые документы. Страховая выплата по настоящее время ответчиком не произведена. В полисе страхования выгодоприобретателем указан Иванов В.А., который не предъявлял страховщику требований о выплате возмещения. Ивановым В.А. выдана нотариально удостоверенная доверенность от ХХХ на имя Школьникова Д.Ю. на право управления и распоряжения транспортным средством с правом передоверия. ХХХ Школьников Д.Ю. передал автомобиль ему на основании нотариально удостоверенной доверенности, фактически истец данный автомобиль купил, является его собственником. Заслушав истца, исследовав письменные доказательства, суд пришел к следующему. ХХХ года Иванов В.А. выдал Школьникову Д.Ю. нотариально удостоверенную доверенность управлять, пользоваться, распоряжаться автомобилем модели ХХХ с регистрационным знаком ХХХ, для чего предоставил ему соответствующие права, в том числе продать за цену и на условиях по своему усмотрению, снимать с учета и ставить на учет. Доверенность выдана сроком на три года с правом передоверия полномочий по настоящей доверенности другим лицам. В последующем ХХХ Иванов В.А. отменил доверенность от ХХХ, выданную Школьникову Д.Ю. на распоряжение автомобилем модели ХХХ с регистрационным знаком ХХХ. До отмены указанной доверенности ХХХ Школьниковым Д.Ю. выдана нотариально удостоверенная доверенность Яковлеву А.Н. на распоряжение автомобилем модели ХХХ с регистрационным знаком ХХХ без права дальнейшего передоверия. Согласно расписке от ХХХ Школьников Д.Ю. получил от Яковлева А.Н. ХХХ рублей в счет оплаты проданного автомобиля модели ХХХ с регистрационным знаком ХХХ, оплата за транспортное средство произведена. Между Яковлевым А.Н. и ОАО «ХХХ» ХХХ заключен договор страхования, истцу выдан страховой полис № ХХХ от ХХХ. Согласно данному полису страхователь Яковлев А.Н. застраховал транспортное средство ХХХ, регистрационный знак ХХХ г.в., по условиям страхования автокаско (хищение (угон), ущерб) со страховой суммой в ХХХ рублей, франшизой – ХХХ рублей. Срок действия договора с ХХХ. В данном полисе собственником транспортного средства и выгодоприобретателем указан Иванов В.А. 6 ХХХ между Яковлевым А.Н. и ОАО «ХХХ» заключено дополнительное соглашение о внесении в договор страхования № ХХХ следующих изменений и дополнений: в раздел «особые условия» - агрегатная франшиза подразумевает аккумуляцию убытков по страховым событиям по риску «Ущерб» с даты начала действия страхования до момента превышения суммарного убытка величины агрегатной франшизы, установленной по настоящему договору страхования. Выплата страхового возмещения страхователю по страховому событию по риску «Ущерб», при котором суммарный убыток с даты начала действия страхования превысил величину агрегатной франшизы, установленную настоящим договором страхования, производится в сумме этого превышения с учетом иных (кроме агрегатной) франшиз, установленных настоящим договором страхования. Выплата страхового возмещения по всем последующим страховым событиям по риску «Ущерб» производится в полном объеме с учетом иных (кроме агрегатной) франшиз, установленных настоящим договором страхования. Таким образом, сторонами дополнительным соглашением от ХХХ к договору страхования определено, что страховое возмещение по страховому событию по риску «Ущерб» выплачивается страхователю. ХХХ следователем отдела по расследованию преступлений на обслуживаемой территории ОП № 5 СУ управления МВД РФ по г.Чебоксары возбуждено уголовное дело по факту тайного хищения автомашины ХХХ, регистрационный номер ХХХ, принадлежащей Яковлеву А.Н. Постановлением ХХХ Яковлев А.Н. по данному уголовному делу как собственник транспортного средства признан потерпевшим. Согласно заявлению от ХХХ Яковлев А.Н. обратился в ОАО «ХХХ» о выплате страховой суммы в связи с хищением транспортного средства, приложив к нему свидетельство о регистрации ТС, ПТС; полис ОСАГО; нотариальную доверенность; водительское удостоверение; документ на право использования ТС; талон-уведомление из ОВД; справку ОВД; копию постановления о признании потерпевшим; копию постановления о возбуждении уголовного дела; паспорт; 4 ключа и 2 брелка от сигнализации. ХХХ Яковлеву А.Н. письмом ОАО «ХХХ» сообщено, что в представленных документах указано, что похищенное транспортное средство принадлежит Яковлеву А.Н., ему же и нанесен материальный ущерб. Фактически на основании ПТС, СТС и договора страхования от ХХХ собственником и выгодоприобретателем является Иванов В.А., в связи с чем Яковлеву А.Н. предлагается для дальнейшего рассмотрения заявления привести в соответствие документы с ПТС, СТС, договором страхования. Иванов В.А. в адрес суда и страховой компании представил заявление о том, что он отказывается от своего права требования страхового возмещения по договору страхования № ХХХ по страховому случаю от ХХХ в пользу страхователя Яковлева А.Н. Вступившим в законную силу решением Московского районного суда г. Чебоксары от 26 июля 2012 года отказано в удовлетворении иска ОАО «ХХХ» к Яковлеву А.Н. о признании сделки недействительной, применении последствий недействительности ничтожной сделки. 7 Из указанного решения следует, что ОАО «ХХХ» обратилось в суд с иском к Яковлеву А.Н. о признании договора добровольного страхования автомобиля ХХХ г.в., заключенного ХХХ № ХХХ недействительным, применении последствий недействительности ничтожной сделки. Также установлено, что Школьников Д.Ю. продал Яковлеву А.Н. автомобиль ХХХ рублей. После совершения договора куплипродажи Школьниковым Д.Ю. на основании доверенности от ХХХ и Яковлевым А.Н. последний стал собственником данного транспортного средства. В силу п. 1 ст. 929 Гражданского кодекса РФ по договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы). Согласно п.п. 1,2 ст. 930 ГК РФ имущество может быть застраховано по договору страхования в пользу лица (страхователя или выгодоприобретателя), имеющего основанный на законе, ином правовом акте или договоре интерес в сохранении этого имущества. Договор страхования имущества, заключенный при отсутствии у страхователя или выгодоприобретателя интереса в сохранении застрахованного имущества, недействителен. Ст. 939 ГК РФ предусмотрено, что заключение договора страхования в пользу выгодоприобретателя, в том числе и тогда, когда им является застрахованное лицо, не освобождает страхователя от выполнения обязанностей по этому договору, если только договором не предусмотрено иное либо обязанности страхователя выполнены лицом, в пользу которого заключен договор. Страховщик вправе требовать от выгодоприобретателя, в том числе и тогда, когда выгодоприобретателем является застрахованное лицо, выполнения обязанностей по договору страхования, включая обязанности, лежащие на страхователе, но не выполненные им, при предъявлении выгодоприобретателем требования о выплате страхового возмещения по договору имущественного страхования либо страховой суммы по договору личного страхования. Риск последствий невыполнения или несвоевременного выполнения обязанностей, которые должны были быть выполнены ранее, несет выгодоприобретатель. Существенными условиями договора имущественного страхования являются: условия об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования, о характере события, на случай наступления которого осуществляется страхование (страхового случая), о размере страховой суммы, о сроке действия договора (п. 1 ст. 942 ГК РФ). Согласно ст. 960 ГК РФ при переходе прав на застрахованное имущество от лица, в интересах которого был заключен договор страхования, к другому лицу права и обязанности по этому договору переходят к лицу, к которому перешли права на имущество, за исключением случаев принудительного изъятия имущества по основаниям, указанным в пункте 2 статьи 235 Гражданского кодекса РФ, и отказа от права собственности (статья 236). Лицо, к которому перешли права на 8 застрахованное имущество, должно незамедлительно письменно уведомить об этом страховщика. По делу установлено, что на момент наступления страхового случая истец Яковлев А.Н. являлся собственником застрахованного имущества – транспортного средства марки ХХХ с регистрационным знаком ХХХ, Иванов В.А. в период действия полиса и хищения автомобиля не имел интереса сохранения этого имущества. Ст. 430 ГК РФ установлено, что договором в пользу третьего лица признается договор, в котором стороны установили, что должник обязан произвести исполнение не кредитору, а указанному или не указанному в договоре третьему лицу, имеющему право требовать от должника исполнения обязательства в свою пользу; в случае, когда третье лицо отказалось от права, предоставленного ему по договору, кредитор может воспользоваться этим правом, если это не противоречит закону, иным правовым актам и договору. В силу положений ст. 956 ГК РФ страхователь вправе заменить выгодоприобретателя, названного в договоре страхования, другим лицом, письменно уведомив об этом страховщика; выгодоприобретатель не может быть заменен другим лицом после того, как он выполнил какую-либо из обязанностей по договору страхования или предъявил страховщику требование о выплате страхового возмещения или страховой суммы. Тем самым, по смыслу означенных положений законодательства Российской Федерации вступление третьего лица в обязательство происходит не непосредственно в силу заключения договора в его пользу, а с момента выражения этим третьим лицом должнику намерения воспользоваться своим правом по такому договору; только после выражения третьим лицом подобного намерения воспользоваться предоставленным ему договором правом третье лицо занимает место кредитора в данном обязательстве. При этом, учитывая положения ст. 10 ГК РФ, согласно которой не допускаются действия граждан и юридических лиц, осуществляемые исключительно с намерением причинить вред другому лицу, а также злоупотребление правом в иных формах, означенное намерение воспользоваться предоставленным договором правом, должно быть выражено третьим лицом именно в юридически значимой форме, свидетельствующей о его действительном намерении добиться фактической, в том числе принудительной, реализации права, предоставленного ему по договору, заключенному иным лицом. Ситуация, при которой выгодоприобретатель не обращается за выплатой к страховщику или страховщик отказывает выгодоприобретателю в выплате страхового возмещения, а выгодоприобретатель не обращается в суд с самостоятельным иском к такому страховщику за получением страхового возмещения, свидетельствует об отсутствии у этого выгодоприобретателя юридически значимого намерения воспользоваться предоставленным ему по договору правом. В отсутствие подобного юридически значимого волеизъявления выгодоприобретателя на взыскание страхового возмещения в судебном порядке означенное возмещение подлежит выплате непосредственно страхователю, так как в 9 противном случае это создало бы заведомую правовую неопределенность в правах и обязанностях сторон, нарушило бы законные интересы страхователя в сохранении застрахованного имущества и не соответствовало бы приведенным положениям законодательства Российской Федерации. Соответственно, в рамках спорных правоотношений право на получение страхового возмещения по договору страхования могло бы перейти к Иванову В.А. лишь в том случае, если бы этот выгодоприобретатель не просто формально заявил о наличии у него намерения получить соответствующее страховое возмещение, но и совершил бы необходимые юридически значимые действия, направленные на получение сумм страхового возмещения со страховщика, а при отказе страховщика в их выплате, обратился бы именно за их принудительным взысканием в судебном порядке. Из материалов дела усматривается, что заявлением, адресованным суду и ОАО «ХХХ», Иванов В.А. отказался от права на получение страховой суммы. Из представленных сторонами доказательств следует, что собственником транспортного средства марки ХХХ с регистрационным знаком ХХХ на момент его хищения являлся истец, который заинтересован в сохранении имущества и является страхователем по договору страхования № ХХХ г., заключенному с ответчиком. Иванов В.А. указан в полисе как собственник транспортного средства и выгодоприобретатель, однако таковым при наступлении страхового случая не являлся и не был заинтересован в сохранении имущества, в связи с чем суд приходит к выводу о том, что требования истца заявлены правомерно и подлежат удовлетворению. Истцом заявлено требование о взыскании страховой суммы за вычетом франшизы, т.е. ХХХ рублей. Довод стороны ответчика о том, что истец не является собственником похищенного имущества, транспортное средство зарегистрировано за Ивановым В.А., суд не принимает во внимание по следующим основаниям. Вступившим в законную силу решением Московского районного суда г. Чебоксары от 26 июля 2012 года, обязательным для суда по рассматриваемому спору, установлено, что договор купли-продажи транспортного средства ХХХ с регистрационным знаком ХХХ совершен между Школьниковым Д.Ю. и Яковлевым А.Н., согласно которому последний стал собственником автомобиля ХХХ. Не опровергает данный факт и регистрация транспортного средства за Ивановым В.А., т.к. Постановлением Правительства РФ от 12.08.1994 № 938 «О государственной регистрации автомототранспортных средств и другой самоходной техники на территории РФ» предусмотрена регистрация собственниками или владельцами транспортных средств в целях обеспечения полноты их учета, однако отсутствие регистрации транспортного средства в органах ГИБДД за собственником само по себе не свидетельствует об отсутствии у собственника права собственности на него. Для перехода права собственности на вещь в данном случае имеет значение обстоятельства по передаче товара продавцом покупателю, а покупателем оплаты товара в силу ст. ст. 454, 458 ГК РФ. Факт государственной регистрации автотранспортного средства в данном случае правового значения, влияющего на 10 заключение и исполнение договора купли-продажи, а также на возникновение права собственности, не имеет. Заочным решением Калининского районного суда г.Чебоксары от 15 октября 2012 года постановлено: «взыскать с открытого акционерного общества «ХХХ» в пользу Яковлева А.Н. страховую сумму по договору страхования ХХХ г. в размере ХХХ рублей, в возврат уплаченной госпошлины в сумме ХХХ». Определением Судебной коллегии по гражданским делам Верховного Суда Чувашской Республики от 19 декабря 2012 года заочное решение от 15 октября 2012 года оставлено без изменения, а жалоба представителя ответчика Открытого акционерного общества «ХХХ» - без удовлетворения. Страховщик при страховании риска убытков, причиненных контрагентами страхователя, приобретает права в порядке суброгации, если иное не предусмотрено договором имущественного страхования. В соответствии с частью 1 ст. 965 ГК РФ, если договором имущественного страхования не предусмотрено иное, к страховщику потерпевшего, выплатившему страховое возмещение, переходит в пределах выплаченной суммы право требования, которое страхователь (выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования (суброгация). Однако условие договора, исключающее переход к страховщику права требования к лицу, умышленно причинившему убытки, ничтожно. Под суброгацией понимается переход к страховщику прав страхователя на возмещение ущерба. Перешедшее к страховщику право требования осуществляется им с соблюдением правил, регулирующих отношения между страхователем (выгодоприобретателем) и лицом, ответственным за убытки. Страхователь (выгодоприобретатель) обязан передать страховщику все документы и доказательства и сообщить ему все сведения, необходимые для осуществления страховщиком перешедшего к нему права требования. Если страхователь (выгодоприобретатель) отказался от своего права требования к лицу, ответственному за убытки, возмещенные страховщиком, или осуществление этого права стало невозможным по вине страхователя (выгодоприобретателя), страховщик освобождается от выплаты страхового возмещения полностью или в соответствующей части и вправе потребовать возврата излишне выплаченной суммы возмещения. Например, гражданское дело № 2-1288-2012 по иску ОАО «ХХХ» к Хрисанову А.Л. о взыскании страховой выплаты в порядке суброгации (судья Мартьянова А.В.). ОАО «ХХХ» обратилось в суд с иском к Хрисанову А.Л. о взыскании суммы выплаченного страхового возмещения в размере ХХХ в порядке суброгации. Исковые требования мотивированы тем, что в результате дорожнотранспортного происшествия, произошедшего ХХХ по адресу: ХХХ по вине Хрисанова А.Л., управлявшего автомашиной ХХХ с государственным регистрационным номером ХХХ РУС, автомобилю ХХХ с государственным регистрационным знаком ХХХ РУС, принадлежащему Антонову Н.Н., 11 управляемому Ивлевым В.Н., причинены механические повреждении. ХХХ Страховой компанией ОАО «ХХХ», заключившей ХХХ года с Антоновым Н.Н. договор страхования, было выплачено страховое возмещение в размере ХХХ руб. (действительная стоимость ввиду конструктивной гибели транспортного средства). На момент дорожно-транспортного происшествия гражданская ответственность виновника ДТП Хрисанова А.Л. и владельца автомашины ХХ Х РУС была застрахована в ОАО «ХХХ», в связи с чем истец ХХХ года обратился в ОАО «ХХХ» с требованием возместить выплаченную страховую сумму. Платежным поручением от ХХХ года ОАО «ХХХ» произвело выплату страхового возмещения в порядке суброгации в размере ХХХ рублей, однако его недостаточно для возмещения в полном объеме выплаченного истцом страхового возмещения. Учитывая размер произведенной истцом выплаты страхового возмещения в размере ХХХ руб., произведенной ОАО «ХХХ» страховой выплаты в размере ХХХ рублей и проданных за ХХХ рублей годных остатков транспортного средства, просит взыскать с Хрисанова А.Л. сумму выплаченного страхового возмещения в размере ХХХ руб., а также расходы по оплате государственной пошлины в размере ХХХ. Судом установлено, что в ХХХ года по адресу: ХХХ - водитель Хрисанов А.Л., управляя автомашиной ХХХ с государственным регистрационным знаком ХХХ РУС , на дороге с двусторонним движением, имеющим четыре полосы для движения, пересек двойную сплошную линию разметки 1.3, выехал на сторону дороги, предназначенную для встречного движения, и допустил столкновение с автомашиной ХХХ с государственным регистрационным знаком ХХХ РУС под управлением Ивлева В.Н., принадлежащей Антонову Н.Н. В результате данного дорожно-транспортного происшествия автомобилю Антонова Н.Н. причинены механические повреждения, размер ущерба автомобиля ХХХ на основании отчета ХХХ, проведенного ХХ Никоновым А.Г., составляет ХХХ руб. По результатам осмотра данного автомобиля было составлено заключение о том, что восстановительный ремонт технически возможен, экономически нецелесообразен. Виновником произошедшего дорожно-транспортного происшествия является Хрисанов А.Л., в действиях которого усматриваются признаки состава административного правонарушения, предусмотренного ч.4 ст.12.15 Кодека РФ об административных правонарушениях. Как усматривается из материалов дела, ХХХ года между Антоновым Н.Н. и ОАО «ХХХ» заключен договор страхования автомашины ХХХ с государственным регистрационным знаком ХХХ РУС, страховая сумма ХХХ составляет ХХХ руб.. ХХХ года Антонов Н.Н. обратился в ОАО «ХХХ» с заявлением о выплате страхового возмещения. Произошедшее дорожно-транспортное происшествие ОАО «ХХХ» признано страховым случаем. Учитывая, что действительная стоимость автомобиля на момент заключения договора страхования составила ХХХ руб., а стоимость восстановительного ремонта-, ХХХ рублей, что превышает 70% от действительной стоимости автомобиля, ОАО «ХХХ» в соответствии с п.1.2 Правил страхования пришло к 12 выводу о том, что в данном случае имеет место конструктивная гибель застрахованного транспортного средства , в связи с чем , рассчитав сумму страхового возмещения согласно п.13.7.2 Правил страхования при конструктивной гибели транспортного средства, на основании соглашения №ХХХ к полису (Договору страхования) №ХХ года и страхового акта №ХХХ 2011 года выплатило Антонову Н.Н. страховое возмещение с учетом износа автомашины в размере ХХХ рублей. Условием выплаты страхового возмещения согласно п.2 Соглашения от ХХХ года явилась передача условно годных остатков поврежденного транспортного средства в собственность страховщика. Из заключения ЗАО «ХХХ» № ХХХ следует, что стоимость годных остатков автомобиля ХХХ с государственным регистрационным знаком ХХХ РУС с учетом аварийных повреждений составила ХХХ. ХХХ года между ОАО «ХХХ» и ХХ Вихровым А.А. заключен договор купли-продажи условно годных остатков транспортного средства №ХХХ, согласно которому Вихров А.А. оплатил стоимость условно годных остатков поврежденного автомобиля в размере ХХХ рублей. Указанная сумма перечислена Вихровым А.А. в ОАО «ХХХ» на основании приходного кассового ордера №ХХХ года. На основании п.4 ст.931 ГК РФ в случае, когда ответственность за причинение вреда застрахована в силу того, что ее страхование обязательно, а также в других случаях, предусмотренных законом или договором страхования такой ответственности, лицо, в пользу которого считается заключенным договор страхования, вправе предъявить непосредственно страховщику требование о возмещении вреда в пределах страховой суммы. ХХХ года ОАО «ХХХ» обратилось в ОАО «ХХХ», где застрахована гражданская ответственность виновного лица Хрисанова А.Л. с требованием возместить выплаченную Антонову Н.Н. сумму страхового возмещения в порядке суброгации. ХХХ года ОАО «ХХХ» выплатило ОАО «ХХХ» страховое возмещение в размере ХХХ рублей в пределах страховой суммы. Согласно ст. 1064 ГК РФ вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред. На основании ч.1 ст.1079 ГК РФ обязанность возмещения вреда возлагается на юридическое лицо или гражданина, которые владеют источником повышенной опасности на праве собственности, праве хозяйственного ведения, праве оперативного управления либо на ином законном основании (на праве аренды, по доверенности на право управления транспортным средством). Согласно ст. 15 Гражданского кодекса Российской Федерации лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а 13 также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода). Учитывая приведенные нормы закона, ответственность за ущерб, причиненный Антонову Н.Н., несет Хрисанов А.Л. Согласно ст.1072 ГК РФ юридическое лицо или гражданин, застраховавшие свою ответственность в пользу потерпевшего, в случае, когда страховое возмещение недостаточно для того, чтобы полностью возместить причиненный вред, возмещает разницу между страховым возмещением и фактическим ущербом. ХХХ года истцом в адрес Хрисанова А.Л. было направлено требование об уплате ущерба, возникшего в результате наступления страхового случая, в течение 15 дней со дня его получения, однако до настоящего времени оно не исполнено. В соответствии с частью 1 ст. 965 ГК РФ, если договором имущественного страхования не предусмотрено иное, к страховщику потерпевшего, выплатившему страховое возмещение, переходит в пределах выплаченной суммы право требования, которое страхователь (выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования (суброгация). В силу статьи 387 ГК РФ при суброгации права кредитора к должнику, ответственному за наступление страхового случая, переходят к страховщику в силу закона. При этом при суброгации не возникает нового обязательства, а происходит замена кредитора (потерпевшего) в уже существующем обязательстве. Право требования, перешедшее к новому кредитору в порядке суброгации, осуществляется им с соблюдением правил, регулирующих отношения между страхователем (выгодоприобретателем) и лицом, ответственным за убытки. В соответствии с требованиями ст. 965 Гражданского кодекса Российской Федерации к истцу, выплатившему страховое возмещение, перешло право требовать возмещения ущерба в пределах выплаченной суммы от причинителя вреда. На причинителя вреда в силу закона возлагается обязанность возместить потерпевшему убытки в виде реального ущерба (ст. ст. 15, 1064 ГК РФ). Согласно требованиям ст.ст. 1064, 1079 Гражданского кодекса Российской Федерации ответственность за ущерб, причиненный Антонову Н.Н., несет Хрисанов А.Л.. Учитывая изложенное, истец вправе получить сумму выплаченного им страхового возмещения в порядке суброгации с Хрисанова А.Л., поскольку его выплата произведена на основании условий договора страхования, стороной которого причинитель вреда Хрисанов А.Л. не являлся. Размер выплаченного истцом страхового возмещения подтвержден расчетами, основанными на Правилах добровольного страхования, и его выплата подтверждена платежными документами. Как указывалось выше, в пользу Антонова Н.Н. истцом выплачено страховое возмещение в размере ХХХ рублей. Часть страхового возмещения в размере ХХХ рублей в счет возмещения вреда в порядке суброгации истцу выплатило ОАО «ХХХ», где застрахована гражданская ответственность ответчика Хрисанова А.Л. Другая часть возмещена истцу путем продажи условно годных остатков поврежденного автомобиля в размере ХХХ рублей. 14 Таким образом, невозмещенной осталась сумма ущерба в размере ХХХ рублей. Решением Калининского районного суда г. Чебоксары от 04 апреля 2012 года постановлено: «Взыскать с Хрисанова А.Л. в пользу ОАО «ХХХ» страховую выплату в порядке суброгации в размере ХХХ руб. В соответствии со ст. 13 Федерального закона N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» потерпевший вправе предъявить непосредственно страховщику требование о возмещении вреда, причиненного его жизни, здоровью или имуществу, в пределах страховой суммы. Заявление потерпевшего, содержащее требование о страховой выплате, с приложенными к нему документами о наступлении страхового случая и размере подлежащего возмещению вреда направляется страховщику по месту нахождения его или его представителя, уполномоченного им на рассмотрение указанных требований потерпевшего и осуществление страховых выплат. Страховщик рассматривает заявление потерпевшего о страховой выплате и предусмотренные правилами обязательного страхования приложенные к нему документы в течение 30 дней со дня их получения. В течение указанного срока страховщик обязан произвести страховую выплату потерпевшему или направить ему мотивированный отказ в выплате. Федеральный закон N 40-ФЗ прямо устанавливает, что при неисполнении данной обязанности страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пени) в размере 1/75 ставки рефинансирования Банка России, действующей на день, когда страховщик должен был исполнить эту обязанность, от страховой суммы по виду возмещения вреда каждому потерпевшему. Сумма неустойки (пени), подлежащей выплате потерпевшему, не может превышать размер страховой суммы по виду возмещения вреда каждому потерпевшему, установленной законом. Гражданское дело № 2-3374/2012 по иску Кузнецова М.В., действующего от имени Филиппова С.В., к обществу с ограниченной ответственностью «ХХХ», Тюмерову В.А. о взыскании ущерба, судебных расходов. Кузнецов М.В. от имени Филиппова С.В. обратился в суд с иском с последующими утончениями к ООО «ХХХ», Тюмерову В.А. о взыскании ущерба, обосновав свои требования тем, что ХХХ года в ХХХ произошло ДТП с участием транспортного средства (далее ТС) марки «ХХХ» с государственным регистрационным знаком (далее г.р.з.) ХХХ, принадлежащего истцу, ТС марки «ХХХ» с г.р.з. ХХХ, принадлежащего Антонову В.Г., и ТС марки «ХХХ» с г.р.з. ХХХ, принадлежащего и под управлением ответчика Тюмерова В.А. Последний признан виновным в ДТП. Риск гражданской ответственности Тюмерова В.А. застрахован в ООО «ХХХ». До ХХХ страховая компания выплатила истцу тремя платежами страховое возмещение в общей сумме ХХХ рублей. Истец, посчитав данную сумму недостаточной, обратился к независимому оценщику, согласно отчету которого стоимость восстановительного ремонта составила ХХХ рублей с учетом износа. Таким образом, с ООО «ХХХ» подлежит взысканию сумма 15 страхового возмещения в размере ХХХ рублей, неустойка в соответствии с ФЗ «Об ОСАГО» за период с ХХХ в размере ХХХ рублей. С ответчика Тюмерова В.А. подлежит взысканию ущерб, превышающий пределы страховой выплаты в сумме ХХХ рублей, затраты на проведение экспертизы и составление отчета в сумме ХХХ рублей, а также истец просит взыскать с ответчиков уплаченную госпошлину и расходы на оплату услуг представителя. Согласно справке о дорожно-транспортном происшествии от ХХХ на автодороге ХХХ произошло ДТП с участием водителя Тюмерова В.А., управлявшего ТС марки «ХХХ», г/н ХХХ и нарушившего п.10.1 ПДД, и совершившего административное правонарушение, предусмотренное ст. 24.5 КоАП РФ, Филиппова С.В. (нарушений ПДД не имеется), который управлял ТС марки «ХХХ» с регистрационным знаком ХХХ, Антонова В.Г. (ПДД не нарушал), управлявшего ТС марки «ХХХ», г/н ХХХ. Риск гражданской ответственности Тюмерова В.А. застрахован в ООО «ХХХ». Дорожно-транспортное происшествие, произошедшее ХХХ с участием названных лиц, признано страховым случаем. ООО «ХХХ» произвело выплату страхового возмещения Филиппову С.В. в общей сумме ХХХ рублей: ХХХ рублей, ХХХ рублей, ХХХ рублей. Общие основания ответственности за причинение вреда предусмотрены ст. 1064 ГК РФ, согласно которой, вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред. Законом обязанность возмещения вреда может быть возложена на лицо, не являющееся причинителем вреда. В силу п. 3 ст. 1079 ГК РФ вред, причиненный в результате взаимодействия источников повышенной опасности их владельцам, возмещается на общих основаниях (статья 1064). Ч. 1 ст. 929 ГК РФ предусмотрено, что по договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы). В силу ст. 931 ГК РФ страхование ответственности за причинение вреда: по договору страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, может быть застрахован риск ответственности самого страхователя или иного лица, на которое такая ответственность может быть возложена. В случае, когда ответственность за причинение вреда застрахована в силу того, что ее страхование обязательно, а также в других случаях, предусмотренных законом или договором страхования такой ответственности, лицо, в пользу которого считается 16 заключенным договор страхования, вправе предъявить непосредственно страховщику требование о возмещении вреда в пределах страховой суммы. П. 1 ст. 4 ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» предусмотрена обязанность владельцев транспортных средств страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств на условиях и в порядке, которые установлены настоящим Федеральным законом и в соответствии с ним. В соответствии с п. 1 ст. 13 ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств", потерпевший вправе предъявить непосредственно страховщику требование о возмещении вреда, причиненного его жизни, здоровью или имуществу, в пределах страховой суммы. Согласно п. 3 ст. 13 ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств", если при наступлении страхового случая страховые выплаты должны быть произведены нескольким потерпевшим и сумма их требований, предъявленных страховщику на день первой страховой выплаты по этому страховому случаю, превышает страховую сумму по обязательному страхованию (ст. 7 Федерального закона), страховые выплаты производятся пропорционально отношению страховой суммы к сумме указанных требований потерпевших. Ст. 7 указанного Закона предусмотрена страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, которая составляет: а) в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, не более 160 тысяч рублей; б) в части возмещения вреда, причиненного имуществу нескольких потерпевших, не более 160 тысяч рублей; в) в части возмещения вреда, причиненного имуществу одного потерпевшего, не более 120 тысяч рублей. Таким образом, по делу установлено, что риск гражданской ответственности Тюмерова В.А., которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортного средства в силу ст. 4. Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств», застрахован в ООО «ХХХ». Указанная страховая компания в пределах лимита, установленного данным законом, обязана выплатить истцу страховое возмещение. В данном ДТП причинен ущерб двум потерпевшим, в связи с чем лимит ответственности страховой компании составляет ХХХ рублей. Истцу страховой компанией выплачено страховое возмещение в общей сумме ХХХ рублей. Из содержания приведенных норм права следует, что пропорциональное распределение страховых выплат между потерпевшими в пределах страхового лимита ХХХ руб. при причинении вреда их имуществу осуществляется только в случае, когда за выплатой страхового возмещения обращается два и более потерпевших. При этом законом прямо предусмотрена норма, ограничивающая размер обязательств страховщика перед одним потерпевшим ХХХ руб. (ст. 7 ФЗ от 17 25.04.2002 г. N 10-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств"). Таким образом, при обращении двух и более потерпевших за выплатой сумм страховых возмещений, (при причинении вреда имуществу) сумма требований которых превышает ХХХ руб., страховщик производит распределение страховой выплаты между ними пропорционально, при этом максимальный размер страховой суммы, не может быть более ХХХ руб. одному потерпевшему. Таким образом, законом установлен лимит ответственности страховщика в части возмещения вреда, причиненного одному потерпевшему, вне зависимости от количества потерпевших, в размере ХХХ рублей. Страховое возмещение, подлежащее выплате истцу, составляет ХХХ. В силу ч. 2 ст. 13 ФЗ «Об ОСАГО» Страховщик рассматривает заявление потерпевшего о страховой выплате и предусмотренные правилами обязательного страхования приложенные к нему документы в течение 30 дней со дня их получения. В течение указанного срока страховщик обязан произвести страховую выплату потерпевшему или направить ему мотивированный отказ в такой выплате. При неисполнении данной обязанности страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пени) в размере одной семьдесят пятой ставки рефинансирования Центрального банка Российской Федерации, действующей на день, когда страховщик должен был исполнить эту обязанность, от установленной статьей 7 указанного Федерального закона страховой суммы по виду возмещения вреда каждому потерпевшему. В силу приведенных положений закона с ответчика подлежит взысканию неустойка за период с ХХХ года, что составляет ХХХ рублей Ст. 1072 ГК РФ предусматривает, что гражданин, застраховавший свою ответственность в порядке обязательного страхования в пользу потерпевшего возмещает только разницу между страховым возмещением и фактическим размером ущерба в случае, когда страховое возмещение недостаточно для полного возмещения причиненного вреда, в связи с чем требование, предъявленное истцом к Тюмерову В.А. о возмещении ущерба в размере, непокрытом страховым возмещением, подлежит удовлетворению. Согласно ст. 15 ГК РФ лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение имущества (реальный ущерб). Заочным решением Калининского районного суда г. Чебоксары от 04 декабря 2012 года постановлено: «взыскать с общества с ограниченной ответственностью «ХХХ» в пользу Филиппова С.В. страховое возмещение в размере ХХХ, неустойку за просрочку выплаты страхового возмещения за период с ХХХ года в размере ХХХ, расходы на оплату услуг представителя в сумме ХХХ рублей, возврат уплаченной госпошлины в сумме ХХХ; расходы на проведение оценки в сумме ХХХ. 18 Взыскать с Тюмерова В.А. в пользу Филиппова С.В. ущерб, причиненный в результате дорожно-транспортного происшествия, в сумме ХХХ, расходы на оплату услуг представителя в сумме ХХХ рублей, возврат уплаченной госпошлины в сумме ХХХ; расходы на проведение оценки в сумме ХХХ». В соответствии со ст. 14 Федерального закона N 40-ФЗ страховщик имеет право предъявить регрессное требование к причинившему вред лицу в размере произведенной им страховой выплаты, если: - вследствие умысла указанного лица был причинен вред жизни или здоровью потерпевшего; - вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного); - указанное лицо не имело права на управление транспортным средством, при использовании которого им был причинен вред; - указанное лицо скрылось с места ДТП; - указанное лицо не включено в договор обязательного страхования в качестве лица, допущенного к управлению транспортным средством (при заключении договора обязательного страхования с условием использования транспортного средства только указанными в договоре обязательного страхования водителями); - страховой случай наступил при использовании указанным лицом транспортного средства в период, не предусмотренный договором обязательного страхования (при заключении договора обязательного страхования с условием использования транспортного средства в период, предусмотренный договором обязательного страхования); - на момент наступления страхового случая истек срок действия диагностической карты, содержащей сведения о соответствии транспортного средства обязательным требованиям безопасности транспортных средств, легкового такси, автобуса или грузового автомобиля, предназначенного и оборудованного для перевозок людей, с числом мест для сидения более чем восемь (кроме места для водителя), специализированного транспортного средства, предназначенного и оборудованного для перевозок опасных грузов. Страховщик имеет право предъявить регрессное требование в размере произведенной страховой выплаты к оператору технического осмотра, выдавшему диагностическую карту, содержащую сведения о соответствии транспортного средства обязательным требованиям безопасности транспортных средств, если страховой случай наступил вследствие неисправности транспортного средства и такая неисправность выявлена в момент проведения этим оператором технического осмотра, но сведения о ней не были внесены в диагностическую карту. Кроме того, страховщик вправе требовать от указанных лиц возмещения расходов, понесенных при рассмотрении страхового случая. Например, гражданское дело № 2-2960/2012 по иску Общества с ограниченной ответственностью «ХХХ» к Федорову В.П. о взыскании страхового возмещения в порядке регресса (судья Е.А. Арсланова). 19 ООО «ХХХ» обратилось в суд с иском к Федорову В.П. о взыскании выплаченного страховой компанией страхового возмещения в порядке регресса, мотивируя свои требования следующими обстоятельствами. В результате нарушения правил дорожного движения водителем автобуса Федоровым В.П. ХХХ произошло дорожно-транспортное происшествие, с участием автомашины марки «ХХХ» с государственным регистрационным номером ХХХ и автобуса марки «ХХХ» с государственным регистрационным номером ХХХ. В соответствии с договором добровольного страхования № ХХХ потерпевшему Мещанину О.С. было выплачено страховое возмещение в размере стоимости ремонта автомобиля «ХХХ» государственный регистрационный номер ХХХ в сумме ХХХ рублей. В соответствии со ст. 965 ГК РФ к страховщику, выплатившему страховое возмещение, переходит, в пределах выплаченной суммы, право требования, которое страхователь (выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования. Учитывая размер страховой суммы, подлежащей выплате в рамках обязательного страхования автогражданской ответственности в сумме ХХХ рублей, истцом заявлено требование о взыскании с ответчика ХХХ рублей, а также требование о возмещении судебных расходов по оплате государственной пошлины. Согласно ст. 1064 ГК РФ вред, причиненный личности или имуществу гражданина, подлежит возмещению в полном объеме лицом, причинившим вред. На основании ст. ст. 927, 929, 930 ГК РФ по договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого был заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе страхователя (выплатить страховое возмещение) в пределах определенной договором ( страховой ) суммы. Одним из видов таких договоров является договор страхования имущества. Если договором не предусмотрено иное, то в соответствии с положениями ст. 965 ГК РФ к страховщику, выплатившему страховое возмещение, переходит в пределах выплаченной суммы право требования, которое страхователь (выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования. В соответствии со ст. 1072 ГК РФ юридическое лицо или гражданин, застраховавшие свою ответственность в порядке добровольного или обязательного страхования в пользу потерпевшего (ст. 931, п. 1 ст. 935 ГК РФ) в случае, когда страховое возмещение недостаточно для того, чтобы полностью возместить причиненный вред, возмещают разницу между страховым возмещением и фактическим размером ущерба. Как усматривается из определения об отказе в возбуждении дела об административном правонарушении от ХХХ года Федоров В.П., управляя транспортным средством «ХХХ», «не учел особенности транспортного средства» и совершил наезд на стоящее транспортное средство «ХХХ» государственный регистрационный номер ХХХ Данными действиями, по мнению инспектора ХХХ, он нарушил п.10.1 Правил дорожного движения РФ. Поскольку данное 20 правонарушение не образует состава административного правонарушения, предусмотренного Кодексом РФ об административных правонарушениях, в возбуждении дела об административном правонарушении было отказано. Свою вину в наезде на стоящую автомашину марки «ХХХ» ответчик Федоров В.П. в его объяснениях от ХХХ года не отрицал. Он пояснил, что хотел заехать в переулок в тупик, включил левый поворот, затем сработала сигнализация, он остановился и увидел, что креплением багажника он зацепил легковую автомашину марки «ХХХ» государственный номер ХХХ, после чего он вызвал сотрудников ГИБДД. Из заявления водителя автомобиля «ХХХ» Мещанинова О.С., адресованного в ООО «ХХХ», следует, что он не был очевидцем ДТП, а обнаружил повреждения автомобиля, когда ХХХ вышел с работы и подошел к своему автомобилю, после чего позвонил в страховую компанию. При таких обстоятельствах, учитывая, что ответчиком суду не представлено каких-либо возражений, суд считает вину в совершении наезда на стоящий автомобиль водителя Федорова В.П. установленной и доказанной. Вследствие нарушения Федоровым В.П. правил дорожного движения произошло столкновение вышеуказанных автомашин, в результате чего автомашина марки «ХХХ» государственный номер ХХХ, получила механические повреждения, указанные в акте осмотра транспортного средства от ХХХ. ООО «ХХХ», застраховавшее автомобиль потерпевшего Мещанинова О.С., ХХХ оплатило по страховому полису ХХХ в соответствии с условиями добровольного страхования страховое возмещение организации, производившей ремонт - ООО «ХХХ рублей платежным поручением за № ХХХ. В соответствии с п.п. 7 - 9 Правил обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденных 7 мая 2003 года постановлением правительства РФ № 263, страховым случаем признается наступление гражданской ответственности владельца транспортного средства за причинение вреда имуществу потерпевших при использовании транспортного средства, влекущее за собой в соответствии с договором обязательного страхования обязанность страховщика осуществить страховую выплату. Правилами предусмотрены случаи, не относящиеся к страховым, полный перечень которых указан в ст. 9 Правил. Таким образом, рассматриваемое дорожно-транспортное происшествие является страховым случаем, а причиненный автомашине потерпевшего ущерб, подлежащим возмещению страховым обществом, застраховавшим ответственность водителя автобуса марки «ХХХ» государственный регистрационный номер ХХХ. Гражданин, застраховавший свою ответственность в порядке обязательного страхования в пользу потерпевшего в случае, когда страховое возмещение недостаточно для того, чтобы полностью возместить причиненный вред, обязан возместить разницу между страховым возмещением и фактическим размером ущерба. Поскольку законом предусмотрен лимит возмещения ущерба по договору обязательного страхования гражданской ответственности владельцев транспортных средств в пределах страховой суммы, указанной в ст. 10 вышеназванных Правил, ст. 7 ФЗ «Об обязательном страховании гражданской ответственности владельцев 21 транспортных средств» в размере ХХХ рублей, сумма, подлежащая возмещению, лицом, ответственным за убытки, составила: ХХХ. Ответчиком не представлено каких-либо сведений о том, что ответственность за причинение ущерба источником повышенной опасности в соответствии с требованиями ст. 1079 ГК РФ должна быть возложена на иное лицо, владеющее транспортным средством «ХХХ» государственный регистрационный номер ХХХ на праве собственности или ином законном основании. Заочным решением Калининского районного суда г. Чебоксары от 10 июля 2012 года постановлено: «Взыскать с Федорова В.П. в порядке регресса в пользу Общества с ограниченной ответственностью «ХХХ» страховое возмещение, выплаченное в порядке возмещения ущерба, причиненного в результате дорожно транспортного происшествия, в сумме ХХХ, в счет возврата государственной пошлины ХХХ». За отчетный период Калининским районным судом г. Чебоксары в апелляционном порядке рассмотрено 4 гражданских дела, поступивших по апелляционным (частным) жалобам на решения (определения) мировых судей судебных участков Калининского района г. Чебоксары. 3. Гражданское дело № 11-178/2012 по иску Кузьминой М.В. к ОАО «ХХХ», ООО «ХХХ», ООО «ХХХ» о взыскании страхового возмещения, поступившее по апелляционной жалобе представителя ответчика ОАО «ХХХ» на решение и.о. мирового судьи судебного участка №1 Калининского района г. Чебоксары от 05 июля 2012 года (судья Мартьянова А.В.). Кузьмина М.В. обратилась к мировому судье с исковым заявлением к ОАО «ХХХ» в лице филиала ОАО «ХХХ» в Чувашской Республике, ООО «ХХХ», ООО «ХХХ» о взыскании в солидарном порядке суммы страхового возмещения ХХХ, расходов по оценке в размере ХХХ рублей, расходов на отправку телеграммы ХХХ, расходов на оплату услуг представителя в размере ХХХ рублей, по уплате государственной пошлины. Решением и.о. мирового судьи судебного участка № 1 Калининского района г.Чебоксары от 05 июля 2012 года исковые требования Кузьминой М.В. удовлетворены частично; с ОАО «ХХХ» в пользу Кузьминой М.В. взыскана сумма материального ущерба в размере ХХХ руб., расходы на проведение экспертизы в размере ХХХ рублей, расходы на оплату услуг представителя в размере ХХХ руб., расходы по уплате государственной пошлины в размере ХХХ. В удовлетворении требований Кузьминой М.В. о взыскании с ООО «ХХХ», ООО «ХХХ» материального ущерба отказано. На указанное решение представителем ответчика ОАО «ХХХ» Кузнецовым А.В. подана апелляционная жалоба, в которой просит решение мирового судьи отменить, полагая, что мировой судья применил закон, не подлежащий применению, поскольку устройство, разбрасывающее песок, не является частью машины, а является лишь дополнительным оборудованием, а Законом об ОСАГО в качестве оснований для выплаты страхового возмещения вреда за причинение вреда от использования дополнительного оборудования не предусмотрено. 22 Мировым судьей верно установлено и материалами дела подтверждено, что в результате дорожно-транспортного происшествия – выброса шлака при дорожных работах, произошедшего ХХХ возле ХХХ Чувашской Республики по вине Маслова Г.В., управлявшего транспортным средством «ХХХ» с государственным регистрационным знаком ХХХ, принадлежавшего на праве собственности ООО «ХХХ», гражданская ответственность которого застрахована в ОАО «ХХХ», автомобилю Кузьмина И.В. «ХХХ» с государственным регистрационным знаком ХХХ причинен материальный ущерб в размере ХХХ рублей. ОАО «ХХХ» письмом от ХХХ года отказало истцу в выплате страхового возмещения со ссылкой на то, что оснований для взыскания с ОАО «ХХХ» страхового возмещения не имеется, поскольку повреждение транспортного средства было вызвано камнем, вылетевшим с транспортного средства «ХХХ», а не самим источником повышенной опасности, следовательно, указанный случай не является страховым. Отказ страховой компании в выплате страхового возмещения является необоснованным по следующим основаниям. Согласно статье 1 Федерального закона "Об обязательном страховании ответственности владельцев транспортных средств" страховой случай это наступление гражданской ответственности владельца транспортного средства за причинение вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства. Использование транспортного средства - это эксплуатация транспортного средства, связанная с его движением в пределах дорог (дорожном движении), а также на прилегающих к ним и предназначенных для движения транспортных средств территориях (во дворах, в жилых массивах, на стоянках транспортных средств, заправочных станциях и других территориях). В соответствии с п.5 Правил обязательного страхования гражданской ответственности владельцев транспортных средств", утвержденных Постановлением Правительства РФ от 07 мая 2003 года № 263, объектом обязательного страхования являются имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории Российской Федерации. В силу п.6 Указанных Правил дорожно-транспортным происшествием является событие, произошедшее в процессе движения по дороге транспортного средства и с его участием, при котором погибли или ранены люди, повреждены транспортные средства, сооружения, грузы либо причинен иной материальный ущерб. Страховым случаем в силу п.7 Правил признается наступление гражданской ответственности владельца транспортного средства за причинение вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства, влекущее за собой в соответствии с договором обязательного страхования обязанность страховщика осуществить страховую выплату. 23 Судом установлено, что повреждение автомобиля истца произошло по вине Маслова А.В., ответственность которого застрахована в ОАО «ХХХ». Данное обстоятельство подтверждено определением инспектора ДПС от ХХХ об отказе в возбуждении дела об административном правонарушении, из которого следует, что ХХХ по адресу: ХХХ, управляя автомобилем «ХХХ» с государственным регистрационным знаком ХХХ при производстве дорожных работ допустил выброс шлака в сторону встречного транспортного средства «ХХХ» с государственным регистрационным знаком ХХХ РУС под управлением Кузьмина И.В. В силу ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» при наступлении страхового случая страховщик обязан произвести страховую выплату. Учитывая, что повреждение транспортного средства произошло по вине Маслова А.В., гражданская ответственность которого застрахована в ОАО «ХХХ», мировой судья обоснованно взыскал с ответчика сумму причиненного истцу материального ущерба в размере ХХХ рублей, подтвержденного материалами дела. При этом мировым судьей правомерно сделан вывод о том, что произошедшее ХХХ года событие является страховым случаем, поскольку повреждение автомобиля произошло при использовании транспортного средства на проезжей части при осуществлении движения в пределах дороги. Довод представителя ответчика, изложенный в апелляционной жалобе о том, что устройство, разбрасывающее песок, из – под которого вылетел камень, не является частью машины, а потому не может служить основанием для выплаты страхового возмещения, оценен мировым судьей в решении суда, при этом им правильно сделан вывод о том, что доказательств установления на автомобиль «ХХХ» дополнительного оборудования не представлено. По настоящему спору транспортному средству потерпевшего вред причинен в результате попадания камня при производстве дорожных работ по вине Маслова А.В. во время движения по дороге, то есть при использовании транспортного средства. При этом следует учесть, что привлечение лица, причинившего вред, к административной ответственности не является обязательным элементом страхового случая при обязательном страховании гражданской ответственности владельцев транспортных средств. При таких обстоятельствах такое событие согласно пунктам 6,7 Правил обязательного страхования гражданской ответственности владельцев транспортных средств является дорожно-транспортным происшествием. Таким образом, мировой судья при вынесении решении учел все имеющие значение для дела обстоятельства, надлежащим образом отразив результаты оценки доказательств, и правомерно взыскал со страховой компании сумму причиненного ущерба согласно отчету № ХХХ года, в размере ХХХ руб., а также убытки, понесенные истцом в части определения суммы ущерба, в размере ХХХ рублей, подтвержденный документально. Апелляционным определением Калининского районного суда г.Чебоксары от 11 сентября 2012 года решение и.о. мирового судьи судебного участка № 1 24 Калининского района г. Чебоксары ЧР от 05 июля 2012 года по гражданскому делу по иску Кузьминой М.В. к ОАО «ХХХ», ООО «ХХХ», ООО «ХХХ» о взыскании страхового возмещения, оставлено без изменения, а апелляционная жалоба представителя ответчика ОАО «ХХХ» - без удовлетворения. Основными целями и принципами Федерального закона от 25 апреля 2002 года № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» является защита прав потерпевших на возмещение вреда, причиненного их жизни, здоровью и имуществу. В соответствии со статьей 3 указанного Закона основным принципом обязательного страхования является гарантия возмещения вреда, причиненного жизни, здоровью или имуществу потерпевших, в пределах, установленных Законом. Обобщение судебной практики по искам о взыскании страхового возмещения показало, что судами в целом правильно и единообразно применяются нормы действующего законодательства, регулирующего данные вопросы. Сложностей при рассмотрении дел с применением норм о договоре страхования у судей Калининского районного суда г. Чебоксары не возникает. Обобщение подготовил помощник судьи Калининского районного суда г. Чебоксары М.В. Герасимова «10» апреля 2013 года 25