Выплаты по гражданско

реклама

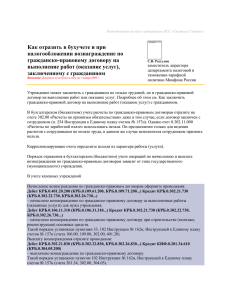

1 Выплаты по гражданско-правовым договорам Организация может заключить с физическим лицом как трудовой, так и гражданско-правовой договор. К гражданско-правовым договорам относятся: договоры подряда (глава 37 ГК РФ); договоры возмездного оказания услуг (глава 39 ГК РФ); договоры поручения (глава 49 ГК РФ); агентские договоры (глава 52 ГК РФ); авторские и другие договоры, перечисленные в ГК РФ. Гражданско-правовые договоры заключаются в соответствии с требованиями гражданского, а не трудового законодательства. Следует обратить внимание на то, что работник, с которым заключен гражданско-правовой договор, не подчиняется внутреннему распорядку организации, на него не распространяются нормы трудового законодательства, например продолжительность рабочего дня, порядок предоставления отпуска, такой работник не учитывается в табеле учета использования рабочего времени и т.д. Трудовая книжка при заключении гражданско-правового договора с работником не оформляется. При заключении гражданско-правового договора с работником на выполнение работ (оказание услуг) в условиях этого договора следует указать: виды работ (услуг), которые должен выполнить (оказать) работник; даты начала и окончания работ; требования к качеству работ; порядок сдачи-приемки работ; порядок оплаты результатов работы; ответственность сторон за нарушение условий договора. Факт выполнения работ (оказания услуг) по гражданско-правовому договору следует подтвердить актом приема-сдачи работ (услуг). Унифицированной формы такого бланка нет. Форму акта организация должна разработать самостоятельно, включив в нее все обязательные реквизиты, указанные в п. 2 ст. 9 Федерального закона от 21.11.96 г. N 129-ФЗ "О бухгалтерском учете". Если гражданско-правовой договор будет составлен неверно (например, в нем предусмотрено выполнение работником должностных обязанностей), то, несмотря на название договора, к нему будут применяться положения трудового законодательства, так как договором в этом случае фактически регулируются трудовые отношения (п. 8 постановления пленума Верховного суда Российской Федерации от 17.03.04 г. N 2). Таким образом, с работником, осуществляющим деятельность на постоянной основе и фактически выполняющим определенные трудовые функции, необходимо заключить трудовой договор. Данные правоотношения являются, по сути, трудовыми, и оформлять их гражданскоправовым договором неправомерно. Бухгалтерский учет Сумма вознаграждения, начисленного по гражданско-правовому договору, отражается в бухгалтерском учете по-разному в зависимости от вида выполненных работ (оказанных услуг) и от того, кем выполнены работы. Начисленное вознаграждение по гражданско-правовому договору учитывается по кредиту счета 76 "Расчеты с разными дебиторами и кредиторами". Корреспондирующий счет по дебету определяется исходя из того, какую работу и для какого подразделения организации выполняет работник. Например: работа, выполненная для нужд основного (вспомогательного, обслуживающего) производства, учитывается по дебету счетов 20, 23, 29; работа, необходимая аппарату управления (или выполненная для нужд организации торговли), отражается по дебету счета 26 или 44; работа, связанная с созданием актива организации, включается в стоимость этого актива; вознаграждение за работу, не связанную с производством и реализацией (услуги по организации отдыха и развлечений), учитывается на счете 91; сумма вознаграждения может быть учтена в составе расходов будущих периодов на счете 97 (например, вознаграждение за подготовительные работы) или может выплачиваться за счет резервов предстоящих расходов в том случае, если организация формирует соответствующий резерв, например резерв на гарантийный ремонт (счет 96). Налогообложение выплат Налог на доходы физических лиц 2 Вознаграждение по гражданско-правовым договорам является согласно п.п. 6 п. 1 ст. 208 НК РФ объектом обложения налогом на доходы физических лиц (НДФЛ). При выплате таких доходов организация является налоговым агентом и обязана исчислить, удержать и уплатить в бюджет этот налог. Организация не обязана удерживать НДФЛ с доходов по гражданско-правовым договорам в следующих случаях: договор заключен с индивидуальным предпринимателем (п.п. 1 п. 1 ст. 227 НК РФ); договор заключен с частным нотариусом (п.п. 2 п. 1 ст. 227 НК РФ); при выплате физическому лицу дохода от продажи имущества, принадлежащего ему на праве собственности (п.п. 2 п. 1 ст. 228 НК РФ). Эти лица самостоятельно исчисляют НДФЛ (п. 2 ст. 227 и п. 2 ст. 228 НК РФ), сами подают по окончании года налоговую декларацию в налоговый орган по месту своего учета и получают имущественные и профессиональные вычеты. При выплате доходов по гражданско-правовым договорам физическим лицам во всех остальных случаях организация должна исчислить с дохода НДФЛ по ставке 13% для резидентов Российской Федерации и 30% - для нерезидентов Российской Федерации (ст. 224 НК РФ). В соответствии с п. 4 ст. 226 НК РФ удержание начисленной суммы налога организация производит непосредственно из доходов налогоплательщика при их фактической выплате. Если же сумму налога удержать невозможно, например при выплате дохода в натуральной форме, необходимо в течение одного месяца письменно сообщить об этом в налоговый орган по месту своего учета. В соответствии со ст. 218 НК РФ налогоплательщики имеют право на стандартные вычеты. С 1 января 2003 г. такие вычеты могут быть предоставлены как работодателем по месту основной работы, так и любым другим налоговым агентом, который выплачивает физическому лицу доход. Иными словами, любой гражданин, в том числе выполняющий работу по гражданско-правовому договору, вправе подать любому налоговому агенту письменное заявление, представив при этом все необходимые документы, для получения стандартного вычета (п. 3 ст. 218 НК РФ). Однако следует иметь в виду, что вычеты предоставляются только по доходам, которые облагаются налогом по ставке 13% (п. 3 ст. 210 НК РФ), т.е. нерезиденты Российской Федерации не имеют права на получение каких-либо вычетов по НДФЛ. Профессиональные налоговые вычеты - это сумма всех документально подтвержденных затрат, связанных с выполнением работ по гражданско-правовому договору (например, стоимость израсходованных материалов), которые исключаются из налоговой базы по НДФЛ при расчете налога. Эти вычеты также предоставляются только по доходам, в отношении которых установлена налоговая ставка в размере 13%. Порядок предоставления вычетов зависит от того, кому и за какие виды работ (услуг) выплачивается вознаграждение по гражданско-правовому договору. Индивидуальные предприниматели, выполняющие работы по гражданско-правовым договорам, получают вычет в налоговых органах по окончании налогового периода путем подачи письменного заявления одновременно с подачей налоговой декларации (п. 1 ст. 221 НК РФ). Физические лица (не являющиеся индивидуальными предпринимателями), которые получают доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера, реализуют право на получение профессионального вычета у налогового агента путем подачи ему письменного заявления с приложением документов, подтверждающих понесенные расходы (п. 2 ст. 221 НК РФ). Пример 1. Для ремонта офиса ЗАО "Прогресс" привлекло гражданина Семенова А.А., не являющегося индивидуальным предпринимателем. За выполненные работы ему положено вознаграждение по договору подряда в сумме 35 000 руб. При выполнении работ Семенов А.А. приобрел материалы для ремонта на сумму 15 000 руб. Семенов А.А. подал письменное заявление о предоставлении ему профессиональных вычетов с приложением подтверждающих документов. Поскольку Семенов А.А. является резидентом Российской Федерации и не является индивидуальным предпринимателем, организация обязана удержать с его доходов НДФЛ по ставке 13%. При этом Семенов А.А. имеет право на основании заявления и приложенных документов получить у налогового агента профессиональный вычет по НДФЛ в сумме 15 000 руб. Следовательно, доход Семенова А.А., облагаемый НДФЛ, составит 20 000 руб. (35 000 - 15 000). Сумма НДФЛ, которая подлежит удержанию при выплате дохода, составит 2600 руб. (20 000 руб. х 13%). Физические лица (неиндивидуальные предприниматели), получающие вознаграждения по авторскому договору за создание, исполнение или использование произведений науки, литературы и искусства, также получают профессиональный вычет по НДФЛ у налогового агента в сумме фактически произведенных и документально подтвержденных расходов (п. 3 ст. 221 НК РФ). Если они не могут документально подтвердить свои расходы, то имеют право на профессиональный вычет в размере, указанном в таблице, приведенной в п. 3 ст. 221 НК РФ. 3 На каждого гражданина, которому организация в течение года выплачивала вознаграждение по гражданско-правовому договору (кроме индивидуальных предпринимателей), организация не позднее 1 апреля года, следующего за отчетным годом, должна представить сведения в налоговый орган по форме N 2-НДФЛ (п. 2 ст. 230 НК РФ). Пример 2. Издательство заключило с автором (физическим лицом, не являющимся индивидуальным предпринимателем) авторский договор на публикацию его статьи в журнале. Авторское вознаграждение по условиям договора составляет 5000 руб. Автор подал заявление на получение стандартных вычетов на себя и ребенка и профессиональных вычетов. При этом свои расходы автор документально не подтвердил. Отношения, возникающие в связи с созданием и использованием произведений литературы (авторское право), регулируются Законом Российской Федерации от 9.07.93 г. N 5351-1 (с изменениями и дополнениями от 19.07.95 г., 20.07.04 г.) "Об авторском праве и смежных правах". Для целей бухгалтерского учета расходы по выплате авторского вознаграждения являются для издательства расходами по обычным видам деятельности и включаются в себестоимость проданной продукции (пп. 5, 9 ПБУ 10/99). Дата фактического получения дохода в виде авторского вознаграждения определяется как день выплаты вознаграждения (п.п. 1 п. 1 ст. 223 НК РФ): Дебет 20, Кредит 76 - 5000 руб. - начислено вознаграждение по авторскому договору (акт приемки-передачи статьи). При фактической выплате дохода организация обязана начислить и удержать сумму НДФЛ. При этом работник имеет право на получение стандартного вычета на основании его заявления и документов (п. 3 ст. 218 НК РФ) на него (400 руб.) и на его ребенка (600 руб.). Кроме того, на основании заявления работника издательство должно предоставить ему профессиональный вычет в соответствии с п. 3 ст. 221 НК РФ. Так как документально подтвержденных расходов у работника нет, профессиональный вычет производится в соответствии с таблицей, приведенной в ст. 221 НК РФ, и в рассматриваемом случае он составит 20% дохода, т.е. 1000 руб. (5000 руб. х 20%). Налоговая база по НДФЛ составит: 5000 - 400 - 600 - 1000 = 3000 руб. Следовательно, НДФЛ будет равен 390 руб. (3000 руб. х 13%). При выплате дохода в бухгалтерском учете издательства будут сделаны записи: Дебет 76, Кредит 68 - 390 руб. - начислен НДФЛ с вознаграждения; Дебет 68, Кредит 51 - 390 руб. - перечислен в бюджет НДФЛ; Дебет 76, Кредит 50 - 4610 руб. - выплачен доход по авторскому договору. (Окончание следует) А. Вайгачева, аудитор консалтинговой группы "Что делать Консалт" "Финансовая газета. Региональный выпуск", N 24, июнь 2005 г.