Проект

реклама

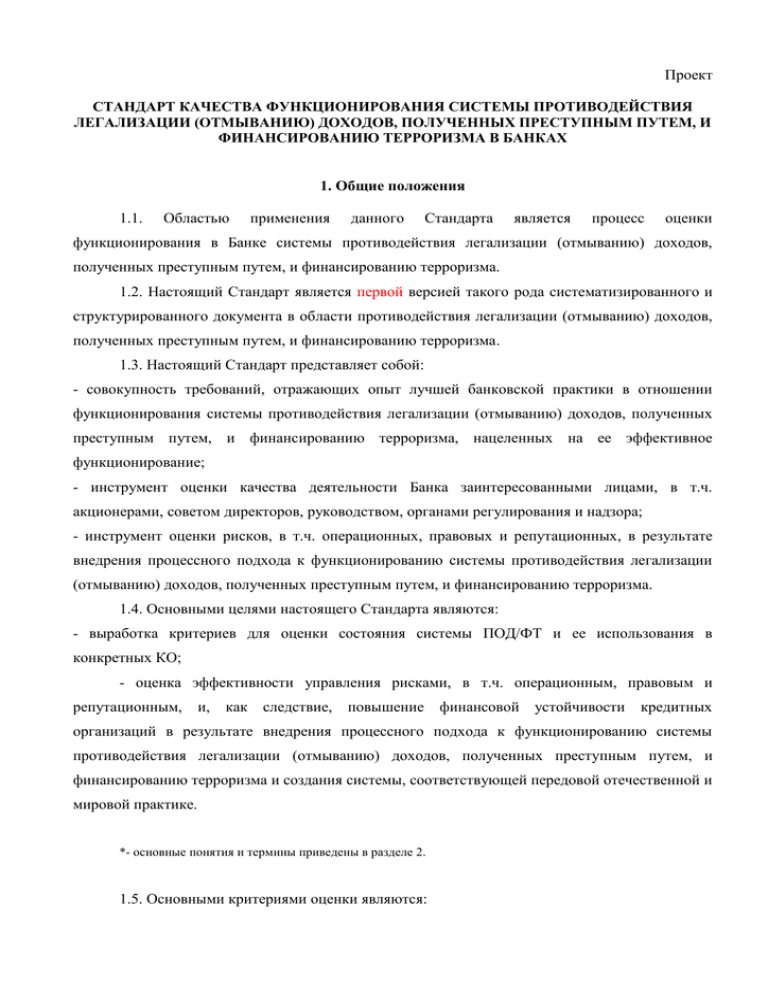

Проект СТАНДАРТ КАЧЕСТВА ФУНКЦИОНИРОВАНИЯ СИСТЕМЫ ПРОТИВОДЕЙСТВИЯ ЛЕГАЛИЗАЦИИ (ОТМЫВАНИЮ) ДОХОДОВ, ПОЛУЧЕННЫХ ПРЕСТУПНЫМ ПУТЕМ, И ФИНАНСИРОВАНИЮ ТЕРРОРИЗМА В БАНКАХ 1. Общие положения 1.1. Областью применения данного Стандарта является процесс оценки функционирования в Банке системы противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма. 1.2. Настоящий Стандарт является первой версией такого рода систематизированного и структурированного документа в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма. 1.3. Настоящий Стандарт представляет собой: - совокупность требований, отражающих опыт лучшей банковской практики в отношении функционирования системы противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, нацеленных на ее эффективное функционирование; - инструмент оценки качества деятельности Банка заинтересованными лицами, в т.ч. акционерами, советом директоров, руководством, органами регулирования и надзора; - инструмент оценки рисков, в т.ч. операционных, правовых и репутационных, в результате внедрения процессного подхода к функционированию системы противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма. 1.4. Основными целями настоящего Стандарта являются: - выработка критериев для оценки состояния системы ПОД/ФТ и ее использования в конкретных КО; - оценка эффективности управления рисками, в т.ч. операционным, правовым и репутационным, и, как следствие, повышение финансовой устойчивости кредитных организаций в результате внедрения процессного подхода к функционированию системы противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма и создания системы, соответствующей передовой отечественной и мировой практике. *- основные понятия и термины приведены в разделе 2. 1.5. Основными критериями оценки являются: Степень реализации принципа «Знай своего клиента». В этой связи предлагается оценивать следующую работу кредитных организаций, в т.ч. степень реализации программ, изложенных в Письме № 99-Т: - состояние работы по проведению идентификации и изучению клиентов, установлению и идентификации выгодоприобретателей; - применяемую методику оценки риска от деятельности клиентов, выгодоприобретателей в целях легализации (отмывания) доходов, полученных преступным путем и ее применение; - содержание договоров на расчетно-кассовое обслуживание клиентов; наличие в них положений, дающих возможность прекращения договорных отношений в одностороннем порядке и отказа от заключения договоров банковского счета. Наличие неформальных подходов при разработке Правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма (кредитные организации зачастую просто переписывают рекомендации Банка России, хотя, основываясь на собственном опыте и своей специализации, они могут предусмотреть более эффективные процедуры контроля); Оперативное внедрение в практику работы рекомендаций, доводимых Банком России, в т.ч. в связи с совершенствованием принципов ФАТФ. Внедрение программных продуктов, автоматизирующих процессы фиксации операций, подлежащих обязательному контролю, что позволит снизить влияние человеческого фактора; Внедрение мер, ограничивающих использование наличных денежных средств, включая индивидуальную работу с клиентами; Степень взаимодействия с государственными уполномоченными и правоохранительными органами, направленное на выявление клиентуры, совершающей сомнительные операции. 1.6. Основными лицами, заинтересованными во внедрении данного Стандарта, являются: 1.6.1. Кредитные организации. Внедрение Стандарта позволит: - проведение самооценки степени зрелости созданной в КО системы ПОД/ФТ; - проведение сравнения систем ПОД/ФТ различных КО на основе единого механизма оценки и выявлять слабые стороны в работе по ПОД/ФТ; - повышение управления рисками и финансовой устойчивости на основе самооценки степени зрелости системы ПОД/ФТ; -приспособление к внешним требованиям регулирующих и надзорных органов. - улучшить деловую репутацию и, как следствие, повысить конкурентоспособность, эффективность и капитализацию путем создания и поддержания конкурентоспособной системы ПОД/ФТ. 1.6.2. Клиенты кредитных организаций. Внедрение Стандарта будет способствовать повышению уровня защищенности кредиторов и вкладчиков кредитных организаций, финансовой устойчивости банковской системы в целом. Грамотно поставленная работа сотрудников кредитных организаций позволит избежать процедуры специальной проверки клиентов, деятельность которых отличается от стандартных схем, но не направлена на легализацию доходов, полученных преступным путем. 1.6.3. Органы управления кредитных организаций (акционеры, совет директоров, правление). Четкая регламентация процессов и хорошо организованный внутренний контроль позволяют минимизировать и в дальнейшем исключить саму вероятность вовлечения кредитной организации в схемы, связанные с легализацией (отмыванием) доходов, полученных незаконным путем и финансированием терроризма (вывод крупных сумм денежных средств из легального денежного оборота и т.д.), повысить эффективность управления рисками, свою репутацию как благонадежного банка, избежать непредвиденных потерь и конфликтов с надзорными органами. Внедрение стандарта предполагает выделение основных, вспомогательных и управляющих процессов банка, их описание с целью определения назначения, места в развитии организации. Определяются необходимые ресурсы и способы совершенствования процессов. 1.6.4. Персонал Банка (руководители и сотрудники). Мотивация персонала банка направлена на достижение эффективного функционирования СПОД/ФТ, на предотвращение нарушения требований нормативных актов Банка России в области ПОД/ФТ, снижение недопустимо высоких правовых и репутационных рисков и возможных негативных последствий для Банка в виде потери законопослушных клиентов и риском применения к Банку санкций со стороны надзорных органов, вплоть до отзыва лицензии на осуществление банковской деятельности. 1.6.5. Орган банковского регулирования и надзора. Внедрение Стандарта позволит повысить объективность оценки деятельности КО надзорным органом, расширит возможность выработки адекватных рекомендаций по совершенствованию СПОД/ФТ и регулирования банковской деятельности. 1.6.6. Государство получит снижение влияния преступных капиталов в экономике. Неконтролируемый государством оборот "теневой" денежной наличности снижает эффективность инструментов денежно-кредитного регулирования, стимулирует инфляционные процессы, формирует повышенный спрос на недвижимость, землю, золотовалютные ценности, ведет к существенному сокращению бюджетных поступлений, т.е. оказывает заметное влияние на макроэкономические процессы. Необходимо подчеркнуть, данный проект является "пилотным" и определяет лишь методические подходы, требующие дальнейшей разработки и регламентации для практического применения в виде одного из стандартов Банка России. 2. Основные термины, применяемые в Стандарте Бенефициарный собственник - физическое/ие лицо/а, которые в конечном итоге владеют правами собственности или контролируют клиента и/или лицо, в чьих интересах совершается сделка. В это понятие также включаются те лица, которые в конечном итоге реально контролируют юридическое лицо или образование. Обналичивание - проведение внешне законных операций по движению денежных средств от заказчика - обладателя безналичных средств через специально созданные юридические лица к физическим или юридическим лицам, снимающим их в наличной форме в заранее разработанной последовательности, обеспечивающей сокрытие источника средств и бенефициара операции. Cистема незаконным противодействия путем и легализации финансированию (отмывания) терроризма - доходов, комплекс полученных взаимосвязанных организационных, информационных, финансовых и юридических мероприятий, объединенных единой технологией, направленный на предотвращение использования банковской системы в качестве инструмента для легализации (отмывания) доходов, полученных незаконным путем, и финансировании терроризма (далее - СПОД/ФТ). Информационная система – организационно-упорядоченная совокупность документов (массивов данных) и информационных технологий, в том числе с использованием средств вычислительной техники и связи, реализующих информационные процессы. как вариант стандартов. № п/п Элементы организации процесса 1.1 Результат организации системы противодействи я легализации (отмыванию) доходов, полученных преступным путем и финансировани ю терроризма (продукт) 1.2 Стороны, интересы которых учитываются в процессе функционирова ния СПОД/ФТ 1 «Определенный» (процессы документированы взаимосвязаны) Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) 1. Продуктовая составляющая Обеспечение полноты и достоверности направления При выявлении низкой эффективности сообщений в ФСФМ по операциям ПОК и сомнительным используемых процедур обеспечивается их операциям осуществляется посредством использования оптимизация. Применяемые процедуры информации, поступающей от ответственных находятся в стадии непрерывного исполнителей. Результаты полноты и достоверности совершенствования и основываются на направления сообщений в уполномоченный орган зависят в положительной практике. Обеспечение Банком значительной степени от компетентности ответственных принципа "знай своего клиента" в полном объеме исполнителей. Применяемые Банком процедуры по реализовано на практике. выявлению сомнительных операций являются лишь Характерным является: "копированием" рекомендаций надзорных органов, исключение вовлечения Банка и его служащих собственная практика не используется. в осуществление противоправной деятельности, в т.ч. легализации (отмывания) доходов, полученных преступным путем, и финансированию терроризма; доведения до сведения руководства информации о проблемах, связанных c использованием Банка в своих интересах недобросовестными клиентами и обоснованное предложение по решению данных проблем; обеспечение последующего контроля за выполнением мероприятий, направленных на решение возникших проблем. - Собственники кредитной организации, - органы управления; - надзорные органы, - внешний аудит. - Собственники кредитной организации, - органы управления, - надзорные органы, - внешний аудит, - кредиторы и вкладчики. 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) Процессы функционирования системы ПОД/ФТ проработаны до уровня лучшей практики, основанной на результатах непрерывного совершенствования. Банк способен к быстрой адаптации при изменениях, как в характере деятельности клиентов, так и изменении нормативных и правовых актов. Кроме этого характерным является выявление, оценка и предупреждение на постоянной основе рисков, которые могут негативно отразиться на репутации Банка. Оценка охватывает все риски, возникающие в процессе выполнения Банком деятельности по ПОД/ФТ. В ходе организации системы ПОД/ФТ минимизирована возможность наступления событий (рисков), которые могут повлиять на достижение эффективного функционирования системы ПОД/ФТ. В системе функционирования ПОД/ФТ в максимальной степени применяется автоматизация процессов. При этом допустимые уровни риска зафиксированы во внутренних документах. - Собственники кредитной организации, - органы управления, - надзорные органы, - внешний аудит, - кредиторы и вкладчики, - клиенты Банка. № п/п Элементы организации процесса 2.1 Разработка (переработка) правил внутреннего контроля в целях ПОД/ФТ и внутренних документов, регламентирую щих порядок ПОД/ФТ 2.2 Предварительн ый контроль (комплекс мер, направленный на уменьшение вероятности возникновения ошибок на этапе подготовки банковской операции) 2.2. 1 Осуществление идентификации клиентов, установления и идентификации выгодоприобрет 1 «Определенный» (процессы документированы взаимосвязаны) Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) 2. Технологическая составляющая ПВК и внутренние документы (правила, процедуры, Утвержденные ПВК доведены до руководителей положения, распоряжения, решения, приказы, методики, структурных подразделений и ответственных должностные инструкции и иные): исполнителей (имеется соответствующее - отражают требования Банка при совершении банковских подтверждение). Также в рамках осуществления операций и других сделок, предварительного контроля периодически - содержат принципы контроля проводимых операций, своевременно (по мере внесения изменений в - содержат степень ответственности подразделений и нормативные акты) проводятся работы по отдельных сотрудников, актуализации ПВК, программ его осуществления, - отражают объем и характер операций, уровни банковских регламентов, отслеживается их рисков, иные обстоятельства проведения сделок. взаимосвязанность. ПВК содержат все При этом они недостаточно актуальны, их наличие необходимые программы и учитывают предопределено требованиями нормативных правовых рекомендации Письма Банка России №99-Т, актов, регулирующих банковскую деятельность на применительно конкретно к своей организации. минимальном уровне. Предварительный контроль начинается с момента Контролируется технологический уклад первичного обращения клиента или выгодоприобретателя проведения операций (применительно к каждому и заключается в оценке имеющейся в наличии у Банка клиенту Банка), технические возможности информации по клиентам и выгодоприобретателям, в т.ч. проведения операций подразделениями, наличие проведенной идентификации на предмет ее актуальности и у сотрудников прав и полномочий на проведение достоверности. Контролирующей инстанцией на этом определенных операций. уровне выступает операционный работник (консультант) Результатом проведения контрольных процедур подразделения Банка по работе с клиентами. на данном уровне является понимание того, в каком состоянии готовности к работе по реализации функционирования СПОД/ФТ находится Банк в целом. Разработан порядок оперативного пересмотра требований, разработан план оперативных действий, в случае если негативное влияние рисков, которые Банк рассматривал в качестве разнородных, наступило одновременно. В Банке разработана и используется Программа Проводится регулярно и в полном объеме. идентификации, определяющая порядок идентификации Сведения, указываемые в анкете (досье) клиента, клиентов, установления и идентификации фиксируются и хранятся кредитной организацией выгодоприобретателей, в том числе порядок оценки уровня в базе данных (электронной), к которой риска и основания его оценки. Нарушения и недостатки по сотрудникам кредитной организации, идентификации клиентов в проверенных анкетах осуществляющим идентификацию клиента, 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) В рамках осуществления предварительного контроля в Банке используется система взаимосвязанных регламентов, программ осуществления ПВК в целях ПОД/ФТ, отражающая все нормативные требования и соответствующая рекомендациям надзорных органов, при этом она постоянно совершенствуется, учитывается положительный опыт международной практики и собственные наработки, основанные на специфике осуществляемых Банком операций. Определяется наличием количественных и качественных ограничений принимаемых рисков с учетом их соответствия нормам права. Контролируется полнота, состав и необходимость обновления баз данных по клиентам и выгодоприобретателям на основе которых подразделения Банка по работе с клиентами осуществляют контроль всех клиентов и выгодоприобретателей, обращающихся за банковскими услугами, аналитические и функциональные подразделения Банка осуществляют перспективную оценку и прогноз ситуации. Проводится на постоянной основе по мере появления новых клиентов, обращающихся за банковскими услугами, изменения внешней и внутренней среды Банка, характера операций клиентов, их объемах. Контрольной точкой выступает наличие № п/п 2.2. 2 Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) ателей в целях ПОД/ФТ. составляют до 3% от всей выборки, при этом устранимы и не влияют на оценку уровня риска. ошибки установление и идентификацию выгодоприобретателя, обеспечен оперативный доступ в постоянном режиме для проверки информации о клиенте, выгодоприобретателе, при этом имеется автоматизированная программа проверки причастности физических и юридических лиц к существующему Перечню (стоп-листы). Сведения, содержащиеся в анкетах клиентов, соответствуют данным юридических дел (досье). Имеются сведения по произошедшим изменениям в составе учредителей, в уставе, по лицам, имеющим право распоряжения средствами, находящимися на расчетном счете. Осуществление проверки информации о клиенте или операции клиента для подтверждения обоснованности или опровержения подозрений осуществления клиентом легализации доходов Отсутствует документальное подтверждение принятых Банком мер по проверке информации о клиенте (операции клиента) либо носит формальный характер. По преобладающему большинству по операциям клиентов на сумму свыше 600 тыс.руб. и не относящихся к операциям, подлежащим обязательному контролю, Банком направляются в уполномоченный орган сведения как имеющим признаки сомнительных (подозрительных) без надлежащего изучения сути операции. При проведении мероприятий по проверке информации о клиенте или операции клиента для подтверждения обоснованности или опровержения подозрений осуществления клиентом легализации, Банком запрашивается уточненная информация у самого клиента или имеются другие внутренние и внешние информационные ресурсы. Имеется документальное подтверждение принятых Банком мер в целях уточнения информации. При этом по некоторым операциям в уполномоченный орган направляются сведения по клиентам или операциям клиентов, квалифицируемые как сомнительные (подозрительные), без принятия мер направленных на уточнение сути операции. 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) должного порядка систематического и оперативного информирования сотрудников Банка с необходимой информацией, связанной с идентификацией клиентов, выгодоприобретателей в рамках их компетенции. Контролируется полнота, состав и своевременность обновления баз данных по клиентам и выгодоприобретателям на основе которых осуществляется контроль всех клиентов и выгодоприобретателей, обращающихся за банковскими услугами. При этом постоянно используется дополнительная информация для уточнения данных о клиентах и уточнения уровня риска. Обновление информации осуществляется чаще, чем предусмотрено нормативными актами надзорных органов. При проведении мероприятий по проверке информации о клиенте, операции клиента для подтверждения обоснованности или опровержения подозрений осуществления клиентом легализации доходов, Банком принимаются следующие меры по надлежащей проверке клиентов: - Идентификация клиента и подтверждение личности клиента с использованием надежных, независимых первичных документов, данных или информации; - Определение бенефициарного собственника и принятие таких разумных мер по проверке личности бенефициарного собственника, которые позволят финансовому учреждению считать, что ему Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) 2.3 Текущий контроль (комплекс контрольных процедур, которые выполняются в ходе исполнения операций или сразу по ее завершении) Текущий контроль ведется по ходу исполнения сотрудником подразделений Банка возложенных на него обязанностей. В рамках его осуществления на постоянной основе контролируются лишь определенные группы параметров, например: наличие данных клиента в Перечне; принадлежность клиента к списку стран- пособников терроризма и т.д. При этом действия сотрудников Банка слабо контролируются. Действия Банка по выявлению и оценке операций клиентов, рассматриваемые как сомнительные или операции ПОК не носят системный характер. Оценивается своевременность и полнота направления ответственными исполнителями сообщений Ответственному сотруднику. Выявляются и оцениваются на постоянной основе существующие риски, выводы и предложения доводятся до руководства банка. 2.3. 1 Выявление Банком операций, Выявление Банком операций на предмет отправления в ФСФМ возложено на ответственных исполнителей и зависит от уровня знаний последних, что влечет за собой Процедуры находятся в стадии непрерывного совершенствования и основываются на соблюдении всех требований законодательства в 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) известно, кем является бенефициарный собственник; - Получение информации о целях и предполагаемом характере деловых отношений; - Проведение на постоянной основе надлежащей проверки деловых отношений и тщательный анализ сделок, совершенных в рамках таких отношений. В рамках осуществления данных мер запрашивается уточняющая информация у самого клиента, используется иная внутренняя и внешняя информация, информация правоохранительных и контролирующих органов. Информация проверяется службой безопасности, при этом выезд по месту регистрации/проживания происходит в большинстве случаев. Отслеживается наличие в функциональных подразделениях Банка эффективных механизмов финансового мониторинга. В должностных инструкциях банка закреплена обязанность всех сотрудников вести мониторинг операций и уведомлять ответсотрудника обо всех сомнительных операциях. Оценивается своевременность принятых мер. Разработан план мероприятий в непредвиденных ситуациях. В ходе контроля изучаются и выявляются операции, при выполнении которых могут произойти сбои. Руководство информировано о текущей ситуации и о прогнозах развития. В Банке за проверяемый период отсутствуют случаи отправления сообщений с нарушением сроков и случаи № п/п 2.3. 2 2.3. 3 Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) подлежащих обязательному контролю и сомнительных операций высокую вероятность возможных ошибок. Процесс выявления документирован, но только до уровня общих определений, изложенных в нормативных актах Банка России, применяемые процедуры не оптимальны и недостаточно современны, но являются результатом практики, действующей в Банке. Объем сообщений (по операциям ПОК, и сомнительным), переданных в уполномоченный орган с нарушением сроков, составляет выше уровня среднереспубликанского (%) от объема переданных за проверяемый период и объем выявленных проверкой контролирующих органов операций. При этом не переданных сообщений нет. области ПОД/ФТ и применении хорошей банковской практики. Случаев непредставления в уполномоченный орган сведений о сделках, подлежащих обязательному контролю, выявленных проверкой контролирующих органов, за проверяемый период не выявлено. Объем сообщений, переданных в уполномоченный орган с нарушением сроков, составляет ниже (или равен) уровня среднереспубликанского (%) от объема переданных за проверяемый период. При этом не переданных сообщений нет. Работа по выявлению необычных (подозрительны х) сделок и схем легализации (отмывания) доходов, полученных преступным путем и своевременном у сообщению сведений по ним в уполномоченны й орган Соблюдение Банком порядка В Банке имеются примитивные примеры схем легализации (отмывания) доходов, полученных преступным путем, которые документально зафиксированы. При этом использование процедур по выявлению данных схем осуществляется эпизодически и бессистемно. Результаты выявления схем отмывания доходов из-за отсутствия регулярного обучения и тренировок по используемым технологиям не достаточно продуктивны, - имеются единичные случаи отсутствия документального фиксирования операций, имеющих признаки необычных (сомнительных) операций. При этом порядок их выявления оставлен на усмотрение самого персонала, что в конечном итоге может привести к отклонению от исполнения стандартных процедур. Обеспечивается мониторинг и оценка возможности использования в Банке схем легализации (отмывания) доходов, полученных преступным путем, анализ клиентских операций на предмет их экономической сути. При выявлении новых схем, они проходят детальное изучение для выявления других возможных вариантов их использования недобросовестными клиентами Банка. Выявленные и изученные таким образом схемы в самое короткое время доводятся до сотрудников функциональных подразделений для пресечения их использования. Происходит оптимизация мер по выявлению схем легализации (отмывания) доходов, полученных преступным путем. Объем сообщений (по операциям ПОК, и сомнительным), переданных в уполномоченный орган с нарушением Объем сообщений, переданных в уполномоченный орган с нарушением сроков, и 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) непредставления в уполномоченный орган сведений о сделках, подлежащих обязательному контролю. Процедуры функционирования СПОД/ФТ в части выявления Банком операций на предмет отправления в ФСФМ проработаны до уровня лучшей практики, основанной как на использовании информации, поступающей от контрольных и правоохранительных органов, так и на сравнении уровней актуальности и практичности относительно процедур, используемых как самим Банком, так и другими банками. Процент (%) отбракованных сообщений как по операциям ПОК, так и по сомнительным операциям отмечен на нулевом уровне. Адаптация технологий по выявлению необычных (подозрительных) сделок и схем легализации (отмывания) доходов, полученных преступным путем при изменении внешней среды и внутренних процессов занимает минимальное время. На регулярной основе идет взаимодействие с правоохранительными и контролирующими органами (через НБ РБ) на предмет обмена информацией о схемах легализации (отмывания) доходов, полученных преступным путем. Замечания по документальному фиксированию информации об операциях, № п/п 2.4 Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) документальног о фиксирования информации об операциях, подлежащих обязательному контролю, либо о необычных сделках и хранения сроков, и % отбракованных сообщений составляет выше уровня среднереспубликанского (%) от объема переданных за проверяемый период и объем выявленных проверкой контролирующих органов операций. При этом не переданных сообщений нет. Имеются случаи недостаточности реквизитов в сообщениях, направляемых ответственными исполнителями ответственному сотруднику, а также отсутствие фиксации принятого ответственным сотрудником решения по данному сообщению. Программа хранения соблюдается, однако напрямую зависит от качеств ответсотрудника. объем сообщений отбракованных составляет ниже (или равен) уровня среднереспубликанского (%) от объема переданных за проверяемый период. При этом не переданных сообщений нет. Последующий контроль (комплекс контрольных процедур, которые выполняются по завершении операций). Контролируется выполнение сотрудниками подразделений Банка мер, направленных на выявление операций ПОК и сомнительных операций. Мониторинг операций осуществляется случайно, при наличии прямых признаков, описанных в нормативных и рекомендательных документах. На постоянной основе контролируются следующие параметры: - Соответствие деятельности сотрудников Банка внутренним и внешним нормативным актам в сфере ПОД/ФТ; - Соблюдение обоснованности принятия решения о направлении сотрудниками подразделений Банка сообщения Ответственному сотруднику; Соблюдение на практике принципа обоснованности принятия Ответственным сотрудником (или руководителем Банка) решений о направлении ОЭС по сомнительным операциям. 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) подлежащих обязательному контролю, либо о необычных сделках отсутствуют. Процент (%) сообщений, переданных в уполномоченный орган с нарушением сроков, и % отбракованных сообщений как по операциям ПОК, так и по сомнительным операциям отмечен на нулевом уровне. Соблюдается Программа хранения информации и документов, полученных в результате реализации программ осуществления внутреннего контроля в целях ПОД/ФТ, проведена своевременная смена ключей КА и Ш по случаю увольнения, перевода в другое подразделение или на другую должность, изменения функциональных обязанностей сотрудника, имевшего доступ к носителям секретных ключей КА и Ш. У ответственного сотрудника имеется обособленное, защищенное от присутствия других работников рабочее место. Проводится анализ операций, совершаемых клиентами Банка с имеющимися в наличии схемами легализации (отмывания) доходов, полученных преступным путем и выявление новых схем, связанных с уходом от процедуры обязательного контроля. В Банке существует система отправки сообщений не только по сообщениям сотрудников Банка, а с учетом мониторинга всех операций совершаемых Банком. Проводится сравнительный анализ № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) 2.4. 1 Мониторинг операций клиентов Заключается в отслеживании операций клиентов на предмет выявления операций клиентов негативная информация о которых имеется в Банке. Есть порядок индивидуального мониторинга включающий: - Периодический анализ операций клиентов; - Контроль соблюдения предписанных процедур; - Выявление признаков подозрительности совершаемых клиентом операций; - Анализ внутрибанковской информации по оборотам по счетам клиентов; - Информацию службы экономической безопасности Банка. 2.4. 2 Работа с проблемными клиентами В Банке происходит осознание проблем, связанных с необходимостью проведения работы с проблемными клиентами. Однако используемые процессы не стандартизированы, применяются бессистемно в случаях откровенных фактов легализации (отмывания) доходов, полученных преступным путем. Процедура работы с проблемными клиентами сводится к попытке сокращения операций, связанных с данным клиентом, при этом отсутствие обучения и тренингов по ситуациям влечет за Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) В порядок индивидуального мониторинга также входит: Обзор внешней информации (о государственном регулировании данной сферы, информация сторонних организаций (МВД, ФНС и т.д.), решений судебных органов всех уровней, СМИ. - Мониторинг аналитической информации (обороты по счетам, уровень риска и т.д.) Обновление информации об операциях клиента проводится чаще, чем этого требует действующее законодательство и нормативные акты надзорных органов. Проводится мониторинг и оценка эффективности его осуществления. При выявлении низкой эффективности используемых процедур осуществляется поиск слабых сторон и их оптимизация. Выявление работы с проблемным клиентом осуществляется на ранней стадии. В рамках проведения данной работы проводится "расследование деятельности клиента" (цель создания компании, в чьих интересах она создана, какой у руководства есть опыт ведения бизнеса, каковы основные направления бизнеса, как формируются ее доходы, есть ли счета в других банках, намерена ли фирма поддерживать 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) полученных Ответственным сотрудником от сотрудников подразделений Банка сообщений и выявленных им самостоятельно в ходе мониторинга всего массива операций, совершаемых в Банке. При этом в работе достаточно широко используются рекомендации международных организаций, контролирующих и правоохранительных органов. В Банке создана система мониторинга операций клиентов, включая процедуры оценки, как индивидуальных характеристик, так и общих показателей осуществления деятельности. Результаты проведенного анализа доводятся до руководства Банка на регулярной основе и широко используются в работе подразделения по ПОД/ФТ и СВК Банка. В Банке внедрена система принятия своевременных мер по борьбе с обналичиванием и работе с проблемными клиентами, которая заключается в следующем: - Расширенная реализация принципа "знай своего клиента"; - включении условий в договора, позволяющих Банкам в одностороннем № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) собой низкую эффективность выполняемых работ. 2.5 Методы, используемые для эффективного функционирова ния СПОД/ФТ В Банке разработаны общие подходы и методы, используемые для функционирования СПОД/ФТ, адекватные деятельности Банка, однако они недостаточно совершенны, не всегда понятны непосредственным исполнителям. Эпизодичность контроля со стороны руководства Банка увеличивает вероятность допущения ошибок. Банк принимает решение о проведении банковских операций и других сделок с учетом принципа «Знай своего клиента»; идентификация клиентов и квалификация их Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) с банком долгосрочные отношения, какие у компании основные партнеры и т.д.). Данные требования внесены в соответствующие регламенты, которые доводятся до сотрудников посредством обучения. Также принимаются другие меры по контролю или ограничению рисков, связанных с функционированием недобросовестных клиентов. В рамках проведения данной работы проводится - включение в договора на расчетно-кассовое обслуживание положения, дающие возможность прекращения договорных отношений в случае проведения клиентом сомнительных операций; - перезаключение договоров на расчетнокассовое обслуживание (заключение доп.соглашений), с включением условий предусматривающих возможность прекращения обслуживания клиентов, совершающих сомнительные операции. Имеется подтверждающая информация о встречах представителей Банка с клиентами, совершающими сомнительные операции, в результате предпринимаемых мер имеется подтвержденная информация о закрытии счетов клиентами такого рода. Разработана система мониторинга состояния клиентской базы по направлениям деятельности клиентских подразделений Банка. Данные об изменениях в состоянии клиентской базы, объемах совершаемых операций и их характере используются при принятии решения о поддержании дальнейших взаимоотношений с клиентом. Систематически проводится работа по дальнейшему информационному обмену по 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) порядке прекращать договорные отношения в случае проведения клиентом сомнительных операций; - Использовании тарифных механизмов регулирования кассовых операций; - Отказ от выпуска векселей со сроком "по предъявлении"; - Внедрении мер, ограничивающих использование наличных средств, включая ограничения через банкоматы; - Индивидуальная работа с клиентами; - Взаимодействие с государственными уполномоченными и правоохранительными органами и т.д. закрыты счета по большинству проблемных клиентов, с которыми велась работа, при этом не происходит смены участников. Работа выстроена на предотвращение сотрудничества с проблемными клиентами. Разработанные методы, используемые для функционирования СПОД/ФТ поддерживают эффективность СПОД/ФТ, посредством оценки результативности, эффективности и содействия в их постоянном совершенствовании. Данные методы включают: - неформальные подходы при разработке Правил внутреннего контроля в целях ПОД/ФТ; № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) операций производится в целях обеспечения соответствия деятельности организации нормативным требованиям по ПОД/ФТ и исключения правового, репутационного рисков. 3.1 Исполнительны е органы управления (высшее руководство) 3.2 Организационн ая составляющая по финансовому Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) сомнительным операциям клиентов с правоохранительными органами. Идентификация клиентов осуществляется с учетом принципа «Знай своего клиента», повышенное внимание уделяется юридическим и физическим лицам, использующим дистанционное банковское обслуживание, в том числе интернет-банкинг. Идентификация клиентов и квалификация их операций является инструментом управления как правовым, так и репутационным риском. 3. Организационная составляющая Руководство Банка осознает необходимость в Исполнительные органы: совершенствовании системы финансового мониторинга, но - обеспечивают оперативный контроль над на практике осуществляет, не придавая этому направлению исполнителями; особого значения. - определяют персональную ответственность за На заседаниях исполнительных органов (Правлении банка) соответствие деятельности подразделения Банка, периодически рассматриваются проблемы финансового отвечающего за ПОД/ФТ поставленным целям и мониторинга и результаты проверок, проведенных СВК и требованиям законодательства; надзорных органов. - обеспечивают совершенствование деятельности При этом исполнительные органы организуют: подразделений и всей СПОД/ФТ. - формирование внутренней нормативной базы Банка, регламентирующей проведение операций, контрольных процедур, идентификации клиентов и мониторинга совершаемых операций; - внесение изменений (инициирование изменений) в нормативную базу, регламентирующую работу подразделения в случае изменения законодательства и/или характера операций клиента. Ответственный сотрудник совмещает свою деятельность с В КО Ответственный сотрудник совмещает свою осуществлением иных функций, при этом исполнение деятельность с осуществлением иных функций, функции ответственного сотрудника является при этом исполнение функций Ответственного второстепенной. сотрудника является главной. В рамках Осуществляет представление не реже одного раза в год выполнения возложенных функций отвечает не 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) - проведение неформальной оценки уровня риска; - повышение качества передачи сведений по сомнительным операциям и операциям, подлежащим обязательному контролю в ФСФМ; - минимизация вероятности вовлечения кредитной организации в схемы, связанные с выводом крупных сумм денежных средств из легального денежного оборота и снижения объемов выдачи наличных денежных средств из касс Банка путем использования различных инструментов, в т.ч. возможностей тарифной политики. Исполнительные органы осуществляют: - контроль за реализацией принятой в Банке стратегии в области ПОД/ФТ; - организацию мероприятий по устранению нарушений и выполнение рекомендаций, разработанных подразделениями (органами), выполняющими контрольные функции и(или) выявленными в ходе контрольных мероприятий; - контроль за выполнением рекомендаций и исправлением нарушений. В КО предусмотрена освобожденная должность Ответственного сотрудника. На постоянной основе: проводит изучение и анализ характеристик выявленных операций, № п/п 3.3 Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) мониторингу (Ответственный сотрудник или подразделение по ПОД/ФТ) письменного отчета о результатах реализации ПВК, в том числе программ его осуществления, органам управления кредитной организации в соответствии с ее внутренними документами. Порядок текущей отчетности ответственного сотрудника определяется внутренними документами кредитной организации только за провозглашение, но и эффективную реализацию на практике принципа «обеспечения участия всех сотрудников банка, независимо от занимаемой должности в рамках их компетенции, в выявлении в деятельности клиентов банка операций, подлежащих обязательному контролю, и иных операций с денежными средствами или иным имуществом, связанных с легализацией (отмыванием) доходов, полученных преступным путем, или финансированием терроризма», осуществляет анализ и согласование всей нормативной базы Банка на предмет соответствия законодательству, существующей нормативной базе, наличия контрольных процедур и механизмов, отсутствия конфликта интересов, правильной организации технологических процессов, вносит предложения по созданию и совершенствованию существующих механизмов контроля в рамках действующих и планируемых изменений, осуществляет контроль над устранением подразделениями ошибок и реализацией данных рекомендаций. Подразделение представляет собой реально функционирующую структурную единицу с выполнением всех предписанных нормативными актами функций, в т.ч. обучения по ПОД/ФТ. Организационн ая составляющая по функциям внутреннего контроля (аудита) СВК Контролирует соблюдение Банком требований законодательства РФ, нормативно-правовых актов Банка России, но проверки носят формальный характер Осуществляется мониторинг за процессом функционирования СПОД/ФТ, выявляет и анализирует проблемы, связанные с ее деятельностью, контролирует соблюдения всеми сотрудниками Банка при выполнении своих служебных обязанностей требований законодательства. Осуществляет сбор, обработку и анализ данных об ошибках, выявленных Банком России, внешними и внутренними аудиторами. Проверяет и оценивает эффективность системы финансового мониторинга. Осуществляет внеплановые проверки, служебные расследования по поручению руководства Банка, а также по фактам обнаружения системных ошибок. 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) своевременно доводит до руководства Банка выводы и предложения по совершенствованию программ осуществления ВК в целях ПОД/ФТ, с учетом рекомендаций Банка России, практической деятельности Банка и лучшей международной практики. Постоянно повышает навыки путем ознакомления с рекомендациями ФАТФ и статистикой основных нарушений, судебной практики. Наблюдается относительное постоянство занимаемой должности ответ.сотрудника конкретным исполнителем в течение длительного периода (более 2 лет). По собственной инициативе докладывает совету директоров (наблюдательному совету) о вопросах, возникающих в ходе осуществления СВК своих функций, и предложениях по их решению. Рекомендации СВК находят отражение в распорядительных и внутренних нормативных документах Банка и подлежат исполнению. № п/п Элементы организации процесса 4.1 Документальна я регламентация СПОД/ФТ 4.2 Методики, используемые при функционирова нии СПОД/ФТ 1 «Определенный» (процессы документированы взаимосвязаны) Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) При этом методы контроля, которые использует СВА, не носят систематизированного и последовательного характера. Также принимает участие в разработке процедур контроля за соблюдением Банком требований законодательства РФ в сфере ПОД/ФТ, процедур, препятствующих возникновению и повышению рисков, связанных с использованием недобросовестными клиентами Банка в целях. легализации (отмывания) доходов, полученных преступным путем. 4. Управленческая составляющая В Банке имеются утвержденные программы осуществления Действующая в Банке система ПВК, программ ПВК (регламенты), охватывающие большинство основных его осуществления, регламентов включает направлений СПОД/ФТ, однако они невзаимосвязаны и описание используемых механизмов для недостаточно актуальны, их наличие предопределено выявления сомнительных операций и ПОК с требованиями нормативно-правовых актов, регулирующих учетом имеющихся направлений деятельности, с банковскую деятельность на минимальном уровне. использованием современной банковской Актуализация регламентов проводится эпизодически, по практики. необходимости в силу изменений нормативно-правовой Систематически проводятся работы по базы, либо по указанию руководства и надзорных органов. актуализации системы ПВК, программ его осуществления в связи с появлением новых направлений деятельности Банка, отслеживается их взаимосвязанность, также учитывается положительный международный опыт. В Банке имеется наличие документально зафиксированных методик функционирования СПОД/ФТ, однако их применение эпизодически и бессистемно. Есть система внутренних рейтингов (методик) для оценки клиентов Банка, проводимых ими операций, получения необходимой информации. Однако отсутствие регулярных тренировок и обучения по используемым методикам (на уровне ответственного исполнителя) влечет за собой высокую вероятность возможных ошибок. В Банке разработана система методик для оценки клиента Банка, проводимых ими операций исходя из: уровня риска; характера операций клиентов. При этом в дальнейшем используется весь арсенал программметодик (например: определяющая порядок организации в Банке работы по отказу от заключения договоров банковского счета (вклада) с физическими и 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) В Банке используется система регламентов, программ осуществления ПВК, отражающая все нормативные требования и соответствующая рекомендациям надзорных органов. При этом осуществляется: Контроль за степенью адаптированности внутренних нормативных документов Банка к постоянно меняющимся условиям внешней среды; Мониторинг непрерывности технологических цепочек по всем процессам деятельности Банка; Контроль за отражением и использованием в работе всех передовых методов эффективного функционирования СПОД/ФТ. Банк благодаря непрерывному совершенствованию методик и сравнению уровня зрелости относительно других организаций банковского типа способен к быстрой адаптации при изменении как окружения, так и характера операций клиентов. № п/п Элементы организации процесса 4.3 Внутренний контроль (аудит) в сфере ПОД/ФТ 5.1 Информация, полученная от идентификации клиентов и выгодоприобрет ателей 1 «Определенный» (процессы документированы взаимосвязаны) Мониторинг системы финансового мониторинга осуществляется СВА, но не на постоянной основе. Результаты мониторинга документируются и доводятся до сведения руководителя Банка. Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) юридическими лицами и отказу в выполнении распоряжения клиента об осуществлении операции; регламентирующую в Банке работу по приостановлению операций с денежными средствами или иным имуществом и т.д.) Процессы стандартизированы, документированы и доведены до персонала посредством обучения при этом не достаточно современны, но являются отражением практики, используемой в Банке. Также в ходе управления СПОД/ФТ обеспечивается мониторинг, оценка соответствия и непрерывное совершенствование используемых в Банке методик. Последнее основывается на использовании лучшей банковской практики. Мониторинг системы внутреннего контроля в сфере ПОД/ФТ позволяет быстро обнаруживать и исправлять недостатки системы финансового мониторинга, способствует совершенствованию процессов управления СПОД/ФТ и ее контроля. 5. Информационная составляющая Поступающая информация представляет собой результат Технология сбора информации, используемой выполнения стандартных процедур по сбору информации. для идентификации клиентов стандартизирована, При этом локальное использование разными документирована и доведена до персонала функциональными подразделениями Банка полученных посредством обучения, но недостаточно сведений, существенно снижает эффективность современна и ограничивается стандартными проводимой работы и приводит к увеличению вероятности рекомендациями Банка России. возникновения ошибок. Сбор, анализ информации, Каждый сотрудник в рамка имеющихся полученной от идентификации клиентов и полномочий имеет в своем распоряжении выгодоприобретателей осуществляется различными полную информацию для ознакомления и 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) Система внутреннего контроля в сфере ПОД/ФТ позволяет быстро обнаруживать, исправлять и адаптировать недостатки системы финансового мониторинга, связанные с изменениями внешней среды. Органам управления кредитной организации в соответствии с ее внутренними документами осуществляется представление не реже одного раза в год письменного отчета о результатах реализации ПВК, в том числе программ его осуществления, Проводится мониторинг полноты, состава и своевременности обновления информации, полученной от идентификации клиентов и выгодоприобретателей. Полученная информация представлена в виде единой информационной базы данных, доступ и полноценное использование данных которой, имеет любой сотрудник № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) людьми, решающими одну и ту же задачу. Отсутствие постоянного обучения по стандартным процедурам приводит к увеличению вероятности возникновения ошибок 5.2 Информация, используемая для выявления операций, подлежащих отправлению в ФСФМ Источники информации и технология выявления операций, подлежащих отправлению в ФСФМ стандартизированы, документированы и доведены до персонала посредством обучения, но недостаточно современны и являются отражением банковской практики предыдущих лет. Возможны случаи, когда в связи с использованием неполной информации, полученной от идентификации клиентов и выгодоприобретателей, результаты по выявлению операций, подлежащих отправлению в ФСФМ являются также неполными и недостоверными. Доступ к информации, используемой для выявления операций, подлежащих отправлению в ФСФМ, имеется не у всех сотрудников которым это необходимо для выполнения функциональных обязанностей. 5.3 Информация, используемая для выявления схем отмывания доходов, полученных преступным путем и других сомнительных операций Имеющейся информации достаточно лишь для выявления простейших схем легализации (отмывания) доходов, полученных преступным путем. Разрозненная информация присутствует в виде отдельных несогласованных между собой сведений. Информационная база и источники ее формирования не в полной мере соответствуют современным требованиям, что влечет за собой высокую вероятность низкого качества выявления схем легализации (отмывания) доходов, полученных преступным путем и других сомнительных операций. Кроме того, имеющаяся в распоряжении Банка информация не в полной мере соответствует объемам и характерам проводимых операций клиентов, что не Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) выполнения своих обязанностей. Кроме того, в Банке обеспечивается мониторинг и оценка информации, поступающей от идентификации клиентов и выгодоприобретателей. При выявлении недостоверной или неточной информации о клиентах или выгодоприобретателях принимаются меры к устранению и недопущению подобного впредь. В Банке постоянно обновляются источники получения информации для выявления операций, подлежащих отправлению в ФСФМ. Частично используются средства автоматизации выявления операций (например, в виде суммирования сомнительных операций, совершенных по одному счету; поиск счетов, открытых на определенных физических и юридических лиц и т.д.). За счет объединения всей имеющейся информации по проведенным операциям клиентов и выгодоприобретателей в единую базу данных и исключения ее локального использования, возможен анализ всего спектра операций, проведенных клиентом в Банке, что, в свою очередь, позволяет выявить более сложные и завуалированные схемы легализации (отмывания) доходов, полученных преступным путем. Процесс постоянного совершенствования выявления схем непрерывен и основан на применении результатов положительной 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) функционального подразделения Банка в рамках своих полномочий. При этом возможна быстрая адаптация базы данных к изменениям внешней (изменения нормативных актов надзорных органов) и внутренней (изменение или дополнение внутренних регламентов, появление дополнительной необходимости получения информации) среды. На постоянной основе для выявления операций, подлежащих отправлению в ФСФМ используется не только информация, полученная внутри Банка, но и внешняя информация (ФСФМ, МВД, надзорные органы, международный опыт). Процесс выявления операций автоматизирован полностью. Банк благодаря совершенствованию источников информации, непрерывному мониторингу характера операций клиентов, и сравнения ее с имеющимися результатами, способен к быстрой адаптации к оценке источников информации, ее содержания и эффективного использования, механизмов выявления схем легализации (отмывания) доходов, полученных преступным путем. При выявлении недостоверности используемой информация обеспечивается ее проверка и устранение причин № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) позволяет всесторонне изучить и проанализировать все операции, проводимые клиентом в Банке и при необходимости связать их в определенную логическую цепь. 6.1 Средства обработки, доставки, хранения информации, полученной в результате идентификации клиентов и выгодоприобрет ателей (программное обеспечение и технические средства) Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) практики. 6. Программно-техническая Для обработки, доставки и хранения информации, В Банке внедрен программный комплекс, полученной от идентификации клиентов и позволяющий формировать и поддерживать в выгодоприобретателей используются стандартные актуальном состоянии базу данных по всем офисные приложения Microsoft и технические средства, клиентам когдалибо совершавшим операции в которые не позволяют увязывать такую информацию, при Банке. этом большая часть работы по трансформации информации Способы передачи (доставки), обработки и в вид, удобный для использования, производится без хранения регламентированы, контролируются и использования средств автоматизации. систематически обновляются Таким образом, технические возможности по (совершенствуются). использованию имеющейся информации по операциям Передовые технологии, основанные на клиентов не позволяют в полной мере использовать ее модифицированных стандартных инструментах, эффективно для работы по выявлению операций ПОК, применяются ограниченно. схем легализации (отмывания) доходов, полученных преступным путем и других сомнительных операций. 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) возникновения подобных случаев. Для выявления схем легализации (отмывания) доходов, полученных преступным путем операций и других сомнительных операций на постоянной основе используется как внутренняя, так и внешняя информация (МВД, ФНС, надзорные органы). В Банке внедрено современное программное обеспечение, консолидирующее всю имеющуюся информацию в одном информационном пространстве, поддерживаемое соответствующими организационными структурами и регламентирующими инструкциями Банка с использованием обоснованных ограничений доступа. Программное обеспечение и используемые технические средства позволяют проводить обработку, доставку, хранение информации и предоставлять ее в виде, удобном для Ответственного сотрудника, и для руководства Банка с целью принятия решений. Документы в информационном банке снабжены гипертекстовыми ссылками и интеллектуальными средствами поиска, информация в нем полностью актуализируется, создано единое информационное пространство в системе, работает механизм построения взаимосвязей между отдельными документами и т.п. Используемые технические средства обеспечивают согласованность и сопоставимость информации для разных № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) 6.2 Средства, используемые для выявления операций ПОК и сомнительных операций В Банке функционирует система, которая не позволяет в полной мере выявлять операций ПОК и сомнительные операции, используется для выявления лишь определенной разновидности операций. При этом Банком запланировано в ближайшее время приобретение специализированных программ, позволяющих эффективно отслеживать и выявлять операции клиентов, интерес к которым возник у сотрудников Банка в ходе исполнения своих обязанностей. 6.3 Программное обеспечение и технические средства формирования и отправки информации в ФСФМ 6.4 Требования к информационно -аналитической системе (ИАС) Использование ПО при формировании ОЭС документально зафиксировано. Однако на практике его применение связано с наличием нерешенных проблем (несоответствие различных модулей, неподготовленность персонала, отсутствие технических средств). При этом функционирующее в Банке программное обеспечение не обеспечивает своевременного и качественного поступления информации Ответственному сотруднику и формирования ОЭС. Возможности ПО по автоматическому формированию ОЭС, ограничены. Функционирующая информационно-аналитическая система позволяет пользователям периодически получать необходимую информацию. При этом используемые технологии не всегда позволяют трансформировать имеющуюся информацию в форму, применимую для аналитических исследований. ИАС минимально требовательна по отношению к пользователю, в то же время применяемые средства автоматизации недостаточно современны, их возможности Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) В Банке внедрен программный комплекс, позволяющий эффективно выявлять операции ПОК, при этом обеспечивается мониторинг и оценка эффективности используемого ПО. В случае необходимости осуществляется ее оптимизация. Информационные системы позволяют получать агрегированную информацию о клиенте или выгодоприобретателе и анализировать широкий спектр параметров, например: принадлежность к списку террористов и резидентства странпособников терроризма; виды операций, совершаемых клиентом; объемы совершаемых операций клиента; динамика изменения объема операций во времени и т.д. Есть информационные системы, оперативно дающие полную, актуальную информацию - о количестве выявленных операций ПОК; - о количестве сомнительных операций, принятым по ним решениям о необходимости отправлениям в ФСФМ; - своевременности отправки сообщений; - качеству формируемых сообщений (количеству рекламаций) и т.д. и позволяющие в короткое время устранить выявленные недостатки. ИАС, функционирующая в Банке, включает в себя организованный электронный документооборот, использует достоверную, систематически обновляемую внутреннюю и внешнюю информацию, средства передачи, обработки и хранения информации, регламенты, методики, правила работы, основанные на положительном опыте и практике. Для поддержки ИАС широко используются 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) пользователей. Созданная в Банке автоматизированная система включает в себя организованный, постоянно оптимизируемый документооборот, осуществляемый с применением современного программного обеспечения. При этом она использует достоверную и качественную внутреннюю и внешнюю информацию, удобные для персонала Банка современные автоматизированные средства передачи, обработки (классификации), хранения и анализа информации, взаимоувязанные, своевременно актуализируемые регламенты, методики и правила работы с использованием наилучшей банковской практики. Формирование ОЭС по операциям направляемым в ФСФМ осуществляется в автоматическом режиме, при этом данные, используемые при заполнении полей проходят логический контроль, что снижает роль "человеческого фактора" при формировании ОЭС, что в свою очередь приводит к снижению временных затрат Ответственного сотрудника и высвобождению времени для выполнения контрольных функций. ИАС позволяет консолидировать информацию о состоянии клиентской базы и объемах операций клиентов, представлять ее в приемлемом виде для принятия решения о направлении сведений в ФСФМ (т.е. включает все транзакции клиента; содержит историю взаимоотношений с клиентом; поддерживает в актуальном состоянии базу № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) по формированию выходных форм, удобных для анализа и принятия решений, ограничены. 7.1 Организация обучения сотрудников Банка по ПОД/ФТ Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) средства автоматизации. 7. Кадровая составляющая Обучающие программы для сотрудников в Банке В Банке разработана и своевременно утверждена существуют и проводятся с целью поддержания программа подготовки и обучения кадров по квалификации сотрудников на должном уровне, но ПОД/ФТ. Обучение персонала проводится на отсутствие на практике контроля за исполнением данных регулярной основе с целью понимания программ со стороны руководства и СВК Банка сотрудниками новых методик, инструкций и увеличивает вероятность несоблюдения указанных других нормативных актов, регулирующих процедур. Отсутствие разработанной Банком формы функционирование СПОД/ФТ. При этом в Банке документа, подтверждающего проведение с сотрудниками существует перечень структурных инструктажа, признается отсутствием факта самой учебы. подразделений, сотрудники которых должны проходить обучение по ПОД/ФТ на более глубоком уровне и с большей периодичностью. Факт проведения мероприятий по обучению документально фиксируется. 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) данных по клиентам, учитывающую как характер его операций, так и возможные риски при дальнейшем совершении им операций). Также позволяет выявлять определенные группы клиентов, риск продолжения отношений с которыми неприемлем для Банка (характер, частота, объем операций). ИАС использует: достоверную и качественную внутреннюю и внешнюю информацию; удобные для персонала Банка современные автоматизированные средства передачи, обработки (классификации), хранения и анализа информации; взаимоувязанные, своевременно актуализируемые методики, регламенты и правила работы с использованием наилучшей банковской практики. Обучение персонала проводится на регулярной основе с целью повышения профессионального уровня, изучения лучшей банковской практики и международного опыта. В Банке реально действует система постоянной подготовки персонала, программа обучения сотрудников по ПОД/ФТ, их аттестации, созданы условия для повышения профессионального уровня сотрудников и для их личностного развития. Банк взаимодействует с учебными заведениями (через НБ РБ) по вопросам участия в семинарах, встречах с сотрудниками государственных уполномоченных и надзорных органов по наиболее актуальным вопросам. Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) 7.2 Профессиональ ная компетентность сотрудников подразделения по ПОД/ФТ (Ответственног о сотрудника) В Банке существуют отдельные несистематизированные требования, предъявляемые к сотрудникам подразделения по ПОД/ФТ (минимальный перечень профессиональных и личностных требований, предъявляемых к сотрудникам подразделения по ПОД/ФТ). Банк имеет состав персонала, который должным образом не реагирует, не обращает внимания на операции, совершаемые определенными (известными для них) клиентами, не принимает весь адекватный арсенал мер по противодействию совершения таких операций. В Банке разработан, утвержден и постоянно поддерживается в актуальном состоянии свод профессиональных и личностных требований, предъявляемых к сотрудникам подразделения по ПОД/ФТ, в т.ч. сформированный исходя из требований нормативных актов Банка России. Банк имеет компетентный состав персонала подразделения по ПОД/ФТ, сформированный из высококвалифицированных сотрудников, обучающихся исходя из требований нормативных актов Банка России. 7.3 Оплата труда и мотивации персонала Руководство Банка осознает необходимость построения системы оплаты труда, взаимоувязанной с профессиональной компетентностью. В ближайшем будущем Банк планирует проведение соответствующих мероприятий по созданию достойной система оплаты труда сотрудников, увязанной с профессиональной компетентностью сотрудников. Определен минимальный перечень показателей, характеризующих эффективность исполнения возложенных на сотрудников функций. В то же время, система оплаты труда недостаточно мотивирует сотрудников для повышения их потенциала, а перечень показателей, используемых для оценки эффективности Действующая в Банке система оплаты труда сотрудников систематически совершенствуется и взаимоувязана с результатами их работы, способствует мотивации сотрудников для повышения их потенциала, при этом способствует привлечению сотрудников должного уровня. 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) Требования к сотрудникам сформулированы исходя из международной практики. Повышение квалификации специалистов производится по нескольким направлениям, в т.ч. путем посещения семинаров с участием специалистов международных организаций; участия в тематических встречах с представителями государственных уполномоченных и правоохранительных органов; повышения профессионального и личностного уровня сотрудников подразделения по ПОД/ФТ. Специалисты соответствуют предъявляемым Банком квалификационным требованиям и постоянно повышают свой образовательный уровень путем участия в предусмотренной кадровой политикой Банка систематической подготовки (переподготовки) сотрудников по вопросам разъяснения требований действующих нормативно-правовых актов, актуальных вопросов банковской деятельности и т.п. Действующая в Банке система оплаты труда сотрудников постоянно совершенствуется и взаимоувязана с результатами их работы. Создана система мотивации, способствующей эффективному исполнению работниками возложенных на них функций при максимально возможной самореализации. В Банке созданы и постоянно совершенствуются условия для роста профессионального и личностного потенциала сотрудников. Оплата труда соответствует уровню № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) труда сотрудников, недостаточно результативность исполнения функций. 8.1 Состояние банковского оборудования и технических средств 9.1 Информация о системе ПОД/ФТ для клиентов Банка и других внешних пользователей. 9.2 Соблюдение программы обеспечения конфиденциаль ности информации при передаче ОЭС в уполномоченны й орган Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) характеризует 8. Имущественно-техническая составляющая Используемое оборудование приспособлено для Банковское оборудование современно, выполнения сотрудниками функций в рамках соблюдения приспособлено для быстрого и эффективного СПОД/ФТ. В связи с этим возможности его практического контроля клиентов и выгодоприобретателей, их использования для отдельных операций, как по операций в режиме реального времени, при этом идентификации клиентов и выгодоприобретателей, так и обеспечивается необходимый уровень контроля их операций, ограничены. защищенности получаемой и передаваемой информации. 9. Раскрытие информации о процессе и его результатах Информация не представляет какойлибо тайны для Существует четкое разграничение имеющейся в внешних пользователей (надзорные органы, клиенты, Банке информации на общую информацию и ДСП. информации для внешних СМИ). Не определен перечень информации Раскрытие ограниченного доступа (ДСП) и общедоступной пользователей четко регламентировано. Каждый информации. Происходит периодическая утечка сотрудник Банка обладает информацией в конфиденциальной информация (например, о пределах лишь его компетенции. Обеспечивается за использованием информации, предстоящих: изменениях тарифов, прекращении контроль возможные каналы утечки отношений с определенным клиентом или группой выявляются информации ДСП, принимаются меры по клиентов, результатах ВК Банка по ПОД/ФТ).. недопущению подобного впредь. Запрашиваемая государственными уполномоченными и правоохранительными органами информация предоставляется согласно требований действующего законодательства. Имеются многочисленные случаи (до 10%) отклонений от Имеются единичные случаи отклонений от установленных норм и правил, которые не влияют на установленных норм и правил, которые не влияют качество передаваемой информации и при этом могут на качество передаваемой информации и при этом быть нарушены требования по обеспечению не нарушены требования по обеспечению конфиденциальности. Либо отсутствуют металлические конфиденциальности. Имеется копия сертификата хранилища (сейфы) для хранения носителей секретных ГОСТ РФ по связи по уровню защищенности ключей (далее – НСК) КА и Ш. Не утвержден список лиц применяемого канала связи. – ответственных исполнителей, имеющих доступ к НСК КА и Ш. Не утвержден порядок учета, хранения и использования НСК КА и Ш. Не обеспечена защита от 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) ответственности, возложенной на сотрудника. Банковское оборудование позволяет: своевременно и качественно идентифицировать клиентов и выгодоприобретателей; отслеживать все операции, совершаемые клиентами Банка; обеспечивать необходимый уровень сохранности, получаемой и передаваемой информации. Раскрытие информации для внутренних и внешних пользователей четко регламентировано. Внутренние пользователи информируются в соответствии с функциональными обязанностями. Информирование внешних пользователей регламентировано нормативными актами надзорных органов и внутренними регламентами. Приняты меры к обеспечению сохранности документов являющихся основанием для составления ОЭС направляемых уполномоченному органу. Доступ к программным средствам шифрования ОЭС, а также к их архивной базе строго ограничен. В филиалах (отделениях) имеются документы, устанавливающие порядок обеспечения конфиденциальности при передаче информации между Элементы организации процесса № п/п 1 «Определенный» (процессы документированы взаимосвязаны) Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) доступа неуполномоченных лиц к НСК КА и Ш. В филиалах (отделениях) отсутствуют документы, устанавливающие порядок обеспечения конфиденциальности при передаче информации между филиалом и головным офисом кредитной организации. Филиалом Банка при отправке сведений в свой головной банк применяются незащищенные каналы связи. Отсутствует копия сертификата ГОСТ РФ по связи по уровню защищенности применяемого канала связи. Взаимодействие с территориальны м учреждением Банка России, правоохранител ьными и налоговыми органами 9.3 1 Имеются многочисленные случаи, когда при наличии информации от правоохранительных и налоговых органов (доведенной ими непосредственно или через НБ РБ) о проведении следственных мероприятий в рамках возбужденных дел в отношении клиентов Банка, их обслуживание продолжалось в полном объеме. В ходе проверки установлены операции и клиенты, в отношении которых с большой долей вероятности можно утверждать, что они связанны с нарушениями законодательства в финансовокредитной сфере, в том числе законодательства ПОД/ФТ, однако Банк не информирует об этом территориальное учреждение Банка России, правоохранительные и налоговые органы. В тоже время, при получении из правоохранительных и налоговых органов запросов в рамках действующего законодательства или территориального учреждения Банка России, Банк предоставляет соответствующую информацию. Имеются единичные случаи, когда при наличии информации от правоохранительных и налоговых органов (доведенной ими непосредственно или через НБ РБ) о проведении следственных мероприятий в рамках возбужденных дел в отношении клиентов Банка, их обслуживание продолжалось в полном объеме; Запросы от правоохранительных и контролирующих органов должны быть корректно сформулированы. 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) филиалом и головным офисом кредитной организации. Соблюдаются требования по хранению носителей секретных ключей и шифрования. Имеется приказ (распоряжение) по Банку об установлении перечня лиц, имеющих доступ к носителям секретных ключей и шифрования. Филиалом Банка при отправке сведений в свой головной банк применяются защищенные каналы связи. За межпроверочный период и в ходе проверки имеются подтверждения о конструктивном сотрудничестве Банка с территориальным учреждением Банка России, с правоохранительными и налоговыми органами. В частности, если у Банка появляются основания полагать, что тот или иной клиент причастен к нарушениям законодательства в финансово-кредитной сфере, в том числе законодательства ПОД/ФТ, он информирует об этом территориальное учреждение Банка России, правоохранительные и налоговые органы. При идентификации клиентов Банк активно использует информацию, предоставляемую правоохранительными органами. Отсутствуют претензии со стороны территориального учреждения Банка России, правоохранительных и налоговых органов по предоставлению информации по их запросам1. Если факты отказа в предоставлении информации есть, № п/п Элементы организации процесса 1 «Определенный» (процессы документированы взаимосвязаны) Уровень зрелости процессов 2 «Оптимизированный» (процессы наблюдаются и измеряются) 3 «Эталонный» (процессы соответствуют «лучшей практики» и автоматизированы) то только по причине превышения правоохранительными и налоговыми органами своих полномочий. Банк выполняет рекомендации правоохранительных и налоговых органов (доведенные ими непосредственно или через НБ РБ) о приостановлении или прекращении обслуживания клиентов, в отношении которых ведутся следственные действия в рамках возбужденных дел;