покрово-пригородный сельский совет народных депутатов

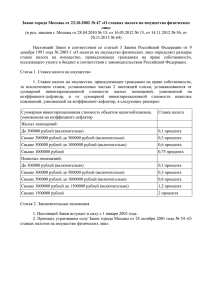

реклама

ПОКРОВО-ПРИГОРОДНЫЙ СЕЛЬСКИЙ СОВЕТ НАРОДНЫХ ДЕПУТАТОВ ТАМБОВСКОГО РАЙОНА ТАМБОВСКОЙ ОБЛАСТИ РЕШЕНИЕ 21.11.2013 № 28 с. Покрово-Пригородное О внесении изменений в решение Покрово-Пригородного сельского Совета народных депутатов от 14.09.2010 №133 «О введении в действие на территории Покрово-Пригородного сельсовета налога на имущество физических лиц» В соответствии с Федеральным законом №306-ФЗ от 02.11.2013 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации», Покрово-Пригородный сельский Совет народных депутатов решил: 1. В пункте 2 решения Покрово-Пригородного сельского Совета от 14.09.2010 №133 «О введении в действие на территории Покрово-Пригородного сельсовета налога на имущество физических лиц» слова: – «Установить ставки налога в зависимости от суммарной инвентаризационной стоимости имущества, используемого по назначению, в следующих размерах» заменить на: – «Установить ставки налога на имущество физических лиц в зависимости от суммарной инвентаризационной стоимости объектов налогообложения, умноженной на коэффициент-дефлятор, определяемый в соответствии с частью первой Налогового кодекса Российской Федерации (далее коэффициент-дефлятор), в следующих размерах»: Суммарная инвентаризационная стоимость объектов налогообложения, умноженная на коэффициентдефлятор До 300 тыс. рублей включительно Свыше 300 тыс. рублей до 350 тыс. рублей включительно Свыше 350 тыс. рублей до 400 тыс. рублей включительно Свыше 400 тыс. рублей до 450 тыс. рублей включительно Свыше 450 тыс. рублей до 500 тыс. рублей включительно Свыше 500 тыс. рублей до 1600 тыс. рублей включительно Свыше 1600 тыс. рублей до 2200 тыс. рублей включительно Свыше 2200 тыс. рублей до 2500 тыс. рублей включительно Свыше 2500 тыс. рублей до 2800 тыс. рублей включительно Свыше 2800 тыс. рублей до 3200 тыс. рублей включительно Ставка налога 0,1 процента 0,15 процентов 0,2 процента 0,25 процента 0,3 процента 0,31 процента 0,4 процента 0,6 процента 0,8 процента 1,0 процент Свыше 3200 тыс. рублей до 4700 тыс. рублей включительно Свыше 4700 тыс. Рублей включительно 1,5 процента 2,0 процента 2. Настоящее решение вступает в силу с 1 января 2014 года и подлежит опубликованию в печатном средстве массовой информации ПокровоПригородного сельсовета Тамбовского района Тамбовской области «Информационный бюллетень». Глава сельсовета С.И. Сыщиков УТВЕРЖДЕНЫ решением Покрово-Пригородного сельского Совета народных депутатов Тамбовского района Тамбовской области от 14.09.2010 № 133 «О введении в действие на территории Покрово-Пригородного сельсовета налога на имущество физических лиц» с изменениями, внесенными решениями от 26.11.2010 № 150, от 25.11.2011 №190, от 14.11.2012 № 234, от 21.11.2013 №28 О введении в действие на территории Покрово-Пригородного сельсовета налога на имущество физических лиц 1. Ввести в действие на территории Покрово-Пригородного сельсовета налог на имущество физических лиц с 1 января 2010 года согласно принятых изменений. 2. Установить ставки налога на имущество физических лиц в зависимости от суммарной инвентаризационной стоимости объектов налогообложения, умноженной на коэффициент-дефлятор, определяемый в соответствии с частью первой Налогового кодекса Российской Федерации (далее - коэффициентдефлятор), в следующих размерах: Суммарная инвентаризационная стоимость объектов налогообложения, умноженная на коэффициентдефлятор До 300 тыс. рублей включительно Свыше 300 тыс. рублей до 350 тыс. рублей включительно Свыше 350 тыс. рублей до 400 тыс. рублей включительно Свыше 400 тыс. рублей до 450 тыс. рублей включительно Свыше 450 тыс. рублей до 500 тыс. рублей включительно Свыше 500 тыс. рублей до 1600 тыс. рублей включительно Свыше 1600 тыс. рублей до 2200 тыс. рублей включительно Свыше 2200 тыс. рублей до 2500 тыс. рублей включительно Свыше 2500 тыс. рублей до 2800 тыс. рублей включительно Свыше 2800 тыс. рублей до 3200 тыс. рублей включительно Свыше 3200 тыс. рублей до 4700 тыс. рублей включительно Свыше 4700 тыс. Рублей включительно Ставка налога 0,1 процента 0,15 процентов 0,2 процента 0,25 процента 0,3 процента 0,31 процента 0,4 процента 0,6 процента 0,8 процента 1,0 процент 1,5 процента 2,0 процента 3. Установить срок и порядок исчисления уплаты налогов: – исчисление налогов производится налоговыми органами; – налог исчисляется на основании данных об инвентаризационной стоимости по состоянию на 1 января каждого года. Порядок расчета такой стоимости устанавливается федеральным органом исполнительной власти, уполномоченным на осуществление функций по нормативноправовому регулированию в сфере ведения государственного кадастра недвижимости, осуществления кадастрового учета и кадастровой деятельности; – за имущество, признаваемое объектом налогообложения, находящееся в общей долевой собственности нескольких собственников, налог уплачивается каждым из собственников соразмерно их доле в этом имуществе. В целях настоящего Закона инвентаризационная стоимость доли в праве общей долевой собственности на указанное имущество определяется как произведение инвентаризационной стоимости имущества и соответствующей доли; – по новым строениям, помещениям и сооружениям налог уплачивается с начала года, следующего за их возведением или приобретением; – за строение, помещение и сооружение, перешедшее по наследству, налог взимается с наследников с момента открытия наследства; – в случае уничтожения, полного разрушения строения, помещения, сооружения взимание налога прекращается начиная с месяца, в котором они были уничтожены или полностью разрушены; – при переходе права собственности на строение, помещение, сооружение от одного собственника к другому в течение календарного года налог уплачивается первоначальным собственником с 1 января этого года до начала того месяца, в котором он утратил право собственности на указанное имущество, а новым собственником - начиная с месяца, в котором у последнего возникло право собственности; – при возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право. Установить срок уплаты налога на имущество физических лиц не позднее 1 ноября года, следующего за истекшим налоговым периодом. 4. а) От уплаты налога на имущество физических лиц освобождаются следующие категории граждан: – родители многодетных семей, имеющие трех и более несовершеннолетних детей и (или) детей, обучающихся по очной форме в образовательных учреждениях начального, среднего и высшего профессионального образования до достижения ими возраста 23 лет; – несовершеннолетние дети-сироты и дети, оставшиеся без попечения родителей, лица из их числа, обучающиеся по очной форме в образовательных учреждениях начального, среднего и высшего профессионального образования до достижения ими возраста 23 лет. б) Предоставлена льгота в размере 50% от суммы начисленного налога следующим категориям граждан: – родители, имеющие несовершеннолетнего ребенка-инвалида и (или) детей инвалидов, обучающихся по очной форме; – лицам, имеющим право на получение налоговой льготы по нескольким основаниям, предоставляется льгота по их выбору по одному основанию.