пРоблЕмы И сужДЕНИя

реклама

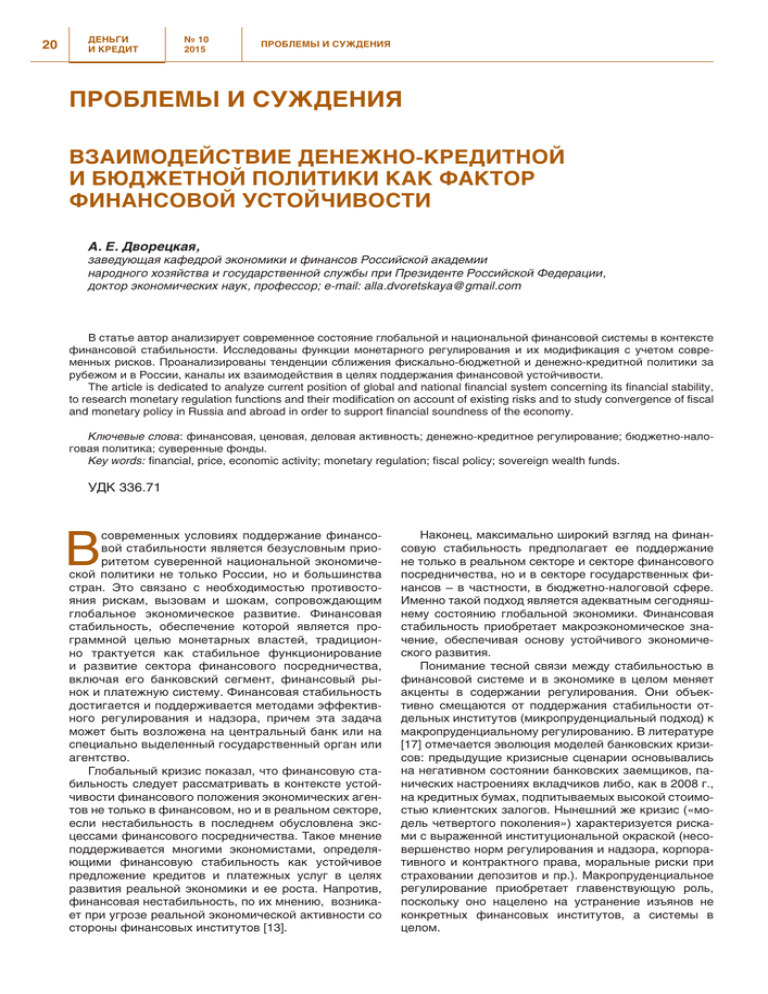

20 ДЕНЬГИ И КРЕДИТ № 10 2015 проблемы и суждения проблемы и суждения Взаимодействие денежно-кредитной и бюджетной политики как фактор финансовой устойчивости А. Е. Дворецкая, заведующая кафедрой экономики и финансов Российской академии народного хозяйства и государственной службы при Президенте Российской Федерации, доктор экономических наук, профессор; e-mail: alla.dvoretskaya@gmail.com В статье автор анализирует современное состояние глобальной и национальной финансовой системы в контексте финансовой стабильности. Исследованы функции монетарного регулирования и их модификация с учетом современных рисков. Проанализированы тенденции сближения фискально-бюджетной и денежно-кредитной политики за рубежом и в России, каналы их взаимодействия в целях поддержания финансовой устойчивости. The article is dedicated to analyze current position of global and national financial system concerning its financial stability, to research monetary regulation functions and their modification on account of existing risks and to study convergence of fiscal and monetary policy in Russia and abroad in order to support financial soundness of the economy. Ключевые слова: финансовая, ценовая, деловая активность; денежно-кредитное регулирование; бюджетно-налоговая политика; суверенные фонды. Key words: financial, price, economic activity; monetary regulation; fiscal policy; sovereign wealth funds. УДК 336.71 В современных условиях поддержание финансовой стабильности является безусловным приоритетом суверенной национальной экономической политики не только России, но и большинства стран. Это связано с необходимостью противостояния рискам, вызовам и шокам, сопровождающим глобальное экономическое развитие. Финансовая стабильность, обеспечение которой является программной целью монетарных властей, традиционно трактуется как стабильное функционирование и развитие сектора финансового посредничества, включая его банковский сегмент, финансовый рынок и платежную систему. Финансовая стабильность достигается и поддерживается методами эффективного регулирования и надзора, причем эта задача может быть возложена на центральный банк или на специально выделенный государственный орган или агентство. Глобальный кризис показал, что финансовую стабильность следует рассматривать в контексте устойчивости финансового положения экономических агентов не только в финансовом, но и в реальном секторе, если нестабильность в последнем обусловлена эксцессами финансового посредничества. Такое мнение поддерживается многими экономистами, определяющими финансовую стабильность как устойчивое предложение кредитов и платежных услуг в целях развития реальной экономики и ее роста. Напротив, финансовая нестабильность, по их мнению, возникает при угрозе реальной экономической активности со стороны финансовых институтов [13]. Наконец, максимально широкий взгляд на финансовую стабильность предполагает ее поддержание не только в реальном секторе и секторе финансового посредничества, но и в секторе государственных финансов – в частности, в бюджетно-налоговой сфере. Именно такой подход является адекватным сегодняшнему состоянию глобальной экономики. Финансовая стабильность приобретает макроэкономическое значение, обеспечивая основу устойчивого экономического развития. Понимание тесной связи между стабильностью в финансовой системе и в экономике в целом меняет акценты в содержании регулирования. Они объективно смещаются от поддержания стабильности отдельных институтов (микропруденциальный подход) к макропруденциальному регулированию. В литературе [17] отмечается эволюция моделей банковских кризисов: предыдущие кризисные сценарии основывались на негативном состоянии банковских заемщиков, панических настроениях вкладчиков либо, как в 2008 г., на кредитных бумах, подпитываемых высокой стоимостью клиентских залогов. Нынешний же кризис («модель четвертого поколения») характеризуется рисками с выраженной институциональной окраской (несовершенство норм регулирования и надзора, корпоративного и контрактного права, моральные риски при страховании депозитов и пр.). Макропруденциальное регулирование приобретает главенствующую роль, поскольку оно нацелено на устранение изъянов не конкретных финансовых институтов, а системы в целом. проблемы и суждения Очевидным становится и то, что глобальные факторы, влияющие на финансовую стабильность в отдельных странах, следует рассматривать уже не как экзогенные, а как эндогенные [18]; корреляция между обменными курсами, процентными ставками, уровнем инфляции становится единым фактором, влияющим на глобальную и национальную стабильность. Негативные глобальные шоки одновременно воздействуют на рынки и их субъекты – финансовые институты. Множество фактов подтверждает эффекты инфицирования, переноса инфляции и девальвации из одних стран в другие и формирования общей глобальной финансовой диспозиции. В этом контексте макропруденциальный подход в регулировании национальных юрисдикций особо актуален, поскольку он учитывает эффекты глобализации и синергии. Важным является вопрос о соотношении финансовой и ценовой стабильности: включается ли ценовая стабильность в понятие финансовой стабильности и устойчивости? Строго говоря, задачи достижения финансовой и ценовой стабильности могут быть институционально и функционально разделены: куратором собственно финансовой устойчивости выступают органы регулирования и надзора, а ценовой стабильности – органы монетарной политики. Во многих странах обе задачи возложены на центральный банк. Обеспечение стабильности цен является главным мандатом центральных банков в области монетарной политики. Чрезвычайная и максимально возможная концентрация на этой цели проявляется в переходе к инфляционному таргетированию. Курс на таргетирование инфляции выбран и Банком России. Такое определение генеральной линии монетарной политики находится в русле мировых тенденций. Однако следует отметить неоднозначность подобного решения. Сомнения в своевременности такого целеполагания современной российской монетарной политики высказываются рядом экономистов, в том числе и автором в статье «Целеполагание в современной денежно-кредитной политике России» [8], в которой определены факторы, размывающие «чистоту» инфляционного таргетирования: более высокие риски рецессии и затухания экономического роста в сравнении с инфляционными рисками, структурная сложность современной российской инфляции, объективно ограничивающая усилия центрального банка, сильная волатильность валютного курса вследствие сырьевого характера экономики и экспорта. В связи с этим мы полагаем, что в России в лучшем случае возможен переход к «модифицированному», или облегченному, инфляционному таргетированию [light (hybrid) inflation targeting], учитывающему колебания внешних цен и обменного курса и предполагающему вмешательство в свободное курсообразование. Лавинообразная девальвация рубля в конце 2014 г. на фоне падения мировых цен на нефть показала сложность и практическую невозможность при слабо диверсифицированной структуре экономики одновременно удерживать низкий уровень внутренней инфляции и приемлемый уровень обменного курса. Нелишне упомянуть и о серьезном негативном фоне современного экономического развития (западные секторальные санкции, снижение суверенных и корпоративных, № 10 2015 ДЕНЬГИ И КРЕДИТ включая банковские, рейтингов, сужение доступа к глобальному финансированию). Содержательный макроэкономический взгляд на проблему в идеологии форсайта представлен академиком А. Г. Аганбегяном в статье «Шесть шагов, необходимых для возобновления социально-экономического роста и преодоления стагнации, рецессии и стагфляции» [7]. Таким образом, не отрицая колоссального потенциала, заложенного в механизме инфляционного таргетирования, отметим, что его использование дает хорошие результаты лишь в стабильной экономической и политической обстановке, в диверсифицированной экономике. Это не исключает необходимости применения традиционных методов регулирования инфляции, используемых центральным банком для достижения законодательно определенной цели денежно-кредитной политики, формулируемой в дуалистичном ключе: защита и обеспечение устойчивости национальной валюты посредством поддержания ценовой стабильности. Дискуссия о дальнейшем расширении функций монетарных регуляторов, в частности, наделении их функциями макроэкономического регулирования получила практическое разрешение в США. В первой половине XX в. Федеральной резервной системой были испробованы различные подходы к формулированию целей и задач денежно-кредитной политики на основе выстраивания их иерархической структуры. Так, определялись конечные (глобальные) цели и текущие, включавшие, в свою очередь, тактические и промежуточные. Среди целей разного уровня выделялись предложение денег, в том числе агрегат М1, номинальный объем производства, уровень цен. Идеального индикатора, пригодного в качестве универсальной цели монетарной политики, найдено не было. В итоге контролю со стороны ФРС стал подвергаться спектр параметров, включающих перечисленные индикаторы, а также обменный курс, объемы кредитования, дифференцированные индексы цен, показатели платежного баланса в части внешней торговли и пр. Однако вариативность реальной динамики столь пестрого набора макроэкономических показателей даже в ту пору относительно неспешного и замкнутого экономического развития не позволила четко выдерживать заданные параметры. Объективно оказались обречены на провал попытки сторонников монетаристского подхода внедрить денежно-кредитную конституцию, т. е. свод заранее определенных и практически неизменных правил и законов денежнокредитной политики. Ныне законодательно определенная цель ФРС состоит в поддержании полной занятости (максимально возможной, не угрожающей росту) и стабильных цен. Ключевыми здесь являются термины «цены – занятость – выпуск», что позволяет, опираясь на правила денежно-кредитной политики, оперировать монетарными инструментами, не допуская ни инфляции, ни дефляции, ни стагфляции. Таким образом, в фундаментальном смысле можно констатировать абсолютное совпадение цели ФРС с общенациональными целями, закрепленными Конгрессом в Законе о занятости (Еmployment Аct of 1946) и в Законе Хэмфри– Хокинса о полной занятости и сбалансированном росте (Full Employment and Balanced Growth Act of 1978). Точнее, это свидетельствует не о совпадении целевых 21 22 ДЕНЬГИ И КРЕДИТ № 10 2015 проблемы и суждения функций, а о делегировании макроэкономических задач денежному регулятору. В России также происходит постепенное сближение отдельных направлений финансового и макроэкономического регулирования; поддержание экономики де-факто становится, наряду с ценовой и курсовой стабильностью, мандатом единого регулятора. Между тем мировой опыт показывает, что зачастую достижение одновременно монетарных и макроэкономических целей невозможно. Так, серьезный спад 1982 г. показал, что снижение инфляции было обеспечено ценой значительного сокращения производства и занятости. Федеральная резервная система в политике выхода из кризиса 2008 г. выбрала приоритет восстановления и роста, пусть и ценой умеренной инфляции. Действительно, низкая инфляция необязательно гарантирует рост, а в последние годы не гарантирует и от нестабильности, не уберегает от кризисов. Финансовый бум и кризис реализовались в условиях относительно низкой инфляции. Причина последнего по времени глобального кризиса – вовсе не инфляционные шоки и переизбыток денежной массы. Баланс ФРС США вырос с 7% ВВП в 2006 г. до 26% в сентябре 2015 г., денежная база в 5 раз, а денежная масса – лишь на 79% [21]. При этом рост денежной базы практически не повлиял на инфляцию; она остается на беспрецедентно низком уровне – в июле 2015 г. 0,2% при желаемом ориентире 2%. То же наблюдается и в еврозоне, а также в развитых странах в целом (табл.). Инфляция в мире имеет тенденцию к замедлению. Во времена Бреттон-Вудской системы (1948– 1972 гг.) она составляла 3,2%, а в рамках современной мировой валютно-финансовой системы (1979– 2008 гг.) ее уровень достиг 4,8%. Казалось бы, рост налицо. Однако, если внутри периода в 1973–1989 гг. инфляция составляла 7,5%, то в 1990–2008 г. она опустилась до 2,3% [12, с. 86], и ее замедление продолжается. Причины низкой инфляции и даже угрозы дефляции кроются в глобальных перекосах в мировом производстве и потреблении: высоком уровне товарного предложения и предложения на рынке труда, росте неравенства доходов, которым противостоит низкий платежеспособный спрос. На снижение темпов инфляции влияют и такие глобальные факторы, как «сланцевая революция», замедление активности в Китае, ключевом драйвере мирового роста, в частности, уменьшение спроса Китая на руду и металлы. Дефляция в противовес управляемой инфляции является грозным фактором замедления экономического роста. Для ее предупреждения регуляторы мно- гих стран (ФРС США, Европейский центральный банк, Центральный Банк Китая) проводят либеральную монетарную политику – прежде всего политику низких ставок. Угрозы дефляции и рецессии центральные банки развитых стран пытаются преодолеть и путем расширения арсенала инструментов регулирования, перехода к нетрадиционной денежно-кредитной политике (НДКП), которую отличает акцент на управлении со стороны регулятора ставками по будущим срочным контрактам (increasingly explicit and forward‐leaning guidance for the future path of the federal funds rate). Кроме того, каноническое снижение краткосрочных процентных ставок подкрепляется введением отрицательных ставок (NDR). ЕЦБ еще в мае 2014 г. первым в мире среди регуляторов ввел отрицательные ставки по депозитам (–0,1%), в начале 2015 г. так же поступили Дания, Швейцария, Швеция, а Финляндия первая в еврозоне разместила облигации с отрицательной доходностью. Главным же инструментом в арсенале НДКП стало количественное смягчение в виде расширения балансов центральных банков путем покупки государственных и частных активов. Пример – четыре раунда такой политики ФРС США в 2009–2014 гг., в ходе которых было выкуплено бумаг на 3,5 трлн дол. В 2014–2015 гг. активы выкупали также Европейский центральный банк, Банк Швеции, Банк Японии. При этом акцент делается на скупке правительственных активов, в результате чего их доля на финансовом рынке возрастет при сокращении доли корпоративных бумаг. Масштабы монетизации государственного долга в США значительны. В балансе Федеральной резервной системы, достигшем в сентябре 2015 г. 4,488 трлн дол., на государственные облигации приходится 2,462 трлн дол., или 54%, что составляет 14% американского ВВП [21]. Выкуп государственных бумаг, будучи инструментом более длительного действия, формирует позитивный долгосрочный фон развития экономики, активизирует инвестиции в реальный сектор по кредитным каналам, улучшает состояние рынка труда, содействуя максимальной занятости. Это подтверждается макроэкономической статистикой развития США после проведенных раундов количественного смягчения. Таким образом, бюджетная политика становится тесно связанной с монетарной в целях макроэкономического оздоровления и оживления экономической активности. Безусловно, не стоит переоценивать возможности монетарного подхода; он имеет некоторые ограничения. Оценивая макроэкономические эффекты Та б л и ц а Инфляция в развитых странах и регионах Показатели Индекс потребительских цен США Зона евро Медианный уровень инфляции в странах с развитой экономикой Источник: [12, с. 197]. 2008 2009 2010 2011 2012 2013 2014 Прогноз 2015 2019 2,0 2,0 0,8 1,0 1,2 0,8 2,0 1,2 1,7 1,3 1,5 1,4 1,5 1,2 1,5 1,4 1,8 1,6 4,0 0,7 1,9 3,2 25 1,4 1,4 1,7 2,0 проблемы и суждения американской нетрадиционной денежно-кредитной политики, эксперты ФРС подчеркивают, что «конечные (чистые) стимулы для деловой активности и инфляции ограничиваются постепенным характером изменений в политике и эффектов риск-премий, а также устойчивой верой части общества, что изменения будут происходить быстрее, чем ранее» [19]. Кроме того, вследствие влияния на инфляцию не только монетарных, но и структурных факторов смягчение денежной политики не может радикально изменить сформировавшийся дефляционный тренд в развитых странах. Одновременно формируется другая глобальная макропозиция. Действительно, в развитых экономиках монетарные власти практически не участвуют в формировании потребительской инфляции, однако усиливаются риски другого рода – активизируется инфляция активов на фондовом рынке, рынке недвижимости. По сути, происходит трансформация потребительской инфляции в инфляцию активов. Мультиплицирующаяся денежная масса переориентируется не в реальный сектор, а на другие рынки, где, по сути, надуваются новые пузыри. В отличие от «отдыхающих» после национальных кризисов рынков недвижимости США, Великобритании, Испании опасность перегрева этого сегмента существует в Китае, Франции, Норвегии, Канаде. Для его охлаждения требуются усилия уже не только финансовых властей. В целом же мировой опыт показывает высокий потенциал влияния разумного финансового и монетарного регулирования на состояние экономики. Разумеется, вектор регулирования может быть разным, однако быстрота цепной реакции и усиливающаяся взаимозависимость в финансовом секторе «тянет» политику регуляторов большинства стран в одном направлении. Так, после периода преобладающего смягчения денежной политики наметился тренд глобального ужесточения на фоне неизбежных временных лагов. Следующий цикл глобального монетарного регулирования, уже начавшийся в конце 2014 г., будет заключаться в ужесточении денежно-кредитной политики: близки к повышению ставок США, уже закончившие масштабные выкупы бумаг; с временным сдвигом, после обуздания дефляции, к этому придут и европейские регуляторы. Аккомодативность монетарного регулирования, основанная на широком спектре доступных инструментов, является методологической основой и одновременно индикатором финансовой политики во многих современных национальных экономических системах. Применение же конкретных мер диктуется тяжестью вызовов экономике. В России таким вызовом является рецессия экономики вследствие снижения монетизации. Очевидно, что активная динамика денежной массы в сочетании с управляемой инфляцией чрезвычайно важна для поддержания совокупного спроса. Это подтверждено множеством отечественных и зарубежных исследований. Между тем график (рис. 1) показывает тенденцию к снижению денежной массы с серьезным падением в 2008 г., что, с учетом временного лага, стало одним из факторов снижения выпуска в 2009 г. на 7,8%. № 10 2015 ДЕНЬГИ И КРЕДИТ Рис. 1. Динамика монетарных показателей в Российской Федерации, годовые темпы роста, % 60 50 40 30 20 10 0 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Денежная база Денежная масса Источник: денежно-кредитная статистика Банка России [4]. В 2014 г., как и в 2008 г., повторилась ситуация опережающей отрицательной динамики денежной массы в сравнении с денежной базой. Кроме того, это единственные годы после кризиса, когда денежная масса снизилась и в реальном выражении: в 2008 г. на 11,6%, в 2014 г. – на 9,2%. Практически экономика недомонетизирована. Регулятор снижает ключевую ставку постепенно, учитывая необходимость корректировки процентной политики в связи с актуализацией инфляционных и курсовых рисков: ускорением роста цен, девальвацией национальной валюты. Вопрос обоснованности и целесообразности сохранения высоких ставок в условиях наступающей рецессии является дискуссионным; по сути, предстоит выбрать приоритет (стабильность цен и рубля либо оживление и рост экономики) и сопоставить степень рисков экономического застоя и социальной напряженности. Мы согласны с авторитетными экспертами [11] относительно целесообразности «контрциклического регулирования», т. е. плавного понижения ключевой ставки в соответствии с экономическими реалиями. Шоки для экономики в виде кредитного сжатия и падения выпуска в этом компромиссном варианте будут гораздо слабее. Необходимым условием снижения ставок является формирование устойчивого тренда снижения инфляции и стабилизации валютного курса, чего сейчас не наблюдается. В годовом исчислении инфляция в сентябре 2015 г. составила 15,8%, т. е. реальная ключевая ставка стала отрицательной. Итогом может стать инфляционно-девальвационная спираль. Поэтому снижение ставок должно быть именно плавным, с учетом множества факторов, включая возможное ужесточение валютного контроля в виде обязательной продажи части валютной выручки. В современных условиях чрезвычайно важен эффективный механизм денежной трансмиссии, курируемый центральным банком. Необходимый уровень ликвидности в банковском секторе и, далее, в реальном секторе поддерживается не только традиционным привлечением средств и системой рефинансирования, но и соучастием государственных финансов в формировании денежного предложения. Выше мы привели данные о высокой степени монетизации госдолга в США. А в какой мере государственные бумаги участвуют в денежной мультипликации в России? 23 ДЕНЬГИ И КРЕДИТ 24 № 10 2015 проблемы и суждения Рис. 2. Место инструментов государственного долга в монетарном балансе 40 35 30 25 20 15 10 5 0 Рис. 3. Правительственные и бюджетные средства на счетах в Банке России на начало года, млрд руб. 6 5 4 12000 30 8000 2 2010 2011 2012 2013 2014 2015 20 15 4000 0 10 Доля правительственных облигаций в активах Банка России, % Доля правительственных облигаций на балансе Банка России в объеме рыночного внутреннего госдолга, % Рыночный внутренний госдолг, % к ВВП 2000 0 Источник: годовые отчеты Банка России. Как видно из рис. 2, по состоянию на начало периода внутренний долг, оформленный ценными бумагами, имеет тенденцию к росту, а с 2012 г. он стабилизированно колеблется около уровня 5% ВВП. Однако при этом за последние семь лет резко снизилась доля бумаг, выкупаемых на баланс Банка России, – с 33,7 до 10,2%. Одновременно наблюдается устойчиво низкая доля правительственных бумаг в активах Банка России: в среднем она составляет 2%, что в 27 раз меньше, чем сопоставимый показатель в США (54%). Эти показатели свидетельствует об относительной слабости фискальной эмиссии, незначительной связи монетарной и бюджетно-налоговой политики. Между тем импульсы, задаваемые экономике фискальной эмиссией, могут быть значительными. Выкуп государственных бумаг означает некую корректировку бюджетной политики Банком России. По сути, риски несбалансированного бюджета Банк России трансформирует в возможность активизации реальной экономики и будущее оздоровление бюджета. Эту тему последовательно развивает М. В. Ершов, на примере разных стран доказывая, что «механизмы бюджетных дефицитов рассматриваются многими странами как инструмент стимулирования своего экономического роста» [9, с. 13–14; 10, с. 7–8], формирования длинных инвестиционных ресурсов. Помимо описанной связи бюджетная система контактирует с монетарной и через средства бюджета, аккумулируемые на счетах Федерального казначейства в Банке России. Они возникают при выполнении Банком России агентских функций по обслуживанию средств расширенного бюджета: правительственных счетов, средств федерального бюджета, консолидированных бюджетов субъектов Российской Федерации, местных бюджетов и государственных внебюджетных фондов. Будучи функционально важным элементом в системе исполнения бюджета, эти средства фактически не вовлечены в пул источников экономического роста, но это и не является их назначением. Кроме остатков бюджетных счетов, с 2008 г. Центральный банк Российской Федерации управляет валютно-номинированной частью суверенных фондов (Резервного фонда и Фонда национального благосостояния), размещаемой Правительством Российской Федерации на счетах в Банке России. Практика деле- 25 6000 1 2009 35 10000 3 2008 40 5 2008 2009 2010 2011 2012 2013 2014 2015 0 Средства правительства, бюджетов и внебюджетных фондов на счетах в Банке России, млрд руб. Доля суверенных фондов в пассивах Банка России, % Источник: годовые отчеты Банка России. гирования управления средствами сырьевых фондов центральным банкам является нередкой. Так, инвестиционный департамент Банка Норвегии управляет крупнейшим в мире суверенным нефтяным фондом в Норвегии (Пенсионным фондом), составляющим 150% ВВП (для сравнения: в России на начало сентября 2015 г. – 13,1%). Суверенные фонды являются главными элементами всех правительственных и бюджетных ресурсов, размещаемых на счетах в Банке России, – их доля в среднем за последние семь лет составила почти 70%, а их удельный вес в пассивах центрального банка – 24%. На рис. 3 видно уменьшение к 2011 г. размещения суверенных фондов в Банке России, сменившееся положительной динамикой в 2012 году. Бюджетные сырьевые фонды создаются как резервная контрциклическая подушка на случай внешних ценовых колебаний. Есть мнение, что само их существование дестимулирует инновационные и модернизационные процессы. Тем не менее их наличие снижает уязвимость страны к внешним шокам. Накопление нефтегазовой ренты в суверенных фондах выполняет и монетарные функции, т. е. является методом абсорбирования ликвидности, средством борьбы с инфляцией, стабилизации обменного курса. Стерилизация правительственных и бюджетных средств, включая нефтяные фонды, на счетах Банка России в конечном итоге уменьшает денежное предложение. На рис. 4 видно, как замедляются в период после кризиса темпы роста денежной массы по мере роста аккумуляции нефтяных резервов и прочих правительственных средств в Банке России. Ухудшение внешнеторгового баланса вследствие неблагоприятной ценовой конъюнктуры на рынке энергоносителей и уменьшение нефтегазовых доходов бюджета1 приводят к сокращению уровня суверенных фондов, несмотря на их рост в рублевом выражении. По статистике Минфина России, до кризиса По оценке Минфина России, в 2015 г. от экспорта нефти и газа будет недополучено 2,1 трлн руб. бюджетных доходов [16]. 1 № 10 2015 проблемы и суждения Рис. 4. Аккумуляция государственных средств в Банке России 12000 30 10000 25 8000 20 6000 15 4000 10 2000 5 0 2010 2011 2012 2013 2014 0 Правительственные и бюджетные средства с учетом суверенных фондов на счетах в Банке России на конец года, млрд руб. Денежная масса, темпы роста за год, % Источник: годовые отчеты Банка России, денежно-кредитная статистика Банка России [4]. 2008–2011 гг. их суммарный объем составлял около 16% ВВП, к началу 2015 г. он снизился до 11% ВВП. На конец 2015 г., по прогнозу Минэкономразвития России, объем нефтяных фондов оценивается на уровне 8,7% ВВП [2, с. 66]. По прогнозам Минфина России, при ценах на нефть 50 дол. за баррель в 2015 г., 65 дол. в 2016 г. и 70 дол. в 2017– 2018 гг. ожидается и абсолютное уменьшение Резервного фонда на горизонте до 2017 г. [15]. В докладе об итогах исполнения федерального бюджета в 2014 г. министр финансов А. Силуанов отметил, что «в 2015 г. предполагается его использование в объеме около 3 трлн руб., часть средств в размере 500 млрд руб. уже использована для финансирования текущих расходов» [6]. Лишь с 2017 г. ожидается возобновление роста нефтяного резерва. Бюджетное правило, согласно которому установлен строгий режим расходования суверенных фондов, приостановлено: Фонд национального благосостояния уже начал расходоваться на крупные инвестиционные проекты инфраструктурных монополий1, тем самым утратив свое первоначальное назначение балансирования пенсионного фонда и урегулирования внешнего долга. Вместе с тем номинально инвестиции по линии ФНБ – это не расходование бюджетных ресурсов, а инвестирование в инфраструктурные облигации, что предполагает рыночный и общественный контроль эффективности и намеченных сроков отдачи этих вложений. С точки зрения монетарного баланса размораживание резервов может расцениваться положитель1 815 млрд руб. из ФНБ будет направлено на финансирование проектов «Росатома», НОВАТЭКа, «Ямал СПГ», инвестиционной программы РЖД. ДЕНЬГИ И КРЕДИТ 25 но, так как деньги начинают активно содействовать экономическому росту. В соответствии с Основными направлениями единой государственной денежнокредитной политики на 2015 год и период 2016 и 2017 годов «бюджетная политика… будет носить контрциклический характер, выполняя стабилизирующую функцию... за счет использования накопленных в Резервном фонде и Фонде национального благосостояния средств» [1, с. 25]. Потенциал инфляции при использовании влияния бюджетного канала на формирование денежного предложения может нивелироваться действиями Банка России по абсорбированию излишней денежной массы. Итак, центральный банк активно взаимодействует с сектором государственного управления, привлекая свободные остатки бюджетных и правительственных средств, управляя суверенными фондами, номинированными в валюте, одновременно участвуя в операциях на вторичном рынке государственных ценных бумаг. Чистая позиция центрального банка в его отношениях с сектором государственного управления характеризует его устойчивый статус как нетто-заемщика. Рис. 5 иллюстрирует последовательное восстановление Банка России в этой позиции, укрепление его связи с государственными финансами после некоторого ослабления в 2009–2011 гг. Рис. 5. Балансовая позиция отношений между Банком России и органами государственного управления на начало года 12000 50 10000 40 8000 30 6000 20 4000 10 2000 0 2008 2009 2010 2011 2012 2013 2014 2015 0 Чистые обязательства Банка России перед органами государственного управления, млрд руб. Чистые обязательства, % к валюте баланса Банка России Источник: Денежно-кредитная статистика Банка России: обзоры центрального банка [4]. В среднесрочной перспективе описанная диспозиция сохранится, однако чистые обязательства регулятора могут несколько сжаться вследствие уменьшения суверенных фондов на счетах Банка России. А это, в свою очередь, отражает состояние федерального бюджета, обусловленное такими факторами, как неопределенность цены на нефть, влияние экономических санкций, необходимость выполнения социальных и иных обязательств государства при сжатии доходной базы, лишь частично компенсируемой действием фактора девальвации. Существуют ли иные каналы связи финансовой и банковской сферы, помимо выкупа государственных бумаг, управления суверенными фондами? Бюджетная система может участвовать в регулирова- 26 ДЕНЬГИ И КРЕДИТ № 10 2015 проблемы и суждения нии денежного предложения не только при непосредственном влиянии бюджетных средств на монетарный баланс. Существует такой непрямой канал, как аукционный механизм размещения свободных средств Федерального казначейства на депозитах в кредитных организациях в рамках управления операциями со средствами на едином счете федерального бюджета. Этот канал предоставления дополнительной ликвидности банкам, практикуемый с 2008 г., является дополнением традиционного рефинансирования кредитных организаций через Банк России. Объемы привлечения средств федерального бюджета в банковский сектор представлены на рис. 6. Рис. 6. Размещение средств федерального бюджета на банковские депозиты, млрд руб. за период 7000 6000 5000 4000 3000 2000 1000 0 2008 2009 2010 2011 2012 2013 Источник: Федеральное казначейство [5]. Можно ли считать этот механизм элементом денежно-кредитной политики? Формально – нет, поскольку прямым образом Банк России в аукционах не участвует; однако в качестве регулятора банковского сектора он опосредованно влияет на пополнение источников ресурсов банков. Биржевая форма проведения аукционов, использование залогов окончательно формируют рыночный вид взаимосвязей банковской системы и бюджета. За 2014 г. банки получили на тендерной основе более 1,1 трлн руб. временно свободных средств бюджета через аукционы Федерального казначейства. Задолженность по состоянию на начало 2015 г. по этим депозитам составила 0,6 трлн руб., или 0,7% пассивов банков [3, с. 24]. Безусловно, это несравнимо с главными источниками банковских пассивов, каковыми являются клиентские средства: депозиты предприятий и вклады граждан на начало 2015 г. составили 44 трлн руб., или 56% всех пассивов. Тем не менее на фоне замедляющейся динамики вкладов физических лиц и ограничения доступа к внешнему фондированию возможность отдельных банков обращаться к государственным источникам играет в целом позитивную роль. Кроме того, банки традиционно оперируют остатками средств бюджета и государственных внебюджетных фондов на расчетных счетах, которые составили на начало 2015 г. в совокупных пассивах банковского сектора всего 72 млрд руб., или 0,1% ко всем пассивам; это уровень, остающийся стабильным все последние годы. Ресурсом кредитования эти средства практически не являются. Вместе с тем свобод- ные бюджетные средства играют важную роль в оперативном регулировании и пополнении банковской ликвидности. Таким образом, взаимодействие с бюджетом следует рассматривать в контексте ситуации с ликвидностью и, шире, – с состоянием ресурсной базы в банковской системе. В последние годы сформировалась тенденция снижения активности денежного предложения (см. рис.1). Соответственно, сокращаются масштабы абсорбирования. Инструментами стерилизации являются депозиты в Банке России и покупка его облигаций банками, связывающие избыточные резервы банков и сдерживающие рост денежной массы. После кризиса 2008–2009 гг. динамика абсорбирования как реакция на экономический спад нарастала, но в 2012 г. объем депозитов кредитных организаций, привлеченных Банком России, резко сократился, продолжив снижение и в 2013 г. Лишь за 2014 г. привлечение депозитов показало рост, но все равно остается ниже уровня докризисного 2007 г. В отчете Банка России за 2014 г. подтверждается, что «в условиях увеличения потребности в ликвидности спрос кредитных организаций на депозитные операции Банка России в течение 2014 г. оставался на низком уровне» [3, с. 69]. С 2012 г. практически не используется такой инструмент стерилизации, как облигации Банка России в портфелях банков. Таким образом, сокращение абсорбирования косвенно свидетельствует о сокращении свободной ликвидности. Ее нехватка привела к активизации спроса банков на рефинансирование. Центральный банк подтверждает наличие в системе структурного дефицита ликвидности, т. е. превышения потребности в рефинансировании над потребностью в абсорбировании. Доля кредитов рефинансирования в пассивах банковского сектора возросла с 5,4% на начало 2013 г. до 12% на начало 2015 г. Только за 2014 г., по данным Обзора кредитных организаций чистые обязательства банков перед Банком России возросли с 1229 млрд руб. до 5004 млрд руб., т. е. в 4,1 раза [4]. Это связано, в частности, с ограничением доступа банков к западным долговым рынкам, побуждающим более активно рефинансироваться у Банка России. Вместе с тем тенденция превращения рефинансирования из чрезвычайного по своему исходному назначению инструмента в постоянно действующий механизм подпитки ликвидности не может рассматриваться как позитивное явление. Вместо конкурентного привлечения корпоративных депозитов и вкладов граждан банки первого круга до недавнего времени являлись постоянными заемщиками относительно дешевых ресурсов (ставка на аукционах недельного прямого репо и ломбардных аукционах до сентября 2013 г. составляла 5,5%). На предоставлении в дальнейшем этих средств конечным заемщикам банки извлекали значительную процентную маржу. Лишь после резкого повышения ключевой ставки в 2014– 2015 гг. такая возможность уменьшилась. Мы полагаем, что тенденцию активного роста рефинансирования можно расценивать положительно в случае преобладания в его структуре рыночных инструментов – аукционов прямого репо и ломбардных аукционов. Это объективизирует доступ банков к ликвидности, дисциплинирует их, стимулирует ответственное поведение при формировании ресурсной проблемы и суждения базы. Исключением из рыночных принципов рефинансирования являются гарантированные кредитные контрактные линии Банка России для пополнения ликвидности при переходе к требованиям Базеля III. Эти кредиты могут получить банки с любым экономическим положением, что диктуется кризисной ситуацией. Кроме того, мы считаем не вполне верной ориентацию на долгосрочное рефинансирование как элемент формирования долгосрочных ресурсов банков. В условиях кризиса в 2015 г. принято решение о предоставлении кредитов рефинансирования банкам, обладающим капиталом не ниже 100 млрд руб., сроком до трех лет по ключевой ставке минус 1,5 п.п. под залог инвестиционных проектов для развития импортозамещения. Однако рефинансирование такого типа носит исключительный характер и опятьтаки обусловлено сложной современной экономической ситуацией. В принципиальном плане рефинансирование должно быть краткосрочным, оперативным, выборочным. После выхода из кризиса, в котором сейчас находится экономика и, в частности, банковский сектор, зависимость кредитных организаций от кредитов Банка России в целом должна снизиться. Однако потребность в ресурсах у каждого банка формируется индивидуально. Демпфирование недостатка ликвидности отдельных банков компенсируется не только кредитами Банка России, но и размещением депозитов федерального бюджета на счетах в кредитных организациях через описанные выше аукционы Федерального казначейства. Для банковского же сектора в целом рефинансирование и бюджетные средства не являются замещением традиционных депозитов и вкладов. Тем не менее динамика суммарных объемов средств Банка России и федерального бюджета на счетах в банках иллюстрирует изменения в структуре фондирования кредитных организаций. После активного роста кредитов рефинансирования и размещения средств федерального бюджета в кризисный 2008 г. произошло их резкое сжатие, но с 2011 г. возобновилась тенденция роста. За период с конца 2010 г. до начала 2015 г. объем кредитов рефинансирования и средств федерального бюджета на счетах в банках вырос более чем в пять раз. В 2014– 2015 гг. этот процесс оттеняет замедление динамики вкладов граждан и внешних источников. Суммарная задолженность кредитных организаций по консолидированному фондированию монетарными и финансовыми властями на начало 2015 г. составила 9,9 трлн руб., а доля этих ресурсов в пассивах кредитных организаций выросла до 12,7% [3, с. 24]. В итоге кредитные организации стали совокупным нетто-должником Банка России и Министерства финансов. Это видно и по отрицательному значению чистой ликвидной позиции (разницы между абсолютно ликвидными активами и обязательствами банков перед этими органами). В среднесрочной перспективе, в условиях экономического кризиса, роль централизованных средств в обеспечении пассивов банков и, следовательно, в кредитовании экономики будет объективно возрастать. Таким образом, в настоящее время центральные банки и финансовые власти все более сближают № 10 2015 ДЕНЬГИ И КРЕДИТ свои позиции и усиливают взаимодействие разного рода. Какие риски в этой связи возникают? Все более тесное взаимодействие монетарных и финансовых властей через фискальную эмиссию (расширение балансовых счетов центрального банка при выкупе правительственных активов в рамках НДКП) порождает риски угрозы независимости центральных банков. При проведении количественных смягчений рост госдолга гарантированно и во все большей доле передается на баланс центральных банков. Это в определенной мере побуждает правительства к невольному усилению внеэкономического давления на монетарные власти. Денежная политика в формате нетрадиционной политики, как считают международные эксперты, будет доминировать в ближайшем будущем, поскольку центральные банки вовлекаются в решение проблем бюджета и недостаточного совокупного спроса. Возникает вопрос: до какой степени должны смыкаться монетарная и финансовая политика? На наш взгляд, в периоды стабилизации экономики необходима автономизация и высокая степень независимости центрального банка. В кризисные же периоды неизбежна синхронизация действий правительственных и монетарных властей. А она-то и не наблюдается: бюджетная консолидация (урезание расходов, неснижение налогов), проводимая многими странами, порождает стагнацию спроса, дефляцию и в этом смысле противоречит монетарной политике. Поэтому при формулировании и реализации бюджетной политики в современных условиях волатильности рынков, вялого характера мирового роста, угрозы стагнации и рецессии в ряде стран должны учитываться три обстоятельства. Первое. Придание эффективного характера монетарной политике, помощь со стороны бюджета должны состоять прежде всего не в агентском обслуживании правительственных и бюджетных счетов, а в налогово-бюджетном стимулировании, содействии экономическому росту. Бюджетное стимулирование должно быть преимущественно направлено на государственные инвестиции в научную и инженерную инфраструктуру [20], а также на налоговую поддержку частных инвестиций в человеческий капитал, инфраструктуру. Опережающее увеличение бюджетных инвестиций в сравнении с социальными расходами ведет к меньшей инфляции и к более быстрому приросту выпуска. Второе. Одновременно следует минимизировать риски невыполнения социальных обязательств и расходов на здравоохранение, что осложняется старением населения. Эта сторона бюджета объективно является более политизированной. Третье. Приоритеты финансовой устойчивости требуют стабилизации уровня государственного долга, гармонизации расходов и доходов. Достижение финансовой устойчивости, рассматриваемой как долгосрочный концепт, должно быть основной внутренней целью бюджетно-налоговой политики. Сбалансированный бюджет, в свою очередь, – это залог и успешной денежно-кредитной политики. К сожалению, совокупность внешних и внутренних макрофакторов не позволяет в полной мере обеспечить сбалансированный бюджет, а значит, остаются риски финансовой нестабильности. 27 28 ДЕНЬГИ И КРЕДИТ № 10 2015 Список литературы проблемы и суждения 1. Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов. 2. Прогноз социально-экономического развития Российской Федерации на 2015 год. Министерство экономического развития Российской Федерации. 3. Годовой отчет Банка России за 2014 год. 4. Денежно-кредитная статистика Банка России. URL: http://www.cbr.ru/statistics/?PrtId=dkfs 5. Официальный сайт Федерального казначейства. URL: http://datamarts.roskazna.ru/index.php/2011-razdely/ rezultat-ispolneniya/fk-0004-0039 6. Материалы заседания правительства Российской Федерации от 14.05.2015 г. URL: http://government.ru/ news/18109/ 7. Аганбегян А.Г. Шесть шагов, необходимых для возобновления социально-экономического роста и преодоления стагнации, рецессии и стагфляции // Деньги и кредит. 2015. № 2. 8. Дворецкая А.Е. Целеполагание в современной денежно-кредитной политике России // Банковское дело. 2014. № 7. 9. Ершов М.В. Мировая конъюнктура и Россия: некоторые итоги 2013 года и перспективы развития // Деньги и кредит. 2014. № 3. 10. Ершов М.В. О связи денежно-кредитной и промышленной политики в деятельности банковской системы России // Деньги и кредит. 2013. № 6. 11. Мамонов М., Солнцев О. Оценка влияния вероятного кредитного сжатия на экономическую динамику и устойчивость банковского сектора / Доклад на Гайдаровском Форуме 2015 «Россия и мир: новый вектор» / Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), Институт народнохозяйственного прогнозирования РАН. М., 2015. URL: http://www.forecast.ru/_ARCHIVE/Presentations/ Gaidar2015/MS_credit.pdf 12. Обзор мировой экономики и финансов МВФ, апрель 2014. URL: http://www.imf.org/external/russian/ pubs/ft/weo/2014/01/pdf/textr.pdf 13. Rosengren E.S. Defining Financial Stability, and Some Policy Implications of Applying the Definition / Keynote Remarks at the Stanford Finance Forum Graduate School of Business Stanford University. Boston: 2011. 3 June. 28 p. URL: http://www.bostonfed.org/news/ speeches/rosengren/2011/060311/060311.pdf 14. Глобальный финансовый кризис и его уроки: Сб. аналит. и реф. материалов / ИНИОН РАН; Отв. ред. Кашин В.А.; Сост. Шурпаков В.А. М.: ИНИОН, 2012. 15. URL: http://www.interfax.ru/business/427432 16. URL: http://www.kommersant.ru/doc/2659014 17. Čihák M., Muñoz S., Scuzzarella R. The Bright and the Dark Side of Cross-Border Banking Linkages. Wash.: IMF, 2011. № 186. 42 p. // IMF Working Paper. WP/11/186. 18. Borio C. Central banking post-crisis: What compass for uncharted waters? Basel: BIS, 2011. Sept. № 353. 23 p. // BIS Working Papers. 2011. № 353. URL: http://www.bis.org/publ/work353.pdf / 19. The Macroeconomic Effects of the Federal Reserve’s Unconventional Monetary Policies / Eric M. Engen, Thomas T. Laubach, and David Reifschneider / Finance and Economics Discussion Series Divisions of Research & Statistics and Monetary Affairs Federal Reserve Board, Washington, D.C. Federal Reserve Board. 2015. January 14. URL: http://www.federalreserve. gov/econresdata/feds/2015/files/2015005pap.pdf 20. Roubini N. An Unconventional Truth / Project Syndicate. 2015. March 2. URL: http://www.project-syndicate.org/commentary/unconventional-monetary-policiesand-fiscal-stimulus-by-nouriel-roubini-2015-02 21. Официальный сайт Федеральной резервной системы. URL: http://www.federalreserve.gov/releases/h41/Current/ http://www.federalreserve.gov/releases/h6/20150903/ http://www.federalreserve.gov/releases/h6/20070104/ http://www.federalreserve.gov/releases/h3/20150903/ #t2tg1link http://www.federalreserve.gov/releases/h3/20060105/