управление финансами в рамках международных торговых

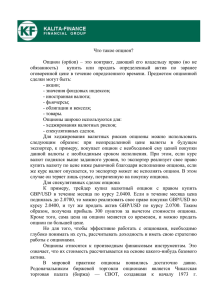

реклама

УПРАВЛЕНИЕ ФИНАНСАМИ В РАМКАХ МЕЖДУНАРОДНЫХ ТОРГОВЫХ ОПЕРАЦИЙ Астана 2015 Тема 1. Финансовый учет - Управленческий учет Налоговый учет - Финансовый менеджмент УЧЕТ (ACCOUNTING) Учетная система предприятия Почему недостаточно финансового (бухгалтерского) учета для решения задач менеджмента ? Тема 2. Эволюция перехода национальной компании в статус международной • Финансовый менеджмент – система действий по оптимизации финансовой модели фирмы • Международный валютно-финансовый менеджмент – система действий по оптимизации финансовой модели международной фирмы Альтернативные модели поведения предприятия (фирмы) • Максимизация прибыли: статичен (не учитывает фактор времени) не учитывает риск имеет «бумажный» (бухгалтерский), а не денежный (экономический) характер многозначность (операционная, валовая, нетто-прибыль, нераспределённая и накопленная прибыль) • Максимизация объема продаж • Максимизация добавленной стоимости • Максимизаци собственного капитала фирмы Тема 3. Инструменты международного финансового рынка Тема 4. Краткосрочное финансирование международной фирмы Внешнее краткосрочное финансирование международной фирмы: а) спонтанное финансирование б) банковское финансирование в) небанковское финансирование Цель краткосрочного финансирования фирмы - пополнение оборотного капитала и выполнение текущих обязательств. Задачи: а) управление наличностью; б)управление материально-техническими запасами; в) выбор оптимальной формы краткосрочного финансирования Срочный валютный рынок – совокупность валютных операций, совершаемых в срок более 2-х банковских рабочих дней (по форвардному курсу). Спот-рынок – совокупность валютных операций, совершаемых в срок не более 2-х банковских рабочих дней (по спот-курсу) (Реально в силу наличия выходных и праздников– может быть календарная неделя) Сегменты – форвардный и фьючерсный. Тема 5. Долгосрочное финансирование международной фирмы Тема 6. Управление оборотным капиталом международной фирмы Управление оборотным капиталом – это использование различных форм оборотных активов и текущих обязательств. • Текущие активы — это наличность, ценные бумаги, которые безусловно, по первому требованию, могут быть реализованы на рынке. Текущие активы имеют срок возврата на счета фирмы в течение 1 года. • Текущие пассивы формируют краткосрочные ресурсы фирмы (обязательства перед предоставившими их лицами). Срок их выполнения составляет до 1 года. К ним относятся счета и расписки, подлежащие оплате, а также проценты по кредитам. • Разница между текущими активами и текущими пассивами называется чистым оборотным капиталом фирмы. Структура оборотного капитала компании Оборотные валютные ресурсы используются для: • осуществления ожидаемых платежей • обеспечения необходимой ликвидности фирмы • получения доходности вложений • стимулирования продаж • поддержания процесса производства Средства, размещенные в эти текущие международные валютные активы, генерируют валютные потоки между фирмой и внешней для нее финансово-экономической средой • Методы, менеджмента оборотного капитала многонациональной компании в целом те же, что и при управлении оборотным капиталом фирмы, действующей на внутреннем рынке страны. • Различия сопряжены с необходимостью: - учитывать валютный и политический риски; - расходования средств на проведение валютных обменов - использовать широкий набор инструментов, которые имеются на международном финансовом рынке • Большинство решений по формированию и использованию краткосрочных активов фирмы, связано с оценкой положения иностранных валют и влияния их соотношения на торговые и кредитные операции фирмы. Основные направления работы, связанной с оборотными средствами, по размещению международных краткосрочных средств: 1. кэш - бюджетирование 2. кэш- менеджмент 3. кредитный менеджмент 4. финансовое планирование Поиск взаимосвязей Тема 7. Инвестирование международной фирмы Виды долгосрочных вложений международной фирмы: 1. Зарубежные инвестиции в капитальные и долгосрочные ценные бумаги 2. осуществление инвестиционных проектов за рубежом. Принятие долгосрочных финансовых решений сложнее по сравнению с краткосрочными. Отличия: - по способам управления - по эффективности - по затратам - по соответствию уровня квалификации финансового менеджера характеру решаемых задач. Тема 8. Анализ рисков при проведении международных торговых операций Международному финансовому менеджеру необходимо учитывать риски, связанные с осуществлением внешнеэкономической деятельности: валютно-курсовые, страновые и политические риски. Тема 9. Страхование валютных контрактов инструментами срочного рынка Форвардные контракты • Контракт с реальной поставкой, по которому две стороны договариваются относительно обмена активов которые должны быть поставлены продавцом покупателю на определенную дату в будущем. 1. Реальный или финансовый актив 2. Определенная дата 3. Определенная цена • Длинные позиции защищают от повышения цены базового актива. Короткие - наоборот Пример Предположим, что американская компания должна оплатить швейцарскому поставщику 1 миллион швейцарских франков через 3 месяца Конвертация долларов во франки подвергает компанию валютному риску, который может быть захеджирован покупкой форвардного контракта. Банк соглашается продать 1 миллион франков через 3 месяца по курсу 1.25 SF за 1 U.S. dollar. Через 3 месяца компания приносит в банк $800,000 и получает 1 миллион франков = (800,000)(1.25) франков Если бы курс конвертации упал до 1.2, то компании бы потребовалось $833,333 для покупки 1 миллиона франков. Фьючерсный контракт Это контракт на покупку определенной партии товара по цене, устраивающей обе стороны в момент заключения сделки, а сам товар поставляется продавцом спустя довольно продолжительное время. • Фьючерсные контракты торгуются на биржах • Переоценка происходит по данным контрактам каждый день Примеры Фьючерсы на золото 1. Trading unit is 100 Troy ounces. (995 проба) 2. Quotes are per 1 Troy ounce. (28.35 грамм) Оценка фьючерсов • Цены поставки определяются для предотвращения начальных издержек • Затраты на поддержание позиции: - Цена фьючерса = цена при условии немедленной уплаты наличными + любые издержки, связанные с поддержанием позиции = Spot Price + Cost of Carry - Cost of carry включает упущенный интерес, затраты по хранению, затраты по транспортировке, затраты по страхованию Пример оценки фьючерса У вас есть 100 унций золота которые торгуются по $400/унцию, или $40,000. покупатель хочет купить у Вас через 3 месяца. $40,000 могли бы сгенерировать $800 в процентах в течение 3 месяцев Хранение золота стоит $5 за 3 месяца 100 унций могут быть застрахованы на $10. Цена фьючерса будет следующая: $40,815. 40,815 = 40,000 + 800 + 5 + 10. Пример Предположим, что цена 3-месячного фьючерса на сегодня $42,000 Возникает возможность арбитража: Продажа 1 фьючерсного контракта, с поставкой золота через 3 месяца покупка100 унций золота и хранение в течение 3 месяцев Через 3 месяца поставка золота согласно контракта Доход составляет $1,185 = 42,000 - 40,815 Хеджирование с помощью фьючерсов 1. Предположим, ювелиру необходимо купить золото у поставщика в следующем месяце (декабрь) 2. Если цены на золото вырастут, ювелиру необходимо будет покупать золото по более высокой цене. 3. Золото стоит сейчас по цене $250 /унцию. 4. Затраты на хранение составляют $5/мес. 5. Мартовский фьючерс продается по цене $270. 6. Декабрьских фьючерсов нет 7. Хеджирование с помощью фьючерсов 8. Для того чтобы захеджировать цены на золото в декабре, ювелир покупает мартовский фьючерс Если цены поднимутся до $270 за месяц, ювелиру придется заплатить $20 для покупки золота Если цены в декабре будут $270 , цена на мартовский фьючерс подскочит до $285. Ювелир возместит $15, продав мартовский фьючерс, обеспечив себе частичное возмещение расходов 9. С течением времени, спот-цена приближается к цене на фьючерс Финансовый опцион Опцион (англ. option ) — договор, по которому покупатель получает право (но не обязанность) совершить покупку или продажу актива по заранее оговорённой цене (strike) в определенный договором момент в будущем (expiration) или на протяжении определенного отрезка времени. 1. Опцион может быть на покупку или продажу базового актива. 2. Опцион Call — опцион на покупку. Предоставляет покупателю право купить базовый актив. 3. Опцион Put — опцион на продажу. Предоставляет покупателю право продать базовый актив. Пример: покупка опциона колл Инвестор покупает опцион колл на покупку 100 простых акций IBM по следующим условиям: Текущая дата: 01/10/09 Текущая цена: $138 Цена исполнения (страйк): $140 Дата исполнения контакта: 31/12/09 Цена опциона: $5 Стоимость сделки составляет $500. Сценарий №1 – цена акции IBM вырастает до $155 на 31/12/2009: Инвестор предъявляет опцион к исполнению Доход по опциону: $1,500 = (155-140)*100 Итоговый доход: $1,000 = 1,500 - 500 Сценарий №2 – цена акции IBM падает до $135 at 31/12/2009: Инвестор не предъявляет опцион к исполнению Итоговый убыток: -$1,000 Пример опциона на акции Coca-Cola Риски и вознаграждения, связанные с открытием опционных позиций Дельта-хеджирование 1. Дельта-нейтральный портфель является нечувствительным к малым изменения в цене базового актива: 2. Комбинация акций и опционов 3. Коэффициент Дельта показывает насколько измениться стоимость опциона при изменении цены базового актива на один пункт 4. дельта опциона Call изменяет значение от 0 до 1 5. дельта опциона Put от -1 до 0 Пример 1. У инвестора есть 1,200 акций Exxon, он хочет захеджироваться 2. Опцион колл на 100 акций Exxon имеет дельту 0,6. 3. Продав 20 опционов колл по акциям Exxon, инвестор создает дельта-нейтральный портфель 4. Решаем уравнение относительно N: 1,200*(1) + 100*N*(.6) = 0 N = -20 1. Если цена акции повышается на $1: Доход по акциям $1,200 Убыток по опционам $1,200 = 20*100*(.6) на проданный опцион 2. Если цена акции понижается на $1: Убыток по акциям $1,200 Доход по опционам $1,200 = 20*100*(.6) на проданный опцион Нетрадиционные методы финансирования экспорта и импорта 1. Встречные сделки 2. Международный лизинг 3. Факторинг и форфейтинг Причины появления новых форм финансирования: • Расширение географии экспорта из развитых стран в страны, испытывающие трудности с платежным балансом и имеющийся у них недостаток ликвидных платежных средств • Необходимость снижения для экспортеров риска неоплаты поставленных товаров ⇛ условием купли экспортных товаров становится импорт из страны покупателя. Таким образом, импортер получает необходимую для оплаты экспортного товара иностранную конвертируемую валюту в виде выручки от собственного экспорта, привязанного к первичной импортной операции. Этот вид сделок известен под названием «Counter Trade» — встречная торговля • Встречная торговля — внешнеторговые операции, при совершении которых в документах фиксируются твердые обязательства экспортеров и импортеров произвести полный или частично сбалансированный обмен товарами.