РП Основы банковского дела 2010

реклама

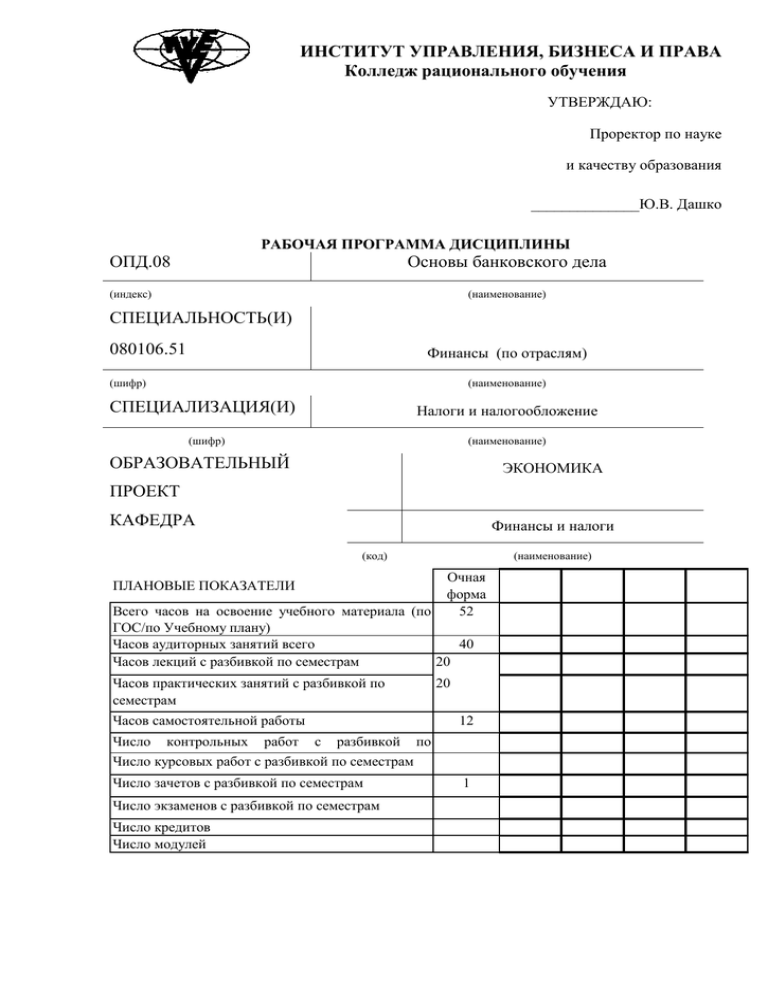

ИНСТИТУТ УПРАВЛЕНИЯ, БИЗНЕСА И ПРАВА Колледж рационального обучения УТВЕРЖДАЮ: Проректор по науке и качеству образования ______________Ю.В. Дашко ___________________ 2010г РАБОЧАЯ ПРОГРАММА ДИСЦИПЛИНЫ ОПД.08 Основы банковского дела (индекс) (наименование) СПЕЦИАЛЬНОСТЬ(И) 080106.51 Финансы (по отраслям) (шифр) (наименование) СПЕЦИАЛИЗАЦИЯ(И) Налоги и налогообложение (шифр) (наименование) ОБРАЗОВАТЕЛЬНЫЙ ЭКОНОМИКА ПРОЕКТ КАФЕДРА Финансы и налоги (код) ПЛАНОВЫЕ ПОКАЗАТЕЛИ (наименование) Очная форма 52 Всего часов на освоение учебного материала (по ГОС/по Учебному плану) Часов аудиторных занятий всего 40 Часов лекций с разбивкой по семестрам 20 Часов практических занятий с разбивкой по семестрам Часов самостоятельной работы 20 12 Число контрольных работ с разбивкой по семестрам Число курсовых работ с разбивкой по семестрам Число зачетов с разбивкой по семестрам Число экзаменов с разбивкой по семестрам Число кредитов Число модулей 1 Автор рабочей программы Коханова В.С. (подпись) (Ф.И.О.) РАБОЧАЯ ПРОГРАММА СОСТАВЛЕНА НА ОСНОВАНИИ: 1. Государственного образовательного стандарта среднего профессионального образования _18.03.2002___ (дата утверждения) 2. Типовой программы -_________________________________________________ (дата утверждения) 3. Учебного плана _30.06.2005_______________________.______________________________ (дата утверждения) РАБОЧАЯ ПРОГРАММА ОБСУЖДАЛАСЬ И СОГЛАСОВАНА КАФЕДРОЙ: Финансы и налоги_________________________________ (наименование) (подпись зав. каф.) _____Мусаелян А.К.________ (Ф.И.О.) Протокол заседания кафедры №_____1_________ от ___26.08.2010____________________________________ УМС:__Экономика и управление____________________________Киянова Л.Д. ______________________ (наименование) (подпись председателя УМС) (Ф.И.О.) Протокол УМС №______1_________ от __30.08.2010_______________________________________________ 1 ЦЕЛИ И ЗАДАЧИ ДИСЦИПЛИНЫ Цель обучения – теоретическое и практическое ознакомление учащихся с основами банковского дела в РФ. Изучение курса «Основы банковского дела» позволяет решить следующие задачи: сформировать знания о сущности и видах банков; получить конкретные знания по широкому кругу банковских операций, связанных, прежде всего, с обслуживанием банками своей клиентуры: депозитными операциями, кредитованием рыночного хозяйства, организацией безналичных расчетов, валютных операций и др.; сформировать современного представления о месте и роли центральных и коммерческих банков в рыночной экономике; приобрести навыки применения полученных в ходе обучения знаний для анализа конкретных практических ситуаций, касающихся вопросов деятельности банковских и парабанковских институтов. 2 ТРЕБОВАНИЯ К УРОВНЮ УСВОЕНИЯ ДИСЦИПЛИНЫ В процессе изучения дисциплины студенты должны: Иметь представление о теории денег, кредита, банков, раскрытии исторических и дискуссионных теоретических аспектов их сущности, функций, законов, роль в современной рыночной экономике. Знать: современные трактовки сущности денег, их эволюцию и виды; сущность и значение системы кредитования, ее структуру, звенья, типы и функции; особенности функционирования кредитных рынков; современное законодательство, нормативные и методические документы, регулирующие денежный оборот и систему расчетов, а так же практику применения указанных документов. Уметь: оперировать теориями денег, теориями сущности кредитно-финансовых институтов и кредитных систем; выявлять наиболее выгодную схему погашения кредита; Овладеть компетенциями: ориентироваться в статистических материалах по состоянию банковской системы; уметь анализировать периодическую литературу по вопросам состояния и отдельным проблемам денежно-кредитной экономики; грамотно оценивать роль банков в современной рыночной экономике. 3 3.1 № п/п АУДИТОРНАЯ РАБОТА Лекции Тема лекции 1 Банки и кредитные организацией 2 Банковская система 3 ЦБ РФ: становление и развитие 4 Коммерческие банки: роль в экономике и современное Краткое содержание Денежные отношения: рыночные и нерыночные. Рыночные денежные отношения как основа функционирования кредитных организаций. Банки как центры управления финансово-кредитными процессами в условиях рынка. История развития банковского дела. Понятия «кредитная организация» и «банк». Первичность банков. Отличия банка от НКО. Виды кредитных организаций. Исключительно банковские операции. Закон о природе банков. Лицензирование банков. Банковская сделка и банковская операция. Понятия «банковская деятельность», «банковский продукт», «банковская операция», «банковская услуга». Понятие банковской системы. Уровни банковской системы, их соотношения. Достоинства и недостатки двухуровневой банковской системы. Формирование банковской системы России ее характерные черты и этапы развития. Современное состояние барковской системы россии и ее функционирование. Особенности банковских систем различных рыночных государств (Великобритания, Германия, США и др.) Центральный банк страны. Задачи и функции Центрального банка в условиях рыночной экономики. Эмиссионное право Центрального банка. Понятие "независимости" Центрального банка в различных странах. Специфика активнопассивных операций. Основные организационно-правовые формы Центральных банков. Центральный банк Российской Федерации (Банк России), история его образования и направления деятельности. Организационная структура Банка России. Роль и функции его отдельных подразделений. Баланс Банка России и его особенности. Коммерческий банк - его характерные черты и сфера деятельности. Виды банков и банковские операции. Универсальный коммерческий банк. Основные направления Кол. часов 2 2 1 1 № п/п Тема лекции состояние 5 Ресурсы и капитал банка 6 Кредитные операции банка Краткое содержание его работы и функции, выполняемые в рыночной экономике. Развитие операций универсальных коммерческих банков в России. Специализированный коммерческий банк. Критерии и факторы специализации. Разновидности специализированных банков, сфера их деятельности (инвестиционные, инновационные; учетные, депозитные; ипотечные, земельные; сберегательные и ссудосберегательные и др.). Специализированные кредитно-финансовые учреждения, их разновидности и направления деятельности (факторинговые и лизинговые компании, ломбарды, кредитные товарищества и союзы; общества сельскохозяйственного или взаимного кредита; пенсионные и инвестиционные фонды и др.). Понятие банковских ресурсов, их 2 классификация по способу образования. Структура ресурсов коммерческого банка и факторы, влияющие на ее образование. Собственные ресурсы (капитал) коммерческого банка как основа деятельности коммерческого банка. Функции собственного капитала банка: защитная, оперативная и регулирующая. Состав собственных средств банков. Уставный капитал как основа существования банка. Порядок формирования уставного фонда банка. Минимальный размер уставного капитала для вновь создаваемых кредитных организаций. Назначение и порядок формирования резервного фонда коммерческого банка. Порядок формирования и использования специальных фондов, фондов накопления и других фондов. Добавочный капитал. Минимальный размер собственных средств (капитала) для действующих кредитных организаций, ходатайствующих о получении Генеральной лицензии. Привлеченные ресурсы как основной источник ресурсной базы банка. Классификация привлеченных средств. Особенности современной системы 2 кредитования: субъекты, объекты, условия кредитования. Кредитный Кол. часов № п/п 7 Тема лекции Депозитные операции банка как составляющая пассивных операций Краткое содержание договор — основа взаимоотношений между банком и клиентом при выдаче кредита. Понятие формы обеспечения возвратности банковских кредитов. Залог как основная форма обеспечения возвратности. Понятие, сфера применения, предмет залога, виды залога (с оставлением имущества у залогодателя и с передачей имущества залогодержателю- банку). Гарантии и поручительства. Порядок оформления договора гарантии и договора поручительства, анализ платежеспособности гарантов и поручителей. Страхование кредитного риска (условия, размер ответственности страховщика). Организация кредитного процесса: формирование кредитной заявки, порядок ее рассмотрения, роль кредитного комитета. Определение кредитоспособности клиента. Характеристика порядка кредитования банком юридических и физических лиц. Содержание и назначение кредитной документации. Кредитная линия и ее разновидности. Контроль банка в процессе кредитования: взыскание кредита и работа с проблемными долгами. Предупреждение кредитных рисков. Сущность и назначение пассивных операций 2 в деятельности банка. Классификация пассивных операций. Эмиссия ценных бумаг как источника банковских средств. Виды ценных бумаг банка, процесс их выпуска и размещения. Роль операций с собственными ценными бумагами в деятельности коммерческого банка. Отчисления от прибыли банка в его фонды. Разновидности банковских фондов, источники их формирования и направления использования. Получение межбанковских кредитов как источник средств. Роль межбанковских кредитов в формировании пассивов различных коммерческих банков. Роль депозитных операций в создании источников для банковской деятельности. Денежные сбережения населения, их роль в рыночной экономике. Мотивация и формы Кол. часов № п/п Тема лекции Краткое содержание сбережений населения. Факторы, воздействующие на сберегательный процесс. Депозитные операции и их классификация по различным признакам. Виды депозитов и их особенности. Понятие депозитной базы банка, ее структура и тенденции уменьшения. Методика анализа депозитных операций. Процентная политика по вкладам и депозитам. Ее принципы. Факторы, влияющие на уровень процентных ставок. Процесс управления депозитной базой банка. 8 Валютные операции банка 9 Электронные банковские услуги Экономические основы валютных операций 1 коммерческих банков. Основные понятия: иностранная валюта, валютные ценности, валюта РФ, валютные операции. Получение лицензии на осуществление валютных операций. Документы и основные требования для получения лицензии. Виды валютных лицензий. Классификация валютных операций. Порядок открытия и ведения валютных счетов. Документы, необходимые для открытия валютного счета. Плата за открытие счета. Транзитный и текущий валютные счета. Ведение операций по валютным счетам. Условия представления валютных кредитов: валюта кредита и валюта платежа, сумма, срок, условия и погашения, стоимость вид обеспечения, методы страхования рынка. Порядок предоставления валютных кредитов. Четыре разновидности кредитования в иностранной валюте: кредитование государственных нужд, формирующих задолженность Российской Федерации; кредитование экспортно импортных операций; кредитование деятельности совместных предприятий; кредитование как разновидность расчетов. Формы безналичных международных расчетов по коммерческим операциям: банковский перевод; расчеты по инкассо; международные расчеты аккредитивами; расчеты по открытому счету. Система безналичных расчетов, ее основные 1 элементы в рыночной экономике. Центральный банк и коммерческие банки как центры организации безналичных расчетов, их функции и характер взаимоотношений. Кол. часов № п/п Тема лекции 10 Банковские системы зарубежных государств 11 Банковский менеджмент и маркетинг 12 Банковские риски Краткое содержание Понятие банковского счета, порядок его открытия, закрытия и проведения операций. Формы безналичных расчетов. Расчеты с использованием пластиковых карт, их особенности и последовательность осуществления. Виды пластиковых карточек в банковской практике. Развитие системы электронных расчетов. Банковская система США. Проблемы 2 кредитно-денежной системы США. Банковская система Японии. Банковская система Швейцарии. Банковская система Франции. Банковская система Италии. Создание банковской системы ЕЭС. Банковский менеджмент как система 2 управления кредитной организацией. Объекты и субъекты управления в сфере банковской деятельности. Структура банковского менеджмента: финансовый менеджмент и управление персоналом. Структура задач банковского менеджмента с учетом их содержания: банковская политика, банковский маркетинг, создание банковских продуктов, формирование клиентской базы банка, экономика и финансы, информационно-аналитическое обеспечение, администрирование. Система банковского менеджмента по разработке управляющих воздействий. Основные принципы банковского менеджмента. Цель банковского менеджмента. Актуальные вопросы развития банковского менеджмента. Финансовый менеджмент как составная часть банковского менеджмента. Задачи, решаемые посредством финансового менеджмента. Основные задачи банковского менеджмента. Предпосылки внедрения маркетинга в банковской сфере России. Маркетинговый подход к организации банковской деятельности. Маркетинг сделок. Маркетинг отношений. Основные отличия коммерческого банка, ориентированного на сбыт услуг, и ориентированного на маркетинг. Исторический обзор банкротств банков. 1 Классификация и природа банковских рисков. Обзор кредитных рисков, риска не ликвидности, процентного риска, рыночного риска, операционного риска и риска Кол. часов № п/п Тема лекции Краткое содержание Кол. часов банкротства. Анализ страновых рисков. Влияние экономических, политических и социальных условий на уровень страновых рисков. Страновые риски и деятельность финансовых институтов на международном уровне. Риски забалансовых операций. Возможности управления рисками с помощью производных инструментов. 13 Банковский учет Бухгалтерский учет в коммерческом банке, 1 объекты и основные задачи. Правила ведения учета в коммерческом банке, их структура и содержание. Основные принципы ведения учета в банке. Банковский надзор и аудит. Итого 3.2 № п/п 1 20 Практические занятия Тема занятия Кол. часов Краткое содержание Возникновение и 1. Экономические предпосылки и основы развитие банков. возникновения банковского дела. 2. Основные составляющие эволюции банковского дела: меняльное дело, монетное дело, ростовщичество и др. 3. Возникновение банковского дела в древних цивилизациях. 4. Условия возникновения банков как специализированных предприятий. 5. Формирование денежной системы как необходимое условие функционирования банков. Правовые основы прочности и устойчивости банковской деятельности. 6. Особенности возникновения банков в Германии и Нидерландах. 7. Возникновение банков в Великобритании в XVII–XIX веках и создание центрального банка страны. 8. Универсализация и интернационализация банковской деятельности. 9. Монополизация банковского дела. 10. Возникновение и развитие банковского дела в России. 11. Коммерческие банки 20-х годов XX века. 12. Роль Госбанка в банковской системе на протяжении XIX–XX веков. 13. Особенности деятельности специализированных банков. 2 № п/п 2 3 Тема занятия Банковская система. История становления ЦБ Кол. часов Краткое содержание 14. Учетные и депозитные банки. 15. Ссудосберегательные банки. 16. Ипотечные (земельные) банки. 17. Кооперативные. 18. Классификация банков по видам: по роли в банковской системе; по характеру выполняемых операций; по типу собственности; по размеру банковского капитала; по сфере обслуживания; по числу филиалов; по взаимосвязи со страхованием. 1.Понятие банковской системы и ее свойства. 2. Современная трактовка сущности банка: юридическая и экономическая стороны. 3.Типы банковских систем. 4. Различие между административнокомандной и рыночной банковскими системами. 5. Факторы, определяющие развитие банковской системы. 4. Характеристика элементов банковской системы. 5. Сущность банка как элемента банковской системы. 6. Два вида кредитных организаций: банки и небанковские кредитные организации (общее и отличительное). 7. Функции и роль банка в экономике. 8. Виды банков по типу собственности, правовой организации, функциональному назначению, характеру выполняемых операций, числу филиалов, сфере обслуживания, масштабу деятельности. 9. Банковская инфраструктура и ее особенности в современном хозяйстве. 10. Современный коммерческий банк как открытая самоуправляемая система. 11. Небанковские кредитные организации. 1. Независимость центральных банков. 2. Федеральная резервная система США. 3. Организационная структура ФРС. 4. Федеральный комитет открытого рынка. 5. Федеральный консультационный совет. 6. Федеральные резервные банки. 7. Банк Японии. 8. Банк Великобритании: история становления, цели и функции. 9. Европейский Центральный банк. 10.ЦБ РФ. 2 2 № п/п Тема занятия 4 Ресурсы капитал банка 5 6 7 Кол. часов Краткое содержание и 1. Ресурсная база банка, требования к ней. 2. Операции по формированию собственных средств банка. 3. Межбанковские кредиты. 4. Депозитные операции. 5. Банковские векселя и облигации. Кредитные 1. Активы коммерческого банка, их структура операции банка и роль в функционировании банка. 2. Оценка качества активов. 3. Кредитный портфель банка, анализ и управление . 4. Портфель ценных бумаг банка , управление им. Депозитные 1. Основные виды пассивных операций операции банка банка, их характеристика. как составляющая 2. Депозитные операции. пассивных 3. Классификация депозитных операций операций 4. Депозиты до востребования. Как изменение их удельного веса влияет на ликвидность и средний уровень расходов банка? 5. Какие документы представляет клиент для открытия расчетного счета? 6. Каким договором оформляются отношения банка и клиента по обслуживанию расчетного счета? Права и обязанности сторон. 7. Депозитная политика банка, ее содержание и связь с другими видами политики банка. 8. Методы привлечения депозитов, их достоинства и недостатки. 9.Содержание и основные функции системы страхования вкладов физических лиц в банках РФ. Валютные 1. Валюта, валютные ценности и валютные операции банка рынки. 2. Резиденты и нерезиденты РФ. 3. Валютный рынок России: законодательная и нормативная база. 4. Валютное регулирование и валютный контроль. 5. Банк России как организатор валютного рынка. 6. Обязательная продажа части валютной выручки. 7. Организация биржевой торговли валютой. 8. Регулирование валютных рисков. 9. Основные валютные операции коммерческих банков. 2 2 2 2 № п/п Тема занятия 1. История развития расчетов пластиковыми картами в России. 2. Пластиковая карта как современный инструмент безналичных расчетов. 3. Классификация и виды банковских пластиковых карт. 4. Технология расчетов пластиковыми картами в платежной системе. 5. Рынок банковских пластиковых карточек: российский и зарубежный опыт. 9 Банковские 1. Банковская система США. системы 2. Банковская система Японии. зарубежных 3. Банковская система Великобритании. государств 4. Банковская система Германии. 5. Банковская система Швеции. 6. Банковская система Китая. 7. Банковская система Франции. 8. Банковская система Италии. 9. Создание банковской системы ЕЭС. 10 Конференция по проблемам развития банковской системы в современных условиях ИТОГО: 8 Электронные банковские услуги Кол. часов Краткое содержание 2 2 2 20 4 № п/п САМОСТОЯТЕЛЬНАЯ РАБОТА Форма контр. Содержание самостоятельной работы Кол. часов 1 Учет в банке 3 Эссе 2 Маркетинг и менеджмент в банке 3 Эссе 3 Банковский надзор и аудит 3 реферат 4 Банковские риски 3 реферат ИТОГО: 12 5 ТЕМЫ КУРСОВЫХ РАБОТ И УЧЕБНЫХ ПРОЕКТОВ. Учебным планом не предусмотрено написание курсовых работ по данной дисциплине. 6 6.1 УЧЕБНО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ Основная литература № п/п Перечень литературы 1 Деньги, кредит, банки: Экспресс-курс: Учебное пособие / Под ред. Лаврушина О.И. – 2-е изд., стер. – М.: Кнорус, 2010. – 320 с. 2 Деньги. Кредит. Банки: Учебник / Под ред. Г.Н. Белоглазовой. – М.: Юрайт, 2010. – 620 с. 3 Деньги. Кредит. Банки: Учебник для вузов / Под ред. Е.Ф. Жукова. - 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2010. – 703 с. 4 Деньги, кредит, банки. Учебник для вузов / Под ред. Е.Ф. Жукова. – М.: Волтерс клувер, 2010. – 432 с. 5 Платежные системы: учебное пособие / С.В. Криворучко. – М.: Маркет ДС, 2010. – 176 с. 6 Исламские финансовые институты в мировой финансовой архитектуре / под ред. д.э.н., проф. Кочмола К.В.: Монография. – РГЭУ «РИНХ», Ростов-н/Д, 2007. – 368 с. 7 Деньги, кредит, банки: Учебник / Под ред. проф. О.И. Лаврушина. – М.: Кнорус, 2006. – 560 с. 8 Банковское дело. Организация деятельности коммерческого банка. Учебник для ВУЗов: Г. Н. Белоглазова, Л. П. Кроливецкая – М.: Юрайт, 2010, 422 с. 9 Банковское дело: учебник: О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева. – 8 изд., перераб. и доп. – М.: Кнорус, 2009. – 768 с. 10 Банковское дело: современная система кредитования. учебное пособие для вузов: учебник для ВУЗов / под редакцией И.О. Лаврушина. – М.: 2009, 264 с. 11 Организация деятельности Центрального банка. Учебник / под ред. О.И. Лаврушина, И.Д. Мамоновой, Г.Г. Фетисова. – М.: КноРус, 2008, 432 с. 6.2 № п/п 1 2 3 4 Дополнительная литература Перечень литературы Федеральный закон РФ «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002 г. № 86-ФЗ в редакции от 22 сентября 2009 г. // [Электронный документ]. (http://base.garant.ru/12127405.htm#doc). Проверено 25.04.2010. Федеральный закон РФ «О банках и банковской деятельности» от 02 декабря 1990 в редакции от 15 февраля 2010 г. // [Электронный документ]. (http://base.garant.ru/10105800.htm#doc). Проверено 25.04.2010. Федеральный закон «О несостоятельности (банкротстве) кредитных организаций» от 14.10.99 № 40-ФЗ в редакции от 19 июля 2009 г. // [Электронный документ]. (http://base.garant.ru/580219.htm#doc). Проверено 25.04.2010. Федеральный закон РФ «О валютном регулировании и валютном контроле» 10 декабря 2003 г. № 173-ФЗ в редакции от 22 июля 2008 г. [Электронный документ]. (http://base.garant.ru/580219.htm#doc). Проверено 25.04.2010. 7 ИНФОРМАЦИОННО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ (УМК, КОМПЬЮТЕРНЫЕ ПРОГРАММЫ, ЭЛЕКТРОННЫЕ УЧЕБНИКИ, ИНТЕРНЕТРЕСУРСЫ) № п/п Перечень 1. Официальный сайт ЦБ РФ www.cbr.ru 2. Официальный сайт Всемирного банка http://www.worldbank.org 3. Официальный сайт Банка Международных расчетов http://www.bis.org 4. Официальный сайт ЕБРР http://www.ebrd.com 5. Официальный сайт ЕЦБ http://www.ecb.int 6. Официальный сайт МФК http://www.ifc.org 7. Официальный сайт МВФ http://www.imf.org 8. Агентство по страхованию вкладов http://www.asv.org.ru 9. Портал о банковском бизнесе www.bankir.ru 10. Официальный сайт компании «Консультант плюс» www.consultant.ru 11. Информационно-правовой портал www.garant.ru