Argus Рынок Каспия

реклама

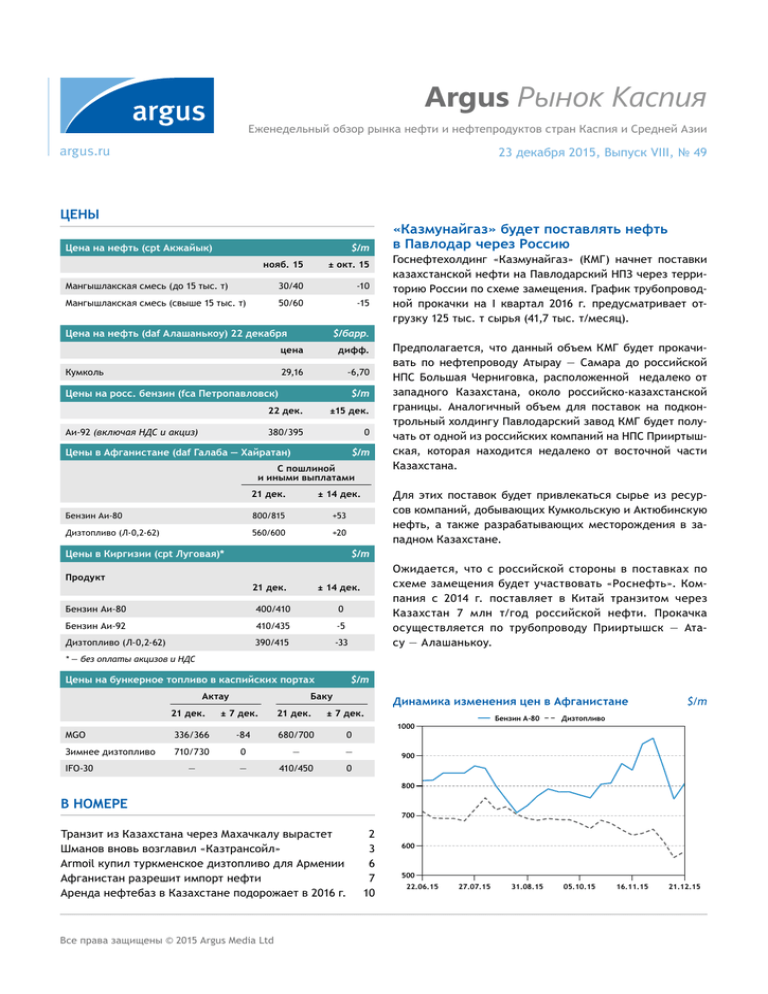

Argus Рынок Каспия Еженедельный обзор рынка нефти и нефтепродуктов стран Каспия и Средней Азии argus.ru 23 декабря 2015, Выпуск VIII, № 49 ЦЕНЫ $/т Цена на нефть (cpt Акжайык) нояб. 15 ± окт. 15 Мангышлакская смесь (до 15 тыс. т) 30/40 -10 Мангышлакская смесь (свыше 15 тыс. т) 50/60 -15 цена дифф. 29,16 -6,70 22 дек. ±15 дек. 380/395 0 $/т Цены на росс. бензин (fca Петропавловск) Аи-92 (включая НДС и акциз) Госнефтехолдинг «Казмунайгаз» (КМГ) начнет поставки казахстанской нефти на Павлодарский НПЗ через территорию России по схеме замещения. График трубопроводной прокачки на I квартал 2016 г. предусматривает отгрузку 125 тыс. т сырья (41,7 тыс. т/месяц). $/барр. Цена на нефть (daf Алашанькоу) 22 декабря Кумколь «Казмунайгаз» будет поставлять нефть в Павлодар через Россию $/т Цены в Афганистане (daf Галаба — Хайратан) С пошлиной и иными выплатами 21 дек. ± 14 дек. Бензин Аи-80 800/815 +53 Дизтопливо (Л-0,2-62) 560/600 +20 Предполагается, что данный объем КМГ будет прокачивать по нефтепроводу Атырау — Самара до российской НПС Большая Черниговка, расположенной недалеко от западного Казахстана, около российско-казахстанской границы. Аналогичный объем для поставок на подконтрольный холдингу Павлодарский завод КМГ будет получать от одной из российских компаний на НПС Прииртышская, которая находится недалеко от восточной части Казахстана. Для этих поставок будет привлекаться сырье из ресурсов компаний, добывающих Кумкольскую и Актюбинскую нефть, а также разрабатывающих месторождения в западном Казахстане. $/т Цены в Киргизии (cpt Луговая)* Продукт 21 дек. Бензин Аи-80 Ожидается, что с российской стороны в поставках по схеме замещения будет участвовать «Роснефть». Компания с 2014 г. поставляет в Китай транзитом через Казахстан 7 млн т/год российской нефти. Прокачка осуществляется по трубопроводу Прииртышск — Атасу — Алашанькоу. ± 14 дек. 400/410 0 Бензин Аи-92 410/435 -5 Дизтопливо (Л-0,2-62) 390/415 -33 * — без оплаты акцизов и НДС $/т Цены на бункерное топливо в каспийских портах Актау 21 дек. Баку ± 7 дек. 21 дек. ± 7 дек. MGO 336/366 -84 680/700 0 Зимнее дизтопливо 710/730 0 — — — — 410/450 0 IFO-30 Динамика изменения цен в Афганистане Бензин А-80 1000 $/т Дизтопливо 900 800 В номере Транзит из Казахстана через Махачкалу вырастет Шманов вновь возглавил «Казтрансойл» Armoil купил туркменское дизтопливо для Армении Афганистан разрешит импорт нефти Аренда нефтебаз в Казахстане подорожает в 2016 г. Все права защищены © 2015 Argus Media Ltd ----700 2 3 6 7 10 600 500 22.06.15 27.07.15 31.08.15 05.10.15 16.11.15 21.12.15 Argus Рынок Каспия 23 декабря 2015 22 декабря Фрахт нефтеналивных судов WS Маршрут Темные нефтепродукты Черное море — Средиземное море (140 тыс. т) 97,5 Черное море — Средиземное море (80 тыс. т) 127,5 Черное море — Средиземное море (30 тыс. т) 155 Балтика — Северо-Западная Европа* (100 тыс. т) 82,5 Балтика — Северо-Западная Европа* (30 тыс. т) 170 Порты Средиземного моря (140 тыс. т) 82,5 Порты Средиземного моря (80 тыс. т) 125 Схожая схема загрузки завода использовалась до 2009 г., когда НПЗ, а также компания «Мангистаумунайгаз» (ММГ), добывающая нефть на западе страны, принадлежали индонезийской Central Asia Petroleum. Тогда ММГ отгружала транзитом через Россию около 5,7 млн т/год нефти в Приморск, Новороссийск, Польшу и Словакию, не осуществляя поставок сырья на внутренний рынок Казахстана. Для загрузки Павлодарского завода структуры, близкие к компании, закупали около 4,5 млн т/год российской нефти. Светлые нефтепродукты Черное море — Средиземное море (30 тыс. т) 150 Балтика — Северо-Западная Европа* (30 тыс. т) 145 * — регион поставки Великобритания/континент 22 декабря Простой танкеров в черноморских проливах 80 тыс. т 135 тыс. т 42500 49000 0,53 0,36 Простой в северном направлении, сут. 8 8 Простой в южном направлении, сут. 8 8 16 16 7,42 5,04 Демередж, $/сут. Демередж, $/т Всего простой, сут. Всего демередж, $/т Трубопроводные тарифы в Каспийском регионе Маршрут Ставка Атырау — Алашанькоу (суммарные расходы) $55,28/т Тенгиз — Новороссийск (КТК) $38,00/т Баку — Джейхан (для акционеров) $5,00—6,70/барр. Баку — Джейхан (для неакционеров) $4,90—5,00/барр. Баку — Новороссийск 634,54 руб./т Баку — Супса $10,70/т Махачкала — Новороссийск 324,30 руб./т $/т Расходы при импорте в Афганистан в декабре* Продукт Бензин 250—300 Дизтопливо 250—300 Авиакеросин 250—300 * — по данным трейдеров, включая таможенные пошлины $/т Ставки экспортных пошлин в декабре Россия Казахстан Нефть 88,4 60 Темные нефтепродукты 67,1 60 Бензин 68,9 400 Дизтопливо 42,4 200* * — €/т Все права защищены © 2015 Argus Media Ltd Часть объемов, около 4,9 млн т/год, казахстанская сторона фактически направляет на Павлодарский НПЗ, предоставляя взамен «Роснефти» эквивалентные объемы сырья на границе Казахстана и Китая. Павлодарский завод мощностью около 5,5 млн т/год удален от основных нефтяных месторождений Казахстана. После перехода завода под контроль КМГ структуры холдинга также закупали российскую трубопроводную нефть для загрузки предприятия сырьем и пытались организовать поставку на НПЗ объемов Актюбинской нефти. Поставки через Махачкалу вырастут Транзит казахстанской нефти через Махачкалу увеличится в I квартале до 550 тыс. т нефти по сравнению с 450 тыс. т — в октябре—декабре. Ожидается, что в январе поставки сырья из ресурсов казахстанских недропользователей составят 185 тыс. т, в феврале —180 тыс. т, а в марте —185 тыс. т. График трубопроводных поставок казахстанского сырья по системе «Транснефти» предусматривает прокачку в январе—марте 4,45 млн т, как и в IV квартале 2015 г. Казахстанские компании, как и в 2015 г., вновь получили возможность трубопроводных поставок в I квартале в Венгрию и Словакию — по 150 тыс. т в каждом направлении. Однако участники рынка полагают, что отгрузок нефти из Казахстана по этим маршрутам не будет. В текущем году казахстанские компании заявляли о «высоких транзитных рисках» при прокачке сырья через Украину. Кроме того, казахстанский и украинский трубопроводные операторы «Казтрансойл» (КТО) и «Укртранснафта» не имеют соглашения о транзите. График транзита через Махачкалу туркменской нефти предусматривает поставку в I квартале 250 тыс. т по сравнению с 300 тыс. т — в октябре—декабре. Фактический объем поставок туркменского сырья через этот порт в октябре—ноябре составлял 50—80 тыс. т/месяц. Туркменская нефть из ресурсов компании Dragon Oil и Mitro International поставляется в Новороссийск по трубопроводу из Махачкалы, куда она поступает на танкерах из туркменского порта Аладжа. стр. 2 из 15 Argus Рынок Каспия 23 декабря 2015 Госнефтекомпания Азербайджана (ГНКАР) в январе— марте получила возможность прокачки в Новороссийск 325 тыс. т нефти по сравнению с 340 тыс. т — в IV квартале. Однако ГНКАР и «Транснефть» пока не согласовали окончательно условия этих поставок, и фактический объем прокачки может оказаться меньше запланированного. Вероятно, стороны достигнут окончательных договоренностей на следующей неделе. В декабре ГНКАР не прокачивала свою нефть в Новороссийск из-за ремонта трубопровода Баку — Новороссийск на территории Азербайджана. Компания добивалась возможности поставок своего сырья в Новороссийск транзитом через Махачкалу. Однако «Транснефть» не подтвердила прокачку этих объемов в махачкалинский порт, куда также поступает сырье из Казахстана, Туркмении и России. Кабылдин покинул «Казтрансойл» Каиргельды Кабылдин, не согласный с планами реорганизации трубопроводной отрасли, покинул пост главы «Казтрансойла» (КТО). Новым генеральным директором трубопроводной компании 16 декабря стал Нуртас Шманов, уже возглавлявший КТО в 2007—2009 гг. До нынешнего назначения Шманов был заместителем председателя правления по транспортной инфраструктуре госнефтехолдинга «Казмунайгаз» (КМГ). Председатель правления госфонда «Самрук-Казына» Умирзак Шукеев 18 ноября заявил о возможности объединения КТО с «Казтрансгазом» (КТГ), национальным оператором в сфере газа и газоснабжения, который занимается добычей, транспортировкой и розничной реализацией газа. Госфонду принадлежат пакеты акций большинства государственных предприятий Казахстана, включая КМГ, в состав которого входят обе трубопроводные компании. Кабылдин в начале декабря усомнился в целесообразности объединения двух структур. «Процесс объединения не имеет никакого смысла, ни экономического, ни технического… Это моя позиция как специалиста», — отметил 11 декабря глава КТО. Министр энергетики Казахстана Владимир Школьник в середине декабря отметил, что слияние КТГ и КТО требует тщательного изучения. «Есть обстоятельства “за” и “против”, и их надо четко взвесить. Я не хотел бы сейчас проводить анализ», — отметил министр. Компании-недропользователи, входящие в ассоциацию организаций нефтегазового и энергетического комплекса Kazenergy, также поставили под сомнение целесообразность объединения КТО и КТГ. «Синергетический эффект сокращения расходов при создании единого оператора невозможен», — говорится в сообщении ассоциации по итогам совета 10 декабря. Национальный оператор магистральных нефтепроводов «Казтрансойл» в январе – сентябре транспортировал 36 млн т нефти, что на 3% меньше, чем за аналогичный период прошлого года. Помимо трубопроводной инфраструктуры компания владеет Батумским нефтяным терминалом (БНТ), а также управляет Батумским портом. Эти активы могут быть выставлены на приватизацию в 2016 г. Спрос на Смесь КТК вырос Стоимость Смеси КТК выросла за минувшую неделю на $0,25/барр., до уровня премии $0,60/барр. (cif Аугуста) относительно Североморского датированного, на фоне повышения доходности производства нафты. Тенгизская нефть за этот же период подорожала на $0,05/барр., до уровня премии $0,50/барр. (cif Аугуста) к североморскому эталону. Котировки Азербайджанской легкой и Смеси БТД сохранились на уровне премии $1,45/барр. и $1,55/барр. (cif Аугуста) соответственно относительно Североморского датированного. Стоимость партий Юралс объемом 80 тыс. т в Средиземноморье снизилась на 0,15/барр., до скидки $1,40/барр. (cif Аугуста) относительно Североморского датированно- тыс. т График транзита нефти по системе «Транснефти» в I квартале 2016 г. Страна Новороссийск Азербайджан Казахстан Махачкала-Новороссийск Атырау-Самара Туркмения Всего Все права защищены © 2015 Argus Media Ltd Словакия Венгрия Усть-Луга — 325 150 150 2 100 4 450 150 150 2100 3900 — 250 2 100 5 025 325 2 050 550 1 500 550 250 2 625 Всего 150 стр. 3 из 15 150 Argus Рынок Каспия 23 декабря 2015 го, на фоне ожидаемого роста отгрузок в первой половине следующего месяца. Максимальные оптовые цены в Казахстане в декабре* Скидка на Юралс в Северо-Западной Европе не изменилась: $2,50/барр. (cif Роттердам) к североморскому эталону. Аи-80** 355—365 0,73 Дизтопливо** 350—360 0,82 Нефтепродукты в Казахстане дешевеют Цены на партии нефтепродуктов в Казахстане в долларовом эквиваленте опускаются вторую неделю подряд. Котировки уменьшились в результате произошедшего с 14 по 21 декабря снижения курса тенге относительно доллара. Национальный банк 21 декабря повысил официальный курс американской валюты до 341,94 тенге с 311,92 тенге — 7 декабря. Цена, $/т Продукт Плотность, г/см³ * — по оценке участников рынка; ** — 81% от розничной цены оценивались в $360—370/т (fca завод) по сравнению с $433—488/т — в середине декабря. Стоимость Аи-92 в крупных розничных сетях Казахстана составляла на этой неделе 125—126 тенге/л ($0,36/л), как и неделей ранее. Запасы Аи-92 на нефтебазах Казахстана к 22 декабря выросли до 230,7 тыс. т с 204,5 тыс. т — в начале месяца. Кроме того, моторное топливо на рынке Казахстана подешевело на фоне ослабления спроса. Торговая активность на минувшей неделе в преддверии новогодних праздников была низкой, сообщили участники рынка. Партии Аи-80 производства Атырауского НПЗ оценивались трейдерами в $280—300/т (fca завод). Торговая компания приобрела небольшую партию продукта по $300/т (fca Атырау). Партии Аи-92 производства казахстанских НПЗ оценивались трейдерами в $330—350/т (fca завод) по сравнению с $385—405/т — неделей ранее. Торговая компания приобрела небольшие партии продукта по $350/т (fca Павлодар). Другая компания продала партию Аи-92 по $340/т (fca Чимкент). Трейдеры сообщали о накоплении крупных запасов бензина Аи-92 на Павлодарском и Чимкентском НПЗ на фоне слабого спроса. Партии дизтоплива производства казахстанских НПЗ оценивались трейдерами в $255—313/т (fca завод) по сравнению с $280—342/т — неделей ранее. Торговая компания получала предложение приобрести дизтопливо производства Павлодарского НПЗ по $307—313/т (fca завод) и Атырауского НПЗ по $307/т (fca завод), но о заключении сделок не сообщалось. Стоимость партий Аи-92 производства Атырауского НПЗ оценивалась в $333—343/т (fca завод) по сравнению с $380—390/т — неделей ранее. Торговая компания реализовала партию Аи-92 по $333/т (fca Атырау). Объемы бензина Аи-95 производства этого же завода Запасы дизтоплива на нефтебазах Казахстана к 22 декабря выросли до 165,1 тыс. т со 146,9 тыс. т — в начале месяца. Стоимость авиакеросина производства Чимкентского НПЗ оценивалась в $374—385/т (fca НПЗ) по сравнению с $410—416/т — неделей ранее. Торговая компания получи- Цены на битум в Казахстане Продукт БНД 70/100, БНД 100/130 $/т Павлодарский НПЗ Асфальтобетонный завод (Алма-Ата) дек. ± нояб. дек. ± нояб. 65/80 -93 250/260 -18 Газпромнефть битум (Чимкент) дек. Caspi Bitum (Актау) ± нояб. 155/165 дек. -10 ± нояб. 155/165 -25 Цены на внутреннем рынке нефтепродуктов Казахстана Продукт $/т Атырау 22 дек. Чимкент 15 дек. 22 дек. Павлодар ± 15 дек. 22 дек. ± 15 дек. Бензин Аи-76/80 — — 307/322 -31 305/313 -40 Бензин Аи-92/93 333/343 -47 340/350 -50 330/350 -48 Бензин Аи-95/96 360/370 -76 355/365 -73 360/370 -76 — — 374/385 -34 321/355 0 292/307 -26 255/265 -25 307/313 -29 35/44 -4 30/40 -15 29/44 -4 Авиакеросин Дизельное топливо летнее Мазут * — при расчете использовался курс тенге к доллару США по данным Нацбанка на 21 декаб. ($1/341,9 тенге) Все права защищены © 2015 Argus Media Ltd стр. 4 из 15 Argus Рынок Каспия 23 декабря 2015 Максимально допустимые розничные цены в Казахстане Производство серы в Казахстане Цена, дек. Продукт Завод/компания тыс.т янв.—нояб. 15 янв.—нояб. 14 Аи-80 89 тенге/л ($0,26/л) Тенгизшверойл 2 166,5 2 162,6 Дизтопливо 99 тенге/л ($0,29/л) Жанажольский ГПЗ 58,4 41,4 Павлодарский НПЗ 47,3 23,1 Казахойл-Актобе 4,4 5,2 Атырауский НПЗ 2,5 2,7 ла предложение приобрести продукт по $385/т (fca Чимкент), но информации о заключении сделок не поступало. Поставки из России нерентабельны Импортеры российского топлива воздерживались от активных закупок на фоне ослабления курса тенге. «Из-за снижения цен на казахстанских заводах и из-за курсовой разницы ввоз нефтепродуктов из России сейчас нерентабелен», — считает один из трейдеров. Стоимость Аи-92 производства российских заводов за неделю не изменилась: бензин можно было приобрести по $380—395/т (fca Карталы) с учетом НДС и акцизов, выплачиваемых в Казахстане. Торговой компании было предложено зимнее дизтопливо (ДТЗ) с температурой замерзания минус 35 °С производства уфимского НПЗ «Башнефти» по $406/т (fca Карталы), но информации о заключении сделки не поступало. Партии (ДТЗ) с температурой замерзания минус 35 °С про­ изводства нижнекамского НПЗ компании «Таиф» оценивались в $476/т (fca Карталы) по сравнению с $525/т — неделей ранее. Чимкентский НПЗ начал производство серы Чимкентский завод в декабре приступил к выпуску технической серы. Однако участники рынка считают, что предприятие может столкнуться с нехваткой высокосернистого сырья. Кроме того, пока не определены рынки сбыта продукции. На заводе в текущем месяце была введена в эксплуатацию установка по производству серы, говорится в сообщении компании «Казмунайгаз — переработка и маркетинг», опубликованном 18 декабря. Мощность установки состав- ляет 4 тыс. т/год. Подрядчиком ее строитель­ства являлась китайская China Petroleum Engineering & Construction Corporation (CPECC). О рынках сбыта и объемах выпуска пока говорить рано, отметил источник, знакомый с деталями проекта. «Мощность производства очень небольшая по сравнению с Тенгизским проектом, Павлодарским НПЗ и объемами серы, производимыми на предприятии “CNPCАктобемунайгаз”», — отметил источник. Чимкентский завод в основном перерабатывает объемы малосернистой Кумкольской и Актюбинской нефти (содержание серы — 0,4-0,5%). Сырье с высоким содержанием серы добывается, как правило, на западных месторождениях Казахстана, поступает для переработки на Атырауский НПЗ и отгружается на экспорт по нефтепроводу Атырау — Самара. Запуск производства серы входит в программу модернизации завода, которая оценивается в $1,8 млрд и предусматривает также строительство установок каталитического крекинга, изомеризации, производства водорода, полипропилена, серы. К 2016 г. мощность завода должна вырасти до 6 млн т/год с 5,2 млн т/год в настоящее время. Заводом на паритетных началах владеет госнефтехолдинг «Казмунайгаз» совместно с китайской CNPC через компанию Petrokazakhstan. Чимкентский НПЗ в январе — ноябре переработал 4,073 млн т нефти по сравнению с 4,717 млн т — за аналогичный период прошлого года. Отпускные цены Petrosun в Казахстане* Продукт тенге/т Чимкент (fca Текесу) Атырау (fca Акжайык) Павлодар (fca Павлодар-порт) 16—31 дек. 16—31 дек. 16—31 дек. Бензин Аи-80** 102 986 — 97 340 Бензин Аи-92** 116 000 116 000 116 000 Бензин Аи-95 133 000 — 133 000 Дизтопливо (летнее)** 89 000 93 000 93 000 Керосин ТС-1 125 000 125 000 - * — включая НДС, цены предоставлены Petrosun; Argus не располагает сведениями о сделках, заключенных по данным ценам ** — рассчитаны от максимально допустимых правительством розничных цен (81% от предельного уровня розничной цены) Все права защищены © 2015 Argus Media Ltd стр. 5 из 15 Argus Рынок Каспия 23 декабря 2015 Armoil купила туркменское дизтопливо Армянская компания Armoil приобрела на прошлой неделе 5 тыс. т туркменского малосернистого дизтоплива. Ожидается, что продукт производства Туркменбашинского НПЗ будет поставлен на внутренний рынок Армении, сообщили участники биржевых аукционов в Ашхабаде. Armoil, основанная в 2013 г., ранее не приобретала нефтепродукты на торгах государственной товарно-сырьевой биржи Туркмении (ГТСБТ). Компания импортирует в Армению дизтопливо, битум, а также поставляет машинное масло из ОАЭ. До сих пор армянские импортеры не покупали топливо на торгах ГТСБТ. Торговые компании из Афганистана, Ирана и других стран в 2014 г. приобрели на аукционах 87,5 тыс. т туркменского бензина и дизтоплива с условием поставки в Армению (см. табл.). Участники рынка не исключают, что часть купленного топлива была реализована на рынках сопредельных стран. В текущем году биржевых продаж туркменских нефтепродуктов с условием поставки в Армению не было. С начала 2014 г. Армения получает моторное топливо в основном из России, поскольку такие поставки перестали облагаться экспортной пошлиной с декабря 2013 г. Поставщиком основных объемов топлива в Армению стала компания «Роснефть», подписавшая договор о создании совместного предприятия с малоизвестной частной армянской компанией «Ойл техно». До 2014 г. помимо российского топлива Армения импортировала нефтепродукты из Румынии, Греции, Израиля и Болгарии. «Роснефть» отгружает в Армению нефтепродукты производства Куйбышевского и Сызранского НПЗ из азовского порта Кавказ (Краснодарский край). Поставки нефтепродуктов в Армению транзитом через грузинские порты в первом полугодии снизились до 109,9 тыс. т в сравнении с 146,7 тыс. т — за аналогичный период прошлого года. Спрос на моторное топливо в Армении сокращается в течение последних пяти лет на фоне активного переоборудования автотранспорта с целью использования более дешевого природного газа в качестве моторного топлива. Больше топлива в Афганистан На прошлой неделе Туркменбашинский НПЗ реализовал 105 тыс. т бензина и дизтоплива для поставки в Афганистан. Весь объем был продан нескольким торговым компаниям 16 декабря. При этом за весь ноябрь заводы реа- Итоги биржевых аукционов в Ашхабаде 16 декабря Продукт Объем, НПЗ тыс. т Условия поставки Направление Старт. дифф. к fob Италия, $/т Оконч. дифф., Покупатель $/т Срок вывоза Дизтопливо (50 ppm) 10 Туркменбаши fob Туркменбаши Любое 29 -70 Yama Petrol 9 мес. Дизтопливо (50 ppm) 10 Туркменбаши fob Туркменбаши Любое 29 -70 NWA Holding 10 мес. Дизтопливо (50 ppm) 5 Туркменбаши fca Кенар 29 -40 Nasir Ahmad Trading 8 мес. Дизтопливо (50 ppm) 5 Туркменбаши fob Туркменбаши Армения 29 -90 Armoil 6 мес. Автобензин (Аи-80) 10 Туркменбаши fca Кенар Афганистан -95 Автобензин (Аи-80) 10 Туркменбаши fca Серахс Афганистан -95 0 Н.д. 11 мес. Афганистан -40 Erkin Yol 6 мес. Автобензин (Аи-80) 1 Туркменбаши fca Кенар Афганистан -95 -40 Н.д. 6 мес. Автобензин (Аи-80) 1 Туркменбаши fca Кенар Афганистан -95 -40 Н.д. 6 мес. Автобензин (Аи-80) 2 Туркменбаши fca Кенар Афганистан -95 -40 Hamedullah Momin 4 мес. Автобензин (Аи-80) 2 Туркменбаши fca Кенар Афганистан -95 -40 Tous Palace General 4 мес. Автобензин (Аи-80) 2 Туркменбаши fca Кенар Афганистан -95 -40 Baltic Trans Gas 4 мес. Автобензин (Аи-80) 2 Туркменбаши fca Кенар Афганистан -95 -40 Ramin Saeed 5 мес. Автобензин (Аи-80) 5 Туркменбаши fca Кенар Афганистан -95 -40 Napco 6 мес. Автобензин (Аи-80) 3 Туркменбаши fca Кенар Афганистан -95 -40 Ansar Enerji 6 мес. Автобензин (Аи-80) 3 Туркменбаши fca Кенар Афганистан -95 -40 Atemad Naft 6 мес. Автобензин (Аи-80) 3 Туркменбаши fca Кенар Афганистан -95 -40 Metalson 6 мес. Автобензин (Аи-80) 3 Туркменбаши fca Кенар Афганистан -95 -40 Kikchi 7 мес. Hiwad Wal General -40 Trading 7 мес. Автобензин (Аи-80) 3 Туркменбаши fca Кенар Афганистан -95 Дизтопливо (Л-0,2-62) 10 Туркменбаши fca Кенар Афганистан 60 -40 Hamidori 7 мес. Дизтопливо (Л-0,2-62) 1 Туркменбаши fca Кенар Афганистан 60 -40 Bradaran 5 мес. Дизтопливо (Л-0,2-62) 2 Туркменбаши fca Сейди Афганистан 60 Дизтопливо (Л-0,2-62) 4 Туркменбаши fca Кенар Афганистан 60 -40 Aria Turkmen Gaz 7 мес. Дизтопливо (Л-0,2-62) 5 Туркменбаши fca Кенар Афганистан 60 -40 Erkin Yol 4 мес. Дизтопливо (Л-0,2-62) 5 Туркменбаши fca Кенар Афганистан 60 -40 Gaz Maie Anardara 5 мес. Дизтопливо (Л-0,2-62) 3 Туркменбаши fca Кенар Афганистан 60 -40 Metalson 3 мес. * — по данным трейдеров Все права защищены © 2015 Argus Media Ltd стр. 6 из 15 20 Napco 6 мес. Argus Рынок Каспия 23 декабря 2015 тыс. т Продажи топлива на ГТСБТ с поставкой в Армению в 2014 г.* Дата сделки Продукт Объем НПЗ Стартовый Окончательный дифференциал дифференциал, Покупатель к котировке fob $/т Италия, $/т Условия поставки Срок вывоза 08.09.2014 Автобензин (Аи-80) 3,5 Туркменбаши fob Туркменбаши -40 -98 Yama Petrol 23.07.2014 Автобензин (Аи-80) 3,5 Туркменбаши fob Туркменбаши -80 -208 Ox Oil Trading 3 мес. 25 дней -208 Rahe Safid 4 мес. 08.07.2014 Автобензин (Аи-80) 8 Туркменбаши fob Туркменбаши -73 08.07.2014 Автобензин (Аи-92) 10 Туркменбаши fob Туркменбаши 40 -55 Shirdel 4 мес. 08.07.2014 Дизтопливо (50 ppm) 15 Туркменбаши fob Туркменбаши 29 -90 Shirdel 260 дней 08.07.2014 Дизтопливо (50 ppm) 15 Туркменбаши fob Туркменбаши 18 -90 Shirdel 260 дней 01.05.2014 Автобензин (Аи-80) 12,5 Туркменбаши fob Туркменбаши -75 16.04.2014 Автобензин (Аи-80) 15 Туркменбаши fob Туркменбаши 0 16.04.2014 Автобензин (Аи-80) 5 Туркменбаши fob Туркменбаши -85 -227 Petrochina 4 мес. Asia -227 International 4 мес. Asia International 4 мес. -227 * — по данным трейдеров лизовали для поставки в Афганистан 114 тыс. т бензина, дизтоплива и авиакеросина. Первую половину декабря туркменские заводы не осуществляли продаж на бирже из-за разногласий с потенциальными покупателями по поводу коммерческих условий. Первоначально Туркменбашинский НПЗ выставлял на аукционе 50 тыс. т автобензина Аи-80 для отгрузки в Грузию на условиях fob Туркменбаши. Однако в ходе торгов завод согласился изменить условия экспорта данного продукта, который был продан партиями по 1—10 тыс. т нескольким компаниям для отгрузки в Афганистан на базисе fca Кенар/Серахс. Туркменбашинский завод также согласился изменить условия для проданных 30 тыс. т дизтоплива Л-0,2-62, которые выставлялись единым лотом с вывозом в любом направлении. Данный продукт будет отгружен в Афганистан. Не реализованными на торгах остаются 30 тыс. т малосернистого дизтоплива, 10 тыс. т осветительного керосина (КО-20), 90 тыс. т мазута и 30 тыс. т нафты. Афганистан разрешит импорт сырья Правительство Афганистана отменит запрет на импорт нефти и конденсата с начала 2016 г. Поставки сырья в страну запрещены с мая 2014 г. Соответствующее решение правительство приняло на минувшей неделе, сообщили участники рынка. «Власти учли жалобы владельцев местных НПЗ, которые сталкиваются с дефицитом сырья, из-за чего предприятия простаивают», — сообщил источник в отрасли. Все права защищены © 2015 Argus Media Ltd Местные торговые компании рассматривают варианты закупок сырья, прежде всего конденсата, в Туркмении и Казахстане. Пошлина на импорт нефти и конденсата в Афганистан составляет около 8% от таможенной стоимости завозимого сырья. В 2011—2013 г. торговая компания Kamgar, входящая в афганский холдинг Kam Group, который владеет миниНПЗ в Хайратане, периодически закупала в Казахстане 1—2 тыс. т/месяц газового конденсата и 500—900 т/месяц дистиллята газового конденсата. Афганская Ghazanfar в декабре 2012 г. купила у китайской Petrochina 2 тыс. т туркменского конденсата для переработки на своем мини-НПЗ в Хайратане на севере Афганистана. Эта поставка, по словам участников рынка, носила разовый характер. В мае 2014 г. правительство Афганистана ввело запрет на импорт сырья, в том числе и нафты. Участники рынка связали ограничения с попыткой властей привлечь объемы афганской нефти для переработки на местных минизаводах. Кроме того, запрет должен был воспрепятствовать реализации на внутреннем рынке импортных партий нафты, поставка которых изначально предназначалась для загрузки НПЗ. Запрет на поставки нафты пока не будет отменен, полагают участники рынка. Цены на топливо в Таджикистане (cpt Бекабад) $/т Продукт дек. 15 ± окт. Бензин Аи-80 520/545 -8 Бензин Аи-92 540/560 -60 Дизтопливо 545/555 10 стр. 7 из 15 Argus Рынок Каспия 23 декабря 2015 Цены российских НПЗ на нефтепродукты, поставляемые в Центральную Азию* Продукт daf Орск — Новый Город дек. $/т fca Комбинатская ± нояб. дек. ± нояб. daf Канисай дек. ± нояб. Бензин Аи-80 — — 275/285 -20 — — Бензин Аи-92 325/335 -75 300/310 -60 340/345 -62 Бензин Аи-95 Дизтопливо зимнее — — 365/375 -25 — — 460/465 -25 315/325** -10 465/470 -20 * — оценка участников рынка, без учета НДС и акциза, уплачиваемых в Казахстане; ** - летнее дизтопливо Технология работы некоторых афганских заводов не позволяет перерабатывать местную нефть с высоким содержанием серы и парафина. Основной объем сырья в стране добывают компании CNPC International и Watan Oil and Gas на блоке Кашкари в северном Афганистане. На блоке производится около 780—800 т/сут. нефти с содержанием серы 1% и плотностью 34—35 °API. Кроме того, этих объемов недостаточно для полной загрузки всех перерабатывающих мощностей в стране. В настоящее время в Афганистане функционирует не менее семи мини-НПЗ, проектной мощностью переработки 180—500 тыс. т/год каждый. Четыре предприятия расположены в Хайратане, на севере страны, и принадлежат афганским компаниям Ghazanfar, Kam International Oil, Amo Hairatan Oil Refinery, а также структурам, аффилированным с Inter Asia. Еще три мини-НПЗ расположены в городе Герат на западе Афганистана. Инвесторы обсуждают возможность введения в эксплуатацию еще нескольких мини-НПЗ в Афганистане. Один из проектов предусматривает строительство к 2017—2018 гг. нефтеперерабатывающего завода мощностью 100 тыс. барр./сут. в блока Кашкари. Беспошлинных поставок станет меньше Правительство Афганистана может отменить с 1 января 2016 г. беспошлинные поставки импортного топлива для нужд госорганов Афганистана. Ожидание отмены беспошлинных отгрузок привело к росту цен на бензин и дизтопливо на севере Афганистана за минувшую неделю. Отгрузки топлива для международного военного контингента, расположенного в стране, по-прежнему будут беспошлинными. «У некоторых импортеров отзывают лицензии на беспошлинный ввоз», — заметил афганский импортер. Зачастую партии топлива, завезенные в страну без уплаты пошлины, не поставлялись госорганам, а продавались на свободном рынке, сообщили трейдеры, ожидающие дальнейшего роста цен в Афганистане. Все права защищены © 2015 Argus Media Ltd Текущая ставка пошлины при импорте в Афганистане бензина и дизтоплива составляет 12—14% от таможенной стоимости поставляемого продукта. Однако помимо оплаты пошлины при поставках топлива в Афганистан импортер, как правило, несет дополнительные расходы, связанные с оформлением документов, оплатой сюрвейерских услуг, хранением на нефтебазах. Отмена беспошлинных поставок увеличит привлекательность закупок недорогого топлива в Иране, а нефтепродукты из России и Туркменистана будут обходиться слишком дорого, полагает участник рынка. Объемы Аи-80 оценивались трейдерами на текущей неделе в $800—815/т (daf Галаба — Хайратан) после таможенного оформления и других выплат в Афганистане по сравнению с $740—770/т — неделей ранее. Афганский импортер сообщил, что ему предложили продукт по $850/т, однако данных о заключении сделки не поступало. Другой поставщик топлива сообщил о получении предложения продукта по $750/т, однако другие участники рынка сочли этот уровень заниженным. Партии дизтоплива Л-0,2-62 на текущей неделе предлагались по $560—600/т (daf Галаба — Хайратан) с учетом таможенного оформления и прочих расходов по сравнению с $550—570/т — неделей ранее. Объемы Аи-80 на туркменско-афганской границе оценивались в $800—825/т (daf Имамназар — Акина) после таможенного оформления и оплаты других услуг в Афганистане по сравнению с $750—770/т — неделей ранее. Цены на дизтопливо на туркменско-афганской границе составляли $560—600/т (daf Имамназар — Акина) после таможенного оформления и других выплат в Афганистане по сравнению с $550—570/т — неделей ранее. В Киргизии дешевеет топливо Партии российского бензина и дизтоплива в Киргизии подешевели за прошедшую неделю. Импортеры связывают уменьшение цен на российское топливо со снижением котировок нефти и сезонным сокращением спроса. стр. 8 из 15 Argus Рынок Каспия 23 декабря 2015 Розничные цены в Киргизии Продукт 23 дек. 15 сомов/л $/л Бензин Аи-80 34 0,45 Бензин Аи-92 38,00—39,50 0,51—0,52 Бензин Аи-95 41,50—43,00 0,55—0,57 Дизтопливо (Л-0,2-62) 34,00—36,50 0,45—0,48 Партии бензина Аи-80 производства Ачинского НПЗ предлагались, по словам трейдеров, по $400/т, Аи-92 — по $410/т, партии дизтоплива — по $390/т (все — cpt Луговая). Торговая компания получила предложение приобрести Аи-80 по $405/т, Аи-92 — по $420/т и дизтопливо — по $415/т (все — cpt Луговая), но о заключении сделок не сообщалось. Дизтопливо с поставкой с Омского НПЗ предлагалось по $450/т (cpt Луговая). Цены на партии топлива производства мини-НПЗ в КараБалте, на севере Киргизии, снизились за неделю. Партии бензина Аи-92 оценивались в $620/т по сравнению с $670/т — неделей ранее, Аи-80 подешевел до $530/т с $573/т, дизтопливо с температурой замерзания минус 10 °С оценивалось в $490/т (все — fca завод). Кроме того, компания Zhongda China Petrol, владеющая предприятием, предлагала экспортные партии бензина Аи-80 по $495/т, Аи-92 — по $570/т, дизтопливо с температурой замерзания минус 10 °С — по $443/т, а печное топливо — по $310/т (все — fca завод). В декабре ГНКАР не планирует транзитных поставок через Россию из-за ремонта трубопровода Баку — Новороссийск. Компания перенаправила 170 тыс. т нефти для прокачки по нефтепроводу Баку — Тбилиси — Джейхан (БТД) и для поставки по железной дороге в грузинский порт Кулеви. В Кулеви, которым владеет ГНКАР, в текущем месяце может быть доставлено по железной дороге около 15 тыс. т азербайджанской нефти, по данным транспортных компаний. В результате ГНКАР в 2015 году отгрузила из Новороссийска 1,3 млн т нефти по сравнению с 932 тыс. т — в 2014 г. Экспорт Азербайджанской легкой из грузинского порта Супса в ноябре вырос до 14,9 тыс. т/сут. (447 тыс. т) с 11,7 тыс. т/сут. (363 тыс. т) в октябре. С терминала в Джейхане в ноябре было вывезено 76,9 тыс. т/сут. (2,3 млн т) азербайджанской нефти и газового конденсата по сравнению с 73,7 тыс. т/сут. (2,3 млн т) — месяцем ранее. ГНКАР, крупнейший поставщик Смеси БТД, в ноябре увеличила отгрузки до 51 тыс. т/сут. (1,5 млн т) с 46,5 тыс. т/сут. (1,4 млн т) — в октябре. БТД в ноябре также использовался для прокачки туркмен­ского сырья из ресурсов компаний Dragon Oil и Petronas. В ноябре поставки нефти и конденсата из Туркмении составили 422,3 тыс. т по сравнению с 408,9 тыс. т — месяцем ранее. Экспортером этих объемов является Socar Trading — торговое подразделение ГНКАР. Розничные цены на бензин Аи-92 в Киргизии за минувшую неделю незначительно уменьшились. Владельцы АЗС с 18 декабря снизили стоимость бензина Аи-92 в среднем на 1 сом/л ($0,013/л), до 39,5 сомов/л ($0,52). Цена на продукт марки Аи-80 и Аи-95 уменьшилась в среднем на 0,5 сома/л ($0,006/л), до 34 сомов/л ($0,45) и 43 сомов/л ($0,57) соответственно. По БТД также прокачивается по 60—70 тыс. т/месяц нефти с месторождения им. Юрия Корчагина в российском секторе Каспия, которое разрабатывает «Лукойл». Эти объемы в трубопровод поставляет компания Socar Trading, торговое подразделение ГНКАР. Азербайджан увеличил экспорт сырья Железнодорожные поставки азербайджанского сырья через Батумский терминал не осуществляются с середины текущего года. Экспорт нефти из Азербайджана вырос в ноябре по сравнению с предыдущим месяцем. Отгрузки сырья увеличились в прошлом месяце до 97,4 тыс. т/сут. (2,9 млн т) с 85,4 тыс. т/сут. (2,7 млн т) — в октябре. Наиболее заметно увеличились поставки из черноморского порта Новороссийск за счет переноса на начало прошлого месяца отгрузки 85 тыс. т нефти из октябрьского графика поставок. В результате Госнефтекомпания Азербайджана (ГНКАР) вывезла из Новороссийска в ноябре около 170 тыс. т нефти, тогда как в октябре отгрузок не было. Все права защищены © 2015 Argus Media Ltd Экспорт сырья из Азербайджана Порт отгрузки Супса тыс. т нояб. 15 ± окт.*, % янв. — ± янв. — нояб. 15 нояб. 14, % 447 27,2 3 987,7 3,1 Новороссийск 169,7 100 1 270,1 36,8 Джейхан 2 306 4,3 26 273,4 -2,1 0 0 403,2 -52,9 2 922,7 14 31 934,4 -1,7 Батуми Всего * — в посуточном выражении стр. 9 из 15 Argus Рынок Каспия 23 декабря 2015 Суммарный экспорт сырья из Азербайджана в январе — ноябре сократился до 95,6 тыс. т/сут. (31,9 млн т) с 97,30 тыс. т/сут. (32,5 млн т) за аналогичный период прошлого года. Снижение отгрузок происходит на фоне сокращения добычи нефти в стране. В январе — ноябре текущего года в Азербайджане было добыто 38,3 млн т нефти, что на 0,5% меньше, чем за аналогичный период 2014 г. Аренда нефтебаз в Казахстане в 2016 г. подорожает Владелец крупной нефтебазы недалеко от Астаны предлагает в 2016 г. в аренду хранилища по 2 000 тенге/т в месяц, включая слив и налив продукта, по сравнению с 1 800 тенге/т в месяц — в текущем году. «Две нефтебазы на севере Казахстана уже прислали нам свои предложения об увеличении в будущем году стоимости аренды примерно до 2 300 тенге/т в месяц с 1 800 тенге/т — в 2015 г., что для нас очень дорого», — сообщил представитель крупной розничной сети. Стоимость аренды нефтебаз в Казахстане в 2016 г. может увеличиться на 10—25% Рост ставок не приведет к уменьшению объемов хранения нефтепродуктов, поскольку согласно действующему законодательству продавцы оптовых партий топлива обязаны владеть емкостями для хранения нефтепродуктов или арендовать их. Стоимость хранения топлива в крупных городах, в том числе в Астане и Алма-Ате, оценивалась в декабре в 2 000—2 500 тенге/т в месяц или в 4—6% от стоимости топлива. Трейдеры сообщали о возможности десятидневнего хранения нефтепродуктов на нефтебазах Алма-Аты и ее пригородов по ставке 2% от стоимости топлива. В IV квартале стоимость аренды нефтебаз в Казахстане оценивалась в среднем от 1 500 тенге/т ($4,39/т — по курсу Нацбанка Казахстана на 21 декабря) в месяц до 2500 тенге/т ($7,31/т) в месяц, в зависимости от региона и условий использования. После повышения ставок стоимость аренды может вырасти в среднем до 2 000—3 000 тенге/т ($5,85—8,77/т) в месяц. Стоимость хранения нефтепродуктов в Карагандинской, Уральской и Мангистауской областях оценивалась в 2 000—2 500 тенге/т в месяц на фоне дефицита емкостей. «В Мангистауской области только пять-шесть компаний предлагают свои услуги по хранению нефтепродуктов. В Уральске ситуация ненамного лучше», — отметил представитель крупной сети АЗС. Владельцы хранилищ связывают удорожание аренды с увеличением расходов на содержание баз, а также с необходимостью устанавливать новое оборудование и со снижением курса национальной валюты относительно доллара США. Ставка аренды нефтебазы в северных, восточных и южных регионах страны оценивается трейдерами в 1 500—2 000 тенге/т в месяц. В частности, согласно закону «О государственном регулировании производства и оборота отдельных видов нефтепродуктов» резервуары НПЗ, нефтебазы и емкости на АЗС должны были иметь с 1 января 2016 г. контрольные приборы учета объема производства и оборота нефтепродуктов. Однако обязательная установка КПУ будет перенесена на один-два года ввиду неготовности участников рынка к расходам на это оборудование, сообщил источник в правительстве. Ставки на хранение уже растут Некоторые компании, работающие в оптовом сегменте, уже столкнулись с ростом цен на услуги хранения. Крупная торговая компания, владеющая примерно 50 неф­тебазами в Казахстане, предлагала в аренду хранилища по 1 500—2 500 тенге/т в месяц в зависимости от региона. В распоряжении компании находится около 8 тыс. м3 для бензина и около 240 тыс. м3 — для дизтоплива. «В регионах с высокой конкуренцией мы предлагаем свои услуги по 1 500—2 000 тенге/т в месяц. Там, где количество нефтебаз невелико и по соседству мало других хранилищ, ставка может достигать 2 000—2 500 тенге/т в месяц, в редких случаях — 3 000 тенге/т в месяц», — сообщил источник в компании. Стоимость хранения нефтепродуктов, как правило, включает в себя услуги слива-налива топлива. Ранее Стоимость перевалки и хранения на нефтебазах Казахстана* Стоимость хранения тенге/т в месяц Регион/город Стоимость хранения $/т в месяц** Астана, Алма-Ата 2 000—2 500 5,85—7,31 Карагандинская обл., Западно-Казахстанская обл., Мангистауская обл. 2 000—2 500 5,85—7,31 Акмолинская обл., Атырауская обл. Актюбинская обл., Алматинская обл., Кустанайская обл., Северо-Казахстанская обл., Павлодарская обл., Южно-Казахстанская обл. 1 500—2 000 4,39—5,85 * — с учетом слива-налива ** — по курсу Нацбанка Казахстана на 21 дек. Все права защищены © 2015 Argus Media Ltd стр. 10 из 15 Argus Рынок Каспия 23 декабря 2015 перевалка топлива обходилась компаниям примерно в 400—600 тенге/т. меняют владельцы резервуаров в Алма-Ате и Астане при сроке хранения топлива до 30 дней. Структура рынка Каждый из оптовых и розничных продавцов нефтепродук­ тов в Казахстане, согласно закону «О государственном регулировании производства и оборота отдельных видов нефтепродуктов», обязан владеть емкостями для хранения или арендовать их. Некоторые операторы нефтебаз используют для расчета ставки аренды фиксированную сумму с оговоренным сроком аренды, вне зависимости от заполнения арендованных хранилищ. В Казахстане, по данным на декабрь, действовало более 300 нефтебаз. Наибольшее количество хранилищ нефтепродуктов находится в Алма-Атинской, Акмолинской, Восточно-Казахстанской, Карагандинской, Кустанайской, Южно-Казахстанской областях, а также в городах Астана и Алма-Ата. Крупнейшие нефтебазы в Казахстане принадлежат владельцам розничных сетей: «Казмунайгазу» (КМГ), Helios, Sinooil и «Газпром нефть-Казахстану», а также компаниям Petrosun и «ТЭК Казахстан». При этом зачастую компании, реализующие на внутреннем рынке крупные партии топлива, сталкиваются с дефицитом емкостей для хранения, что вынуждает их арендовать сторонние нефтебазы. Так, КМГ, контролирующая три крупных НПЗ, владеет 11 нефтебазами в Казахстане, включая три резервуарных парка на востоке страны. Однако холдинг сталкивается с нехваткой хранилищ и арендует несколько нефтебаз у других компаний, сообщили участники рынка. В Казахстане ставка аренды нефтехранилищ для светлых продуктов, как правило, рассчитывается на календарный месяц в тенге за тонну. «Четкой методики для определения ставки аренды на рынке нет. Каждая из компаний выбирает свой способ работы с клиентами», — отметил источник, знакомый с ситуацией. Некоторые владельцы нефтебаз рассчитывают ставку исходя из стоимости топлива. В основном такой расчет при- Владельцы нефтехранилищ с быстрым оборотом крупных объемов топлива обычно увеличивают ставки аренды на первичное хранение (первый месяц). Долгосрочное хранение продуктов, как правило, подразумевает невысокую ставку в течение первых 30 дней и фиксированную цену в последующие месяцы. В основном такой расчет применяют нефтебазы, предоставляющие емкости для хранения дизтоплива для сельхозпредприятий в период весенне-осенних работ. Резервуары на нефтебазах Казахстана могут использоваться для хранения нескольких видов нефтепродуктов. «После промывки и подготовки резервуара в нем можно хранить любые продукты, даже темные. Дизтопливо можно хранить без промывки в том случае, если раньше в емкости находился бензин с октановым числом Аи-92 и выше», — отметил владелец одной из нефтебаз. Бункерное топливо в Баку может подешеветь Судовое топливо в Баку может подешеветь в ближайшее время из-за девальвации национальной валюты Азербайджана. Центральный банк страны 21 декабря объявил о переходе на плавающий курс маната. В результате официальный курс национальной валюты относительно доллара США в понедельник вырос до 1,55 маната с 1,05 маната за доллар — на прошлой неделе. Девальвация может привести к снижению стоимости нефтепродуктов производства Бакинского НПЗ, что повлечет за собой удешевление бункерного топлива, ожидают участники рынка. Цены на нефтепродукты в Узбекистане Торги на УзРТСБ Продукт Внебиржевой рынок (fca НПЗ) 14—18 дек., ± 7—11 дек., 14—18 дек., ± 7—11 дек., 21 дек., ± 14 дек., 21 дек., ± 14 дек., сум/т сум/т $/т $/т сум/т сум/т $/т $/т Бензин Аи-95 — — — — 2 095 215 0 750 -4 Бензин Аи-92 5 459 392 0 1 953 -11 1 811 055 0 648 -3 Бензин Аи-80 4 231 971 135 705 1 514 41 1 647 045 0 589 -3 Дизтопливо 3 462 486 -59 637 1 239 -28 1 706 760 0 611 -3 Дизтопливо ЭКО 4 347 072 -13 777 1 555 -14 1 774 500 0 635 -3 Мазут топочный — — — — 351 640 0 126 0 Все права защищены © 2015 Argus Media Ltd стр. 11 из 15 Argus Рынок Каспия 23 декабря 2015 Компании, торгующие судовым топливом, закупают продукты на бакинском заводе за манаты, а продают их за доллары. Снижение курса национальной валюты Азербайджана уже приводило в текущем году к удешевлению судового топлива в Баку. Партии МГО в начале марта оценивались в $730—760/т (fob Баку) по сравнению с $830—850/т — в конце февраля в результате произошедшей 21 февраля девальвации маната на 35%. Пересмотр отпускных цен Бакинского НПЗ может произойти только в начале следующего года, ожидают некоторые трейдеры. Это означает, что цены на партии судового топлива до начала января могут остаться на прежнем уровне. Партии МГО, по данным участников рынка, на текущей неделе можно было купить по $680—700/т (fob), а партии флотского мазута IFO-30 — по $410—450/т (fob). Стоимость судового топлива в Актау в середине декабря снизилась. Партии МГО производства Атырауского НПЗ с температурой застывания от минус 15 °С до минус 25 °С оценивались трейдерами в 115—125 тыс. тенге/т, что эквивалентно примерно $336—365/т (fob Актау) по сравнению с $410—460/т — в начале месяца. Торговая компания в декабре реализовала около 3,5 тыс. т ДТЗ с температурой застывания до минус 41 °С производства завода «Уренгойгазпром» по $720/т (fob Актау). Данный объем в текущем месяце будет доставлен из Актау автотранспортом в Баутино для нужд сервисного флота, обслуживающего проект Кашаган. В Астрахани бункерное дизтопливо предлагалось в середине декабря по $380—410/т (fob) по сравнению с $410/т — в начале месяца. В грузинских портах MGO с содержанием серы 0,1% в середине декабря оценивалось в $595/т (fob Батуми/Поти) по сравнению с $630/т — в начале текущего месяца. Торговые компании доставляют в порты автомобильные партии MGO объемом от 8,5 т до 20,5 т. 4-я Международная конференция Argus Рынок Каспия и Центральной Азии 2016 18–19 января 2016, Дубай, ОАЭ Более подробную информацию вы можете узнать по телефону +7 (495) 933-75-71 или по эл. почте: moscowconferences@argusmedia.com Котировки и аналитика Исследования Мы освещаем рынки Все права защищены © 2015 Argus Media Ltd Конференции стр. 12 из 15 Argus Рынок Каспия 23 декабря 2015 Argus direct Современный и удобный доступ к информации Котировки и аналитика Дополнительную информацию по онлайн-платформе Argus Direct можно найти на нашем сайте www.argus.ru/Argus-Direct Исследования Мы освещаем рынки Конференции Экспорт и транзит нефти в Казахстане по основным направлениям в ноябре 2015 г. Россия Омск Самара Павлодар Атырау — Самара КТК 3 609 тыс. т Транзит из России 599 Россия 1 200 Кенкияк КАЗАХСТАН Астана Атасу Атырау Кенкияк — Алашанькоу Алашанькоу Аральское море Каспийское море Актау 137 Алматы Узбекистан Актау Китай НПЗ Туркменистан Все права защищены © 2015 Argus Media Ltd Урумчи Чимкент Трубопровод Морской терминал 246 стр. 13 из 15 Argus Рынок Каспия 23 декабря 2015 Транспортные и сопутствующие расходы при трубопроводных поставках нефти из Казахстана через Самару Цены и расходы 22 декабря Приморск Усть-Луга дедвейт 100 тыс. т дедвейт 100 тыс. т дедвейт 80 тыс. т дедвейт 135 тыс. т 82,50 82,50 127,50 97,50 1,05 1,06 1,72 1,32 1,03 0,70 Средний фрахт, WS Фрахт, $/барр. Новороссийск Демередж в проливах, $/барр. Портовые сборы в Роттердам, $/барр. 0,14 0,14 Ледокольный сбор, $/барр. 0,04 0,04 Потери, $/барр. 0,14 0,14 0,14 0,14 Страхование, $/барр. 0,01 0,01 0,01 0,01 Инспекция, $/барр. 0,01 0,01 0,01 0,01 Перевалка в порту, $/барр. 0,31 0,36 0,44 0,44 Тариф по России, $/барр. 2,67 1,93 1,85 1,85 Транспортные издержки, $/барр. 4,37 3,69 5,20 4,47 Транспортные и сопутствующие расходы при поставках нефти из Казахстана через Каспий,* 22 декабря Актау — Баку — Батуми — Аугуста** Актау — Махачкала — Новороссийск — Аугуста*** cif Аугуста Совокупные транспортные издержки 11,47 10,87 cif Аугуста 8,27—8,36 7,54—7,63 $/барр. Актау — Нека**** Актау — Баку — Джейхан***** cif Нека fob Джейхан 7,28—7,83 9—9,91 1,91—2,18 1,54—1,81 Расходы в Черном и Средиземном морях Дедвейт, тыс. т Фрахт, WS 80 30 80 135 127,50 155,00 127,50 97,50 Фрахт 1,74 2,11 1,72 1,32 Демередж в проливах 0,97 1,03 0,70 Потери 0,14 0,14 0,14 0,14 Страхование 0,01 0,01 0,01 0,01 Инспекция 0,01 0,01 0,01 0,01 Расходы в Каспийском море, на трубопроводный и железнодорожный транспорт Фрахт по Каспийскому морю 1,84—1,86 Перевалка в Баку, Махачкале, Неке Перевалка в Батуми, Новороссийске, Джейхане 2—2,07 0,94—1,07 0,44 8,08 Стоимость замещения 5,17—5,45 Железнодорожные и трубопроводные тарифы 0,63 6,04—6,55 Потери 0,45 0,40 0,18 0,43 Страхование 0,03 0,00 0,01 0,01 Инспекция 0,04 0,05 0,01 0,04 * — в расчет не включены оценки затрат на финансирование и страхование различных рисков ** — порт Актау (Казахстан), танкер в Баку (Азербайджан), ж. д. в Батуми (Грузия), танкер в Аугусту (Италия) *** — порт Актау (Казахстан), танкер в Махачкалу (Россия), нефтепровод в Новороссийск (Россия), танкер в Аугусту (Италия) **** — порт Актау (Казахстан), танкер в Неку (Иран) ***** — порт Актау (Казахстан), танкер в Баку (Азербайджан), трубопровод в Джейхан (Турция) Все права защищены © 2015 Argus Media Ltd стр. 14 из 15 Argus Рынок Каспия 23 декабря 2015 Цены на нефть и нефтепродукты 22 декабря Нефть, $/барр. цена дифф. Североморский датированный 35,86 -0,46 Юралс (cif Средиземноморье) 34,46 -1,40 Юралс (cif Черное море) 32,75 -3,11 Смесь КТК (cif Средиземноморье) 36,46 0,60 Cмесь БТД (cif Средиземноморье) 37,41 1,55 Сахарская смесь (cif Средиземноморье) 36,41 0,55 Зарзайтин (fob Сехира) 36,46 0,60 Эс-Сидер (fob Ливия) 34,16 -1,70 Иранская легкая (fob Сиди Керир) 33,55 -2,31 Иранская тяжелая (fob Сиди Керир) 32,15 -3,71 Суэцкая смесь (fob Рас-Шукейр) 32,76 -3,10 Басра легкая (fob Сиди Керир) 30,86 -5,00 Киркук (fob Джейхан) 30,41 -5,45 Тенгиз (cif Аугуста) 36,36 0,50 Нефтепродукты, $/т цена дифф. Дизельное топливо 10ppm (cif СЗЕ) 334,75 0,50 Дизельное топливо 10ppm (cif Средиземноморье) 334,75 0,50 Печное топливо 0,1% (cif Средиземноморье) 318,25 -16,00 Печное топливо 0,1% (cif Северо-Западная Европа) 316,25 -18,00 Мазут 3,5% (cif СЗЕ) 123,00 — Мазут 3,5% (cif Средиземноморье) 135,50 — Вакуумный газойль (fob Средиземноморье) 260,13 — Вакуумный газойль (cif Северо-Западная Европа) 273,75 — Argus Рынок Каспия издается Argus Media Ltd. Юридический адрес Argus House, 175 St John St, London, EC1V 4LW Тел.: +44 20 7780 4200 Факс: +44 870 868 4338 sales@argusmedia.com Сведения об авторских правах Все права защищены © 2015 Argus Media Ltd. Все интеллектуальные права на данное издание и включенную в него информацию принадлежат Argus и/или его лицензиарам и могут быть использованы исключительно на основании лицензионного договора, заключенного с Argus. Копирование или иное воспроизведение материалов издания, полностью или частично, включая отдельные цены или данные, в любой форме и для любых целей, может производиться только при наличии предварительного письменного разрешения Argus. Чтение издания разрешено только в случае Вашего согласия с этим правилом. Сведения о товарных знаках ARGUS, ARGUS MEDIA, логотип ARGUS, ARGUS Рынок Каспия и другие наименования изданий ARGUS и индексов ARGUS являются товарными знаками, принадлежащими Argus Media Ltd. Для получения дополнительной информации, пожалуйста, посетите страницу сайта www.argusmedia.com/trademarks Argus Media (Russia) Limited 109147, Москва Таганская ул., 17-23 Тел.: +7 495 933 7571 Факс: +7 495 933 7572 Ограничение ответственности Все материалы и информация, включенные в издания (далее совместно именуются — Информация), предоставляются на условиях принципа «как есть». Argus не гарантирует точность, полноту, достоверность или актуальность какой-либо Информации, содержащейся в любом из изданий, или ее пригодность для использования в определенных целях. Argus не несет ответственности за причинение любого ущерба или убытков, возникших в связи с тем, что лицо полагалось на возможность использования Информации в определенных целях, и исключает любую другую ответственность, возникшую в связи с использованием Информации или связанную с ней. Генеральный директор Нил Брэдфорд Мы освещаем рынки Издатель Эдриан Бинкс Директор московского филиала Михаил Гуляев Вице-президент по странам СНГ Вячеслав Мищенко Коммерческий директор Алексей Семенчук Главный редактор Олег Кирсанов Редакция Рауф Гусейнов (редактор) Сандугаш Ахметулина Тимур Ильясов Азат Муртазин Евгений Кришталев Ягмур Курбанов moscowfeedback@argusmedia.com Отдел продаж moscowsales@argusmedia.com