Динамика основного капитала по видам деятельности

реклама

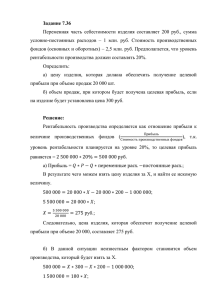

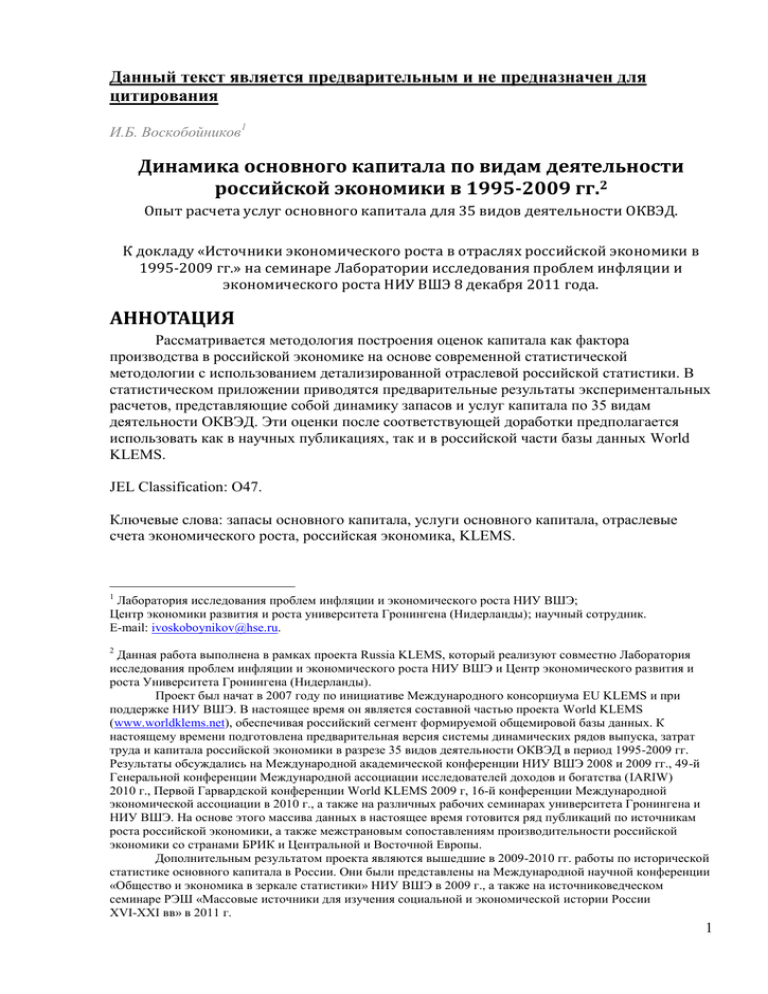

Данный текст является предварительным и не предназначен для цитирования И.Б. Воскобойников1 Динамика основного капитала по видам деятельности российской экономики в 1995-2009 гг.2 Опыт расчета услуг основного капитала для 35 видов деятельности ОКВЭД. К докладу «Источники экономического роста в отраслях российской экономики в 1995-2009 гг.» на семинаре Лаборатории исследования проблем инфляции и экономического роста НИУ ВШЭ 8 декабря 2011 года. АННОТАЦИЯ Рассматривается методология построения оценок капитала как фактора производства в российской экономике на основе современной статистической методологии с использованием детализированной отраслевой российской статистики. В статистическом приложении приводятся предварительные результаты экспериментальных расчетов, представляющие собой динамику запасов и услуг капитала по 35 видам деятельности ОКВЭД. Эти оценки после соответствующей доработки предполагается использовать как в научных публикациях, так и в российской части базы данных World KLEMS. JEL Classification: O47. Ключевые слова: запасы основного капитала, услуги основного капитала, отраслевые счета экономического роста, российская экономика, KLEMS. 1 Лаборатория исследования проблем инфляции и экономического роста НИУ ВШЭ; Центр экономики развития и роста университета Гронингена (Нидерланды); научный сотрудник. E-mail: ivoskoboynikov@hse.ru. 2 Данная работа выполнена в рамках проекта Russia KLEMS, который реализуют совместно Лаборатория исследования проблем инфляции и экономического роста НИУ ВШЭ и Центр экономического развития и роста Университета Гронингена (Нидерланды). Проект был начат в 2007 году по инициативе Международного консорциума EU KLEMS и при поддержке НИУ ВШЭ. В настоящее время он является составной частью проекта World KLEMS (www.worldklems.net), обеспечивая российский сегмент формируемой общемировой базы данных. К настоящему времени подготовлена предварительная версия системы динамических рядов выпуска, затрат труда и капитала российской экономики в разрезе 35 видов деятельности ОКВЭД в период 1995-2009 гг. Результаты обсуждались на Международной академической конференции НИУ ВШЭ 2008 и 2009 гг., 49-й Генеральной конференции Международной ассоциации исследователей доходов и богатства (IARIW) 2010 г., Первой Гарвардской конференции World KLEMS 2009 г, 16-й конференции Международной экономической ассоциации в 2010 г., а также на различных рабочих семинарах университета Гронингена и НИУ ВШЭ. На основе этого массива данных в настоящее время готовится ряд публикаций по источникам роста российской экономики, а также межстрановым сопоставлениям производительности российской экономики со странами БРИК и Центральной и Восточной Европы. Дополнительным результатом проекта являются вышедшие в 2009-2010 гг. работы по исторической статистике основного капитала в России. Они были представлены на Международной научной конференции «Общество и экономика в зеркале статистики» НИУ ВШЭ в 2009 г., а также на источниковедческом семинаре РЭШ «Массовые источники для изучения социальной и экономической истории России XVI-XXI вв» в 2011 г. 1 1. Введение Данная работа является частью проекта по построению отраслевых счетов экономического роста российской экономики, позволяющих представить темпы роста выпуска в виде вкладов факторов производства и совокупной факторной производительности. В данном докладе подробно рассматривается методология построения оценок капитала как фактора производства в российской экономике на основе современной статистической методологии с использованием детализированной отраслевой российской статистики. В работе приводятся предварительные результаты экспериментальных расчетов. В частности, подготовлены оценки динамики запасов и услуг капитала по 35 видам деятельности ОКВЭД с учетом различий в динамике выбытий для 8 видов основных фондов. Эти оценки предполагается в дальнейшем использовать как в научных публикациях, так и в российской части базы данных World KLEMS, первый выпуск которой предполагается открыть для свободного доступа в августе 2012 года. Поскольку представляемая в проекте система показателей выпуска и факторов производства российской экономики основана на значительном количестве упрощающих предположений и досчетов, она не может рассматривается как альтернатива официальной статистике. В то же время, данная работа может представлять интерес с точки зрения совершенствования российской статистики в направлении стандартов ОЭСР по трем причинам. Во-первых, в работе используется современная методология, применяемая для решения аналогичных задач по отношению к статистике стран ОЭСР, которая позволяет проводить межстрановые сопоставления на уровне отдельных видов деятельности. Вовторых, динамические ряды капитала являются частью подготовленного массива согласованных между собой динамических рядов выпуска и факторов производства, который охватывает период с 1995 года, аналога которому в официальных статистических публикациях в настоящий момент нет. В третьих, система показателей использует российские национальные счета на всем рассматриваемом периоде и поддерживает определенный уровень совместимости с ними. 2. Модель услуг капитала в счетах экономического роста Для целей данного исследования капитал рассматривается как фактор производства. Поток услуг капитала оценивается на основе теории альтернативных издержек от использования (user costs), разработанной в работах Джоргенсона (1963), а также Джоргенсона и Юна (1991)3. Этот подход учитывает различия в 3 (Dale W. Jorgenson 1963; Dale W. Jorgenson and Kun-Young Yun 1991). 2 производительности различных видов капитала. Например, один рубль инвестиций в здания и один рубль инвестиций в программное обеспечение приводят к выработке разных объемов услуг капитала за год, поскольку здание эксплуатируется десятки лет, а программное обеспечение используется от силы пять лет. Измерение капитала как фактора производства основано на предположении, что поток услуг капитала каждого вида k ( ) пропорционален средней величине запасов капитала этого вида на конец текущего ( ) и предшествующего годов ( данной отрасли j. В свою очередь, темпы прироста услуг капитала и )в рассчитываются как средние темпы прироста запасов капитала каждого вида: ∑ (1) ̅ , где Nk – это количество видов капитала, тогда как (2) ̅ ( ) средняя за период доля издержек от использования капитала вида k в общем объеме издержек от использования капитала (3) ∑ . Цена услуг капитала (rental price of capital) , , представляет собой условную величину ренты за использование капитала данного вида, при которой инвестору безразлично, арендовать ли актив на рынке или приобрести его в собственность в начале года и продать в конце года. Соответствующее условие равновесия без учета налогов может быть представлено следующим образом в виде стандартного уравнения для расчета альтернативных издержек от использования капитала: (4) в котором , – это рыночная безрисковая ставка процента, – экономическая амортизация актива вида k, отражающая утрату активом рыночной стоимости в нормальных условиях эксплуатации, и – уровень цен на новый актив вида k. Из этого 3 уравнения следует, что рентные выплаты за использование капитала данного вида определяются ставкой процента, темпами экономической амортизации, а также холдинговой прибылью, связанной с изменением рыночных цен на данный вид активов. Запасы капитала каждого вида вычисляются с использованием модели непрерывной инвентаризации. Согласно этой модели запас капитала представляет собой средневзвешенную сумму инвестиций за предшествующие периоды, в которой веса отражают относительную эффективность активов различных лет ввода в эксплуатацию (винтажей): ∑ (5) где , - запас капитала вида k на конец года t, – производительность актива вида k и возраста τ относительно производительности нового актива данного вида, наконец – инвестиции в актив вида k, сделанные в период t – τ. При этом предполагается, что услуги капитала, вырабатываемые активами разных винтажей, эквивалентны и могут замещать друг друга (являются совершенными субститутами). По аналогии с большинством работ в данной области, предполагается геометрическая схема выбытий. При заданной экономической амортизации ( видам активо, имеем ∑ (6) где ( ) , которая не меняется со временем, но различается по ) , так что ∑ ( ) ( ) . – чистые запасы капитала вида k на конец года первоначальной оценки Tb. Для оценки услуг капитала на основе описанной выше модели необходимы динамические ряды номинальных инвестиций по отраслям и видам активов, начиная с года, следующего за годом первоначальной оценки, индексы цен на инвестиции показатели запасов капитала по остаточной стоимости оценки Tb, безрисковая ставка процента активов , на конец года первоначальной и нормы экономической амортизации по видам . В данной работе первые три показателя получены из официальной российской статистики. Четвертый показатель, безрисковая ставка процента, рассматривается как экзогенная и полагается равной 4 процента в год в соответствии с рекомендациями ОЭСР 4 по измерению капитала в странах, для которых более надежные оценки этого показателя отсутствуют4. Наконец, нормы экономической амортизации взяты из работы Барбары Фраумени (1997)5, которая выполнена по данным Бюро экономического анализа США. Применение данных для США к российской экономике обусловлено тем, что конечная цель построения оценок услуг капитала в данной работе – это межстрановые сопоставления производительности, а обеспечивающих методологическую сопоставимость исследований экономической амортизации в разных странах не проводилось. Такой подход – общий для всех стран, представленных в базе данных EU KLEMS6. В то же время, российские данные о сроках службы, полученные в ходе обследования по форме № 11 ФСС в 2008 году, также могут использоваться для досчета российских норм экономической амортизации и последующего анализа устойчивости оценок7. Однако в этом случае должна быть сделана корректировка на коэффициент падения рыночной стоимости соответствующего актива (declining balance rate), например, по данным Фраумени. 3. Данные В этом разделе дается обзор данных, существующих в российской статистике и используемых для оценки услуг капитала в данной работе. Он охватывает показатели номинальных инвестиций, индексов цен на инвестиции и запасов капитала по остаточной стоимости. Для каждого показателя обсуждаются репрезентативность (экономика в границах СНС, предприятия и организации полного круга, крупные и средние организации); годы и отраслевая классификация, в которой данные существуют; уровень отраслевой детализации и возможность декомпозиции показателей по видам основного капитала. Поскольку для целей международных сопоставлений требуется обеспечить максимальную согласованность с официальными показателями СНС, отправной точкой для расчетов показателя номинальных инвестиций является ряд валового накопления основного капитала (ВНОК). В российских СНС опубликованы непрерывные ряды ВНОК только для экономики в целом8. Для дальнейшего использования этот ряд должен был быть разложен по отраслям и видам основного капитала. 4 См. (OECD 2001a), c. 133. (Barbara Fraumeni 1997) 6 (Marcel P. Timmer, Robert Inklaar, Mary O'Mahony and Bart van Ark 2010) 7 См. (М. Ю. Гордонов 2010) 8 Отраслевые данные ВНОК опубликованы за отдельные годы в таблицах «Затраты-выпуск», однако, качество вызывает сомнения. Так, в данных за 2004-2006 гг. ВНОК для ряда отраслей равны нулю (см., например, (Росстат 2006)). 5 5 Наиболее адекватные показатели для декомпозиции ВНОК по отраслям – это инвестиции в основной капитал и инвестиции в нематериальные активы, поскольку они, согласно официальной методологии, близки к ВНОК9. Данные об инвестициях в основной капитал доступны на достаточном уровне детализации как в ОКОНХ до 2004 г., так и в ОКВЭД, причем имеется восстановленная в Росстате ретроспектива ОКВЭД начиная с 1990 г.10. Однако если ВНОК охватывают всю экономику в границах производства СНС, то инвестиции в основной капитал построены для предприятий и организаций полного круга. Сопоставление показателей ВНОК, инвестиций в основной капитал и инвестиций в нематериальные активы на уровне экономики в целом, сделанное в таб. 1, показывает, что свыше 10 % ВНОК осуществляются вне предприятий и организаций Полного круга. В дальнейшем будет рассмотрен вопрос о том, как досчитать этот разрыв. Таб. 1. Средние доли инвестиций по видам капитала от ВНОК соответствующих лет (%) 1995-2009 1995-1998 1998-2009 ВСЕГО 88,7 Нематериальные активы1) 0,665 Основной капитал 88,0 82,6 89,2 Жилые здания1) 14,1 - 14,1 Здания и сооружения без жилья1) 40,4 - 40,4 Машины и оборудование1) 28,2 - 28,2 6,5 - 6,5 82,6 - 89,9 0,665 В том числе: Прочие виды основного капитала1) ИСТОЧНИКИ: Рассчитано по данным официальных публикаций Росстата. ПРИМЕЧАНИЯ: 1) – данные публикуются начиная с 1998 г. Декомпозиция инвестиций в отраслях на инвестиции по отдельным видам может быть выполнена на основе данных о вводах новых основных фондов из обследования крупных и средних предприятий по форме 1111. Обследование позволяет получить данные о новых основных фондах, введенных в эксплуатацию в текущем году на крупных и 9 Это следует, например, из официальных методологических пояснений к показателям инвестиций (см., напр., (Росстат 2009), с. 136. 10 См. (Росстат 2009), таб. 11.8, а также данные сборника «Инвестиции» за предыдущие годы. 11 Подробные данные обследования по форме 11 выпускаются Росстатом в форме годовых сборников «Отчет о наличии и движении основных средств и других нефинансовых активах (ф. №11)». Полный перечень источников обследований по форме 11 до 2004 г. приводится в работе (И. Б. Воскобойников и Е. В. Дрябина 2009). Обзор источников данных об основных фондах российской экономики на английском языке дан также в работе Лидии Братановой (Lidia Bratanova 2003). 6 средних предприятиях до 2004 года в ОКОНХ, а начиная с 2005 г. – в ОКВЭД. Обследование обеспечивает также данные о запасах основных фондов на начало и конец года. Дефлятор инвестиций в российской статистике строится на основе индексов цен на строительные работы, машины и оборудование, а также прочие капитальные работы и затраты12. Ни один из перечисленных индексов по методологии построения не является индексом цен постоянного качества, что является одним из источников смещений. Как известно из отчета комиссии Боскина13, традиционные индексы цен переоценивают инфляцию. Эта переоценка особенно сильна для компьютеров и телекоммуникационного оборудования, поскольку модельный ряд и характеристики этих инвестиционных товаров меняются очень быстро. В отличие от традиционных индексов цен, которые строятся на основе сопоставления эквивалентных или близких образцов товаров и услуг, индексы постоянного качества учитывают отдельные характеристики продуктов, что приводит к уменьшению указанного смещения. Применительно к российской экономике в литературе известны только отдельные несистематические расчеты таких индексов на примере персональных компьютеров, построенные на нерепрезентативных выборках14. Официальные данные запасов основного капитала, необходимые для данной работы, построены на основе концепции восстановительной стоимости. Источником данных для этих показателей является Баланс основных фондов в текущих ценах по остаточной стоимости (БОФ). Согласно официальной методологии по состоянию на 1998 г.15, данные покрывают экономику в целом. Однако позднее из Баланса основных фондов были выведены активы домашних хозяйств и в настоящее время они представлены в Балансе собственности граждан (БСГ). БОФ и БСГ в совокупности описывают основной капитал российской экономики16. Таким образом, если в качестве года первоначальной оценки выбран год до 1998 г., БОФ обеспечивает репрезентативность для экономики в целом. Соответствующие данные до 2004 года в ОКОНХ и с 2005 г. в ОКВЭД опубликованы17. Для декомпозиции данных о запасах основных фондов по отраслям и по видам могут использоваться данные о запасах ОФ из обследования по форме 11. 12 См. (Росстат 1998), с. 157-158. FINAL REPORT to the Senate Finance Committee from the Advisory Commission To Study The Consumer Price Index. DECEMBER 4,1996. http://www.ssa.gov/history/reports/boskinrpt.html#cpi5 14 (Students, Zvi Griliches and Daniel S. Hamermesh 1994; Aleksander Parkhomenko and Anastasia Redkina 2006) 15 (Росстат 1998), раздел 8.2. 16 (Росстат 2006) 17 См. (Росстат 2002) и этот сборник за более поздние годы. 13 7 4. Методология В данном разделе рассматривается методология расчетов динамических рядов инвестиций в сопоставимых ценах, а также запасов основного капитала на конец года первоначальной оценки для последующего использования в модели (1)-(5). Оба показателя рассчитываются по видам деятельности ОКВЭД и видам основного капитала. Информационной базой для расчетов служат данные о номинальных инвестициях в основной капитал и нематериальные активы, показатели запасов основных фондов по остаточной стоимости, дефляторы инвестиций и вводы новых основных фондов, рассмотренные в предыдущем разделе. Расчеты проводятся в два этапа. Сначала на основе данных об инвестициях, вводах и запасах основного капитала на конец года первоначальной оценки вычисляются показатели инвестиций в основной капитал по видам капитала и отраслям той отраслевой классификации, в которой имеются начальные данные. То есть данные за период до 2004 года рассчитываются в ОКОНХ, а с 2005 года – в ОКВЭД. На втором шаге данные в ОКОНХ трансформируются в данные ОКВЭД. Данные в ОКОНХ разрабатывались в разрезе 78 отраслей, поскольку только такой уровень детализации обеспечивал пересчет в ОКВЭД без потери информации18. Данные в ОКВЭД разрабатывались на уровне 35 видов деятельности19. 4.1.Номинальные инвестиции, дефляторы и запасы основного капитала по остаточной стоимости в году первоначальной оценки Номинальные инвестиции в основной капитал и нематериальные активы ( )20 в году t для отрасли j распределяются по видам основного капитала k пропорционально 18 См. подробнее подсекцию «Пересчет ОКОНХ-ОКВЭД в 1995-2004 гг.». В принципе, число отраслей ОКВЭД в рамках предлагаемого подхода может быть увеличено до 60, поскольку ограничения по числу отраслей связаны в первую очередь с размерностью переходной матрицы инвестиций. Однако, с одной стороны, такой переход требует значительных дополнительных усилий по разработке показателей труда и выпуска в требуемой детализации, а с другой - в рамках Международного проекта World KLEMS на данной стадии такая детализация не требуется. 20 В официальных публикациях приводятся данные об инвестициях в основной капитал для предприятий и организаций Полного круга. Инвестиции в основной капитал не включают в себя инвестиции в нематериальные активы. Данные об инвестициях в нематериальные активы публикуются отдельно и только для крупных и средних предприятий. Фактически то, что в тексте именуется «инвестициями в основной капитал и нематериальные активы», представляет собой сумму двух показателей инвестиций в основной капитал и инвестиций в нематериальные активы. Последний досчитан для Полного круга на основе предположения, что доля инвестиций в нематериальные активы в организациях Полного круга такая же, как и в выборке по крупным и средним предприятиям. Фактически расчет проводится в следующем порядке. Сначала рассчитываются доли вводов новых основных фондов по видам по форме 11 без учета вводов нематериальных основных фондов. Затем на основе этих долей и показателя инвестиций в основной капитал получаются ряды инвестиций в основной капитал по видам. В результате имеются все необходимые ряды инвестиций по видам за исключением инвестиций в нематериальные активы. Наконец, инвестиции в нематериальные активы, известные только на уровне экономики в целом, распределяются по отраслям пропорционально показателю вводов новых фондов по виду «нематериальные активы». 19 8 показателю вводов новых основных фондов обследования по форме 11 ( (7) (∑ ) )21. . При таком подходе предполагается, что доли вводов новых основных фондов по видам и инвестиции совместимы. Для согласования инвестиций в основной капитал и нематериальные активы, с одной стороны, и ВНОК с другой, необходимы данные об инвестициях домашних хозяйств. При этом предполагается, что разница между инвестициями и ВНОК объясняется различиями в выборках – организации полного круга в первом случае и экономика в границах производства СНС во втором. Эти инвестиции распределяются по отраслям и видам основного капитала в соответствии со структурой вводов новых основных фондов Балансов собственности граждан 2005-2006 гг. (см. таб. 2). Пересчет номинальных инвестиций в сопоставимые цены осуществляется с помощью дефляторов инвестиций. Предполагается следующее приблизительное соответствие между имеющимися официальными дефляторами и инвестициями основных фондов по видам. Индекс цен на строительные работы применяется для дефлирования инвестиций в нежилые и жилые здания, а также сооружения и передаточные устройства; сводный индекс цен на инвестиции – для прочих активов; наконец, оставшиеся виды основных фондов дефлируются индексом цен на машины и оборудование. Это приблизительное соответствие основано на сопоставлении действующего классификатора основных фондов 1996 г. (ОКОФ 1996) и информации о структуре данных индексов22. Дифференциации индексов цен на инвестиции по видам деятельности не производилось. Наконец, необходимо затронуть вопрос о наличии данных об инвестициях в нематериальные активы и досчетов в связи с тем, что за ряд лет эти показатели не разрабатывались и/или не опубликованы. Нематериальные активы впервые появляются в классификаторе основных фондов ОКОФ 1996 года. Их публикация на уровне экономики в целом по крупным и средним предприятиям ведется с 1998 года. В сводных данных о движении основных фондов по форме 11 они появляются в 2001 году. Досчет инвестиций в нематериальные активы в период 1995-2000 гг. сделан на основе двух предпосылок. Во-первых, в период 1995-1997 гг. предполагается, что отношение инвестиций в нематериальные активы к инвестициям в основной капитал для экономики в целом такое же, как и в 1998 г. Во вторых, в период 1995-2000 гг. предполагается, что распределение инвестиций в нематериальные активы по отраслям такое же, как и в 2001 г. 21 Предположения о соответствии видов основного капитала ОКОФ 1996 и международной классификации основных фондов представлено в табл. П1 Приложения. 22 См. (Росстат 1998; Росстат 2002). 9 Таб. 2. Распределение инвестиций хозяйств, не относящихся к полному кругу, по отраслям и видам капитала Вид основного капитала Баланса собственности Вид деятельности (код) Вид основного капитала 1) граждан Скот Сельское хозяйство, охота Прочие активы и рыболовство (AtB) Многолетние насаждения Сельское хозяйство, охота и рыболовство (AtB) Прочие активы Сельскохозяйственная техника Сельское хозяйство, охота и рыболовство (AtB) Прочие машины и оборудование Хозяйственные постройки Сельское хозяйство, охота и рыболовство (AtB) Здания и сооружения производственного назначения Индивидуальные дома Операции с недвижимым имуществом (70) Жилые здания Приватизированные и выкупленные жилые помещения Операции с недвижимым имуществом (70) Жилые здания Дачи и садовые домики Операции с недвижимым имуществом (70) Жилые здания Основные фонды транспорта и связи Наземный транспорт (60) Транспортное оборудование Основные фонды оптовой и Розничная торговля (52) розничной торговли, ремонта автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования Основные фонды ВЭД "Обрабатывающие производства" По всем видам капитала пропорционально данным о вводах новых основных фондов формы 11 Производство продуктов питания, напитков и табака (15t16) По всем видам капитала пропорционально данным о вводах новых основных фондов формы 11 ПРИМЕЧАНИЕ: 1) Соответствие между видами капитала World KLEMS и видами основных фондов согласно ОКОФ 1996 см. в табл. П1 Приложения 10 Особого обсуждения для российской переходной экономики, пережившей период высокой инфляции, требует вопрос о надежности официальных индексов цен на инвестиции. Качество расчета показателя запаса основных фондов в году t в цены года T зависит от точности дефляторов инвестиций за все промежуточные годы. Если в связи с высокой инфляцией в эти годы в индексах цен присутствует значительная погрешность, в показателях запасов за все последующие годы она будет накапливаться23. Например, процедура приведения номинальных инвестиций 1995 года к уровню цен 1990 г. дает крайне неточные результаты, если в период высокой инфляции 1992-1994 гг. оценки индексов цен делались с большой погрешностью. Такие погрешности были выявлены в индексах цен на инвестиции в период 19921995 гг. в работе (В. А. Бессонов и И. Б. Воскобойников 2006) путем сопоставления отношений инвестиций к ВВП в текущих и номинальных ценах. Если нет погрешностей в первичных данных и в построении индексных формул, следующие соотношения должны выполняться: (8) и (9) . Первое соотношение отражает тот факт, что произведение индекса физического объема инвестиций и индекса цен на инвестиции значению инвестиций в году t должно быть равно номинальному . Аналогичное соотношение должно выполняться и для ВВП ( ). Из уравнений (8) и (9) следует, что (10) . Это соотношение с использованием официальных данных представлено на рис. 1. Как видно из рисунка, отношение реальных инвестиций (ВНОК) к ВВП ( ⁄ ) в 1991-1994 гг. падает значительно быстрее, чем его эквивалент в текущих ценах ( ⁄ ). К 1995 году эти показатели расходятся в четыре раза. Таким образом, из (10) следует, что в этот период цены на инвестиционные товары росли значительно быстрее, чем все остальные цены в экономике. 23 Подробнее и более строго этот вопрос обсуждается в работе (В. А. Бессонов и И. Б. Воскобойников 2006). 11 Рис. 1. Иллюстрация смещения в дефляторах инвестиций. A. Отношение инвестиций (ВНОК) к ВВП в постоянных (нижняя кривая) и в текущих (верхняя кривая) ценах в % к ВВП. B. Отношение двух показателей на рис. 1A. A. B. ПРИМЕЧАНИЕ: Рассчитано с использованием подхода, предложенного в (В. А. Бессонов и И. Б. Воскобойников 2006). Однако такое расхождение в ценах на разные группы товаров в одной экономике представляется маловероятным. Другое объяснение данного явления состоит в том, что погрешности оценок индексов цен на инвестиции и индексов физического объема инвестиций существенно выше, чем погрешности других компонент данного соотношения. На самом деле, в первые годы после перехода к рынку, сопровождавшиеся высокой инфляцией во многих странах с переходной экономикой, индексы цен оценивались с очень высокой погрешностью (Nauro F. Campos and Fabrizio Coricelli 2002). В российской экономике это явление подробно обсуждалось для индекса потребительских цен и объяснялось, в числе прочего, нечастой сменой системы весов в условиях быстрых изменений относительных цен в начале переходного периода (В. А. Бессонов 1998). В то же время, в отличие от индексов цен, показатели стоимости и физического объема, получаемые прямым наблюдением, не были подвержены в той же мере искажающему эффекту фиксированных весов, поскольку стоимостные показатели рассчитываются без использования каких-либо индексных формул, тогда как натуральные показатели, на основе которых рассчитываются индексы физического объема, менялись значительно медленнее цен. В российской статистике индексы физического объема выпуска рассчитываются на основе прямых наблюдений за динамикой натуральных показателей, тогда как дефляторы ВВП вычисляются имплицитно. В то же время, для инвестиций ситуация обратная: индексы физического объема – имплицитные, тогда как дефляторы инвестиций получаются на основе прямых наблюдений за ценами. Таким образом, 12 погрешность в (10) объясняется в значительной мере ошибками наблюдений в индексах цен на инвестиции. Из приведенного выше анализа следуют два практических вывода применительно к данной работе. Во-первых, официальные индексы цен на инвестиции за период до 1995 года подвержены значительным смещениям. Во-вторых, если необходимо проводить дефлирование номинальных инвестиций в годы, предшествующие 1995 г., необходимо разрабатывать и использовать соответствующие процедуры корректировки. Однако такие корректировки для индексов инвестиций по отдельным видам представляют собой самостоятельную и непростую задачу. При этом погрешности в процедурах, корректирующих индексы цен на инвестиции по видам, сами могут привести к дополнительным серьезным искажениям. Разработка соответствующих корректирующих процедур выходит за рамки данной работы. Проблема сильных смещений в индексах цен на инвестиции до 1995 является одной из причин, по которым годом первоначальной оценки выбран 1995. Другая причина – наличие подробных данных о запасах и вводах новых основных фондов, охватывающая экономику в целом. Такие данные обследования по форме 11 имеются для промышленности и ее подотраслей ОКОНХ за период с 1961 года. Однако для других отраслей экономики такие данные оказались доступны для данной работы только с 1993 года, а для сельского хозяйства – с 1994 г. Третья причина – это сильное искажающее влияние высокой инфляции на величину остаточной стоимости основных фондов, которое было отчасти ослаблено переоценками основных фондов24. Предварительные расчеты с использованием запасов основных фондов на начало 1995 года до переоценки в качестве первоначальной дали нереалистичные результаты. Это проявилось в крайне высоких значениях отношений инвестиций к запасам капитала в начальный год. Наконец, использование данных о запасах основных фондов после переоценки на 1 января 1995 года объясняется тем, что в отличие от последующих переоценок она действительно проводилась всеми организациями. Это следует из данных формы 11 о распределении балансовой стоимости основных фондов по годам, в ценах которых основные фонды преимущественно оценены. Такая однородность несколько смягчает проблему смешанных цен в оценке запасов основных фондов. 24 Результаты переоценок основных фондов 1992-1997 гг. вряд ли можно считать надежной оценкой рыночной стоимости активов (см., например, (И. Б. Воскобойников 2004)). Однако искажения, связанные с несовершенством процедур их проведения, по-видимому менее значительны. Реальной альтернативой использования данных после переоценок является выбор 1990 года в качестве первоначального, но в этом случае придется не только скорректировать обсуждаемые выше искажения в индексах цен на инвестиции, но и обходиться существенно менее подробными данными формы 11 за 1990 год. 13 Оценки первоначального запаса капитала на конец 1994 года сделаны на основе данных БОФ в текущих ценах по остаточной стоимости после переоценки на 1 января 1995 г. Детализация по отраслям и видам основных фондов осуществлена на основе соответствующих показателей формы 11 для крупных и средних предприятий. 4.2. Пересчет ОКОНХ-ОКВЭД в период 1995-2004 Цель данного подраздела – описание процедуры пересчета для динамических рядов инвестиций и запасов капитала на конец года первоначальной оценки за период 19952004 гг. с использованием данных в ОКОНХ и переходного ключа для инвестиций в основной капитал. Переходной ключ представляет собой набор коэффициентов b, усредненных за период 2003-2004 гг., в течение которых данные об инвестициях собирались Росстатом в обеих классификациях25. Коэффициенты построены таким образом, что для них выполняется следующее соотношение: ∑ (11) ( ), где Nold = 78 – количество задействованных отраслей ОКОНХ, а Nnew = 60 – количество отраслей ОКВЭД. Набор из 60 уравнений (11) может быть также представлен одним уравнением в матричной форме: (11’) где , – вектор, каждая из 60 компонент которого – это значение номинальных инвестиций в соответствующем виде деятельности ; соответственно – аналогичный вектор, содержащий информацию об инвестициях в 78 отраслях ОКОНХ. Наконец, – матрица размером 60 на 78, составленная из коэффициентов b переходного ключа. Для досчета инвестиций за период 1995-2004 гг. необходимо ввести предположение, что переходный ключ для инвестиций во все виды основного капитала одинаковый: (12) . Именно это соотношение используется для досчета инвестиций в ОКВЭД. 25 См. подробнее (Росстат 2006), С. 410-412. 14 Если год первоначальной оценки Tb выбран в период действия ОКОНХ, то есть до 2004 г. включительно, на основе предпосылки (12) можно обосновать использование переходного ключа также для пересчета запасов основного капитала по остаточной стоимости в ОКВЭД. Дополнительно предполагая, что переходный ключ остается тем же самым в течение всего срока службы самого старого актива, на основе (6) и (11) имеем26 (13) . Таким образом, переходный ключ может использоваться не только для пересчета инвестиций из ОКОНХ в ОКВЭД, но и для пересчета запасов основного капитала по остаточной стоимости. 5. Обсуждение результатов Всё, что на сегодняшний день известно о вкладе основного капитала в экономический рост российской экономики, базируется на двух направлениях в литературе. Первое направление27 использует официальные оценки, основанные на концепции запасов основных фондов по полной учетной стоимости (валовых запасов) в постоянных ценах. В некоторых работах эти оценки скорректированы с учетом загрузки производственных мощностей28 или ненаблюдаемые компоненты эффективного капитала, которые выделяются с помощью фильтра Калмана29. Согласно официальной методологии30, первоначальная оценка запасов капитала по полной учетной стоимости в на конец некоторого базового года Tb берется из БОФ в текущих ценах по полной стоимости на конец базового года. Валовой запас основного капитала на конец года t+1 ( ) равен запасам, увеличенным на объем вводов уменьшенным на величину выбытий и в течение текущего года (индекс j, обозначающий отрасль, для краткости опущен) в текущих ценах базового года 26 Действительно, из (6) и (11) имеем: ∑ ( ) ∑ ( ) (∑ ( ) ) . 27 (Mark De Broeck and Vincent Koen 2000; Irina Dolinskaya 2002; Eteri Kvintradze 2010); см. также обзор в (Alexei Izyumov and John Vahaly 2008). 28 (Irina Dolinskaya 2002; Panayotis G. Michaelides, George E. Economakis, John G. Milos, Leonidas Maroudas and Vassilis Aggelis 2004; Panayotis Michaelides and John Milios 2009) 29 (Stephen G. Hall and Olivier Basdevant 2002); 30 (Росстат 1998; Росстат 2006). Официальная методология расчета валовых запасов основного капитала воспроизводится в изложении (В. А. Бессонов и И. Б. Воскобойников 2006). 15 (14) . При этом используется следующая процедура дефлирования вводов: (15) где , – вводы в текущих ценах года t, – дефлятор инвестиций в ценах года t по отношению к уровню цен года Tb. Коэффициент позволяет учесть эффект распределенного лага в строительстве. Величина этих коэффициентов официально опубликована31. Дефлирование выбытий осуществляется аналогичным образом. В этой системе темпы роста основного капитала определяются как ( )⁄ . Второе направление в литературе использует различные варианты метода непрерывной инвентаризации для расчета запасов основного капитала по остаточной стоимости (чистых запасов). Работы этого направления посвящены межстрановым сопоставлениям производительности стран с переходной экономикой, включая Россию, на макроуровне32, оценке потенциального ВВП и разрыва между ним и фактически наблюдаемым ВВП (output gap) 33, а также объяснению процессов спада и восстановления российской экономики34. Основной недостаток работ этих двух направлений в части учета вклада капитала состоит в использовании понятия запасов в качестве меры капитала как фактора производства. В соответствии с руководством по измерению капитала ОЭСР 35, и валовые, и чистые запасы капитала уязвимы с теоретической точки зрения по трем причинам. Во первых, размерность этого показателя в счетах экономического роста не согласуется по размерности с другими показателями: запасы капитала против потоков затрат труда и выпуска. Во-вторых, мера запаса неадекватно отражает способность капитала производить продукцию. В случае валового запаса предполагается, что старые модели инвестиционных товаров так же производительны, как и более современные. В случае чистого запаса делается неявное предположение, что рыночные цены на капитал данного типа и данной модели не меняются со временем, хотя в реальности они как правило 31 (Росстат 1998), С. 159. (Garbis Iradian 2007) за период 1991-2006; (R. Rapacki and M. Próchniak 2009) за период 1990-2003, (Alexei Izyumov and John Vahaly 2008) за период 1995-2005. 33 (Panayotis Michaelides and John Milios 2009) за период 1994-2006; (Masaaki Kuboniwa 2011) за период 19952010 на досчитанных в работе квартальных данных. 34 (И. Б. Воскобойников 2003) за период 1990-2001; (Panayotis G. Michaelides, George E. Economakis, John G. Milos, Leonidas Maroudas and Vassilis Aggelis 2004) за период 1992-1999. 35 (OECD 2001b), С. 84 32 16 падают. В третьих, при использовании запасов предполагается, что два актива с одинаковой первоначальной рыночной стоимостью обеспечивают одинаковый поток услуг капитала. Например, один рубль инвестиций в здания в этом случае обеспечивает такой же поток услуг, как и один рубль инвестиций в программное обеспечение. Наряду с теоретическими причинами, против использования официальных оценок основного капитала для расчетов производительности есть также аргументы с точки зрения качества измерения. Качество измерения валовых запасов основного капитала в официальных оценках критически зависит от качества первичной статистики выбытий. Однако эти данные, получаемые непосредственно от организаций, традиционно низкого качества, поскольку организации не заинтересованы отчитываться о выбытиях в тот год, когда актив фактически выводится из эксплуатации. О низком качестве данных, получаемых в ходе обследований выбытий в условиях рыночной экономики, говорят и результаты пилотного исследования, проводившегося в Великобритании ((OECD 2009), С. 108). Другая проблема измерения – это обсуждавшаяся выше переоценка роста цен официальными дефляторами инвестиций в первые годы рыночной экономики. Официальные оценки запасов в сопоставимых ценах существенно зависят от этих дефляторов. В рамках данной работы построены более подробные и лучше теоретически обоснованные показатели капитала как фактора производства по сравнению с имеющимися в литературе. Они позволяют уточнить существующие в литературе представления об источниках экономического роста российской экономики в трех аспектах. Во первых, предлагаемые оценки основаны на теории услуг капитала, которая является более современной концепцией капитала как фактора производства по сравнению с концепцией запасов, и ставшей стандартом в СНС 2008. Во вторых, полученные оценки являются более подробными по сравнению с имеющимися в литературе, поскольку выполнены в разрезе 35 видов деятельности ОКВЭД для восьми видов основного капитала36. В третьих, оценки охватывают более продолжительный период времени путем пересчета данных из ОКОНХ в ОКВЭД за период с 1995 года. Различия в динамике официальных оценок запасов капитала и полученных в данной работе услуг капитала оказались существенными (рис. 2). На уровне экономики в целом среднегодовые темпы роста официального показателя основного капитала в 1995- 36 В литературе последних лет, посвященной счетам экономического роста российской экономики, как правило, рассматривается уровень экономики в целом. Однако в работах И.Долинской ((Irina Dolinskaya 2002)) и В.А. Бессонова (В. А. Бессонов 2004)обсуждается также отраслевой разрез в ОКОНХ. Так, И. Долинская рассматривает четыре укрупненных сектора экономики, тогда как В.А. Бессонов анализирует 15 отраслей ОКОНХ. 17 2009 гг. составляют 1.3% в год, тогда как услуги капитала росли с темпом 3.3 % в год. В результате официальный показатель 2009 года достиг значения около 120% по отношению к уровню 1995 года, а услуги капитала – около 160%. Рис. 2. Индексы физического объема официальной оценки запасов капитала в постоянных ценах (1), запасов капитала в постоянных ценах 1995 г. (2) и услуг капитала (3) для экономики в целом (1995 = 100). ИСТОЧНИКИ: (1) – Росстат; (2), (3) – собственные вычисления. См. подробнее табл. С1 и С2 Статистического приложения. С точки зрения измерения такие различия объясняются действием трех факторов. Во-первых, это устранение смещение дефляторов инвестиций в период до 1995 года. Во вторых, это использование чистого запаса капитала вместо валового в качестве оценки первоначального года и учет выбытий на основе досчетов вместо данных прямых наблюдений. По сути, в данном аспекте работа продолжает линию тех авторов, которые используют метод непрерывной инвентаризации для расчетов чистых запасов основных фондов. По сравнению с предшествующими работами этого направления данная работа основана на более детальной информации о чистых запасах капитала в год первоначальной оценки, инвестициях и экономической амортизации. В третьих, осуществлен переход к изменяемой системе весов при агрегировании запасов капитала по видам, который применяется в расчетах услуг капитала. На рис. 2 также показано, к каким изменениям в динамическом ряде капитал приводит последовательное устранение смещений официальных оценок. Официальная 18 динамика капитала для экономики в целом представлена кривой 1. Переход от постоянных цен 1990 года к ценам 1995 года с ослаблением смещений в дефляторах, использование чистых запасов капитала в качестве оценки первоначального года и моделирование выбытий на основе подробной информации о нормах экономической амортизации позволяют построить оценку чистых запасов основного капитала (кривая 2). Наконец, переход от запасов к услугам капитала (кривая 3) позволяет учесть эффект перераспределения вкладов отдельных видов капитала в общий поток услуг капитала. Рис. 3. Среднегодовые темпы прироста услуг капитала в 1995-2009 гг. в рыночных видах деятельности (процентные пункты) Телеком (64) Кокс и нефтепродукты (23) Трансп. услуги (63) Розн. торг. (52) Автоторг. (50) Добыча (C) Строительство (F) Пищевые прод. (15t16) Авиатрансп. (62) Фин. посредн. (J) Металл и метиз (27t28) Распр. энергии (E) Отели и рестораны (H) Аренда и прочие услуги (71t74) Неметалл. прод. (26) Проч. обработка (36t37) Бумага и полиграф. (21t22) Деревообработка (20) Опт.торг. (51) Наземный трансп. (60) Соц. услуги (O) Резина и пластик (25) Машины и оборуд. (29) Химпром (24) Сельское хозйство (AtB) Трансп. оборуд. (34t35) Электрооборуд. (30t33) Кожа и обувь (19) Водный трансп. (61) Текстиль (17t18) -3.0 0.0 3.0 6.0 9.0 12.0 Среднегодовые темпы прироста в 1995-2009 гг. (п.п.) ИСТОЧНИК: собственные вычисления по данным табл. С1 Статистического приложения. Рис. 3 дает представление о неоднородности динамики капитала по видам деятельности. Так, наибольший рост услуг капитала наблюдается в связи и телекоммуникациях и составляет в среднем около 12% в год. Это объяснимо значительными технологическими изменениями в сфере телекоммуникаций, которые связаны как с наверстыванием технологического отставания, унаследованного от плановой экономики, так и с глобальными технологическими изменениями в отрасли в последнее десятилетие. Лидерами роста также являются такие традиционно 19 капиталоемкие отрасли как кокс и нефтепродукты (9%) добывающая промышленность (6.5%), а также такие бурно развивающиеся отрасли сферы услуг как строительство и финансовое посредничество. Динамика капитала в отстающих отраслях– например, текстильная промышленность (-3.5%) и сельское хозяйство (-2%), - отражает мировой тренд, связанный с глобализацией и перераспределением труда. 6. Заключение В заключение следует рассмотреть ограничения и недостатки построенных оценок услуг капитала. Первая группа ограничений связана с нехваткой в российской статистике детализированной информации, которая бы согласовывалась с российской системой национальных счетов. Эти ограничения, по крайней мере для ретроспективных оценок, представляются непреодолимыми. К числу таких ограничений относятся отсутствие данных о валовом накоплении основного капитала на детализированном отраслевом уровне и необходимость досчетов по данным, собранным с более ограниченных выборок37. Существенно также отсутствие согласованных статистически индексов цен на инвестиции по отдельным видам капитала. Используемый в данной работе подход основан на крайне приблизительном соответствии технологической структуры инвестиции и инвестиций основных фондов по видам на основе российской классификации активов. В то же время, учет различий в движении цен на отдельные виды капитала, как видно сопоставления трендов запасов и услуг из рис. 2, имеет очень большое влияние на динамику капитала. Во вторых, российский классификатор основных фондов ОКОФ 1996 не соответствует международному классификатору активов и соответствие видов капитала, используемое в работе, условное. В третьих, понятия инвестиций и вводов новых основных фондов различны. Это не должно приводить к смещениям для активов с незначительными периодами ввода в эксплуатацию – такими как машины и оборудование и транспорт. Однако для зданий и сооружений смещения могут оказаться серьезными. Наконец, оценка чистых запасов основного капитала первоначального года на основе данных о восстановительной стоимости, используемая в работе, далека от теоретически обоснованной рыночной оценки активов. Однако данных более высокого качества для года первоначальной оценки, собранных по единой методике и охватывающих всю экономику, не существует. Вторая группа ограничений может быть ослаблена, однако для этого требуются выходящие за рамки данной работы дополнительные исследования. Во-первых, это 37 Это ограничение присутствует и в аналогичных данных целого ряда стран – см. (Marcel P. Timmer, Robert Inklaar, Mary O'Mahony and Bart van Ark 2010). 20 экзогенная ставка процента, используемая при расчете услуг капитала. Расчет эндогенной ставки процента на основе работы ((Charles R. Hulten 1986)) позволил бы уточнить оценки и уйти от предположения о полной загрузке оцениваемых запасов основного капитала. Во-вторых, отсутствие индексов цен на инвестиции с использованием концепции постоянного качества приводит к значительным смещениям –в первую очередь, при пересчете в постоянные цены инвестиций в вычислительное и коммуникационное оборудование, а также в программное обеспечение. Оценки могут быть улучшены с привлечением соответствующих индексов США (см.(Paul Schreyer 2002)). Третья группа ограничений связана с неоднозначностью выбора того или иного набора параметров применительно к российской экономике. К их числу относятся нормы экономической амортизации для США. При расчете системы счетов экономического роста целесообразно использовать разные варианты таких оценок для анализа чувствительности конечных результатов. В случае экономических норм амортизации интересно проверить, повлияет ли на конечные выводы переход к данным с использованием сроков службы, полученных в ходе обследования Росстата по форме 11ФСС в 2008 году. 21 Приложения Таб. П1. Соответствие между видами капитала EU KLEMS и видами основных фондов Общероссийского классификатора основных фондов ОКОФ 1996. Вид капитала EU KLEMS (код) Вид ОФ ОКОФ ИКТ-активы Вычислительное оборудование Вычислительная техника Коммуникационное оборудование Информационные машины, не включая вычислительную технику Программное обеспечение Нематериальные активы Прочие активы Жилые здания Жилища Здания и сооружения производственного назначения Здания, сооружения и передаточные устройства Транспортное оборудование Транспортные средства Прочие машины и оборудование Силовые машины и рабочие машины Прочие активы (Other assets) Other assets ИСТОЧНИКИ: Классификация активов EU KLEMS – ((Marcel P. Timmer, Robert Inklaar, Mary O'Mahony and Bart van Ark 2010), таб. 3.5); ОКОФ 1996. 22 Статистическое приложение Таб. С1. Услуги основного капитала по видам деятельности в 1995-2009 гг. (1995 = 100). Код Краткое название вида деятельности Tot Экон. ВСЕГО 100,0 98,4 97,4 95,9 94,6 96,6 100,1 103,4 107,5 112,7 119,9 128,4 139,4 150,9 157,1 AtB Сельское хозйство 100,0 93,7 88,2 83,3 79,0 75,6 74,2 73,5 73,0 73,1 73,2 74,7 77,1 79,3 79,7 C Добыча 100,0 102,4 105,7 105,5 108,3 121,2 131,5 138,7 145,8 153,4 162,7 176,4 191,4 207,8 215,6 D Обраб. промышленность 100,0 97,2 95,0 92,9 92,3 94,8 97,5 100,1 103,2 107,6 114,0 121,2 130,1 140,2 146,8 15t16 Пищевые прод. 100,0 99,0 99,2 100,0 105,3 109,8 114,9 122,0 131,3 138,7 146,8 154,4 170,0 175,4 176,6 17t18 Текстиль 100,0 94,2 89,1 84,1 80,5 76,6 73,4 70,9 68,6 67,1 64,9 63,0 62,0 61,5 60,3 19 Кожа и обувь 100,0 94,2 89,0 84,1 80,5 76,7 73,5 71,1 68,9 67,5 68,4 71,7 75,5 76,5 75,7 20 Деревообработка 100,0 95,5 91,6 87,9 88,0 90,2 90,4 92,8 96,3 100,2 104,9 108,4 114,7 127,6 128,3 21t22 Бумага и полиграф. 100,0 96,0 92,5 89,3 89,2 92,3 94,1 97,9 103,2 108,8 118,6 124,3 131,7 139,7 140,4 23 Кокс и нефтепродукты 100,0 104,0 105,0 106,7 107,3 125,7 145,2 159,0 171,0 183,2 200,6 220,0 244,2 276,7 320,0 24 Химпром 100,0 95,5 92,0 88,4 85,3 83,8 84,0 83,6 84,0 85,3 88,6 92,7 97,9 103,7 105,4 25 Резина и пластик 100,0 95,3 91,5 87,5 84,1 82,4 82,5 82,1 82,4 83,8 88,8 93,4 101,7 108,1 111,1 26 Неметалл. прод. 100,0 96,4 93,2 89,2 86,7 86,5 86,6 88,6 89,7 94,6 100,7 106,4 117,9 135,4 143,0 27t28 Металл и метиз 100,0 96,9 94,5 92,1 91,0 93,1 95,8 96,9 99,5 107,0 116,1 126,3 134,9 146,9 152,6 29 Машины и оборуд. 100,0 95,8 91,9 88,0 85,0 84,4 84,0 83,8 84,0 84,7 88,5 94,5 100,7 108,0 110,6 30t33 Электрооборуд. 100,0 94,6 90,4 86,3 82,9 80,8 79,4 78,1 77,3 77,0 76,8 77,1 78,3 79,7 79,1 34t35 Трансп. оборуд. 100,0 95,4 91,6 88,0 84,7 82,6 80,4 79,0 78,0 78,0 76,3 76,0 76,9 78,6 79,3 36t37 Проч. Обработка 100,0 96,1 92,8 89,3 88,2 90,2 91,8 93,8 96,5 100,8 110,3 124,6 133,4 140,6 140,9 E Распр. Энергии 100,0 100,0 101,3 101,0 99,9 100,6 101,8 103,5 105,8 108,8 112,3 117,6 126,9 137,0 148,9 F Строительство 100,0 99,9 101,5 103,0 105,1 111,5 115,8 121,7 128,9 138,9 145,0 152,2 163,5 179,5 183,1 G Торговля 100,0 97,8 95,6 92,8 90,8 92,0 98,8 105,2 111,3 118,0 126,9 136,3 150,8 163,4 171,0 50 Автоторг. 100,0 96,8 94,4 92,1 90,4 91,1 94,5 99,7 103,2 107,6 125,8 148,3 185,6 229,2 247,4 51 Опт.торг. 100,0 95,9 92,8 89,5 87,2 87,8 90,9 94,9 100,2 105,1 109,8 112,2 119,9 124,6 127,2 52 Розн. торг. 100,0 102,2 102,5 100,6 99,2 102,0 119,5 133,2 142,2 154,4 171,7 197,2 224,5 252,3 273,8 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 23 Таб. С1 (окончание). Услуги основного капитала по видам деятельности в 1995-2009 (1995 = 100) Код Краткое название вида деятельности H Отели и рестораны 100,0 100,5 101,8 103,0 103,5 107,5 112,4 116,3 118,1 120,0 121,8 126,1 131,8 141,3 146,8 I Транспорт и телеком. 100,0 97,0 95,3 92,9 91,6 93,7 97,0 100,4 106,9 114,7 125,9 138,5 154,1 170,0 182,8 60 Наземный трансп. 100,0 93,0 87,6 81,5 77,3 76,9 78,9 79,3 81,2 84,1 88,7 94,6 102,5 111,8 122,1 61 Водный трансп. 100,0 94,6 90,0 85,4 83,0 80,6 78,8 77,9 76,8 75,2 74,8 74,3 72,9 74,3 73,5 62 Авиатрансп. 100,0 96,4 92,3 87,2 82,7 81,0 78,1 81,3 89,4 89,8 94,2 102,1 130,2 155,3 173,8 63 Трансп. услуги 100,0 101,0 102,9 104,5 107,2 113,2 117,8 123,4 129,8 137,4 156,0 185,7 222,3 259,3 282,4 64 Телеком 100,0 106,5 114,7 123,4 132,1 144,2 158,2 176,1 209,8 253,3 305,6 350,8 390,3 420,6 434,1 JtK Финансы, страхование, недвиж. 100,0 100,1 100,2 98,8 97,1 98,9 100,3 100,9 103,0 106,7 116,7 127,1 138,6 151,9 157,9 J Фин. посредн. 100,0 106,5 115,7 117,6 113,7 113,6 107,6 100,8 101,8 108,5 117,7 124,5 135,7 149,5 161,8 K Аренда, недвиж., услуги 100,0 98,4 96,8 94,9 93,5 95,7 98,6 101,2 103,7 106,4 116,7 128,6 140,3 153,4 157,0 70 Недвижимость 100,0 102,8 104,8 106,1 107,4 109,6 113,3 117,2 122,6 128,6 135,3 144,3 155,3 170,4 178,0 71t74 Аренда и прочие услуги 100,0 95,1 91,4 87,6 84,8 87,0 89,4 91,3 92,2 93,0 105,0 118,4 130,2 142,1 143,4 LtQ Соц. и личные услуги 100,0 101,5 101,4 103,0 100,9 100,7 101,7 103,3 106,7 111,0 116,5 123,1 132,7 141,4 144,1 L Госуправление 100,0 107,8 109,4 115,3 112,9 111,4 111,4 114,4 121,3 130,4 135,3 140,2 155,8 168,8 170,9 M Образование 100,0 95,3 92,4 90,5 87,5 86,1 85,7 85,0 84,2 83,7 88,1 94,4 97,4 98,9 98,0 N Здравоохранение 100,0 99,0 99,8 99,5 97,8 99,8 104,2 106,0 109,6 113,6 123,1 133,1 144,5 158,4 165,7 O Соц. Услуги 100,0 98,1 97,0 95,8 95,1 96,3 97,3 97,8 99,3 100,8 103,2 108,6 112,9 116,9 120,5 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 ИСТОЧНИК: собственные расчеты. 24 Таб. С2. Запасы основного капитала по видам деятельности на конец года в 1995-2009 гг. по остаточной стоимости, в постоянных ценах 1995 г. (млн. руб.; до 1998 г. – млрд. руб.) Код Краткое назв. вида деятельн. Tot Экон. ВСЕГО AtB C 1995 1996 1997 1998 1999 2000 3 163 192 3 145 640 3 133 542 3 108 279 3 096 380 3 121 983 Сельское хозяйство 450 122 433 503 417 609 402 471 389 106 Добыча Обраб. Промышленность 247 295 253 731 261 527 263 252 268 793 2002 2003 2004 2005 2006 2007 2008 2009 3 177 201 3 234 089 3 315 423 3 417 719 3 535 295 3 686 604 3 886 955 4 117 780 4 297 493 378 035 371 760 366 531 362 273 359 665 356 411 357 287 361 537 365 855 366 411 283 200 301 943 317 279 333 789 350 427 368 578 393 923 423 396 455 756 482 346 525 075 512 319 500 371 488 227 480 505 476 995 476 266 477 241 480 821 489 055 501 858 518 083 540 855 568 373 584 172 15t16 Пищевые прод. 60 056 59 843 59 938 60 358 62 421 63 619 65 298 67 889 71 138 74 234 77 408 80 436 85 302 88 495 89 868 17t18 Текстиль 18 420 17 670 19 Кожа и обувь 2 293 2 202 16 963 16 282 15 707 15 133 14 613 14 142 13 750 13 448 13 048 12 692 12 464 12 295 12 049 2 116 2 033 1 964 1 894 1 832 1 775 1 728 1 693 1 695 1 747 1 791 1 803 1 780 20 Деревообработка 15 266 14 832 14 408 13 987 13 840 13 859 13 727 13 814 14 066 14 389 14 910 15 287 15 884 17 133 17 277 21t22 Бумага и полиграф. 23 Кокс и нефтепродукты 18 738 18 230 17 735 17 262 17 052 17 150 17 144 17 390 17 868 18 427 19 191 19 911 20 766 21 744 21 821 13 463 14 120 14 444 14 759 14 883 16 571 18 456 20 052 21 560 23 227 25 320 27 790 30 770 34 452 40 017 24 Химпром 64 363 62 377 60 657 58 823 57 192 56 090 55 513 54 835 54 610 54 647 55 497 57 162 59 570 62 262 63 278 25 Резина и пластик 14 980 14 515 14 104 13 663 13 259 12 997 12 849 12 676 12 605 12 613 13 047 13 473 14 393 14 991 15 306 26 Неметалл. прод. 38 837 37 847 36 861 35 649 34 790 34 235 33 879 33 954 33 936 34 803 36 140 37 324 40 149 44 667 46 916 27t28 Металл и метиз 86 419 84 581 82 854 81 082 80 015 80 027 80 821 81 135 81 807 84 971 89 362 94 735 99 765 106 754 110 721 29 Машины и оборуд. 51 482 49 888 48 343 46 710 45 443 44 643 44 150 43 770 43 563 43 466 44 484 46 212 48 143 50 537 51 750 30t33 Электрооборуд. 39 663 38 212 36 863 35 530 34 396 33 442 32 719 32 042 31 535 31 147 30 827 30 594 30 682 30 886 30 654 34t35 Трансп. оборуд. 92 050 89 186 86 475 83 715 81 301 79 099 77 014 75 456 74 231 73 388 71 877 70 920 70 873 71 563 71 807 36t37 Проч. Обработка 9 046 8 817 8 608 8 373 8 243 8 236 8 251 8 311 8 421 8 601 9 051 9 800 10 303 10 792 10 929 E Распр. Энергии 189 784 191 499 194 844 196 674 197 060 198 332 199 850 202 467 205 726 210 716 217 581 225 268 238 317 253 251 270 727 F Строительство 98 295 99 673 101 785 103 740 106 646 110 743 113 777 117 200 121 002 124 738 126 143 128 853 134 794 144 075 147 183 G Торговля 86 922 85 780 84 541 83 230 82 093 82 785 85 041 88 216 93 206 98 493 103 641 109 603 119 654 128 689 134 902 50 Автоторг. 6 305 6 191 6 090 6 000 5 925 5 944 6 000 6 168 6 410 6 676 7 291 8 152 9 641 11 549 12 517 51 Опт.торг. 58 425 57 084 55 903 54 790 53 862 53 985 54 456 55 651 58 048 60 316 62 454 64 053 68 411 70 799 72 456 52 Розн. торг. 22 192 22 505 22 548 22 440 22 306 22 857 24 586 26 398 28 748 31 500 33 896 37 398 41 603 46 341 49 929 D 2001 25 Таб. С2 (окончание). Запасы основного капитала по видам деятельности на конец года в 1995-2009 гг. по остаточной стоимости, в постоянных ценах 1995 г. (млн. руб.; до 1998 г. – млрд. руб.) Код Краткое назв. вида деятельн. H Отели и рестораны Транспорт и телеком. I 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 18 339 18 448 18 684 18 947 19 162 19 619 20 041 20 417 20 744 21 040 21 066 21 366 22 125 22 936 23 564 404 731 393 807 386 818 377 190 374 180 381 932 395 366 405 635 424 012 448 479 482 622 522 017 570 407 627 883 685 016 275 645 264 659 256 210 245 369 240 338 244 650 254 455 259 268 268 505 282 310 298 351 318 219 341 789 372 397 410 520 60 Наземный трансп. 61 Водный трансп. 20 755 19 806 18 952 18 124 17 674 17 231 16 882 16 681 16 436 16 132 16 098 15 957 15 721 16 071 15 936 62 Авиатрансп. 13 611 13 254 12 834 12 313 11 884 11 687 11 469 11 950 12 673 12 760 13 177 14 056 17 213 19 775 22 083 63 Трансп. услуги 59 343 60 050 61 126 62 021 63 637 66 103 68 003 70 180 72 771 75 314 83 855 94 524 108 957 126 501 140 149 64 Телеком 35 377 36 037 37 695 39 363 40 648 42 262 44 556 47 556 53 626 61 964 71 142 79 261 86 727 93 139 96 328 JtK Финансы, страхование, недвиж. 780 126 798 071 810 948 820 564 828 620 841 744 865 419 891 918 925 957 965 748 1 002 870 1 045 887 1 099 063 1 160 642 1 204 603 15 596 17 285 18 765 20 371 20 414 20 202 19 733 19 338 19 573 20 595 21 948 23 039 24 759 26 829 28 776 764 530 780 787 792 183 800 193 808 207 821 542 845 686 872 579 906 384 945 153 980 922 1 022 848 1 074 304 1 133 813 1 175 827 688 812 707 944 721 670 731 830 741 756 754 919 778 732 805 138 839 082 877 952 909 213 944 876 990 158 1 043 575 1 083 052 75 718 72 843 70 513 68 364 66 451 66 623 66 954 67 441 67 302 67 201 71 709 77 971 84 145 90 238 92 775 362 503 358 807 356 414 353 985 350 215 348 597 347 738 347 186 347 893 349 358 354 524 364 315 376 807 390 318 398 568 66 431 68 030 69 448 70 908 70 483 70 115 69 955 70 833 71 941 73 050 73 739 75 392 77 970 80 723 82 337 121 294 118 282 115 590 113 010 110 534 108 372 106 719 105 164 103 882 103 062 103 800 105 726 108 456 110 885 112 015 J K 70 71t74 LtQ Фин. посредн. Аренда, недвиж., услуги Недвижимость Аренда и прочие услуги Соц. и личные услуги L Госуправление M Образование N Здравоохранение 76 662 76 105 76 034 75 542 75 481 76 497 77 642 78 153 79 195 80 260 83 259 87 225 91 883 96 565 99 451 O Соц. Услуги 98 116 96 390 95 343 94 525 93 716 93 614 93 422 93 036 92 876 92 987 93 725 95 972 98 498 102 145 104 765 ИСТОЧНИК: собственные расчеты. 26 Список литературы Бессонов, В. А. 1998."О смещениях в оценках роста российских потребительских цен."Экономический журнал ВШЭ 2:1, C. 31-66. Бессонов, В. А. 2004."О динамике совокупной факторной производительности в российской переходной экономике."Экономический журнал ВШЭ 8:4, С. 542,587; 542. Бессонов, В. А. и И. Б. Воскобойников. 2006."О динамике основных фондов и инвестиций в российской переходной экономике."Экономический журнал ВШЭ 10:2, C. 193,228; 193. Воскобойников, И. Б. 2003."Оценка совокупной факторной производительности российской экономики в период 1961 – 2001 гг. с учетом корректировки динамики основных фондов."Препринт ГУ ВШЭ WP2/2003/03. Воскобойников, И. Б. 2004."О корректировке динамики основных фондов в росийской экономике."Экономический журнал ВШЭ 8:1, C. 3-20. Воскобойников, И. Б. and Е. В. Дрябина. 2009."Отраслевая историческая статистика основных фондов российской экономики. Промышленность (1970-2004). Данные и источники."Препринт ГУ-ВШЭ WP02/09/03 . Гордонов, М. Ю. 2010."Оценка текущей рыночной стоимости и возможности использования данных их выборочного обследования по форме №11 ФСС."Вопросы статистики 3, C. 22-8. Росстат. 1998. Методические положения по статистике, вып. 2. Москва: Федеральная служба государственной статистики. Росстат. 2002."Методические рекомендации по наблюдению за ценами производителей в строительстве." Росстат. 2006. Национальные счета России в 1998-2005 гг. Москва: Федеральная служба государственной статистики. Росстат. 2006. Методические положения по статистике, вып. 5. Москва: Федеральная служба государственной статистики. Росстат. 2009. Инвестиции в России, 2009. Москва: Федеральная служба государственной статистики. Bratanova, Lidia. 2003."Measurement of Capital Stock in Transition Economies."Statistical division of the U.N. Economic Commission for Europe. Occasional paper 2003/1 . Campos, Nauro F. and Fabrizio Coricelli. 2002."Growth in Transition: What we Know, what we Don't, and what we should."Journal of Economic Literature 40:3, pp. 793-836. 27 De Broeck, Mark and Vincent Koen. 2000."The Great Contradictions in Russia, the Baltics and the Other Countries of the Former Soviet Union: A View from the Supply Side."IMF Working Paper WP/00/32. Dolinskaya, Irina. 2002."Explaining Russia's Output Collapse."IMF Staff Papers 49:2, pp. pp. 155-174. Fraumeni, Barbara. 1997."The Measurement of Depreciation in the U.S. National Income and Product Accounts."Survey of Current Business July. Hall, Stephen G. and Olivier Basdevant. 2002."Measuring the Capital Stock in Russia: An Unobserved Component Model."Economic Change and Restructuring 35:4, pp. 365-70. Hulten, Charles R. 1986."Productivity Change, Capacity Utilization and the Sourcesof Efficiency Growth."Journal of Econometrics 33:pp. 31-50. Iradian, Garbis. 2007."Rapid Growth in Transition Economies: Growth-Accounting Approach."IMF Working Paper WP/07/164. Izyumov, Alexei and John Vahaly. 2008."Old Capital Vs. New Investment in Post-Soviet Economies: Conceptual Issues and Estimates."Comparative Economic Studies 50:1, pp. 111,157; 111. Jorgenson, Dale W. 1963."Capital Theory and Investment Behavior."Am. Econ. Rev. 53:2, Papers and Proceedings of the Seventy-Fifth Annual Meeting of the American Economic Association, pp. pp. 247-259. Jorgenson, Dale W. and Kun-Young Yun. 1991. Tax Reform and the Cost of Capital. New York: Oxford University Press. Kvintradze, Eteri. 2010."Russia’s Output Collapse and Recovery: Evidence from the Post-Soviet Transition."IMF Working Paper wp/10/89. Kuboniwa, Masaaki. 2011."The Russian Growth Path and TFP Changes in Light of Estimation of the Production Function using Quarterly Data."Post-Communist Economies 23:3, pp. 31125. Michaelides, Panayotis G.; George E. Economakis; John G. Milos; Leonidas Maroudas and Vassilis Aggelis. 2004."Growth and Technological Change in the Russian Economy: A Contribution to the Investigation of Russia’s Economic Crisis."Journal of Economics and Business 7:2, pp. 39-62. Michaelides, Panayotis and John Milios. 2009."TFP Change, Output Gap and Inflation in the Russian Federation (1994-2006)."Journal of Economics and Business 61:4, pp. 339,352; 339. OECD. 2001a. OECD Productivity Manual: A Guide to the Measurement of Industry-Level and Aggregate Productivity Growth. Paris: OECD. OECD. 2001b. Measuring Capital. OECD Manual. Measurement of Capital Stock, Consumption of Fixed Capital and Capital Services. Paris: OECD. OECD. 2009. Measuring Capital. OECD Manual 2009. Paris: OECD. 28 Parkhomenko, Aleksander and Anastasia Redkina. 2006."Estimating Hedonic Price Indices for Personal Computers in Russia."MPRA Paper 1506. Rapacki, R. and M. Próchniak. 2009."Economic Growth Accounting in Twenty-Seven Transition Countries, 1990-2003."Eastern European Economics 47:2, pp. 69-112. Schreyer, Paul. 2002."Computer Price Indices and International Growth and Productivity Comparisons."Rev. Income Wealth 48:1, pp. 15-31. Students; Zvi Griliches and Daniel S. Hamermesh. 1994."Hedonic Price Indexes for Personal Computers: Intertemporal and Interspatial Comparisons."Economics Letters 44:4, pp. 353. Timmer, Marcel P.; Robert Inklaar; Mary O'Mahony and Bart van Ark. 2010. Economic Growth in Europe. Cambridge: Cambdridge University Press. 29