Перспективы развития фармацевтического рынка Единого

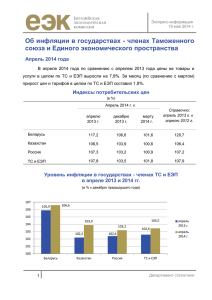

реклама