МСФО (IAS) 12: балансовый подход к расчету отложенных налогов

реклама

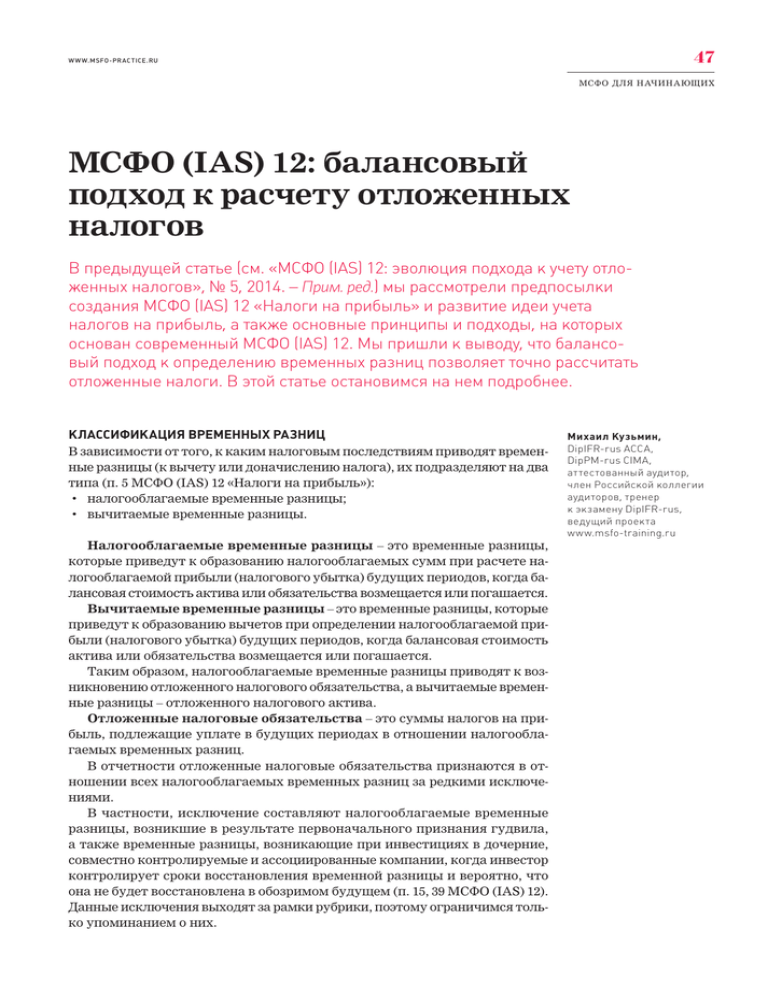

47 W W W.MSFO-PRACTICE.RU мсфо д ля начинающих МСФО (IAS) 12: балансовый подход к расчету отложенных налогов В предыдущей статье (см. «МСФО (IAS) 12: эволюция подхода к учету отло‑ женных налогов», № 5, 2014. – Прим. ред.) мы рассмотрели предпосылки создания МСФО (IAS) 12 «Налоги на прибыль» и развитие идеи учета налогов на прибыль, а также основные принципы и подходы, на которых основан современный МСФО (IAS) 12. Мы пришли к выводу, что балансо‑ вый подход к определению временных разниц позволяет точно рассчитать отложенные налоги. В этой статье остановимся на нем подробнее. КЛАССИФИКАЦИЯ ВРЕМЕННЫХ РАЗНИЦ В зависимости от того, к каким налоговым последствиям приводят времен­ ные разницы (к вычету или доначислению налога), их подразделяют на два типа (п. 5 МСФО (IAS) 12 «Налоги на прибыль»): • налогооблагаемые временные разницы; • вычитаемые временные разницы. Налогооблагаемые временные разницы – это временные разницы, которые приведут к образованию налогооблагаемых сумм при расчете на­ логооблагаемой прибыли (налогового убытка) будущих периодов, когда ба­ лансовая стоимость актива или обязательства возмещается или погашается. Вычитаемые временные разницы – это временные разницы, которые приведут к образованию вычетов при определении налогооблагаемой при­ были (налогового убытка) будущих периодов, когда балансовая стоимость актива или обязательства возмещается или погашается. Таким образом, налогооблагаемые временные разницы приводят к воз­ никновению отложенного налогового обязательства, а вычитаемые времен­ ные разницы – отложенного налогового актива. Отложенные налоговые обязательства – это суммы налогов на при­ быль, подлежащие уплате в будущих периодах в отношении налогообла­ гаемых временных разниц. В отчетности отложенные налоговые обязательства признаются в от­ ношении всех налогооблагаемых временных разниц за редкими исключе­ ниями. В частности, исключение составляют налогооблагаемые временные разницы, возникшие в результате первоначального признания гудвила, а также временные разницы, возникающие при инвестициях в дочерние, совместно контролируемые и ассоциированные компании, когда инвестор контролирует сроки восстановления временной разницы и вероятно, что она не будет восстановлена в обозримом будущем (п. 15, 39 МСФО (IAS) 12). Данные исключения выходят за рамки рубрики, поэтому ограничимся толь­ ко упоминанием о них. Михаил Кузьмин, DipIFR‑rus ACCA, DipPM‑rus CIMA, аттестованный аудитор, член Российской коллегии аудиторов, тренер к экзамену DipIFR-rus, ведущий проекта www.msfo-training.ru 48 МСФО НА ПРАКТИКЕ №6 ИЮНЬ 2014 мсфо д ля начинающих Отложенные налоговые активы – суммы налогов на прибыль, под­ лежащие возмещению в будущих периодах в отношении: • вычитаемых временных разниц; • перенесенных неиспользованных налоговых убытков; • перенесенных неиспользованных налоговых кредитов. Отложенные налоговые активы признаются в отчетности в отношении всех вычитаемых временных разниц в той мере, в какой вероятно получение налогооблагаемой прибыли, достаточной для зачета вычитаемой временной разницы (см. рисунок). РИСУНОК. КРАТКАЯ СХЕМА МСФО (IAS) 12 «НАЛОГИ НА ПРИБЫЛЬ» АКТИВЫ Вычитаемые временные разницы – временные разницы, которые приведут к образованию вычетов при определении налогооблагаемой прибыли (налогового убытка) буду‑ щих периодов, когда балансовая стоимость актива или обязательства возмещается или погашается Отложенные налоговые активы – это суммы налогов на прибыль, подлежащие возмещению в будущих периодах в отношении: • вычитаемых временных разниц; • перенесенных неиспользованных налоговых убытков; • перенесенных неиспользованных налоговых кредитов Условия признания: отложенный налоговый актив признается для всех вычитаемых временных разниц в той мере, в какой вероятно получение налого‑ облагаемой прибыли, достаточной для зачета вычитаемой временной разницы ОБЯЗАТЕЛЬСТВА МСФО (IAS) 12 «НАЛОГИ НА ПРИБЫЛЬ» Определение Временная разница – разница между балансовой стоимостью актива или обязательства и их на‑ логовой базой в отчете о финансо‑ вом положении. Налоговая база (краткое опреде‑ ление) актива или обязательства – величина, по которой актив или обязательство учитывается для целей налогообложения Определение: налоговая база актива – 1) сумма, которая будет вычитаться в налоговых целях из лю‑ бых налогооблагаемых экономических выгод, которые будет получать компания при возмещении балансовой стоимости актива; 2) если эти экономические выгоды не подлежат налого­ обложению, налоговая база актива равна его балансовой стоимости Бухгалтерский учет Налоговые последствия учитываются так же, как и основные операции, то есть либо: • через прибыли и убытки; • через прочий совокупный доход; • непосредственно через капитал Налогооблагаемые временные разницы – временные разницы, которые при‑ ведут к образованию налогообла‑ гаемых сумм при расчете налого‑ облагаемой прибыли (налогового убытка) будущих периодов, когда балансовая стоимость актива или обязательства возмещается или погашается Отложенные налоговые обязательства – суммы налогов на прибыль, подле‑ жащие уплате в будущих периодах в отношении налогооблагаемых временных разниц Условия признания: отложенное налоговое обязатель‑ ство признается для всех налого­ облагаемых временных разниц (за редким исключением гудвил) Определение: налоговая база обязательства – 1) равна его балансовой стоимости за вычетом любых сумм, которые подлежат вычету в налоговых целях в отношении такого обязательства в будущих периодах; 2) в случае выручки, полученной авансом, налоговая база возникающего обязательства равна его балансовой стои‑ мости за вычетом любых сумм выручки, которые не будут облагаться налогом в будущих периодах Дополнительные определения Расход по налогу на прибыль (доход по налогу на прибыль) – агрегированная сумма текущего налога и отложенного налога, включенная в отчет о прибылях и убытках. Текущий налог – сумма налогов на прибыль, уплачиваемых (возмещаемых) в отношении налогооблагаемой прибыли (на‑ логового убытка) за период W W W.MSFO-PRACTICE.RU 49 мсфо д ля начинающих Рассмотрим это требование о признании отложенных налоговых активов на примере. ПРИМЕР Компании А и Б получили в 2013 году убыток, признаваемый для целей на‑ логообложения, в размере 1 млн долл. каждая. Юрисдикция, в которой ведут деятельность обе компании, разрешает зачитывать ранее полученные убытки в отношении налогооблагаемой прибыли отчетного периода в течение 10 лет. Если в течение данного срока компании не смогут зачесть полученный ранее убыток, то они теряют право на зачет в отношении этого убытка. Ставка налога на прибыль составляет 20 процентов. Ожидается, что обе ком‑ пании будут генерировать прибыль начиная с 2014 года и на протяжении как минимум ближайших 10 лет. При этом ожидается, что компания А будет гене‑ рировать ежегодную прибыль в размере 300 тыс. долл., а компания Б – в раз‑ мере 50 тыс. долл. Требуется рассчитать отложенный налоговый актив для компании А и компа‑ нии Б на конец 2013 и 2014 годов. Решение. Сначала рассчитаем отложенный налоговый актив для компании А. На 31 декабря 2013 года в отношении накопленных убытков возникает вычита‑ емая временная разница. Так, налоговая база накопленных убытков составила 1 млн долл., а в бухгалтерском учете балансовая стоимость убытков равна нулю (не потому, что компания не получила убытки в 2013 году, а потому что в бухгалтерском учете они были полностью отнесены на нераспределенную прибыль и больше не учитываются). Так как в течение ближайших 10 лет компания А ожидает получить 3 млн долл. (300 тыс. долл. � 10 лет) налогооблагаемой прибыли и полностью зачесть ранее полученный убыток, отложенный налоговый актив признается на полную сум‑ му 200 тыс. долл. (1000 тыс. долл. � 20%). Признание отложенного налогового актива производится за счет прибылей и убытков. Учитывая, что в 2013 году компания А получила убыток, текущий налог на при‑ быль равен нулю. В 2014 году компания А получит налогооблагаемую прибыль в размере 300 тыс. долл. и полностью зачтет ее ранее полученным убытком. Поэтому текущий налог на прибыль в 2014 году у компании А также будет равен нулю. На 31 декабря 2014 года налоговый убыток, который можно зачесть в будущих периодах, составит 700 тыс. долл. (1000 тыс. – 300 тыс.). Отложенный налоговый актив на 31 декабря 2014 года составит 140 тыс. долл. (700 тыс. долл. � 20%). На прибыли и убытки в 2014 году в качестве расхода будет отнесена сумма изменений отложенного налогового актива 60 тыс. долл. (200 тыс. – 140 тыс.). Теперь рассчитаем отложенный налоговый актив для компании Б. У компании Б на 31 декабря 2013 года в отношении накопленных убытков также возникает вычитаемая временная разница (налоговая база накопленных убыт‑ ков составила 1 млн долл. США, а в бухгалтерском учете балансовая стоимость убытков равна нулю). В течение ближайших 10 лет компания Б ожидает получить 500 тыс. долл. (50 тыс. долл. � 10 лет) налогооблагаемой прибыли. Именно эту сумму она сможет зачесть за счет ранее полученного убытка. Поэтому отложенный на‑ логовый актив признается только в сумме 100 тыс. долл. (500 тыс. долл. � 20%). 50 МСФО НА ПРАКТИКЕ №6 ИЮНЬ 2014 мсфо д ля начинающих Признание отложенного налогового актива производится за счет прибылей и убытков. Так как в 2013 году компания Б получила убыток, текущий налог на прибыль равен нулю. В 2014 году компания Б получит налогооблагаемую прибыль в размере 50 тыс. долл. и полностью зачтет ее ранее полученным убытком. Поэтому те‑ кущий налог на прибыль 2014 году у компании Б также будет равен нулю. На 31 декабря 2014 года налоговый убыток, который можно зачесть в будущих периодах, составит 450 тыс. долл. (500 тыс. – 50 тыс.). Отложенный налоговый актив на 31 декабря 2014 года составит 90 тыс. долл. (450 тыс. долл. � 20%). На прибыли и убытки в 2014 году в качестве расхода у компании Б будет отнесена сумма изменений отложенного налогового актива 10 тыс. долл. (100 тыс. – 90 тыс.). Выписка из отчетности компаний А и Б представлена в таб­ лице 1. БУХГАЛТЕРСКИЙ УЧЕТ ОТЛОЖЕННОГО НАЛОГА В отличие от российского бухгалтерского учета, учет отложенного налого­ обложения в МСФО достаточно прост. Напомним, что в российском учете компания должна отразить условный расход по налогу на прибыль по дебету счета прибылей и убытков (счет 99 «Прибыли и убытки») в корреспонденции со счетом расчетов с бюджетом (счет 68 «Расчеты по налогам и сборам»). При этом условный расход по на­ логу на прибыль рассчитывается как произведение бухгалтерской прибыли на налоговую ставку. Затем сумма условного налога, отраженная на счете 68, корректируется на суммы отложенных налоговых активов и обязательств (в корреспонденции со счетами 09 «Отложенные налоговые активы» и 77 «От­ ложенные налоговые обязательства») и постоянных налоговых активов и обязательств (в корреспонденции со счетом 99). Никаких подобных сложностей в МСФО нет. Расход (доход) по налогу на прибыль состоит из двух компонент: текущий налог и отложенный налог. На счете расчетов с бюджетом учитывается текущий налог, отражен­ ный в налоговой декларации. Этот текущий налог не требует дальнейших корректировок. Отложенный налог вообще не корреспондирует со счетами ТАБЛИЦА 1. ВЫПИСКА ИЗ ОТЧЕТНОСТИ КОМПАНИЙ А И Б, ТЫС. ДОЛЛ. Компания А Отчетность 2013 год Компания Б 2014 год 2013 год 2014 год Отчет о прибылях и убытках Прибыль до налогообложения Налог на прибыль, в т.ч.: текущий налог отложенный налог Чистая прибыль (1000) 300 (1000) 50 200 (60) 100 (10) 0 0 0 0 200 (60) 100 (10) (800) 240 (900) 40 Отчет о финансовом положении (на 31 декабря) Долгосрочные активы отложенный налог 200 140 100 90 W W W.MSFO-PRACTICE.RU 51 мсфо д ля начинающих текущего налога. Отложенный налог относится либо на прибыли и убытки, либо на прочий совокупный доход, либо непосредственно на капитал в за­ висимости от характера операции. Это вытекает из требования МСФО (IAS) 12 к учету налоговых послед­ ствий событий и операций. Налоговые последствия событий учитываются так же, как и основные операции (п. 51 МСФО (IAS) 12), а именно через: • прибыли и убытки; • прочий совокупный доход; • непосредственно капитал. Одним из следствий подобного подхода является то, что в учете не тре­ буются проводки для отражения постоянных налоговых обязательств и ак­ тивов. Часто можно слышать мнение, что в международных стандартах отсутствуют и никак не регулируются постоянные налоговые разницы и, как следствие, постоянные налоговые активы и обязательства. Это не совсем так. Действительно, терминов «постоянные налоговые раз­ ницы», «постоянные налоговые обязательства (активы)» в международных стандартах нет. Для этой цели используется термин «налоговые последствия расходов (доходов), не подлежащих вычету (признанию) в целях налого­ обложения». Хотя эти «налоговые последствия» не требуют бухгалтерских проводок, международные стандарты требуют в примечании к отчетности привести сверку бухгалтерской прибыли, умноженной на ставку налога (это аналог российского условного налога), со значением расхода по налогу, отраженного в отчете о совокупном доходе (п. 81 МСФО (IAS) 12). Что касается представления результатов отложенного налогообложения в отчете о финансовом положении, то этот вопрос регулирует МСФО (IAS) 1 «Представление финансовой отчетности». МСФО (IAS) 1 запрещает класси­ фицировать отложенные налоги как краткосрочные активы и обязатель­ ства (п. 56 МСФО (IAS) 12). Таким образом, отложенные налоговые активы и обязательства отражают только в составе долгосрочных активов и обя­ зательств. Рассмотрим пример, в котором учтены разные налоговые последствия операций и проведена сверка бухгалтерской прибыли, умноженной на став­ ку налогообложения, со значением текущей прибыли. ПРИМЕР Компания «Альфа» формирует отчетность за 2013 год. Она учитывает недви‑ жимость в качестве основных средств по модели переоценки. На 31 дека‑ бря 2012 года балансовая стоимость недвижимости была равна 5 млн долл. и срок ее полезного использования, начиная с этой даты, составлял 50 лет. До 2013 года недвижимость не переоценивалась, так как ее справедливая стоимость не отличалась от балансовой. На 1 января 2013 года справедливая стоимость недвижимости составила 6 млн долл. Для целей налогообложения данная переоценка не учитывается. Амортизация для целей налогообложения рассчитывается исходя из суммы 5 млн долл. В течение отчетного 2013 года валовая прибыль компании «Альфа» составила 400 тыс. долл. (до вычета амортизации). В течение 2013 года «Альфа» провела научные исследования в смежной (по отношению к основной) области деятель‑ ности. Затраты на научные исследования составили 60 тыс. долл. Компания включила их в себестоимость (т.е. эти затраты уже учтены в валовой прибыли), 52 МСФО НА ПРАКТИКЕ №6 ИЮНЬ 2014 мсфо д ля начинающих однако налоговый орган не принял данные затраты в уменьшение налого­ облагаемой прибыли. Ставка налога на прибыль составляет 20 процентов. Рассмотрим, как данную ситуацию следует отразить в отчете о совокупном доходе за 2013 год и отчете о финансовом положении на 31 декабря 2013 года. А также представим сверку произведения бухгалтерской прибыли на налого‑ вую ставку со значением текущего налога на прибыль за 2013 год. Решение. Переоценка недвижимости на 1 января 2013 года в сумме 1000 тыс. долл. производится через прочий совокупный доход и отражается в резерве переоценки. На 1 января 2013 года балансовая стоимость недвижимости составляет 6000 тыс. долл. Налоговая база этого объекта недвижимости не меняется и равна 5000 тыс. долл. Налогооблагаемая временная разница в сумме 1000 тыс. долл. приводит к воз‑ никновению отложенного налогового обязательства в сумме 200 тыс. долл. (1000 тыс. долл. � 20%). ТАБЛИЦА 2. ВЫПИСКА ИЗ ОТЧЕТНОСТИ КОМПАНИИ «АЛЬФА» ЗА 2013 ГОД, ТЫС. ДОЛЛ. Отчет о совокупном доходе 2013 Прибыли и убытки Отчет о финансовом положении на 31 декабря 2013 Долгосрочные активы Валовая прибыль 400 Основные средства Амортизация (120) Собственный капитал Прибыль до налогообложения 280 Резерв переоценки Налог на прибыль, в т.ч.: (68) Долгосрочные обязательства (72) Отложенное налоговое обязательство текущий налог отложенный налог Чистая прибыль 4 212 5880 800 196 Краткосрочные обязательства Задолженность по налогу на прибыль 72 Прочий совокупный доход Переоценка недвижимости 1000 Отложенный налог, связанный с переоценкой недвижимости (200) Итого прочий совокупный доход 800 Итого совокупный доход 1012 ТАБЛИЦА 3. ВЫПИСКА ИЗ ПРИМЕЧАНИЙ К ОТЧЕТНОСТИ КОМПАНИИ «АЛЬФА» ЗА 2013 ГОД, ТЫС. ДОЛЛ. Сверка расхода по налогу и произведения бухгалтерской прибыли на налоговую ставку Бухгалтерская прибыль до налогообложения 280 Налог по ставке 20% 56 Налоговые последствия расходов, не подлежащих вычету для целей налогообложения (затраты на исследования) 60 тыс. долл. � 20% 12 Расход по налогу на прибыль 68 W W W.MSFO-PRACTICE.RU 53 мсфо д ля начинающих Поскольку налоговые последствия учитывают так же, как и основную операцию переоценки, отложенный налог следует отразить в составе резерва переоценки в прочем совокупном доходе. На 1 января 2013 года следует сделать следующие проводки. Переоценка недвижимости: Дт «Основные средства» 1000 тыс. долл.; Кт «Резерв переоценки» 1000 тыс. долл. Начисление отложенного налога: Дт «Резерв переоценки» 200 тыс. долл.; Кт «Отложенное налоговое обязательство» 200 тыс. долл. Резерв переоценки на 1 января 2013 года составит 800 тыс. долл. (1000 тыс. – – 200 тыс.). В 2013 году амортизация для целей бухгалтерского учета составит 120 тыс. долл. (6000 тыс. долл. / 50 лет). А для целей налогового учета – 100 тыс. долл. (5000 тыс. долл. / 50 лет). На 31 декабря 2013 года балансовая стоимость недвижимости составит 5880 тыс. долл. (6000 тыс. – 120 тыс.). Налоговая база недвижимости составит 4900 тыс. долл. (5000 тыс. – 100 тыс.). Налогооблагаемая временная разница в сумме 980 тыс. долл. (5880 тыс.– – 4900 тыс.) приводит к возникновению отложенного налогового обязательства в сумме 196 тыс. долл. (980 тыс. долл. � 20%). Так как налоговые последствия необходимо учитывать так же, как и основную операцию начисления амортизации, изменение в отложенном налоге в сумме 4 тыс. долл. (200 тыс. – 196 тыс.) следует отнести на счет прибылей и убытков. В учете следует сделать следующие проводки. Начисление амортизации по недвижимости: Дт «Прибыли и убытки» 120 тыс. долл.; Кт «Амортизация основных средств» 120 тыс. долл. Начисление отложенного налогового обязательства: Дт «Отложенное налоговое обязательство» 4 тыс. долл.; Кт «Прибыли и убытки» 4 тыс. долл. Налогооблагаемая прибыль за 2013 год составит 360 тыс. долл. (валовая при‑ быль 400 тыс. – налоговая амортизация 100 тыс. + затраты на исследования, не подлежащие вычету для целей налогообложения, 60 тыс.). Текущий налог на прибыль будет равен 72 тыс. долл. (360 тыс. долл. � 20%) и отражен в составе прибылей и убытков. В таблице 2 представлена выписка из отчетности компании «Альфа» за 2013 год, а в таблице 3 – сверка расхода по налогу на прибыль с бухгалтер‑ ской прибылью. ОПРЕДЕЛЕНИЕ НАЛОГОВОЙ БАЗЫ До этого момента мы использовали общее определение налоговой базы актива или обязательства как значение этого актива и обязательства для целей налогового учета. В качестве примера мы рассматривали временные разницы, возникаю­ щие при учете основных средств в результате несоответствия балансовой стоимости основного средства и его налоговой базы. Обычно примеры с основными средствами или любыми капитализиро­ ванными затратами в качестве активов достаточно понятны. Однако активы могут формироваться не только за счет капитализации затрат, но и за счет 54 МСФО НА ПРАКТИКЕ №6 ИЮНЬ 2014 мсфо д ля начинающих доходов, отраженных в бухгалтерском учете, но еще не оплаченных кли­ ентом. Самый яркий пример такого актива – дебиторская задолженность. Как определять налоговую базу в отношении дебиторской задолженности? Если мы будем рассматривать обязательство, то увидим, что и обяза­ тельство может формироваться за счет: • расходов, проведенных в отчетном периоде, но еще не оплаченных; • отложенных доходов (полученных от покупателей авансов). ТАБЛИЦА 4. ОПРЕДЕЛЕНИЯ МСФО И ИХ КРАТКАЯ ИНТЕРПРЕТАЦИЯ Определение МСФО Краткая интерпретация определения Налоговая база актива Налоговая база актива – это сумма, которая будет вычитаться в налоговых целях из любых налогооблагаемых экономических выгод, которые будет получать предприятие при возмещении балансовой стоимости актива. 1. Для капитализированных затрат (основные средства, НМА, запасы, незавершенное производство): Налоговая база = Сумма будущих налоговых вычетов. 2. Для дебиторской задолженности: Налоговая база = Балансовая стоимость – Будущие налогообла‑ гаемые доходы Если эти экономические выгоды не подлежат налогообложе‑ нию, налоговая база актива равна его балансовой стоимости Налоговая база обязательства Налоговая база обязательства равна его балансовой стоимости за вычетом любых сумм, которые подлежат вычету в налоговых целях в отношении такого обязательства в будущих периодах. В случае выручки, полученной авансом, налоговая база воз‑ никающего обязательства равна его балансовой стоимости за вычетом любых сумм выручки, которые не будут облагаться налогом в будущих периодах 1. Для признанных, но не оплаченных расходов: Налоговая база = Балансовая стоимость – Будущие налоговые вычеты. 2. Для авансов: Налоговая база = Сумма будущих налогооблагаемых доходов ТАБЛИЦА 5. ВЫПИСКА ИЗ ОТЧЕТНОСТИ КОМПАНИИ «АЛЬФА» ЗА 2013–2014 ГОДЫ, ДОЛЛ. Отчетность 2013 год 2014 год Отчет о совокупном доходе Прибыли и убытки Инвестиционный доход 1000 – Налог на прибыль, в т.ч.: (200) – – (200) (200) 200 800 – текущий налог отложенный налог Чистая прибыль Отчет о финансовом положении на 31 декабря Краткосрочные активы Денежные средства Дебиторская задолженность – 1000 1000 – Долгосрочные обязательства Отложенное налоговое обязательство 200 – Краткосрочные обязательства Задолженность по налогу на прибыль – 200 W W W.MSFO-PRACTICE.RU 55 мсфо д ля начинающих Чтобы унифицировать подходы к определению налоговой базы актива и обязательства, Совету по МСФО пришлось дать их четкие определения. Для того чтобы эти определения не показались сложными для воспри­ ятия, приведем рядом с определением МСФО его краткую интерпретацию (см. табл. 4). Выше мы уже рассмотрели примеры расчета отложенного налога в от­ ношении основных средств. Теперь разберем расчет отложенных налогов, возникающих в связи с признанием дебиторской задолженности, признани­ ем понесенных, но не оплаченных расходов, и получением от покупателей авансов. Ситуация 1. Налоговая база дебиторской задолженности. Компания «Альфа» в 2013 году отразила в качестве дохода начисленные в ее пользу дивиденды от объекта инвестиций в сумме 1000 долл. Фактически компания получила дивиденды в 2014 году. Для целей налогообложения дивиденды облагаются налогом на прибыль по кассовому методу, то есть в момент их получения. Ставка налога на прибыль составляет 20 процентов. Рассчитаем текущий налог на прибыль. Решение. Так как компания не получила дивиденды в 2013 году, на 31 де­ кабря 2013 года текущий налог на прибыль по ним равен нулю. Получение дивидендов в 2014 году приведет к начислению текущего налога на прибыль в размере 200 долл. (1000 долл. � 20%). Теперь рассчитаем отложенный налог на 31 декабря 2013 года. Итак, балансовая стоимость дебиторской задолженности равна 1000 долл. Налоговая база дебиторской задолженности равна нулю (балан­ совая стоимость 1000 долл. – будущие налогооблагаемые доходы 1000 долл.). В результате возникает налогооблагаемая временная разница в сумме 1000 долл. Тогда отложенное налоговое обязательство составит 200 долл. (1000 долл. � 20%). Начисление данного обязательства необходимо признать за счет прибылей и убытков. На 31 декабря 2014 года и балансовая стоимость дебиторской задолжен­ ности, и ее налоговая база будут равны нулю, так как задолженность по дивидендам будет погашена объектом инвестиций. И отложенное налоговое обязательство подлежит полному списанию за счет прибылей и убытков в 2014 году (см. табл. 5). Ситуация 2. Налоговая база обязательства (признанные, но не оплаченные расходы). В течение 2013 года коллегия адвокатов оказывала компании «Бета» юридические услуги. На 31 декабря 2013 года компания «Бета» отразила обязательство перед коллегией адвокатов в сумме 1500 долл. Компания погасила эту задолженность в течение 2014 года. Для данного вида услуг расходы принимаются к вычету для целей налогообложения только после их фактической оплаты (т.е. кассовым методом). Ставка налога на прибыль составляет 20 процентов. Прибыль до вычета данных расходов равна 5000 долл. в год. Рассчитаем текущий налог на прибыль. Решение. Так как компания «Бета» не оплатила расходы на юридические услуги в 2013 году, они не принимаются для целей налогообложения. Тогда текущий налог на прибыль будет равен 1000 долл. США (5000 долл. � 20%). В 2014 году компания «Бета» погасит обязательство перед коллегией адво­ катов, и текущий налог на прибыль будет равен 700 долл. ((5000 – 1500) � 20%). 56 МСФО НА ПРАКТИКЕ №6 ИЮНЬ 2014 мсфо д ля начинающих Далее рассчитаем отложенный налог на 31 декабря 2013 года. Балансовая стоимость кредиторской задолженности равна 1500 долл. На­ логовая база кредиторской задолженности равна нулю (балансовая стои­ ТАБЛИЦА 6. ВЫПИСКА ИЗ ОТЧЕТНОСТИ КОМПАНИИ «БЕТА» ЗА 2013–2014 ГОДЫ, ДОЛЛ. Отчетность 2013 год 2014 год Отчет о совокупном доходе Прибыли и убытки Прибыль до вычета расходов на юридические услуги 5000 5000 Юридические услуги (1500) – Прибыль до налогообложения 3500 5000 Налог на прибыль, в т.ч.: (700) (1000) (1000) (700) 300 (300) 2800 4000 текущий налог отложенный налог Чистая прибыль Отчет о финансовом положении на 31 декабря Долгосрочные активы Отложенный налоговый актив 300 – Кредиторская задолженность 1500 – Задолженность по налогу на прибыль 1000 700 Краткосрочные обязательства ТАБЛИЦА 7. ВЫПИСКА ИЗ ОТЧЕТНОСТИ КОМПАНИИ «ГАММА» ЗА 2013–2014 ГОДЫ, ДОЛЛ. Отчетность 2013 год 2014 год Отчет о совокупном доходе Прибыли и убытки Доходы от услуг – 3000 Налог на прибыль, в т.ч.: – (600) текущий налог (600) – отложенный налог 600 (600) – 2400 Чистая прибыль Отчет о финансовом положении на 31 декабря Долгосрочные активы Отложенный налоговый актив 600 – Авансы клиентов 3000 – Задолженность по налогу на прибыль 600 – Краткосрочные обязательства W W W.MSFO-PRACTICE.RU 57 мсфо д ля начинающих мость 1500 долл. – будущие налоговые вычеты 1500 долл.). В результате возникает вычитаемая временная разница в размере 1500 долл. Тогда отложенный налоговый актив будет равен 300 долл. (1500 долл. � 20%). Его следует признать в корреспонденции со счетом при­ былей и убытков. На 31 декабря 2014 года и балансовая стоимость кредиторской задолжен­ ности, и ее налоговая база будут равны нулю, так как компания погасит задолженность перед коллегией адвокатов. В результате в 2014 году отло­ женный налоговый актив необходимо списать за счет прибылей и убытков (см. табл. 6). Ситуация 3. Налоговая база обязательства (аванс). Компания «Гам­ ма» в 2013 году получила аванс от клиента в размере 3000 долл. Услуги кли­ енту компания оказала в 2014 году на полную сумму аванса. Для целей на­ логообложения поступления средств от клиентов облагаются по кассовому методу, то есть в момент получения. Ставка налога на прибыль составляет 20 процентов. Рассчитаем текущий налог на прибыль. Решение. Так как компания получила денежные средства в 2013 году, те­ кущий налог на прибыль за 2013 год по ним будет равен 600 долл. (3000 долл. � � 20%). При этом оказание услуг в 2014 году уже не приведет к налогообло­ жению. Теперь рассчитаем отложенный налог на 31 декабря 2013 года. Балансовая стоимость аванса составляет 3000 долл. Налоговая база аванса равна нулю (будущие налогооблагаемые доходы будут равны нулю). ­Вычитаемая временная разница составит 3000 долл. В результате возникает отложенный налоговый актив в сумме 600 долл. (3000 долл. � � 20%). Его необходимо начислить в корреспонденции со счетом при­ былей и убытков. На 31 декабря 2014 года и балансовая стоимость аванса, и его налоговая база будут равны нулю, так как компания окажет услуги в течение 2014 года на всю сумму авансов. Отложенный налоговый актив необходимо списать за счет прибылей и убытков в 2014 году (см. табл. 7). ЗАКЛЮЧЕНИЕ Мы рассмотрели основные положения МСФО (IAS) 12 «Налоги на прибыль» и эволюцию его развития. Пройдемся еще раз по цепочке наших рассуж­ дений. На первом этапе мы показали, почему финансовая отчетность не форми­ руется только на основе данных по текущему налогу на прибыль (т.к. в та­ ком случае отчетность не отражает фактическую сумму чистой прибыли, генерируемую предприятием, и перестает выполнять прогнозную функцию для инвестора). На втором этапе мы рассказали, как эти проблемы первоначально ре­ шил Совет по МСФО в МСФО (IAS) 12 «Учет налогов на прибыль» образца 1979 года. Однако и этот подход учета отложенного налогообложения имел недостатки, так как предлагал рассчитывать отложенные налоги на основе отчета о прибылях и убытках. Главный недостаток данного метода – пред­ приятие не могло контролировать, какие суммы отложенных налогов от­ ражаются в активах и обязательствах. 58 мсфо д ля начинающих На третьем этапе мы изучили балансовый подход к учету отложенного налогообложения, предлагаемый текущей редакцией МСФО (IAS) 12 «На­ логи на прибыль» (образца 1996 года). Мы рассмотрели понятия временных разниц, порядок учета отложенного налогообложения и привели примеры расчета налоговой базы для различных активов и обязательств. МСФО НА ПРАКТИКЕ №6 ИЮНЬ 2014 ЭЛЕКТРОННЫЙ ЖУРНАЛ О МЕЖДУНАРОДНЫХ СТАНДАРТАХ ФИНАНСОВОЙ ОТЧЕТНОСТИ Читайте в следующих выпусках Нюансы учета инвестиционного имущества В международной практике инвестирование в недвижимость является отдельным видом бизнеса, которому соответствует определенный уровень риска и доходности. В статье рассмотрены специфические финансовые практики, характерные только для данной области, а также для компаний из сфер ритейла и телекома. Учет многокомпонентных сделок Сложность учета многокомпонентных договоров заключается в корректном признании и отражении выручки, а также распределении ее между компонентами сделки. Статья содержит множество практических примеров определения компонентов сделки и порядок расчета и отражения выручки по ним. Практические аспекты перехода на МСФО (IFRS) 9 Несмотря на то что новый стандарт по учету финансовых инструментов заменяет МСФО (IAS) 39, многие компании не спешат его применять, пользуясь правом переходного периода. В статье рассмотрены практические вопросы перехода на новый стандарт и проанализированы имеющиеся нюансы, на которые надо обратить внимание при его применении. ОФОРМИТЬ ПОДПИСКУ ВЫ МОЖЕТЕ ПО ТЕЛ. (495) 225-23-95 ИЛИ НА САЙТЕ WWW.MSFO-PRACTICE.RU