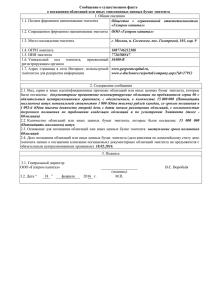

ПРОСПЕКТ ЦЕННЫХ БУМАГ ИНВЕСТИЦИИ ПОВЫШЕННОГО

реклама