ГЕНЕЗИС И РАЗВИТИЕ КОНЦЕНТРАЦИИ КАПИТАЛА КАК

реклама

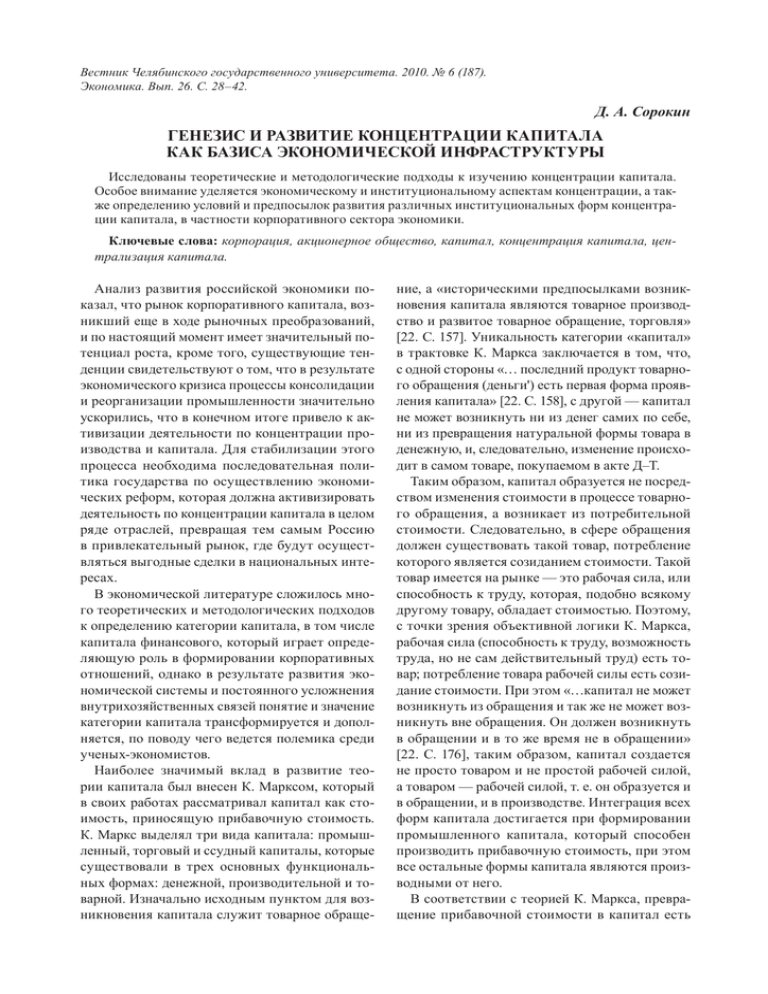

Вестник Челябинского государственного университета. 2010. № 6 (187). Экономика. Вып. 26. С. 28–42. Д. А. Сорокин ГЕНЕЗИС И РАЗВИТИЕ КОНЦЕНТРАЦИИ КАПИТАЛА КАК БАЗИСА ЭКОНОМИЧЕСКОЙ ИНФРАСТРУКТУРЫ Исследованы теоретические и методологические подходы к изучению концентрации капитала. Особое внимание уделяется экономическому и институциональному аспектам концентрации, а также определению условий и предпосылок развития различных институциональных форм концентрации капитала, в частности корпоративного сектора экономики. Ключевые слова: корпорация, акционерное общество, капитал, концентрация капитала, централизация капитала. Анализ развития российской экономики показал, что рынок корпоративного капитала, возникший еще в ходе рыночных преобразований, и по настоящий момент имеет значительный потенциал роста, кроме того, существующие тенденции свидетельствуют о том, что в результате экономического кризиса процессы консолидации и реорганизации промышленности значительно ускорились, что в конечном итоге привело к активизации деятельности по концентрации производства и капитала. Для стабилизации этого процесса необходима последовательная политика государства по осуществлению экономических реформ, которая должна активизировать деятельность по концентрации капитала в целом ряде отраслей, превращая тем самым Россию в привлекательный рынок, где будут осуществляться выгодные сделки в национальных интересах. В экономической литературе сложилось много теоретических и методологических подходов к определению категории капитала, в том числе капитала финансового, который играет определяющую роль в формировании корпоративных отношений, однако в результате развития экономической системы и постоянного усложнения внутрихозяйственных связей понятие и значение категории капитала трансформируется и дополняется, по поводу чего ведется полемика среди ученых-экономистов. Наиболее значимый вклад в развитие теории капитала был внесен К. Марксом, который в своих работах рассматривал капитал как стоимость, приносящую прибавочную стоимость. К. Маркс выделял три вида капитала: промышленный, торговый и ссудный капиталы, которые существовали в трех основных функциональных формах: денежной, производительной и товарной. Изначально исходным пунктом для возникновения капитала служит товарное обраще- ние, а «историческими предпосылками возникновения капитала являются товарное производство и развитое товарное обращение, торговля» [22. С. 157]. Уникальность категории «капитал» в трактовке К. Маркса заключается в том, что, с одной стороны «… последний продукт товарного обращения (деньги') есть первая форма проявления капитала» [22. С. 158], с другой — капитал не может возникнуть ни из денег самих по себе, ни из превращения натуральной формы товара в денежную, и, следовательно, изменение происходит в самом товаре, покупаемом в акте Д–Т. Таким образом, капитал образуется не посредством изменения стоимости в процессе товарного обращения, а возникает из потребительной стоимости. Следовательно, в сфере обращения должен существовать такой товар, потребление которого является созиданием стоимости. Такой товар имеется на рынке — это рабочая сила, или способность к труду, которая, подобно всякому другому товару, обладает стоимостью. Поэтому, с точки зрения объективной логики К. Маркса, рабочая сила (способность к труду, возможность труда, но не сам действительный труд) есть товар; потребление товара рабочей силы есть созидание стоимости. При этом «…капитал не может возникнуть из обращения и так же не может возникнуть вне обращения. Он должен возникнуть в обращении и в то же время не в обращении» [22. С. 176], таким образом, капитал создается не просто товаром и не простой рабочей силой, а товаром — рабочей силой, т. е. он образуется и в обращении, и в производстве. Интеграция всех форм капитала достигается при формировании промышленного капитала, который способен производить прибавочную стоимость, при этом все остальные формы капитала являются производными от него. В соответствии с теорией К. Маркса, превращение прибавочной стоимости в капитал есть Генезис и развитие концентрации капитала как базиса экономической инфраструктуры накопление капитала (концентрация капитала), которое происходит в процессе воспроизводства. Источниками концентрации капитала являются: часть прибыли, вкладываемая в дополнительный капитал, амортизационное отчисление и часть национального дохода, используемая государством для накопления. Процесс концентрации капитала — постоянный объективный процесс, неотъемлемый от эволюции человечества. Объективные экономические факторы, обусловливающие необходимость накопления капитала, это — рост производительности труда, повышение качества средства труда, норма прибавочной стоимости, разница между применяемой и потребляемой частью капитала, формирование преимуществ перед конкурентами, с использованием эффекта масштаба производства и т. д. Другими словами, процесс концентрации капитала — это постоянное расширение ресурсной базы воспроизводства прибыли, которая является главным стимулом предпринимательской деятельности. Размер накопления зависит от величины прибыли, от пропорций, в которых прибыль делится на накопляемую и потребляемую часть. В условиях внутри- и межотраслевой конкуренции концентрация капитала является условием выживания и экономическим законом рыночной экономики. Однако по причине отсутствия объективных предпосылок для определения особой категории «финансовый капитал», которые сложились только на рубеже XIX–XX вв., К. Маркс не ввел в оборот это понятие. Значительный вклад в определение содержания и понятия категории «финансовый капитал» был внесен работами В. И. Ленина и Р. Гильфердинга. Так, участие банковского капитала в производстве привело к тому, что «…все возрастающая часть промышленного капитала не принадлежит тем промышленникам, которые его применяют. Распоряжение над капиталом они получают лишь при посредстве банка, который представляет по отношению к ним собственников этого капитала. С другой стороны, и банку все возрастающую часть своих капиталов приходится закреплять в промышленности. Тем самым он все в большей степени становится промышленным капиталистом. Банковый капитал, следовательно, капитал в денежной форме, который таким способом в действительности превращен в промышленный капитал, я называю финансовым капиталом» [19. С. 288]. Для собственников такой 29 капитал постоянно сохраняет денежную форму и затрачивается ими в форме денежного капитала, т. е. приносящего процент, и в любое время может возвратиться к ним в денежной форме. Но в действительности наибольшая часть капитала, вложенного таким способом в банки, превращена в промышленный, производительный капитал (средства производства и рабочую силу) и закреплена в процессе производства. Таким образом «…все возрастающая часть капитала, применяемого промышленностью, представляет собой финансовый капитал» [19. С. 289], т. е. капитал, находящийся в распоряжении банков, но применяемый в промышленности. Концентрация капитала требует соответствующих организационных форм, позволяющих при необходимости вовлекать в производственный процесс максимальный объем доступных ресурсов. Акционерное общество, непосредственно связанное с процессом концентрации капитала, появляется на той стадии развития воспроизводства, когда потенциал технической революции, демократические свободы делают необходимым аккумулирование адекватного денежного капитала, обеспечивающего бесперебойное движение и объединение труда и производственных машин, механизмов и технологий. «Акционерное общество, с экономической точки зрения, — инструмент накопления и концентрации денежного капитала путем объединения средств его разрозненных владельцев» [39. С. 14]. Финансовый капитал с развитием акционерных обществ достигает своего наивысшего развития при монополизации промышленности. Доход от промышленности приобретает надежный и устойчивый характер, что расширяется возможность приложения банкового капитала к промышленности. Однако распоряжается банковским капиталом банк, а управление банком принадлежит собственникам большей части банковских акций. Таким образом, с возрастающей концентрацией собственности владельцы фиктивного капитала, которым принадлежит власть над банками, все более совпадают по составу с владельцами того капитала, который дает власть над промышленностью, при этом к крупному банку переходят значительные возможности управления фиктивным капиталом. Политика финансового капитала преследует три основные цели: «во-первых, создание возможно более обширной хозяйственной террито- 30 рии, которая, во-вторых, должна быть ограждена от иностранной конкуренции таможенными стенами и таким образом должна превратиться, в-третьих, в область эксплуатации для национальных монополистических объединений» [17. С. 368]. Это возможно потому, что существующая акционерная форма предприятий и развитая организация кредита благоприятствуют экспорту капитала. Капитал получает возможность эмигрировать отдельно от предпринимателя, а, следовательно, собственность на этот капитал намного дольше сохраняется за экспортирующей страной и национализация капитала затрудняется. Практически диаметрально противоположную точку зрения выдвигал В. И. Ленин, говоря о том, что «… финансовый капитал есть банковский капитал монополистически немногих крупнейших банков, слившийся с капиталом монополистических союзов промышленников» [27. С. 269]. Таким образом, если Р. Гильфердинг уделял особое внимание способности финансового капитала переходить в иные виды капитала, например банковский и промышленный, и денежной форме его существования, то В. И. Ленин представлял финансовый капитал исключительно как качественно новую форму капитала, возникающую в результате объединения банковского и промышленного капиталов. Особое внимание В. И. Ленин уделял процессу формирования финансового капитала его влиянию на развитие промышленности, которое выражалось в концентрации производства и в конечном итоге монополизации отдельных отраслей. Так, определяя природу финансового капитала, В. И. Ленин отмечал, что «финансовый капитал, концентрированный в немногих руках и пользующийся фактической монополией, берет громадную и все возрастающую прибыль от учредительства, от выпуска фондовых бумаг, от государственных займов и т. п., закрепляя господство финансовой олигархии, облагая все общество данью монополистам» [27. С. 350]. Как видно из этой фразы и далее в своем труде В.И. Ленин подчеркивает тот факт, что финансовый капитал во многом сформирован из фиктивного капитала, т. е. из прибыли, которую получали финансисты от операций с ценными бумагами, а также от манипулирования акционерным капиталом, что, в свою очередь, во многом определяло его формирование и развитие. Д. А. Сорокин Акционерный капитал представлен, в сущности, правами, во-первых, на собственный капитал компании и, во-вторых, на присвоение корпоративной прибыли, а в руках финансистов само обладание этих прав преобразовывается в денежную форму капитала, что формирует у них финансовый капитал. Различие точек зрения на истоки формирования и сущность финансового капитала связано с различиями в экономической и политической ситуаций в России и Западной Европе того времени, а соответственно и в формах проявления финансового капитала. Так, если экономика страны основана на сильной банковской структуре, то, соответственно, финансовый капитал формируется на основе банковского капитала, выступая тем самым источником инвестиций в промышленность, что во многом предопределяет развитие промышленного капитала. Если же в экономике страны преобладают корпоративные структуры, то финансовый капитал появляется как результат объединения промышленного и банковского капиталов с целью повышения эффективности их функционирования. При этом на форму финансового капитала оказывает непосредственное влияние промышленный капитал, что выражается в том, что, наряду с классической денежной формой, финансовый капитал с помощью фиктивного капитала выступает и в иных формах. В первом случае развитие промышленного капитала и его концентрация в рамках отдельных «крупных» компаний определяется активностью банковского капитала и стремлением его владельцев к его более прибыльному использованию, во втором случае промышленный капитал интегрируется с банковским с целью более эффективного своего применения и повышения прибыли посредством преодоления конкурентных ограничений, что возможно при монополизации отрасли. Несмотря на столь различные взгляды на природу финансового капитала единым является то, что, «беспрерывно изменяясь, финансовый капитал является наиболее активно развивающейся формой капитала, с одной стороны, объективно существующей сложившейся формой капитала, а с другой стороны, непрерывно возникающей и исчезающей (дискретной) формой конкретного существования капитала» [15. С. 22]. Так как финансовый капитал непрерывно принимает различные формы существования и именно в них Генезис и развитие концентрации капитала как базиса экономической инфраструктуры он участвует во всех других экономических процессах, зарубежные экономисты, формирующие современную экономическую теорию, практически не уделяют внимания содержанию финансового капитала, а рассматривают только форму его существования. Так, К. Макконел, С. Брю считают, что финансовый капитал — это денежный капитал [29. С. 399], под которым понимаются «имеющиеся в распоряжении деньги для закупки инвестиционных товаров» [29. С. 386]. Д. Бегг, С. Фишер, Р. Дорнбуш считают, что финансовый капитал можно определить как противоположность реальному (физическому): «Просто мы должны различать реальный капитал (physical capital) — это заводы, оборудование, здания, — который далее назовем просто капиталом, — и финансовый капитал, или деньги и ценные бумаги» [2. С. 200]. Указанные авторы сводят понятие финансового капитала к понятию денежного капитала. По их мнению, финансовый капитал служит объединенной формой существования всех видов активов и денег, а также средств инвестирования в промышленный капитал. Таким образом, в современной трактовке форма финансового капитала и его происхождение определяется преобладанием капитала определенной формы в общем объеме инвестиционных ресурсов. В настоящее время происходит «трансформация финансового капитала, который из сросшегося банковско-промышленного капитала превратился в особый вид капитала, вбирающий в себя все виды капитала, в том числе и торговый капитал, формирующийся не только на основе финансовых средств монополий, но и за счет среднего и мелкого капитала» [15. С. 24]. Сбережения и накопления населения, представленные разрозненными денежными средствами в своей общей массе формируют значительные финансовые потоки, которые участвуют в процессе формирования финансового капитала и контролируются его держателями. Происходит процесс одновременного и взаимозависимого формирования финансового капитала и собственности с участием разнообразных владельцев капитала всех форм. Финансовый капитал принимает две формы: денежную форму (источниками являются промышленный капитал и банковский капитал) и форму фондовых ценностей (источником является фиктивный капитал). Фиктивный капитал на современном этапе развития формируется и за счет промышленного ка- 31 питала, так как самая крупная его часть практически во всем мире применяется в корпорациях, организационно-правовой формой которых является акционерное общество. Функционально это может быть реализовано с использованием корпоративных ценных бумаг, приносящих доход. Соответственно важнейшую роль в формировании фиктивного капитала играет акционерный капитал, являясь основным источником денежного капитала акционерных обществ, образуемый путем выпуска и размещения акций [37. С. 17]. На основе вышеизложенных положений можно сделать следующие выводы. Финансовый капитал представляет собой капитал, источниками которого выступают банковский и промышленный капитал (финансирование осуществляется в денежной форме). Однако уникальность процесса формирования финансового капитала связана с тем, что банковский капитал может финансировать его: во-первых, напрямую; вовторых, посредством участия в ссудном и промышленном капиталах; в-третьих, посредством формирования фиктивного капитала (финансирование посредством предоставления фондовых ценностей), причем последний может служить источником не только финансового но и промышленного капиталов. На рисунке отображен процесс слияния промышленного и банковского капитала, а также показаны его основные формы. Выбор способа формирования финансового капитала зависит от конкретных экономических условий, в рамках которых оно рассматривается. Первичной является денежная форма формирования финансового капитала, которая характеризует движение денежных средств во всех сферах экономики, в таком случае с позиции промышленного капитала предприятия, которыми он представлен, подчинены финансовому капиталу (если корпоративный сектор экономики развит слабее банковской сферы). В противном случае промышленный капитал концентрируется в отдельных отраслях экономики, дающих наибольшую экономическую отдачу, привлекая банковский капитал, посредством ссудного, фиктивного и финансового капиталов, однако такой процесс нуждается в новой форме обращения, которую представляют собой фондовые ценности. При отсутствии развитого фондового рынка наибольший интерес для банковского капитала представляют долговые корпоративные ценные бумаги, позволяющие посредством 32 Д. А. Сорокин Частные инвестиции Денежная форма Финансовый капитал Промышленный капитал Концентрация капитала отдельными компаниями Централизация капитала Форма фондовых ценностей Форма фондовых ценностей Денежная форма Банковский капитал Фиктивный капитал Денежная форма Денежная форма Ссудный капитал Схема формирования промышленного капитала фиктивного капитала осуществлять выгодные инвестиции. При наличии фондового обращения значительный удельный вес приобретают акции предприятий, предоставляющие не только право участия в прибыли компании, но и право управления ими. Создание крупных и сложных по организационной структуре хозяйственных субъектов, которые в большинстве промышленно развитых стран выступают как основа экономического развития, происходит путем интеграции капитала, различных видов деятельности и производственных фондов. Процессы интеграции капитала осуществляются на основе: концентрации капитала; централизации капитала; концентрации производства — т. е. накопления средств производства и рабочей силы на предприятиях за счет процессов концентрации или централизации капитала; привлечения сбережений населения и средств юридических лиц — добровольной передачи личных средств граждан и юридических лиц для превращения их в акционерный капитал при обоюдной заинтересованности всех участников, осуществляемых посредством: – распределения акций среди персонала корпоративной структуры; – продажи акций собственному персоналу на льготных условиях; – продажи акций населению. Развитие корпорации означает постоянное аккумулирование различного роста ресурсов и закрепление их в своей собственности, что можно осуществить путем концентрации либо централизации капитала. Несмотря на схожесть резуль- татов эти процессы коренным образом различаются по механизмам их реализации. Так, под концентрацией капитала понимается увеличение первоначального капитала путем капитализации части прибавочной стоимости. Процесс концентрации капитала неизбежен для любой развивающейся экономической системы и ведет к увеличению (накоплению) как индивидуального, так и общественного капитала, повышая эффективность его использования, что выражается в положительном эффекте масштаба и открытии новых возможностей для предприятия, связанных с большим необходимым уровнем инвестирования. Однако не всегда при достижении необходимых результатов корпорациям достаточно эволюционного накопления капитала в процессе деятельности, тогда используется более революционная форма получения финансовой поддержки — централизация капитала. Под централизацией капитала понимается слияние, вынужденное или добровольное, функционирующих самостоятельных капиталов и переход их в руки одного или группы предпринимателей. Как правило, этот процесс ведет к тому, что капитал не возрастает, а перераспределяется. В практической деятельности под капиталом принято понимать субъекта рыночных отношений, обладающего капиталом, обычно это акционерные общества открытого типа, а потому процесс концентрации капитала — это накопление капитала в рамках экономического субъекта различными способами, без изменения прав собственности на него. Процесс централизации капитала неразрывно связан с процессами слияния, поглощения, разделения и другими подоб- Генезис и развитие концентрации капитала как базиса экономической инфраструктуры ными изменениями предприятий, которые представляют собой часто повторяющиеся явления в области бизнеса. Особенно характерны они для резких изменений на рынке, которые возникают в периоды бурного развития и технологических прорывов либо во время спада или кризиса. При этом слияния и поглощения характерны при подъемах рынка, а разделения — при спадах. Многие крупнейшие транснациональные корпорации развивались путем слияний и поглощений: либо по технологической цепочке, либо в виде конгломератов. Решения, принимаемые в этой области, принадлежат к области стратегических, и их значение чрезвычайно велико для предприятия. В экономической литературе эти явления получили название трансформации предприятий, что понимается как организационно-экономическое преобразование, при котором меняется состав юридических лиц, участвующих в преобразовании. Изучение социально-экономической литературы показало, что проблему формирования и экономической эффективности интегрированных корпоративных структур рассматривали многие зарубежные и отечественные ученые. В связи с этим особый интерес представляют следующие четыре группы теорий: классические и неоклассические теории фирмы; марксистская теория; институциональная теория фирмы; теория игр. Наиболее яркими представителями классической и неоклассической школ были А. Смит, А. Маршалл, Дж. Хикс, Й. Шумпетер, Дж. Робинсон, Э. Чемберлин, Г. Штаккельберга, Р. Триффин, Дж. К. Гэлбрейт, У. Дж. Баумоль. А. Смит является основоположником классической концепции конкуренции, основная его задача как «исследователя состоит в том, чтобы найти некий оптимум, естественный порядок вещей, к которому и надлежит стремиться в поисках богатства народов» [34]. Рассматривая экономические процессы, А. Смит в своих работах показывал высокую эффективность функционирования конкурентного рынка и нежелательность его монополизации, а также воздействия на него государства. Согласно воззрениям А. Смита, наличие крупного и мелкого производства объясняется через разделение труда и специализацию в соотношении с размером спроса [36. С.10]. Причем, в рамках технологической парадигмы существования производственной 33 организации, фирма у А. Смита рассматривалась как неотъемлемый элемент технического прогресса в обществе, на основании чего достигается рост производства и разделение труда, что может быть реализовано только в формировании мануфактурного производства, расширение которого ускоряет указанные процессы, причем увеличение размеров рынка способствует росту фирмы. Но несмотря на то, что эффект масштаба по А. Смиту является позитивным рыночным явлением, он выдвигает идею о типичном размере фирмы как основы ее поведения и изучения и говорит о том, что «только средний размер производства какой-либо отрасли промышленности может во всех отношениях согласоваться с действительным спросом...» [36. С. 59]. Эту среднюю величину производства при нормальных технологических условиях впоследствии, в рамках концепции о минимально эффективном размере фирмы, используют представители неоклассического направления теории фирмы для объяснения различий в уровнях отраслевой концентрации. А. Маршалл продолжил изучение и описание достоинств свободно-конкурентного устройства рынка, начатое А. Смитом, принимая в целом концепцию рынка свободной конкуренции как оптимальной экономической среды деятельности фирмы. А. Маршалл вводит в научный оборот понятие «организации производства» как особого фактора, обеспечивающего рост производительности труда в обществе. Он продолжает разрабатывать концепцию А. Смита о роли разделения и специализации труда как основ фирмы. В результате исследования А. Маршалл приходит к необходимости формирования крупных организационных структур в хозяйстве, занимающихся крупномасштабным производством, основным преимуществом которых являлась бы экономия на эффекте масштаба. А. Маршалл выделяет два вида подобной экономии: внешнюю, «зависящую от общего развития производства», и внутреннюю, «зависящую от ресурсов отдельных занятых в производстве предприятий, от их организации и от эффективности управления ими» [31. С. 347] (процессы слияния, поглощения и картелирование). Анализируя различные формы организации производства — ремесленники (индивидуальное производство), партнерство, акционерные общества, А. Маршалл не ставит своей задачей объяснить, чем вызвано появление подобного 34 разнообразия форм, почему фирма не может удовлетвориться какой-либо одной формой бизнеса. Цель — показать управленческую структуру разных форм бизнеса саму по себе. Тем самым Маршалл отходит от позиций сугубо теоретического анализа фирмы и склоняется в пользу управленческой науки. Вплоть до 60-х гг. XIX в. теоретическое отражение процессов концентрации и монополизации в западной политэкономии представлялось несколькими изолированными друг от друга концепциями [25. С. 184]. В работах Дж. Хикса, являющихся продолжением развития основ классической теории фирмы, используется параллельный метод анализа фирмы как частного случая оптимизационного поведения индивида, причем в поведенческом плане фирма представляется как индивид и не обладает никакими дополнительными характеристиками [40. С. 177–183]. Основной теоретический упор делается на то, что теория фирмы — это теория капитала, его формирования и распределения. Неоклассическая микроэкономическая теория изучала рыночные аспекты монополизации различных отраслей промышленности и концентрации капитала в промышленных структурах, причем эти аспекты рассматривались не исторически и без учета их возможной взаимосвязи. Так, в теориях Дж. Робинсон, Э. Чемберлина, Г. Штаккельберга, Р. Триффина сформулированы основные законы функционирования рынка с несовершенным типом конкуренции, определены условия его равновесия и представлены математические модели, описывающие поведение отдельной фирмы, однако достаточно скупо упоминается о предпосылках формирования несовершенного типа рынка на основе укрупненного производства. Б. Селигмен, критикуя неоклассическое направление, пишет, что «…все же остается фактом, что теория неконкурентного рынка представляет собой одно из немногих подлинных достижений …ибо в конечном счете мир монополий — это факт, и экономист, стремящийся к содержательной теоретической системе, не может придумать ничего лучшего, чем исследовать этот мир. Связь между структурой монополистической экономики и процессами накопления и экономического роста — вот проблемы, требующие дальнейшего исследования. Тем не менее эти настоятельные вопросы еще не привлекли такого же внимания, как отыскание Д. А. Сорокин изящного математического решения задачи ценообразования и доходности факторов производства» [35. С. 251]. В теоретических трудах И. Шумпетера фирме, занимающейся крупномасштабным производством, отводится особая роль, а практика создания монополистических объединений рассматривается как элемент долгосрочной политики роста отрасли. Возможные структурные негативные последствия в виде ограничения выпуска и увеличения цен компенсируются положительными чертами монополии. Так, монополистическая прибыль — это «эффективный способ накопления средств для финансирования дополнительных инвестиций» в отрасли [42. С. 130]. Монополия может иметь значительно более устойчивое финансовое состояние за счет применения более совершенных и экономически эффективных способов производства, недоступных или труднодоступных для конкурентов, что в конечном итоге приводит к стабилизации положения в отрасли в целом. Совершенная же конкуренция, т. е. множество мелких фирм, по мнению И. Шумпетера, это не только неоптимальный тип рыночной структуры, но и даже нежелательный, так как подобная рыночная структура порождает дополнительные затраты в виде менее эффективной внутрифирменной организации производства, менее эффективной технологии [42. С. 155–157]. Дж. К. Гэлбрейт в своей концепции «зрелой корпорации», значительно идеализируя социально-экономические функции корпоративных структур, считал концентрацию неизбежным результатом развития производительных сил, без учета отделения капитала-функции от капитала-собственности. Главным в концепции Дж. К. Гэлбрейта был анализ планирующей системы и ее основного звена — «зрелой корпорации» [21. С. 254], т. е. организационный, а не финансовый аспект. По его мнению, именно эта система определяет лицо современного западного общества и основные тенденции его развития. Основой крупной корпорации служит «соединение передовой техники с массированным применением капитала». Дж. К. Гэлбрейт выделяет две стадии в развитии корпорации: первую стадию он связывает с господством «предпринимательской корпорации», «которая по времени своего возникновения, размеру и простоте операций еще позволяет отдельному лицу, контролирующему ее капиталы, пользоваться единоличной Генезис и развитие концентрации капитала как базиса экономической инфраструктуры властью...» [20]; вторая стадия развития корпорации связана с переходом власти к специальной группе людей, которая направляет деятельность предприятия, является его мозгом, — техноструктуре. После 60-х гг. в модель «зрелой корпорации» были введены основные положения финансовой теории, позволяющие связать целевые функции менеджеров с функционированием рынка фиктивного капитала, однако целостной теории тогда разработано не было. Своеобразным развитием неоклассической теории фирмы стали управленческие (менеджериальные) теории У. Дж. Баумоль и Марриса, которые отошли от классического представления максимизации прибыли как цели фирмы. В их понимании современная фирма управляется менеджерами, т. е. людьми, которые в условиях асимметрии информации обладают всей картиной о делах в фирме, а значит, способны и определять ее цель. В качестве таковой, по мнению У. Дж. Баумоль, выступает максимизация совокупной выручки [1], а по мнению Марриса, — максимизация темпов роста фирмы [11]. Несмотря на различия подходов к определению основных целей функционирования фирмы, в указанных теориях отсутствует описание конкретных форм существования корпоративных структур и модели их формирования, а потому достаточно сложно оценить и перспективы их развития. Более поздние представители концепции менеджеризма А. Берли и Г. Минз вообще упрощали проблему необходимости связывать микроэкономический и макроэкономический анализ, априорно предполагая «благоприятные» социально-экономические последствия деятельности крупных компаний. В основу подхода положена общетеоретическая гипотеза о том, что в крупной акционерной фирме группа главных руководителей, будучи в большей или меньшей степени ограничена требованиями акционеров, финансовых институтов, общими юридическими рамками, будет тем не менее преследовать в своей политике ряд самостоятельных целей, отличных от целей классической фирмы [14]. Рассмотренные классические и неоклассические теории объясняют роль цены и механизма ценообразования в распределении ресурсов в децентрализованной экономике. С этой точки зрения, фирма выступает как главный способ осуществления подобной задачи. А ее главные пове- 35 денческие характеристики — производственная технология и цены используемых ресурсов — оказываются незаменимыми для оптимизации общественного благосостояния. Существенным недостатком является тот факт, что фирма трактуется исключительно как аналог домашнего хозяйства. Таким образом, пропадает различие не только между производящим и потребляющим субъектами экономики, но и между фирмой и предприятием. Фирма выступает здесь как предприятие, состоящее из одного человека, владеющего, управляющего и работающего на фирме. Фирма как таковая как особая организация исчезает, а рассматривается как формальная конструкция, которую легко удалить, чтобы выявить главное — механизм функционирования цен. Иначе говоря, «фирма» была иным обозначением понятия «производственная функция». Такой подход можно назвать технологическим. Технологический подход сводит объяснение больших или меньших размеров фирмы к эффекту экономии от масштаба. Источники экономии от масштаба различны. Расширение производства позволяет использовать более мощное и технологически и экономически эффективное оборудование, усиливать специализацию. Экономия от масштаба обеспечивает снижение средних затрат на единицу продукции. Технологический подход характеризуется также экономией от разнообразия. Она имеет место тогда, когда осуществляется объединение в одном предприятии нескольких различных видов производства, за счет которого достигается сокращение затрат. Ее источником может являться использование одного и того же ресурса или одной и той же технологии одновременно в нескольких технологических процессах. Более подробно проблематика концентрации капитала и производства освещена в трудах таких выдающихся экономистов XIX–XX вв., как К. Маркс, В. Ленин, Р. Гильфердинг. Основные положение теории К. Маркса изложены в его монументальных трудах. К. Маркс показывает, каким образом прибавочная стоимость превращается в капитал, выясняет те факторы, от которых зависят размеры накопления капитала. Особое место при анализе процесса накопления капитала уделяется его концентрации и централизации, выделяется их связь с ростом и структурой капитала. «Всякий индивидуальный каптал, — отмечает К. Маркс, — представляет собой большую или меньшую концентрацию 36 средств производства … всякое накопление становится средством нового накопления. Вместе с увеличением массы богатства, функционирующего как капитал, оно усиливает его концентрацию в руках индивидуальных капиталистов и таким образом расширяет основу производства в крупном масштабе…» [28. С. 639]. Кроме того, К. Марксом вводится понятие конкуренции между капиталистами, что во многом объясняет природу накопления и концентрации капитала. К. Маркс писал, что «конкуренция возможна лишь потому, что капиталы увеличиваются, и притом во многих руках. Появление множества капиталов возможно лишь благодаря многостороннему накоплению, так как капитал образуется вообще лишь благодаря накоплению, а многостороннее накопление неизбежно превращается в одностороннее. Конкуренция между капиталами увеличивает накопление капиталов. Накопление, которое при господстве частной собственности является концентрацией капитала в руках немногих, есть вообще необходимое следствие…» [30]. Таким образом, принимая во внимание утверждение К. Маркса о том, что «прибыль на капитал определяется всецело стоимостью вложенного капитала» [30], т. е. крупный капитал накопляется, соответственно своей величине, быстрее, чем мелкий, а это является основной предпосылкой концентрации капитала путем накопления, что в свою очередь организационно выражается в формировании более укрупненных производств, как результат больших капитальных вложений, так как «самым полезным является то применение капитала, которое направлено на извлечение пользы из производительных сил» [13. С. 130]. Проблема монополизации отдельных отраслей промышленности и экономики в целом на базе концентрации в промышленности все большего капитала была основной и в работе В. Ленина «Империализм как новый этап капитализма». Определяя исторические предпосылки этого явления, В. Ленин пишет, что «громадный рост промышленности и замечательно быстрый процесс сосредоточения производства во всех более крупных предприятиях являются наиболее характерными особенностями капитализма» [26. С. 310], чем в очередной раз подчеркивает определяющую роль процессов концентрации капитала в формировании крупных промышленных предприятий и, в конечном счете, монополий. Д. А. Сорокин Как отмечалось в работах многих экономистов, к концу XIX в. процессы концентрации капитала как в промышленной сфере, так и в сфере денежного обращения значительно ускорились, проявились явные взаимосвязи между процессами концентрации производства и накопления капитала, а потому с начала XX в. началось формирование целостной теории концентрации производства и капитала, эти понятия сделались неотъемлемыми друг от друга. Фактически неоклассика подходит к фирме как к «черному ящику», на входе в который даны ресурсы со своими ценами, а на выходе — готовая продукция, имеющая свои цены. Все описание функционирования фирмы в таком случае сводится к реализации производственной функции и достижению максимума прибыли. Производственная функция отражает технологическую зависимость между затратами факторов производства (в основном труда и капитала) и максимально возможным при соответствующей комбинации затрат выходом продукта [33. С. 50–67]. Таким образом, в неоклассической теории поведение фирмы совпадает с поведением индивидасобственника, который одновременно владеет своим предприятием, управляет им и трудится на нем. Ясно, что при этом исчезают необходимые предпосылки для анализа проблем корпоративного контроля, взаимоотношений менеджеров и рабочих, менеджеров и собственников, собственников и рыночного окружения, т. е. отношений власти. Исчезает необходимость в анализе причин организационно-управленческого разнообразия фирм, свойственного второй половине XX — началу ХХI в. Исчезает или, точнее, не возникает потребности в осмыслении проблем роста транснациональных корпораций, процесса слияния и поглощения и возникновения новых форм корпораций: горизонтальных корпораций, сетей, обучающих корпораций. Поэтому во второй половине прошлого века появились альтернативные подходы, представители которых старались модифицировать существующие концепции и придать им большую реалистичность на основе пионерной работы Р. Коуза «Природа фирмы». На заложенной им основе выросло несколько направлений, которые в первом приближении могут быть обозначены одним названием «неоинституционализм». Согласно институциональной концепции, фирма противопоставляется рынку, как внутренее производство (in-house) внешнему. В инсти- Генезис и развитие концентрации капитала как базиса экономической инфраструктуры туциональной теории «фирма рассматривается как совокупность долгосрочных контрактов в отличие от рынка — взаимоотношений, связанных с относительно краткосрочными контрактами. Отсюда возникает фундаментальная дихотомия институционализма — производить или покупать» [33. С. 50–67]. Первым исследователем институционального подхода к фирме считается Р. Коуз, согласно научным учениям которого основная причина существования фирм в экономике — «это наличие и величина трансакционных издержек, так что фирма существует для минимизации трансакционных издержек — издержек по осуществлению деловых операций» [6]. Согласно теории Р. Коуза, фирма, определяя свой оптимальный размер (оптимальный размер своих деловых операций), минимизирует трансакционные издержки. Под трансакционными понимались издержки, связанные с нестандартными характеристиками производства, которые можно было значительно понизить, объединив нескольких производств в рамках одной фирмы (экономия возможна за счет специализации отдельных операций, отсутствия затрат на поиск партнеров и заключение договоров и т. д.). То есть фирма будет существовать и расширяться до тех пор, пока «внутренние трансакционные издержки (затраты на административное управление) будут ниже, чем трансакционные издержки по заключению рыночных контрактов» [24. С. 21]. Таким образом, организационная структура промышленных предприятий и их размер, а также способы объединения, по Р. Коузу, полностью зависят от возможности экономии на трансакционных издержках. Дальнейшее развитие институционального направления связано с уточнением и конкретизацией понятия «трансакционные издержки». Так, Ф. Найт считал, что трансакционные издержки связаны с ситуациями неопределенности в окружающей экономической среде (неопределенности относительно будущих цен, объемов поставок конкурентов, качества товара и сырья, наличия и доступности сырья и характеристик торговых партнеров и т. д.). В такой ситуации фирма должна выбирать «между издержками неопределенности (внешнее производство) и издержками внутренней координации производственных процессов» [9. С. 53]. Норт считает, что фирма (организация) не является институтом общества; предприниматели, воспринимая 37 сигналы общей институциональной структуры, пытаются извлечь из нее пользу, часто при этом медленно меняя фирму [32. С. 97–134]. Кроме того, с точки зрения понятия «ограниченной рациональности», введенного в научный оборот Р. Найтом, фирма как организация, где решения принимаются волевым порядком, способна значительно улучшить процесс принятия решений и минимизировать количество управленческих ошибок. То есть Норта и его сторонников не интересует природа фирмы как таковой, а с помощью категории трансакционных издержек они пытаются объяснить закономерности хозяйственного развития общества. В современной интерпретации теория Найта получает свое развитие как когнитивная теория фирмы в трудах Р. Бокэ и О. Сервэ [3. С. 21–38], где экономическая среда фирмы рассматривается как когнитивная неопределенность, в которой только доверие способствует минимизации трансакционных издержек взаимодействия фирм и достижению равновесия на рынке в длительном периоде. Институт доверия в интерпретации когнитивной теории фирмы трактуется как основной фактор стабильности индустриальной рыночной системы. Условности, принятые в межфирменном поведении, уменьшая неопределенность внешней среды, способствуют выбору фирмой того или иного способа поведения. Доверие выступает как один из решающих факторов в формировании рыночной структуры, так что недостаток доверия обостряет конкурентные взаимодействия фирм, а наличие доверия подвигает к кооперации и сотрудничеству, что может выражаться в формировании интегрированных корпоративных структур. Второй подход разрабатывается О. Уильямсоном в рамках теории неоинституционализма. В нем предполагается, что фирма и рынок — это принципиально разные способы координации хозяйственной деятельности. Он пытается объяснить эволюцию фирм в сторону крупных вертикально интегрированных корпораций, особое внимание уделяется эволюции управленческих структур таких фирм. В центре внимания О. Уильямсона находится современная крупная корпорация, концерн. Согласно его точке зрения, создание крупных корпораций основано на следующих составляющих элементах: на специфичности активов и на борьбе с оппортунистическим поведением. К специфическим активам Уильямсон 38 причисляет инвестиции, которые приспособлены к взаимоотношениям с определенным партнером и являются невозвратными. Теория фирмы Уильямсона — «теория несовершенных контрактов. Если бы контракты были совершенны, то потребность в фирме-корпорации отпала бы. Совершенные контракты заменили бы фирму», в противном случае «…рост масштабов производства, насыщение рынка приводят к росту вероятности оппортунистического поведения, к росту специфичности активов, что и порождает мир современных крупных корпораций» [39. С. 48]. Таким образом, фирма — это структура, позволяющая предпринимателям защищать их специфические ресурсы и оперативно адаптироваться к условиям рынка. Так как адаптация осуществляется на основе стимулов, которые в фирме более слабые, чем на рынке, то границы фирмы проходят там, где выгоды от лучшей приспосабливаемости уравновешиваются потерями от ослабления стимулов. А. Алчан и Г. Демсец говорят, что фирма призвана экономить трансакционные издержки, и в пределах, в которых она решает эту проблему успешнее, чем децентрализованный рыночный механизм, она вытесняет его. «Однако сама фирма представляет собой юридическую фикцию: она состоит из множества людей, которые и действуют в рамках организаций… Они заключают друг с другом добровольные контракты» [23. С. 67]. Фактически внутренняя среда фирмы — это тоже своеобразный рынок, оформленный долгосрочными контрактами. «Корпорация, с этой точки зрения, представляет собой не иерархически организованную административную власть менеджеров и собственников над наемными работниками, а “внутренний рынок”, на котором происходит добровольный обмен правами собственности и правомочиями относительно использования специфических ресурсов» [16]. Таким образом, экономическая сущность фирмы рассматривалась А. Алчаном и Г. Демсецом с позиции преимуществ, возникающих при кооперации под действием синергетического эффекта. Такой подход приводит к вопросу о конфигурации прав собственности в фирме, которые связывались с издержками трансакций. Подход, с точки зрения теории прав собственности, был развит Хартом, Гроссманом и Море [7]. Они рассматривают собственность как право определять все возможные способы использования активов. С позиции прав собственности Д. А. Сорокин фирма трактуется в качестве пучка собственности на набор материальных и нематериальных активов, при этом владелец (собственник) активов обладает правом на окончательный контроль за его использованием и определяет варианты применения актива в случаях, когда контракт об этом умалчивает. Структура собственности оказывает воздействие на стимулы экономических агентов делать специфические инвестиции и, следовательно, на выбор формы своего взаимодействия — совместная собственность в рамках одной фирмы или раздельная собственность множества фирм. Если актив требует специфических инвестиций, то потеря прав собственности на него означает уменьшение специфического дохода, а следовательно, бывший владелец (в условиях интеграции — наемный менеджер) будет обладать меньшими стимулами для подобных вложений. Поэтому в зависимости от того, вложения какой фирмы (находящейся в начале или в конце продуктовой вертикальной цепочки) оказывают большее влияние на совокупный результат через инвестиции в специфические активы, владелец той фирмы будет стремиться в большей степени к вертикальной интеграции [8. С. 27–55]. Слабая сторона всей неоинституциональной теории фирмы — это порождающаяся двойственность. Р. Коуз начал с того, что противопоставил рынок и фирму как диаметрально противоположные механизмы координации хозяйственной деятельности — свободные рыночные контракты и административное иерархическое управление. Впоследствии фирма превратилась в теории трансакционных издержек из иерархии в специфический внутренний рынок труда и капитала, на котором все субъекты вовлечены в конкуренцию друг с другом [23. С. 85]. А. Шаститко дал такое определение фирмы с точки зрения теории прав собственности и контрактов: «… сеть двусторонних долгосрочных контрактов между собственниками ресурсов, которые замещают рынок продуктов и ресурсов и в которых ценовые сигналы играют относительно небольшую роль» [41. С. 101]. Волны слияний, диверсификация, экспансия ТНК и перестройка организационных структур конца прошлого века подчеркнули тесную взаимосвязь, существующую между организационными и социально-экономическими аспектами функ ционирования крупной корпорации. В частности, наглядно выявилось то, что Генезис и развитие концентрации капитала как базиса экономической инфраструктуры организационное содержание корпоративных перестроек, состоявшее в разных формах децентрализации и предоставлении значительной автономии крупным подразделениям корпораций, было тесно связано с возможностями и пределами акционерной формы собственности. Как сам процесс создания и расширения корпораций, так и дальнейшее их функционирование были тесно связаны со слияниями и разделами, системой акционерного участия, положением холдинговых, дочерних, совместных, филиальных и других компаний. Все эти формы организации крупных корпораций так или иначе порождены развитием акционерной собственности. С изменением теоретического анализа монополизации значительно расширились рамки исследования процесса концентрации. Помимо традиционных рыночных аспектов стали актуальны отношения между концентрацией капитала и функционированием рынков фиктивного капитала, организационной структурой, способами и критериями принятия экономических решений в этой структуре и некоторыми рыночными категориями и т. д. Степень концентрации трактуется уже не как детерминанта структуры рынка, а как синтетический показатель, отражающий развитие различных рыночных характеристик. Наблюдение за организационными перестройками привело к появлению целого ряда работ, где была предпринята попыт ка объединения экономических, социологических и организационных подходов к проблеме крупной корпорации. Авторы этих работ пытались решать проблемы крупной корпорации, используя элементы системного подхода к рассмотрению капиталистического общества. В ряде работ на эту тему переход к децентрализованной системе отделений рассматривается как адаптация крупной корпорации к условиям, когда чисто рыночные механизмы уже перестали соответствовать требованиям эффективности. Так, А. Чендлер и О. Уияльмсон прямо рассматривают децентрализованные диверсифицированные компании как своего рода рыночные подсистемы, которые внутри своей структуры имитируют функции рынка капитала, распределяя долгосрочные ресурсы между «отраслями», но при этом сохраняют централизованный контроль и оценку действий этого квазирыночного механизма [5]. С развитием рыночных отношений происходит изменение теоретических постулатов, меня- 39 ется трактовка термина «концентрация», которая понимается теперь как сложный многосторонний процесс, не сводимый лишь к рыночному аспекту. Изначально традиционные концепции международных экономических отношений в политэкономии были основаны на предпосылке свободной игры рыночных сил, за которыми стоят отдельные национальные экономики, и на предпосылке иммобильности производственных факторов между странами. В свете таких идеализированных представлений экономические отношения между странами сводились лишь к внешней торговле. А если и допускалось существование определенных субъектов в международных экономических отношениях, то это были правительства отдельных стран. Однако в действительности в международных экономических и политических отношениях появляются новые, весьма важные субъекты — транснациональные корпорации и анализ концентрации на уровне отдельных отраслей и рынков уступает место анализу агрегатной, национально-экономической концентрации. На этой основе развивалось два основных теоретических подхода. В рамках первого подхода теоретические постулаты деятельности монополистических рыночных структур переносились на анализ международных рынков. При этом заграничные инвестиции считались одной из форм конку рентной борьбы между крупными корпорациями, одним из орудий в стратегии максимизации общих прибылей [4]. Представители второго подхода пытались интегрировать крупные международные корпорации в качестве важного институционального фактора в теорию сравнительных издержек и таким образом приспособить исходные предпосылки этой теории к современным условиям. С позиций теоретико-методологических основ, речь шла о попытках интегрировать в единую теорию международных экономических отношений подходы и категории различных направлений политэкономии. Например, дела лись попытки объяснить заграничные инвестиции движением капитала между странами, обусловленным различием в процентных ставках или продиктованным стремлением минимизировать риск инвестора путем образования как можно более диверсифицированного пакета ценных бумаг [12. С. 321–325]. Другие работы показывали, что рыночные механизмы не способны выявить и реализовать скрытые резервы эффективности, таящиеся 40 в крупной организации. В частности этому посвящены работы Г. Лейбенстейна, который, наблюдая за крупной корпорацией, установил, что рыночный механизм цен на товары и факторы производства не могут выявить внутренних резервов экономии труда и средств производства. Такого рода резервы внутренней производительности, не реагирующие на «сигналы» цен и заработков, автор назвал «х-эффективность» [10. С. 37–44]. В результате анализа основных институциональных и неоинституциональных концепций, в рамках которых исследуется природа фирмы и предпосылки формирования крупных интегрированных корпоративных структур, можно заключить, что для большинства авторов фирма представляет собой механизм координации хозяйственной деятельности, принципиально отличный от рыночного механизма свободных цен, при этом масштаб фирмы и формы интеграции (кооперации фирм) зависят от двусторонней экономии трансакционных издержек, т. е. издержек осуществления рыночных трансакций и издержек административного управления, а разнообразие организационноуправленческих форм определяется непосредственно трансакционными издержками и внешней средой. Кроме того, фирма представляется как пучок прав собственности на ресурсы, которые обмениваются и закрепляются долгосрочными контрактами. Однако вопросы взаимоотношений власти внутри фирмы не рассматриваются, они заменяются на «внутренний рынок», при этом отсутствует объяснение того, как выбирается организационно-управленческая форма, оптимальная для данного типа рынка, и, самое главное, не решен вопрос о взаимодействиях между фирмой и институциональной системой общества. Таким образом, рассмотрев исторические предпосылки формирования корпоративных структур, можно сделать следующие выводы. Изучение процессов укрупнения промышленных предприятий началось еще в начале XIX в. представителями классической и неоклассической школ экономической теории, которые в своих трудах констатировали факт успешного существования крупных промышленных предприятий, для них были определены основные законы существования и модели управления. Основным недостатком классического подхода стала неизученность особенностей и механиз- Д. А. Сорокин мов формирования таких предприятий. В трудах К. Маркса, В. Ленина и Р. Гильфердинга уделяется особое внимание особенностям концентрации производства. В соответствии с теориями указанных авторов корпорация возникла как результат слияния банковского и промышленного капиталов. Определяющую роль играл промышленный капитал (в случае если индустрия страны была более развита, чем банковская сфера) либо банковский капитал (в противном случае). В обоих случаях слияние капиталов обусловливалось тем, что промышленная сфера являлась наиболее перспективной с позиции получения прибыли. Формы перехода одного вида капитала в другой (варьировались от денежной формы до формы фондовых ценностей) определялись рыночными условиями. В рамках институционального и неоинституционального подходов к формированию корпоративных структур была изучена институциональная природа фирмы, объяснены преимущества кооперации и интеграции, изучение этих вопросов было продолжено в рамках теории игр. Экономическая сущность корпоративного сектора определяется тем, что осуществление широкомасштабной инвестиционной деятельности всегда предполагает высокую концентрацию денежных ресурсов и создание благоприятных условий для их мобилизации, что обусловливает появление на практике хозяйственных структур различной степени сложности и организационно-правового уст ройства, адекватных уровню развития рынка, в том числе требованиям эффективного перелива капитала в точки роста. В наибольшей степени этим требованиям отвечают корпорации (корпоративные структуры) — 1) организация, поставившая перед собой определенные цели, действующая на общественное благо, обладающая определенными правами и обязанности, в соответствии с законодательством, являющаяся юридическим лицом, действующая на постоянной основе и несущая ограниченную ответственность; 2) объединение физических и юридических лиц и капиталов для осуществления социально-полезной деятельности. Среди основных причин возникновения интегрированных корпоративных форм бизнеса можно выделить следующие: – возможность осуществления совместных дорогостоящих инвестиционных проектов; – возможность обеспечить наивысшую экономическую эффективность при сочетании пре- Генезис и развитие концентрации капитала как базиса экономической инфраструктуры имуществ концентрации материальных и нематериальных активов; – возможность быстрого обновления производства и технологий; возможность диверсификации производства, дающая эффект усреднения колебания конъюнктуры, быстрого переключения капиталов из одних отраслей в другие; – возможность кооперирования в снабженческо-сбытовой сфере ради экономии соответствующих издержек; – возможность оптимизации материальнофинансовых потоков, в том числе с точки зрения минимизации налогообложения; – сокращение потребности в оборотных средствах за счет повышения платежной дисциплины между партнерами, использование ими кредитов, трансфертных цен; – экономия на трансакционных издержках за счет сокращения числа трансакций — разного рода сделок, договоров, контрактов и т. д. Таким образом, обобщая побудительные причины создания и деятельности корпоративных структур, можно выявить основные факторы их формирования, которые следует отнести к доминирующим в развитии интеграционных объединений. К ним относятся факторы организационного оформления и развития финансового капитала, технологические (достижение эффектов масштаба, синергии), рыночные (экономия на трансакционных издержках) и управленческие. Рассмотрев исторические предпосылки, механизмы формирования корпораций и экономическое содержание понятия «корпоративная структура», можно выявить некоторые их особенности: – характеристика мирового рынка подтверждает, что процессы концентрации, охватывающие как сферу производства, так и сферу обращения и финансово-кредитную сферу, являются предпосылками возникновения интегрированных корпоративных структур, сам процесс их формирования можно определить как закономерное экономическое явление; – существование и функционирование финансового капитала как формы сращивания промышленного и банковского капитала имеет международный характер и наиболее ярко проявляется в крупных международных объединениях, представляющих собой наиболее сложный вид корпоративной структуры, именуемых транснациональными корпорациями; 41 – процессы монополизации в настоящее время ограничиваются интеграционными процессами за счет возникновения конкуренции капитала; – специфика управления капиталом в корпоративных структурах определяется наличием в них банковского и промышленного капиталов и особенностями их функционирования в современной экономике; – наличие в структуре групп акционерных обществ определяет особенности в формировании, распределении и использовании капитала; – вид, структура и организационно-правовая форма объединения обусловливают специфику управления; – концентрация банковского капитала в условиях объединенной группы дает новые формы и направления деятельности банка. Список литературы 1. Baumol, W. On the Theory of Oligopoly / W. Baumol // Economica. 1958. № 25. P. 187–198. 2. Begg, D. Economics / D. Begg, S. Fischer, R. Dornbusch // Economica. 1997. № 4. P. 200. 3. Bocquet, R. Concurrence et cooperation. Une approche du systeme industrial par les conventions. Dans Firms et economie industrielle / R. Bocquet, O. Servais. P., 1997, P. 21–38. 4. Caves, R. E. International Corporations: the Industrial Economics of Foreign Investment / R. E. Caves // Economica. 1971. № 38. P. 1–27. 5. Chandler, А. D. The Visible Hand / А. D. Chandler. Cambridge, 1977. 6. Coase R. The Nature of the Firm / R. Coase // Economica. 1937. № 4. P. 390. 7. Williamson, O. E. Markets and Hierachies / O. E. Williamson. N. Y., 1975. 8. Hart, O. Firms, Contranct, and Financial Structure / O. Hart. Oxford, 1995. Ch. 2. P. 27–55. 9. Knight, F. Risk, Uncertainty and Profit / F. Knight. N. Y., 1965. C. 53. 10. Leibenstein, H. Beyond Economic Man / H. Leibenstein. Cambridge, 1976. P. 37–44. 11. Marris, R. A Model of the Managerial Enterprise / R. Marris // Quaterly Journal of Economics. 1963. № 77. P. 185–209. 12. Mundell, R. A. International Trade and Factor Mobility / R. A. Mundell // The American Economic Review. 1957. Vol. 47, № 3. P. 321–325. 13. Lecture on The Nature of the Firm // Journal of Law, Economics, and Organization. 1988. № 4. P. 35. 42 14. The Corporate Economy / Ed. by R. Marris and A. Wood. Cambridge, 1971. 15. Бархатов, В. И. Формирование эффективного рынка финансового капитала в трансформируемой экономике / В. И. Бархатов, М. А. Усачев, Е. П. Ходоровский : монография. Челябинск: Издво ЮУрГУ, 2003. С. 24. 16. Белоусенко, М. В. Исследовательская парадигма институциональной теории фирмы [Электронный ресурс]. Режим доступа: http://ie.boom. ru/Essay.htm. 17. Гильфердинг, Р. Финансовый капитал / Р. Гильфердинг. М., 1922. С. 368. 18. Гильфердинг, Р. Финансовый капитал / Р. Гильфердинг. М., 1931. С. 226. 19. Гильфердинг, Р. Финансовый капитал. Исследование новейшей фазы в развитии капитализма / Р. Гильфердинг. М., 1959. С. 288. 20. Глух, Н. А. Дж. К. Гэлбрейт: концепции зрелой корпорации и нового социализма : лекция [Электронный ресурс]. Режим доступа: http:// gallery.economicus.ru. 21. История экономических учений: (современный этап) / под ред. А. Г. Худокормова. М. : Инфра-М, 1998. С. 254. 22. Маркс, К. Сочинения / К. Маркс, Ф. Энгельс. Т. 23. С. 157. 23. Капелюшников, Р. Экономическая теория прав собственности / Р. Капелюшников. М., 1990. С. 85. 24. Коуз, Р. Природа фирмы / Р. Коуз // Вехи экономической мысли. Теория фирмы / под ред. В. М. Гальперина. СПб. : Экон. шк., 2000. C. 21. 25. Кризис современной буржуазной политэкономии / отв. ред. А. Г. Милейковский, Ш. Геретик, И. М. Осадчая. М. : Мысль ; Братислава : Правда, 1980. С. 184. 26. Ленин, В. И. Империализм как высшая стадия капитализма / В. И. Ленин // Полн. собр. соч. Т. 27. С. 310. 27. Ленин, В. И. Полное собрание сочинений. 5-е изд. / В. И. Ленин. М. : Политиздат, 1980. Т. 27. С. 350. 28. Макарова, Г. Н. Командно-административный монополизм и его модификации в услови- Д. А. Сорокин ях постсоциалистической экономики / Г. Н. Макарова. Иркутск : Изд-во Иркут. гос. ун-та, 1994. С. 639. 29. Макконел, К. Экономикс / К. Макконел, С. Брю. М. : Глобус, 1992. Т. 2. С. 399. 30. Маркс, К. Экономическо-философские рукописи 1844 года / К. Маркс, Ф. Энгельс // Собр. соч. 2-е изд. Т. 42. С. 58. 31. Маршалл, А. Принципы экономической науки / А. Маршалл. М., 1993. Т. 1, гл. 9. С. 347. 32. Норт, Д. Институты, институциональные изменения и функционирование экономики / Д. Норт. М. : Фонд экон. кн. «Начала», 1997. С. 97–134. 33. Розанова, Н. М. Эволюция взглядов на природу фирмы в западной экономической науке / Н. М. Розанова // Вопр. экономики. 2002. № 1. С. 50–67. 34. Розанова, Н. М. Эволюция взглядов на конкуренцию и практика антимонопольного регулирования: опыт стран с развитой рыночной экономикой [Электронный ресурс]. Режим доступа: http://economics.boom.ru/Articles.htm. 35. Селигмен, Б. Основные течения современной экономической мысли / Б. Селигмен. М. : Прогресс, 1968. С. 251. 36. Смит, А. Исследование о природе и причинах богатства народов / А. Смит. М., 1997. Кн. 1. С. 59. 37. Современный экономический словарь. М. : Инфра-М, 1999. С. 17. 38. Уильмсон, О. Экономические институты капитализма / О. Уильмсон. СПб., 1996. С.48 39. Управление и корпоративный контроль в акционерном обществе : практ. пособие / под ред. Е. П. Губина. М. : Юристъ. 1999. С. 14. 40. Хикс, Дж. Стоимость и капитал / Дж. Хикс. М., 1993. С. 177–183. 41. Шаститко, А. Е. Теория фирмы: альтернативные подходы / А. Е. Шаститко // Рос. экон. журн. 1995. № 8. С. 101. 42. Шумпетер, И. Капитализм, социализм и демократия / И. Шумпетер. М., 1995. С. 130.