Практические аспекты применения некоторых норм Налогового

реклама

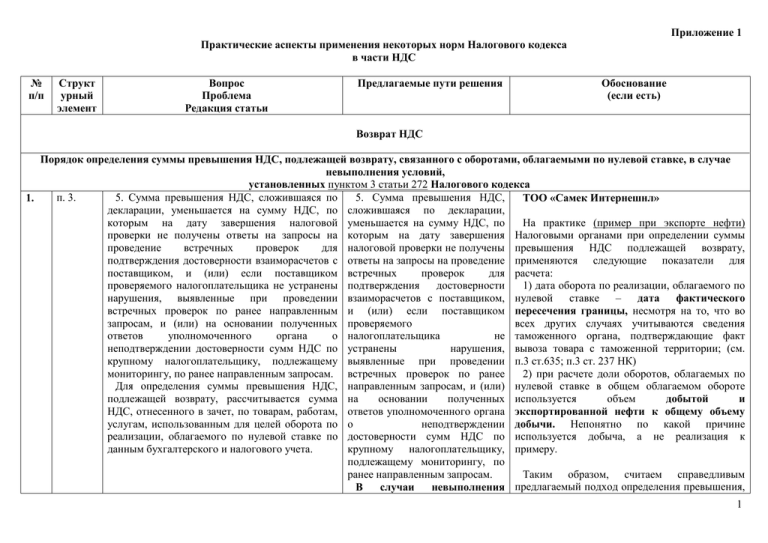

Приложение 1 Практические аспекты применения некоторых норм Налогового кодекса в части НДС № п/п Структ урный элемент Вопрос Проблема Редакция статьи Предлагаемые пути решения Обоснование (если есть) Возврат НДС Порядок определения суммы превышения НДС, подлежащей возврату, связанного с оборотами, облагаемыми по нулевой ставке, в случае невыполнения условий, установленных пунктом 3 статьи 272 Налогового кодекса п. 3. 5. Сумма превышения НДС, сложившаяся по 5. Сумма превышения НДС, 1. ТОО «Самек Интернешнл» декларации, уменьшается на сумму НДС, по сложившаяся по декларации, которым на дату завершения налоговой уменьшается на сумму НДС, по На практике (пример при экспорте нефти) проверки не получены ответы на запросы на которым на дату завершения Налоговыми органами при определении суммы проведение встречных проверок для налоговой проверки не получены превышения НДС подлежащей возврату, подтверждения достоверности взаиморасчетов с ответы на запросы на проведение применяются следующие показатели для поставщиком, и (или) если поставщиком встречных проверок для расчета: проверяемого налогоплательщика не устранены подтверждения достоверности 1) дата оборота по реализации, облагаемого по нарушения, выявленные при проведении взаиморасчетов с поставщиком, нулевой ставке – дата фактического встречных проверок по ранее направленным и (или) если поставщиком пересечения границы, несмотря на то, что во запросам, и (или) на основании полученных проверяемого всех других случаях учитываются сведения ответов уполномоченного органа о налогоплательщика не таможенного органа, подтверждающие факт неподтверждении достоверности сумм НДС по устранены нарушения, вывоза товара с таможенной территории; (см. крупному налогоплательщику, подлежащему выявленные при проведении п.3 ст.635; п.3 ст. 237 НК) мониторингу, по ранее направленным запросам. встречных проверок по ранее 2) при расчете доли оборотов, облагаемых по Для определения суммы превышения НДС, направленным запросам, и (или) нулевой ставке в общем облагаемом обороте подлежащей возврату, рассчитывается сумма на основании полученных используется объем добытой и НДС, отнесенного в зачет, по товарам, работам, ответов уполномоченного органа экспортированной нефти к общему объему услугам, использованным для целей оборота по о неподтверждении добычи. Непонятно по какой причине реализации, облагаемого по нулевой ставке по достоверности сумм НДС по используется добыча, а не реализация к данным бухгалтерского и налогового учета. крупному налогоплательщику, примеру. подлежащему мониторингу, по ранее направленным запросам. Таким образом, считаем справедливым В случаи невыполнения предлагаемый подход определения превышения, 1 условий, установленных пунктом 3 статьи 272 Налогового кодекса, превышение возвращается плательщику НДС в доле оборота, облагаемого по нулевой ставке, в общем облагаемом обороте, определенным в соответствии с главами 31 и 37-1 Налогового кодекса. подлежащего возврату, так как в случаи выполнения условий п. 3 ст. 272 НК, налогоплательщику подлежит возврату вся сумма превышения НДС, т.е 100%, а в случаи невыполнения только в доле. Корпоративный подоходный налог 2. п. ст.70 5 Статья 70. Внесение изменений и дополнений в налоговую отчетность … 5. Не допускается внесение налогоплательщиком (налоговым агентом) изменений и дополнений в соответствующую налоговую отчетность: 1) проверяемого налогового периода - в период проведения (с учетом продления и приостановления) комплексных и тематических проверок по видам налогов и других обязательных платежей в бюджет, обязательным пенсионным взносам и социальным отчислениям, указанным в предписании на проведение налоговой проверки; Статья 70. Внесение изменений и дополнений в налоговую отчетность … 5. Не допускается внесение налогоплательщиком (налоговым агентом) изменений и дополнений в соответствующую налоговую отчетность: 1) проверяемого налогового периода - в период проведения (с учетом продления и приостановления) комплексных и тематических проверок по видам налогов и других обязательных платежей в бюджет, обязательным пенсионным взносам и социальным отчислениям, указанным в предписании на проведение налоговой проверки. Данное ограничение не ТОО «Казцинк» Для крупных налогоплательщиков, подлежащих мониторингу, согласно статье 274 НК РК применяет упрощенный порядок возврата превышения налога на добавленную стоимость. По вопросу подтверждения достоверности сумм НДС, предъявленных к возврату, проводятся тематические проверки, в ходе которых устанавливаются отдельные несоответствия данных налогоплательщикапокупателя, отраженных в Реестре по форме 300.08 «Реестр счетов-фактур по приобретенным товарам, работам, услугам» с данными поставщиков, отраженными в Реестре по форме 300.07 «Реестр счетов-фактур по реализованным товарам, работам, услугам». Расхождения возможны в номере или дате счетов-фактур, в суммах оборота или НДС или в том случае, если поставщик в своей налоговой отчетности не отразил счета-фактуры, выписанные в адрес покупателя Для подтверждения достоверности сумм НДС по счетам-фактурам, в которых ранее были 2 распространяется на внесение изменений и (или) дополнений в целях исправления технических ошибок в ранее представленную налоговую отчетность по НДС, не влияющих на размер облагаемого оборота и суммы НДС; 3. Статья 103 Статья 103. Вычет по вознаграждению Сумма вознаграждения определяется в размере признанного в соответствии с настоящим пунктом вознаграждения, которое выплачено: 1) в отчетном налоговом периоде в пределах суммы вознаграждения, признанной расходом в отчетном налоговом периоде и (или) в налоговых периодах, предшествующих отчетному налоговому периоду; Статья 103. вознаграждению Вычет по Сумма вознаграждения по кредитам (за исключением межбанковских кредитов) определяется в размере признанного в соответствии с настоящим пунктом вознаграждения, которое выплачено: выявлены расхождения, поставщику необходимо устранить нарушения и представить дополнительную налоговую отчетность. Однако, принимая во внимание, что проверки по указанному вопросу проводятся повсеместно, и в период проверки, согласно п.п.1 п. 5 ст. 70 НК РК не допускается внесение изменений и дополнений в соответствующую налоговую отчетность, то получить подтверждение достоверности сумм НДС можно только по окончании налоговой проверки поставщика. При этом, не подтвержденные суммы НДС, ранее предъявленные к возврату, должны быть внесены проверяемым налогоплательщиком в бюджет с учетом начисленной пени. В связи с этим, должна быть возможность для подтверждения сумм НДС по счетамфактурам, в которых выявлены расхождения в номере или дате счета-фактуры, вызванных техническими ошибками, но отраженных в налоговой отчетности поставщика и не устраненные в связи с проводимой налоговой проверкой, руководствоваться оригиналами счетов-фактур, выставленных поставщиками, на основании которых НДС был отнесен в зачет. АО «АТФБанк» В случае невозможности исключения данного абзаца предусмотреть иной порядок отнесения на вычеты по вознаграждению по депозитам (вкладам) и долговым ценным бумагам по следующим основаниям: 1)количество полученных депозитов (вкладов) юридических и физических лиц выражается сотнями тысяч, а у крупных банков миллионами депозиторов (вкладчиков). 2) налоговый орган при проведении налоговой 3 2) в налоговых периодах, предшествующих 1) в отчетном налоговом отчетному налоговому периоду, в пределах периоде в пределах суммы суммы вознаграждения, признанной расходом в вознаграждения, признанной отчетном налоговом периоде. расходом в отчетном налоговом периоде и (или) в налоговых периодах, предшествующих отчетному налоговому периоду; 2) в налоговых периодах, предшествующих отчетному налоговому периоду, в пределах суммы вознаграждения, признанной расходом в отчетном налоговом периоде. Сумма вознаграждения по депозитам (вкладам) и долговым ценным бумагам определяется в размере признанного в соответствии с настоящим пунктом вознаграждения, которое начислено в отчетном налоговом периоде. проверки также не сможет администрировать правильность указанных сумм вознаграждения по той же причине; 3) начисление расходов по вознаграждению в иностранной валюте осуществляется ежедневно с применение рыночного курса обмена валют, установленного на дату совершения операции. При изменении рыночного курса валют сумма начисленного вознаграждения в иностранной валюте переоценивается. А при выплате вознаграждения, например, на следующий год сумма расходов в тенге, относимая на вычеты, будет отличаться от суммы вознаграждения, причитающегося к выплате на дату выплаты в тенге, при том, что доходы/расходы по курсовой разнице относятся в СГД/на вычеты в период начисления, т.е. методом начисления; 4)в отношении вознаграждения по долговым ценным бумагам ожидаемые доходы и расходы отражаются в бухучете по методу начислений. Считаем, что отнесение на вычеты также как и в налогооблагаемый доход должно осуществляться по методу начислений. Как правило, выплата вознаграждения по ним осуществляется два раза в год. Суммы вознаграждений выражаются в миллиардах тенге. В случае несоразмерного отнесения на доходы и расходы по налоговому учету существенно исказится налоговая база, поскольку вычет по кассовому методу будет препятствовать нормальному ведению деятельности, т.к. будут отвлекать огромные средства на оплату налога. Хотелось бы узнать причину возврата вычета по вознаграждению на кассовый метод непосредственно от НК МФ. Если причиной 4 возврата к кассовому методу стало то, что начиная с 2013 года, банки относят на вычеты расходы по провизиям в соответствии с МСФО (помимо провизий на основной долг по кредитам еще и на вознаграждения по кредитам) и что для снижения размера вычетов пришли к ограничении вычета по вознаграждению у банков и попутно у проблемных заемщиков (ввели кассовый метод), то хочу обратить внимание на следующее: 1) вычет по провизиям касается выданных банками кредитов и это временное отклонение – при погашении/переклассификации/переуступке/про щении банки возвратят сумму вычета на доходы и оплатят КПН; 2)Вычет по вознаграждениям касается расходов банков за отчетный налоговый период по полученным кредитам, депозитам и размещенным эмитентом долговым ценным бумагам; 3)полетят все предварительные расчеты КПН, заложенные в бюджеты по доходам и расходам крупных налогоплательщиков, т.к. никто не предполагал, что в случае, если договором займа не предусмотрены ежемесячные платежи по вознаграждению, то на вычеты их не примут; 4)есть мнение, что с 2014 года все утрясется. А насколько адекватно было введение вычета по кассовому методу с точки зрения защиты интересов налогоплательщиков? Индивидуальный подоходный налог 4. Пп.7 дивиденды при одновременном п.1 ст. следующих условий: 156 НК выполнении дивиденды при одновременном VIP Консалтинг Действующая редакция выполнении следующих вступила в силу с 01.01.2013 г. Если рассматривать третье условия в 5 на день начисления дивидендов условий: налогоплательщик владеет акциями или долями участия, по которым выплачиваются дивиденды, на день начисления дивидендов более трех лет; налогоплательщик владеет акциями или долями участия, юридическое лицо, выплачивающее дивиденды, по которым выплачиваются не является недропользователем в течение дивиденды, более трех лет; периода, за который выплачиваются дивиденды; юридическое лицо, имущество лиц (лица), являющихся выплачивающее дивиденды, не (являющегося) недропользователями является недропользователем в (недропользователем), в стоимости активов течение периода, за который юридического лица-эмитента или юридического выплачиваются дивиденды; лица, доля участия в котором реализуется, или лиц (лица), общей стоимости активов участников имущество (являющегося) консорциума, доля участия в котором являющихся реализуется, на день такой реализации недропользователями составляет не более 50 процентов. (недропользователем), в стоимости активов юридического лица-эмитента или юридического лица, выплачивающего дивиденды, на день выплаты дивидендов , составляет не более 50 процентов. действующей редакции, то получается, что выплата дивидендов без налогообложения возможна в т.ч. при условии продажи доли участия и если эта доля участия будет …,то … . (совместили несовместимое) Данный пункт рассматривает условия освобождения от налога при выплате дивидендов, а не условия освобождения при продаже доли участия. Считаем, что изменение в данный пункт следует внести с 01.01.2013 г. Налог на добавленную стоимость 5. п.8 ст.237 Статья 237. Дата совершения оборота по реализации 8. При отсутствии в течение календарного года документов, указанных в абзацах втором, третьем части третьей пункта 1 настоящей статьи, датой совершения оборота по реализации является дата, которая наступит первой: 1) дата выписки счета-фактуры с налогом на добавленную стоимость; АО «Эйр Астана» 6 6. Пункт 8 ст 237 2) дата получения каждого платежа (независимо от формы расчета). 1) Как на практике применять данный пункт? К каким ситуациям он относится? Как начислять НДС и как потом отражать момент фактического признания дохода и НДС? Какие делать проводки. Как корректировать? 2) На какие абзацы идет ссылка в пункте (по тексту) - указанных в абзацах втором, третьем части третьей пункта 1 настоящей статьи. Непонятно. П 8 ст. 237 НК изложен в редакции: Предлагаемая редакция (редакция до внесения При отсутствии в течение календарного года изменений в данный пункт): документов, указанных в абзацах втором, третьем части третьей пункта 1 настоящей статьи, датой 8. Если работы, услуги совершения оборота по реализации является дата, реализуются на постоянной которая наступит первой: (непрерывной) основе, то датой совершения облагаемого 1) дата выписки счета-фактуры с налогом на оборота по реализации является дата, которая наступит первой: добавленную стоимость; 2) дата получения каждого платежа (независимо 1) дата выписки счета-фактуры с налогом на добавленную от формы расчета). стоимость; П 1 ст 237 2) дата получения каждого 1. Если иное не предусмотрено настоящей платежа (независимо от формы статьей, датой совершения оборота по реализации расчета). товаров является: Реализация на постоянной день передачи товара в соответствии с условиями (непрерывной) основе означает договора в месте его нахождения покупателю или выполнение работ, оказание определенному им лицу, осуществляющему услуг на основе долгосрочного доставку товара, или его доверенному лицу, если контракта при условии, что получатель работ, услуг может товар должен быть передан в месте нахождения; использовать их результаты в ТОО «VIP Консалтинг» Статья 237 НК определяет дату совершения оборота. В прежней редакции было четко определено, если работы, услуги проводятся на постоянной основе, то тот НДС, который принят в зачет в отношении полученных товаров, работ и услуг для их выполнения подлежит «возмещению» через облагаемый оборот. Согласно текущей редакции датой оборота признается дата каждого платежа ( при условии , что работы, услуги не выполнялись, счетфактура не выписывалась), которая осталась не закрытой на конец года. Следовательно, датой совершения оборота является 31.12.ХХ г. С датой понятно, но возникает вопрос- какая величина должны быть признан в качестве оборота? Ст. 238 НК по этому поводу ни чего не определяет. В качестве рассуждения: Если все полученные авансы и не закрытые на конец года, даже если они получены под поставку товаров, работ, услуг в следующем году подлежат признанию в качестве оборота, т.е. 7 день передачи товара покупателю или его доверенному лицу в месте, определенном условиями договора, если не предусмотрена обязанность продавца по передаче покупателю товара в месте его нахождения. Датой совершения оборота по реализации работ, услуг является день выполнения работ, оказания услуг. 7. ст. 237 п. 1 п. 8 Статья 237. Дата совершения оборота по реализации 1. Если иное не предусмотрено настоящей статьей, датой совершения оборота по реализации товаров является: день передачи товара в соответствии с условиями договора в месте его нахождения покупателю или определенному им лицу, осуществляющему доставку товара, или его доверенному лицу, если товар должен быть передан в месте нахождения; день передачи товара покупателю или его доверенному лицу в месте, определенном условиями договора, если своей производственной несуществующий оборот. деятельности в день Кроме того, если авансы признавать в качестве выполнения работ, оказания оборота, то следует выписать счет- фактуру, что услуг. противоречит ст. 263 и ст. 238 НК. Если счет фактура будет выписаны, то покупатель имеет право на зачет НДС, в от же время он не имеет право на зачет т.к. работы, услуги не получены. В следующем году когда будет фактически оказаны работы, услуги как должен признаваться оборот – корректировать несуществующий оборот отзывать ранее выписанную с-фактуру и формировать оборот по оказанным работам, услугам. Что в этой ситуации должен делать покупатель – когда он имеет право на зачет?! Если редакцию п.8 ст. 237 НК оставить без изменения, то необходимо ст. 238 НК дополнить определением облагаемого оборота применительно к п.8 ст. 237 НК, также необходимо внести дополнения в ст. 256 и 258, 263 НК. В связи с изложенным, считаем необходимым вернуться к прежней редакции п.8 ст. 237 НК, при чем с 01.01.2012 г. Статья 237. Дата ФМК совершения оборота по В отношении п.1: Корректировка редакции в целях облегчения реализации налогового администрирования 1. Если иное не процесса предусмотрено настоящей (отслеживания даты передачи товара) и во статьей, датой совершения избежание разницы между датой признания оборота по реализации дохода по КПН и налогооблагаемого оборота по товаров является день НДС. отгрузки (передачи) товаров. В отношении п.8: … 8. Если работы, услуги Корректировка редакции в целях применения реализуются на постоянной положения в отношении только работ, услуг, (непрерывной) основе, то осуществляемых на постоянной (непрерывной) датой совершения основе. 8 не предусмотрена обязанность продавца по передаче покупателю товара в месте его нахождения. … 8. При отсутствии в течение календарного года документов, указанных в абзацах втором, третьем части третьей пункта 1 настоящей статьи, датой совершения оборота по реализации является дата, которая наступит первой: 1) дата выписки счета-фактуры с налогом на добавленную стоимость; 2) дата получения каждого платежа (независимо от формы расчета). 8. П.7 ст.263 облагаемого оборота по реализации является дата, которая наступит первой: 1) дата выписки счетафактуры с налогом на добавленную стоимость; 2) дата получения каждого платежа (независимо от формы расчета). Реализация на постоянной (непрерывной) основе означает выполнение работ, оказание услуг на основе долгосрочного контракта при условии, что получатель работ, услуг может использовать их результаты в своей производственной деятельности в день выполнения работ, оказания услуг. В случае вывоза товаров в таможенной Вопрос: означает ли это, что процедуре экспорта счет-фактура выписывается дата выписки счета-фактуры в не позднее даты совершения оборота по случае вывоза в таможенной реализации. процедуре экспорта ограничивается одним днемдатой совершения оборота? Предлагаем оставить дату выписки счет-фактуры в старой редакции. Предлагается ввести в действие ретроспективно с 2012 г. КПО б.в На практике для выписки счета-фактуры на экспорт нефти требуется дата отгрузки и цена, для определения которой требуется котировальный период. Для расчета котировального периода берутся цены за предшествующих 2 дня до сотгрузки ,день отгрузки и 2 дня после дня погрузки. Только после того, как будут опубликованы официальные цены бирж рассчитывается цена. Непроизводственные платежи 9. Ст. 381 Статья 381. Базовые ставки на земли населенных пунктов (за исключением придомовых земельных участков) АО «АТФБанк» Просим пояснить, влияет ли эта привязка на классификатор на определение плательщика 9 При этом категории населенных пунктов устанавливаются в соответствии с классификатором административнотерриториальных объектов, утвержденным государственным уполномоченным органом в области технического регулирования. 10. Стать я 396 Статья 396. Оъект налогообложения 1. Объектом налогообложения для индивидуальных предпринимателей, за исключением индивидуальных предпринимателей, не осуществляющих ведение бухгалтерского учета и составление финансовой отчетности в соответствии с законодательным актом Республики Казахстан о бухгалтерском учете и финансовой отчетности, и юридических лиц являются находящиеся на территории Республики Казахстан: 1) здания, сооружения, относящиеся к таковым в соответствии с классификацией, установленной государственным уполномоченным органом в области технического регулирования, и учитываемые в составе основных средств или инвестиций в недвижимость в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности; земельного налога? Может ли филиалом юридического лица оплата проводиться земельного налога за объекты налогообложения, расположенные не по месту основной деятельности филиала? Вопрос возник в связи с тем, что одна из аудиторских компаний поставила под сомнение такую возможность. АО «АТФБанк» Просим пояснить, влияет ли эта привязка на классификатор на определение плательщика налога на имущество? Может ли филиалом юридического лица проводиться оплата налога на имущество за объекты налогообложения, расположенные не по месту основной деятельности филиала? Вопрос возник в связи с тем, что одна из аудиторских компаний поставила под сомнение такую возможность. 10