8 января 2016 г

реклама

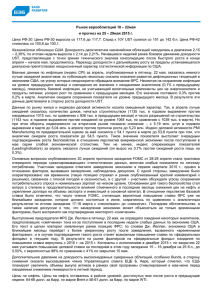

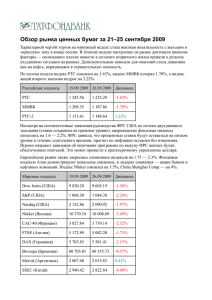

Рынок еврооблигаций 21 – 25 декабря и прогноз на 28 декабря 2015 г.– 8 января 2016 г. Цена РФ-42. Цена РФ-42 понизилась со 95,5 до 95,0. Спрэд по доходности к 30Y UST расширился с 302 б.п. до 304 б.п. Казначейские облигации США. Доходность десятилетних казначейских облигаций повысилась с 2,21% до 2,24%. Умеренный рост доходности длинных UST был обусловлен повышением долгосрочных ожиданий по инфляции в условиях начавшейся технической коррекции вверх на рынке нефти. Поводом к ней стали два сигнала в пользу укрепления мировой конъюнктуры, поступившие в начале недели. Первым из них послужили заявления правительства и Компартии Китая по итогам завершившейся в понедельник, 21 декабря, ежегодной конференции по планированию: о необходимости повышения «гибкости» денежно-кредитной политики и создания соответствующих условий для структурных реформ. Вторым – опубликованные во вторник сильные данные по ВВП США за 3 кв. 2015 г., рост на 2,0% согласно третьей оценке, лучше прогноза роста на 1,9%, с опережающим ростом личного потребления в ВВП на 3,0%. В сумме полученная информация способствовала росту фондовых индексов, причем не только за счет коррекции вверх по ценам акций компаний сырьевого сектора, но и других, на ослаблении опасений в отношении развития дефляционных тенденций в Европе и США. В этих условиях также продолжила постепенно повышаться оценка вероятности повышения целевой ставки ФРС по «федеральным фондам» на 25 б.п., в диапазон 0,50 – 0,75% по итогам мартовского (второго в 2016 г.) заседания. В расчете по фьючерсам на Fed Funds к концу дня 24 декабря она составила 51% по сравнению с 43% в конце прошлой недели. Немногочисленные данные по США, опубликованные на короткой неделе перед рождественскими праздниками, были смешанными. Хуже ожиданий вышел показатель заказов на средства производства без учета оборудования военного назначения за ноябрь: объемы заказов снизились на 0,4% против прогноза снижения на 0,2%. Тем не менее, важные данные по потребительскому сектору были крепкими. Личные доходы и расходы в ноябре увеличились на 0,3% (в части доходов – сильнее прогноза), отчет Мичиганского университета показал улучшение потребительских настроений – соответствующий индекс вырос с 91,3 в ноябре до 92,6 к концу декабря (лучше прогноза). Инфляция в потребительских расходах (индекс PCE) по данным за ноябрь в годовом выражении, как и ожидалось, составила 0,4%, что было выше октябрьских 0,2% и соответствовало прогнозу ФРС по ее постепенному росту в среднесрочной перспективе. Нефть. После падения примерно на 20% с конца ноября цены ближайших фьючерсов на нефть марки Brent за неделю повысилась на 5%, до 37,9 долл. за барр., а на нефть марки WTI - на 10%, до 38,1 долл. за барр. Фактором к более сильному росту цены WTI стало снятие запрета на экспорт нефти из США, одобренное президентом в конце предшествующей недели после принятия решения Конгрессом, и вышедшие в среду данные о снижении запасов нефти в США на 5,9 млн. барр. против прогноза увеличения на 1,2 млн. барр. Доллар/евро. Евро к доллару укрепился с 1,084 до 1,098. Развивающиеся рынки. Конъюнктура на развивающихся рынках улучшилась на фоне повышения цен на товарных рынках и некоторого улучшения ожиданий по мировой конъюнктуре. Спрэд по доходности к UST, измеряемый через индекс EMBI+, сузился с 420 б.п. до 414 б.п. Россия. Российские рынки учитывали отскок вверх по ценам на нефть. К концу недели, тем не менее, спрос на российские активы начал снижаться на мотивах выхода из рискованных инструментов перед предстоящими в России десятидневными новогодними праздниками. Рубль за неделю укрепился с 70,94 до 70,76 руб. за долл. (в среду укреплялся до 69,82 руб. за долл.) Объем золотовалютных резервов ЦБ РФ за неделю с 11 по 18 декабря понизился с 371,2 млрд. долл. до 368,9 млрд. долл. Прогноз. В настроениях участников рынка начинает преобладать сценарий, предложенный ФРС на заседании 15 – 16 декабря: повышение базовой ставки на 25 б.п. на каждом втором заседании в 2016 г. в условиях относительно крепкой конъюнктуры и постепенного (медленного) повышения инфляции. Он может подвергнуться значительной корректировке только в случае возникновения каких-либо неожиданных обстоятельств. Угрозы подобного рода, например, могли бы исходить из Китая, но в настоящий момент их вероятность оценивается как невысокая. Более точные ориентиры для движения в рамках обозначенного сценария должны поступить в начале января, когда будут опубликованы новые показатели деловой конъюнктуры (ISM-PMI) в главных центрах мировой экономики (США, еврозона, Китай), и данные по рынку труда США за декабрь. Ожидания по ним довольно смешанные. Так, предполагается, что индекс деловой активности в промышленном секторе США ISM Manufacturing второй месяц подряд покажет значение ниже условной границы в 50 пунктов (разделяющей рост и снижение деловой активности) – 49,0 пункта, что, тем не менее, выше его ноябрьского значения 48,6 пункта. Однако такую динамику, вероятно, в большей степени следует связывать со сжатием в нефтедобывающей промышленности США и рассматривать как временную. Другие важные показатели, напротив, предполагаются сильными: темпы создания новых рабочих мест (change in non-farm payrolls) в декабре составят 200 тыс., а рост заработной платы по показателю Average Hourly Earnings в годовом выражении ускорится с 2,3% в ноябре до 2,8%. Выход данных на уровне таких ожиданий будет рассматриваться как подтверждение развития ситуации в рамках относительно оптимистичных прогнозов ФРС. Это окажет умеренную поддержку фондовым рынкам и будет продолжать удерживать доходность UST в сравнительно узком диапазоне 2,20 – 2,40%. В связи с новой волной падения мировых цен на нефть, а также ухудшения показателей потребительской активности за последнее время многие крупные банки и международные организации пересмотрели к ухудшению прогнозы по России. Этот фактор, по крайней мере, в ближайшие месяцы будет препятствовать сужению спрэдов российских еврооблигаций к базовым активам либо действовать к его расширению. Прогноз по доходности 10Y UST: движение немногим выше уровня 2,20%. Прогноз по цене РФ-42: небольшое снижение, колебания в диапазоне 93,0 - 95,0.