Полная версия научной работы 187 КБ

реклама

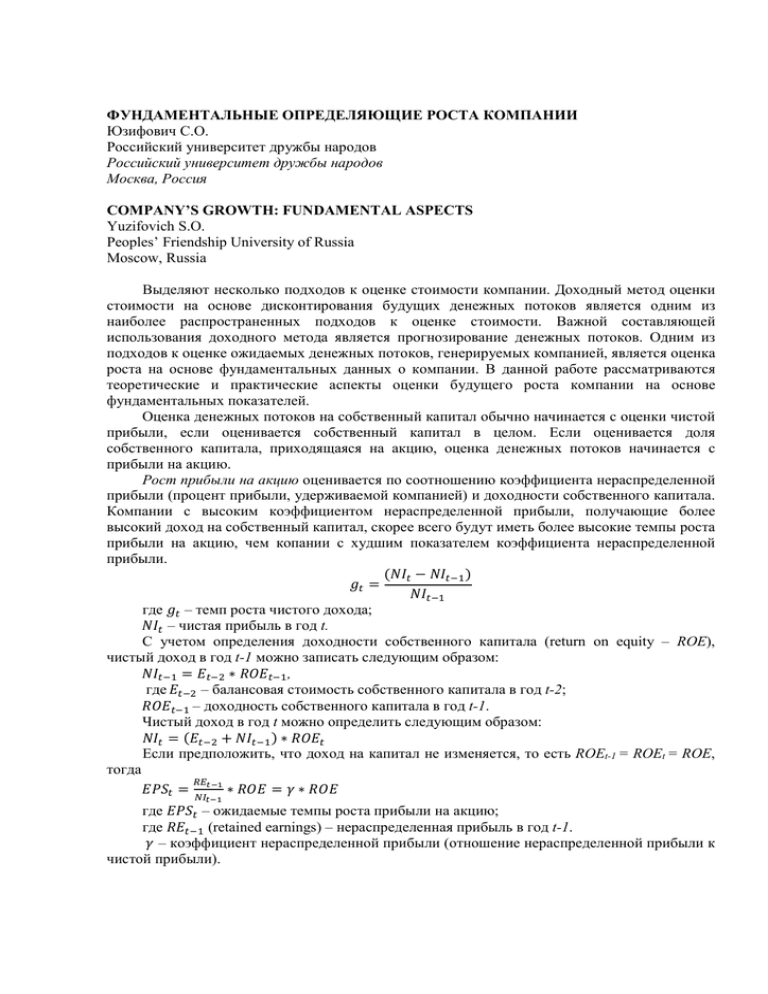

ФУНДАМЕНТАЛЬНЫЕ ОПРЕДЕЛЯЮЩИЕ РОСТА КОМПАНИИ Юзифович С.О. Российский университет дружбы народов Российский университет дружбы народов Москва, Россия COMPANY’S GROWTH: FUNDAMENTAL ASPECTS Yuzifovich S.O. Peoples’ Friendship University of Russia Moscow, Russia Выделяют несколько подходов к оценке стоимости компании. Доходный метод оценки стоимости на основе дисконтирования будущих денежных потоков является одним из наиболее распространенных подходов к оценке стоимости. Важной составляющей использования доходного метода является прогнозирование денежных потоков. Одним из подходов к оценке ожидаемых денежных потоков, генерируемых компанией, является оценка роста на основе фундаментальных данных о компании. В данной работе рассматриваются теоретические и практические аспекты оценки будущего роста компании на основе фундаментальных показателей. Оценка денежных потоков на собственный капитал обычно начинается с оценки чистой прибыли, если оценивается собственный капитал в целом. Если оценивается доля собственного капитала, приходящаяся на акцию, оценка денежных потоков начинается с прибыли на акцию. Рост прибыли на акцию оценивается по соотношению коэффициента нераспределенной прибыли (процент прибыли, удерживаемой компанией) и доходности собственного капитала. Компании с высоким коэффициентом нераспределенной прибыли, получающие более высокий доход на собственный капитал, скорее всего будут иметь более высокие темпы роста прибыли на акцию, чем копании с худшим показателем коэффициента нераспределенной прибыли. (ܰܫ௧ − ܰܫ௧ିଵ ) ݃௧ = ܰܫ௧ିଵ где ݃௧ – темп роста чистого дохода; ܰܫ௧ – чистая прибыль в год t. С учетом определения доходности собственного капитала (return on equity – ROE), чистый доход в год t-1 можно записать следующим образом: ܰܫ௧ିଵ = ܧ௧ିଶ ∗ ܴܱܧ௧ିଵ , где ܧ௧ିଶ – балансовая стоимость собственного капитала в год t-2; ܴܱܧ௧ିଵ – доходность собственного капитала в год t-1. Чистый доход в год t можно определить следующим образом: ܰܫ௧ = (ܧ௧ିଶ + ܰܫ௧ିଵ ) ∗ ܴܱܧ௧ Если предположить, что доход на капитал не изменяется, то есть ROEt-1 = ROEt = ROE, тогда ோா ܵܲܧ௧ = ேூషభ ∗ ܴܱܧܱܴ ∗ ߛ = ܧ షభ где ܵܲܧ௧ – ожидаемые темпы роста прибыли на акцию; где ܴܧ௧ିଵ (retained earnings) – нераспределенная прибыль в год t-1. ߛ – коэффициент нераспределенной прибыли (отношение нераспределенной прибыли к чистой прибыли). Влияние изменения дохода на собственный капитал. Рассмотрим ситуацию, когда доход на собственный капитал меняется во времени. Если компания увеличивает доход на собственный капитал, дополнительный рост можно записать как функцию изменений дохода на собственный капитал: (ோைா ିோைாషభ ) ߙ= , ோைாషభ где ܴܱܧ௧ есть доход на собственный капитал в период t; ߙ – дополнение к ожидаемым темпам роста. Повышение дохода на собственный капитал будет стимулировать темпы роста, понижение дохода на собственный капитал обеспечит падение темпов роста. Стоит различать доход на собственный капитал для новых инвестиций и доходы на собственный капитал для существующих инвестиций. Дополнительный рост, оцененный выше, исходит не из увеличения дохода на новые инвестиции, а из изменения дохода на существующие инвестиции. Такой рост можно назвать ростом, генерируемым эффективностью. Ожидаемые темпы роста прибыли на акцию в следующем году можно записать следующим образом: (ܴܱܧ௧ − ܴܱܧ௧ିଵ ) ܵܲܧ௧ = ߛ ∗ ܴܱ ܧ+ ܴܱܧ௧ିଵ Рост чистой прибыли. Если не учитывать того, что единственным источником собственного капитала является нераспределенная прибыль, тогда рост чистого дохода может отличаться от роста прибыли на акцию. Компания может существенно увеличить чистую прибыль, выпуская новые акции для финансирования новых проектов, при этом прибыль на акцию останется невысокой. Для получения соотношения между ростом чистой прибыли и фундаментальными показателями нужен показатель инвестиций, выходящий за рамки нераспределенной прибыли. Одним из способов получить данный показатель является оценка собственного капитала компании, реинвестируемого в качестве чистых капитальных затрат и инвестиций в оборотный капитал. ܧ = ݔ݁ܽܥ− ݁ܦ+ ∆ܰ ܥܹܥ− (ܰ ܦ− )ܦܮ где ܧ – cобственный реинвестированный капитал; Capex (capital expenditure) – капитальные затраты; Dep (depreciation) – амортизация основных средств; ∆NCWC (non cash working capital) – изменения неденежного оборотного капитала; ND (new debt) – новый долг; LD (liquidated debt) – погашенный долг. Разделив полученную величину на чистую прибыль, в результате получится более широкое измерение коэффициента реинвестирования собственного капитала: ா ݇(ܧ ) = ೝ ேூ где k(Er) – коэффициент реинвестирования собственного капитала. В отличие от коэффициента нераспределенной прибыли данная величина должна значительно превышать 100%, поскольку компания может привлекать новый собственный капитал. Тогда ожидаемый рост чистого дохода можно записать следующим образом: ∆ܰܧ(݇ = ܫ ) ∗ ܴܱܧ где ROE – доход на собственный капитал. Факторы дохода на капитал. Прибыль на акцию, как и рост чистой прибыли, зависит от дохода на собственный капитал компании. Доход на собственный капитал определяется выбором левереджа1 (использование заемных средств для инвестирования). Увеличение 1 Финансовый рычаг // ГЛОССАРИЙ.RU // http://www.glossary.ru/cgi-bin/gl_sch2.cgi?RUotgtxui:p!w:,gj левереджа приведет к более высокому доходу на собственный капитал, если доход на капитал после уплаты налогов превышает выплачиваемую процентную ставку по долгу после уплаты налогов. Доход на собственный капитал можно выразить следующим образом: ாூ்∗(ଵି௧) ܴܱ ܥܱܴ = ܧ+ ∗ (ܴܱ ܥ− ݅ (1 − ))ݐ, где ܴܱ= ܥ , ா (ାா) где i – % выплаты долга (расходы на выплату процента по долгу / балансовая стоимость долга); t – налоговая ставка; D – балансовая стоимость долга; E – балансовая стоимость собственного капитала. Тогда темпы роста можно записать следующим образом: ܦ ݃ = ߛ ∗ (ܴܱ ܥ+ ∗ (ܴܱ ܥ− ݅ ∗ (1 − ))ݐ ܧ Доход на собственный капитал обычно измеряется посредством деления чистой прибыли за последний год на балансовую стоимость собственного капитала в конце предыдущего года. Следовательно, доход на собственный капитал изменяет качество как более давних проектов, по которым велась отчетность на протяжении длительного периода, так и новых, начатых в более поздние периоды. Для оценки дохода, который компания получает в результате более новых инвестиций, следует вычислить предельный доход на собственный капитал, разделив изменение чистого дохода в ближайшем году на изменение балансовой стоимости собственного капитала в предыдущем году. ∆ேூ ݉ܽ= ܧܱܴ ݈ܽ݊݅݃ݎ , где marginal ROE – предельный доход на собственный ∆ ாషభ капитал. Рост операционного дохода на собственный капитал. Рост дохода на собственный капитал определяется реинвестированным в бизнес собственным капиталом и доходностью, достигнутой данной инвестицией, поэтому рост операционного дохода можно отнести к инвестированным в компанию средствам и доходам, полученным на инвестированный капитал. Следует рассмотреть 3 сценария роста дохода на собственный капитал. Согласно первому сценарию компания зарабатывает высокий доход на собственный капитал, который она рассчитывает удерживать на постоянном уровне. Второй сценарий предполагает, что компания зарабатывает положительный доход на капитал, который она планирует со временем увеличить. Согласно третьему сценарию, наиболее общему, компания ожидает, что операционный доход со временем изменится, иногда от отрицательных значений до положительных. Сценарий постоянного дохода на собственный капитал. Когда компания получает постоянный доход на капитал, рост ее ожидаемого операционного дохода является производной от коэффициента реинвестирования (то есть доли операционного дохода после уплаты налогов, инвестируемой в чистые капитальные затраты и неденежный оборотный капитал), а также от качества этих реинвестиций в плане дохода на инвестированный капитал. ݃(݇ = )ܶܫܤܧ ∗ ܴܱܧ где g(EBIT) – ожидаемый рост EBIT; ݇ – коэффициент реинвестирования; ROЕ – доход на капитал. ݔ݁ܽܥ− ݁ܦ+ ∆ܰܥܹܥ ݇ = ( ∗ ܶܫܤܧ1 − ܶ) где T – налоговая ставка. ாூ்∗(ଵି்) ܴܱ= ܧ ூ где I – инвестированный капитал. Коэффициент реинвестирования и доход на собственный капитал являются показателями будущего состояния дел. При этом доход на капитал представляет ожидаемый доход на капитал в будущих инвестициях. Коэффициент реинвестирования. Коэффициент реинвестирования измеряет объем обращенных в капитал средств, предназначенных для создания будущего роста. Не стоит утверждать, что исторические коэффициенты реинвестирования станут хорошей основой для прогноза будущего коэффициента реинвестирования. Коэффициент реинвестирования может переживать рост и падение. Компании, инвестирующие в относительно небольшое число крупных проектов или приобретений, могут на основе движения среднего коэффициента реинвестирования строить прогнозы относительно будущего коэффициента реинвестирования. Для компаний, значительно выросших за последние несколько лет, исторический коэффициент реинвестирования окажется выше ожидаемого в будущем коэффициента реинвестирования. Относительно подобных компаний средние по отрасли коэффициенты реинвестирования могут дать лучшее представление о будущем коэффициенте реинвестирования для компании, чем оценка на ее собственных коэффициентах реинвестирования. Помимо этого, следует рассматривать расходы на НИОКР и расходы по операционной аренде как часть капитальных расходов для оценки коэффициента реинвестирования. Доход на собственный капитал. Доход на капитал обычно рассчитывается как доход от инвестиций на основе балансовой стоимости инвестиций. Доход на капитал от текущих инвестиций может не соответствовать предельному доходу на капитал, который компания ожидает получить от будущих инвестиций. Для прогноза будущего дохода на капитал следует учитывать тенденции изменения дохода, а также средний доход на капитал по отрасли. Если текущий доход на капитал компании существенно выше, чем средний показатель по отрасли, прогнозируемый доход на капитал должен быть ниже, чем текущий доход. Сценарий положительного и меняющегося дохода. Если доход на собственный капитал со временем повышается, ожидаемые темпы роста компании станут вторым компонентом, обеспечивающим повышение темпов роста; когда доход на капитал понижается – соответственно, понижение темпов роста. ݃ = ܴܱܧ௧ ∗ ݇ + (ோைா ିோைாషభ) ோைா Отрицательные коэффициенты реинвестирования: причины и следствия. Коэффициент реинвестирования компании может быть отрицательным, если амортизационные отчисления превышают капитальные затраты или если оборотный капитал снижается в течение года. Для большинства компаний отрицательный коэффициент реинвестирования является временным явлением, отражающим колебания капитальных затрат или изменчивость оборотного капитала. Для таких компаний текущий отрицательный коэффициент реинвестирования можно заменить на средний коэффициент реинвестирования за несколько последних лет. К некоторым компаниям отрицательный коэффициент реинвестирования является отражением политики компании. Компании, которые слишком много инвестировали в капитальные затраты или оборотный капитал в прошлом, могут обходиться инвестициями за счет прошлых лет в течение нескольких лет, реинвестируя небольшие суммы и получая высокие денежные потоки на протяжении данного периода. В подобных случаях при построении прогноза следует использовать отрицательный коэффициент реинвестирования и оценивать рост на основе увеличения дохода на капитал. Если компания достигла уровня, при котором она эффективно использует свои ресурсы, для отражения ожидаемого роста следует изменить коэффициент реинвестирования. Бывают случаи, когда компания решает со временем себя ликвидировать, не заменяя активы по мере их выхода из строя и списывая оборотный капитал. Тогда ожидаемый рост следует оценивать с использованием отрицательного коэффициента реинвестирования. Это приведет к отрицательным ожидаемым темпам роста и снижению доходов. Сценарий отрицательного дохода на капитал. Поскольку компания теряет деньги, коэффициент реинвестирования также чаще всего окажется отрицательным. Для оценки роста таких компаний следует для начала прогнозировать рост выручки. Затем для оценки операционного дохода следует использовать ожидаемую операционную маржу. Если ожидаемая маржа в будущем положительна, ожидаемый операционный доход также окажется положительным, позволяя при оценке таких компаний применять традиционные подходы. Следует также оценить объем реинвестиций компании, необходимый для достижения роста выручки, соотнеся выручку с капиталом, инвестированным в компанию. Коэффициент «объем продаж / капитал». Высокий рост выручки в сочетании с положительной операционной маржой является желаемой целью. Однако компании должны осуществлять инвестиции для достижения роста выручки и положительной операционной маржи в будущие годы. Эти инвестиции могут быть традиционными, например, в недвижимость и оборудование, и могут включать приобретений других компаний и НИОКР. Коэффициент «объем продаж / капитал» позволяет оценить, какой объем дополнительных инвестиций необходим компании, чтобы достичь планируемого роста выручки. Для оценки потребности в реинвестировании следует прогнозируемый рост выручки разделить на коэффициент «объем продаж / капитал». Оценка денежных потоков на собственный капитал обычно начинается с оценки чистой прибыли, если оценивается собственный капитал в целом. Если оценивается доля собственного капитала, приходящаяся на акцию, оценка денежных потоков начинается с прибыли на акцию. Рост прибыли на акцию оценивается по соотношению коэффициента нераспределенной прибыли (процент прибыли, удерживаемой компанией) и доходности собственного капитала. Можем рассчитать доходность собственного капитала по формуле ܰܫ௧ିଵ = ܧ௧ିଶ ∗ ܴܱܧ௧ିଵ Для расчетов воспользуемся финансовыми показатели предполагаемой компании. Предположим, за предыдущие 6 лет данные приняли следующий вид: Таблица 1. Доходность собственного капитала (млн. долл.) 2006 2007 2008 2009 2010 2011 2012 Акционерный капитал 32 900 41 213 50 340 55 991 59 197 67 638 73 207 Чистая прибыль 9 511 9 144 7 011 9 006 10 357 11 004 21.56% ܴܱܧ௧ 13.92% 15.70% 15.93% 15.82% Указанные данные использованы исключительно в научно-практических целях, и любое сходство с реальными источниками не имеет смысла. Если предположить, что доход на капитал не изменяется, то есть ROEt-1 = ROEt = ROE, тогда ожидаемые темпы роста прибыли на акцию можно рассчитать по формуле ோா ܵܲܧ௧ = ேூషభ ∗ ܴܱܧܱܴ ∗ ߛ = ܧ షభ где ܵܲܧ௧ – ожидаемые темпы роста прибыли на акцию; где REt-1 (retained earnings) – нераспределенная прибыль в год t-1. ߛ – коэффициент нераспределенной прибыли. Как видно из таблицы 1, показатель ܴܱܧ௧ (доходность собственного капитала) менялся на протяжении 2008-2012 гг. В 2008 году доходность собственного капитала составила 21.56%, в 2012 году – лишь 15.8%. Рассчитаем среднегеометрическую доходность собственного капитала за 5 лет и предположим, что в будущем данная средняя доходность сохранится. Среднегеометрическая доходность собственного капитала составит 16.4%. Далее ோா рассчитаем ожидаемый темп роста прибыли на акцию ܵܲܧ௧ = ேூషభ ∗ ܴܱܧܱܴ ∗ ߛ = ܧ: షభ (млн. долл.) Нераспределенная прибыль Чистая прибыль ܴܱܧ Коэффициент нераспределенной прибыли ߛ Темп роста ܵܲܧ௧ 2007 38 349 9 511 2008 45 983 9 144 16.40% Таблица 2. Темпы роста прибыли на акцию 2009 2010 2011 2012 51 634 59 212 67 940 76 216 7 011 9 006 10 357 11 004 16.40% 16.40% 16.40% 16.40% 403.21% 502.88% 736.47% 657.47% 655.98% 66.13% 82.47% 120.78% 107.83% 107.58% При постоянной доходности собственного капитала 16.4% средний темп роста прибыли на акцию составил 100%. Влияние изменения дохода на собственный капитал. Рассмотрим ситуацию, когда доход на собственный капитал меняется во времени. Если компания увеличивает доход на собственный капитал, дополнительный рост можно записать как функцию изменений дохода (ோைா ିோைாషభ ) на собственный капитал: ߙ = , где ߙ – дополнение к ожидаемым темпам роста. ோைாషభ Стоит различать доход на собственный капитал для новых инвестиций и доходы на собственный капитал для существующих инвестиций. Дополнительный рост, оцененный выше, исходит не из увеличения дохода на новые инвестиции, а из изменения дохода на существующие инвестиции. Такой рост можно назвать ростом, генерируемым эффективностью. Ожидаемые темпы роста прибыли на акцию в следующем году можно (ோைா ିோைாషభ ) записать следующим образом: ܵܲܧ௧ = ߛ ∗ ܴܱ ܧ+ ோைாషభ (млн. долл.) Нераспределенная прибыль Чистая прибыль, относящаяся ܴܱܧ Меняющийся ܴܱܧ ߙ Коэффициент нераспределенной прибыли ߛ Темп роста ܵܲܧ௧ Таблица 3. Меняющиеся темпы роста прибыли на акцию 2007 2008 2009 2010 2011 2012 38 349 45 983 51 634 59 212 67 940 76 216 9 511 9 144 7 011 9 006 10 357 11 004 16.40% 21.56% 403.21% 16.40% 13.92% -35.43% 502.88% 16.40% 15.70% 12.79% 736.47% 16.40% 15.93% 1.47% 657.47% 16.40% 15.82% -0.71% 655.98% 66.13% 47.05% 133.57% 109.30% 106.87% Заметно, что коэффициент ߙ, то есть дополнение к ожидаемым темпам роста, оказывает значимое влияние на темп роста прибыли на акцию в 2009 и 2010 годах, в то время как в 2011-2012 гг. ߙ оказывает меньшее влияние. Рост чистой прибыли. Для получения соотношения между ростом чистой прибыли и фундаментальными показателями нужен показатель инвестиций, выходящий за рамки нераспределенной прибыли. Одним из способов получить данный показатель является оценка собственного капитала компании, реинвестируемого в качестве чистых капитальных затрат и инвестиций в оборотный капитал: ܧ = ݔ݁ܽܥ− ݁ܦ+ ∆ܰ ܥܹܥ− (ܰ ܦ− )ܦܮ, где ܧ – cобственный реинвестированный капитал; Capex (capital expenditure) – капитальные затраты; Dep (depreciation) – амортизация основных средств; ∆NCWC (non cash working capital) – изменения неденежного оборотного капитала; ND (new debt) – новый долг; LD (liquidated debt) – погашенный долг. Разделив полученную величину на чистую прибыль, в результате получится более ா широкое измерение коэффициента реинвестирования собственного капитала: ݇(ܧ ) = ೝ ேூ Рассчитаем коэффициент реинвестирования собственного капитала ܧ за 5 лет: Таблица 4. Коэффициент реинвестирования чистой прибыли (млн. долл.) 2007 2008 2009 2010 2011 Capex 10 525 6 483 6 596 8 249 Dep 2 120 2 891 3 816 4 047 4 370 ∆NCWC 7 200 2 819 5 871 7 474 9 668 ND 2 307 3 858 5 467 2 515 1 LD 1 691 1 547 3 978 2 480 2 005 942 4 230 4 117 8 077 ܧ 9 511 9 144 7 011 9 006 10 357 NI 10.3% 60.3% 45.7% 78.0% ݇(ܧ ) 2012 11 647 4 694 8 906 597 1 863 7 457 11 004 67.8% Тогда ожидаемый рост чистого дохода можно записать следующим образом: ∆ܰܧ(݇ = ܫ ) ∗ ܴܱܧ Таблица 5. Рост чистого дохода 2008 2009 2010 10.3% 60.3% 45.7% ݇(ܧ ) 21.56% 13.92% 15.70% ܴܱܧ 2.2% 8.4% 7.2% ∆ܰܫ 2011 78.0% 15.93% 12.4% 2012 67.8% 15.82% 10.7% Факторы дохода на капитал. Доход на собственный капитал можно выразить ாூ்∗(ଵି௧) следующим образом: ܴܱ ܥܱܴ = ܧ+ ா ∗ (ܴܱ ܥ− ݅ (1 − ))ݐ, ܴܱ( = ܥାா) , где i – % выплаты долга (расходы на выплату процента по долгу / балансовая стоимость долга); t – налоговая ставка; D – балансовая стоимость долга; E – балансовая стоимость собственного капитала. Таблица 6. Доход на собственный капитал (млн. долл.) EBIT T D E ROC i ROE 2008 2009 2010 2011 2012 13 709 9 778 11 533 13 155 14 070 20% 20% 20% 20% 20% 9 809 11 323 11 194 9 092 6 621 50 340 55 991 59 197 67 638 73 207 18.2% 11.6% 13.1% 13.7% 14.1% 25.3% 16.8% 28.7% 34.6% 28.9% 17.85% 11.26% 11.24% 11.84% 13.29% Тогда темпы роста можно записать следующим образом: ܦ ݃ = ߛ ∗ (ܴܱ ܥ+ ∗ (ܴܱ ܥ− ݅ ∗ (1 − ))ݐ ܧ Таблица 7. Рост дохода на собственный капитал 2008 2009 2010 2011 2012 ROE 17.85% 11.26% 11.24% 11.84% 13.29% 403.21% 502.88% 736.47% 657.47% 655.98% ߛ 71.96% 56.61% 82.80% 77.83% 87.15% ݃ Рост операционного дохода на собственный капитал. Рост дохода на собственный капитал определяется реинвестированным в бизнес собственным капиталом и доходностью, достигнутой данной инвестицией, поэтому рост операционного дохода можно отнести к инвестированным в компанию средствам и доходам, полученным на инвестированный капитал. Следует рассмотреть 3 сценария роста дохода на собственный капитал. Согласно первому сценарию компания зарабатывает высокий доход на собственный капитал, который она рассчитывает удерживать на постоянном уровне. Второй сценарий предполагает, что компания зарабатывает положительный доход на капитал, который она планирует со временем увеличить. Согласно третьему сценарию, наиболее общему, компания ожидает, что операционный доход со временем изменится, иногда от отрицательных значений до положительных. Сценарий постоянного дохода на собственный капитал. Когда компания получает постоянный доход на капитал, рост ее ожидаемого операционного дохода является производной от коэффициента реинвестирования (то есть доли операционного дохода после уплаты налогов, инвестируемой в чистые капитальные затраты и неденежный оборотный капитал), а также от качества этих реинвестиций в плане дохода на инвестированный капитал. ݃(݇ = )ܶܫܤܧ ∗ ܴܱܧ, где ݃( – )ܶܫܤܧожидаемый рост EBIT; ݇ – коэффициент реинвестирования; ROЕ – доход на собственный капитал; ௫ି ା ∆ேௐ ݇ = , где T – налоговая ставка. ாூ்∗(ଵି்) Таблица 8. Коэффициент реинвестирования собственного капитала (млн. долл.) 2007 2008 2009 2010 2011 2012 Capex 10 525 6 483 6 596 8 249 11 647 Dep 2 120 2 891 3 816 4 047 4 370 4 694 NCWC 7 200 2 819 5 871 7 474 9 668 8 906 EBIT T ݇ 13 709 20% 29.66% 9 778 20% 73.11% 11 533 20% 45.00% 13 155 20% 57.71% 14 070 20% 55.00% ாூ்∗(ଵି்) ܴܱ= ܧ , где Inv – инвестированный капитал. По данным консолидированного ூ௩ баланса по состоянию на 31.12.2012 года в активах Общества присутствуют долгосрочные финансовые вложения на сумму 4 124 млн. долл. на 31.12.2012 года и 5 952 млн. долл. на 31.12.2011 года. Остается неизвестным, финансируются ли данные капитальные вложения за счет реинвестированного собственного капитала или же за счет заемных средств. Данные консолидированного баланса показывают, что Общество способно финансировать данные капитальные инвестиции за счет нераспределенной прибыли, которая более чем в 10 раз превышает объем данных инвестиций. Для расчета доходности собственного капитала предположим, что долгосрочные капитальные инвестиции финансируются за счет собственного реинвестированного капитала. Таблица 9. Доходность собственного капитала (млн. долл.) 2008 2009 2010 2011 2012 EBIT 13 709 9 778 11 533 13 155 14 070 T 20% 20% 20% 20% 20% Inv 3 269 5 944 5 637 5 952 4 124 ROE 335% 132% 164% 177% 273% Рассчитав доходность собственного капитала и коэффициент реинвестирования, найдем рост операционного дохода: Таблица 10. Рост операционного дохода 2008 2009 2010 2011 2012 ROE 335% 132% 164% 177% 273% 29.66% 73.11% 45.00% 57.71% 55.00% ݇ 99.51% 96.21% 73.66% 102.04% 150.12% ݃()ܶܫܤܧ Как видно, рост операционного дохода менялся на протяжении 2008-2012 гг. Падение случилось в 2010 году, однако впоследствии рост операционного дохода увеличился. Коэффициент реинвестирования и доход на собственный капитал являются показателями будущего состояния дел. При этом доход на капитал представляет ожидаемый доход на капитал в будущих инвестициях. То есть данные, полученные на конец 2012 года, можно интерпретировать как показатели на 2013 год. Таким образом, доходность собственного капитала в 2013 году составит 273%, а рост операционной прибыли – 150.1%. Рост операционной прибыли получился слишком завышенным, поэтому результаты расчетов не соответствуют настоящему положению дел. Возможно, ошибка кроется в том, что объем инвестированный в собственный капитал средств гораздо выше, чем был взят для расчетов. Поскольку нет определенных данных, какой объем собственного капитала был реинвестирован, переделать расчеты по сценарию постоянного дохода на капитал не представляется возможным. Сценарий положительного и меняющегося дохода. Если доход на собственный капитал со временем повышается, ожидаемые темпы роста компании станут вторым компонентом, обеспечивающим повышение темпов роста; когда доход на капитал понижается – соответственно, понижение темпов роста: ݃ = ܴܱܧ௧ ∗ ݇ + (ோைா ିோைாషభ) ோைா Таблица 11. Рост дохода на капитал 2008 2009 2010 2011 2012 ROE меняющийся 17.85% 11.26% 11.24% 11.84% 13.29% ROE постоянный 16.40% 16.40% 16.40% 16.40% 16.40% 29.66% 73.11% 45.00% 57.71% 55.00% ݇ -46.53% 7.24% 14.48% 19.93% ݃ СПИСОК ЛИТЕРАТУРЫ 1. Балашова С.А., Матюшок С.В., Пилипенко О.И. Информационные технологии в корпоративных финансах: Учебное пособие. – М.: РУДН, 2010. – 462 с. 2. Дамодаран А. Инвестиционная оценка. Инструменты и методы оценки любых активов. Перевод с английского – М.: Альпина Бизнес Букс, 2004. – 1339 с. 3. Карбовский В. Нуждин И. Новый подход к инвестированию на рынке акций. – М.: Вершина, 2006. – 224 с. 4. Ковалев В.В. Введение в финансовый менеджмент – М.: Финансы и статистика, 1999. 5. Лейфер Л.А., Вожик С.В. Оценка компании. Анализ различных методов при использовании доходного подхода. – 2003. – № 12(27). Блокнот практика. – Электронный ресурс. 6. Анализ рисков / Информационное агентство «МФД-ИнфоЦентр» // http://mfd.ru/Analysis/Egar/ 7. Значения ставок LIBOR / Петербургский межбанковский финансовый дом – ПМФД // http://www.pmfd.ru/libor?actual_date=3.01.2012 8. История значений индекса по дням / Биржа РТС // http://www.rts.ru/ru/index/stat/dailyhistory.html?code=RTSI) 9. Лейфер Л. А. Сколько стоит компания? – это должен знать каждый директор // http://www.pcfko.ru/research18.html#1 10. Лейфер Л. А., Дубовкин А. В. Применение модели САРМ для расчета ставки дисконтирования на российском рынке инвестиций // http://www.cfin.ru/finanalysis/value/value_company.shtml 11. Оценка компании / АБК – Активные Бизнес Консультации, Независимая оценочная компания // http://www.active-consult.ru/ocenkakompanii.htm 12. Романов В.С. Модель экспресс оценки стоимости компании. – 24.05.2005 // http://www.cfin.ru/finanalysis/value/value_company.shtml 13. Beta анализ. Российский рынок акций / Холдинг «Финам». – 2.05.2012. // http://www.finam.ru/files/file-020512-01.pdf