Обзор акций компании Devon Energy Corp.

реклама

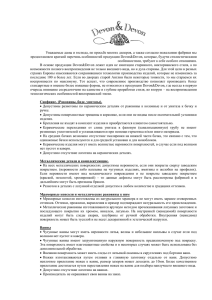

Аналитический отдел 16.12.13 Название: Devon Energy Corp. Биржа NYSE Тикер DVN Сектор Devon Energy Corp. является одним из крупнейших независимых производителей нефти и газа в США. В ноябре текущего года Devon Energy Сorp. объявила о покупке углеводородных активов на перспективном месторождении Eagle Ford на юге Техаса. Мы считаем, что приобретение позволит американской компании получить доступ к богатым месторождениям нефти и газа и диверсифицировать свой бизнес в сторону более рентабельной добычи нефти. В связи с этим мы устанавливаем целевую стоимость акций Devon Energy Corp. в $77.47 и рекомендуем их «покупать». Нефть и газ Цена за акцию (16.12.13) $59.22 Капитализация: 24.04 млрд. Целевая цена: (16.12.14) $77.47 Потенциал роста: 30,8% Рекомендация: Покупать График №1. Динамика цен на акции Devon Energy Corp. 70 65 60 55 50 45 40 Дек. Фев. Апр. Июн. Авг. Окт. Дек. Источник: Yahoo.finance Таблица №1. Финансовые показатели Devon Energy Corp. 2012 2013E 2014E 2015E Выручка, ($ млрд.) 9.5 10.52 11.19 13.26 EPS ($) -0.51 0.59 4.93 7.88 Источник: Thomson Reuters График №2. Динамика EPS 9 8 7 6 5 4 3 2 1 0 -1 2012 Обзор акций компании Devon Energy Corp. 2013E Источник: Thomson Reuters 2014E 2015E Компания Devon Energy Corp. приобретет углеводородные активы в Техасе в рамках новой стратегии развития своего бизнеса. Сумма сделки составит $6 млрд. Запасы месторождения оцениваются в 400 млн. барр. н.э. и представляют собой 13% от запасов всей компании. К тому же 56% ресурсов на месторождении – это нефть, а 20% - жидкие фракции природного газа (NGL), которые имеют более высокую рентабельность. Разработка будет осуществляться в сотрудничестве с одной из крупнейших в мире горнодобывающих компаний, австралийской BHP Billiton. Ожидается, что благодаря приобретению активов уже в IV квартале текущего года Devon Energy Corp. сможет увеличить добычу нефти на 8%. Мы считаем сделку по покупке месторождений Eagle Ford очень перспективной ввиду высокой рентабельности добычи нефти в компании. Devon Energy Corp. имеет совместные предприятия с крупнейшими азиатскими корпорациями – китайской Sinopec и японской Sumimoto. В рамках сделок Devon Energy Corp получит от азиатских компаний $3.9 млрд., их них $1.3 млрд. наличными. Остальная сумма будет выплачиваться до конца 2014 года в виде финансирования добычи на месторождениях («drilling carry»). Добыча сланцевых нефти и нефтепродуктов ведется на 4 участках общей площадью 1.6 млн. акров земли (647 тыс. га). Мы считаем, что продолжение сотрудничества с ведущими корпорациями позволит американской компании получать финансирование издержек по добыче, которая осуществляется путем гидроразрыва пласта. Наличие совместных предприятий позволяет иметь доступ к технологиям и знаниям значительно более крупных корпораций. На фоне снижения цен на газ из-за его перепроизводства Devon Energy Corp. начала оптимизировать структуру своего бизнеса, чтобы максимизировать прибыль. Компания решила сфокусироваться на добыче нефти. Это направление имеет более высокую рентабельность, и его развитие позволит существенно улучшить финансовые показатели фирмы. Мы считаем дальнейшую диверсификацию бизнеса значительным плюсом для корпорации. Devon Energy Corp. и Crosstex Energy объединят свои активы для создания двух новых публичных компаний в сфере транспортировки, хранения, переработки сырья. График №3. Структура продаж Devon Energy Corp., продукты 13% 16% Газоконденсат 28% 32% Газ Описание бизнеса компании 13% 12% Битум 45% Нефть 41% 0% 10% 20% Q3 2013 30% 40% 50% Q3 2012 Источник: данные Devon Energy Corp. График №4. Структура добычи Devon Energy Corp., страны 24% Q3 2013 76% 26% Q3 2012 74% 0% 20% 40% Канада 60% 80% США Источник: данные Devon Energy Corp. Таблица №2. Конкуренты Devon Energy Corp. ($млрд.) Название Страна Капитализация Чистая прибыль* Выручка* Devon Energy Corp. США 24.19 -0.6 10.28 Cabot Oil & Gas Corporation США 15.05 0.24 1.63 Chesapeake Energy Corporation США 17.14 0.89 16.5 Continental Resources, Inc. США 18.67 0.85 3.4 Pioneer Natural Resources Co. США 24.47 0.6 3.24 Noble Energy, Inc. США 24.47 1.1 4.65 Enterprise Products Partners L.P. США 56.43 2.5 45.7 EOG Resources, Inc. США 42.65 1.1 13.76 Anadarko Petroleum Corporation США 42.07 1.8 14.36 * За последние 12 месяцев Источник: данные компаний Показатель EBITDA новообразованного бизнеса, по прогнозам, в 2014 году составит $700 млн. без учета синергетического эффекта. Благодаря объединению активов Devon Energy Corp. сформирует более масштабное и диверсифицированное подразделение. Основным клиентом новообразованных компаний станет Devon Energy Corp., и в 2014 году синергетический эффект от сделки может достичь $45 млн. Продукция. Объем доказанных запасов компании Devon Energy Corp. равняется 3 млрд. барр. н.э. В III квартале текущего года добыча составила 691 тыс. барр. н.э. в день, при этом на нефть пришлось 45% всей выручки. Несколько лет назад компания специализировалась на поставках сланцевого газа, однако цены на этот ресурс начали существенно снижаться на фоне его перепроизводства. Devon Energy Corp. изменила стратегию своего развития: теперь компания планирует увеличивать добычу нефти. Так, в III квартале текущего года доля выручки от продажи нефти в общей структуре доходов поднялась с 41% до 45%. Продажи «черного золота» будут и дальше расти после покупки активов на месторождении Eagle Ford, где большая часть запасов – это нефть. Мы считаем изменения в структуре выручки компании позитивными, так как рост добычи нефти позволит корпорации улучшить свои финансовые показатели за счет увеличения выручки и рентабельности. География добычи. Компания осуществляет добычу в двух странах – США и Канаде. Причем доля США значительно выше – 76% в III квартале текущего года. Доля Канады снижается в связи с тем, что в этой стране сосредоточены в основном газовые активы. Мы ожидаем существенного сокращения добычи в Канаде ввиду низкой рентабельности этого подразделения. К тому же для финансирования покупки месторождений Eagle Ford компания планирует продать непрофильные и нерентабельные активы. Под это определение в первую очередь попадает канадское подразделение. Продажа непрофильных активов, безусловно, приведет к сокращению общего объема продаж, однако наряду с этим их рентабельность увеличится. Конкуренты. Отрасль нефти и газа в США достаточно конкурентная. Ввиду ограниченности запасов углеводородов продукция фирмы всегда находит спрос, основная борьба идет за покупку эффективных месторождений и новых технологий. Мы считаем, что приобретение активов Eagle Ford составит значительное конкурентное преимущество для компании. Так, среднее значение начального дебита (объем сырья, поступающий в единицу времени на скважинах месторождений) в два раза превышает среднеотраслевые значения. Стоимость, которую Devon Energy Corp. заплатит за новые активы, ниже, чем у конкурентов, которые уже приобретали месторождения в этом регионе. Отношение стоимости купленных активов к прогнозируемому объему показателя EBITDA за 2015 год составляет 2,5, по сравнению с 4,1 у конкурентов. Таким образом, в среднесрочной перспективе мы не видим угроз для компании со стороны ее конкурентов. Таблица №3. Отчет о прибылях и убытках ($ млн.) Q1 2013 Q2 2013 Q3 2013 Выручка 1972 3091 2720 Себестоимость 888 941 983 Издержки 3046 1153 1098 EBITDA -1962 1184 759 Операционная прибыль -1962 997 639 Чистая прибыль -1339 683 429 Рентабельность по EBITDA -99,5% 38,3% 27,9% Рентабельность по операционной прибыли -99,5% 32,3% 23,5% Рентабельность по чистой прибыли -67,9% 22,1% 15,8% Источник: данные Devon Energy Corp. Таблица №4. Бухгалтерский баланс ($ млн.) Q1 2013 Q2 2013 Q3 2013 Активы 41582 40020 40846 Оборотные активы 8403 6357 6315 Внеоборотные активы 33179 33663 34531 Обязательства 21874 19954 20234 Краткосрочные обязательства 6800 4865 4782 Долгосрочные обязательства 15074 15089 15452 Источник: данные Devon Energy Corp. Таблица №5. Отчет о движении денежных средств ($ млн.) Q1 2013 Q2 2013 Q3 2013 Денежный поток по операционной деятельности 1002 1396 1601 Денежный поток по инвестиционной деятельности -782 -1197 -498 Денежный поток по финансовой деятельности 430 -2089 -171 Чистое изменение денежных средств 638 -1912 957 Сумма денежных средств на конец периода 5275 3363 4320 Свободный денежный поток -924 -247 -49 Источник: данные Devon Energy Corp. Анализ финансовых показателей компании Отчет о прибылях и убытках. В 2012 году компания столкнулась с падением выручки по газовому подразделению. Из-за высоких издержек в I квартале 2013 года компания зафиксировала огромный чистый убыток, который был связан с обесценением активов. Однако во II квартале проявились результаты новой стратегии Devon Energy Corp., и компания получила прибыль. Мы считаем, что дальнейшее расширение продаж нефти будет позитивно сказываться на финансовых результатах фирмы, в особенности на ее рентабельности. Бухгалтерский баланс. Структура данного вида отчетности компании Devon Energy Corp. достаточно стабильна. Среди положительных тенденций мы видим сокращение объемов краткосрочной задолженности. Это происходит за счет увеличения денежного притока по операционной деятельности, который дает возможность финансировать дополнительные расходы фирмы. Низкая долговая нагрузка компании позволит ей занять средства для покупки новых активов без угрозы ухудшения финансовой отчетности. Так, соотношение долг/активы у компании составляет 0.49 по сравнению с 0.57 по отрасли. Таким образом, покупка месторождений Eagle Ford не скажется на финансовой устойчивости корпорации. Отчет о движении денежных средств демонстрирует, что в течение года компания имела положительный поток по операционной деятельности, это доказывает эффективность бизнеса фирмы. Вместе с этим наблюдается существенный отток по инвестиционной деятельности из-за значительных объемов капитальных расходов. Это свидетельствует о том, что компания тратит деньги на покупку новых активов, оборудования, техники. В будущем инвестиции в основной капитал приведут к увеличению эффективности добычи и, как следствие, к улучшению результатов деятельности Devon Energy Corp. Вывод. Среди положительных тенденций в изменении финансового состояния Devon Energy Corp. мы видим то, что компания стабильно имеет положительный поток по операционной деятельности. Также во II квартале текущего года фирма существенно уменьшила долговую нагрузку. Мы считаем, что за последние три квартала финансовая отчетность Devon Energy Corp. значительно улучшилась благодаря тому, что компании удалось избавиться от нерентабельных активов и перенаправить свою деятельность на новые рынки, используя имеющиеся конкурентные преимущества в виде технологий и партнерств с мировыми лидерами отрасли. Мы прогнозируем дальнейший рост финансовых показателей компании благодаря покупке рентабельных активов на месторождении Eagle Ford. Прогноз Таблица №6. Рыночные мультипликаторы на 2014 год Devon Energy Corp По сектору P/E 11.81 18.91 P/S 2.15 3.4 EV/EBITDA 4.83 7.82 EV/Sales 2.51 3.86 EV/Book value* 0.69 1.73 P/Free cash flow* -11.58 -11.99 Чистый долг/EBITDA 2.7 2.4 Чистый долг/активы* 0.39 0.52 Чистая рентабельность 18,2% 17,2% Рентабельность операционной прибыли 34,2% 31,5% Рентабельность по EBITDA 52% 56,4% *на 2013 год Источник: Thomson Reuters, данные компаний, finviz.com Таблица №7. Прогноз финансовых показателей Devon Energy Corp. 2013E 2014E 2015E Выручка, ($млрд.) 10,52 11,19 13,26 EPS ($) 0.59 4.93 7.88 Источник: Thomson Reuters График №5. Динамика цен на акции Devon Energy Corp. $86 90 85 80 75 70 $60 65 60 $51 55 50 45 40 Июн. Сент. Нояб. Янв. Мар. Май Июл. Источник: Прогноз QF Finance, yahoo.finance QB Finance LLC Адрес: 123317, Москва, Пресненская набережная 8, ММДЦ "Москва-Сити", МФК "Город Столиц", 12 этаж www.qbfin.ru Мадина Абаева Младший аналитик Сент. Нояб. Оптимистичный сценарий. В случае реализации данного сценария Devon Energy Corp. сможет успешно реализовать интеграцию активов на месторождении Eagle Ford в общую структуру компании. Мы ожидаем, что данное приобретение повысит рентабельность корпорации благодаря высокой эффективности добычи на месторождении. Выручка Devon Energy Corp. существенно зависит от рыночных цен на нефть и газ, даже несмотря на то что, фирма полностью хеджирует ценовые риски. Поэтому в случае оптимистичного сценария цены на нефть Light Sweet будут оставаться на текущем уровне или увеличиваться. Также при данном развитии событий прибыль газового подразделения может снова начать расти, так как цены на газ в декабре достигли двухлетнего максимума на фоне холодной погоды в США. Способствовать росту котировок фирмы может и выход на новые рынки сбыта. При реализации данных событий стоимость акций компании Devon Energy Corp. увеличится до $86. Пессимистичный сценарий. Главной угрозой для компании мы считаем снижение цен на нефть. Так, на фоне роста запасов углеводород в США стоимость нефти Light Sweet уменьшилась с $110 в сентябре текущего года до $97 в декабре. Среди основных опасностей для компании мы также видим рост конкуренции со стороны более рентабельных нефтяных компаний, на которых снижение стоимости нефти будет отражаться в меньшей степени. В случае негативного сценария котировки компании могут снизиться до $51. Рыночные мультипликаторы. Расчет прогнозных рыночных мультипликаторов на 2014 год свидетельствует о том, что компания Devon Energy Corp. значительно недооценена рынком. По показателю P/E акции фирмы имеют потенциал роста в 60%. Основным сдерживающим фактором для увеличения котировок Devon Energy Corp. является то, что на протяжении нескольких кварталов компания была убыточна. Однако со II квартала текущего финансового года фирма смогла улучшить результаты деятельности за счет изменений в стратегии своего развития и улучшения рентабельности бизнеса. Мы считаем, что по мере публикации сильной финансовой отчетности стоимость акций Devon Energy Corp. будет расти к целевой отметке. Вывод. Проанализировав финансовое состояние компании Devon Energy Corp., ее текущие проекты и перспективы, мы пришли к выводу, что фирма имеет высокий потенциал роста продаж. Способность компании адаптироваться к изменяющимся условиям внешней среды и ее стратегия, направленная на узкую специализацию при сохранении устойчивых партнерств, позволит ей постепенно увеличивать выручку и прибыль. Все эти факторы делают акции Devon Energy Corp. инвестиционно привлекательными. Аналитики QB Finance оценили их и установили целевую стоимость на уровне $77.47, что с учетом текущих котировок предполагает потенциал роста в 30,8%, в связи с чем мы рекомендуем «покупать» акции Devon Energy Corp.