Цены на нефть (2К2015) Инфляция (июнь 2015) Цены на

реклама

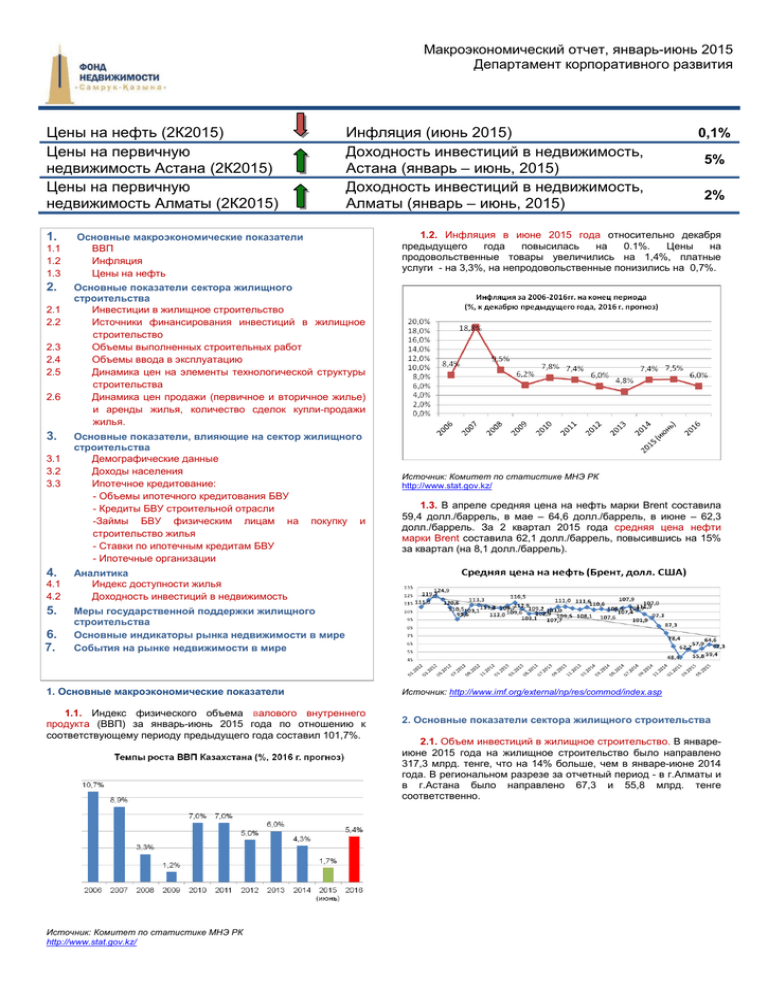

Макроэкономический отчет, январь-июнь 2015 Департамент корпоративного развития Цены на нефть (2К2015) Цены на первичную недвижимость Астана (2К2015) Цены на первичную недвижимость Алматы (2К2015) 1. 1.1 1.2 1.3 2. 2.1 2.2 2.3 2.4 2.5 2.6 3. 3.1 3.2 3.3 4. 4.1 4.2 5. 6. 7. Инфляция (июнь 2015) Доходность инвестиций в недвижимость, Астана (январь – июнь, 2015) Доходность инвестиций в недвижимость, Алматы (январь – июнь, 2015) Основные макроэкономические показатели ВВП Инфляция Цены на нефть 0,1% 5% 2% 1.2. Инфляция в июне 2015 года относительно декабря предыдущего года повысилась на 0.1%. Цены на продовольственные товары увеличились на 1,4%, платные услуги - на 3,3%, на непродовольственные понизились на 0,7%. Основные показатели сектора жилищного строительства Инвестиции в жилищное строительство Источники финансирования инвестиций в жилищное строительство Объемы выполненных строительных работ Объемы ввода в эксплуатацию Динамика цен на элементы технологической структуры строительства Динамика цен продажи (первичное и вторичное жилье) и аренды жилья, количество сделок купли-продажи жилья. Основные показатели, влияющие на сектор жилищного строительства Демографические данные Доходы населения Ипотечное кредитование: - Объемы ипотечного кредитования БВУ - Кредиты БВУ строительной отрасли -Займы БВУ физическим лицам на покупку и строительство жилья - Ставки по ипотечным кредитам БВУ - Ипотечные организации Источник: Комитет по статистике МНЭ РК http://www.stat.gov.kz/ 1.3. В апреле средняя цена на нефть марки Brent составила 59,4 долл./баррель, в мае – 64,6 долл./баррель, в июне – 62,3 долл./баррель. За 2 квартал 2015 года средняя цена нефти марки Brent составила 62,1 долл./баррель, повысившись на 15% за квартал (на 8,1 долл./баррель). Аналитика Индекс доступности жилья Доходность инвестиций в недвижимость Меры государственной поддержки жилищного строительства Основные индикаторы рынка недвижимости в мире События на рынке недвижимости в мире 1. Основные макроэкономические показатели 1.1. Индекс физического объема валового внутреннего продукта (ВВП) за январь-июнь 2015 года по отношению к соответствующему периоду предыдущего года составил 101,7%. Источник: Комитет по статистике МНЭ РК http://www.stat.gov.kz/ Источник: http://www.imf.org/external/np/res/commod/index.asp 2. Основные показатели сектора жилищного строительства 2.1. Объем инвестиций в жилищное строительство. В январеиюне 2015 года на жилищное строительство было направлено 317,3 млрд. тенге, что на 14% больше, чем в январе-июне 2014 года. В региональном разрезе за отчетный период - в г.Алматы и в г.Астана было направлено 67,3 и 55,8 млрд. тенге соответственно. Макроэкономический отчет, январь-июнь 2015 Департамент корпоративного развития Источник: Комитет по статистике МНЭ РК Источник: Комитет по статистике МНЭ РК 2.2. Источники инвестиций в жилищное строительство. Преобладающими источниками инвестиций в жилищное строительство по Казахстану за 1 полугодие 2015 г. остаются собственные средства застройщиков и населения (68% против 60% в аналогичном периоде 2014 г.). В отчетном периоде наблюдается изменение в структуре источников финансирования в сторону снижения доли средств, выделяемых из бюджета (13% против 18% в аналогичном периоде 2014 г.). Доля средств, выделенных банками, на жилищное строительство составила 6%. Другие заемные средства (кроме кредитов банков) в отчетном периоде составили 14%. 2.4. Общая площадь введенных в эксплуатацию жилых зданий увеличилась по сравнению с январем-июнем 2014 года на 24,4% и составила 4 273,6 тыс. кв. м. Из общего количества жилых зданий введено в эксплуатацию индивидуальных домов – 16 982, многоквартирных – 304. Большая часть жилья – 3 811,7 тыс. кв. м или 89,2% сдана в эксплуатацию частными застройщиками, из них населением 2 322,6 тыс. кв. м, что в общем объеме ввода составляет 54,3%. Увеличение ввода жилья наблюдалось в 13 регионах республики. Значительный рост был отмечен в Акмолинской области и г. Астана (в 2 раза), Алматинской (в 1,9 раза), Кызылординской (в 1,7 раза), областях. Источник: Комитет по статистике МНЭ РК Источник: Комитет по статистике МНЭ РК 2.3. В январе-июне 2015 года объем строительных работ (услуг) составил 936,7 млрд. тенге, что на 5,1% больше, чем в январеиюне 2014 года. Наибольший объем от общего объема строительных работ по республике выполнен частными строительными организациями (77%), иностранными – 22%, государственными – 1%. Увеличение объема строительных работ наблюдается в 12 регионах республики. При этом значительный рост отмечался в Северо-Казахстанской (в 1,7 раза), Павлодарской (в 1,6 раза), Алматинской (в 1,5 раза) областях, в г. Астана (в 1,16 раза). 2.5. Индекс цен в строительном секторе в январе-июне 2015 года составил 103,5% (к аналогичному периоду 2014 года). Цены на строительно-монтажные работы, а также машины и оборудование увеличились на 3,4%, прочие работы и затраты – на 4,5%. Средние фактические затраты на строительство 1 кв. метра жилья в многоквартирных домах в январе-июне 2015 года составили 128,8 тыс.тенге и в жилых домах, построенных населением – 71,6 тыс.тенге. Источник: Комитет по статистике МНЭ РК 2.6. В 2015 году повышение цен на рынке жилья было незначительным. В июне 2015 года в среднем по стране цена 1 кв.м. нового жилья составила 222,4 тыс. тенге (по отношению к декабрю 2014 года – на 0%), перепродажи благоустроенного – 173 тыс. тенге (снижение к декабрю 2014 года – на 0,6%). При Макроэкономический отчет, январь-июнь 2015 Департамент корпоративного развития этом, цена аренды недвижимости повысилась по сравнению с декабрем 2014 г. Средняя цена аренды благоустроенного жилья в июне 2015 года составила 1 269 тенге за 1 кв.м (рост к декабрю 2014 года – на 2,5%). Наибольшее увеличение цен на новое жилье по сравнению с 1 полугодием 2014 года наблюдается в г.Кокшетау (+12,6%), г.Атырау (+9,3%), г. Семипалатинск (+8,7%) и г.Усть-Каменогорск (+6,4%). В городах Астана, Алматы, Атырау, Актау и Шымкент и цена 1 кв.м. нового жилья составила 287,9 тыс. тенге, 287,3 тыс. тенге, 271,5 тыс. тенге, 256,9 тыс. тенге и 239,8 тыс.тенге соответственно. В остальных крупных городах Казахстана данный показатель ниже среднереспубликанского значения. 696 тенге за 1 кв.м.), г.Алматы (2 456 тенге за 1 кв.м.), г.Актау (2 184 тенге за 1 кв.м.), г.Караганда (1 552 тенге за 1 кв.м.), г.Атырау (1 543 тенге за 1 кв.м.), г.Усть-Каменогорск (1 310 тенге за 1 кв.м.). В остальных крупных городах данный показатель ниже среднего значения по стране. А наибольший рост цен аренды жилья по отношению к январю-июню 2014 года приходится на г.Шымкент (+25%), г.Павлодар (+17,6%), г.Кокшетау (+11,5%), г.Караганда (+9,8%). Источник: Комитет по статистике МНЭ РК Источник: Комитет по статистике МНЭ РК Наиболее высокая цена за 1 кв.м. на вторичном рынке недвижимости отмечена в г.Астана (326,5 тыс. тенге), г. Актау (283,7 тыс. тенге, ), г.Алматы (278,3 тыс. тенге), а наибольший рост вышеуказанных цен по сравнению с 1 полугодием 2014 года – в г.Актобе (+17%), г.Тараз (+16%), г.Кокшетау (+10,2%), г.Петропавловск (+6,8%). Источник: Комитет по статистике МНЭ РК Количество зарегистрированных сделок купли-продажи жилья1 в январе-июне 2015 года составило 77 721 и по сравнению с соответствующим периодом 2014 года увеличилось на 9%. 3. Основные показатели, влияющие на сектор жилищного строительства 3.1. Темпы прироста населения по стране изменились незначительно. По состоянию на 1 июня 2015 года население Республики Казахстан увеличилось на 0,6% по сравнению с 1 января 2015 года и составило 17 519 тыс.человек, в том числе в г.Астана – 862 тыс.человек и г.Алматы - 1 671 тыс.человек. Источник: Комитет по статистике МНЭ РК Средняя цена аренды благоустроенного жилья в июне 2015 года составила 1 269 тенге за 1 кв.м., а рост к 1 полугодию 2014 года – 7%. Наиболее высокая цена аренды зафиксирована в г.Астана (2 1 Информация подготовлена АРКС на основе данных Министерства юстиции Республики Казахстан по состоянию на 07.10.2013 г. * Согласно данным Агентства РК по статистике МЮРК временно приостановлено предоставление информации о количестве сделок купли-продажи жилья Агентству РК по статистике в целях исключения публикации недостоверных данных за период октябрь-декабрь 2012 года, а также за октябрь-декабрь 2013 г (до 10.02.2014 г.). Макроэкономический отчет, январь-июнь 2015 Департамент корпоративного развития Темпы прироста населения Казахстана В тоже время займы с просроченной задолженностью свыше 90 дней по состоянию на 1 июля 2015 г. составляют 1 247,6 млрд. тенге или 9,98% от ссудного портфеля. Источник: Комитет по статистике МНЭ РК 3.2. Среднедушевые номинальные денежные доходы населения в мае 2015 года составили 63 204 тенге, увеличившись по сравнению с соответствующим периодом 2014 года на 2%. Реальные денежные доходы выросли на 0,9%. Наибольший размер среднедушевого номинального денежного дохода населения отмечен в Атырауской области, городах Алматы и Астана, где данный показатель превысил среднереспубликанский уровень в 2,0-1,8 раза. Регионами с самыми низкими доходами являются Южно-Казахстанская, Жамбылская и Алматинская области, величина доходов населения которых на 28-40% ниже среднереспубликанского уровня. Соотношение между максимальной и минимальной величиной среднедушевого номинального денежного дохода населения по регионам в 1 полугодии 2015 года составило 3,4 раза (в 1 полугодии 2014 года – 3,8 раза). Доходы населения имеют тенденцию роста: в 1 полугодии 2015 году среднемесячная номинальная заработная плата одного работника в РК составила 121,03 тыс. тенге. Индекс номинальной заработной платы к соответствующему периоду 2014г. составил 105,2%, реальной – 100%. Источник: АФН РК Происходит рост кредитования БВУ физических лиц для строительства и покупки недвижимости. Займы физическим лицам на покупку и строительство жилья на 1 июля 2015 г. составили 1 032,5 млрд. тенге, в том числе ипотечные жилищные займы – 969,5 млрд. тенге. Средневзвешенная ставка вознаграждения по ипотечным кредитам составила 9,5%. Источник: Комитет по статистике МНЭ РК 3.3. Строительство остается одним из основных отраслей, кредитуемых БВУ. Строительство на 1 июля 2015 года в ссудном портфеле БВУ составляет порядка 8,1%, или 863,9 млрд. тенге. Вместе с тем, непроизводственная сфера (включая индивидуальную деятельность) составляет 50,1% от объема ссудного портфеля, торговля – 20,3%. На 1 июля 2014 года данные показатели составили 47,8% и 19,7% соответственно. Таким образом, отраслевая структура ссудного портфеля БВУ за год изменилась незначительно. Источник: НБ РК Анализ программ ипотечного кредитования, предлагаемых БВУ, показывает что ситуация на ипотечном рынке остается без особых изменений. Эффективные ставки по ипотечному кредитованию колеблются от 12,5% до 17%. По состоянию на 01.07.2015 г. Банк Народный банк Мин.ставка по кредиту KZT USD 12,5%* 12,5%* Сумма мин. первонач. взноса Макс. срок кредита Валюта кредита 10% 30 лет KZT, USD 20 лет KZT USD БТА Банк 12,5%* 12,5%* 10% Банк Центр Кредит 17% 12,5% 30% 20 лет KZT, USD 13,4% 10% 20 лет USD 30% 20 лет KZT Казкоммерц банк Евразийский банк 16,9% Источник: НБ РК Статистический бюллетень НБК http://www.nationalbank.kz/?docid=310 Ссудный портфель банковского сектора РК по состоянию на 1 июля 2015 г. составил 13 264,7 млрд. тенге, уменьшившись по сравнению с началом года на 2 093 млрд. тенге или 13,6%. *годовая эффективная ставка вознаграждения Источник: данные БВУ На 1 июля 2015 года на финансовом рынке республики функционировали 3 ипотечные организации. Наибольшую долю в совокупном ссудном портфеле ипотечных организаций занимают кредиты, выданные АО «ИО «Казахстанская ипотечная компания». Макроэкономический отчет, январь-июнь 2015 Департамент корпоративного развития На 1 июля 2015 года совокупный размер активов ипотечных организаций составил 259,3 млрд. тенге, увеличившись на 53% по сравнению с 1 января 2015 года. Источник: АФН http://www.afn.kz/?docid=819 http://www.nationalbank.kz/?docid=275 Структура кредитного портфеля ипотечных организаций. На 1 июля 2015 года совокупный ссудный портфель ипотечных организаций составил 93,2 млрд. тенге, что выше показателя на начало года на 4,6%. В тоже время наблюдается ухудшение качества ссудного портфеля ипотечных организаций: просроченная задолженность по основному долгу и вознаграждению со сроком свыше 90 дней на отчетную дату составляет 753,7 млн. тенге или 0,81% от ссудного портфеля (на 1.01.2015 г. – 260,7 млн. тенге) Источник: Расчеты Фонда недвижимости «Самрук-Қазына» 5. В 1 полугодии 2015 года на рынке недвижимости США отмечено увеличение объемов строительства и объемов продаж нового жилья. Источник: АФН 4. Анализ доступности жилья 4.1. С 2007 года по 2012 год в целом по Казахстану прослеживалась тенденция повышения доступности жилья. Однако с 2013 года наблюдается снижение доступности жилья по сравнению с 2011-2012 гг., достигнув к 2014 году значения 4 лет, что отражает переход из категории «умеренно недоступное жилье» в «серьезно недоступное жилье». Необходимо отметить, что при росте уровня цен продажи на новое жилье на 3% темп роста реальной заработной платы составил 102,7%. Коэффициент доступности жилья в г.Алматы по-прежнему остается высоким, составляя в 1 полугодии 2015 г. 4,23 п.п. Основные индикаторы рынка недвижимости в мире Наименование показателя июнь 2015 июнь 2014 Изм. (+/-) Количество разрешений, выданных на строительство жилья, тыс.ед. 1337 1033 29,4% Объем нового строительства, тыс.ед. 1 174 927 26,6% 517 419 +23% Объем продаж жилья, тыс.ед. нового Количество разрешений на строительство (Building Permits3), показатель будущего строительства, в апреле, мае и июне 2015 года составило 1 140 тыс., 1 250 тыс. и 1 337 тыс. соответственно, по сравнению с соответствующим периодом 2014 года данный показатель изменился на 6,1%, 22,9% и 29,4% соответственно. Количество строительных проектов жилых домов (housing starts4) начатых в апреле, мае и июне 2015 года составило 1 190 тыс., 1 069 тыс. и 1 174 тыс. соответственно, по сравнению с соответствующим периодом 2014 года этот показатель увеличился на 14,5%, 8,4% и 26,6% соответственно. Объем продаж новых домов5 в июне 2015 года снизился по сравнению с предыдущим месяцем на 1,1% и составил 517 тыс. ед. При этом в годовом исчислении показатель возрос на 21%. Объем продаж нового жилья показывает число построенных домов с обязательством продажи в течение месяца. Источник: Расчеты Фонда недвижимости «Самрук-Қазына» 4.2. В период с января по июнь 2015 года доходность инвестиций в недвижимость2 по Казахстану составила 3,6%, в г.Астана – 5% и г.Алматы – 2% соответственно. В связи с тем, что в данный период арендные ставки и средние цены на рынке вторичного жилья показывают незначительный рост, повышения доходности инвестиций не наблюдается. В соответствии со статистическими данными, опубликованными Федеральной службой государственной статистики Росстат, жилищное строительство в России в 1 полугодии 2015 года составило 54 млн.кв.м. В 2015 г. Правительство планирует ввести в эксплуатацию 90 млн. кв. м. К 2020 году этот показатель планируется увеличить до 120 млн. кв.м. Для сравнения: в прошлые годы показатель ввода находился на уровне 58-65 млн. кв. м. 2 Доходность от инвестиций в недвижимость рассчитывается как сумма доходности от аренды благоустроенного (вторичного) в течение года и от последующей перепродажи. 3 http://www.census.gov/const/www/newresconsthist.html http://www.census.gov/const/www/newresconsthist.html http://www.bloomberg.com/apps/quote?ticker=NHSLTOT:IND 4 5 Макроэкономический отчет, январь-июнь 2015 Департамент корпоративного развития 6. События на рынке недвижимости в мире Согласно исследованию «Глобальный индекс цен на жилую недвижимость», проведенному во 2 квартале 2015 г. международной консалтинговой компанией Knight Frank6, Global House Price Index за период с июня 2014 г. по июнь 2015 г. возрос лишь на 0,1%, продемонстрировав самый низкий темп роста за последние четыре года. В 27% из 56 проанализированных рынков недвижимости зарегистрировано уменьшение показателя. Гонконг возглавляет рейтинг с годовым показателем роста цен 20,7%. Благодаря росту ликвидности и оттоку инвесторов с Китая в жилищный рынок Гонконга, количество проданных новых домов в первой половине 2015 г. превысило 8700. Турция, Эстония и Люксембург по-прежнему входят в первую десятку рейтинга с годовыми показателями роста стоимости жилья 18,5%, 13,4% и 13,2% соответственно. Украина, Кипр и Греция продемонстрировали наименьшие годовые показатели динамики цен на жилье в отчетном периоде, достигнув значений -12%, -6,5% и -5,9% соответственно. В Дубае, замыкающем список, ослабление спроса, усиление американского доллара и охлаждающие политические меры привели в июне 2015 г. к падению цен на недвижимость за год на -12,2%. Казахстан, с годовым показателем роста стоимости жилья 3,7% по состоянию на конец 1 полугодия 2015 года, расположился на 26 месте индекса. Коммерческая недвижимость всех классов в Европе подорожала во втором квартале 2015 г. на 1,9%, говорится в исследовании международной компании по операциям с недвижимостью CBRE. Больше всего недвижимость выросла во Франции и Великобритании – 3% и 2,4% соответственно. В Южной Европе стоимость поднялась на 1,6% – в основном за счет индустриальной недвижимости (+2,4%). В Центральной и Восточной Европе после продолжительного спада отмечен рост во всех классах на 0,8%.i 6 http://my.knightfrank.com/research/?regionid=7 Глобальный индекс цен на жилую недвижимость (GHPI) компании Knight Frank является источником информации о показателях ключевых рынков жилья по всему миру для инвесторов и девелоперов. Индекс подсчитывается на ежеквартальной основе с использованием официальной государственной статистики и данных центрального банка, где это возможно. Производилось ранжирование 56 стран мира, включая Дубаи и Гонконг в соответствии с показателями соответствующих рынков жилья (все ценовые сегменты). i http://realty.vesti.ru/news/show/id/24681