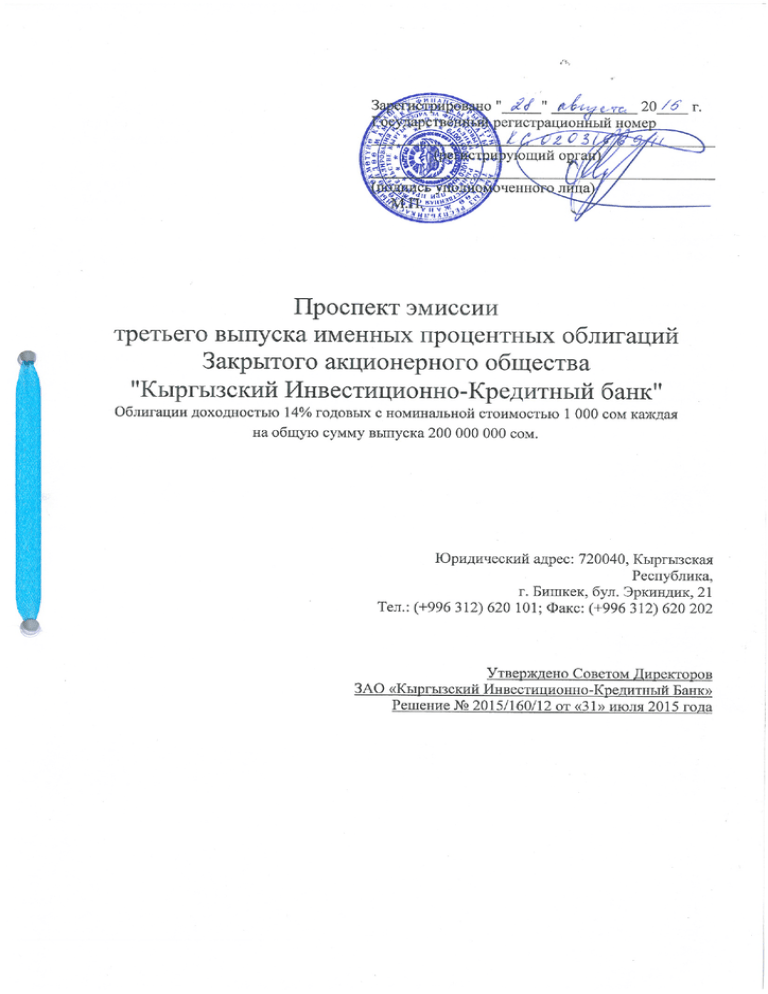

Проспект эмиссии третьего выпуска облигаций

реклама