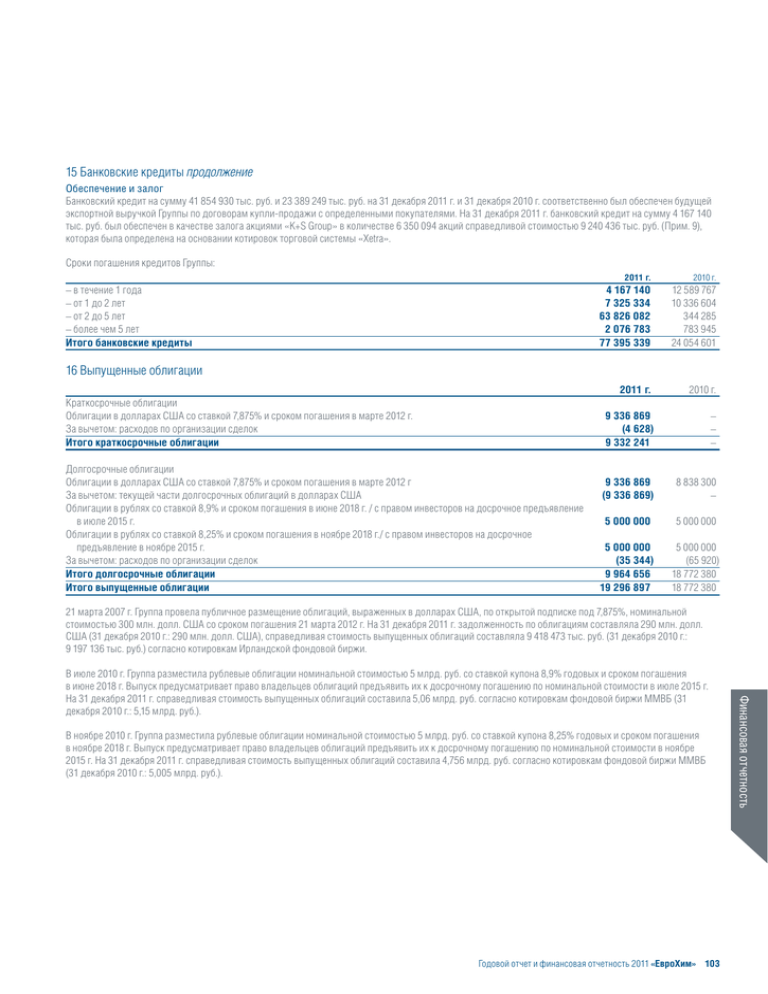

15 Банковские кредиты продолжение 16 Bыпущенные облигации

реклама

15 Банковские кредиты продолжение Обеспечение и залог Банковский кредит на сумму 41 854 930 тыс. руб. и 23 389 249 тыс. руб. на 31 декабря 2011 г. и 31 декабря 2010 г. соответственно был обеспечен будущей экспортной выручкой Группы по договорам купли-продажи с определенными покупателями. На 31 декабря 2011 г. банковский кредит на сумму 4 167 140 тыс. руб. был обеспечен в качестве залога акциями «K+S Group» в количестве 6 350 094 акций справедливой стоимостью 9 240 436 тыс. руб. (Прим. 9), которая была определена на основании котировок торговой системы «Xetra». Сроки погашения кредитов Группы: 2011 г. – в течение 1 года – от 1 до 2 лет – от 2 до 5 лет – более чем 5 лет Итого банковские кредиты 2010 г. 4 167 140 7 325 334 63 826 082 2 076 783 77 395 339 12 589 767 10 336 604 344 285 783 945 24 054 601 2011 г. 2010 г. 9 336 869 (4 628) 9 332 241 – – – 9 336 869 (9 336 869) 8 838 300 – 5 000 000 5 000 000 5 000 000 (35 344) 9 964 656 19 296 897 5 000 000 (65 920) 18 772 380 18 772 380 16 Bыпущенные облигации Краткосрочные облигации Облигации в долларах США со ставкой 7,875% и сроком погашения в марте 2012 г. За вычетом: расходов по организации сделок Итого краткосрочные облигации Долгосрочные облигации Облигации в долларах США со ставкой 7,875% и сроком погашения в марте 2012 г За вычетом: текущей части долгосрочных облигаций в долларах США Облигации в рублях со ставкой 8,9% и сроком погашения в июне 2018 г. / с правом инвесторов на досрочное предъявление в июле 2015 г. Облигации в рублях со ставкой 8,25% и сроком погашения в ноябре 2018 г./ с правом инвесторов на досрочное предъявление в ноябре 2015 г. За вычетом: расходов по организации сделок Итого долгосрочные облигации Итого выпущенные облигации 21 марта 2007 г. Группа провела публичное размещение облигаций, выраженных в долларах США, по открытой подписке под 7,875%, номинальной стоимостью 300 млн. долл. США со сроком погашения 21 марта 2012 г. На 31 декабря 2011 г. задолженность по облигациям составляла 290 млн. долл. США (31 декабря 2010 г.: 290 млн. долл. США), справедливая стоимость выпущенных облигаций составляла 9 418 473 тыс. руб. (31 декабря 2010 г.: 9 197 136 тыс. руб.) согласно котировкам Ирландской фондовой биржи. В ноябре 2010 г. Группа разместила рублевые облигации номинальной стоимостью 5 млрд. руб. со ставкой купона 8,25% годовых и сроком погашения в ноябре 2018 г. Выпуск предусматривает право владельцев облигаций предъявить их к досрочному погашению по номинальной стоимости в ноябре 2015 г. На 31 декабря 2011 г. справедливая стоимость выпущенных облигаций составила 4,756 млрд. руб. согласно котировкам фондовой биржи ММВБ (31 декабря 2010 г.: 5,005 млрд. руб.). Годовой отчет и финансовая отчетность 2011 «ЕвроХим» 103 Финансовая отчетность В июле 2010 г. Группа разместила рублевые облигации номинальной стоимостью 5 млрд. руб. со ставкой купона 8,9% годовых и сроком погашения в июне 2018 г. Выпуск предусматривает право владельцев облигаций предъявить их к досрочному погашению по номинальной стоимости в июле 2015 г. На 31 декабря 2011 г. справедливая стоимость выпущенных облигаций составила 5,06 млрд. руб. согласно котировкам фондовой биржи ММВБ (31 декабря 2010 г.: 5,15 млрд. руб.).