Золото: применение, цены, спрос 11ПРЕДЛОЖЕНИЕ, запасы

реклама

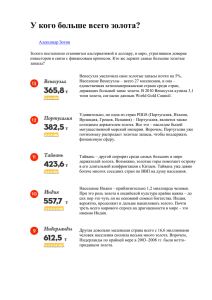

ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. Григорий БОЯРКО ЗОЛОТО: ПРИМЕНЕНИЕ, ЦЕНЫ, СПРОС 11ПРЕДЛОЖЕНИЕ, ЗАПАСЫ В НЕОРАХ П ПРОГНОЗ РЫНКА Применение золота Золото было первым драгоценным металлом, освоенным человеком. В захоронениях Центральной и Восточной Европы с возрастом 4000 до н.э. найдены первые изделия из этого металла. Высокохудожественные золотые бытовые изделия и драгоценности 3-го тысячелетия до н.э. являются частью культуры раннего Вавилона и Египта. Благодаря своей редкости, податливости в обработке, красивому желтому цвету и химической стабильности золото стало основным сырьем для изготовления ювелирных изделий. В Китае в ранний период Чжоу, начиная с 1091 года д о н . э., золото в с/датхзх начали использовать, как универсальный денежный эквивалент, заменивший менее удобный шелковый стандарт. В 560 году до н.э. была начата чеканка первых золотых монет Лидийского царства в Малой Азии с изображением их последнего царя Креза. Расширение роли золота как денежного эквивалента привело к формированию золотого стандарта денег и его накоплении в собственности частных лиц (тезаврации), частных кредитных учреждений (в виде инвестиций) и государств (в составе золотовалютных резервов). Законодательное закрепление золотого стандарта привело к тому, что объявленная в 1717 году управляющим Лондонского Монетного двора Исааком Ньютоном цена на золото (0,664 $США 2000 года за 1 г) существовала на одном уровне в течение 217 лет. Лишь к 60-м годам XX века в результате несопоставимости растущих объемов мирового валового продукта и ограниченных размеров накопленных запасов золота золотой стандарт стал неэффективен. Тем не менее, золото остается ценным ликвидным товаром. Золотые монеты также были вытеснены из повседневного оборота бумажными и виртуальными электронными деньгами, но их выпуск продолжается для рынков нумизматов и тезаврации. Имеется также постоянный спрос золота для производства памятных знаков и медалей. БОЯРКО Григорий Юрьевич — кандидат геолого-минералогических наук, докторант Томского политехнического университета. 66 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ №8 2 0 0 0 г. Кроме ювелирных изделий и инвестиционных целей золото применяется в различных технических приложениях. Здесь используются его полезные свойства: высокая электропроводность, пластичность, отражательная способность в инфракрасном спектре, теплопроводность, сопротивление коррозии и нетоксичность. В электронике золото используется в качестве проводников и контактов повышенной надежности, причем от более проводящего серебра оно отличается химической стойкостью, а от более надежных изделий из платиноидов технологичностью изготовления. Наиболее массовое использование золота в качестве тонких проводников диаметром менее 1/100 мм, которые подключают цепи с полупроводниками. Из золота методом гальванического покрытия изготавливаются контакты реле, разъемные и мембранные контакты, печатные платы повышенной надежности. Золото входит в состав большинства электронных устройств: от промышленных автоматизированных комплексов до персональных компьютеров, телефонов, телевизоров, видео- и аудиотехники, бытовой техники с микропроцессорами. Наибольшее количество золотых элементов используется в электронных устройствах авиационной и космической техники. В медицине золото используется в первую очередь при лечении зубов. Из нетоксичного золота в сплаве с другими металлами (Pt, Pd, Ад, Си и Zn) изготавливаются пломбы, коронки, зубные мосты и протезы. Золотые имплантанты применяют при хирургическом лечении некоторых глазных болезней. Растворы солеи золота (инъекции или таблетки) используются при лечении артрита. Из других видов технического использования золота следует отметить: • покрытия вторичных зеркал инфракрасных телескопов, использующие высочайшую отражательную способность золота именно в этой части спектра; • покрытия отражателей накачки лазеров; в частности "золотые" ионные лазеры красного спектра используются в медицине для выборочного уничтожения злокачественных клеток, а также для обработки открытых ран с целью остановки кровотечения; • покрытия отражательной поверхности лазерных компакт-дисков для более надежного воспроизводства цифрового сигнала и увеличения сроков их эксплуатации; • прозрачные лицевые тепловые экраны шлемов пожарников покрываются тонким слоем золота, обладающим высокой отражательной способностью инфракрасного и теплового спектра; • в светокопировальных машинах и сканерах для отвода избыточного тепла световых элементов применяют плакированные золотом зеркала; • плакированные золотом пластмассовые чехлы обматываются вокруг внешних частей космических спутников, чтобы отразить интенсивное солнечное тепло; • в автомобильной системе развертывания аварийной предохранительной подушки при критических столкновениях золото используется в устройстве датчика, который помещен около переднего бампера; требования безопасности определяют, чтобы эти системы были работоспособны и надежны в течение 10—15 лет — и золото оптимальный материал для этой цели; • в составе припоя, используемого при сборке статоров и воздушных труб авиационных двигателей; здесь используются свойства высокой теплопроводности и химической стойкости золота в условиях высоких температур; 67 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. • плакирование тонким прозрачным слоем золота окон военных и многих типов гражданских самолетов устраняет запотевание стекол и образование инея при пропускании через него электрического тока, а также поддерживает тепловой режим в кабине пилотов; • золотом плакированы автомобильные сушильные печи фирм Chrysler, Ford и General Motors, которые используют инфракрасную тепловую энергию, чтобы сушить автомобили и их детали после покраски; комбинация инфракрасной энергии и отражательной способности золота способствует более эффективному высыханию красок, экономии времени и энергии. Из новых направлений использования золота следует отметить разработку золотого катализатора для превращения оксида углерода и азотной окиси в безопасные газы. Золото, депонированное с металлическими окисями, способствует значительному увеличению эффективности преобразования оксида углерода в углекислый газ. Золото, плакированное на оксид алюминия, позволяет на 40% увеличить преобразование окиси азота в безопасный азот. Золотые катализаторы прошли испытания в устройствах по очистке воздуха в офисных зданиях, автомобильных салонах и гаражах. Начаты испытания их использования в масках противогазов для угольных шахт, а также в газовых датчиках оксида углерода. Отличительными особенностями золотых катализаторов являются их более длительный срок использования, а также более широкий диапазон работоспособности во влажной среде и в условиях низких температур, где другие виды катализаторов неэффективны (Gold Institute, 2000). Цены на золото Цены на золото в настоящее время определяются балансом спроса и предложения на товарных биржах Лондона, Нью-Йорка, Чикаго, Токио, Сиднея, Гонконга и Цюриха. Основной объем продаж осуществляется для партий физического золота в спот-ценах (немедленный расчет). Ежедневно дважды в сутки по последним сделкам утренней и вечерней сессий London Bullion Market Association (LBMA) объявляется Лондонский фиксинг (London Fix) стоимости 1 тройской унции (troy ounce или oz - 31,103 г) золота с чистотой 99,99%. Кроме продаж физического золота осуществляется хеджирование производства металла в виде фьючерсных сделок с отсрочкой поставок оплаченного металла через 1, 3, 6 и 12 месяцев. Главный компонент фьючерсной цены золота - контанго (рисковый процент покупателя) плюс страховка и стоимость хранения. Основной объем фьючерсных сделок происходит в отделе СОМЕХ Нью-йоркской биржи (New York Mercantile Exchange или NYMEX) и на Токийской бирже (Tokyo Commodity Exchange или ТОСОМ). Как отмечалось выше, до 60-х годов XX века цена на золото устанавливалась законодательно и была фиксированной в течение длительных периодов. Последний фиксированный уровень в 35 $/oz (1,125 $/г) был назначен Франклином Д. Рузвельтом в январе 1934 года и просуществовал до 1968 года. Начиная с 50-х годов, инфляция привела к резкому увеличению спроса на золото и увеличению цены на золото в частном секторе до 3,37 $/г. В 1961 году с целью регулирования рынка золота был организован Лондонский золотой пул (London gold pool) центральных банков стран «Большой восьмерки», которые согласи- 68 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ №8 2000 г. Рис. 1. Ценовой коридор годовой стоимости золота (минимум—среднее—максимум) за период 1970-2000 годов. лись покупать и продавать золото только по официальному курсу. LGP, просуществовавший до 1968 года, понес огромные потери и был прекращен, после чего были установлены два курса стоимости золота: для официальных валютных сделок и для свободного рынка. В дальнейшем, к середине 70-х годов, большинство стран отказались от золотого стандарта валют, и цена на золото регулируется до настоящего времени только по условиям свободного рынка. Реальное увеличение цены на золото началось в 1973 году в результате длительного (3-летнего) спада добычи, девальвации доллара США и роста мировой инфляции в результате нефтяного э м б а р г о США и Западной Европы странами ОПЕК (см. рис. 2). Рост цены золота был приостановлен в 1975 году после начала золотых аукционов Казначейством США и Международным валютным фондом (International Monetary Fund или IMF). Рис. 2. Соотношение цены золота и инфляции доллара СШАза период 1800—2000 годов (по данным Gold Field Mineral Services Ltd) ; 69 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. Мировая экономика ухудшилась в 1977-79 гг. в результате увеличения политического риска этого периода (исламская революция в Иране, ввод советских войск в Афганистан, захват американских заложников в Тегеране), что нашло отражение в резком увеличении темпов инфляции и роста цены на золото, которая достигла 21 января 1980 года максимума - 27,33 $/г. После того, как 20 января 1981 года Иран освободил американских заложников, политическая напряженность была уменьшена, что привело к уменьшению инвестиций в золото и снижению его цены (Агпеу, 1999а). Несмотря на строгую валютную политику США, ориентированную на стабилизацию доллара, в 1982 году в результате появления на рынке персональных компьютеров и резкого увеличения потребления золота в электронике произошел кратковременный всплеск цен на золото. Таблица 1. В 1984-85 гг. цены на золото Размеры официальных золотых реснизились вследствие увеличезервов стран и главных финансовых ния объемов продаж золота инвеинститутов, июль 2 0 0 0 года. сторами, а также наращиванием (поданным World Gold Council, 2000) авуаров доллара США в мировой % золота экономики. Низкая цена на золото Золотой от суммы Станы запас, т валютных привела к увеличению покупок зорезервов лота потребителями и создала 57,1 США 8139 благоприятную рыночную пер35,5 Германия 3469 спективу для его производства. Международный К 1987 году произошло резкое Валютный Фонд 3217 н/д изменение структуры мировых 39,1 Франция 3025 фондовых рынков, как следствие 43,7 Швейцария 2535 нестабильности курса доллара 48,2 Италия 2452 48,2 США и увеличения долга стран Нидерланды 912 2,0 «третьего мира». Стабильность Япония 754 Европейский международных денежно-кредит15,0 747 Центральный Банк ных размещений была подвергну39,2 Португалия 607 та сомнению, что немедленно от14,7 Великобритания 564 разилось увеличением цены на 12,9 Испания 523 золото. 4,9 422 Тайвань Начиная с 1988 года, после 20,5 Австрия 407 снижения мировых цен на нефть, 2,2 Китай 395 наблюдается стабилизация цен 18,1 Россия 383 на золото с незначительным трен8,4 Индия 358 дом на их снижение в результате 20,4 Венесуэла 320 прогрессивного увеличения объ27,4 Ливан 287 емов добычи и вторичной перера20,7 Бельгия 258 ботки. В 1993 году в результате не14 Госзапасы стран 29109 стабильности местных валют Финансовые Ближнего Востока и Азии произоинституты 4167 н/д шло увеличение цены на золото, 14,8 Всего по миру 33285 которое привело к увеличению в т.ч. покупки золотых монет и больших 30,9 12457 Евросоюз объемов золотого скрапа. 30,2 15772 Участники WAG 70 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. В 1 9 9 4 - 9 6 гг. средняя долларовая цена на золото оставалась почти неизменной. В конце четвертого квартала 1996 года правительство Голландии, первым из стран Европейского Союза, начало сокращение своих золотых запасов на одну треть. Планируемый переход Европы на единую валюту стимулировал входящие в ЕС страны к уменьшению золотых резервов, необходимых ранее для поддержания своих национальных валют. В течение 1 9 9 7 - 9 9 гт осуществили продажи крупных партий золота центральные банки Великобритании и Бельгии, ожидалась распродажа золотых запасов Швейцарии. В результате увеличенных продаж официального сектора цена на золото упала 20 июля 1999 года до самого низкого уровня за 20 лет (8,13 $/г). Озабоченность обесцениванием накопленных золотых резервов и критическое состояние золотого рынка привело к заключению 5-летнего моратория на ограничение продажи золота из запасов странами, подписавших 26 сентября 1999 года в Вашингтоне соглашение о золоте (Washington Agreement on Gold или WAG). Участники WAG владеют 4 7 % мировых золотых запасов, составляющих 30% их валютных резервов (табл. 1), и заинтересованы в поддержании высоких цен на золото. Россия не входит в члены WAG, но пользуется позитивными результатами этого соглашения. Рынок ответил на факт WAG подъемом цены золота, д о с т и г ш е й 7 октября 1999 года 10,40 $/г. Тем не менее, наблюдаются короткие колебания цены на золото с локальным м и н и м у м о м 30 мая 2000 года (8,69 $ / г ) . В настоящее время увеличение инвестиций в золото сдерживаются этими коротко-периодичными колебаниями его стоимости. Спрос на золото Спрос на золото определяется его потребностью для ювелирных изделий, а также в промышленном производстве, чеканке монет и инвестициях свободных средств (см. рис. 3). Общее потребление золота в 1999 году составило Рис. 3. Структура мирового потребления золота в 1999 году, отн. % (составлено по данным Gold Field Mineral Services Ltd, World Gold Council и Gold Institute). 71 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ №8 2000 г. 4261 т на общую сумму 37752 млн. долларов США. Среднегодовой темп прироста потребления золота за 1989-1999 годы составил 3,31% в физическом выражении и -0,001% по их текущей стоимости в долларах США. Максимальный объем потребления золота приходится на ювелирные изделия: в 1999 году — 3233 т или 75,9% мирового потребления. Среднегодовые темпы роста ювелирного производства золота составляют 4,67% в физических объемах и 1,31% по стоимости. Продукцией ювелирных предприятий являются стандартные сплавы "желтого", "белого" и "розового" золота с добавками Ад, Си, Pd, Zn, Ni и Ti, учитываемых в каратной и пробной системах исчисления (100% Аи = 24 карата = 1000 единиц пробы). Основной объем ювелирного производства составляют 14-каратные (проба 583,3), в меньшей степени 18-каратные (проба 750), 10-каратные (проба 417) и 23-каратные (проба 990) изделия. Для использования в электронике расходуется до 235 т золота в год (5,5% мирового потребления) при среднегодовых темпах изменения потребления +1,31% в физических объемах и -2,07% по стоимости. В медицине (стоматологии, производстве лекарств и лечебных устройств) в 1999 году было использовано 65 т или 1,5% мирового потребления. Потребление золота в медицине находится приблизительно на одном уровне, колеблясь от 60 до 70 т в год. На производство монет в 1999 году было использовано 100 т или 2,3% мирового потребления. Наблюдается спад потребления золотых монет, который за 1989-1999 годы составил -3,38 %/год в физических объемах и -6,48 "А/ГОД по стоимости. К сектору потребления монет примыкает рынок потребления медалей и памятных знаков, поглощающий ежегодно от 20 до 35 т. С целью тезаврации слитков золота потребляется от 2,4% (1999 год) до 17,2% (1989 год) в физическом выражении. Среднегодовые темпы изменения потребления на тезаврацию слитков золота составили за 1989-99 гг. -4,98% в физических объемах и -7,75% по стоимости. Таблица 2 Объемы мирового спроса золота в 1 9 8 9 - 9 9 годы, т (по данным Gold Field Mineral Services Ltd (GFMS Ltd), World Gold Council, Gold Institute) 1989 Ювелирные изделия Электроника Стоматология Монеты Медали Тезаврация слитков Инвестиции в золото На другие цели Спрос, всего Ювелирные изделия Электроника Инвестиции, тезаврация 1990 1991 1992 1993 1994 1995 1996 3342 237 70 99 42 3145 235 69 102 30 3233 235 65 100 21 323 155 279 1997 1998 1999 2048 209 60 141 20 2188 216 62 122 22 2358 205 63 143 27 2760 176 65 93 29 2553 180 63 117 25 2615 191 64 80 26 2780 206 67 84 34 2837 211 68 63 33 530 224 252 282 162 231 306 182 15 69 3076 188 74 3096 27 277 6 98 80 83 103 123 3128 3518 3442 3305 3606 onu отдельных статей спроса % 124 3518 115 4228 259 128 4123 4261 80,4 8,2 81,5 8,0 82,0 7,1 86,1 5,5 84,0 5,9 85,1 6,2 84,4 6,3 85,0 6,3 85,6 6,1 84,8 6,3 88,5 6,4 17,2 13,3 8,1 8,8 11,7 7,0 9,0 5,2 7,6 10,0 15,4 _ 72 _ 328 ? ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ Таблица 3 Крупнейшие потребители золота в 1999 году по данным World Gold Council (Golddemand..., 2000) % от Потребле- мирового ние, т потребления Индия 839 19,7 США 460 10,8 Китай 205 4,8 Саудовская Аравия 199 4,7 Страны Персидского залива 145 3,4 Турция 139 3,3 Индонезия 136 3,2 Египет 125 2,9 Пакистан 122 2,9 Япония 122 2,9 2,8 Южная Корея 118 Тайвань 110 2,6 Страна №8 2 0 0 0 г. Потребление золота на инвестиции формируется в периоды инвестиционной привлекательности драгоценных металлов и в условиях перспективы роста цен на золото. Вложение в золото происходили в 1990 и 1993 годы, а в последний период 1998-99 гг. наблюдается возобновление нарастающих инвестиций в золото. Суммарно на тезаврацию и инвестиции потребляется от 7 до 17,2% предложения золота, причем период спада в этом секторе в 1991-97 гг. завершился и наблюдается рост потребления. На другие цели (покрытия поверхностей, тепловые экраны и припои) расходуется от 50 до 130 т в год. Лидером потребления золота традиционно является Индия (см. табл. 3) со среднегодовыми темпами прироста потребления 9,3%. На втором месте потребление золота в США с темпом прироста спроса 7,2% в год. Резкий рост потребления золота наблюдается в Индонезии, Вьетнаме и Объединенных Арабских Эмиратах, а в Турции, Гонконге, Сингапуре и Таиланде происходит его спад. Отдельную позицию занимает Италия, один из крупнейших мировых производителей ювелирных изделий, где в 1999 году на внутреннем рынке было потреблено всего 95 т золота, а на экспорт поставлено свыше 400 т. Покупателями первичного золота в России являются Министерство финансов РФ в лице Центрального Банка РФ и уполномоченные коммерческие банки, имеющие лицензии на операции с золотом. Коммерческие банки в 1999 году приобрели свыше 80 т добытого золота, в том числе около 25 т на условиях хеджирования производства. Цена покупки золота определяется на уровне лондонского фиксинга минус маржа банка. Большая часть российского добытого золота экспортируется на мировой рынок. Официальная статистика российского внутреннего потребления на производство ювелирных изделий, промышленные нужды, монеты и стоматологию в открытой печати отсутствует, и определена оценочно, соответственно, в 15-18 т, 6 - 7 т, до 1 т и 1 - 2 т. Серьезным сдерживающим фактором внутреннего потребления золота является начисление налога на добавочную стоимость при купле-продаже золота (кроме операций уполномоченных банков). Наиболее благоприятная обстановка сложилась на российском рынке спроса золотых монет, при обороте которых в 2000 году отменен НДС. 73 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. Предложение золота В т а б л и ц е 4 п р и в о д я т с я о б ъ е м ы м и р о в о г о п р е д л о ж е н и я з о л о т а за 1 9 8 9 - 1 9 9 9 годы. Суммарный объем добычи золота за 11 лет составляют 64,8% от его о б щ е г о предложения. Среднегодовой рост добычи составляет +2,24% за период 1 9 8 8 - 1 9 9 9 гг., при с р е д н е г о д о в о м темпе роста общего предложения золота по объемам (+3,31%) и стоимости ( - 0 , 0 0 0 1 % ) . Объемы мировой добычи золота возросли и составили в 1999 году 2576 т или 60,5% мирового предложения металла (рис. 4), но их стоимость в 22823 млн. долл. США снизилась по сравнению с предыдущими периодами. Из государственных Рис. 4. Структура мирового предложения золота в 1999 году, отн, % (составлено по данным Gold Field Mineral Services Ltd и Gold Institute) Таблица 4 Объемы м и р о в о г о п р е д л о ж е н и я золота в 1 9 9 0 — 9 9 годы ( по данным G FMS Ltd и Gold Institute) 1989 Добыча Хеджирование производства Скрап (золотой лом) Продажи из госрезервов Продажи инвесторов Предложение, всего Добыча и хеджирование Вторичное золото Инвесторы и госрезервы Цена 1990 1991 1994 1995 1996 1997 1998 1999 2063 2133 Объемы предложений, т 2234 2159 2287 2278 2273 2357 2464 2636 2576 178 400 434 1 3076 234 531 198 125 641 275 119 3606_^ 3516 472 629 376 271 4228 58 1098 412 445 799 441 4123 4261 70,6 18,2 11,2 69,4 14,9 15,3 65,3 26,6 10,0 70,9 18,8 10,3 Среднегодовая стоимость золота, долл. США за 1 грамм 12,28 12,34 11,65 11,06 11,58 12,35 12,58 12.47 10,37 9,47 8,86 25512 10398 26766 7079 - 3096 66 482 111 310 3128 1992 174 488 622 - 3518 1993 116 576 464 - 3442 163 617 81 165 3305 Доли отдельных статей предложения, 72,9 76,5 69,8 73,9 71,1 68,4 13,0 17,2 15,4 13,9 16,7 18,7 7,4 14,1 j 6,4 17,7 13,5 13,5 535 625 173 % 77,9 17,3 4,8 Стоимость отдельных статей предложения, млн. долл. США Добычи и хеджирования 27519 29209 25921 26632 27827 30146 35325 30951 30446 Вторичного золота 4912 6553 7993 5615 5397 6670 7620 7863 6523 Инвесторов и 5342 2443 4913 4905 6879 5373 3038 2176 госрезервов 6709 Всего предложения золота 37773 38205 36441 38909 39858 40817 45363 43869 43844 74 - - 3902 3907 39045 37752 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. Хеджирование производства добычи золота составляет по отдельным годам от 58 до 535 т или от 3 до 19% от общего объема добычи (в среднем за 11 лет - 9,2%). В 1999 году было поставлено 445 т золота хеджеров на сумму 3942 млн. долл. США. Закономерных зависимостей годовых объемов хеджеров от объемов и стоимости добычи и общего предложения золота не наблюдается. Золотодобывающие предприятия пользуются услугами хеджирования производства в основном при необходимости финансовых ресурсов на ранних этапах производства (обеспечении новых проектов, реконструкции предприятий). Второй по величине источник предложения золота - от переработки скрапа. Суммарный объем реализации вторичного золота составил за 11 лет 17,3% от общего предложения. Среднегодовой рост предложения вторичного золота составляет 7,2% по массе и 3,7% по стоимости. В 1999 году предложение вторичного золота составило 799 т общей стоимостью 7079 млн. долл. США. Основной его объем получен из лома ювелирных изделий (60-65%). Остальная часть вторичного золота получена при переработке старых монет (25%), электронного и электротехнического лома (12%), отходов стоматологии (до 3%) и других золотосодержащих отходов. Золотые отходы и скрап сами являются ликвидным товаром, пригодным для дальнейшего передела. Средняя цена импортированного в США золотого скрапа составляла 6,11 $/г, а экспортированного 6,33 $/г (Amey, 1999в). Наиболее крупные объемы регенерации золота из скрапа в 1999 году были произведены в Италии (180т), США (150 т) Великобритании (150 т), Индии (100 т), Японии (100 т), Швейцарии (75 т) и Канаде (50 т). Часть поставок золота потребителям осуществляется из государственных запасов (от 2,4% до 13,9% мирового спроса) и складских запасов инвестиционных фирм (от 0 до 9,9% мирового спроса). В 1999 году поставки из официальных государственных запасов составили 441 т золота, реализации из инвестиционных фондов отсутствовали. Восемь стран в 1999 году добыли каждая более 100 т золота (ЮАР, США, Австралия, Канада, Китай, Индонезия, Перу и Россия), что составляет 43,8% мировой добычи (см. табл. 5). Таблица 5 Добыча золота по странам в 1 9 8 9 - 1 9 9 9 годы, т (по данным Геологической службы США, GFMS Ltd и Gold Institute) Страны ЮАР США СССР Австралия Китай Канада Индонезия Перу Россия Узбекистан Бразилия Папуа Новая Гвинея Гана Чили Филиппины Зимбабве Венесуэла Всего в мире 1989 608 266 285 204 84 160 11 13 х X 101 1990 605 294 270 244 94 169 18 15 X X 102 1991 601 294 252 234 104 177 24 15 X X 90 1992 614 330 X 243 112 161 46 18 152 63 86 1993 619 331 х 247 119 153 52 27 165 65 74 1994 580 327 X 34 15 29 38 17 17 34 17 28 37 17 14 61 26 29 31 18 13 71 31 34 27 18 12 61 39 34 30 19 11 2063 2133 2159 2234 2287 * оценочные данные 75 1995 524 317 X 254 133 152 74 57 142 67 64 1996 497 326 X 59 45 39 31 21 14 53 53 45 29 24 17 2278 2273 256 121 146 55 39 158 65 76 1997 491 362 X 314 157 171 101 75 137 82 59 1998 482 377 X 321 178 166 151 92 105 83 58 1999* 460 340 X 51 49 53 32 25 20 50 54 49 34 24 22 65 53 46 36 28 25 55 55 50 35 25 25 2357 2464 2636 2576 290 145 166 92 65 133 78 60 300 171 155 146 127 126 84 55 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ №8 2 0 0 0 г. Крупнейший мировой производитель золота Южно-Африканская Республика (460 т или 17,9% мирового производства) за последнее 10-летие сокращает объемы добычи со среднегодовыми темпами убыли 2,75%. Это является следствием ухудшения горно-геологических условий отработки старых месторождений (увеличения глубины отработки, ухудшения качества руд и т.п.), трудностью вовлечения в производство новых и менее эффективных проектов. Серьезной проблемой является в настоящее время набор рабочей силы, когда до 40% работающих в золотодобывающих предприятиях ЮАР являются выходцами с соседних государств. Основные производители работ по добычи золота - компании AngloGold, Gold Fields, Harmony и Avgold, поставляющие 75% золота страны. Компания AngloGold, лидер мирового производства золота, включает компании операторов Vaal River (месторождения Грейт-Нолигва с добычей в 1999 году 31 т, Копананг 18 т, Тау-Лекоа 9,5 т), West Wits (Тау Тона 20 т, Еландсранд 14 т, Мпоненг 14 т, Савука 8 т, Диелкраал, 6 т), Free State (Барбанани 15 т, Матижхабенг 11 т, Чипонг 10, Джоел 8 т) и Ergo (Ерго 10,5 т). Компания Gold Fields разрабатывает месторождения Лиедорн, Клоф, Дрейфонтейн и Тарква. Компания Harmony разрабатывает рифы Базальный, Лидер, Средний, А- и Врифы Свободной Территории и Кимберли-риф. В Соединенных Штатах Америки - втором мировом продуценте золота - в 1999 году добыто 340 т золота или 13,2% мировой добычи, причем 75% производства металла приходится на месторождения штата Невада. Среднегодовые темпы роста добычи золота в США составляют 2,48%. Крупнейшие компании Newmont (месторождение Карлин в Неваде с добычей в 1999 году 77 т) и Barrick (Белтз-Пост35т, Микле 30 т, оба в Неваде) поставляют более двух третей первичного золота страны (Sehnke, 1995; Amey, 1996, 1997, 1998а). Значительно меньшие объемы добычи золота в США у компаний Placer Dome (Кортез в Неваде, 25 т), Homestake (Хомстейк в Северной Дакоте, 8 т), Freeport McMoRan C&G, Battle Mountain, Kinross, Franco-Nevada. Однако, несмотря на реализацию новых проектов (освоение месторождения Кен-Снудер компании Franco-Nevada, реконструкция производства Barrick на месторождении Карлин и Placer Dome на месторождении Кортез) в результате низких цен на золото в 1999 году была остановлена добыча на 12 месторождениях и произошел спад производства (-26 т). В Австралии в 1999 году добыто 300 т (11,6% мировой добычи) при среднегодовых темпах роста 3,93%. Свыше 2/3 золота страны добыто в Восточной Австралии, в основном близ г. Калгурли. Главные золотодобывающие компании Австралии: Normandy Mining, Acacia Resources, Delta Gold, Newcrest Mining, Goldfields, Australian Resources, North, Lynas Gold NL и Ranger Minerals. В Австралии в 1999 году также наблюдается спад производства золота ( - 2 1 т) за счет неблагоприятных ценовых условий. В Китае в 1999 году добыто 171 тзолота (6,6% мировой добычи). Несмотря на спад ( - 7 т по сравнению с 1998 годом), среднегодовые темпы роста добычи золота в Китае составляют 7,3% благодаря бурному развитию горнодобывающей индустрии страны. В Канаде в 1999 году добыто 155 т золота или 6,0% мировой добычи. Уровень годового производства первичного металла здесь находится примерно на одном уровне от 155 до 170 т добычи, спад добычи в 1999 году небольшой ( - 9 т). Основные компании по добыче золота на территории Канады: Barrick, Placer Dome, Meridian Gold, Kirson Gold и TVX Gold, в производстве которых находится до 40 месторождений. ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ №8 2 0 0 0 г. В Индонезии добыто 146 т золота (5,6% мировой добычи). Среднегодовые темпы роста добычи золота в Индонезии самые высокие в мире - 29,5%. Столь высокий уровень добычи золота достигнут за счет освоения золотомедных месторождениях Грасберг (компании Freeport McMoRan C&G и Rio Tinto), Келиан (Rio Tinto), Минахаса и Бату Ниджау (Newmont) и Госовонг (Newcrest Mining). Развитие золотодобычи в Индонезии осложняется политическим риском беспорядками в стране, возможностью возникновения новых афер с "нарисованными" месторождениями типа Бусанга. Тем не менее, индонезийские золоторудные проекты весьма привлекательны, а опыт работы горнодобывающих компаний в Индонезии на условиях соглашений о разделе продукции (СРП) является классическим. В Перу в 1999 году добыто 127 т золота (4,9% мировой добычи). Столь резкое наращивание объемов добычи по сравнению с 1998 годом (+35 т) стало возможно благодаря вводу в отработку крупнейшего в Латинской Америке месторождения Янакоча (компании Newmont, Buenaventura и International Finance Corp), поставившего в 1999 году 53,3 т золота. Среднегодовые темпы роста добычи золота в Перу, как и в Индонезии, очень велики и составляют 24,3%. До 1991 года СССР находился на 2 - 3 месте в рейтинге стран, добывающих золото. После распада Союза основные производители первичного золота Россия и Узбекистан, добывающие соответственно 125 и 80 т в год - переместились на 9 - 1 0 место. В России, поданным "Piatt's Metals Week", в 1999 году добыто 125,87тзолота (4,9% мировой добычи), что на 10,4% больше, чем в 1998 году. Благодаря вовлечению в производство новых рудных месторождений в 1998 году закончился период спада российского производства первичного золота. В 1996 году начата эксплуатация золоторудных месторождений Олимпиадинское (Красноярский край, Артель старателей "Полюс"), Майское и Чазы-Гол (Республика Хакасия, Артель старателей "Саяны"), Кубака (Магаданская обл., Омолонская компания), Каральвеем (Чукотский АО), в 1997 году - Рябиновое (Хабаровский край, Артель старателей "Амур"), в 1999 году - Школьное (Магаданская обл.), Покровское (Амурская обл., АО "Покровский рудник"), "Самолазовское" (Республика СахаЯкутия, Артель старателей "Селигдар"), в 2000 году - Бамское (Амурская обл., АО "Апсакан"), Воронцовское (Свердловская обл., ФПГ "Драгоценности Урала"). В 2001 году ожидается получение первой продукции с месторождения Джульетта (Магаданская обл., канадская компания Bema Gold). На условиях СРП разрешена разработка Куранахской группы месторождений (Республика Саха-Якутия) и Тасеевского месторождения (Читинская область), на рассмотрении в Госдуме РФ находятся также проекты законов о СРП Нежданинского (Республика Саха-Якутия) и Майского (Чукотский АО) месторождений. Благодаря развитию рудной добычи, начиная с 1997 года, лидером золотодобычи после долгого перерыва вновь стала Магаданская область (см. рис. 5). В Узбекистане в 1999 году добыто 84 т золота (3,2% мировой добычи). Добыча осуществляется в основном на Навоинском ГМК (на золотоурановом месторождении Мурунтау) и в небольшом количестве на Апмалыкском ГМК (как попутный компонент при переработке медных и свинцовых руд). В отличие от России в Узбекистане наблюдается рост производства золота со среднегодовыми темпами 4,20%. Это результат правительственной поддержки крупных 77 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. Рис. 5. Структура добычи золота по регионам России в 1998году, отн. %(по данным Интернет-сайта ЗОЛОТО: "79 - благородный", www.aurum79.ru) ГМК, сохранивших свои производственные фонды и способных осуществлять расширенное воспроизводство. С привлечением иностранных инвестиций создано совместное предприятие Zarafshan-Newmont, поставившее в 1999 году за счет переработки бедных рудах Мурунтау 16,7 т первичного золота. В Б р а з и л и и в 1999 году добыто 55 т золота. В конце 80-х годов предложение бразильского золота превышало 100 т/год, но в 90-х годов п р о и з о ш е л спад добычи золота старателями (гаримпейрос) и з - з а выработки легко доступных и богатых россыпных месторождений и отсутствия значительных открытий новых объектов. В Папуа - Новой Гвинее в 1999 году добыто 55 т золота, в основном на месторождениях Поргера компании Placer Dome (23,5 т) и Л и х и р компаний Normandy Mining и Rio Tinto (19,4 т). В Гане в 1999 году добыто 55 т золота, в основном силами местной компанией Ashanti Goldfields Corp. Ltd на месторождениях Обуаси (23 т), Бибиани (8 т), Идуапрейм (5 т) и Аунфури (2 т). Примечательно, что компания Ashanti имеет производственные мощности и в других африканских странах: Танзании, Зимбабве, Гвинее и Буркина-Фасо. Объемы добычи 15 крупнейших золотодобывающих компаний приведены в таблице 6. Снижение в последние годы цен на золото способствовало тенденции слияния крупных предприятий с целью снижения издержек за счет эффекта масштаба работ, а также экспансия крупных компаний вне территорий их обычной сферы деятельности. Менее крупные предприятия, не способные к маневру финансовыми и производственными ресурсами, в условиях падения цен на золото сокращали свое производство или полностью отказывались от отработки месторождений, ставших нерентабельными. 78 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. Таблица 6 Крупнейшие золотодобывающие компании в 1999 год (по данным GFMS Ltd и World Gold Analyst) №№ п/п 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 Компания Страна AngloGold Newmont Mining Gold Fields of South Africa Ltd Barrick Gold Corp. Placer Dome Inc. Rio Tinto Homestake Mininq Corp. Freeport McMoRan Copper & Gold Inc. Normandy Mining Ltd Ashanti Goldfields Corp. Ltd Harmony Gold Mininq Co. Ltd Kinross Gold Corp. Battle Mauntain Gold Great Central Mines Avgold ЮАР США ЮАР Канада Канада Великобритания США США Австралия Гана ЮАР США США Австралия ЮАР Всего no ведущим компаниям % от мирового добычи золота Таблица 7 Самые низкие полные издержки производства золотодобывающих компаний в 1999 году (по данным World Gold Analyst) 1997 226 123 97 95 80 67 57 56 44 36 24 13 27 16 29 990 40,2 Добыча, т 1998 239 127 123 100 91 88 70 69 48 48 31 26 28 23 23 1134 43,0 1999 215 130 119 114 96 94 75 67 59 47 40 31 30 20 19 1156 44,9 В 1998 году на основе реорганизации южноафриканской Anglo-American Corp (ААС) и приобретенных новых операционных производств была образована новая компания AngloGold, оставшейся крупнейшим мировым Полные производителем золота, осуществляэксплуатающим операции по добыче золота не Компания ционные только в ЮАР, но и в Мали (месторожзатраты, дение Садиола-Хилл), в Намибии (На$/г вахаб), в США в штатах Колорадо Franco Nevada 4,60 (Криппл-Крик и Виктор) и Невада Buenaventura 5,18 (Миррей), в Бразилии (Еспирито-СанIAMGOLD 5,95 то, Куиба, Велха и Съерра-Гранде), в Delta Gold 6,37 Аргентине (Церро-Вангуардиа) и в АвNormandy 6,66 стралии (Санрайс-Дам, Воддингтон, Placer Dome 7,07 Пайн-Крик и Танами). В 1997 году проNewmont Gold 7,33 изошло слияние южноафриканских Gold Fields 7,39 компаний Gold Fields of South Africa Ltd AnqloGold 7,65 (GFSA) и Gancor during в консолидироBarrick Gold 7,65 ванную Gold Fields Ltd, а июне 2000 гоHarmony 7,88 да вновь объявлено о ее новом слияInmet Mining 7,91 нии с канадской компанией FrancoNevada Mining, на основе которых образована компания Gold Fields International с суммарной годовой продукцией 136 т и запасами 2300 т. В июле 2000 года произошло слиянии американских компаний Newmont Mining и Battle Mauntain Gold. В этом же месяце канадская компания Barrick Gold приобрела активы компании Pangea Goldfields. 79 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. Максимальные эксплуатационные затраты при добыче золота по регионам характерны для предприятий ЮАР (в среднем 7,97 $/г), минимальные - в Австралии (7,10 $/г). В таблице 7 приведены эксплуатационные затраты по компаниям. Лидером дешевизны полных эксплуатационных издержек является канадская компания Franco Nevada, закончившая 1999 год с затратами 4,60 $/г. Запасы золота в недрах Мировые запасы золота, экономически рентабельные для добычи на современном уровне цен, составляют около 49000 тонн (Mineral commodity ..., 2000). Распределение запасов и ресурсов по странам приводится в таблице 8. Отношение запасов и ресурсов составляет 0,64:1,0. Преобладающая доля общих запасов золота в мире приходится на шесть важных геолого-промышленных типов собственно золоторудных месторождений - 88%, а также на различные золотосодержащие месторождения (преимущественно золотомедные порфировые) - 12%. В классе метаморфоТаблица 8 генных и метаморфичесМировые запасы и ресурсы золота, т ких месторождений к важПоданным Геологической службы США ному геолого-промышлен(Mineral commodity..., 2000) ному типу относятся месторождения золотоносСтраны Запасы Прогнозные ресурсы ных конгломератов (ВитЮАР 19000 40000 ватерсранд в ЮАР, Тарква в США 5600 6000 Гане, Жакобина в Бразилии Узбекистан 5300 6300 и др.) - около 42% общих Австралия 4000 4300 мировых ресурсов золота. Россия 3000 3500 Канада 1500 3500 В классе гидротермальБразилия 800 1200 ных (осадочно-гидротерДругие страны 9300 11800 мальных) месторождений Всего: 49000 77000 к важным геолого-промышленным типам относятся: эпитермальные месторождения золотосеребряных и золототеллуридных руд, пространственно связанные с вулканотектоническими постройками (Лихир, Поргера в Папуа - Новой Гвинее; Майское, Многовершинное, Аметистовое в России; Раунд-Маунтин в США, Рефугио в Чили) - 11% общих мировых ресурсов; месторождения, заключенные в метатерригенно-вулканогенных породах архейскихзеленокаменных поясов - 7% общих мировых ресурсов золота; месторождения преимущественно прожилково-вкрапленных и вкрапленных руд в песчанико-сланцевых углеродистых формациях (Сухой Лог, Нежданинское в России; Мурунтау, Даугызтау в Узбекистане; Ашанти, Тебереби в Гане), заключающие 6% общих мировых ресурсов; пластовые и субпластовые месторождения в терригенно-карбонатныж и карбонатных формациях, относящиеся к карлинскому типу (Голдстрайк, Голд-Кворри, Пайплайн в США; месторождения провинции Гуйчжоу в Китае, район Пилгримс-Рест в ЮАР) - 5% мировых ресурсов золота. 80 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. В классе экзогенных месторождений к важному геолого-промышленному типу принадлежат россыпные месторождения золота, в которых заключено около 5% мировых ресурсов металла. На собственно золоторудные месторождения второстепенных геолого-промышленных типов приходится 12% мировых запасов, в том числе на приобретающий в последнее время все большее значение тип месторождений золотоносных кор выветривания - 1%. Из новых проектов освоения и разведки месторождений следует отметить следующие. Компания Barrick Gold сообщает, что в результате геологоразведочных работ получен прирост запасов на золотосеребряном месторождении Паскуа (Чили), - до 532 т Аи и 17416 т Ад. По проекту освоения этого месторождения планируется начать отработку месторождения в 2003 году при годовом выпуске золота примерно в 25 т, затем после расширения мощностей в 2005 году предполагается повысить выпуск металла до уровня, превышающего 31 т. Геологоразведочные работы ведутся также на смежном месторождении Лама (Chile report, 2000). Золотомедное месторождение Байо-де-ла-Алумбрера в Аргентине планируется к освоению компанией Minera Alumbrera Ltd (МАА) в 2000 году с годовой производительностью 19,5 т золота, 26 т серебра и 200 тыс. т меди (Chile report, 1999). Проект освоения месторождения Гейта в Танзании был разработан компанией Ashanti Goldfields, но из-за финансовых трудностей 50% активов проекта приобретено компанией AngloGold. Запасы месторождения 373 т золота, в том числе для открытой отработки - 171 т. Планируемая производительность при выходе рудника на полную мощность в 2004 году - 15 т/год при эксплуатационных расходах 5,8 $/г (AngloGold expands ..., 2000). AngloGold также готовит проект освоения месторождения Нуамалилима-Хилл, расположенного в 14 км от месторождения Гейта, с ресурсами 65 т золота. Компания AngloGold прорабатывает возможность освоения месторождения Морила в Мали с запасами золота 184 т. Среднее содержание золота в сульфидных рудах 4,4 г/т, а в окисленных - 6,7 г/т. Планируемая добыча рудника до 13 т/год при эксплуатационных расходах 4,4 $/г (AngloGold expands ..., 2000). Канадская компания Gabriel Resources готовит проект освоения золотосеребряного месторождения Росиа-Монтана в Румынии с запасами 250 т золота и 1500 т серебра. Проектная годовая мощность рудника до 13 т золота и 64 т серебра при эксплуатационных расходах 3,63 $/г Аи. Начало освоения месторождения планируется в 2001 году (Mining Journal, 2000). Канадская компания Cameco Corporation, специализирующаяся на добыче урана, совместно с киргизской государственной компанией Kumtor Gold Company продолжает развитие проекта освоения золотоуранового месторождения Кумтор в Кыргызстане с запасами золота 600 т. В 1998 году здесь добыто 20 т золота при затратах 5,76 $/г, а до 2004 планируется увеличение мощностей предприятия в 1,5 раза (Kumtor produces ..., 2000). Компания-оператор Lihir Gold продолжает наращивать запасы на периферии группы месторождения Лихир в Папуа - Новой Гвинее. В результате геологоразведочных работ на рудных телах Лейнез-Минифай-Бридж, Борефиелдс и Зюйд-Ест-Минифай суммарные запасы Лихира возросли до 417 т золота при среднем содержании 1,6 г/т (Lihir increases ..., 2000). Продолжение ГРР в обла- ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ №8 2 0 0 0 г. сти между рудными телами Лиенетз и Капит может позволить прирастить запасы еще на 155 т. Компания Barrick Gold продолжает геологоразведочные работы на месторождении Балуанхала в Танзании, ресурсы которого оцениваются в 233 т золота. Начало отработки планируется в 2001 году с производительностью 12 т/год при эксплуатационных расходах 4,17 $ / r A u (Go ahead ..., 1999). Компания Homestake Mining подготавливает проект освоения разведуемого золотосеребряного месторождения Валедеро на севере Аргентине с запасами 150 т Аи и 2040 т Ад при среднем содержании: золота - 1,6 г/т, серебра 22,1 г/т (Chile report, 2000). Этой же компанией ведутся геологоразведочные работы на месторождении Рио-Фрио в Аргентине и Акуа-де-ла-Фалда в Чили. Прогноз развития рынка золота Цены на золото в 2000 году по аналитическим прогнозам GFMS не будут подниматься свыше 9,4 $/г ввиду отсутствия устойчивого инвестиционного спроса, но и ниже в 8,0 $ / г также не могут быть устойчивыми, т.к. официальный сектор и частные владельцы золота просто не пожелают продавать большое количество металла по таким низким ценам. На снижение цены золота оказывает давление фактор сокращения странами Европейского Союза своих национальных золотых запасов (12457 т). Вашингтонское соглашение сентября 1999 года ограничило выход на рынок лишь крупных партий золота из запасов, оставив саму проблему нерешенной. Этот вопрос мог бы быть решен согласованной экономической программой по золоту самого Европейского Союза и Европейского Центрального Банка. Наиболее вероятен сценарий с обязательством выкупа ЕЦБ большей части национальных золотых запасов в течение 5 - 1 0 лет. Принятие такого решения прекратило бы спекуляции вокруг европейского золота, но пока прогресса в этом направлении не наблюдается. Рост мирового потребления золота на 3,31 % в год способствуют устойчивости реального спроса на золото, но на золотые цены влияния практически не оказывает. Изменения цены на золото в сторону увеличения в ближайшее время возможно лишь при кризисах валютного рынка - в случае падения курса доллара США (особенно по отношению к японской йене) свободные денежные средства могут перетечь на рынок драгоценных металлов. Рынок предложения первичного золота является классическим примером чистой конкуренции, когда вход на него возможен для любого нового участника, как с крупными объемами добычи, так и мелкого продавца с ничтожно малым предложением. Правительства стран также, вне зависимости от системы политического управления и уровня экономического развития, поощряют действия золотодобывающих предприятий на своей территории, так как они создают новые рабочие места и наполняют государственный бюджет за счет налоговых отчислений. Новые мелкие и средние предприятия по добыче золота (до первых тонн в год) обычно не испытывают финансовых и технических трудностей при своем становлении. Проекты освоения крупных и уникальных месторождений требуют значительных финансовых ресурсов, а также резерва времени на первич- 82 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. ное капитальное строительство горнодобывающих и обогатительных комплексов. Поэтому увеличение объемов предложения от добычи золота обладает оперативной инертностью с лагом в 3 - 5 лет. Уменьшение же объемов добычи при неблагоприятной ценовой политики (как, например, в 1985 и 1999 годах) более оперативно за счет сокращения и консервации убыточных производств. Так как увеличения цен на золото в ближайшее время не ожидается, будет продолжаться сокращение добычи золота на месторождениях ЮАР, проекты реконструкции которых рассчитаны на рост цен. Основной объем прироста добычи будет происходить за счет освоения новых проектов в Южной Америке (Аргентина, Чили, Перу), Западной (Мали, Гвинея) и Центральной (Танзания) Африки, а также Австралии. Следует помнить, что до 15% мощностей мировых золотодобывающих предприятий законсервировано или ограничено в производстве. Поэтому при росте золотых цен прирост добычи в течение первых 3 - 5 лет будет происходить в основном за счет расконсервации имеющихся мощностей. Предложение вторичного золота напрямую зависит от объемов потребления и косвенно - от объемов добычи первичного золота. Поэтому объемы переработки золотого скрапа будут находиться примерно на одном уровне 15-20% мирового предложения золота, а их влияние на объемы потребления и цены на золото невелико. Мировые золотые запасы стран и финансовых институтов весьма велики и составляют 33285 т. Как отмечалось выше, происходит сокращение золотых запасов стран Европейского союза при увеличении фондов Европейского Центрального банка. Пополнение золотых запасов происходит лишь в странах, стремящихся стабилизировать или укрепить свои национальные валюты (Россия, Китай, Ливан, Филиппины, Индонезия и др.). Мировой баланс национальных запасов золота отрицательный, ежегодно он сокращается на150-250 т. Для инвестиционных целей золото было и остается надежной ценностью для вложений свободных денежных средств. Доходы от вложений в ценные бумаги (акций, облигаций, векселей, национальных валют) могут быть и больше, но для них выше риск потерь при неблагоприятной обстановке фондовых и валютных рынков. Вложения же в золото, цены на которое не коррелируют с курсами ценных бумаг, является более надежным для целей сохранения денежных средств длительного хранения. Текущие низкие цены на золото уже привлекают инвесторов, ожидающих изменения ситуации на рынке европейского золота, хотя риск этого ожидания достаточно высок. В России развитие рынка золота направлено на увеличение внутрироссийского оборота. Введение таможенной пошлины на вывоз золота (Об утверждении ..., 1999) в размере 5% привело к изменению денежных потоков от сделок (в настоящее время эта норма действует в редакции ПП № 1364 от 09.12.99). Уполномоченные коммерческие банки переложили этот новый платеж на издержки производителей золота, включив в договор купли-продажи золота увеличение банковской скидки с 2 - 3 % до 5,5-7%. Тем самым маржа коммерческих банков фактически уменьшилась с 2 - 3 % до 0,5-1,5%. Введение вывозной пошлины поощряет реализацию первичного золота российским потребителям, однако примеры 83 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. прямых сделок золотодобытчиков с ювелирными и другими промышленными потребителями золота пока единичны. Понижение акцизных сборов на ювелирные изделия с 30% (ФЗ "Об акцизах", 1991; в ред. 2 3 - Ф 3 от 07.03.96) до 5% ( Ф З "Об акцизах", в ред. 2 - Ф З от 02.02.2000) при сохранении импортных пошлин на ювелирную продукцию на уровне 30% (Таможенный тариф РФ, 1996) также направлены на стимулирование российского ювелирного производства. Однако возможности внутреннего рынка потребления ювелирных изделий пока ограничены из-за текущей низкой покупательной способности населения, поэтому ювелирной промышленности России следует по прежнему уделять основное внимание выходу на внешний рынок золотых изделий, в первую очередь - в странах Юго-Восточной Азии. Наиболее благоприятная ситуация сложилась для российского рынка спроса золотых монет. После отмены НДС при покупке и продаже золотых монет (ФЗ "О НДС", 1991; в ред. Зб-ФЗ от 02.01.2000) стала возможным тезаврация золота частными лицами с различными целями: нумизматики, в качестве ценных подарков, вложений в золото, как средства накопления и для защиты от инфляции. В настоящее время банки, ориентируясь на нумизматов, осуществляют продажу монет со значительной наценкой. Для развития рынка спроса золотых монет необходимо организовать систему их оборота с небольшим процентом за обслуживание сделки купли-продажи и провести продуманную рекламную компанию, ориентированную на внимание массового покупателя. Учитывая текущую экономическую обстановку, отсутствие доверия к коммерческим банкам после кризиса августа 1998 года и относительную дороговизну ювелирных изделий, следует ожидать повышенное внимание частных лиц к тезаврации золота и возможность развития российского рынка потребления золотых монет до 15-20 т/год. В качестве объектов инвестиций в золотодобывающую промышленность Министерством природных ресурсов предлагаются уже разведанные золоторудные месторождения Сухой Лог, Нежданинское, Валунистое, Васильковское, Агинское, Аметистовое, Бадран, Хаканджа, Светлинское, Эльдорадо, Кадран, Кючус (Беневольский, Иванов, 1999; Колмогоров, 2000). Однако освоение этих объектов требуют значительных финансовых затрат на длительный период нулевого цикла. В условиях же рисковой экономики переходного периода более привлекательны небольшие золоторудные месторождения с простым в технологическом отношении обогащением с небольшими сроками оборота первичного капитала (Лесков, 1999). В пределах освоенных горнорудных районов находится множество таких небольших объектов с разной степенью подготовки. По прежнему остаются привлекательными россыпные месторождения золота (вне зависимости от размера), не требующие значительных капиталовложений при их освоении. Повышенный интерес в настоящее время представляет также повторное вовлечение в производство техногенных россыпей золота, образованных в процессе эксплуатации 30-х - 80-х годов. Однако реализация этих направлений развития российской золотодобычи приведут лишь к локальным увеличениям объемов добычи золота в отдельных регионах. Резкого же увеличения добычи золота в России в ближайшие годы не ожидается из-за отсутствия реально подготовленных проектов освоения новых крупных месторождений. 84 ДРАГОЦЕННЫЕ МЕТАЛЛЫ. ДРАГОЦЕННЫЕ КАМНИ № 8 2 0 0 0 г. Литература Беневольский Б.И., Иванов В Н. Минерально-сырьевая база золота России на рубеже XXI в. // Минеральные ресурсы России. Экономика и управление. 1999. № 1. С. 9-16. Колмогоров Н.К. Золотодобывающая промышленность России. // Минеральные ресурсы России. Экономика и управление. 2000. № 2. С. 18-24. Лесков М.И. Цена и себестоимость золота: состояние и прогнозы. // Руды и металлы. 1999. № 6 . С. 5-11. О налоге на добавленную стоимость / Федеральный Закон Российской Федерации от 6 декабря 1991 г. № 1992-1 (в ред. Федерального закона № Зб-ФЗ от 02.01.2000). Об акцизах / Федеральный Закон Российской Федерации № 1993-1 от 6 декабря 1991 года (в ред. Федерального закона № 23-Ф3 от 07.03.96). Об утверждении ставок вывозных таможенных пошлин на некоторые товары, вывозимые с территории Российской Федерации. / Постановление правительства РФ № 442 от 14 апреля 1999 г. Таможенный тариф Российской Федерации / Утвержден Постановлением Правительства Российской Федерации № 1560 от 27 декабря 1996 г (в ред. Постановления Правительства РФ от 04.12.1999 № 1361). AmeyE.B. Gold. Reston: US Geological Survey. 1996. 13 p. AmeyE.B. Gold. Reston: US Geological Survey. 1997. 13 p. Amey EB. Gold. Reston: US Geological Survey. 1998a. 13 p. AmeyE.B. Gold / Mineral commodity summaries. Pittsburgh: US Geological Survey. 19986. P. 70-71. AmeyE.B. Gold / Metal Prices in the United States Thought. 1998. Pittsburgh: USGS. 1999a. P. 49-53. Amey E.B. Gold / Mineral commodity summaries. Pittsburgh: US Geological Survey. 19996. P. 74-75. AmeyE.B. Gold recycling. Reston: US Geological Survey. 1999в. 13 p. Amey E.B. Gold / Mineral commodity summaries. Pittsburgh: US Geological Survey. 2000. P. 74-75. AngloGold expands reserve base in Africa. // World Gold. 2000. May. Chile report 1999. December 13. Monday. 11 Chilean weekly news digest. Santiago: RPM Ltd. 1999. Chile report 2000. April 3. Monday. // Chilean weekly news digest. Santiago: RPM Ltd. 2000. Go ahead for Bulyanhulu // Mining Journal. 1999. V. 333. N. 8554. October 22. Gold deamand sets new record // Gold demand trend. World Gold Council. 2000. N. 30. 22 p. Gold Institute. Washington. 2000. Gold Serwey 1999. London: Gold Field Mineral Services Ltd. 1999. January. Kumtor produces less. 11 Mining Journal. 2000. V. 334. N. 8573. March 10. LukasJ.M. Gold. Reston: USGS. 1994. 12 p. Mineral commodity summaries. // US Geological Survey: Pittsburgh. PA. 2000. 197 p. Mining Journal. 2000. V. 334. N. 8576. March 31. Sehnke E.D. Gold / Mineral commodity summaries. US Geological Survey. Pittsburgh. 1996. Sehnke E.D. Gold / Mineral commodity summaries. US Geological Survey. Pittsburgh. 1997. P. 70-71. Sehnke E.D. Gold. Reston: USGS. 1995. 13 p. World Official Gold Holdings (July 2000) // World Gold Council. 2000. 2 p. World Gold Production to remain flat thought next for years / Gold Institute. Washington. 1999. August 18. 85