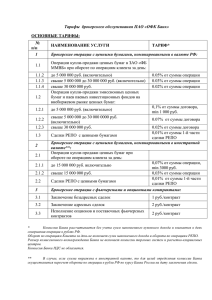

Приложение №5

реклама