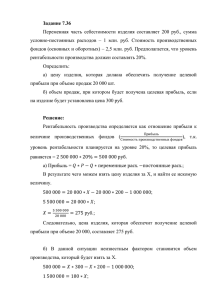

Отчет Экспертной Группы по преодолению налоговых

реклама