СОВРЕМЕННОЕ СОСТОЯНИЕ НАЛОГООБЛОЖЕНИЯ БАНКОВ

реклама

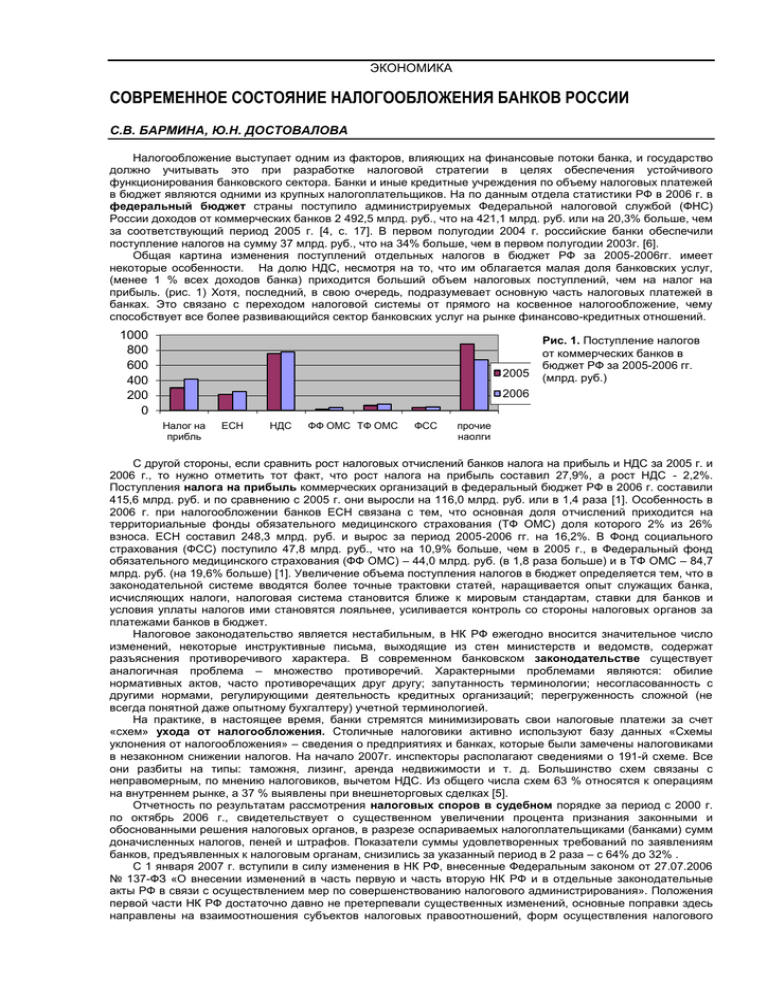

ЭКОНОМИКА СОВРЕМЕННОЕ СОСТОЯНИЕ НАЛОГООБЛОЖЕНИЯ БАНКОВ РОССИИ С.В. БАРМИНА, Ю.Н. ДОСТОВАЛОВА Налогообложение выступает одним из факторов, влияющих на финансовые потоки банка, и государство должно учитывать это при разработке налоговой стратегии в целях обеспечения устойчивого функционирования банковского сектора. Банки и иные кредитные учреждения по объему налоговых платежей в бюджет являются одними из крупных налогоплательщиков. На по данным отдела статистики РФ в 2006 г. в федеральный бюджет страны поступило администрируемых Федеральной налоговой службой (ФНС) России доходов от коммерческих банков 2 492,5 млрд. руб., что на 421,1 млрд. руб. или на 20,3% больше, чем за соответствующий период 2005 г. [4, с. 17]. В первом полугодии 2004 г. российские банки обеспечили поступление налогов на сумму 37 млрд. руб., что на 34% больше, чем в первом полугодии 2003г. [6]. Общая картина изменения поступлений отдельных налогов в бюджет РФ за 2005-2006гг. имеет некоторые особенности. На долю НДС, несмотря на то, что им облагается малая доля банковских услуг, (менее 1 % всех доходов банка) приходится больший объем налоговых поступлений, чем на налог на прибыль. (рис. 1) Хотя, последний, в свою очередь, подразумевает основную часть налоговых платежей в банках. Это связано с переходом налоговой системы от прямого на косвенное налогообложение, чему способствует все более развивающийся сектор банковских услуг на рынке финансово-кредитных отношений. 1000 800 600 400 200 0 2005 Рис. 1. Поступление налогов от коммерческих банков в бюджет РФ за 2005-2006 гг. (млрд. руб.) 2006 Налог на прибль ЕСН НДС ФФ ОМС ТФ ОМС ФСС прочие наолги С другой стороны, если сравнить рост налоговых отчислений банков налога на прибыль и НДС за 2005 г. и 2006 г., то нужно отметить тот факт, что рост налога на прибыль составил 27,9%, а рост НДС - 2,2%. Поступления налога на прибыль коммерческих организаций в федеральный бюджет РФ в 2006 г. составили 415,6 млрд. руб. и по сравнению с 2005 г. они выросли на 116,0 млрд. руб. или в 1,4 раза [1]. Особенность в 2006 г. при налогообложении банков ЕСН связана с тем, что основная доля отчислений приходится на территориальные фонды обязательного медицинского страхования (ТФ ОМС) доля которого 2% из 26% взноса. ЕСН составил 248,3 млрд. руб. и вырос за период 2005-2006 гг. на 16,2%. В Фонд социального страхования (ФСС) поступило 47,8 млрд. руб., что на 10,9% больше, чем в 2005 г., в Федеральный фонд обязательного медицинского страхования (ФФ ОМС) – 44,0 млрд. руб. (в 1,8 раза больше) и в ТФ ОМС – 84,7 млрд. руб. (на 19,6% больше) [1]. Увеличение объема поступления налогов в бюджет определяется тем, что в законодательной системе вводятся более точные трактовки статей, наращивается опыт служащих банка, исчисляющих налоги, налоговая система становится ближе к мировым стандартам, ставки для банков и условия уплаты налогов ими становятся лояльнее, усиливается контроль со стороны налоговых органов за платежами банков в бюджет. Налоговое законодательство является нестабильным, в НК РФ ежегодно вносится значительное число изменений, некоторые инструктивные письма, выходящие из стен министерств и ведомств, содержат разъяснения противоречивого характера. В современном банковском законодательстве существует аналогичная проблема – множество противоречий. Характерными проблемами являются: обилие нормативных актов, часто противоречащих друг другу; запутанность терминологии; несогласованность с другими нормами, регулирующими деятельность кредитных организаций; перегруженность сложной (не всегда понятной даже опытному бухгалтеру) учетной терминологией. На практике, в настоящее время, банки стремятся минимизировать свои налоговые платежи за счет «схем» ухода от налогообложения. Столичные налоговики активно используют базу данных «Схемы уклонения от налогообложения» – сведения о предприятиях и банках, которые были замечены налоговиками в незаконном снижении налогов. На начало 2007г. инспекторы располагают сведениями о 191-й схеме. Все они разбиты на типы: таможня, лизинг, аренда недвижимости и т. д. Большинство схем связаны с неправомерным, по мнению налоговиков, вычетом НДС. Из общего числа схем 63 % относятся к операциям на внутреннем рынке, а 37 % выявлены при внешнеторговых сделках [5]. Отчетность по результатам рассмотрения налоговых споров в судебном порядке за период с 2000 г. по октябрь 2006 г., свидетельствует о существенном увеличении процента признания законными и обоснованными решения налоговых органов, в разрезе оспариваемых налогоплательщиками (банками) сумм доначисленных налогов, пеней и штрафов. Показатели суммы удовлетворенных требований по заявлениям банков, предъявленных к налоговым органам, снизились за указанный период в 2 раза – с 64% до 32% . С 1 января 2007 г. вступили в силу изменения в НК РФ, внесенные Федеральным законом от 27.07.2006 № 137-ФЗ «О внесении изменений в часть первую и часть вторую НК РФ и в отдельные законодательные акты РФ в связи с осуществлением мер по совершенствованию налогового администрирования». Положения первой части НК РФ достаточно давно не претерпевали существенных изменений, основные поправки здесь направлены на взаимоотношения субъектов налоговых правоотношений, форм осуществления налогового ЭКОНОМИКА контроля, изменение порядка обжалования актов (действий, бездействия) налоговых органов. Новый порядок применяется только в отношении обжалования решений налоговых органов, вынесенных по результатам камеральных или выездных налоговых проверок: о привлечении к ответственности за совершение налогового правонарушения либо об отказе в привлечении к ответственности (при наличии сумм доначисленных налога и (или) пени). Контроль за тем, как кредитные организации проводят платежи в бюджет, — одна из задач налоговых органов, т.к. позволяет минимизировать потенциальную угрозу потерь бюджета, в случае которой налоговые органы проводят мониторинг отдельных показателей деятельности такого банка. Международная группа по борьбе с финансовыми злоупотреблениями (FATF) провела в апреле 2007 г. серьезную проверку банковской системы РФ, в которой необходимы изменения в законодательство РФ, нацеленные на повышение эффективности борьбы с отмыванием доходов, полученных преступных путем [3, с. 3-4]. Сохранение действующей системы налогообложения банковских операций сопряжено с рядом проблем: 1) грань между облагаемыми и освобождаемыми операциями банка все более стирается; 2) банки зачастую предоставляют клиентам комплекс финансовых и нефинансовых услуг, а нефинансовые организации оказывают некоторые финансовые услуги [1]. С помощью государственного регулирования налогообложения кредитных организаций, проявления стимулирующей функции налогов можно достичь значительных успехов в уменьшении финансового дисбаланса и стабилизации экономики. В целях стимулирования кредитования банками реального сектора предлагается: 1) предоставить предприятиям право относить на себестоимость комиссии, уплачиваемые банкам за поддержание лимита овердрафта и кредитной линии; 2) расширить перечень льгот предприятиям и банкам, участвующим в лизинговых операциях; 3) расширить перечень видов обеспечения, учитываемого в целях формирования резерва на возможные потери по ссудам, на гарантии и поручительства первоклассных российских банков и предприятий; 4) дать банкам возможность не формировать или относить расходы по формированию резерва на возможные потери по ссудам на себестоимость; 5) вернуться к льготированию ставки по налогу на прибыль для банков, доля предоставленных кредитов приоритетным отраслям экономики (сельскому хозяйству, автомобилестроительной отрасли, электронике и т.д.) для которых превышает определенный предел в составе суммарных активов; 6) освободить от обложения проценты, полученные по кредитам, выданным приоритетным отраслям; 7) предоставить предприятиям возможность относить проценты по кредитам в полном объеме на себестоимость (как текущие, так и просроченные) [2]. Анализ налогообложения коммерческих банков и других кредитных учреждений в России позволяет сделать вывод о необходимости детального изучения правовых основ банковской деятельности и налогового права за рубежом. Банковский сектор не должен иметь каких-либо льгот и привилегий по линии налогообложения. Принципиальное значение для кредитных организаций имеет адекватное определение доходов, расходов, относимых на себестоимость банковских услуг и налогооблагаемой базы. Литература: 1. 2. 3. 4. 5. 6. Герасимова В.В., Малеева А.В. Развитие налогообложения российских коммерческих банков // Сборник научных трудов СевКавГТУ. 2007. № 6. С. 15-17. Круподерова Е.В. Проблемы налогообложения кредитных организаций банковского типа в Российской Федерации // www.yurclub.ru Финансовый бюллетень // Deloitte, февраль-март 2006. 28. Шалюхина М.Н. Год налоговых реформ: поступления в бюджет возрастали ежемесячно // Экономический еженедельник эпиграф. 13 марта 2002. №11. С. 16-19. www.forumnalog.ru www.klerk.ru.