современное состояние рынка венчурных инвестиций в россии

реклама

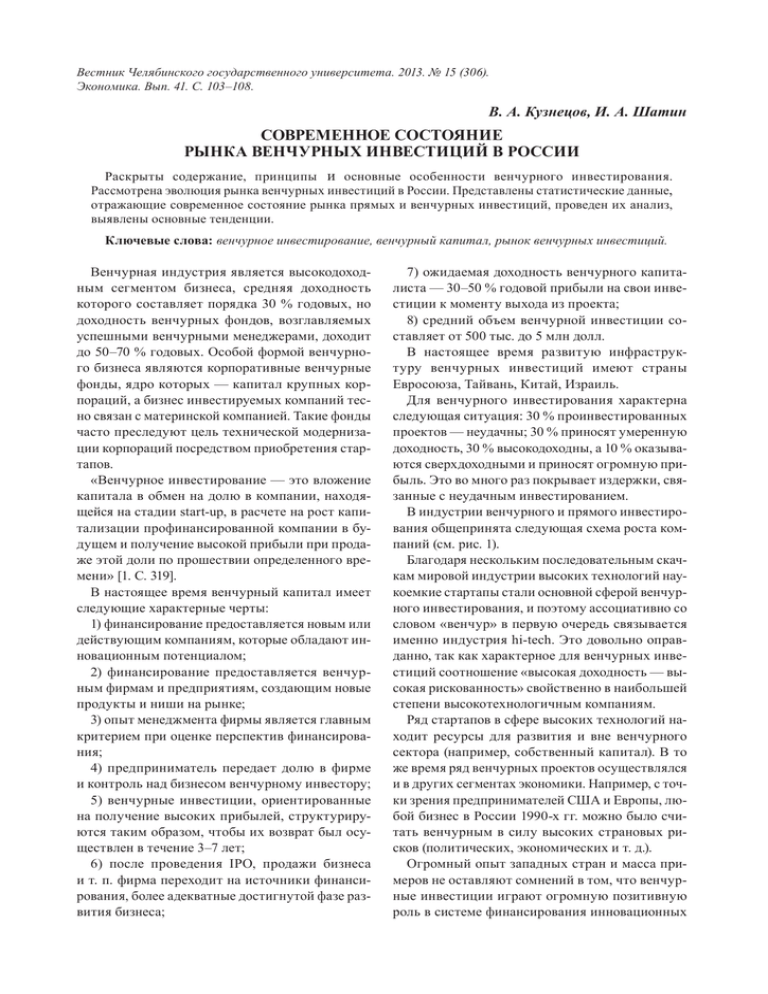

Вестник Челябинского государственного университета. 2013. № 15 (306). Экономика. Вып. 41. С. 103–108. В. А. Кузнецов, И. А. Шатин Современное состояние рынка венчурных инвестиций в России Раскрыты содержание, принципы и основные особенности венчурного инвестирования. Рассмотрена эволюция рынка венчурных инвестиций в России. Представлены статистические данные, отражающие современное состояние рынка прямых и венчурных инвестиций, проведен их анализ, выявлены основные тенденции. Ключевые слова: венчурное инвестирование, венчурный капитал, рынок венчурных инвестиций. Венчурная индустрия является высокодоходным сегментом бизнеса, средняя доходность которого составляет порядка 30 % годовых, но доходность венчурных фондов, возглавляемых успешными венчурными менеджерами, доходит до 50–70 % годовых. Особой формой венчурного бизнеса являются корпоративные венчурные фонды, ядро которых — капитал крупных корпораций, а бизнес инвестируемых компаний тесно связан с материнской компанией. Такие фонды часто преследуют цель технической модернизации корпораций посредством приобретения стартапов. «Венчурное инвестирование — это вложение капитала в обмен на долю в компании, находящейся на стадии start-up, в расчете на рост капитализации профинансированной компании в будущем и получение высокой прибыли при продаже этой доли по прошествии определенного времени» [1. С. 319]. В настоящее время венчурный капитал имеет следующие характерные черты: 1) финансирование предоставляется новым или действующим компаниям, которые обладают инновационным потенциалом; 2) финансирование предоставляется венчурным фирмам и предприятиям, создающим новые продукты и ниши на рынке; 3) опыт менеджмента фирмы является главным критерием при оценке перспектив финансирования; 4) предприниматель передает долю в фирме и контроль над бизнесом венчурному инвестору; 5) венчурные инвестиции, ориентированные на получение высоких прибылей, структурируются таким образом, чтобы их возврат был осуществлен в течение 3–7 лет; 6) после проведения IPO, продажи бизнеса и т. п. фирма переходит на источники финансирования, более адекватные достигнутой фазе развития бизнеса; 7) ожидаемая доходность венчурного капиталиста — 30–50 % годовой прибыли на свои инвестиции к моменту выхода из проекта; 8) средний объем венчурной инвестиции составляет от 500 тыс. до 5 млн долл. В настоящее время развитую инфраструктуру венчурных инвестиций имеют страны Евросоюза, Тайвань, Китай, Израиль. Для венчурного инвестирования характерна следующая ситуация: 30 % проинвестированных проектов — неудачны; 30 % приносят умеренную доходность, 30 % высокодоходны, а 10 % оказываются сверхдоходными и приносят огромную прибыль. Это во много раз покрывает издержки, связанные с неудачным инвестированием. В индустрии венчурного и прямого инвестирования общепринята следующая схема роста компаний (см. рис. 1). Благодаря нескольким последовательным скачкам мировой индустрии высоких технологий наукоемкие стартапы стали основной сферой венчурного инвестирования, и поэтому ассоциативно со словом «венчур» в первую очередь связывается именно индустрия hi-tech. Это довольно оправданно, так как характерное для венчурных инвестиций соотношение «высокая доходность — высокая рискованность» свойственно в наибольшей степени высокотехнологичным компаниям. Ряд стартапов в сфере высоких технологий находит ресурсы для развития и вне венчурного сектора (например, собственный капитал). В то же время ряд венчурных проектов осуществлялся и в других сегментах экономики. Например, с точки зрения предпринимателей США и Европы, любой бизнес в России 1990-х гг. можно было считать венчурным в силу высоких страновых рисков (политических, экономических и т. д.). Огромный опыт западных стран и масса примеров не оставляют сомнений в том, что венчурные инвестиции играют огромную позитивную роль в системе финансирования инновационных 104 В. А. Кузнецов, И. А. Шатин «Посевная» Компания находится на стадии формирования, имеется проект, проводятся НИОКР и маркетинговые исследования Венчурные инвестиции «Стартап» Компания недавно образована, обладает опытными образцами, пытается организовать производство и вывод продукции на рынок «Ранний рост» Компания выпускает и реализует продукцию, но не имеет устойчивой прибыли Прямые инвестиции в рискованные инвестиционные проекты «Расширение» Компания занимает устойчивые позиции на рынке и ей требуется расширение производства и сбыта «Выход» Этап развития компании, на котором происходит продажа доли инвестора Рис 1. Стадии развития компаний, на которых осуществляется инвестирование проектов, находящихся на различных стадиях развития, и венчурное инвестирование является эффективным механизмом, от которого выигрывают все его участники: 1) инновационный бизнес получает финансирование; 2) венчурные инвесторы достигают высокого уровня доходности; 3) экономика в целом имеет возможность свое­ временной модернизации, а также освоения и внедрения инновационных технологий, что в свою очередь трансформирует промышленный цикл экономики в целом и инновационных компаний в частности; 4) государство получает дополнительные доходы в бюджет за счет роста налоговых поступлений и создание новых рабочих мест, как правило высокооплачиваемых, и, как следствие, рост благосостояния населения. Этот список не является исчерпывающим, однако он объективно отражает наиболее значимые положительные тенденции процессов венчурного инвестирования. Экономическая ценность венчурного капитала заключается в следующем: 1) большинство крупных технологических прорывов за последние 50 лет инициировано фирмами, которые были проинвестированы венчурным капиталом; благодаря поддержке венчурных капиталистов встали на ноги наиболее успешные в последние годы компании, такие как ДЕК, Эппл Компьютер, Компак и др.; 2) венчурный капитал поддерживает передовые, наиболее динамично развивающиеся отрасли; 3) фирмы, в которые инвестируется венчурный капитал, являются более инновационно активными, затраты на инновации и разработки составляют в среднем около 9 % объема продаж, в то время как в других компаниях не превышают 1,5 %. Опыт развитых стран свидетельствует, что высокотехнологичные предприятия в основном сформированы за счет венчурного капитала, данная индустрия дала мощный толчок для их своевременного и полноценного финансирования. Можно констатировать, что объемы венчурного инвестирования являются непосредственным индикатором степени развития высокотехнологичных отраслей, другими словами, отраслей новой экономики. Российская индустрия венчурного инвестирования довольно молода, представляется довольно интересным рассмотрение этапов развития рынка венчурного капитала в России. Первый этап (1994–1998) можно назвать зарождением рынка венчурного капитала. На данном Современное состояние рынка венчурных инвестиций в России 105 этапе зарубежные инвесторы исследовали и анализировали возможности российской экономики, совершали первые, пробные венчурные инвестиции. Россия того периода характеризовалась экономической и политической нестабильностью, бегством российского капитала за пределы страны, оттоком высококлассных специалистов. Все это обусловило следующие характерные черты рынка венчурного капитала: закрытость информации о проведенных венчурных сделках; отсутствие эффективной среды взаимодействия между различными венчурными фондами; отсутствие понимания у российских предпринимателей о венчурном инвестировании. Несмотря на проблемы экономики количество венчурных фондов в России быстро увеличивалось. К концу 1994 г. действовало 12 венчурных фондов, к концу 1997 г.— 26, а в 1998 г.— 40. Кроме того, еще 16 восточноевропейских фондов инвестировали в Россию часть своих активов. Региональные венчурные фонды, созданные при участии Европейского банка реконструкции и развития (ЕБРР), обслуживали отведенные им регионы России. В процессе функционирования региональных венчурных фондов ЕБРР в России наблюдалось явное несоответствие между сегментом инвестирования и целевым сегментом классического венчурного инвестирования, который предоставляется малым и средним предприятиям, преимущественно высокотехнологичным, на ранних стадиях развития. Фондами ЕБРР, не соблюдались базовые принципы венчурного инвестирования, в российской практике инвестиции осуществлялись в основном на поздних стадиях развития бизнеса, а не на стадиях посевной и стартапа. В основном это обусловлено необходимостью снижения инвестиционных рисков либо стремлением иностранных инвесторов получить доступ к новшествам и инновациям, которые уже существовали на крупных предприятиях. В 1997 г. в России венчурными фондами была образована Российская ассоциация венчурного инвестирования (РАВИ). Основной целью ассоциации являлось содействие становлению и развитию венчурной индустрии в России, а в качестве задач утверждены следующие: – формирование в России политического и предпринимательского климата, благоприятного для инвестиционной деятельности; – представление интересов членов РАВИ в органах власти и управления, в средствах массовой информации, в финансовых и промышленных кругах внутри страны и за рубежом; – информационное обеспечение участников российского венчурного рынка; – формирование слоя квалифицированных специалистов для компании венчурного бизнеса [2]. Нельзя утверждать, что с созданием РАВИ появилось полноценное сообщество венчурных инвесторов, ее появление представляло собой серьезный шаг вперед на пути институализации венчурного инвестирования в России и становление как полноценного и цивилизованного вида профессиональной деятельности. Российской ассоциацией венчурного инвестирования были выделены три основных фактора, осложняющие развитие венчурного инвестирования: 1. Ранняя стадия развития рыночной экономики России. Механизмы прямого инвестирования не были развиты, а понимание этого процесса ограничено. Менеджеры компаний остерегались внешних инвесторов. 2. Менеджеры фондов не были адаптированы к российским условиям, и создание управляющих команд протекало медленно. 3. Отсутствовали прямые контакты между менеджерами фондов, существовала их разобщенность [2]. К этим факторам уместно добавить незнание российскими предпринимателями сущности и цели венчурного финансирования. Таким образом, можно выделить следующие характерные черты первого этапа развития венчурного рынка в России. Возникновение рынка венчурного капитала в России стало результатом политико-административных решений, за которыми стояло стремление привить трансформирующейся экономике страны ростки рыночного хозяйства. Второй этап развития российского рынка венчурного капитала (1998–2002) — этап относительного спада. Кризис августа 1998 г. явился переломным моментом как для всей страны в целом, так и для еще не окрепшего рынка венчурного капитала. Из действовавших в России около 40 венчурных фондов более половины свернули свою деятельность, а некоторые так и не решились ее начать. Но все-таки кризис сформировал ряд позитивных тенденций для развития отечественного бизнеса. Прежде всего, по причине значительного роста курса доллара и нежелания иностранных компа- 106 ний вести деятельность в России резко повысилась конкурентоспособность отечественных товаров и услуг, в том числе инноваций. Во-вторых, отсутствие традиционных для того времени способов высокодоходного размещения капитала в связи с обвалом рынка государственных ценных бумаг принудило отечественные финансовые институты осваивать адекватные цивилизованные механизмы вложения средств, прежде всего в реальный сектор экономики. В-третьих, в связи с повышением спроса на продукцию отечественных компаний возникла острая необходимость вложения средств в развитие их производственной базы, при этом в большинстве случаев традиционный механизм кредитования не мог быть реализован. Заемщика не устраивали условия предоставления кредита, кредитора — предоставляемые гарантии. В такой ситуации венчурные инвестиции являются одной из немногочисленных альтернатив. В-четвертых, острая потребность в развитии реального сектора экономики и понимание данного момента со стороны власти привело к ослаблению бюрократического давления на венчурных капиталистов. Преимущества, которые получили в результате финансового кризиса оставшиеся в России венчурные фонды и фонды прямых инвестиций, заключались прежде всего в том, что качество оставшихся на плаву предприятий — потенциальных объектов инвестирования — значительно улучшилось. Для второго этапа развития российского рынка венчурного капитала характерно появление профессиональных менеджеров, владеющих современными технологиями и практическими навыками ведения бизнеса, имеющих российский опыт, знающих особенности отечественного законодательства. Привлечение грамотных специалистов в области бизнес- и технологического консалтинга позволяет малой инновационной фирме решать комплекс проблем, осложняющих взаимодействие с венчурными инвесторами. Как показывает опыт деятельности российских малых компаний в научно-технической сфере, при подготовке фирмы к получению венчурных инвестиций особенно важно следующее: технологический аудит; оценка нематериальных активов и достижение ясности с правами на интеллектуальную собственность фирмы; формирование управленческой команды и работа по управлению персоналом; разработка маркетинговой В. А. Кузнецов, И. А. Шатин стратегии; разработка бизнес-плана; обеспечение финансовой прозрачности деятельности фирмы; внедрение системы управления качеством. Третий этап развития российского рынка венчурного капитала связан со стабилизацией экономики России, повышением ее конкурентоспособности, началом укрепления рубля, снижением уровня инфляции. Именно к 2003 г., по оценкам некоторых аналитиков, сложилась «уникально благоприятная ситуация с точки зрения прихода денег в экономику». Третий этап развития российского рынка венчурного капитала (с 2003 г. по настоящее время) можно охарактеризовать как этап устойчивого роста. В 2002 г. ЕБРР удвоил свои инвестиции в Россию и довел их до 1,2 млрд евро. Бόльшая часть этих средств инвестируется в сырьевой сектор и только 18 % — в производство. Проанализируем современное состояние рынка прямых и венчурных инвестиций. С этой целью прибегнем к статистике РАВИ. Ощутима позитивная тенденция роста объемов инвестиций, однако если проанализировать структуру инвестиций по стадиям, можно констатировать, что инвестиции на посевной и ранней стадиях развития компаний занимают довольно скромный объем, однако количество предприятий, проинвестированных на ранних стадиях, растет, и в 2011 г. их количество составило 105, общий объем инвестиций в них достиг 270 млн долл., средний объем венчурной инвестиции ― 2,57 млн долл. Стоит заметить, что в официальной отчетности средний размер инвестиции указан в размере около 23,5 млн долл. Это объясняется тем, что в 2011 г. существенно возрос объем инвестиций на поздних стадиях с параллельным снижением объемов инвестиций на стадиях расширения. На рис. 2 представлена отраслевая структура прямых и венчурных инвестиций в 2011 г. В целом инвестиционная активность фондов в 2011 г. находилась на достаточно высоком уровне. Об этом свидетельствуют значения числа проинвестированных компаний и совокупных объемов инвестиций, которые превзошли показатели 2010 г. Можно констатировать, что совокупный объем зафиксированных инвестиций составил внушительную величину ― примерно 3,1 млрд долл., главным образом благодаря нескольким крупным сделкам, одна из которых превысила 1 млрд долл. 107 Современное состояние рынка венчурных инвестиций в России Потребительский рынок, 50,01 % Промышленное оборудование, 15,99 % ема инвестиций). В сравнении с 2010 г. объем инвестиций в сектор ИКТ уменьшился примерно в 2 раза, при этом сократилась и его доля (около 40 % в 2010 г.). На третье место вышла отрасль промышленного оборудования, совокупные зафиксированные инвестиции в которую составили более 490 млн долл. (примерно 16 % общего объема зафиксированных инвестиций). Как и в случае отрасли потребительского рынка, основной вклад обеспечила одна крупная сделка размером около 480 млн долл. На рис. 3 проиллюстрировано распределение числа профинансированных компаний по отраслям в 2010–2011 гг. Наиболее интересные и громкие сделки 2011 г. связаны с отраслями промышленного оборудования и химических материалов, «классические» фонды прямых инвестиций, основанные западными инвесторами, пожалуй впервые в отечественной практике проинвестировали высокотехнологические компании, занимающиеся разработками и производством в сфере нанотехнологий. Однако их отраслевые предпочтения до последнего времени были достаточно далеки от сферы высоких технологий. Телекоммуникации, 11,1 % Финансовые услуги, 7,58 % Комьютеры, 7,08 % Другие отрасли, 1,65 % Энергетика, 4,5 % Химические материалы, 2,09 % Рис. 2. Распределение объемов инвестиций в России по отраслям в 2011 г. Тройка отраслей-лидеров по объему осуществленных инвестиций выглядит не совсем традиционно. На первом месте, с точки зрения предпочтений инвесторов, расположился потребительский сектор с результатом около 1,5 млрд долл. (примерно 50 % всего объема зафиксированных сделок) против 300 млн долл. (около 12 %) инвестиций, зафиксированных в 2010 г. Второе место по объемам зафиксированных инвестиций занимает сектор информационно-коммуникационных технологий (ИКТ). Компании данного сектора получили инвестиции объемом около 560 млн долл. (примерно 18 % общего объЛегкая промышленность 2010 5,5 Строительство 2,3 Сельское хозяйство Экология 2011 0,8 Биотехнологии 1,5 0,8 2,2 Транспорт Медцина / Здравоохранение 16,3 10,4 Электроника 5,9 1,6 Химические материалы 4,4 3,1 Энергетика 5,9 13,3 14,1 Компьютеры Финансовые услуги 3,0 6,3 25,7 Телекоммуникции Промышленное оборудование 6,7 6,3 5,9 Потребительский рынок 0,8 Другое 0 34,9 18,0 4,4 5 10 15 20 25 30 35 40 Рис. 3. Распределение числа профинансированных компаний по отраслям в 2010–2011 гг., % 108 Ближайшее время продемонстрирует, являемся ли мы свидетелями зарождения «высокотехнологического» тренда в отраслевых предпочтениях фондов прямых и венчурных инвестиций, осуществляющих свою деятельность на территории России. Безусловно, данный факт свидетельствует об институциональном развитии рынка прямых и венчурных инвестиций в России, об этом свидетельствует и рост количества компаний, проинвестированных на начальных стадиях раз- В. А. Кузнецов, И. А. Шатин вития, а также инновационный характер их деятельности. Таким образом, мы видим развитие рынка венчурных инвестиций в чистом виде. Список литературы 1. Каширин, А. И. Венчурное инвестирование в России. М. ; СПб. : Вершина, 2007. 2. Российская ассоциация венчурного инвестирования (РАВИ) : сайт. URL: www.rvca.ru