Методика расчета показателей вторичного рынка ГЦБ/КО

реклама

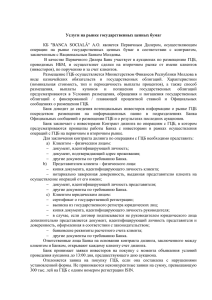

Банкаўскi веснiк, СНЕЖАНЬ 2003 ñÖççõÖ ÅìåÄÉà åÂÚÓ‰Ë͇ ‡Ò˜ÂÚ‡ ÔÓ͇Á‡ÚÂÎÂÈ ‚ÚÓ˘ÌÓ„Ó ˚Ì͇ ÉñÅ/äé Ä̉ÂÈ ÄäëÖçéÇ Если вы видите, что брокер выпрыгивает из окна, прыгайте за ним — там наверняка должны быть деньги. Вольтер 燘‡Î¸ÌËÍ É·‚ÌÓ„Ó ÛÔ‡‚ÎÂÌËfl ÙÓÌ‰Ó‚Ó„Ó ˚Ì͇ ÅÂÎÓÛÒÒÍÓÈ ‚‡Î˛ÚÌÓ-ÙÓ̉ӂÓÈ ·ËÊË С момента создания на Межбанковской валютной бирже в 1998 году биржевого рынка государственных ценных бумаг и краткосрочных облигаций Национального банка (далее — ГЦБ/КО), а также в процессе организации и обеспечения функционирования данного вида торгов с 1999 года на Белорусской валютно-фондовой бирже перед организаторами рынка остро стоял вопрос информационно-аналитического обеспечения участников торгов и их клиентов при принятии ими решений о целесообразности купли-продажи ГЦБ/КО. К тому же актуальность решения этой задачи диктовалась формой проведения торгов, которую разработчики концепции биржевого рынка изначально выбрали в качестве базисной. 46 Как известно, обращение ГЦБ/КО на бирже организовано в форме электронных торгов, проходящих ежедневно большую часть рабочего дня. Следовательно, и уровень информационного сопровождения должен отвечать высоким техническим и методическим стандартам, принятым во всем мире при организации электронной фондовой торговли. Речь идет прежде всего о внедрении жестко детерминированных электронных систем, формирующих и доносящих в режиме реального времени текущую оперативную информацию и обработанные аналитические данные о ситуации на рынке до всех заинтересованных участников рынка. Достижение этой цели возможно за счет создания соответствующих методик, устанавливающих алгоритмы обработки торговой информации. На втором этапе создаются автоматизированные средства раскрытия обработанной торговой информации в виде систем показателей, индексов, коэффициентов, качественно и количественно характеризующих ситуацию на рынке ГЦБ/КО (табл. 1). Одной из таких методик, устанавливающих комплекс стоимостных характеристик рынка и задающих формулы их расчета, является методика расчета показателей вторичного рынка ГЦБ/КО. Данная методика, во-первых, аккумулирует уже внедренный и используемый с 1998 года на бирже опыт информационно-аналитического обеспечения работы биржево- го рынка ГЦБ/КО. Во-вторых, она вносит новые элементы в формулы расчета наиболее важных показателей и устанавливает совершенно новые показатели, что является следствием учета почти шестилетней практики вторичного биржевого рынка ГЦБ/КО. Втретьих, формализация методики в подобной форме именно на данном этапе развития рынка ГЦБ/КО потребовалась в силу того, что биржа вплотную подошла к созданию рынка фьючерсов, и первыми биржевыми фьючерсами скорее всего станут фьючерсы на ряд интегрированных показателей биржевого рынка ГЦБ/КО. А это значит, что формулы и алгоритм расчета таких базисных активов должны быть жестко детерминированы на уровне специальных методик. Предлагаемая методика разрабатывалась и внедрялась на бирже в течение 1998— 2003 годов. В будущем в связи с реанимацией и бурным развитием в 2003 году рынка краткосрочных облигаций Национального банка возможно внесение изменений в нормативные документы биржи и расширение математического и методологического аппарата данной методики на сегмент рынка КО. ëÛ˘ÌÓÒÚ¸ ÏÂÚÓ‰ËÍË Методика определяет основные понятия, используемые при построении и расчете текущих значений показателей, коэффициентов биржевого рынка ГЦБ/КО; уста- Банкаўскi веснiк, СНЕЖАНЬ 2003 ñÖççõÖ ÅìåÄÉà 퇷Îˈ‡ 1 Сравнительная динамика изменения показателей доходности биржевого рынка ГЦБ/КО в 1999—2003 годах èÂËÓ‰ ÑË̇ÏË͇ ËÁÏÂÌÂÌËfl ‰ÓıÓ‰ÌÓÒÚË ·ËÊÂ‚Ó„Ó ˚Ì͇ ÉñÅ/äé, % „Ó‰Ó‚˚ı ë‰Ì‚Á‚¯ÂÌ̇fl ‰ÓıÓ‰ÌÓÒÚ¸ “‰Ó ÔÓ„‡¯ÂÌËfl” ÔÓ ‚ÚÓ˘Ì˚Ï Ò‰ÂÎÍ‡Ï “‰Ó ÔÓ„‡¯ÂÌËfl” ÉÑé åî êÅ 1999 год 2000 год 2001 год 2002 год 9 месяцев 2003 г. 82,9 98,5 47,4 51,4 32,2 навливает виды данных показателей и коэффициентов; определяет принципы и частоту расчета показателей и коэффициентов по видам; предлагает интегрированную форму представления данных о значениях показателей и коэффициентов для всесторонней оценки текущей рыночной ситуации. Под показателями биржевого рынка ГЦБ/КО следует понимать числовые значения, рассчитываемые по установленным формулам на основании цен, объемных или временных характеристик сделок и/или ценных бумаг и характеризующие состояние биржевого рынка ГЦБ/КО. Кроме того, в соответствии с методикой устанавливаются следующие специальные термины: база расчета — перечень ценных бумаг или сроков РЕПО, учитываемых при расчете показателя; временная база — период времени, в течение которого совершались сделки, используемые при расчете текущего значения показателя. Иные специальные термины и понятия используются в значениях, установленных законодательством Республики Беларусь. Наличие на бирже специфического вида сделок (сделки РЕПО “все против всех” с ГЦБ/КО), которые занимают в структуре оборота около 60 процентов от суммарного объема торгов в стоимостном эквиваленте, предполагает внедрение показателей с базой в виде сроков РЕПО. В свою очередь, показатели с базой в виде перечня обращающихся ценных бумаг (ГКО, ГДО, КО) в основном ус- ë‰Ì‚Á‚¯ÂÌ̇fl ÒÚ‡‚͇ êÖèé ÔÓ ‚ÚÓ˘Ì˚Ï Ò‰ÂÎÍ‡Ï êÖèé Éäé åî êÅ äé çÅ êÅ ÉÑé åî êÅ Éäé åî êÅ äé çÅ êÅ 68,3 102,0 63,9 49,7 35,4 — — — 35,1 29,9 69,2 105,9 50,1 47,3 25,9 61,3 92,5 59,9 43,3 25,8 — — — — 28,8 танавливаются для характеристики обычных кассовых сделок купли-продажи (сегмент “до погашения” — около 40 процентов от суммарного объема торгов). Несмотря на существенную специфику каждого сегмента рынка ГЦБ/КО, представляется также возможным (и это имеет место в методике) определить несколько внесегментных показателей, характеризующих вторичный рынок ГЦБ/КО в целом. Следующий важный момент методики состоит в том, что для отдельных интегрированных показателей доходности рынка можно формировать базу из выпусков государственных ценных бумаг по групповому признаку. Иначе говоря, для расчета определенного показателя используются сделки не со всеми выпусками ГЦБ/КО, а только с некоторыми по заранее установленному критерию. Например, показатели интегрированной доходности рынка по сегментам можно считать только для выпусков, у которых осталось определенное количество дней до погашения или по которым достигнут определенный уровень ликвидности. Критерии включения в базу котируемых выпусков или сроков РЕПО для расчета отдельных показателей могут быть различными в зависимости от целей моделирования показателя. Методика предоставляет такую возможность в основном с учетом перспективы ее использования с целью моделирования синтетических базисных активов (индексов доходности и других) для торгов- ли на биржевом рынке фьючерсов, опционов или иных деривативов. Учитывая электронный способ организации торгов ГЦБ/КО, большой объем сделок и значительное время биржевой торговли в течение каждого рабочего дня, для большинства показателей временная база устанавливается гибко: значение каждого показателя пересчитывается электронной системой и доводится до сведения заинтересованных участников рынка в режиме реального времени всякий раз, когда заключается сделка с выпуском ГЦБ/КО, или на срок РЕПО, включенный в базу расчета данного показателя. Кроме того, каждый показатель или коэффициент для всестороннего анализа и при его использовании во фьючерсной торговле может быть рассчитан в рамках любой заранее установленной временной базы (один торговый день, несколько торговых дней, месяц, квартал, год и т. д.). Для расчета значений показателей, кроме собственно торговой информации, допускается использование необходимой дополнительной информации о государственных ценных бумагах (параметрах их эмиссии и обращения), которая распространяется Министерством финансов и Национальным банком Республики Беларусь в средствах массовой информации, сети Интернет и других. Çˉ˚ ÔÓ͇Á‡ÚÂÎÂÈ Рассмотрим более подробно каждый из видов показателей и коэффициентов (рис. 1, 2). 47 Банкаўскi веснiк, СНЕЖАНЬ 2003 ñÖççõÖ ÅìåÄÉà Динамика изменения средневзвешенной доходности “до погашения” ГДО/ГКО в 1999—2003 годах 110 100 90 % 80 70 Éäé 60 50 ÉÑé 40 30 20 1999 2000 2001 2002 9 мес. 2003 êËÒÛÌÓÍ 1 1. Средневзвешенная цена. k k i=1 i=1 AP = (∑pi•qi)/(∑qi), (1) где pi — цена i-й сделки “до погашения” в рублях; qi — объем i-й сделки “до погашения” в рублях; k — количество сделок, совершенных в рамках временной базы. Данный показатель рассчитывается только для сделок “до погашения” в режиме реального времени. В качестве временной базы выступает период времени от начала торговой сессии до момента расчета либо весь торговый день. В качестве базы расчета выступает каждый выпуск ГЦБ/КО, по которому были сделки на момент расчета, либо группы выпусков по дополнительно установленным критериям. При суммировании i изменяется от 1 до k. 2. Средневзвешенная доходность. Это наиболее информативный показатель на рынке ГЦБ/КО. При торговле на бирже участники ориентируются в большинстве случаев не на цены заявок и сделок, а на доходность. k k i=1 i=1 AY = (∑yi•qi)/(∑qi), (2) где yi — доходность к погашению i-й сделки “до погашения” в % годовых; 48 qi — объем i-й сделки “до погашения” в рублях; k — количество сделок, совершенных в рамках временной базы. При суммировании i изменяется от 1 до k. По сути, рассчитывается средневзвешенная доходность “к погашению”, которая показывает уровень доходности вложения в облигацию в процентах годовых, если инвестор сегодня покупает ее и гасит у Минфина в день погашения. Цена погашения всегда одна и та же — 100 000 рублей для ГКО/КО и 1 000 000 рублей — для ГДО. Экономический смысл доходности “к погашению” более полно раскрывается в формулах доходности по каждой сделке. Доходность к погашению по каждой сделке “до погашения” c ГКО/КО. Y = (N - P)/P•t/T•100, (3) где N — номинальная стоимость ГКО/КО в рублях; P — цена сделки “до погашения” в рублях; t — временной базис, равный 366 в високосные годы и 365 — в остальные; Т — количество дней, оставшихся до погашения ГКО/КО. При формализации алгоритма расчета доходности по каждой сделке с ГДО возникает методологическая проблема, связанная с наличием множества купонных выплат, которые производятся по белорусскому законодательству ежеквартально на протяжении всего периода обращения каждого выпуска ГДО. В идеале формула доходности к погашению ГДО должна учитывать как будущий доход не только сумму номинала, но и суммы всех купонов, которые получит инвестор, вложивший сегодня деньги в облигацию. Однако в момент покупки облигации известен только размер текущего купона. Размеры будущих купонов определятся при наступлении каждого нового купонного периода в зависимости от уровня доходности на вторичном рынке государственных ценных бумаг. Таким образом, при формализации алгоритма расчета доходности вложения в ГДО необходимо внедрять некие математические модели для будущих купонов, чтобы рассчитанная доходность максимально достоверно отражала эффективность вложения в ГДО. Опыт показывает, что для инвестирования наиболее предпочтительно учитывать в формуле доходности ГДО следующее: — только размер текущего купона; — размеры текущего и будущих купонов, считая их равными. Эффективно в условиях стабильной процентной ситуации. Погрешность минимальна; — размер текущего купона и размеры будущих купонов, считая ставки будущих купонов равными размеру текущей ставки рефинансирования; — размер текущего купона и размеры будущих купонов, считая ставки будущих купонов равными размеру текущего уровня инфляции в годовом измерении. Пытаясь избежать информационной избыточности, при анализе текущей ситуации зададим формулы расчета доходности вложения в ГДО исходя только из первого критерия. Хотя при создании комплексных саморазвивающихся аналитических систем можно предусматривать все алгоритмы, которые будет выбирать для целей анализа сам пользователь. Банкаўскi веснiк, СНЕЖАНЬ 2003 ñÖççõÖ ÅìåÄÉà Доходность к погашению по каждой сделке “до погашения” с ГДО в рамках текущего купонного периода. Динамика изменения средневзвешенной ставки РЕПО по сделкам с ГКО/ГДО в 1999—2003 годах 110 Y = ((N + С) - (P+K))/(P+K)•t/ /T•100, (4) Размер накопленного ко дню покупки ГДО купонного дохода в рублях рассчитывается по формуле, установленной в нормативных документах Министерства финансов Республики Беларусь. По сути речь идет о том, что от начала купонного периода до выплаты текущего купона (один купонный период равен кварталу) закон изменения размера текущего купона задается как линейный. Другими словами, каждый день обращения текущего купона его сумма возрастает по линейному закону, становясь равной в день выплаты своему номиналу C. Кстати, из этих же соображений в нормативных документах Министерства финансов задается понятие текущей стоимости государственной ценной бумаги. Считается, что с начала обращения до погашения стоимость ГЦБ изменяется по линейному закону, становясь равной в день погашения номиналу. Это в чистом виде математическое моделирование, причем выбранная и закрепленная на уровне нормативных документов модель с точки зрения математика не идеальна. В целом средневзвешенная доходность (2) вложения в ГЦБ/КО измеряется в процентах годовых, рассчитывается только для сделок “до погашения” в режиме реального времени. В качестве временной базы выступает период времени от начала торговой сессии до момента расчета либо весь торговый день. В качестве базы расчета выступает каждый выпуск ГЦБ/КО, по кото- 90 ÉÑé 80 % где N — номинальная стоимость ГДО в рублях; С — размер текущего купона в рублях; P — цена сделки “до погашения” в рублях; К — размер накопленного купонного дохода в рублях; t — временной базис, равный 366 в високосные годы и 365 — в остальные; Т — количество дней, оставшихся до погашения купона. 100 70 Éäé 60 50 40 30 20 1999 2000 2001 2002 9 мес. 2003 êËÒÛÌÓÍ 2 рому были сделки на момент расчета, либо группы выпусков по дополнительно установленным критериям. Хочется обратить внимание на то, что все усредненные показатели в данной методике взвешиваются на стоимостные веса, то есть на суммы сделок в рублях. Для систем анализа рынков ценных бумаг данный прецедент является нехарактерным. Обычно на фондовом рынке курсы ценных бумаг, доходности вложений взвешиваются на суммы сделок в штуках ценных бумаг. Однако в силу существенной специфики рынка ГЦБ/КО, где все целевые установки участников (которыми в основном являются банки), терминология и методы оценки эффективности работы измеряются в денежном эквиваленте и где рынок обычных сделок купли-продажи облигаций тесно коррелирован с рынком купли-продажи денег на условиях РЕПО с ГЦБ/КО, подобная практика представляется не адекватной стоящим перед участниками рынка задачам. 3. Доходность “к погашению” по средневзвешенной цене. Данный показатель по своему предназначению и смыслу аналогичен средневзвешенной доходности и рассчитывается так же в разрезе каждого обращающегося на бирже выпуска ГЦБ/КО. Он тоже задает уровень эффективности вложения в ГЦБ/КО в процентах годовых, если инвестор дождется погашения по номиналу. Числовые значения, получаемые при использовании формулы (2) и нижеприведенной формулы для данного выпуска ГЦБ/КО по итогам одного торгового дня, незначительно отличаются друг от друга. Смысл введения этого показателя состоит прежде всего в том, чтобы показать иной методологический подход к моделированию алгоритмов расчета доходности на рынке ГЦБ/КО. Да и каждый инвестор или участник рынка вправе самостоятельно выбирать инструменты анализа. Значит, необходимо формализовать все возможные виды таких инструментов. При расчете средневзвешенной доходности по каждому выпуску ГЦБ/КО сначала рассчитываются доходности “к погашению” в каждой отдельной сделке, входящей в базу расчета (формулы 3, 4), а затем полученные доходности группируются по выпускам и усредняются, взвешиваясь на суммы сделок. В итоге получается средневзвешенная доходность “к погашению” по каждому выпуску, с которым были сделки за рассчитываемый период времени. При расчете же доходности “к погашению” по средневзвешенной цене сначала по каждому выпуску ГЦБ, с которым были сделки, например за один торговый день, рассчитывается средневзвешенная цена по формуле (1) исходя из цен 49 Банкаўскi веснiк, СНЕЖАНЬ 2003 ñÖççõÖ ÅìåÄÉà каждой сделки. Затем по рассчитанной средневзвешенной цене выпуска ГЦБ/КО рассчитывается доходность “к погашению” данного выпуска по следующей формуле для выпусков ГКО/КО: YAP = (N - АP)/AP•t/T•100, (5) где N — номинальная стоимость выпуска ГКО/КО в рублях; АP — средневзвешенная цена выпуска ГКО/КО в рублях; t — временной базис, равный 366 в високосные годы и 365 — в остальные; Т — количество дней, оставшихся до погашения ГКО/КО. Доходность “к погашению” по средневзвешенной цене для ГДО в рамках текущего купонного периода. YAP = ((N + С) - (АP + K))/ /(AP + K)•t/T•100, (6) где N — номинальная стоимость выпуска ГДО в рублях; С — размер текущего купона в рублях; АP — средневзвешенная цена выпуска ГДО в рублях; К — размер накопленного купонного дохода в рублях; t — временной базис, равный 366 в високосные годы и 365 — в остальные; Т — количество дней, оставшихся до погашения купона. В целом доходность по средневзвешенной цене (формулы 5, 6) рассчитывается только для сделок “до погашения” в режиме реального времени. В качестве временной базы выступает период времени от начала торговой сессии до момента расчета либо весь торговый день. В качестве базы расчета выступает каждый выпуск ГЦБ/КО, по которому были сделки на момент расчета, либо группы выпусков по дополнительно установленным критериям. При выборе инструмента принятия решения о купле-продаже облигаций на рынке ГЦБ/КО, на мой взгляд, преимущество имеет показатель средневзвешенной доходности. Методика его расчета представляется более адаптированной для торговли ГЦБ/КО, где, 50 как уже отмечалось, наиболее информативным понятием является доходность, а не цена. В случае со средневзвешенной доходностью первичная информация о ценах сделок сразу начинает пересчитываться в доходности сделок, которые затем могут усредняться по различным критериям и весам. То есть данная доходность, будучи рассчитанной из доходностей сделок, максимально достоверно отражает эффективность вложения денежных средств в тот или иной выпуск ГЦБ/КО. Доходность же по средневзвешенной цене представляется более искусственным показателем именно как доходность вложения в выпуск ГЦБ/КО. 4. Интегрированная доходность “до погашения”. Данный показатель является скорее аналитическим, отражающим некие общие закономерности в поведении рынка ГЦБ/КО. Это своего рода аналог интегрированных средневзвешенных показателей и индексов, распространенных на рынках корпоративных ценных бумаг. k k i=1 i=1 IY = (∑AYi•Qi)/(∑Qi), (7) где AYi — средневзвешенная доходность i-го выпуска ГЦБ в процентах годовых; Qi — объем i-го выпуска в обращении в рублях по средневзвешенной цене; k — количество выпусков ГЦБ, по которым вычисляется показатель. Интегрированная доходность рассчитывается только для сделок “до погашения” в режиме реального времени. В качестве временной базы выступает период времени от начала торговой сессии до момента расчета либо весь торговый день. В качестве базы расчета выступают все выпуски ГЦБ/КО, по которым были сделки на момент расчета, либо группы выпусков по дополнительно установленным критериям. Особенность расчета данного показателя состоит в том, что взвешивание доходностей выпусков ГЦБ/КО ведется по их объемам, находящимся в обращении и измеренным в рублях. На мой взгляд, методологически некорректно и неэффективно взвешивать доход- ности выпусков на суммы сделок с этими выпусками, так как суммы сделок в качестве весов уже “зашиты” в данную формулу на уровне средневзвешенной доходности каждого выпуска. 5. Средневзвешенная ставка РЕПО. Показатель средневзвешенной ставки РЕПО по своему значению для рынка сделок РЕПО так же важен в качестве инструмента принятия решения, как и показатель средневзвешенной доходности на рынке сделок “до погашения”. В сегменте РЕПО определяющим параметром, как и в кредитно-денежных операциях, является срок предоставления денежного займа. То есть на рынке РЕПО средневзвешенная ставка РЕПО по заключенным сделкам представляет собой средневзвешенную доходность купли-продажи денег в процентах годовых и структурируется по срокам РЕПО — срокам предоставления/получения займов на условиях РЕПО в днях. k k i=1 i=1 AR = (∑ri•si)/(∑si), (8) где ri — ставка РЕПО по i-й сделке РЕПО в % годовых; si — объем i-й сделки РЕПО в рублях; k — количество сделок РЕПО, по которым вычисляется объект. 6. Интегрированная ставка РЕПО. Служит для целей краткосрочного и среднесрочного анализа рыночной конъюнктуры. Данный показатель мало приспособлен для целей операционного характера. С этой точки зрения незаменимой является скорее средневзвешенная ставка РЕПО. Особенность показателя состоит в том, что в рамках временной базы средневзвешенные ставки РЕПО при их суммировании и усреднении взвешиваются не только на суммы сделок РЕПО по каждому сроку, но и на значения самих сроков РЕПО в днях. k k i=1 i=1 IR = (∑ARi•Ti•Si)/(∑Ti•Si), (9) где ARi — средневзвешенная ставка РЕПО по сделкам РЕПО на i-й срок РЕПО в процентах годовых; Банкаўскi веснiк, СНЕЖАНЬ 2003 ñÖççõÖ ÅìåÄÉà Ti — срок РЕПО по сделкам РЕПО, по которым вычисляется показатель (в днях); Si — объем сделок РЕПО на i-й срок РЕПО в рублях; k — количество сроков РЕПО, по которым вычисляется показатель. Средневзвешенная и интегрированная ставки РЕПО рассчитываются только для сделок РЕПО в режиме реального времени. В качестве временной базы выступает период времени от начала торговой сессии до момента расчета либо весь торговый день. В качестве базы расчета выступают все сроки РЕПО, по которым были сделки РЕПО на момент расчета, либо группы сроков по дополнительно установленным критериям. При суммировании i изменяется от 1 до k. 7. Дюрация сроков “до погашения”. Под данным показателем понимается средний срок в днях, оставшийся до погашения выпусков ГКО/КО, пользующихся спросом на рынке сделок “до погашения”. Взвешивание сроков ведется на суммы сделок с выпусками. Дюрация позволяет оценить конъюнктуру предпочтений участников рынка с точки зрения краткосрочности, среднесрочности и долгосрочности вложений. Чем меньше дюрация, тем более нестабилен рынок, поскольку на нем господствуют краткосрочные, спекулятивные настроения. Уровень дюрации также может использоваться при принятии эмитентом решений по политике и срокам заимствований на финансовом рынке. В условиях низкой вторичной дюрации маловероятно получить нужный эффект в объемах заимствований на первичном рынке на длительный срок. k k i=1 i=1 DM = (∑Qi•Ti)/(∑Qi), (10) где Qi — объем сделок “до погашения” с i-м выпуском ГКО/КО в рублях; Ti — количество дней, оставшихся до погашения i-го выпуска ГКО/КО; k — количество выпусков ГКО/КО, по которым были сделки “до погашения”. 8. Дюрация сроков РЕПО. Под дюрацией сроков РЕПО понимается средний срок по совершенным сделкам РЕПО. Взвешивание сроков ведется по суммам сделок РЕПО на данные сроки. k k i=1 i=1 DR = (∑Si•Ti)/(∑Si), (11) где Si — объем сделок РЕПО на i-й срок РЕПО (в рублях); Ti — количество дней, на которые совершались сделки РЕПО (в днях); k — количество сроков РЕПО, на которые были совершены сделки РЕПО. Дюрация сроков РЕПО (“до погашения”) рассчитывается только для сделок РЕПО (“до погашения”) в режиме реального времени. В качестве временной базы выступает торговый день. В качестве базы расчета выступают все сроки (выпуски ГКО/КО), по которым были сделки РЕПО (“до погашения”) за торговый день. При суммировании i изменяется от 1 до k. 9. Коэффициент оборачиваемости выпуска. Ценность данного показателя состоит в том, что это один из немногих способов численной оценки уровня ликвидности того или иного выпуска ГЦБ/КО, обращающегося на вторичном рынке. Чем выше значение показателя, тем более ликвиден выпуск, то есть тем большая его часть вовлечена во вторичный оборот, а не лежит “мертвым грузом” на счетах владельцев. В принципе подобный показатель можно использовать для оценки фондовой ликвидности любой ценной бумаги вне зависимости от ее вида. K = Q/Qtotal, (12) где Q — объем биржевых сделок с определенным выпуском ГЦБ/КО (в рублях); Qtotal — объем в обращении определенного выпуска ГЦБ в рублях по средневзвешенной цене. Коэффициент оборачиваемости рассчитывается для всех сделок с ГЦБ/КО в режиме реального времени. В качестве временной базы выступает период времени от начала торговой сессии до ее завершения, а также весь торговый день. В качестве базы расчета выступают все выпуски ГЦБ/КО, по которым были сделки “до погашения” и РЕПО на момент расчета, либо группы выпусков по дополнительно установленным критериям. Вышеописанная методика расчета показателей рынка ГЦБ/КО была формализована на уровне локального нормативного документа Белорусской валютно-фондовой биржи — Положения о показателях рынка государственных ценных бумаг ОАО “Белорусская валютно-фондовая биржа” от 05.11.2002 № 110. Документ прошел обсуждение среди профессионалов рынка ценных бумаг, был согласован с Комитетом по ценным бумагам при Совете Министров Республики Беларусь и утвержден Наблюдательным советом биржи. С точки зрения формирования комплексной системы нормативных документов рынка ГЦБ/КО данное Положение гармонично дополняет соответствующую инструкцию Министерства финансов и ряд документов Национального банка, в которых определены формулы расчета некоторых показателей первичного рынка гособлигаций, формулы для вторичного рынка при проведении Национальным банком собственных операций купли-продажи ГЦБ/КО. Все показатели для большего удобства при анализе рыночной ситуации сведены в одну комплексную форму представления данных (табл. 2). Она формируется по итогам каждого торгового дня и отражается на регулярной основе в специальном разделе на интернет-сайте ОАО “Белорусская валютно-фондовая биржа”. В перспективе планируется предпринять технические меры по увеличению возможной временной базы при расчете показателей через средства биржевого сайта, а также внести изменения в соответствующий биржевой документ, распространив его действие на рынок краткосрочных облигаций. Отметим, что определенные выше виды показателей и коэффициентов рынка гособлигаций являются наиболее информативными и часто используемыми для операционного анализа при принятии решений о купле-продаже ГЦБ/КО. Но по сути своей данная методика и предложенные показатели являются рамочными. В за- 51 Банкаўскi веснiк, СНЕЖАНЬ 2003 ñÖççõÖ ÅìåÄÉà висимости от потребностей рынка методику можно дополнять другими видами показателей, а каждый из описанных показателей в зависимости от целей использования (для анализа исходного рынка или для создания базисных активов фьючерсного рынка), базы расчета, временной базы может быть модифицирован, “расщеплен” на множество. Таким образом, на основании данной методики можно создавать саморазвивающиеся автоматизированные аналитические системы для рынка ГЦБ/КО, которые будут служить своим пользователям как для операционного анализа, так и для оценки перспектив развития рынка (табл. 2). 퇷Îˈ‡ 2 Форма представления данных о значениях показателей по итогам одного биржевого торгового дня ê˚ÌÓÍ “‰Ó ÔÓ„‡¯ÂÌËfl” ÉÓÒÛ‰‡ÒÚ‚ÂÌÌ˚ ͇ÚÍÓÒÓ˜Ì˚ ӷÎË„‡ˆËË ‹ ‚˚ÔÛÒ͇ ë‰Ì‚Á‚¯ÂÌ̇fl ˆÂ̇, Û·. ë‰Ì‚Á‚¯ÂÌ̇fl ‰ÓıÓ‰ÌÓÒÚ¸, % „Ó‰. ÑÓıÓ‰ÌÓÒÚ¸ ÔÓ Ò‰Ì‚Á‚¯ÂÌÌÓÈ ˆÂÌÂ, % „Ó‰. 1 2 3 4 ÉÓÒÛ‰‡ÒÚ‚ÂÌÌ˚ ‰Ó΄ÓÒÓ˜Ì˚ ӷÎË„‡ˆËË Ò ÍÛÔÓÌÌ˚Ï ‰ÓıÓ‰ÓÏ ‹ ‚˚ÔÛÒ͇ ë‰Ì‚Á‚¯ÂÌ̇fl ˆÂ̇, Û·. 1 ë‰Ì‚Á‚¯ÂÌ̇fl ‰ÓıÓ‰ÌÓÒÚ¸ ‚ ‡Ï͇ı ÚÂÍÛ˘Â„Ó ÍÛÔÓ̇, % „Ó‰. ë‰Ì‚Á‚¯ÂÌ̇fl ‰ÓıÓ‰ÌÓÒÚ¸ ÔË ‡‚ÂÌÒÚ‚Â ÒÚ‡‚ÓÍ ÚÂÍÛ˘Â„Ó Ë ÓÒÚ‡‚¯ËıÒfl ÍÛÔÓÌÓ‚, % „Ó‰. ÑÓıÓ‰ÌÓÒÚ¸ ÔÓ Ò‰Ì‚Á‚¯ÂÌÌÓÈ ˆÂÌ ‚ ‡Ï͇ı ÚÂÍÛ˘Â„Ó ÍÛÔÓ̇, % „Ó‰. 3 4 5 2 àÌÚ„ËÓ‚‡Ì̇fl ‰ÓıÓ‰ÌÓÒÚ¸ “‰Ó ÔÓ„‡¯ÂÌËfl” IY Ñ˛‡ˆËfl ÒÓÍÓ‚ “‰Ó ÔÓ„‡¯ÂÌËfl” DM ê˚ÌÓÍ êÖèé ëÓÍ êÖèé 1 ë‰Ì‚Á‚¯ÂÌ̇fl ÒÚ‡‚͇, % „Ó‰. 2 àÌÚ„ËÓ‚‡Ì̇fl ÒÚ‡‚͇ êÖèé IR Ñ˛‡ˆËfl ÒÓÍÓ‚ êÖèé DR äÓ˝ÙÙˈËÂÌÚ Ó·Ó‡˜Ë‚‡ÂÏÓÒÚË ‚˚ÔÛÒÍÓ‚ Éäé ‹ ‚˚ÔÛÒ͇ 1 äÓ˝ÙÙˈËÂÌÚ Ó·Ó‡˜Ë‚‡ÂÏÓÒÚË ‚˚ÔÛÒ͇ 2 52 ÑÓıÓ‰ÌÓÒÚ¸ ÔÓ Ò‰Ì‚Á‚¯ÂÌÌÓÈ ˆÂÌ ÔË ‡‚ÂÌÒÚ‚Â ÒÚ‡‚ÓÍ ÚÂÍÛ˘Â„Ó Ë ÓÒÚ‡‚¯ËıÒfl ÍÛÔÓÌÓ‚, % „Ó‰. 6