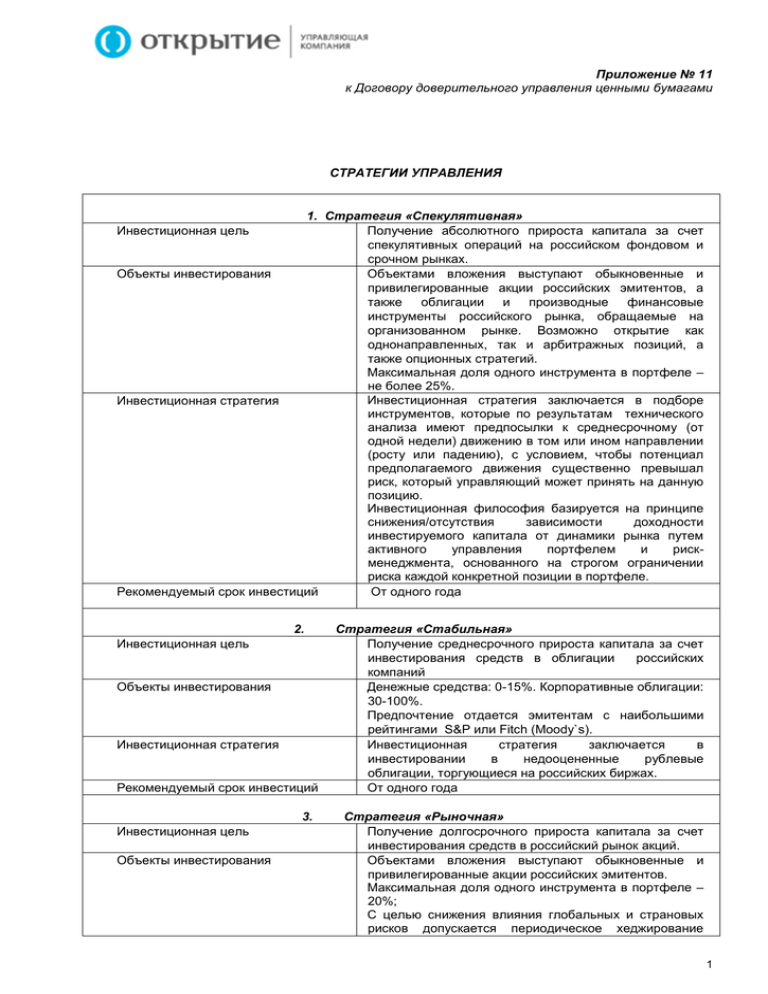

Приложение № 11 к Договору доверительного управления

реклама

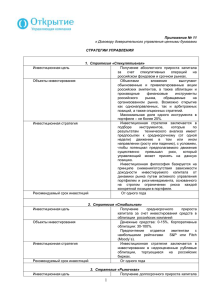

Приложение № 11 к Договору доверительного управления ценными бумагами СТРАТЕГИИ УПРАВЛЕНИЯ 1. Стратегия «Спекулятивная» Получение абсолютного прироста капитала за счет спекулятивных операций на российском фондовом и срочном рынках. Объекты инвестирования Объектами вложения выступают обыкновенные и привилегированные акции российских эмитентов, а также облигации и производные финансовые инструменты российского рынка, обращаемые на организованном рынке. Возможно открытие как однонаправленных, так и арбитражных позиций, а также опционных стратегий. Максимальная доля одного инструмента в портфеле – не более 25%. Инвестиционная стратегия заключается в подборе Инвестиционная стратегия инструментов, которые по результатам технического анализа имеют предпосылки к среднесрочному (от одной недели) движению в том или ином направлении (росту или падению), с условием, чтобы потенциал предполагаемого движения существенно превышал риск, который управляющий может принять на данную позицию. Инвестиционная философия базируется на принципе снижения/отсутствия зависимости доходности инвестируемого капитала от динамики рынка путем активного управления портфелем и рискменеджмента, основанного на строгом ограничении риска каждой конкретной позиции в портфеле. Рекомендуемый срок инвестиций От одного года Инвестиционная цель 2. Инвестиционная цель Объекты инвестирования Инвестиционная стратегия Рекомендуемый срок инвестиций 3. Инвестиционная цель Объекты инвестирования Стратегия «Стабильная» Получение среднесрочного прироста капитала за счет инвестирования средств в облигации российских компаний Денежные средства: 0-15%. Корпоративные облигации: 30-100%. Предпочтение отдается эмитентам с наибольшими рейтингами S&P или Fitch (Moody`s). Инвестиционная стратегия заключается в инвестировании в недооцененные рублевые облигации, торгующиеся на российских биржах. От одного года Стратегия «Рыночная» Получение долгосрочного прироста капитала за счет инвестирования средств в российский рынок акций. Объектами вложения выступают обыкновенные и привилегированные акции российских эмитентов. Максимальная доля одного инструмента в портфеле – 20%; С целью снижения влияния глобальных и страновых рисков допускается периодическое хеджирование 1 позиций портфеля инструментами срочного рынка. Стоимость первоначального гарантийного обеспечения при таком хеджировании не может превышать 30% от стоимости портфеля. Инвестиционная стратегия основана на тайминге Инвестиционная стратегия фондового рынка. Портфель по умолчанию инвестирован в акции российских эмитентов, что обеспечивает сопоставимый с рыночным темп прироста капитала в периоды роста рынка. Для снижения риска падения стоимости активов на долгосрочном горизонте инвестирования в периоды падения рынка акций от 50% до 100% портфеля выводятся в деньги или хеджируются инструментами срочного рынка. Мониторинг рынка осуществляется на непрерывной основе. Хеджирующие сделки осуществляются в случае идентификации устойчивых нисходящих движений рынка. Задача стратегии: обеспечение долгосрочного прироста капитала с темпом, превышающим темп роста основных индексов российского рынка акций. От одного года Рекомендуемый срок инвестиций 4. Стратегия «Агрессивная» Получение абсолютного прироста капитала за счет Инвестиционная цель операций на российском фондовом и срочном рынках. Объектами вложения выступают: Объекты инвестирования До 70% средств используется в качестве гарантийного обеспечения под открываемые позиции во фьючерсных контрактах на индекс РТС и других ликвидных контрактах. Обыкновенные и привилегированные акции – 0% - 30% Максимальная доля акций одного эмитента в портфеле – не более 25%. Стратегия реализуется путем совмещения управления Инвестиционная стратегия на срочном рынке и инвестирования на рынке акций. Стратегия в части срочного рынка основана на применении методов технического анализа и следовании текущему тренду. При этом определяющим является наличие движения рынка в целом, вне зависимости от его направления. Это значит, что стратегия может приносить доход в условиях как роста, так и падения фондового рынка. Кроме этого используются кратковременные периоды интенсивного роста котировок отдельных акций и кратко- и среднесрочные спекулятивные возможности, связанные с M&A арбитражем и иными инвестиционными событиями. От двух лет Рекомендуемый срок инвестиций СТРАТЕГИИ УПРАВЛЕНИЯ, существующие до «09» апреля 2012 года Инвестиционная цель Объекты инвестирования Стратегия «Фундаментальная» Получение долгосрочного прироста капитала за счет инвестирования средств в акции российских компаний. Объектами вложения выступают обыкновенные и привилегированные акции, а также облигации российских эмитентов. Максимальная доля одного инструмента в портфеле – 15%; 2 Инвестиционная стратегия Рекомендуемый срок инвестиций С целью снижения влияния глобальных и страновых рисков допускается периодическое хеджирование позиций портфеля инструментами срочного рынка. Стоимость первоначального гарантийного обеспечения при таком хеджировании не может превышать 10% от стоимости портфеля Инвестиционная стратегия заключается в подборе инструментов, которые по результатам фундаментального анализа имеют наибольшую разницу между текущей рыночной ценой и их предполагаемой справедливой стоимостью, а также компании с наибольшими прогнозируемыми темпами роста бизнеса. Пересмотр структуры портфеля осуществляется: - ежеквартально, по мере выхода отчетностей эмитентов; - при достижении цены, при которой разница между текущей ценой и предполагаемой справедливой стоимостью становится незначительной. Инвестиционной философией выступает: обеспечение прироста капитала путем поиска недооцененных компаний и компаний с большими темпами роста бизнеса. От двух лет 3