Практика учета фьючерсов на корзину ОФЗ

реклама

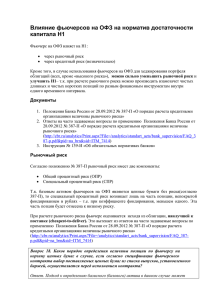

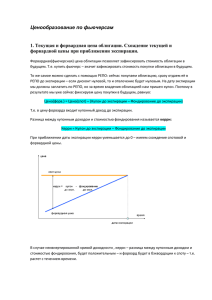

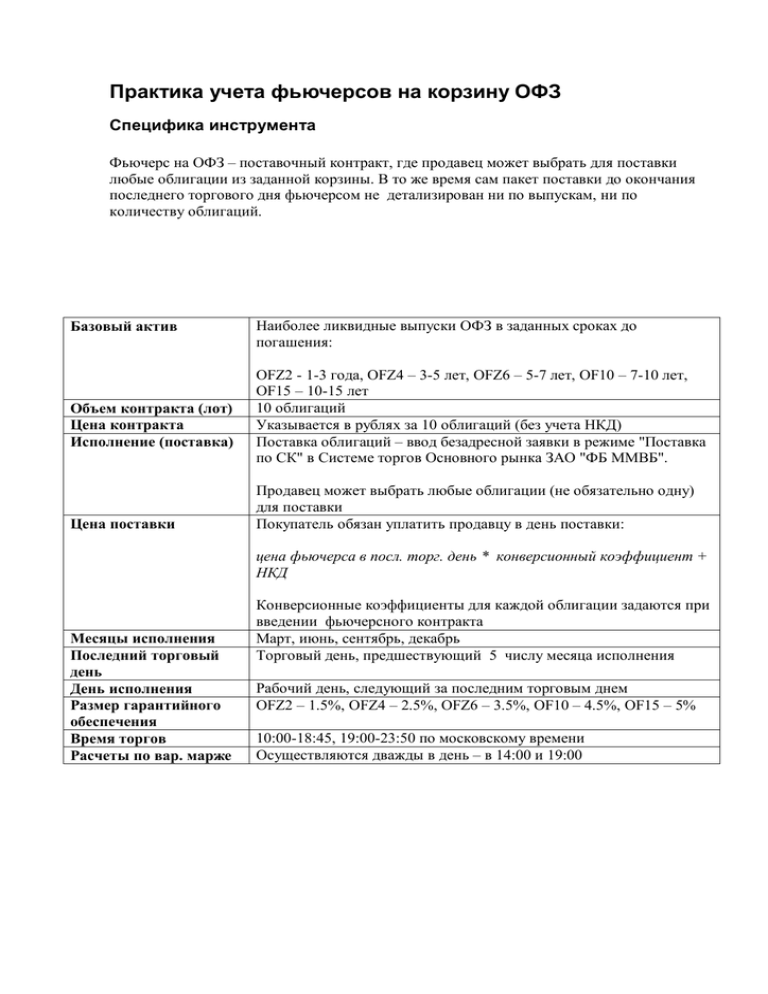

Практика учета фьючерсов на корзину ОФЗ Специфика инструмента Фьючерс на ОФЗ – поставочный контракт, где продавец может выбрать для поставки любые облигации из заданной корзины. В то же время сам пакет поставки до окончания последнего торгового дня фьючерсом не детализирован ни по выпускам, ни по количеству облигаций. Базовый актив Объем контракта (лот) Цена контракта Исполнение (поставка) Цена поставки Наиболее ликвидные выпуски ОФЗ в заданных сроках до погашения: OFZ2 - 1-3 года, OFZ4 – 3-5 лет, OFZ6 – 5-7 лет, OF10 – 7-10 лет, OF15 – 10-15 лет 10 облигаций Указывается в рублях за 10 облигаций (без учета НКД) Поставка облигаций – ввод безадресной заявки в режиме "Поставка по СК" в Системе торгов Основного рынка ЗАО "ФБ ММВБ". Продавец может выбрать любые облигации (не обязательно одну) для поставки Покупатель обязан уплатить продавцу в день поставки: цена фьючерса в посл. торг. день * конверсионный коэффициент + НКД Месяцы исполнения Последний торговый день День исполнения Размер гарантийного обеспечения Время торгов Расчеты по вар. марже Конверсионные коэффициенты для каждой облигации задаются при введении фьючерсного контракта Март, июнь, сентябрь, декабрь Торговый день, предшествующий 5 числу месяца исполнения Рабочий день, следующий за последним торговым днем OFZ2 – 1.5%, OFZ4 – 2.5%, OFZ6 – 3.5%, OF10 – 4.5%, OF15 – 5% 10:00-18:45, 19:00-23:50 по московскому времени Осуществляются дважды в день – в 14:00 и 19:00 Документы Принципы бухгалтерского учета поставочных фьючерсов определяются следующими нормативными актами: 1.Положение Банка России от 16 июля 2012 г. № 385-П «О Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (с учетом изменений). 2.Положение Банка России от 4 июля 2011 г. № 372-П «О порядке ведения бухгалтерского учета производных финансовых инструментов» (с учетом изменений). 3.Письмо Банка России № 191-Т от 23.12.2011 года «Методические рекомендации «О порядке бухгалтерского учета производных финансовых инструментов». 4. Ответы и разъяснения по некоторым вопросам, связанным с применением Положения Банка России от 04.07.2011 № 372-П «О порядке бухгалтерского учета производных финансовых инструментов» (далее – Положение № 372-П) и Положения Банка России от 16.07.2012 № 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» в части порядка бухгалтерского учета на счетах главы Г Плана счетов бухгалтерского учета в кредитных организациях (далее – Положение № 385-П) от 19.02.2014 Балансовый учет (Глава А) Фьючерс на корзину ОФЗ – производный финансовый инструмент(ПФИ). Поэтому, исходя из 372-П, должен оцениваться в балансе по справедливой стоимости. Согласно спецификации, стандартный фьючерсный контракт имеет расчетную цену, определяемую биржей. В период обращения Контрактов осуществляются расчеты по вариационной марже (списание/зачисление сумм вариационной маржи). Сумма вариационной маржи при заключении сделки – разница между расчетной ценой и ценой сделки, при переносе открытой позиции - разница между расчетной ценой закончившейся сессии и расчетной ценой предыдущего дня Положение 372-П: «Справедливой стоимостью производного финансового инструмента именуется цена, которая может быть получена при продаже производного финансового инструмента, представляющего собой актив, или которая подлежит уплате при передаче производного финансового инструмента, являющегося обязательством, при обычной сделке между участниками рынка на дату оценки.» То есть по определению Справедливая стоимость тоже самое, что и Вариационная маржа Биржа осуществляет расчеты по вариационной марже два раза в день по итогам дневной и вечерней клиринговой сессии, поэтому и в балансе необходимо дважды в день отражать изменение справделивой стоимости и расчетов по вариационной марже. Следующие операции отражаются в балансе: изменение справедливой стоимости фьючерса, расчеты по вар. марже, списание справедливой стоимости, отражение результатов клиринга. Перечень счетов Положительная вариационная маржа Операция Отражение справедливой стоимости Расчеты по вар. марже Счет 52601 70613 47408 61601 Списание справедливой стоимости Клиринг на срочном рынке (списание требований по вармарже) 52601 30424 47408 Название ПФИ, от которых ожидается получение экономических выгод Доходы от ПФИ Расчеты по конверс. операциям, пфи и срочным сделкам (расчеты и поставка не ранее следующего дня) Вспомогательный счет для отражения выбытия пфи и расчетов по промежуточным платежам ПФИ, от которых ожидается получение экономических выгод Средства в клиринговых организациях Расчеты по конверс. операциям, пфи и срочным сделкам (расчеты и поставка не ранее следующего дня) Актив Пассив * * * - - * * * Отрицательная вариационная маржа Операция Отражение справедливой стоимости Расчеты по вар. марже Счет 52602 70614 47407 61601 Списание справедливой стоимости Клиринг на срочном рынке (списание требований по вармарже) 52602 30424 47407 Название ПФИ, по которым ожидается уменьшение экономических выгод Расходы от ПФИ Расчеты по конверс. операциям, пфи и срочным сделкам (расчеты и поставка не ранее следующего дня) Вспомогательный счет для отражения выбытия пфи и расчетов по промежуточным платежам ПФИ, по которым ожидается уменьшение экономических выгод Средства в клиринговых организациях Расчеты по конверс. операциям, пфи и срочным сделкам (расчеты и поставка не ранее следующего дня) Актив Пассив * * * - * * Счета 47407, 47408, 52601, 52602, 70613, 70614 – открываются в разрезе контракта * Внебалансовый учет (Глава Г) Несмотря на то, что фьючерс на ОФЗ предполагает поставку ценных бумаг, сам пакет поставки до определенного момента не детализирован ни по выпускам, ни по количеству облигаций. Если бы поставка проводилась на отчетную дату, то наиболее выгодной для продавца была бы бумага с наименьшим отношением цены облигации, деленной на соотвествующей данной бумаге конверсионный фактор. Рекомендуем для целей переоценки Контракта в главе «Г» баланса применять рыночную цену облигации, наиболее выгодной для поставки (cheapest-to-deliver, CTD) Эта согласуется к позицией ЦБ РФ – см. Ответы и разъяснения ЦБ РФ по № 372-П и № 385-П от 19.02.2014: Вопрос 8. Кредитная организация заключает фьючерсные контракты на корзину ОФЗ, базисным (базовым) активом которых являются не отдельные выпуски ОФЗ, а корзины, состоящие из разных выпусков ОФЗ, обладающих схожими параметрами. Такие фьючерсы исполняются путем физической поставки базисного (базового) актива. К поставке по фьючерсам на корзины ОФЗ допускается любой выпуск из корзины облигаций, а при исполнении таких фьючерсов путем поставки базисного (базового) актива продавец фьючерсного контракта имеет право выбрать: какой из допустимых к поставке выпусков ОФЗ поставить покупателю фьючерса. Каков порядок учета на счетах главы Г требований и обязательств по такому договору, учитывая, что до момента исполнения фьючерса на корзину ОФЗ невозможно однозначно определить, какой именно выпуск(и) ОФЗ будет в итоге поставлен продавцом покупателю фьючерса? Ответ. При отражении требований и обязательств по фьючерсным договорам на «корзину ценных бумаг» на счетах главы Г, в том числе при осуществлении переоценки указанных требований и обязательств, следует использовать все приемлемые в сложившихся обстоятельствах и доступные данные, достаточные для оценки справедливой стоимости базисного (базового) актива. Одним из вариантов такой оценки, например, может являться определение облигации, наилучшей к поставке (cheapest-to-deliver, CTD). Кроме того, считаем возможным при определении величин требований и обязательств по фьючерсным договорам на «корзину ценных бумаг» исходить из предположения относительно того, какие ценные бумаги были бы поставлены на отчетную дату. Порядок переоценки требований и обязательств по фьючерсным договорам на «корзину ценных бумаг», соответствующий требованиям пункта 10 части II Положения № 385-П, должен быть установлен в учетной политике кредитной организации. Предлагаемый порядок учета: Лицевой счет открывается на условный финансовый инструмент «Корзина ОФЗ» Определяется облигация, наилучшая к поставке на отчетную дату (CTD, cheapestto-deliver). Данная облигация будет иметь минимальное отношение цены облигации из корзины к конверсионному фактору. Значения конверсионных факторов для каждой облигации задаются при введении контрактов и публикуются на сайте бирже по адресу: http://futofz.moex.com/s601. Кроме того, Биржа ежедневно публикует информации, какая облигация является наилучшей к поставке(CTD) по адресу: ftp://ftp.micex.com/pub/FORTS/FUTOFZ/ctdinfo.csv Стоимостью финансового инструмента «Корзина ОФЗ» считается по рыночной цене облигации, наилучшей к поставке (с учетом НКД на отчетную дату) Требования/обязательства по поставке денежных средств отражаются, исходя из цены к поставке по наилучшей к поставке облигации (с учетом НКД на дату поставки). Цена к поставке равна произведению расчетной цены фьючерса и соответствующего данной облигации конверсионного коэффициента. Переоценка требований и обязательств в главе Г осуществляется: - в последний рабочий день месяца; - на дату совершения операций с фьючерсом (изменения позиции по фьючерсу); - в случае существенного изменения расчетной цены фьючерса (уровень существенности устанавливается кредитной организацией самостоятельно в учетной политике); Или - ежедневно, если это установлено в учетной политике кредитной организации. Кроме того, с 1 января действуют изменения в 385-П (Указание 3107-У), где отменяются счета нереализованных курсовых разниц и вводятся два технических корреспондирующих счета, чтобы был баланс требований/обязательств по бумагам и по деньгам Счета Купленный фьючерс Актив 935xx 99996 Требования по поставке ценных бумаг Технический корреспондирующий счет Пассив 99997 963xx Технический корреспондирующий счет Обязательства по поставке денежных средств Проданный фьючерс Актив 933xx 99996 Требования по поставке денежных средств Технический корреспондирующий счет Пассив 99997 965xx Технический корреспондирующий счет Обязательства по поставке ценных бумаг Счета второго порядка определяются исходя из срока обращания стандартного Контракта.