пересмотр целевых цен акций компаний черной металлургии

реклама

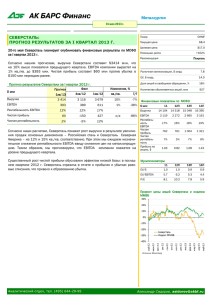

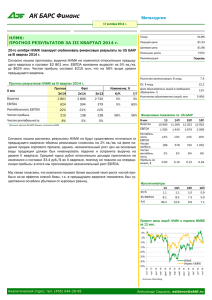

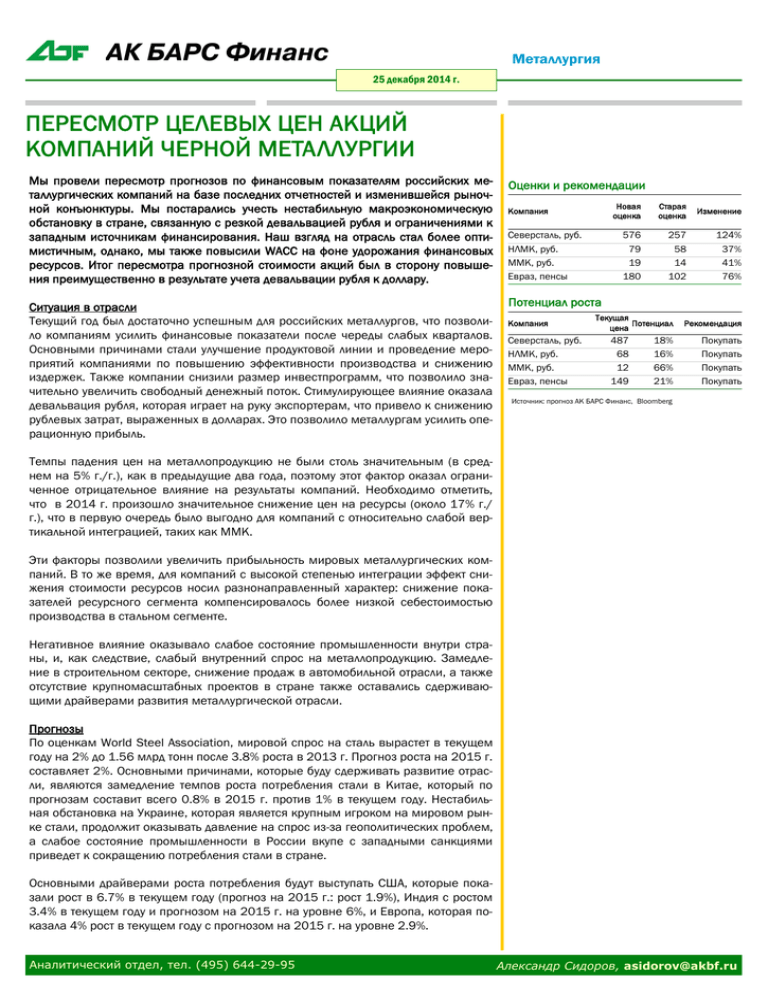

Металлургия 25 декабря 2014 г. ПЕРЕСМОТР ЦЕЛЕВЫХ ЦЕН АКЦИЙ КОМПАНИЙ ЧЕРНОЙ МЕТАЛЛУРГИИ Мы провели пересмотр прогнозов по финансовым показателям российских металлургических компаний на базе последних отчетностей и изменившейся рыночной конъюнктуры. Мы постарались учесть нестабильную макроэкономическую обстановку в стране, связанную с резкой девальвацией рубля и ограничениями к западным источникам финансирования. Наш взгляд на отрасль стал более оптимистичным, однако, мы также повысили WACC на фоне удорожания финансовых ресурсов. Итог пересмотра прогнозной стоимости акций был в сторону повышения преимущественно в результате учета девальвации рубля к доллару. Ситуация в отрасли Текущий год был достаточно успешным для российских металлургов, что позволило компаниям усилить финансовые показатели после череды слабых кварталов. Основными причинами стали улучшение продуктовой линии и проведение мероприятий компаниями по повышению эффективности производства и снижению издержек. Также компании снизили размер инвестпрограмм, что позволило значительно увеличить свободный денежный поток. Стимулирующее влияние оказала девальвация рубля, которая играет на руку экспортерам, что привело к снижению рублевых затрат, выраженных в долларах. Это позволило металлургам усилить операционную прибыль. Оценки и рекомендации Компания Северсталь, руб. НЛМК, руб. ММК, руб. Евраз, пенсы Новая оценка Старая оценка Изменение 576 79 19 180 257 58 14 102 124% 37% 41% 76% Потенциал роста Компания Северсталь, руб. НЛМК, руб. ММК, руб. Евраз, пенсы Текущая Потенциал цена 487 68 12 149 18% 16% 66% 21% Рекомендация Покупать Покупать Покупать Покупать Источник: прогноз АК БАРС Финанс, Bloomberg Темпы падения цен на металлопродукцию не были столь значительным (в среднем на 5% г./г.), как в предыдущие два года, поэтому этот фактор оказал ограниченное отрицательное влияние на результаты компаний. Необходимо отметить, что в 2014 г. произошло значительное снижение цен на ресурсы (около 17% г./ г.), что в первую очередь было выгодно для компаний с относительно слабой вертикальной интеграцией, таких как ММК. Эти факторы позволили увеличить прибыльность мировых металлургических компаний. В то же время, для компаний с высокой степенью интеграции эффект снижения стоимости ресурсов носил разнонаправленный характер: снижение показателей ресурсного сегмента компенсировалось более низкой себестоимостью производства в стальном сегменте. Негативное влияние оказывало слабое состояние промышленности внутри страны, и, как следствие, слабый внутренний спрос на металлопродукцию. Замедление в строительном секторе, снижение продаж в автомобильной отрасли, а также отсутствие крупномасштабных проектов в стране также оставались сдерживающими драйверами развития металлургической отрасли. Прогнозы По оценкам World Steel Association, мировой спрос на сталь вырастет в текущем году на 2% до 1.56 млрд тонн после 3.8% роста в 2013 г. Прогноз роста на 2015 г. составляет 2%. Основными причинами, которые буду сдерживать развитие отрасли, являются замедление темпов роста потребления стали в Китае, который по прогнозам составит всего 0.8% в 2015 г. против 1% в текущем году. Нестабильная обстановка на Украине, которая является крупным игроком на мировом рынке стали, продолжит оказывать давление на спрос из-за геополитических проблем, а слабое состояние промышленности в России вкупе с западными санкциями приведет к сокращению потребления стали в стране. Основными драйверами роста потребления будут выступать США, которые показали рост в 6.7% в текущем году (прогноз на 2015 г.: рост 1.9%), Индия с ростом 3.4% в текущем году и прогнозом на 2015 г. на уровне 6%, и Европа, которая показала 4% рост в текущем году с прогнозом на 2015 г. на уровне 2.9%. Аналитический отдел, тел. (495) 644-29-95 Александр Сидоров, asidorov@akbf.ru Необходимо отметить, что по-прежнему остаются риски ухудшения ситуации в металлургической отрасли в результате геополитических проблем, которые задевают ряд ключевых игроков рынка. Ожидаемый рост процентных ставок США также может оказать давление на потребление стали в регионе. Особую группу риска представляет повышение стоимости ресурсов на фоне стабилизации ситуации в мировой металлургической отрасли, в частности концентрата коксующегося угля, стоимость которого снизилась в текущем году на 17% и находится у локальных минимумов. Основываясь на динамике цен на металлопродукцию и оценке текущей ситуации в отрасли, наш прогноз цен достаточно консервативен: мы ожидаем стабильной динамики в 2015 г. Таким образом, несмотря на незначительное улучшение ситуации в отрасли, основным драйвером роста металлургов по-прежнему останутся внутренние факторы: повышение эффективности производства и акцент на продукции с высокой добавленной стоимостью. Прогноз финансовых показателей Северстали $ млн Выручка EBITDA Рентабельность EBITDA Чистая прибыль Чистая рентабельность 2013 2015П 2016П 2017П 13 312 2 063 15% 83 1% 8 800 2 304 26% 823 9% 8 670 2 591 30% 997 11% 8 756 2 527 29% 905 10% Прогноз финансовых показателей НЛМК $ млн Выручка EBITDA Рентабельность EBITDA Чистая прибыль Чистая рентабельность 2013 2014П 2015П 2016П 10 909 1 505 14% 189 2% 11 752 2 389 20% 1 251 11% 11 936 2 612 22% 1 406 12% 12 352 2 807 23% 1 536 12% 2013 2014П 2015П 2016П 8 190 1 223 15% -2 400 -29% 8 180 1 567 19% 37 0% 8 470 1 583 19% 133 2% 9 015 1 757 19% 332 4% 2013 2014П 2015П 2016П 14 411 1 821 13% -551 -4% 14 883 2 197 15% 320 2% 15 106 2 436 16% 505 3% 15 585 2 467 16% 519 3% Прогноз финансовых показателей ММК $ млн Выручка EBITDA Рентабельность EBITDA Чистая прибыль Чистая рентабельность Прогноз финансовых показателей Evraz $ млн Выручка EBITDA Рентабельность EBITDA Чистая прибыль Чистая рентабельность Источник: прогноз АК БАРС Финанс 25 декабря 2014 г. Страница 2 из 4 ПРИЛОЖЕНИЕ: СРАВНЕНИЕ С АНАЛОГАМИ EV / EBITDA 2013 2014 2015 2013 P/E 2014 2015 Россия Северсталь 5.0 5.3 5.2 9.6 7.6 7.5 НЛМК 4.8 5.2 5.1 9.7 10.1 10.0 Евраз 4.6 4.9 4.5 9.0 14.0 8.0 ММК 3.3 3.7 3.6 7.2 8.1 7.3 Мечел 14.4 11.3 12.5 -0.4 -0.7 -0.8 4.8 5.2 5.1 9.0 8.1 7.5 ARCELORMITTAL 4.7 4.3 3.9 29.6 12.6 8.0 NIPPON STEEL 7.4 6.5 6.2 11.2 9.2 8.3 JFE HOLDINGS 8.4 7.1 6.6 13.3 10.2 9.6 THYSSENKRUPP 5.5 4.9 4.9 18.7 14.2 13.1 NUCOR 9.1 6.9 6.2 22.2 14.6 12.6 Медиана 7.4 6.5 6.2 18.7 12.6 9.6 POSCO 7.3 6.7 6.4 17.5 10.8 10.2 CIA SIDERURGICA NACIONAL 5.9 6.2 4.9 -268.7 14.9 8.9 GERDAU 6.5 6.1 5.2 13.5 11.9 8.7 USINAS SIDER MINAS 7.0 7.3 6.1 35.1 29.9 17.3 TATA STEEL 6.3 5.7 5.1 9.7 7.7 6.6 JINDAL STEEL & POWER 6.8 6.1 5.4 6.8 6.4 6.0 STEEL AUTHORITY OF INDIA 9.6 7.3 5.9 12.2 10.5 8.3 ANGANG STEEL 7.9 7.8 6.7 34.3 25.6 21.1 BAOSHAN IRON & STEEL 7.6 6.8 5.7 16.4 14.2 12.5 Медиана 7.0 6.7 5.7 13.5 11.9 8.9 Медиана Развитые рынки Развивающиеся рынки Источник: Bloomberg 25 декабря 2014 г. Страница 3 из 4 АК БАРС Банк (Казань) Айдар Мухаметзянов Директор департамента инвестиционного бизнеса т. +7 (843) 519-38-32 mai@akbars.ru ОГРАНИЧЕНИЕ ПРИМЕНЕНИЯ, ОГРАНИЧЕНИЕ ОТВЕТСТВЕННОСТИ И ПРЕДУПРЕЖДЕНИЕ О РИСКАХ Рустам Аскаров Брокерское обслуживание т. +7 (843) 519-39-58 askarovrr@akbars.ru Дамир Вафин Торговые операции т. +7 (843) 519-38-32 dvafin@akbars.ru Инвестиционная компания АК БАРС Финанс (Москва) тел. +7 (495) 644-29-95 факс +7 (495) 644-29-96 ДЕПАРТАМЕНТ ТОРГОВЫХ ОПЕРАЦИЙ Игорь Сокол Управляющий директор/Руководитель департамента доб. 205; isokol@akbf.ru Управление операций на срочном рынке Отдел срочного рынка Григорий Кривошей Начальник управления доб. 186; gkrivoshey@akbf.ru Степан Богданов Заместитель начальника отдела доб. 206; sbogdanov@akbf.ru Отдел торговых операций Евгений Бухарков Начальник отдела доб. 178; ebukharkov@akbf.ru Настоящий обзор ЗАО ИК «АК БАРС Финанс» (далее – Компания) носит исключительно информационный характер и не является предложением и / или рекомендацией к совершению операций на рынке ценных бумаг / финансовых инструментов по покупке, продаже ценных бумаг и / или иных финансовых инструментов. Оценки и мнения, отраженные в настоящем обзоре, основаны исключительно на заключениях аналитиков Компании в отношении рассматриваемых в обзоре ценных бумаг и эмитентов. Компания не утверждает, что все приведенные в обзоре сведения и выводы являются абсолютно достоверными и исчерпывающими. При подготовке настоящего обзора были использованы данные, которые известны Компании на момент составления обзора, и которые Компания считает достоверными, однако Компания, ее руководство и сотрудники не гарантирует точность, полноту и достоверность использованных данных, а также подготовленного на основе этих данных настоящего обзора. Любые сведения относительно будущих действий лиц или будущих событий (действий и событий, о которых на момент выпуска настоящего обзора Компания не располагает информацией, что они произошли), являются предположениями, а указанные действия / события могут не произойти. Сведения, содержащиеся в настоящем обзоре, актуальны только на даты, приближенные к дате его публикации. Компания не берет на себя обязательства вносить изменения, исправления и / или дополнения в настоящий обзор в связи с утратой актуальности сведениями, содержащимися в нем, также в случае выявления несоответствия сведений, содержащихся в настоящем обзоре, действительности. Компания оставляет за собой право удалять или изменять любую информацию, содержащуюся в настоящем обзоре и на Сайте Компании, а также сам обзор без предварительного уведомления. Компания обращает внимание, что операции на рынке ценных бумаг / финансовых инструментов связаны с риском и требуют соответствующих знаний и опыта. Компания не несет ответственности за использование представленной в обзоре информации, а также Компания не несет ответственности за любые убытки, которые могут быть получены от любых операций с ценными бумагами и / или иными финансовым инструментами, совершенных с учетом информации, содержащейся в настоящем обзоре. ДЕПАРТАМЕНТ КАЗНАЧЕЙСТВО Максим Барышников Начальник департамента доб. 225; mbaryshnikov@akbf.ru Скачивание, копирование, печать настоящего обзора или его части возможно только для личного пользования, любое иное воспроизведение, использование либо распространение настоящего обзора или его части возможно только с согласия ЗАО ИК «АК БАРС Финанс». ДЕПАРТАМЕНТ ПО РАБОТЕ С КЛИЕНТАМИ Наталья Кондратьева Начальник департамента доб. 165, 166; nkondrateva@akbf.ru Отдел продаж и управления ЦБ Отдел брокерского обслуживания Армен Хондкарян Начальник отдела доб. 222; AKh@akbf.ru Наталья Кретова Начальник отдела доб. 134; nkretova@akbf.ru Ксения Черникова Ведущий специалист доб. 136; kchernikova@akbf.ru Настоящий обзор не предназначен для использования лицами, на которых распространяется действие законодательства тех государств, где подобное использование, публикация, доступ или применение противоречили бы действующему законодательству (в том числе подзаконным нормативным актам) либо требовали бы от Компании регистрации или приобретения лицензии на территории соответствующего государства. Выпуск и распространение настоящего обзора и иной информации в отношении ценных бумаг и / или иных финансовых инструментов в ряде государств могут ограничиваться законом и лица, в распоряжении которых оказывается обзор, обязаны самостоятельно ознакомиться и соблюдать все ограничения и запреты, содержащиеся в законодательстве соответствующего государства. АНАЛИТИЧЕСКИЙ ОТДЕЛ Елена Василева-Корзюк доб. 221; evasileva@akbf.ru Полина Лазич доб. 155; plazich@akbf.ru Александр Сидоров доб. 192; asidorov@akbf.ru Наталья Розанова доб. 107; nrozanova@akbf.ru Страница 4 из 4