Финансовые индикаторы как новые элементы

реклама

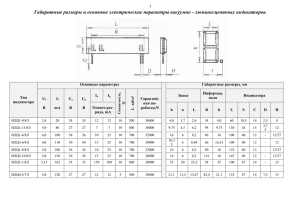

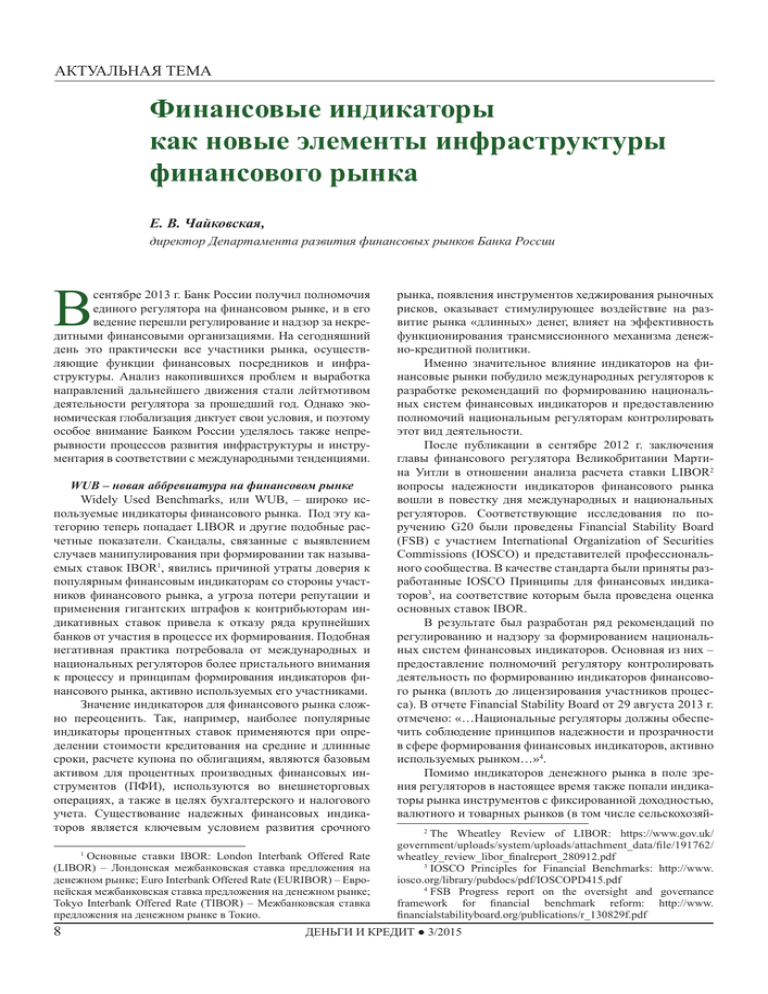

актуальная тема Финансовые индикаторы как новые элементы инфраструктуры финансового рынка Е. В. Чайковская, директор Департамента развития финансовых рынков Банка России В сентябре 2013 г. Банк России получил полномочия единого регулятора на финансовом рынке, и в его ведение перешли регулирование и надзор за некредитными финансовыми организациями. На сегодняшний день это практически все участники рынка, осуществляющие функции финансовых посредников и инфраструктуры. Анализ накопившихся проблем и выработка направлений дальнейшего движения стали лейтмотивом деятельности регулятора за прошедший год. Однако экономическая глобализация диктует свои условия, и поэтому особое внимание Банком России уделялось также непрерывности процессов развития инфраструктуры и инструментария в соответствии с международными тенденциями. WUB – новая аббревиатура на финансовом рынке Widely Used Benchmarks, или WUB, – широко используемые индикаторы финансового рынка. Под эту категорию теперь попадает LIBOR и другие подобные расчетные показатели. Скандалы, связанные с выявлением случаев манипулирования при формировании так называемых ставок IBOR1, явились причиной утраты доверия к популярным финансовым индикаторам со стороны участников финансового рынка, а угроза потери репутации и применения гигантских штрафов к контрибьюторам индикативных ставок привела к отказу ряда крупнейших банков от участия в процессе их формирования. Подобная негативная практика потребовала от международных и национальных регуляторов более пристального внимания к процессу и принципам формирования индикаторов финансового рынка, активно используемых его участниками. Значение индикаторов для финансового рынка сложно переоценить. Так, например, наиболее популярные индикаторы процентных ставок применяются при определении стоимости кредитования на средние и длинные сроки, расчете купона по облигациям, являются базовым активом для процентных производных финансовых инструментов (ПФИ), используются во внешнеторговых операциях, а также в целях бухгалтерского и налогового учета. Существование надежных финансовых индикаторов является ключевым условием развития срочного 1 Основные ставки IBOR: London Interbank Offered Rate (LIBOR) – Лондонская межбанковская ставка предложения на денежном рынке; Euro Interbank Offered Rate (EURIBOR) – Европейская межбанковская ставка предложения на денежном рынке; Tokyo Interbank Offered Rate (TIBOR) – Межбанковская ставка предложения на денежном рынке в Токио. 8 рынка, появления инструментов хеджирования рыночных рисков, оказывает стимулирующее воздействие на развитие рынка «длинных» денег, влияет на эффективность функционирования трансмиссионного механизма денежно-кредитной политики. Именно значительное влияние индикаторов на финансовые рынки побудило международных регуляторов к разработке рекомендаций по формированию национальных систем финансовых индикаторов и предоставлению полномочий национальным регуляторам контролировать этот вид деятельности. После публикации в сентябре 2012 г. заключения главы финансового регулятора Великобритании Мартина Уитли в отношении анализа расчета ставки LIBOR2 вопросы надежности индикаторов финансового рынка вошли в повестку дня международных и национальных регуляторов. Соответствующие исследования по поручению G20 были проведены Financial Stability Board (FSB) с участием International Organization of Securities Commissions (IOSCO) и представителей профессионального сообщества. В качестве стандарта были приняты разработанные IOSCO Принципы для финансовых индикаторов3, на соответствие которым была проведена оценка основных ставок IBOR. В результате был разработан ряд рекомендаций по регулированию и надзору за формированием национальных систем финансовых индикаторов. Основная из них – предоставление полномочий регулятору контролировать деятельность по формированию индикаторов финансового рынка (вплоть до лицензирования участников процесса). В отчете Financial Stability Board от 29 августа 2013 г. отмечено: «…Национальные регуляторы должны обеспечить соблюдение принципов надежности и прозрачности в сфере формирования финансовых индикаторов, активно используемых рынком…»4. Помимо индикаторов денежного рынка в поле зрения регуляторов в настоящее время также попали индикаторы рынка инструментов с фиксированной доходностью, валютного и товарных рынков (в том числе сельскохозяй2 The Wheatley Review of LIBOR: https://www.gov.uk/ government/uploads/system/uploads/attachment_data/file/191762/ wheatley_review_libor_finalreport_280912.pdf 3 IOSCO Principles for Financial Benchmarks: http://www. iosco.org/library/pubdocs/pdf/IOSCOPD415.pdf 4 FSB Progress report on the oversight and governance framework for financial benchmark reform: http://www. financialstabilityboard.org/publications/r_130829f.pdf ДЕНЬГИ И КРЕДИТ ● 3/2015 актуальная тема ственной продукции, драгоценных металлов и нефтепродуктов). Такие индикаторы, являясь активно используемыми участниками финансового рынка, также требуют системного подхода к их регулированию1. Начиная с 2012 г. Великобритания как лидер отрасли финансовых индикаторов последовательно вводила новации в законодательство, предоставляющие властям полномочия по регулированию и контролю за деятельностью организаций, участвующих в формировании наиболее значимых финансовых индикаторов, а также нормы об уголовном преследовании за выявленные нарушения. Индикаторы на российском финансовом рынке В отличие от Великобритании индустрия финансовых индикаторов в России не ассоциируется с громкими разоблачениями недобросовестных практик. Однако отголоски выявленных случаев манипулирования и ужесточения политики иностранных регуляторов в отношении контрибьюторов сказываются на оценке российскими участниками рисков как использования индикаторов, так и предоставления данных для их формирования. В первую очередь это относится к дочерним обществам иностранных компаний, на которые распространяются комплайенс-принципы материнских организаций, уже почувствовавших усиление регуляторных требований в своих юрисдикциях. Система индикаторов российского финансового рынка (см. табл.) находится в стадии становления, и внимание регулятора к этому сегменту позволит поддержать инициативы рынка, повысить прозрачность и доверие к механизмам формирования индикаторов. В настоящий момент российским законодательством не предусмотрены требования к участникам этого процесса. Представляется, что их законодательное закрепление может быть осуществлено на последующем этапе, а первоначально основные принципы функционирования этого сегмента будут установлены в форме добровольной аккредитации в Банке России. Излишне жесткое регулирование и потенциальная возможность применения мер воздействия могут привести к нежелательному для рынка отказу администраторов, контрибьюторов и расчетных агентов от осуществления этого вида деятельности. В связи с этим модель добровольной аккредитации можно считать предпочтительной с точки зрения развития этого инфраструктурного элемента. Предложения Банка России по развитию финансовых индикаторов будут реализованы в сотрудничестве с профессиональным сообществом. Основной площадкой для их обсуждения в настоящий момент выступает действующий в рамках Национальной валютной ассоциации Экспертный совет по рыночным индикаторам2. Российские WUB Ориентируясь на международный опыт, можно выделить следующие подходы к определению индикаторов В качестве таких индикаторов, например, финансовые власти Великобритании называют Sterling Overnight Index Average (SONIA), Repurchase Overnight Index Average (RONIA), WM/Reuters 4pm London Closing Spot Rate (WMR), ISDAFIX, London Gold Fixing, LBMA Silver Price и ICE Brent futures contract (ICE Brent). 2 http://www.nva.ru/ekspertnyj-sovet.html 1 финансового рынка, для которых будет применима аккредитация в Банке России: 1) индикатор должен активно использоваться участниками финансового рынка. Критериями используемости могут быть, например, регистрация биржевой спецификации на финансовый инструмент, базовым активом которого является такой индикатор, наличие биржевого «стакана» на такой финансовый инструмент, определенный объем заключенных сделок с финансовым инструментом (из данных отчетности, представляемой в Банк России, а также сведений, поступающих в репозитарий); 2) деятельность по расчету индикатора осуществляется российским юридическим лицом. Российская юрисдикция места учреждения такой организации позволит иметь достаточно широкий спектр инструментов контроля за ее функционированием. В дальнейшем внимание также будет уделяться взаимодействию с иностранными регуляторами в части кросс-граничного использования финансовых индикаторов участниками рынка; 3) отсутствие нормативно установленных, эффективно работающих механизмов противодействия недобросовестному поведению при формировании индикатора. Аккредитация вводится с целью восполнить недостающее регулирование в соответствующей области, а не дублировать уже существующее. Администраторы, контрибьюторы, расчетные агенты Администратором финансового индикатора выступает юридическое лицо, осуществляющее деятельность по его формированию. Именно администратор будет иметь возможность получить аккредитацию в Банке России. Предполагается, что аккредитация будет осуществляться в отношении каждого конкретного индикатора, поддерживаемого администратором, по процедуре, установленной отдельным нормативным актом Банка России. Контрибьютором финансового индикатора принято называть банк или другого участника рынка, предоставляющего данные для его формирования. Расчетный агент выполняет отдельные функции по формированию индикатора. Требования к деятельности администратора будут разработаны совместно с профессиональным сообществом в соответствии с международными рекомендациями и в том числе будут включать: • публичное раскрытие методики расчета индикатора – она должна быть доступна на официальном сайте администратора широкому кругу пользователей; • определение и публичное раскрытие критериев отбора контрибьюторов; • соблюдение иных требований по раскрытию информации, в том числе раскрытие информации о любых существенных изменениях в методике расчета индикатора и их обоснование; • разработку правил формирования финансовых индикаторов и требований к контрибьюторам. Такие правила обеспечат прозрачность процесса на всех этапах формирования финансовых индикаторов, дадут возможность контрибьюторам действовать в соответствии с детализированными требованиями, минимизирующими для них юридические и репутационные риски и предусматривающими в первую очередь механизмы управления конфликтом интересов; ДЕНЬГИ И КРЕДИТ ● 3/2015 9 актуальная тема • организацию системы обеспечения непрерывности расчета и предоставления информации пользователям. Как правило, обеспечивается наличие альтернативных сценариев, описывающих формирование финансовых индикаторов в случае отсутствия возможностей применять стандартные процедуры расчета. Кроме того, это требование подразумевает соответствие IT-составляющей определенным характеристикам надежности и защиты информации, а также осуществление ее резервного копирования; • утверждение порядка работы с жалобами и предложениями пользователей финансового индикатора. Для повышения доверия к финансовым индикаторам важной деталью является наличие обратной связи в отношении пожеланий участников рынка по вопросам их формирования; • периодическое проведение анализа ситуации на рынке для выявления необходимости корректировки методики расчета индикатора; • предоставление регулятору информации об индивидуальных котировках, предоставленных контрибьюторами, обеспечение доступа к архивам иным заинтересованным лицам. Это требование дает возможность контролировать качество формирования финансовых индикаторов, а также проводить анализ данных в случае возникновения спорных ситуаций при применении участниками рынка финансовых индикаторов; • создание экспертного совета из числа пользователей финансового индикатора. Основными функциями экспертного совета должны стать наблюдение за соответствием процедуры расчета финансового индикатора методике его расчета и оценка адекватности исходных данных. Кроме того, совет будет готовить предложения по изменению методики или ее параметров, в том числе на основе предложений пользователей, а также осуществлять контроль за функционированием системы обеспечения непрерывности расчета и предоставления информации. Взаимодействие администратора с контрибьюторами и расчетным агентом строится на договорных началах. Разработку стандартной договорной документации было бы целесообразно осуществлять на базе саморегулируемых организаций с последующим ее согласованием с Банком России. Планируется, что аккредитованные администраторы будут регулярно предоставлять информацию в Банк России, а также ежегодно проходить процедуру подтверждения своей аккредитации. Для этого необходимо направление администратором в Банк России результатов самооценки своей деятельности на предмет соответствия установленным требованиям. Кроме того, дополнительно Банк России может запросить у администратора иную информацию, например: • сведения о выполненной работе по рассмотрению и учету жалоб и предложений, поступающих от участников рынка (работа выполняется на основе процедур, описанных администратором во внутренних правилах); • статистику, позволяющую контролировать качество котировок; • отчет о проведении проверок контрибьюторов и расчетных агентов на предмет выполнения утвержденных правил, разработанных администратором; • заключения экспертного совета, составленные в ходе выполнения возложенных на него функций. Таблица Система индикаторов российского финансового рынка Администратор Количество контрибьюторов Расчетный агент Mosprime Rate НВА 8–16 RUONIA НВА ROISFIX Индикатор Котировки Описание Thomson Reuters заявленные Индикативная ставка предоставления рублевых кредитов (депозитов) на московском межбанковском денежном рынке. Формируется на основе ставок предоставления рублевых кредитов (депозитов), объявляемых банками – ведущими участниками российского рынка первоклассным финансовым организациям со сроками «overnight», одна неделя, две недели, один, два, три и шесть месяцев. 25–35 Банк России торгуемые Взвешенная ставка однодневных рублевых межбанковских кредитов (депозитов), отражающая оценку стоимости необеспеченного рублевого заимствования на условиях «overnight» стандартным заемщиком из числа российских банков с минимальным кредитным риском. НВА 6 и более Thomson Reuters заявленные Межбанковская ставка по операциям «процентный своп», на индикативную ставку RUONIA. NFEAFX SWAP НВА 8–18 Thomson Reuters заявленные Индикативная премия по операциям «своп» доллар США/российский рубль, объявляемая ведущими участниками российского финансового рынка. RUREPO НВА 8 и более Thomson Reuters заявленные Индикативная ставка сделок РЕПО на российском межбанковском рынке. Рассчитывается на основе ставок предоставления денежных средств в рублях по операциям РЕПО первоклассным банкам с ценными бумагами высшей категории надежности, объявляемых ведущими участниками российского рынка РЕПО. 10 ДЕНЬГИ И КРЕДИТ ● 3/2015 актуальная тема Популяризация отрасли Публичная поддержка со стороны регулятора является неотъемлемым элементом развития в России деятельности по формированию финансовых индикаторов. Размещение информации об аккредитованных администраторах и рассчитываемых ими показателях, а также о контрибьюторах будет осуществляться на официальном сайте Банка России. Впоследствии предполагается также введение требования об обязательной аккредитации индикаторов, выступающих базовым активом для биржевых финансовых инструментов. Продолжается дискуссия в отношении возможности проведения Банком России отдельных операций с финансовыми инструментами, базовым активом которых являются активно используемые рынком финансовые индикаторы, в рамках операций рефинансирования. Отдельного внимания заслуживает вопрос заинтересованности участников рынка выступать в роли контрибьюторов при расчете популярных бенчмарок. Введение аккредитации администраторов и установление правил формирования индикаторов будет осуществляться эволюционным путем, на основе лучшей практики, уже сегодня существующей на российском рынке. Придание сложившимся процессам официального статуса призвано с минимальными дополнительными издержками для добросовестных участников предотвратить возможности манипулирования при расчете индикаторов. Детальные правила осуществления контрибьюторами этого вида деятельности позволят значительно снизить юридические риски, вытекающие из наличия потенциального конфликта интересов между осуществлением ими операций с финансовыми инструментами, базой которых являются финансовые индикаторы, и предоставлением котировок для расчета таких индикаторов. Учитывая ускоренное развитие зарубежного регулирования в этой области, особое значение это приобретает для привлечения к участию в процессе формирования финансовых индикаторов российских дочерних структур иностранных банков. В мировой практике существуют различные подходы к определению политики в отношении контрибьюторов финансовых индикаторов – от наиболее либерального, предусматривающего определенные меры к стимулированию добровольного участия в их формировании, до введения на уровне законодательства обязанности предоставлять данные для расчета индикаторов. Примером первого подхода может служить опыт Национального банка Польши, который составляет списки контрибьюторов и присваивает участнику финансового рынка – контрибьютору статус Money Market Dealer (MMD), дающий право такому банку рефинансироваться в Национальном банке Польши по эксклюзивной схеме. В настоящее время статус MMD позволяет банку участвовать в нестандартных по сроку операциях рефинансирования Национального банка Польши (стандартными являются еженедельные операции на срок 1 неделя). Вместе с тем существует и другая тенденция регулирования системы формирования индикативных ставок. Например, монетарные власти Сингапура применяют жесткий надзор за соответствием заявленных ставок рыночным ценам с применением административных мер воздействия (штрафы) к банкам-контрибьюторам, замешанным в манипулировании финансовыми индикаторами. Лондон, оправдывая свою роль мировой столицы финансовых индикаторов, на волне скандала с LIBOR ввел уголовную ответственность до 7 лет тюремного заключения за попытки манипулирования. В странах континентальной Европы уголовная ответственность за подобные нарушения вводится с 2016 года. Такой подход продуктивен при наличии развитой системы национальных индикаторов, существенных объемов сделок на денежном рынке и популярности рынка производных финансовых инструментов. Заявленные или торгуемые? Главный современный принцип в формировании индикаторов финансового рынка – это поддержка национальными регуляторами перехода участников рынка от использования «заявленных» котировок к «торгуемым» при формировании финансового индикатора. Подобная тенденция должна стать основной и для российского рынка, однако для ее осуществления на практике необходимы условия для развития соответствующих сегментов национального рынка: валютного, денежного, фондового, товарного и срочного. На сегодняшний день сравнительно небольшие обороты в длинных сроках рынка не позволяют отказаться от использования «заявленных» котировок и перейти к «торгуемым». Так, сделки межбанковских депозитов на сроки свыше 1 месяца заключаются нерегулярно (в то время как «плавающие» инструменты привязаны в основном к 3-месячной ставке MosPrime Rate). Такая ситуация обусловливает необходимость разработки плана постепенного перехода от «заявленных» к «торгуемым» котировкам и, по мере развития рынка, полного вытеснения индикаторов, формируемых на базе «заявленных» котировок. При этом на переходном этапе возможно функционирование гибридной модели при расчете отдельных индикаторов – дополнение недостающих данных, получаемых на основе реальных сделок, «заявленными» котировками. Отдельной проблемой в связи с этим представляется формирование индикаторов межбанковского денежного рынка (ставок группы IBOR). Ведь даже для LIBOR не нашлось пока замены. Представляется целесообразным рассмотреть возможность применения в качестве индикатора денежного рынка индикатора Overnight Index Swap (OIS). Такая практика существует на международном финансовом рынке, в частности, ее поддерживает Европейский банк реконструкции и развития (ЕБРР) – подобные ставки получили название IBOR+. И в заключение Доверие участников рынка и практическая ценность – две задачи, которые предстоит решить при реформировании российской системы финансовых индикаторов. Ее качественное функционирование является залогом дальнейшего развития инструментария на различных сегментах национального финансового рынка. Сложившийся за последние годы диалог профессионального сообщества с регулятором создает условия для совместной работы по определению оптимальных решений, исходя из лучших зарубежных практик и в первую очередь интересов и специфики текущего состояния российского рынка и его ■ участников. ДЕНЬГИ И КРЕДИТ ● 3/2015 11