новый подход к построению инфраструктуры банковского

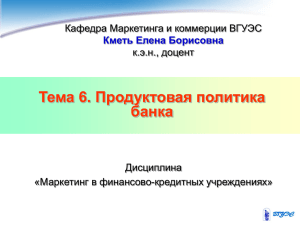

реклама

БАНКИ И ИННОВАЦИИ | 2005 Александр Погудин Вице-президент Центра Финансовых Технологий НОВЫЙ ПОДХОД К ПОСТРОЕНИЮ ИНФРАСТРУКТУРЫ БАНКОВСКОГО ОБСЛУЖИВАНИЯ Независимо от того, какой модели организации продаж отдает предпочтение банк – будь то модель финансового супермаркета или финансового бутика, персонального менеджмента или развития отраслевых практик, все банки имеют ряд сходных проблем в части организации продаж и рано или поздно сталкиваются с необходимостью: • расширения продуктовой линейки, создания новых конкурентоспособных возможностей; • реализации концепции «каждый продукт одинакового качества в каждой точке обслуживания»; • расширения и координирования каналов предоставления услуг; • повышения качества/доходности клиентского обслуживания. Зачастую необходимость соответствия определенным рыночным стандартам обслуживания клиентов заставляет Второй банковский саммит по инновациям и развитию банки развивать и поддерживать не всегда прибыльные услуги, не развивая при этом в должной мере те продукты и сервисы, которые могут обеспечить банку лидерство. КАК ПОЛУЧИТЬ ЛУЧШИЙ НА РЫНКЕ ПРОДУКТ? При формировании продуктовой линейки банк может сосредоточить основные ресурсы на развитии своих лучших финансовых продуктов. Услуги, необходимые для формирования стандартного пакета, или услуги, пользующиеся спросом на рынке, но затратные для банка в части самостоятельного производства, банк может взять у других участников рынка на условиях аутсорсинга и, таким образом, наполнить продуктовую линейку лучшими рыночными предложениями. Использование модели аутсорсинга - это, прежде всего, возможность выбрать лучшее решение, лучший сервис, лучшую банковскую/финансовую услугу при минимальных инвестициях. | НОВЫЙ ПОДХОД К ПОСТРОЕНИЮ ИНФРАСТРУКТУРЫ БАНКОВСКОГО ОБСЛУЖИВАНИЯ По сути, банк получает возможность распределить существующие вертикальные бизнес-процессы на свободно интегрируемые модульные фронт- и бэк-офисные процессы, что обеспечивает консолидацию данных и возможность сотрудничества с внешними поставщиками сервисов. Продажа банком «чужих» продуктов осуществляется по стандартной дилерской схеме: банк осуществляет, по сути, только непосредственную реализацию продукта, а все остальные бизнес-процессы осуществляются производителем финансового продукта. При таком подходе банк получает возможность: оперативно формировать максимально конкурентоспособный пакет услуг (возможность оперативно пополнять или | À. Ïîãóäèí | ÖÔÒ | сокращать пакет услуг), получить стабильный безрисковый комиссионный доход за продажу чужих, но лучших на рынке услуг. Помимо наполнения продуктовой линейки за счет продажи чужих услуг, банк может создавать новые уникальные продуктовые решения – микшированные услуги: совмещать собственные продукты и лучшие продуктовые предложения от внешних поставщиков. В качестве примера такого «смешивания» можно привести такие финансовые продукты, как страхование статуса-должности при ипотечном кредитовании; депозит с возможностью использования процентов по депозиту для покупки паев инвестиционного фонда и т.д. БАНК КАК ЯЧЕЙКА ФИНАНСОВОЙ СЕТИ Вторым важным аспектом после формирования широкой линейки лучших финансовых продуктов для банка является построение сбытовой инфраструктуры. Обратимся к опыту розничного рынка потребительских услуг: для каждого товара производитель выстраивает сеть сбыта, кооперируясь с держателями различных розничных форматов, для того, чтобы наиболее полно охватить свою потребительскую группу. Также и банк может выстроить свою сеть продаж, подключившись к Сети финансовых сервисов. Используя возможности Сети, банк сможет продвигать свои услуги за комиссионное вознаграждение. Точно также как банк может брать с рынка лучшие чужие сервисы, он также сможет вывести на внешний рынок свои флагманские финансовые продукты и продавать их через “чужую” инфраструктуру. Таким образом, банк получает возможность с минимальными издержками расширить свое присутствие на рынке. Преимущество Сети финансовых сервисов заключается в том, что она нацелена на все банки: и очень крупные, и не очень крупные, и совсем не крупные – каждый сможет найти своего клиента. МУЛЬТИКАНАЛЬНОСТЬ ПРИ ПРОДАЖЕ БАНКОВСКИХ УСЛУГ Персонализация работы с клиентом – задача, актуальная для любой из принятых на рынке стратегий продаж. Осуществляет ли банк массовые розничные продажи, либо специализируется исключительно на определенном корпоративном сегменте, его клиент должен иметь возможность связаться с банком в любое время и откуда угодно. Сегодня выиграет тот, кто доставит финансовый сервис в точку возникновения в нем необходимости. Именно поэтому банки начинают все шире использовать возможности обслуживания клиентов через сеть различных Второй банковский саммит по инновациям и развитию | À. Ïîãóäèí | ÖÔÒ | каналов, среди которых важное место занимают устройства самообслуживания: Интернет (мобильные устройства: PDА, Notebook), телефон, мобильный телефон, банкомат, информационный киоск. Такая технология продаж предполагает интеграцию бэк-офисов и интеграцию каналов доступа. Использование банком в качестве каналов продаж сети Интернет и сотовой связи стандарта GSM примечательно еще и тем, что банку не нужно затрачивать средства на построение сбытовой инфраструктуры: широкие сети продаж уже развернуты компаниями-провайдерами, а оборудование для использования каналов доступа (сотовые телефоны, ПК, КПК) приобретает сам клиент. РЕЗЮМЕ Сегодня у банков есть уникальная возможность использовать для своего развития и укрепления рыночных позиций современные технологии организации внутрибанковских бизнес-процессов и межбанковского взаимодействия. Многие продукты, необходимые для достойного наполнения пакета банковских услуг, банк может взять с рынка на условиях аутсорсинга, что позволяет повысить рентабельность услуг, сконцентрировать финансовые и организационные возможности на развитии собственных уникальных банковских продуктов. БАНКИ И ИННОВАЦИИ | 2005 | НОВЫЙ ПОДХОД К ПОСТРОЕНИЮ ИНФРАСТРУКТУРЫ БАНКОВСКОГО ОБСЛУЖИВАНИЯ