Предсказание поворотных точек бизнес

реклама

А. Пестова

Предсказание поворотных точек

бизнес-цикла: помогают ли переменные

финансового сектора?*

Цель данной работы — построение опережающих индикаторов поворотных точек бизнес-цикла по широкому набору стран, включая Россию,

за длительный период времени. Мы используем модели дискретного выбора

с зависимой переменной состояния экономики: рецессия, нет рецессии. Данные

модели позволяют определить вероятность изменения макроэкономической

динамики с положительной на отрицательную и наоборот. Эмпирический

анализ показал, что учет переменных финансового сектора позволяет сущест­

венно улучшить предсказательную силу моделей поворотных точек бизнесцикла. При этом модели с переменными реального и финансового секторов,

построенные в работе, превосходят «наивные» модели, учитывающие только

опережающий индикатор ВВП по методологии ОЭСР, по причине либо более

низкого уровня «шума» (модель входа в рецессию), либо более высокой предсказательной силы (модель выхода из рецессии).

Ключевые слова: бизнес-циклы, опережающие индикаторы, поворотные

точки, модели бинарного выбора, макроэкономический кризис.

JEL: E32, E37.

Вопрос о заблаговременной идентификации поворотных точек

делового цикла представляет большой практический интерес как для

бизнес-сообщества, так и для лиц, принимающих решения в области

экономической политики. Со времен работы У. Митчелла и А. Бернса

(Mitchell, Burns, 1946), в которой был проведен первый серьезный

статистический анализ бизнес-циклов, проблема «предсказания будущего» занимает важное место в макроэкономическом анализе.

В последние 20 лет дискуссия по проблемам бизнес-циклов пере­

местилась в несколько иную плоскость. Дело в том, что в 1990—

2000‑е годы для стран Западной Европы и США была характерна

весьма «гладкая» макроэкономическая динамика (за исключением

нескольких коротких и неглубоких рецессий в начале 1990-х годов).

В связи со снижением глубины, распространенности и длительности

Пестова Анна Андреевна (apestova@forecast.ru), ведущий эксперт Центра

макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП),

аспирант НИУ ВШЭ (Москва).

* А втор выражает благодарность научному руководителю, руководителю направления

ЦМАКП О. Г. С олнцеву, руководителю направления ЦМАКП Д. Р. Б елоусову, ведущему

эксперту ЦМАКП М. Е. Мамонову, профессору НИУ ВШЭ А. А . Пересецкому и другим

участникам XIV Апрельской международной научной конференции НИУ ВШЭ за ценные

замечания и предложения. Исследование осуществлено в рамках научно-исследовательской

работы в интересах Министерства экономического развития РФ в 2012—2013 гг., а также

программы фундаментальных исследований НИУ ВШЭ в 2013 г.

«Вопросы экономики», № 7, 2013

63

А. Пестова

рецессий в развитых странах некоторые аналитики и исследователи

утверждали, что наступил «конец бизнес-цикла» (Weber, 1997).

Однако глобальный макроэкономический кризис конца 2000-х

годов развеял эти иллюзии. Все крупные европейские страны, за

исключением Польши, оказались в 2009 г. в состоянии рецессии

(по критерию перехода к отрицательным годовым темпам прироста

реального ВВП). Это означает, что рыночная экономика продолжает

развиваться циклично: за периодами подъема и роста благосостояния

общества неизбежно следуют кризисы, корректирующие дисбалансы

предшествующих стадий развития.

Еще недавно в научном сообществе высказывались предположения

о том, что происходящие структурные изменения в экономике развитых

стран (расширение сферы услуг, изменение технологического уклада, глобализация производства, смена приоритетов государственной

политики и др.) должны привести к снижению волатильности экономической активности. Но длительные периоды экспансий предыдущих двух десятилетий были обусловлены также «накачкой» спроса,

которая проявлялась в устойчивом несоответствии доходов и расходов

экономических агентов, вследствие чего резко выросла долговая нагрузка. Кроме того, из-за чрезмерной либерализации регулирования

финансового сектора на ряде рынков возникли пузыри (дот-комы,

недвижимость, сырьевые рынки и др.). Это привело к формированию

позитивных ожиданий и их сохранению на протяжении длительного

периода. Искусственное поддержание спроса в итоге обернулось серьез­

ными проблемами: из-за лопнувших финансовых пузырей упала стои­

мость активов и обострилась проблема оценки залогов по кредитам.

Рост соотношения «долг—доход» обусловил более частые дефолты

по кредитам в частном секторе и предкризисное состояние в секторе

государственных финансов.

В настоящее время риски возобновления рецессии (а для многих

стран — ее продолжения) высоки. Это связано с тем, что не решены

структурные проблемы, определившие затяжной характер последнего

кризиса в ряде стран Южной и Восточной Европы: сохранение высокой долговой нагрузки на государственные финансы; слабая конкурентоспособность национальных экономик; негибкость рынков труда;

недостаточная восприимчивость к инновациям и др. В этих условиях

актуален вопрос о предсказании не только точки входа в рецессию, но

и точки выхода из нее. В рамках данной работы выходом из рецессии

мы считаем возобновление темпов роста экономики на уровне как минимум половины от предкризисной динамики, то есть L-образный выход

из кризиса (слабоположительные темпы) не считается его окончанием.

Таким образом, основная задача нашего исследования — построить

опережающие индикаторы поворотных точек бизнес-цикла по широкому

набору стран, включая Россию (для выявления общих закономерностей), за длительный период (для учета исторических различий в макро­

экономических процессах). Особое внимание уделено тестированию

предсказательной силы переменных финансового сектора, поскольку

из-за возрастающей «финансиализации» современной экономики усиливается влияние финансового сектора на поведение реального, в том числе

64

«Вопросы экономики», № 7, 2013

Предсказание поворотных точек бизнес-цикла...

на чередование фаз бизнес-цикла. Мы сравниваем качест­во двух типов

моделей опережающих индикаторов, основанных на подобранном нами

наборе наилучших предикторов и на опережающих индикаторах ВВП

ОЭСР (только они доступны по широкому набору стран). Это позволит

оценить, насколько предложенная модель вероятности переключения

между фазами бизнес-цикла полезнее существующих.

Обзор литературы

В научной литературе существует два основных подхода к построе­

нию опережающих индикаторов экономической динамики. В первую

очередь они различаются по типу выбранной для анализа зависимой

переменной: непрерывная (напрямую отражает макроэкономическую

динамику или уровень выпуска) или дискретная (отражает ограниченный набор состояний экономики)1.

При использовании непрерывной зависимой переменной можно

получать как количественные, так и качественные оценки ближайшего

будущего. Потому этот подход — наряду с предсказанием поворотных

точек делового цикла — часто используют и для краткосрочного макро­

экономического прогнозирования. Он применяется в большинстве

эмпи­рических исследований. В рамках работ с непрерывной зависимой

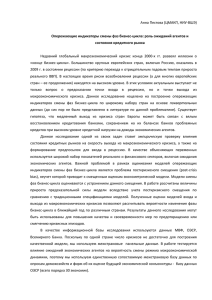

переменной выделяют модельный и немодельный подходы (см. рис. 1).

Модельный подход включает опережающие индикаторы, основанные на линейных моделях векторных авторегрессий (VAR) и базирующиеся на динамических факторных моделях, а также подход на основе

Марковских цепей с переключением (подробнее см.: Marcellino, 2006).

Эти методы используют продвинутый эконометрический аппарат,

который позволяет выявить статистическую связь между ключевым

показателем макроэкономической динамики и его опережающими индикаторами. Подход на основе эконометрических моделей требователен

к объему исходных данных.

Немодельный подход с непрерывной зависимой переменной проще

в построении, использовании и интерпретации. Он дает возможность

строить опережающие индикаторы как простую или взвешенную среднюю преобразованных по определенному алгоритму2 рядов (подробнее

см., например: OECD, 2008). Но простота оборачивается наличием

определенных недостатков, среди которых наиболее серьезные — отсутствие четкой статистической привязки целевой переменной к опере­

жающим индикаторам, а также невозможность инференции (проверки

значимости частных индикаторов, расчет стандартных ошибок про­­

гноза и т. п.).

1

По аналогии с температурой человеческого тела: можно измерить ее в непрерывной шкале

градусов Цельсия. На основе этих знаний можно также судить о здоровье человека в дискретном

пространстве состояний («здоров» или «болен», в зависимости от того, превышает ли температура

тела критический порог 37,0 градусов). Оба подхода могут быть полезны с учетом целей

потребителей информации. Второй подход менее требователен к ресурсам памяти («черное» или

«белое»), а первый дает более точную информацию (передает больше «оттенков»).

2

Сезонная корректировка, удаление выбросов, детрендирование и сглаживание, стан­

дартизация.

«Вопросы экономики», № 7, 2013

65

А. Пестова

Подходы к построению опережающих индикаторов бизнес-циклов

* Публикуется в данном номере журнала.

Рис. 1

Поскольку мы поставили задачу построить инструментальное

средст­в о (модель), позволяющее предсказать поворотные точки

макро­экономической конъюнктуры (вход экономики в рецессию и выход из нее) на основе имеющейся на данный момент информации,

использование опережающих индикаторов с непрерывной зависимой

переменной избыточно и потому нецелесообразно. Достаточно, чтобы

модель отвечала на вопрос о том, насколько вероятно изменение макро­

экономической динамики с положительной на отрицательную и на­

оборот. Поэтому мы остановили свой выбор на модели опережающих

индикаторов с дискретной зависимой переменной.

В существующих эмпирических работах, посвященных опере­жающим

индикаторам макроэкономических кризисов (рецессий), зависимая переменная фазы бизнес-цикла (состояния экономики) бинарная, отражает

в самом простом случае два возможных исхода — рецессию или экспансию. Большинство таких исследований основано на данных временных

рядов по одной или нескольким странам (см., например: Stock, Watson,

1992; Estrella, Mishkin, 1998; Moneta, 2005; Kauppi, Saikkonen, 2008; Ng,

2012 и др.). Авторы этих работ главным образом анализируют предсказательную силу наклона кривой доходности государственных облигаций

для прогнозирования рецессий в США и других развитых странах.

Среди российских работ есть исследования на основе немодельного подхода с непрерывной зависимой переменной (Смирнов, 2001;

Smirnov, 2006; зарубежный аналог — OECD, 2008). Здесь строится

опережающий индикатор индекса промышленного производства

России. Также на российских данных построены факторные модели с непрерывной зависимой переменной (Демидов, 2008; Стырин,

Потапова, 2009), в рамках которых разрабатывается краткосрочный

прогноз динамики ВВП. Работы российских авторов по ранней

идентификации точек смены режимов бизнес-цикла (с дискретной

зависимой переменной) нам не известны.

66

«Вопросы экономики», № 7, 2013

Предсказание поворотных точек бизнес-цикла...

Наша цель состоит в построении модели, способной заблаговременно прогнозировать наступление в России макроэкономического

кризиса и выход из него. Принимая во внимание длину сопоставимых временных рядов по России (с конца 1990-х годов) и наличие

на этом промежутке только двух «рыночных» рецессий, мы вынуж­

дены проводить межстрановой количественный анализ. В качестве

референтных точек для России мы использовали погодовые данные

по 25 ключевым странам ОЭСР3. Совмещая данные по этим странам

в единой панели, мы предполагаем, что причины и признаки изменения

макроэкономической конъюнктуры у них схожи. Исключением стал

период трансформационного спада, который испытали постсоциалис­

тические страны после перехода от плановой экономики к рыночной.

Поэтому период отрицательных темпов роста выпуска в этих странах

был удален из анализа.

К недостаткам моделей на панельных данных можно отнести

ограниченный учет индивидуальных особенностей каждой страны.

Данный метод выявляет общие для исследуемого набора стран последовательности развития «переломных точек». При этом надо иметь

в виду, что подход опережающих индикаторов позволяет выявлять

лишь симптомы, а не причины резкого изменения конъюнктуры (отвечает на вопрос «как скоро произойдет коррекция?», а не на вопрос

«каковы ее глубинные причины?»). К достоинствам подхода на основе

панельных данных можно отнести возможность учитывать историю

бизнес-циклов по широкому кругу стран, что существенно повышает

качество и обоснованность моделей и сделанных выводов.

Авторы некоторых исследований, посвященных построению опережающих индикаторов финансовых кризисов, обратили внимание на

проблему «кризисного смещения» (post-crisis bias), игнорирование которой приводит к смещению оценок эконометрической модели (Bussiere,

Fratzsсher, 2006). Проблема в том, что факторы начала кризиса (или

рецессии) и факторы его продолжения различаются. В частности, во

время кризиса макроэкономические переменные ведут себя очень не­

стабильно вследствие «кризисной расчистки», а также приспособления

к новому макро­экономическому равновесию. Поэтому если трактовать

события начала кризиса и его продолжения как равноценные, то можно

получить неудовлетворительные результаты для модели опережающих

индикаторов начала кризиса.

Мы проанализировали средние значения основных переменных,

претендующих на роль предикторов смены режимов макроэкономичес­

кой динамики, и выяснили, что в периоды, предшествующие входу

в рецессию, и в периоды ее продолжения средние значения ряда

показателей существенно различаются. Это подтверждает необходимость либо раздельно моделировать оба события, либо исключить из

рассмотрения событие продолжения рецессии, если стоит цель предсказать ее начало.

3

Полный список исследуемых стран: Австрия, Бельгия, Великобритания, Венгрия,

Германия, Греция, Дания, Ирландия, Испания, Италия, Латвия, Литва, Нидерланды,

Норвегия, Польша, Португалия, Россия, Словакия, Словения, США, Турция, Финляндия,

Франция, Чехия, Швеция, Эстония.

«Вопросы экономики», № 7, 2013

67

А. Пестова

В эмпирических работах по предсказанию финансовых кризисов

проблема «кризисного смещения» решалась в рамках двух обозначенных вариантов. Одни авторы предложили исключить из выборки

все посткризисные наблюдения (периоды продолжения кризиса)

(Demirgüç-Kunt, Detragiache, 1998). Другие рассматривали посткризисные наблюдения в качестве отдельного события, в результате их

зависимая переменная имела три варианта состояний: отсутствие кризиса, предкризисный период и период кризиса (модель множественного

выбора) (Bussiere, Fratzscher, 2006).

В рамках данного исследования был применен первый подход4.

Мы специфицировали и оценили две модели бинарного выбора (на вход

в рецессию и на выход из нее, с исключением из выборки перио­дов,

когда эти события были невозможны5). В качестве ключевого индикатора, определяющего фазу бизнес-цикла, мы используем темп прироста

реального ВВП за год (как наиболее простой и доступный по всем странам показатель экономической активности6). Тогда перио­ды устойчивого

перехода этого показателя в область отрицательных значений могут быть

классифицированы как рецессия, а положительных — как экспансия.

Описание методологии и данных

В соответствии с подходом, предложенным в упомянутой выше

работе (Demirgüç-Kunt, Detragiache, 1998), во избежание смещения

оценок коэффициентов при расчете вероятности интересующего нас

события (вход в состояние рецессии или выход из него) будем исключать все наблюдения, когда реализация события была невозможна.

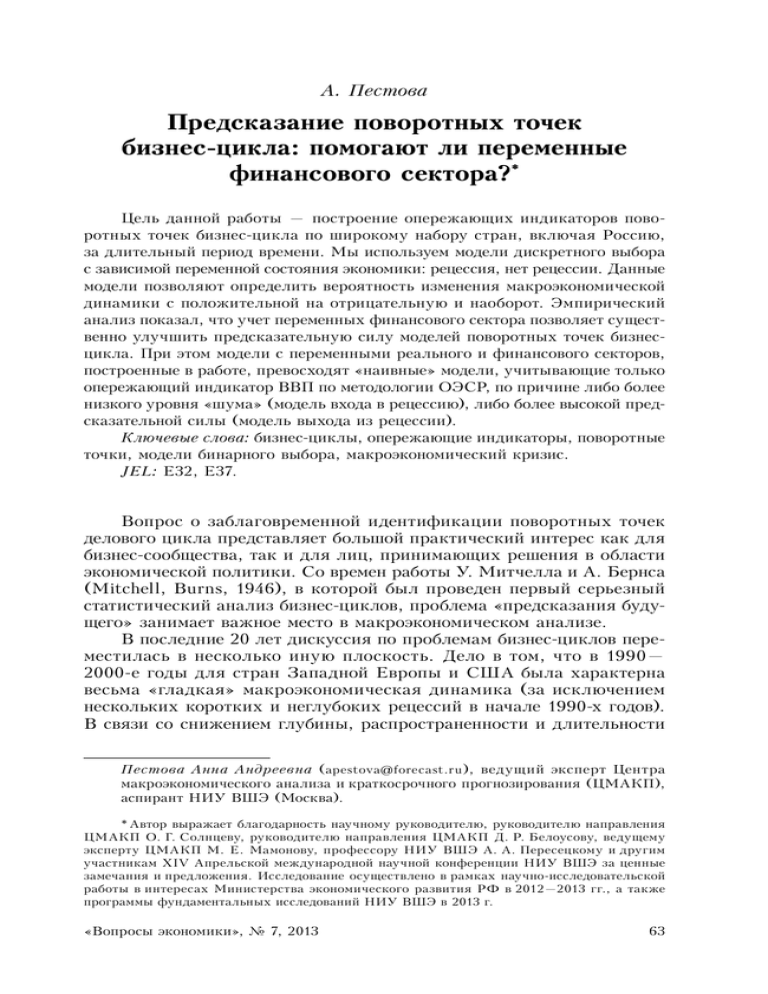

В рамках данного исследования зависимая переменная бинарной модели входа в рецессию была специфицирована следующим образом:

—отсутствие рецессии (состояние «0») — положительные темпы

прироста реального ВВП, за исключением года выхода из кризиса (см.

рис. 2а);

—год входа в рецессию (состояние «1») — первый год, когда

в стране темпы прироста реального ВВП были отрицательными;

—остальные кризисные годы и год выхода из кризиса исключают­

ся из выборки.

4

В ЦМАКП разработан альтернативный подход к моделированию опережающих

индикаторов переключений между фазами бизнес-цикла — на основе моделей множественного

выбора (по аналогии с подходом в работе: Bussiere, Fratzscher, 2006). Результаты этого

исследования будут представлены в отдельной статье.

5

Вход в рецессию был невозможен во время ее продолжения. Нельзя выйти из рецессии,

если она не началась. Подробнее о построении бинарных зависимых переменных см. ниже.

6

Концепция циклов роста, в отличие от классического цикла, используемого, например,

NBER. Другие варианты переменной, отражающей циклические колебания в экономике: индекс

промышленного производства (OECD, 2008); ряд синхронных показателей (датировка NBER,

позднее — большинство исследований по бизнес-циклам США, в том числе: Estrella, Mishkin,

1998; Kauppi, Saikkonen, 2008; Ng, 2012 и др.); составные синхронные индексы (Conference

Board, 2000; Stock, Watson, 1989). NBER определяет рецессию как «существенное снижение

экономической активности, заметное в различных секторах экономики, продолжающееся более

нескольких месяцев и наблюдаемое по показателям промышленного производства, занятости,

реальных доходов, розничных продаж».

68

«Вопросы экономики», № 7, 2013

Предсказание поворотных точек бизнес-цикла...

Построение зависимой переменной бинарной модели

входа в рецессию и выхода из нее

Рис. 2

Спецификация зависимой переменной бинарной модели выхода

из рецессии выглядит следующим образом:

—отсутствие выхода из рецессии (состояние «0») — отрицательные темпы прироста реального ВВП, за исключением года входа

в кризис (см. рис. 2б);

—год выхода из рецессии (состояние «1») — первый год, когда

темп прироста реального ВВП в стране принимает положительные

значения и при этом составляет хотя бы половину среднего значения

предкризисных показателей. Такая постановка исключает возможность

L-образного выхода из рецессии («технический» выход со слабоположительными темпами роста);

—остальные кризисные годы и год входа в рецессию исключают­ся

из выборки.

Кратко опишем технические детали оценивания модели бинарного выбора.

Пусть страна i в момент времени t находится в состоянии рецессии. Присвоим переменной Y значение «1» (для модели входа в рецессию; для модели выхода из нее

зависимая переменная будет принимать значение «1» в момент окончания кризиса,

см. рис. 3). Пусть зависимая переменная принимает значение «1» (Yi,t = 1), если некая

ненаблюдаемая переменная si,t больше 0 (см. изложение спецификации модели в:

Marcellino, 2006). При этом динамика si,t задается следующим выражением:

si,t = X′i,t–1 β + εi,t,

где: Xi,t–1 — набор объясняющих переменных для страны i в год (t – 1); β — вектор

параметров, подлежащих оценке.

Тогда вероятность наступления интересующего нас события (входа в рецессию

или выхода из нее) для страны i в момент времени t задается следующей формулой:

Pr {Yi,t = 1 | Xi,t–1} = Pr(si,t > 0) = F(X′i,t–1 β),

где F(.) — функция нормального распределения (probit-модель) или логистическая

функция распределения (logit-модель).

Оценки коэффициентов модели, полученные с использованием этих функций,

будут близки в большинстве точек совместного распределения независимых переменных. Заметные отличия могут быть только в «хвостах» этого распределения:

«Вопросы экономики», № 7, 2013

69

А. Пестова

у логисти­ческой функции они несколько толще, чем у нормального распределения.

Мы оцениваем logit-модель со следующей функцией распределения:

.

Тогда выражение для вероятности интересующего нас события (смена режима

макроэкономической динамики) можно преобразовать следующим образом:

.

Эту модель мы оцениваем при помощи метода максимального правдоподобия.

Тогда линейную форму от оцененных параметров и текущих значений объясняющих

переменных можно считать оценкой вероятности рецессии в следующий период:

^ {Yi,t+1 = 1 | Xi,t } = F(X′i,t β).

^

Pr Для исследования факторов переключения состояний экономики между фазами бизнес-цикла были собраны панельные данные по 26 странам, включая Россию,

за период 1980—2010 гг. Источниками данных послужили статистические базы

International Financial Statistics (IFS), OECD, World Bank, Indstat, UN Comtrade.

На основе имеющейся литературы мы выделили набор факторов — возможных частных опережающих индикаторов бизнес-цикла.

Эти факторы делятся на два блока — переменные реального и финан­

сового секторов.

К блоку переменных реального сектора относятся показатели внут­

ренней макроэкономической динамики (опережающие индикаторы ВВП

по методологии ОЭСР, индексы потребительской и бизнес-­уверенности,

динамика инвестиций и ВВП, импорт строительных материалов, произ­

водство электроэнергии и др.) и внешнеэкономической конъюнктуры

(реальный эффективный валютный курс, счет текущих операций и др.).

Блок переменных финансового сектора включает фондовые

индексы, различные процентные ставки и спреды между ними, динамику кредитования и ликвидности банков и др. Отдельно отметим

показатель общего уровня системного риска в финансовом секторе,

разработанный в ЦМАКП (Солнцев и др., 2011). По нашему предположению, уровень финансового стресса может оказаться значимым

предиктором кризиса в реальном секторе.

В отличие от авторов проанализированных исследований, мы не

только учитываем «проциклические» индикаторы, но и вводим ряд

«контрциклических» переменных. Различия между этими двумя типами показателей в следующем: «проциклические» индикаторы в рамках бизнес-цикла начинают корректироваться раньше, чем экономика

в целом. Напротив, «контрциклические» индикаторы в рамках бизнесцикла изменяются, как и экономика в целом, но иногда превышают

критические уровни, что свидетельствует о невозможности дальнейшего

движения в данном направлении. Это повышает вероятность коррекции

или даже изменения направления тренда макропеременных.

К проциклическим индикаторам относятся: опережающие индикаторы ВВП и темпы прироста реального ВВП; индексы потребительской и бизнес-уверенности; динамика инвестиций; производство

70

«Вопросы экономики», № 7, 2013

Предсказание поворотных точек бизнес-цикла...

электроэнергии; процентные ставки; цены акций; уровень ликвидности

банковского сектора.

Мы не используем показатель наклона кривой доходности государственных

облигаций (основной предиктор рецессий в большинстве работ). Дело в том, что

по широкому набору стран сопоставимые данные есть только о средней ставке по

государственным ценным бумагам по всем срокам погашения.

К контрциклическим индикаторам мы относим (с направлением

влияния): инфляционный разогрев; уровень безработицы (фактор

риска — достижение «полной» занятости); реальный эффективный валютный курс (фактор риска — чрезмерное укрепление); рост внешнего

долга; отношение кредитов банков к депозитам (масштаб кредитного

перегрева); сводный опережающий индикатор системного финансового

кризиса (уровень системных рисков банковского сектора, подробнее

см.: Солнцев и др., 2011).

Результаты оценивания бинарных моделей

входа в рецессию и выхода из нее

Сначала мы оценивали регрессии переменных фазы бизнес-цикла

только на опережающий индикатор ВВП по методологии ОЭСР, чтобы

понять, насколько качественно этот индикатор может предсказывать

состояние экономики (если он окажется наилуч­шим предиктором, то

построение и использование других моделей неце­ле­сообразно). Затем

мы оценивали модель только с переменными реаль­ного сектора,

в число которых опережающий индикатор ВВП ОЭСР не входил:

возможными регрессорами могли быть ожидания потреби­телей и производителей в качестве косвенной оценки будущей макро­экономической

динамики и другие нефинансовые показатели. На третьем шаге мы

дополняли модели с переменными реального сектора показателями

финансового сектора и выясняли, приводит ли их учет к повышению

предсказательной силы моделей. Результаты оценивания бинарной

модели входа в рецессию приведены в таблице 1.

Интерпретация полученных результатов. Все переменные

значимо вошли в уравнения с ожидаемыми знаками коэффициентов.

Повышение в текущем году значений опережающих индикаторов ВВП

ОЭСР для анализируемой страны и для страны — лидера мировой

экономики (США) снижает вероятность наступления рецессии в следующем году. Аналогично влияет улучшение ожиданий предприятий.

Низкое значение профицита счета текущих операций или переход его

в отрицательную область говорят о приближении макроэкономического

кризиса. При замедлении темпов прироста ВВП и повышении уровня

системных рисков в финансовом секторе возрастает риск наступления

рецессии. Рост ставок на межбанковском рынке выступает сигналом

надвигающегося кризиса. Существенный рост соотношения кредиты—депозиты вплоть до слишком высокого уровня может означать

накопление значительных кредитных рисков, не совместимых с продолжением фазы экспансии бизнес-цикла.

«Вопросы экономики», № 7, 2013

71

А. Пестова

Предсказательная сила модели по критерию псевдо-R2 хуже при

использовании показателей реального сектора, чем переменных реального и финансового секторов. Это свидетельствует о важности учета

последних. Модель только с опережающими индикаторами ОЭСР

точнее, чем только с показателями реального сектора, но уступает

модели с полным набором предикторов (относящихся к реальному

Т а б л и ц а

1

Результаты оценивания бинарной модели входа в рецессию

Зависимая переменная —

вероятность входа в рецессию

Объясняющие переменные

(лаг = 1 год)

модель только модель только модель с показас опережающим с показателя- телями реаль­ного

индикатором

и финансового

ми реального

ВВП ОЭСР

секторов

сектора

Опережающий индикатор ВВП

по методологии ОЭСР, год к году

Показатели реального сектора

Темп прироста индикатора предпринимательской уверенности

Опережающий индикатор промышленного производства в США

(по ­методологии ОЭСР, год к году)

Отношение сальдо счета текущих

операций к ВВП

Темп прироста реального ВВП,

за год

Показатели финансового сектора

Сводный опережающий индикатор

системного кризиса банковского

сектора (без лага) по методологии

ЦМАКП (Солнцев и др., 2011)

Отношение кредитов к депозитам

(LTD)

Процентная ставка рынка меж­

банковского кредитования (МБК)

–1,191***

(0,235)

Константа

–0,899***

(0,323)

246

20

89,330

(0,000)

0,370

(0,273)

Число наблюдений

Число стран

LR-тест на значимость уравнения

в целом (Р-значение)

LR-тест на отсутствие случайных

эффектов (Р-значение)

Значение логарифмической функции

правдоподобия

Псевдо-R2 (Эфронаa)

–0,326**

(0,142)

–0,442***

(0,143)

–0,340**

(0,141)

–0,422***

(0,141)

–0,119*

(0,063)

–0,579***

(0,193)

–0,176**

(0,082)

–1,024***

(0,277)

6,788*

(3,904)

–0,141

(0,662)

247

20

51,460

(0,000)

0,000

(1,000)

0,008*

(0,005)

0,131***

(0,029)

–1,713*

(0,945)

247

20

77,880

(0,000)

0,000

(1,000)

–36,2

–55,2

–42,0

0,394

0,362

0,459

Примечания. * Значимость на уровне 10%; ** значимость на уровне 5%; *** значимость

на уровне 1%. В скобках — стандартные ошибки.

a Формула расчета:

,

где: Yi,t — фактическое значение зависимой переменной (значение «1», если зафиксирована

рецессия, «0» — иначе),

— модельное значение вероятности рецессии.

Источник: расчеты автора.

72

«Вопросы экономики», № 7, 2013

Предсказание поворотных точек бизнес-цикла...

и финансовому секторам). Таким образом, наши расчеты свидетельст­

вуют о том, что если учитывать переменные финансового сектора, то

можно лучше предсказать наступление рецессии.

В соответствии с тестом на случайные эффекты модель по объ­

единенным данным (без учета панельной структуры) предпочтительнее для всех трех спецификаций. Таким образом, гипотеза о наличии

присущих странам «врожденных» вероятностей входа в рецессию не

находит подтверждения на имеющихся данных. Проведенные тесты показывают, что в выборке развитых экономик нет экзогенно задаваемой

уязвимости к макроэкономическим кризисам; скорее она определяется

набором сложившихся внешних и внутренних факторов.

Прогностическая сила модели. Мы оценивали качество моделей

по двум основным параметрам: доле верно предсказанных состояний

и показателю «шум/сигнал». Следуя подходу к классификации событий и сигналов о них, принятых в литературе по финансовым кризисам

(см., например: Kaminsky, Reinhart, 1999), будем рассчитывать эти

показатели по следующим формулам:

Доля верных предсказаний наступления событий = ;

Доля верных предсказаний отсутствия событий =

;

Шум/сигнал =

,

где обозначения A, B, C, D приведены в таблице 2.

Т а б л и ц а

2

Классификация событий и сигналов о них

Y=1

Y=0

событие происходит

событие не происходит

в ­течение ближайшего года в течение ближайшего года

S=1

индикатор подает сигнал

(превышает порог отсечения)

A

B

(ошибка второго рода)

S=0

индикатор не подает сигнал

(не превышает порог отсечения)

C

(ошибка первого рода)

D

Источник: Kaminsky, Reinhart, 1999.

Здесь возникает вопрос о выборе «оптимального» порога: значения вероятности события, лежащего в интервале от 0 до 1, после

превышения которого сигнал о нем классифицируется как «поданный»

или «не поданный». В эмпирической литературе, посвященной опережающим индикаторам финансовых кризисов (см., например: Bussiere,

Fratzscher, 2006), предлагается выбирать оптимальный порог на основе

минимизации функции потерь регулятора, возникающих вследствие

балансировки между ошибками первого (пропущенное событие) и второго (ложный сигнал) рода:

L(Θ)= Θ × C/(A+C) + (1 – Θ) × B/(B+D).

«Вопросы экономики», № 7, 2013

73

А. Пестова

Дело в том, что с ростом порога отсечения величина ошибки первого рода растет, а второго — убывает (см. рис. 3а). Это означает, что

существует некий оптимум, в котором взвешенная сумма этих ошибок минимальна. Веса (Θ, 1 – Θ) прямо зависят от выбора параметра

чувствительности регулятора к ошибкам первого рода по сравнению

с ошибками второго. Мы рассмотрели три значения параметра Θ: 0,5;

0,3; 0,7. Как видно на рисунке 3б, выбор оптимального порога непосредственно зависит от параметра Θ: чем он выше (опасения регулятора относительно пропуска события), тем ниже оптимальный порог.

Выбор оптимального порога модели входа в рецессию

только с опережающим индикатором ВВП ОЭСР

Источник: расчеты автора.

Рис. 3

В таблице 3 на примере модели входа в рецессию только с опережающим индикатором ВВП ОЭСР приведены основные показатели, по

которым мы оцениваем прогностическую силу моделей в зависимости

от параметра Θ. Также для контроля приведены значения характеристик качества модели для принятых в литературе порогов, равных

безусловной вероятности события и 0,5.

Как видно из данных таблицы 3, порог отсечения, равный 0,5,

приводит к снижению показателя «шум/сигнал» вплоть до пренебрежимо низких уровней. При этом, однако, ухудшается качество

предсказания анализируемых событий: доля верно предсказанных

событий опускается ниже 50% (во всех спецификациях модели —

см. последний столбец табл. 3). При этом порог, равный безусловной

вероятности события (предпоследний столбец табл. 3), во всех моделях

лежит в окрестности своего «оптимального» значения — в данном

случае он равен 0,11, то есть обладает весьма привлекательными про­

г­ностическими характеристиками. Это означает, что данным правилом

можно пользоваться для выбора порога. В дальнейшем при сравнении

74

«Вопросы экономики», № 7, 2013

Предсказание поворотных точек бизнес-цикла...

Т а б л и ц а

3

Показатели качества модели входа в рецессию только с опережающим

индикатором ВВП ОЭСР в зависимости от порога отсечения (в %)

Параметр функции потерь регулятора

Θ = 0,7

Θ = 0,5

Оптимальный порог

0,06

0,08

0,15

= 0,11

Вся выборка

Шум/сигнал

Доля верных

событий

Доля верных

событий

Россия

Шум/сигнал

Доля верных

событий

Доля верных

событий

Θ = 0,3 P (Y = 1)

0,5

23,0

18,7

13,4

16,9

5,4

предсказаний наступления

93,1

89,7

79,3

81,0

44,8

предсказаний отсутствия

78,6

83,2

89,4

86,3

97,6

0

0

0

0

0

предсказаний наступления

100

100

100

100

50

предсказаний отсутствия

100

100

100

100

100

моделей будем выбирать порог на основе функции потерь регулятора

с парамет­ром чувствительности к пропущенным кризисам Θ = 0,5,

поскольку вряд ли можно точнее определить, какой он в реальности.

В таблице 4 приведены значения предсказательной силы различных ранее оцененных моделей входа в рецессию для параметра Θ = 0,5.

Результаты расчетов показывают, что модель только с показателями

­реального сектора уступает модели только с опережающим индикатором ВВП ОЭСР: она обладает худшей предсказательной силой при

более высоком значении зашумленности. При этом модель с реальными

и финансовыми показателями предсказывает вход в рецессию практически так же точно, как и модель только с опережающим индикатором

ВВП ОЭСР (для России, например, обе модели угадывают 100%

­рецессий), но при этом она обеспечивает снижение показателя «шум/

Т а б л и ц а

4

Показатели качества моделей входа в рецессию, оптимальный порог определен на основе функции потерь регулятора (Θ = 0,5, в %)

Модель только

с опере­жающим

индикатором ВВП

ОЭСР

Оптимальный порог

Вся выборка

Шум/сигнал

Доля верных предсказаний

наступления событий

Доля верных предсказаний

отсутствия событий

Россия

Шум/сигнал

Доля верных предсказаний

наступления событий

Доля верных предсказаний

отсутствия событий

«Вопросы экономики», № 7, 2013

0,08

Модель только

с показателями

­реального

сектора

0,13

Модель с показа­­

телями реального

и финансового

секторов

0,18

18,7

20,7

8,2

89,7

79,1

88,0

83,2

83,7

92,8

0

0

0

100

50

100

100

100

100

75

А. Пестова

сигнал» более чем в 2 раза. Последнее подтверждает необходимость

строить модели вероятности достижения поворотных точек бизнес-цик­

ла, основанные не только на уже имеющихся опережающих индикаторах ВВП ОЭСР, но и на специально ­отобранном наборе предикторов,

содержащем переменные как реального, так и финансового секторов.

Результаты оценивания бинарной модели выхода из рецессии приведены в таблице 5. В уравнениях выхода из рецессии большинство

показателей оказались значимыми на уровне 1%. Исключение составил

сводный опережающий индикатор системного кризиса в финансовом

секторе — не значим на уровне 10%. Включение этого фактора обусловлено высоким уровнем его прогностической силы.

Т а б л и ц а

5

Результаты оценивания бинарной модели выхода из рецессии

Зависимая переменная —

вероятность выхода из рецессии

Объясняющие переменные

(лаг = 1 год)

модель только модель только модель с показас опережающим с показателя- телями реального

индикатором

ми реального

и финансового

ВВП ОЭСР

сектора

секторов

Опережающий индикатор ВВП

по методологии ОЭСР, год к году

Показатели реального сектора

Темп прироста индикатора предпринимательской уверенности

Опережающий индикатор промышленного производства в США (по

методологии ОЭСР, год к году)

Отношение сальдо счета текущих

операций к ВВП

Темп прироста реального эффективного курса, за год

Показатели финансового сектора

Сводный опережающий индикатор

системного кризиса банковского

сектора (без лага) по методологии

ЦМАКП (Солнцев и др., 2011)

Отношение кредитов к депозитам

(LTD)

Отношение абсолютно ликвидных

активов к совокупным активам

банковского сектора

–0,621***

(0,155)

Константа

–1,428***

(0,421)

77

21

–3,084**

(1,234)

77

21

–0,850

(1,838)

77

21

42,390

(0,000)

47,630

(0,000)

57,800

(0,000)

0,000

(0,499)

0,000

(0,500)

0,000

(1,000)

–29,3

–26,7

–21,5

0,439

0,356

0,602

Число наблюдений

Число стран

LR-тест на значимость уравнения

в целом (Р-значение)

LR-тест на отсутствие случайных

эффектов (Р-значение)

Значение логарифмической функции

правдоподобия

Псевдо-R2 (Эфрона)

0,087

(0,100)

0,208*

(0,129)

0,872***

(0,330)

1,284***

(0,470)

0,286**

(0,115)

–0,113*

(0,062)

0,351**

(0,151)

–0,153**

(0,074)

–5,095

(7,407)

–0,015*

(0,008)

–0,321***

(0,116)

Примечания. * Значимость на уровне 10%; ** значимость на уровне 5%; *** значимость

на уровне 1%. В скобках — стандартные ошибки.

76

«Вопросы экономики», № 7, 2013

Предсказание поворотных точек бизнес-цикла...

Отметим способность параметра, отражающего скорость ликвидации

посткризисного «навеса» банковской ликвидности, предсказывать выход

из рецессии. С точки зрения денежно-кредитной политики важен вывод

о влиянии глубины снижения реального эффективного курса национальной валюты на скорость выхода из макроэкономического кризиса.

В целом выводы относительно ранжирования спецификаций для

модели выхода из рецессии повторяют сделанные для модели входа в нее

(см. табл. 6). Результаты оценивания подтверждают более высокую полезность модели, основанной на широком наборе предикторов финансового

и реального секторов по сравнению с альтернативными спецификациями.

Т а б л и ц а

6

Показатели качества моделей входа в рецессию, оптимальный порог

определен на основе функции потерь регулятора (Θ = 0,5, в %)

Модель только

Модель только

с опережающим

с показателями

индикатором ВВП реального

сектора

ОЭСР

Оптимальный порог

Вся выборка

Шум/сигнал

Доля верных предсказаний

наступления событий

Доля верных предсказаний

отсутствия событий

Россия

Шум/сигнал

Доля верных предсказаний

наступления событий

Доля верных предсказаний

отсутствия событий

Модель с показателями реального

и финансового

секторов

0,35

0,35

0,35

19,9

30,4

16,9

83.0

81,1

96,4

83,5

75,4

83,7

0

50

0

50

100

100

100

50

100

Построение помесячных опережающих индикаторов

входа российской экономики в рецессию и выхода из нее

и интерпретация их поведения

Для повышения эффективности мониторинга опережающих индика­

торов входа в рецессию и выхода из нее мы эмулировали помесячную

дина­мику построенных индикаторов на российских данных на основе

повышения их частотности по сравнению с данными, используемыми

при оценивании моделей (переход от погодовых данных к помесячным).

Большинство показателей банковской системы — это показатели типа «запас».

Они публикуются ежемесячно, что позволяет использовать их без каких-либо преобразований. Показатели производства и внешнеэкономической деятельности, рассчитываемые как «поток», были приведены к формату «скользящего года». В ряде

случаев для расчета показателей на помесячных данных до выхода официальной

статистики или в случае ее отсутствия были сделаны оценки на основе имеющейся

оперативной информации. Помесячные данные об объеме ВВП в текущих ценах взяты

на сайте Минфина, помесячные темпы прироста реального ВВП (месяц к месяцу

аналогичного года) — на сайте Минэкономразвития.

«Вопросы экономики», № 7, 2013

77

А. Пестова

На рисунке 4 приведена помесячная динамика опережающих индикаторов входа российской экономики в рецессию и выхода из нее.

Доступность помесячных данных по платежному балансу с 2007 г.

ограничивает горизонт анализа началом 2008 г. (поскольку данные

за месяц приводятся в годовом выражении, то есть суммируются за

12 предшествующих месяцев). Анализ рисунка 4 показывает, что перед­

кризисом 2009 г., датируемым в выбранной методологии апрелем, инди­

катор входа в рецессию подает сигнал (выходит за порог) в ноябре

2008 г. (за 5 месяцев). Это можно считать неплохим результатом, поскольку только в январе 2009 г. появились первые консенсус-прогнозы

о возможности отрицательных годовых темпов прироста реального

ВВП России за 2009 г.

Выход из рецессии, произошедший, согласно выбранному определению, в июле 2010 г., был предсказан в октябре 2009 г. (за 9 меся­

цев — см. рис. 4). В дальнейшем вплоть до последней доступной точки

(март 2013 г.) индикатор выхода из рецессии был выше порога, однако

в настоящее время в экономике отсутствует макроэкономический кризис (рецессия), поэтому поведение индикатора не следует принимать во

внимание. Данный индикатор подает сигнал, только когда пересекает

порог во время рецессии.

Поведение опережающего индикатора входа в рецессию указывает­

на низкую вероятность отрицательных темпов прироста реального

ВВП России в годовом выражении в ближайший год (значение индикатора на последнюю доступную точку — март 2013 г. — составляет

0,053 при пороговом уровне 0,18). Однако некоторое беспокойство

вызывает устойчивый рост данного индикатора, начиная с сентября

2012 г. (с мини­мального значения 0,007 — см. рис. 4). Такое повеПомесячные опережающие индикаторы

входа России в рецессию и выхода из нее

Рис. 4

78

«Вопросы экономики», № 7, 2013

Предсказание поворотных точек бизнес-цикла...

дение индикатора в том числе обусловлено негативными сигналами,

поступающими из российского финансового сектора: опережающий

индикатор системного банковского кризиса уже с середины 2012 г.

находится в зоне более чем 50-процентной вероятности. С начала

2011 г. наблюдается рост процентных ставок на рынке межбанковского

кредитования. Другой негативный фактор — сохраняющаяся отрицательная динамика ожиданий российских предприятий по сравнению

с аналогичным показателем предшествующего года (индекс бизнесуверенности — с середины 2011 г.); с конца 2012 г. также наметилось

снижение профицита счета текущих операций платежного баланса.

К числу факторов, сдерживающих переход в фазу макроэкономичес­

кой коррекции, относятся: постепенный выход российской экономики

из состояния кредитного перегрева с соответствующей нормализацией соотношения привлеченных и размещенных средств банков

(показатель кредиты—депозиты), а также неухудшение ожидаемой

макроэкономической динамики в США. Итоговый расчет вероятности

рецессии пока свидетельствует о «перевесе» позитивных факторов над

негативными, поэтому расчетные значения вероятности наступления

рецессии в российской экономике на последнюю доступную точку

далеки от порогового значения.

*

*

*

В данном исследовании, насколько нам известно, впервые оценены

модели вероятности переключения между фазами бизнес-цикла на

основе панельных данных. Это позволило учесть историю бизнес-цик­

лов по широкому кругу стран, что существенно повышает качество

и обоснованность моделей и сделанных выводов.

Руководствуясь подходами и методами, принятыми в литературе по

опережающим индикаторам финансовых кризисов, мы учли проблему

«кризисного смещения» при разработке моделей входа в рецессию и выхода из нее. В частности, мы оценили две различные модели бинарного

выбора (одна — на вход в рецессию, другая — на выход из нее).

Эмпирический анализ показал, что опережающие индикаторы

ВВП, рассчитываемые ОЭСР, не позволяют с достаточной точностью

предсказывать поворотные точки бизнес-циклов в развитых странах

и в России. Несмотря на удовлетворительные предсказательные характеристики моделей переключения между фазами бизнес-цикла на

их основе, показатель зашумленности сигналов составляет около 20%.

Предсказательная сила моделей только с переменными реального сектора ниже, чем моделей с опережающими индикаторами ВВП

ОЭСР. Учет переменных финансового сектора позволяет существенно

улучшить предсказательную силу моделей.

Особенно важно учитывать контрциклические переменные

финансо­вого сектора, которым во многих исследованиях уделено

мало внимания. Дело в том, что в большинстве работ используются

только проциклические финансовые индикаторы (динамика фондовых

индексов, наклон кривой доходности и др.), что не позволяет достичь

«Вопросы экономики», № 7, 2013

79

А. Пестова

высокой предсказательной силы на длинных горизонтах прогнозирования. В рамках такого подхода финансовый сектор рассматривается

либо как фактор наступления кризиса, либо как сегмент повышенного реагирования на процессы коррекции. Проведенный нами анализ

показал, что контрциклические финансовые индикаторы повышают

точность оценивания и расширяют горизонт прогнозирования поворотных точек бизнес-цикла.

Эконометрический анализ выявил ключевые факторы — опере­

жающие индикаторы входа страны в рецессию. К ним относятся:

индикатор уверенности компаний, ожидаемая макроэкономическая

динамика в США, индикатор рисков финансового сектора, устойчивость текущего счета платежного баланса, сбалансированность кредитов

и депозитов банков, уровень доверия на межбанковском рынке. Доля

верно предсказанных входов в рецессию составляет 88% при значении

«шум/сигнал» 8%.

Ключевыми факторами — опережающими индикаторами выхода

страны из рецессии в наилучшей модели выступают те же первые пять

показателей, что и для моделей входа в рецессию, а также динамика

реального эффективного курса национальной валюты и уровень ликвидности банковского сектора. Доля верно предсказанных выходов из

рецессии составляет 96% при значении «шум/сигнал» 17%.

Список литературы

Демидов О. (2008). Различные индексы прогнозирования экономической активности

в России // Квантиль. № 5. С. 83—102. [Demidov O. (2008). Different Indexes

for Forecasting Economic Activity in Russia // Quantile. No 5. P. 83—102.]

Смирнов С. (2001). Система опережающих индикаторов для России // Вопросы

экономики. № 3. С. 23—42. [Smirnov S. (2001). The System of Leading Indicators for Russia // Voprosy Ekonomiki. No 3. P. 23—42.]

Солнцев О. Г., Мамонов М. Е., Пестова А. А., Магомедова З. М. (2011). Опыт

разработки системы раннего оповещения о финансовых кризисах и прогноз

развития банковского сектора на 2012 г. // Журнал Новой экономической

ассоциации. № 12. С. 41—76. [Solntsev O. G., Mamonov M. E., Pestova A. A.,

Magomedova Z. M. (2011). Experience in Developing Early Warning System for

Financial Crises and the Forecast of Russian Banking Sector Dynamics in 2012 //

Journal of New Economic Association. No 12. P. 41—76.]

Стырин К., Потапова В. (2009). Опережающий индикатор ВВП РенКап-РЭШ: лучше

и раньше / РЭШ, Ренессанс-Капитал. [Styrin K., Potapova V. (2009). RenKapNES Leading GDP Indicator: Better and Earlier / NES, Renaissance-Capital.]

Bussiere M., Fratzscher M. (2006). Towards a New Early Warning System of Financial

Crises // Journal of International Money and Finance. Vol. 25. P. 953—973.

Conference Board (2000). Business Cycle Indicators Handbook.

Demirgüç-Kunt A., Detragiache E. (1998). The Determinants of Banking Crises in

Developing and Developed Countries // IMF Staff Papers. Vol. 45, No 1.

Estrella A., Mishkin F. S. (1998). Predicting US Recessions: Financial Variables as Leading­

Indicators // The Review of Economics and Statistics. Vol. 80, No 1. P. 45—61.

Forni M., Hallin M., Lippi M., Reichlin L. (2001). Coincident and Leading Indicators for the Euro Area // The Economic Journal. Vol. 111, No 471. Conference

Papers. P. C62—C85.

Kaminsky G., Reinhart C. (1999). The Twin Crises: The Causes of Banking and Balanceof-Payments Problems // American Economic Review. Vol. 89, No 3. P. 473—500.

80

«Вопросы экономики», № 7, 2013

Предсказание поворотных точек бизнес-цикла...

Kauppi H., Saikkonen P. (2008). Predicting U.S. Recessions with Dynamic Binary Response Models // Review of Economics and Statistics. Vol. 90, No 4. P. 777—791.

Marcellino M. (2006). Leading Indicators // Handbook of Economic Forecasting /

G. Elliott, C. W. J. Granger, A. Timmermann (eds.). Amsterdam: Elsevier. Vol. 1.

Ch. 16. P. 879—960.

Mitchell W. C., Burns A. F. (1946). Measuring Business Cycles // NBER Studies in

Business Cycles. No 2.

Moneta F. (2005). Does the Yield Spread Predict Recessions in the Euro Area? //

International Finance. Vol. 8, No 2. P. 264—301.

Ng E. C. Y. (2012). Forecasting US Recessions with Various Risk Factors and Dynamic

Probit Models // Journal of Macroeconomics. Vol. 34, No 1. P. 112—125.

OECD (2008). OECD System of Composite Leading Indicators.

Smirnov S. (2006). A New System of Cyclical Indicators for Russia / 28th CIRET

Conference, Rome. http://dcenter.ru/pdf/2006/c28_Smirnov.pdf.

Stock J. H., Watson M. W. (1992). A Procedure for Predicting Recessions with Leading

Indicators: Econometric Issues and Recent Experience // NBER Working Paper

Series. No 4014.

Weber S. (1997). The End of the Business Cycle? // Foreign Affairs. Vol. 76, No 4.

P. 65—82.

Predicting Turning Points of the Business Cycle:

Do Financial Sector Variables Help?

Anna Pestova

Author affiliation: Center for Macroeconomic Analysis and Short-term

­Forecasting, National Research University Higher School of Economics

(­Moscow, Russia). Email: apestova@forecast.ru.

The objective of this study is to develop a system of leading indicators of

the business cycle turning points for a wide range of countries, including Russia,

over a period of more than thirty years. We use a binary choice model with the

dependent variable of the state of economy: the recession, there is no recession.

These models allow us to assess how likely is the change of macroeconomic

dynamics from positive to negative and vice versa. Empirical analysis suggests

that the inclusion of financial sector variables into equation can significantly

improve the predictive power of the models of the turning points of business

cycles. At the same time, models with financial and real sector variables obtained

in the paper outperform the “naive” models based only on the leading indicator

of GDP in the OECD methodology due to either a lower level of noise (recession model) or a higher predictive power (model of the recovery from recession).

Keywords: business cycles, leading indicators, turning points, binary

response models, macroeconomic crisis.

JEL: E32, E37.

«Вопросы экономики», № 7, 2013

81