новые подходы - Национальный банк Республики Беларусь

реклама

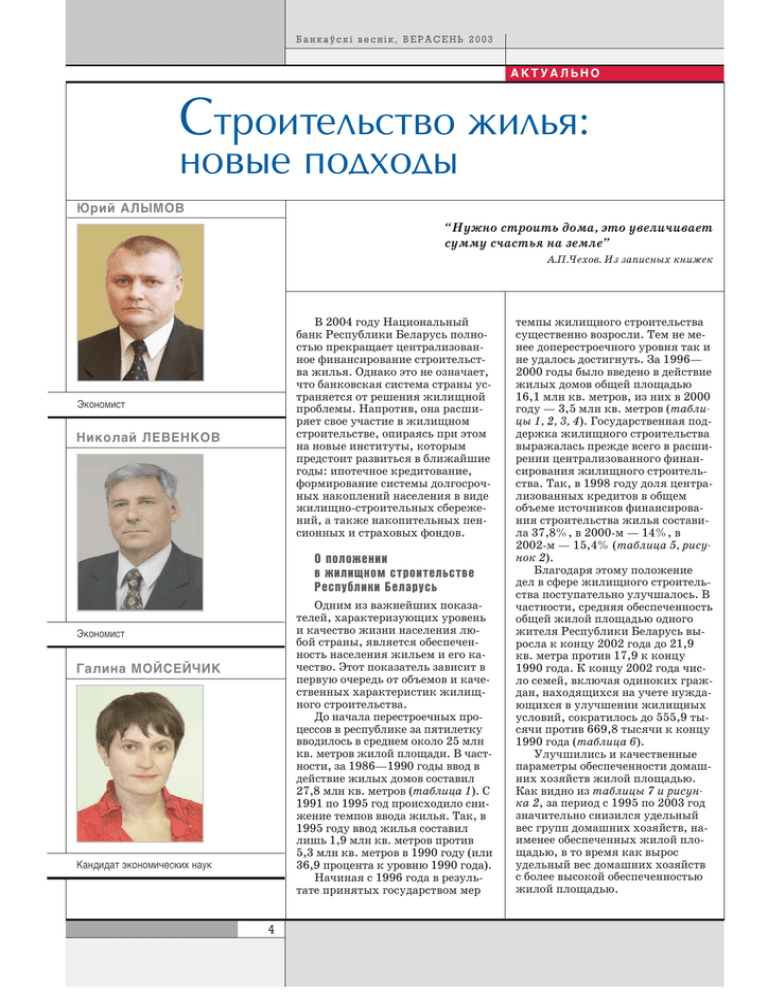

Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé ëÚÓËÚÂθÒÚ‚Ó ÊËθfl: ÌÓ‚˚ ÔÓ‰ıÓ‰˚ ûËÈ ÄãõåéÇ “Нужно строить дома, это увеличивает сумму счастья на земле” А.П.Чехов. Из записных книжек В 2004 году Национальный банк Республики Беларусь полностью прекращает централизованное финансирование строительства жилья. Однако это не означает, что банковская система страны устраняется от решения жилищной проблемы. Напротив, она расширяет свое участие в жилищном строительстве, опираясь при этом на новые институты, которым предстоит развиться в ближайшие годы: ипотечное кредитование, формирование системы долгосрочных накоплений населения в виде жилищно-строительных сбережений, а также накопительных пенсионных и страховых фондов. ùÍÓÌÓÏËÒÚ çËÍÓÎ‡È ãÖÇÖçäéÇ é ÔÓÎÓÊÂÌËË ‚ ÊËÎˢÌÓÏ ÒÚÓËÚÂθÒÚ‚Â êÂÒÔÛ·ÎËÍË Å·ÛÒ¸ Одним из важнейших показателей, характеризующих уровень и качество жизни населения любой страны, является обеспеченность населения жильем и его качество. Этот показатель зависит в первую очередь от объемов и качественных характеристик жилищного строительства. До начала перестроечных процессов в республике за пятилетку вводилось в среднем около 25 млн кв. метров жилой площади. В частности, за 1986—1990 годы ввод в действие жилых домов составил 27,8 млн кв. метров (таблица 1). С 1991 по 1995 год происходило снижение темпов ввода жилья. Так, в 1995 году ввод жилья составил лишь 1,9 млн кв. метров против 5,3 млн кв. метров в 1990 году (или 36,9 процента к уровню 1990 года). Начиная с 1996 года в результате принятых государством мер ùÍÓÌÓÏËÒÚ É‡ÎË̇ åéâëÖâóàä ä‡Ì‰Ë‰‡Ú ˝ÍÓÌÓÏ˘ÂÒÍËı ̇ÛÍ 4 темпы жилищного строительства существенно возросли. Тем не менее доперестроечного уровня так и не удалось достигнуть. За 1996— 2000 годы было введено в действие жилых домов общей площадью 16,1 млн кв. метров, из них в 2000 году — 3,5 млн кв. метров (таблицы 1, 2, 3, 4). Государственная поддержка жилищного строительства выражалась прежде всего в расширении централизованного финансирования жилищного строительства. Так, в 1998 году доля централизованных кредитов в общем объеме источников финансирования строительства жилья составила 37,8%, в 2000-м — 14%, в 2002-м — 15,4% (таблица 5, рисунок 2). Благодаря этому положение дел в сфере жилищного строительства поступательно улучшалось. В частности, cредняя обеспеченность общей жилой площадью одного жителя Республики Беларусь выросла к концу 2002 года до 21,9 кв. метра против 17,9 к концу 1990 года. К концу 2002 года число семей, включая одиноких граждан, находящихся на учете нуждающихся в улучшении жилищных условий, сократилось до 555,9 тысячи против 669,8 тысячи к концу 1990 года (таблица 6). Улучшились и качественные параметры обеспеченности домашних хозяйств жилой площадью. Как видно из таблицы 7 и рисунка 2, за период с 1995 по 2003 год значительно снизился удельный вес групп домашних хозяйств, наименее обеспеченных жилой площадью, в то время как вырос удельный вес домашних хозяйств с более высокой обеспеченностью жилой площадью. Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé 퇷Îˈ‡ 1 Ввод в действие жилых домов в Республике Беларусь в пятилетних интервалах (тыс. кв. метров общей площади жилья) ÉÓ‰˚ 1986—1990 1991—1995 1996—2000 ÇÒÂ„Ó ÔÓÒÚÓÂÌÓ, Ú˚Ò. Í‚. Ï Ó·˘ÂÈ ÔÎÓ˘‡‰Ë 27 795 19 011 16 067 Ç ÚÓÏ ˜ËÒΠ‚ „ÓÓ‰ÒÍËı ÔÓÒÂÎÂÌËflı Ç ÚÓÏ ˜ËÒΠÔÓÒÚÓÂÌÌ˚ı Ë̉˂ˉۇθÌ˚ÏË Á‡ÒÚÓÈ˘Ë͇ÏË ‚ ÒÂθÒÍÓÈ ÏÂÒÚÌÓÒÚË ‚ „ÓÓ‰ÒÍËı ÔÓÒÂÎÂÌËflı ‚ ÒÂθÒÍÓÈ ÏÂÒÚÌÓÒÚË 7 884 4 454 3 950 1 220 1 326 3 673 962 914 2 397 19 911 14 557 12 117 퇷Îˈ‡ 2 Ввод в действие жилых домов в Республике Беларусь в пятилетних интервалах (структура, процентов) ÉÓ‰˚ ÇÒÂ„Ó ÔÓÒÚÓÂÌÓ, ÔÓˆÂÌÚÓ‚ Ç ÚÓÏ ˜ËÒΠ‚ „ÓÓ‰ÒÍËı ÔÓÒÂÎÂÌËflı 1986—1990 1991—1995 1996—2000 100 100 100 По темпам ввода и обеспеченности жильем одного жителя Республика Беларусь занимает первое место на постсоветском пространстве, что отвечает стратегической ориентации руководства страны на построение социально ориентированной рыночной экономики (таблицы 8, 9). Так, по данным за 2001 год, ввод в действие общей площади жилых домов в расчете на 1 000 жителей составил в Беларуси 303 кв. метра, в России — 225, в Узбекистане — 284, в Грузии — 26, в Украине — 122 кв. метра (таблица 9). Тем не менее жилищная проблема по-прежнему остается острой. При сохранении существующих темпов жилищного строительства очередь нуждающихся в улучшении жилищных условий исчезнет только через 20—25 лет. Беларусь проигрывает и в международном сопоставлении с развитыми странами. Так, если обеспеченность жильем одного жителя в Беларуси, по данным 2002 года, составляла 21,9 кв. метров, то в Норвегии — 74, во Франции — 43, в Чехии — 28 кв. метров. 71,6 76,6 75,4 Ç ÚÓÏ ˜ËÒΠÔÓÒÚÓÂÌÌ˚ı Ë̉˂ˉۇθÌ˚ÏË Á‡ÒÚÓÈ˘Ë͇ÏË ‚ ÒÂθÒÍÓÈ ÏÂÒÚÌÓÒÚË ‚ „ÓÓ‰ÒÍËı ÔÓÒÂÎÂÌËflı ‚ ÒÂθÒÍÓÈ ÏÂÒÚÌÓÒÚË 28,4 23,4 24,6 6,1 9,1 30,3 12,2 20,5 60,7 Все это свидетельствует о необходимости дальнейшей государственной поддержки жилищно-строительного комплекса страны. Исходя из этого, Национальный банк инициировал разработку целостной системы государственных мер, которые нацелены прежде всего на обеспечение более высоких объемов жилищного строительства по сравнению с предусмотренными прогнозными документами, а также на новые подходы к финансированию строительства жилья. Программой социально-экономического развития Республики Беларусь на 2001—2005 годы предусмотрен ввод в действие общей площади жилых домов в объеме 12,75—15 млн кв. метров жилой площади (или 2,5—3 млн кв. метров в среднем за год). Фактический ввод за 2001—2002 годы и первое полугодие нынешнего года составил 7,45 млн кв. метров. При сохранении существующих темпов жилищного строительства в 2003 году за три года пятилетки ожидается ввод в действие общей площади жилья в объеме около 8,6 млн кв. метров. Таким образом, для обеспечения выполнения пятилетнего задания в целом по верхней границе в объеме 15 млн кв. метров общей жилой площади в 2004 и 2005 годах необходимо обеспечить ввод жилья в объеме 3,2 млн кв. метров ежегодно. Вместе с тем, учитывая опережающий износ жилищного фонда по сравнению с объемом нового строительства, недостаточно высокий уровень благоустроенности жилых домов, особенно в сельской местности и малых городах, считаем целесообразным в прогнозах социально-экономического развития страны на 2004 и 2005 годы предусмотреть задание по вводу в действие жилой площади в объемах, по крайней мере, не ниже, чем в предыдущие пять лет (ориентировочно на уровне 16,5 млн кв. метров). Наряду с решением важнейшей и острой социальной проблемы это позволило бы укрепить предпосылки оздоровления экономики и обеспечить долгосрочную стабильность общества в целом. 5 Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé 퇷Îˈ‡ 3 Ввод в действие жилых домов в Республике Беларусь по годам (тыс. кв. метров общей площади жилья) ÉÓ‰˚ 1986 1987 1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 ÇÒÂ„Ó ÔÓÒÚÓÂÌÓ, Ú˚Ò. Í‚. Ï Ó·˘ÂÈ ÔÎÓ˘‡‰Ë 5 396 5 878 5 589 5 650 5 282 5 392 4 444 3 823 3 403 1 949 2 627 3 360 3 635 2 917 3 528 3 009 2 811 Ç ÚÓÏ ˜ËÒΠ‚ „ÓÓ‰ÒÍËı ÔÓÒÂÎÂÌËflı 3 528 3 969 4 125 4 319 3 970 3 709 3 517 2 998 2 832 1 501 2 242 2 654 2 743 2 031 2 447 2 071 1 931 êÓθ ·‡ÌÍÓ‚ÒÍÓÈ ÒËÒÚÂÏ˚ ‚ ÙË̇ÌÒËÓ‚‡ÌËË ÒÚÓËÚÂθÒÚ‚‡ ÊËθfl Банковская система страны принимает самое активное участие в выполнении государственных программ жилищного строительства. В последние годы за счет кредитов банков обеспечивается значительная часть ввода жилья. В 1998 году она составляла 44%, в 2000-м — 25,7%, в 2002-м — 32,2%, в первом полугодии 2003 года — 35,9%. При этом весомую лепту в кредитный потенциал банковской системы вносили централизованные кредиты Национального банка. Они составили 86% в общем объеме кредитов банковской системы в 1998 году, 54% — в 2000-м и 48% — в 2002 году (таблица 5). Как видно из приведенных данных, доля банковских кредитов, в том числе и централизованных, постепенно снижалась. Вместе с тем централизованное кредитова- 6 Ç ÚÓÏ ˜ËÒΠÔÓÒÚÓÂÌÌ˚ı Ë̉˂ˉۇθÌ˚ÏË Á‡ÒÚÓÈ˘Ë͇ÏË ‚ ÒÂθÒÍÓÈ ÏÂÒÚÌÓÒÚË ‚ „ÓÓ‰ÒÍËı ÔÓÒÂÎÂÌËflı ‚ ÒÂθÒÍÓÈ ÏÂÒÚÌÓÒÚË 1 868 1 909 1 464 1 331 1 312 1 683 927 825 571 448 385 706 892 886 1 081 938 894 244 218 267 257 234 224 195 233 351 323 420 602 830 771 1 050 888 ... 197 198 216 186 165 147 152 179 218 218 206 380 586 555 670 626 ... ние жилья, поскольку оно носит эмиссионный характер, всегда представляло серьезную проблему для Национального банка. Решая вопрос об эмиссии, Национальный банк всегда находился перед выбором — либо дополнительная инфляция, либо свертывание социальных программ. В период глубокого экономического спада в первые перестроечные годы, когда финансы предприятий находились в критическом состоянии и резко упали денежные доходы населения, денежная эмиссия на цели жилищного строительства была, что называется, наименьшим злом. Постепенно, по мере социально-экономической стабилизации, на финансирование жилья стали более активно привлекаться альтернативные ресурсы, прежде всего накопления населения и предприятий. Это обстоятельство позволило существенно сократить эмиссионные источники. Такой подход вписывался в новые, более жесткие, сценарии де- нежно-кредитной политики. В 2000 году доля централизованной эмиссии в общей сумме финансирования жилья сократилась до рекордно низкой отметки — 14% против 32,9% в 1999 году и 37,8% — в 1998 году. В 2001 и 2002 годах она поддерживалась на уровне 16,4 и 15,4% соответственно, в первом полугодии 2003 года снизилась до самой низкой отметки — 12% (таблица 5). Кредиты Национального банка на жилищное строительство за рассматриваемое время составили от 60 до 20% денежной эмиссии (рисунок 1). Тем не менее кредиты Национального банка устойчиво давали более 60% денежной эмиссии. Однако начиная с 2004 года в денежно-кредитной сфере будет складываться новая структурная ситуация, которая затронет прежде всего сферу жилищного строительства. Планом совместных действий Правительства, Национального банка Республики Беларусь и Правительства, Центрального бан- Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé 퇷Îˈ‡ 4 Ввод в действие жилых домов в Республике Беларусь по годам (структура, процентов) ÉÓ‰˚ ÇÒÂ„Ó ÔÓÒÚÓÂÌÓ, ÔÓˆÂÌÚÓ‚ Ç ÚÓÏ ˜ËÒΠ‚ „ÓÓ‰ÒÍËı ÔÓÒÂÎÂÌËflı 1986 1987 1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 ка Российской Федерации по формированию единого экономического пространства и введению единой денежной единицы Союзного государства предусматривается прекращение с 2004 года любых форм кредитования Национальным банком Правительства Беларуси, а также целевого кредитования со стороны Национального банка предприятий и организаций любых отраслей экономики и обеспечение предоставления кредитов банкам только на рыночных условиях. Этот подход положен в основу проектов Прогноза социальноэкономического развития, Концепции бюджета и Основных направлений денежно-кредитной политики Республики Беларусь на 2004 год. Таким образом, с 2004 года порядок льготного финансирования со стороны Национального банка, являвшийся значительным источником жилищного кредитования в предыдущие годы, действовать не будет. С точки зрения макроэконо- 65,4 67,5 73,8 76,4 75,2 68,8 79,1 78,4 83,2 77,0 85,3 79,0 75,5 69,6 69,4 68,8 68,4 Ç ÚÓÏ ˜ËÒΠÔÓÒÚÓÂÌÌ˚ı Ë̉˂ˉۇθÌ˚ÏË Á‡ÒÚÓÈ˘Ë͇ÏË ‚ ÒÂθÒÍÓÈ ÏÂÒÚÌÓÒÚË ‚ „ÓÓ‰ÒÍËı ÔÓÒÂÎÂÌËflı 34,6 32,5 26,2 23,6 24,8 31,2 20,9 21,6 16,8 23,0 14,7 21,0 24,5 30,4 30,6 31,2 31,6 мических последствий прекращение финансирования дефицита бюджета за счет кредитов Национального банка в 2004 году будет способствовать снижению инфляции, созданию благоприятных условий для накоплений в экономике и улучшению инвестиционного климата в стране в целом. Вместе с тем это приведет к уменьшению более чем на 15 процентов источников финансирования жилищного строительства. В этой связи изыскание дополнительных альтернативных источников финансирования строительства жилья в целях обеспечения прогнозных параметров жилищного строительства на 2004 год приобретает исключительно важное значение. Анализ положения в жилищно-строительном комплексе и обсуждение этого вопроса с заинтересованными органами государственного управления и банками показал, что главным реальным источником замещения централизо- 6,9 5,5 6,5 6,0 5,9 6,0 5,5 7,8 12,4 21,5 18,7 22,7 30,3 38,0 42,9 42,9 ... ‚ ÒÂθÒÍÓÈ ÏÂÒÚÌÓÒÚË 10,5 10,4 14,8 14,0 12,6 8,7 16,4 21,7 38,2 48,7 53,5 53,8 65,7 62,6 62,0 66,7 ... ванных кредитов в 2004 году должны рассматриваться внебюджетные средства, из них — прежде всего кредиты банков, средства местных жилищно-инвестиционных фондов, а также собственные средства населения и предприятий. В частности, для обеспечения запланированного на 2004 год ввода в эксплуатацию 2,5—3 млн кв. метров общей площади жилых домов проектом прогноза социальноэкономического развития Республики Беларусь предусматривается требуемый объем финансирования в размере 1,4—1,5 трлн рублей. При этом кредитование банками жилищного строительства при сохранении существующей структуры кредитных вложений банков в отрасли экономики может составить 300 млрд рублей, финансирование за счет средств местных жилищно-инвестиционных фондов — 215 млрд рублей. Остальные ресурсы в размере около 885—985 млрд рублей должны быть предоставлены населением и предприя- 7 Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé 퇷Îˈ‡ 5 Информация по кредитованию жилищного строительства èÓ͇Á‡ÚÂÎË 1998 1999 2000 2001 2002 üÌ‚‡¸ — Ë˛Ì¸ 2003 36,9 160,2 472,0 718,0 885,7 550,8 16,25 44,0 62,0 38,7 121,2 25,7 218,1 30,4 285,2 32,2 197,9 35,9 13,96 37,8 85,9 52,7 32,9 85,0 66,0 14,0 54,5 118,0 16,4 54,1 136,0 15,4 47,7 66,3 12,0 33,5 Капитальные вложения в жилищное строительство млрд рублей в том числе кредиты банковской системы в жилищное строительство* млрд рублей в процентах к общему объему капиталовложений из них средства Национального банка млрд рублей в процентах к общему объему капиталовложений в процентах к общему объему кредитов * Включая выделение кредитных ресурсов за счет средств жилищно-инвестиционных фондов. Доля централизованных кредитов на строительство жилья в рублевой денежной эмиссии 70,0 60,0 ÔÓˆÂÌÚÓ‚ 50,0 40,0 30,0 20,0 10,0 0 1998 1999 2000 2001 2002 Январь — июнь 2003 êËÒÛÌÓÍ 1 тиями. С учетом того, что основная часть кредитования банками жилищного строительства будет осуществляться по льготным процентным ставкам, для компенсации банкам разницы между льготными и рыночными процентными ставками потребуются ассигнования из бюджета в размере 112 млрд рублей. Это раскладка источников по базовому (статическому, пассивному) сценарию, основанному на сложившейся структуре финансовых потоков в сферу жилищного строительства. Однако, принимая во внимание социально-экономическую и социально-политическую значимость государственной поддержки жилищно-строительного комплекса, Национальный банк после проведения консультаций с АСБ “Беларусбанк” и другими банками счел возможным увеличить объемы кредитования банками жилищного строительства в 2004 году до 600 млрд рублей и в 2005 году — до 1 трлн рублей1, при минимально необходимом условии, что будет обеспечено субсидирование из бюджета процентных ставок по льготным кредитам, предоставляемым банками за счет собственных ресурсов2. Несомненно, для выхода на эти параметры нужно будет создать новые условия и предпосылки конъюнктурного и структурного характера. Это означает принятие нового сценария, основанного на достаточно динамичных институциональных изменениях. При разработке этого сценария Национальный банк исходил из того, что необходимо снизить давление на бюджет со стороны не обеспеченной финансовыми источниками потребности населения в улучшении жилищных условий на переходном этапе (2004—2005 годы). Это давление при нынешнем состоянии бюджета вынуждало Из них 500 и 700 млрд рублей, соответственно, должны составить льготные кредиты АСБ “Беларусбанк”. Для обеспечения предоставления льготных кредитов в указанных объемах в проектах бюджетов на 2004 и 2005 годы следует предусмотреть субсидирование из бюджета процентных ставок по льготным кредитам, предоставляемым АСБ “Беларусбанк” за счет собственных ресурсов в объеме 120 и 140 млрд рублей, соответственно, путем выпуска на эту сумму долгосрочных государственных ценных бумаг и передачи их АСБ “Беларусбанк” для последующей реализации на вторичном рынке банкам и, при необходимости, — Национальному банку. 1 2 8 Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé 퇷Îˈ‡ 6 Информация об основных показателях жилищного строительства в Республике Беларусь èÓ͇Á‡ÚÂÎË 1990 1995 1996 1997 1998 1999 2000 2001 2002 5 282 1 949 2 627 3 360 3 635 2 917 3 528 3 009 2 811 518,0 8,5 191,0 2,7 259,0 3,8 332,0 4,6 361,0 4,7 291,0 3,4 353,0 3,9 303,0 3,3 283,0 2,9 17,9 Число семей (включая одиноких граждан), получивших жилые помещения и улучшивших жилищные условия, тысяч 89,1 Число семей (включая одиноких граждан), находящихся на учете нуждающихся в улучшении жилищных условий (на конец года), тысяч 669,8 19,7 19,9 20,2 20,6 20,8 21,2 21,6 21,9 32,0 31,2 36,8 39,2 30,9 24,2 25,9 20,0 623,8 612,5 609,9 585,2 579,7 568,8 558,8 555,9 Ввод в действие жилых домов, тыс. кв. метров общей площади Ввод в действие на 1 000 человек: общей площади жилых домов, кв. метров квартир, единиц Средняя обеспеченность жильем на 1 жителя (на конец года), кв. метров общей площади Национальный банк прибегать к денежной эмиссии. В качестве ближайшей альтернативы централизованной эмиссии представляется целесообразным максимально расширить возможности предоставления льготных кредитов населению за счет собственных ресурсов банков. На первых порах это может стать реальным и достаточно оперативным способом разгрузки бюджета. Наглядный пример. Вместо полного прямого финансирования из бюджета суммы, скажем, в 400 млрд рублей бюджет при финансировании этой же суммы за счет кредитов банков выплачивает банкам компенсацию в размере 112 млрд рублей. Увеличить потенциал льготного финансирования можно двумя способами. Со стороны предложения — путем возмещения банкам потерь от разницы между рыночными и льготными процентными ставками. Со стороны спроса — путем того, чтобы сделать кредиты более доступными для населения, прежде всего для многодетных семей, малообеспеченных и других льготируемых категорий граждан. Помимо снятия социальной напряженности это позволило бы стимулировать улучшение демографической обстановки в стране. В этих целях Национальный банк совместно с АСБ “Беларусбанк” подготовил проекты соответствующих Указов Президента Республики Беларусь. В частности, в проекте внесения изменений в Указ № 185 предусматривается удлинить сроки предоставления льготных кредитов многодетным семьям до 40 лет, а также установить дифференцированные льготы в зависимости от числа детей в семье. В частности, для погашения задолженности по льготным кредитам, полученным в открытом акционерном обществе “Сберегательный банк “Беларусбанк” на строительство (реконструкцию) или покупку жилых помещений, предусматривается финансовая помощь со стороны государства. При рождении третьего ребенка она должна составить 30%, при рождении четвертого — 50%, при рождении пятого и последующих детей — 100% от остатка задолженности по выданным льготным кредитам на строительство (реконструкцию) или покупку жилых помещений. Покрытие расходов по предоставлению финансовой помощи государства предполагается производить за счет средств государственного бюджета. Повысить доступность кредитов для населения можно также упростив процедуру оформления кредитных договоров и упразднив чрезмерные гарантийные обязательства, в частности, для поручителей заемщиков. Так, по мнению банков и Национального банка, спрос населения на кредиты сдерживает действие подпункта 1.3 пункта 1 Указа Президента Республики Беларусь от 24 мая 1996 года № 209 “О мерах по регулированию банковской деятельности в Республике Беларусь”, предусматривающего, что поручительство и гарантия по кредитным договорам должны обеспечиваться залогом имущества гаранта или поручителя. На практике эта мера себя не оправдала. Благодаря ее приостановлению в отношении АСБ “Беларусбанк” приблизительно через год после принятия Указа он смог увеличить предоставление льготных кредитов без роста их невозврата. Таким образом, как гарантийная мера указанное положение неэффективно и его необходимо отменить. Создавая предпосылки расширения льготного кредитования, необходимо иметь в виду опасность того, что при неизменном ресурсном потенциале банковской системы переток дополнительных кре- 9 Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé 퇷Îˈ‡ 7 Распределение домашних хозяйств по размеру жилой площади занимаемого жилья (на начало года, в процентах) 1995 1999 2000 2001 2002 2003 4,7 9,3 14,5 22,6 15,2 14,4 19,3 3,7 8,4 12,7 22,1 15,8 15,8 21,5 3,1 8,4 11,1 21,2 16,9 16,2 23,1 2,8 8,4 11,8 19,8 14,1 17,3 25,8 2,7 6,8 10,8 19,5 15,5 17 27,7 2,8 7,4 11,7 19,4 16,1 16,7 25,9 Удельный вес домашних хозяйств, имеющих в расчете на человека жилой площади (кв. м) до 5 5—7 7—9 9—12 12—15 15—20 20 и более Изменения в структуре распределения домашних хозяйств по размеру занимаемой жилой площади (кв. м на человека) 100,0 90,0 80,0 ÔÓˆÂÌÚÓ‚ 70,0 60,0 50,0 40,0 30,0 20,0 10,0 0 1995 1999 до 5 5—7 2000 7—9 2001 9—12 2002 2003 12—15 15—20 20 и более êËÒÛÌÓÍ 2 дитов в жилищное строительство повлечет за собой недофинансирование других отраслей экономики, что может привести к структурным диспропорциям в народном хозяйстве и снизить в перспективе возможности экономического роста в целом. Чтобы не допустить подобных отраслевых деформаций, полагаем целесообразным принять ряд до- полнительных мер в области структурной и институциональной политики, реализация которых, как показывает опыт многих стран с переходной экономикой, позволит: — обеспечить оптимальное сочетание бюджетного и внебюджетного финансирования жилищного строительства на этапе приспособления его участников к новым ус- ловиям функционирования жилищно-строительного комплекса; — обеспечить ускоренный рост ресурсной базы банков, прежде всего в части аккумулирования долгосрочных ресурсов; — расширить привлечение на цели жилищного строительства собственных средств населения и предприятий. Это означает необходимость структурных изменений, обеспечивающих ускоренное формирование альтернативных, внебюджетных источников. Достаточно простым, не сопряженным с большими затратами, и в то же время эффективным средством увеличения ресурса кредитования представляется использование сети почтовых отделений для дополнительного привлечения в банковскую систему накоплений населения, проживающего в отдаленных районах сельской местности. Необходимо в ближайшее время проработать вопрос о возможности расширения эксперимента по предоставлению почтовым отделениям связи в сельской местности права осуществлять прием денежных средств населения во вклады (депозиты) с последующей передачей их в филиалы АСБ “Беларусбанк” и другие банки1. Использование почтовых отделений связи для привлечения сбережений населения в сельской местности широко практикуется не только в развивающихся (Индия, Бразилия), но и в развитых странах. В Японии, Германии, Франции почтовые сбережения являются неотъемлемым звеном депозитарной системы. 1 10 Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé 퇷Îˈ‡ 8 Ввод в действие общей площади жилых домов в странах СНГ (тыс. кв. метров, на конец года) ëÚ‡Ì˚ Азербайджан Армения Беларусь Грузия Казахстан Кыргызстан Молдова Россия Таджикистан Туркменистан Узбекистан Украина 2000 487 194 3 528 213 1 218 457 214 30 296 246 ... 8 006 5 558 2001 559 197 3 009 139 1 506 392 302 31 702 275 ... 7 099 5 939 퇷Îˈ‡ 9 Ввод в действие общей площади жилых домов в странах СНГ (кв. метров на конец года, на 1 000 человек) ëÚ‡Ì˚ Азербайджан Армения Беларусь Грузия Казахстан Кыргызстан Молдова Россия Таджикистан Туркменистан Узбекистан Украина ÄθÚÂ̇ÚË‚Ì˚ ËÒÚÓ˜ÌËÍË ÙË̇ÌÒËÓ‚‡ÌËfl ÊËÎˢÌÓ„Ó ÒÚÓËÚÂθÒÚ‚‡ Период перехода к рыночным механизмам финансирования жилищного строительства может занять более 3 лет. По возможности его необходимо сократить во избежание структурных деформаций, упомянутых выше. Для этого в республике должны быть созданы 2000 2001 60 52 353 39 82 90 59 207 40 ... 330 115 68 53 303 26 100 82 83 225 46 ... 284 122 успешно апробированные на практике других стран такие институты внебюджетного финансирования, как: — ипотечное кредитование жилищного строительства; — система целевых жилищностроительных сбережений; — система пенсионных и страховых фондов, за счет которых покрывается большая часть долгосрочных кредитных вложений. Суть ипотеки состоит в том, что государство обеспечивает и стимулирует создание устойчивого и экономически целесообразного механизма авансирования будущих доходов граждан. Создание целостной системы ипотечного жилищного кредитования предполагает предоставление долгосрочных жилищных ипотечных кредитов банками, а также механизм обеспечения банков необходимыми долгосрочными ресурсами для кредитования. В этих целях могут использоваться различные модели привлечения долгосрочных кредитных ресурсов: выпуск кредитодателями эмиссионных ипотечных ценных бумаг и реализация их на финансовом рынке; рефинансирование кредитодателей через систему коллективных инвестиций, операторов вторичного рынка ипотечных кредитов. Для создания и развития системы ипотечного кредитования необходимо, помимо принятия Закона Республики Беларусь “Об ипотеке”, в комплексе решить связанные с ипотекой вопросы, которые требуют внесения изменений в ряд законодательных и нормативных правовых актов. В частности, должен быть решен самый принципиальный вопрос — выдача ипотечного кредита может осуществляться только после получения застройщиком в собственность земельного участка, отведенного для строительства объекта. В настоящее время правовая система не устанавливает единства собственности земельных участков и объектов, прочно связанных с данной землей. Право собственности на землю ограничивается законодательным требованием о том, что земля находится в собственности государства, а собственники недвижимости в большинстве своем являются лишь временными пользователями соответствующих земельных участков. Вместе с тем статья 321 Гражданского кодекса Республики Беларусь допускает ипотеку здания и сооружения только с одновременной ипотекой по тому же договору земельного участка, на котором находится это здание или сооружение. В законодательстве о земле упоминание о возможности залога даже тех земельных участков, которые находятся в собственности залогодателя, отсутствует. 11 Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé Решение вопроса об обеспечении единства собственности на земельные участки и объекты, прочно связанные с ними (здания и сооружения производственного и непроизводственного назначения, в том числе жилые дома), а также использование указанных земельных участков в качестве предмета залога позволит устранить главное препятствие, мешающее развитию ипотечного кредитования в стране. Упомянутые вопросы должны, на наш взгляд, найти отражение в проекте Закона Республики Беларусь “О внесении изменений и дополнений в Кодекс Республики Беларусь о земле”, который целесообразно внести на рассмотрение в Палату представителей Национального собрания Республики Беларусь уже в текущем году, а также в проекте Закона Республики Беларусь “Об ипотеке”. Следует также решить и другие вопросы, связанные с ипотекой, которые требуют внесения изменений в Жилищный кодекс Республики Беларусь и в Закон Республики Беларусь “О ценных бумагах и фондовых биржах”. Это позволит в качестве предмета залога использовать не только объекты производственного назначения и жилого фонда и связанные с ними земельные участки, а также объекты фондового рынка. Существенным препятствием распространению ипотечного кредитования жилищного строительства является неотработанная процедура реализации права банка на заложенное имущество заемщика в случае невыполнения им обязательств по договору кредита, что существенно увеличивает риски банков. Для обеспечения реальных гарантий банкам возмещения их затрат в случае неплатежеспособности должника могут быть использованы два варианта. Первый вариант заключается в решении в рамках жилищного законодательства вопросов о принудительном взыскании жилого помещения, являющегося объектом ипотеки, независимо от количества и состава проживающих в нем граждан. В частности, необходимо установить, что в случае реализации банком права на обращение взыскания на заложенное жилое помещение, построенное (реконструированное, приобретенное) за счет кредита банка, физические 12 лица-кредитополучатели подлежат выселению в судебном порядке. При отсутствии у физических лиц-кредитополучателей в собственности иных жилых помещений выселение должно производиться с предоставлением жилых помещений социального пользования. В случае реализации этого варианта необходимо будет решить вопрос с формированием в Республике Беларусь фонда жилых помещений социального пользования. Для этого Совету Министров Республики Беларусь и местным органам власти следует составить уже в текущем году республиканский реестр свободных жилых помещений, подготовить проект Закона Республики Беларусь “О внесении изменений и дополнений в Жилищный кодекс Республики Беларусь”. В связи с этим потребуется также принятие ряда других законодательных актов, направленных на социальную защиту граждан, на жилые помещения которых обращено взыскание в связи с невыполнением ими кредитных обязательств по ипотеке, что приведет к ухудшению их жилищных условий (например, рассмотреть вопрос о механизме поручительства органов местной власти перед банками за счет средств жилищно-инвестиционных фондов). В качестве другого варианта обеспечения банку возмещения его затрат в случае неплатежеспособности получателя ипотечного кредита можно использовать опыт Литвы, где в случае неплатежеспособности кредитополучателя кредиты погашаются за счет государственного фонда страхования целевых кредитов на строительство и покупку жилья. Такой фонд с успехом зарекомендовал себя в Литве и позволил снизить кредитные риски для банков и обеспечить социальные гарантии заемщикам. Источником поступления средств в фонд являются главным образом ставки процента по кредитам и отчасти — бюджетные ассигнования. (Другими словами, обязательные отчисления банков в фонд включаются в затраты банков, которые возмещаются за счет повышения на сумму отчислений ставки процента по кредитам.) Второй вариант представляется более социальным и приемлемым с точки зрения ориентации респуб- лики на модель социально ориентированной рыночной экономики. В республике по мере финансовой стабилизации появится значительный резерв понижения процентных ставок, который можно будет направить на цели страхования кредитных рисков. Исходя из сказанного, полагаем целесообразным совместно с заинтересованными органами государственного управления обсудить вопрос о выборе соответствующего варианта гарантий, и в случае одобрения второго варианта принять закон о создании государственного фонда страхования целевых кредитов на строительство и покупку жилья. Проблему развития ипотечного кредитования логично рассматривать как часть более широкой задачи — формирования рынка ценных бумаг и расширения финансовых активов, являющихся объектом фондового рынка. Поэтому необходимо в законодательстве о ценных бумагах урегулировать вопросы порядка выпуска и обращения ипотечных ценных бумаг, установить особенности для эмитентов этих ценных бумаг, порядок надзора за этими процедурами. Запуск механизмов ипотечного кредитования крайне важен также для поддержания ликвидности банковской системы на принципах открытого рынка, поскольку он является одним из возможных способов решения проблемы рефинансирования банков в условиях прекращения их целевого кредитования Национальным банком. Для решения проблемы вовлечения в жилищное строительство денежных средств граждан и создания привлекательных условий вложения в строительство жилья собственных денежных средств граждан в Республике Беларусь может быть использована система строительных сбережений. Ее участниками могут стать предприятия, работники предприятий, а также госслужащие и государство. Основу механизма финансирования жилищного строительства, на наш взгляд, должна составлять успешно используемая во многих странах система строительных сбережений в сочетании с так называемыми “жилищными премиями”, начисляемыми из государственного бюджета, а также прибыль предприятий. Исходя из опыта ев- Банкаўскi веснiк, ВЕРАСЕНЬ 2003 ÄäíìÄãúçé ропейских стран (Чехия, Венгрия, Словакия), данная система может стать существенным фактором поступления долгосрочных внебюджетных источников финансирования строительства жилья, поскольку она: — обеспечивает постоянный приток средств в эту сферу; — сдерживает рост цен на жилье; — обеспечивает относительно независимый от рынка капитала спрос на жилье; — стимулирует граждан делать накопления на строительство жилья и, соответственно, самостоятельно нести финансовую нагрузку. В целом смысл программы жилищных сбережений заключается в следующем. Гражданин заключает договор с учреждением, занимающимся жилищными строительными сбережениями (в условиях правового поля Республики Беларусь это могут быть банки, уполномоченные обслуживать государственные программы), в соответствии с которым он берет на себя обязательства за определенный срок (не менее 1 года) накопить определенную сумму денег (она и будет основным взносом на строительство или покупку жилья). Учреждение, занимающееся жилищными строительными сбережениями, берет на себя обязательство предоставить гражданину кредит на приобретение жилья в случае выполнения им условий накопления. В некоторых странах (к примеру, в Германии)1 участниками системы жилищно-строительных сбережений являются работники предприятий и госслужащие, работодатели (предприятия) и государство. При этом часть заработной платы работников вместе с начисленной на нее премией (источником премии является прибыль предприятий либо бюджетные ассигнования, если участниками системы являются госслужащие или работники бюджетной сферы) накапливается на специальных счетах и может быть использована в качестве временно свободного финансового ресурса предприятий либо специальных бюджетных фондов. В итоге это выгодно и предприятиям, и бюджету. Для того чтобы система жилищно-строительных сбережений смогла прижиться и работать в Беларуси, должны быть созданы нормальные условия для накопления инвестиционных ресурсов, прежде всего — подавлены инфляция и, следовательно, инфляционное обесценение накоплений, а также обеспечены стимулы для инвестиционного использования прибыли и амортизации в виде освобождения от налогов прибыли, используемой на цели инвестиций. В настоящее время Министерством архитектуры и строительства Республики Беларусь с участием заинтересованных республиканских органов государственного управления готовится проект Закона Республики Беларусь “О жилищных строительных сбережениях”. Целью подготовки законопроекта является создание нормативных правовых условий для внедрения системы жилищных строительных сбережений в Республике Беларусь, в том числе для решения вопросов обеспечения сохранности средств граждан, внесших накопительные вклады в систему стройсбережений, и установления вида, размера и порядка начисления помощи государства вкладчикам системы. Ускорение процедуры внедрения системы строительных сбережений позволит уже в 2005 году привлечь в жилищное строительство значительные финансовые ресурсы населения, которые до настоящего времени не задействованы ни в одной сфере экономики Республики Беларусь. В целях стимулирования населения для участия в системе строительных сбережений следует, по нашему мнению, предусмотреть налоговые льготы для доходов граждан, направляемых на накопительные и иные счета данной системы. По мере развития институтов долгосрочных накоплений и рыночных механизмов долгосрочного кредитования населения при одновременном обеспечении устойчивого экономического роста, сокращении инфляции и общем оздо- ровлении экономики потребность в льготном финансировании строительства жилья будет сокращаться и тем самым ослабевать нагрузка на бюджет. Бюджетное финансирование с элементами льготного кредитования следует сохранить только в отношении социального жилья для малообеспеченных и социально уязвимых групп населения (инвалиды, престарелые и т.п.). Необходимо будет определиться с форматом института социального жилья, что прежде всего предполагает уточнение (или новое определение) льготируемых категорий населения, за которыми сохраняется право на получение льготных кредитов, а также субсидий и субвенций, источником выплаты которых являются республиканский и местные бюджеты. Далее необходимо закрепить принцип бюджетной поддержки института социального жилья в части четкого определения, какие сегменты этого института будут финансироваться непосредственно из бюджета, а какие — через компенсацию банкам потерь вследствие их участия в льготном кредитовании жилищного строительства. Также представляется целесообразным ускорить разработку законопроектов и нормативных правовых актов, обеспечивающих создание накопительного пенсионного страхования и использование части пенсионных фондов на инвестиции, включая капитальные вложения в жилищное строительство. Таким образом, реализация предложенных подходов к финансированию жилищно-строительного комплекса потребует осуществления дополнительных мер, направленных на совершенствование и развитие механизмов кредитования жилищного строительства, создание институтов, позволяющих более широко использовать альтернативные, внебюджетные источники, что наряду с мерами по сокращению издержек в строительстве позволит за более короткий период решить одну из наиболее острых социальных проблем — обеспечение граждан Беларуси благоустроенным жильем. 1 Система жилищно-строительных сбережений в ФРГ является частью системы целевых сбережений (Vermogensbildung), которая охватывает также пенсионные и страховые накопления лиц наемного труда. Ее опыт необходимо изучить более детально, с тем чтобы использовать рациональные элементы при создании системы долгосрочных целевых накоплений населения в Беларуси. 13