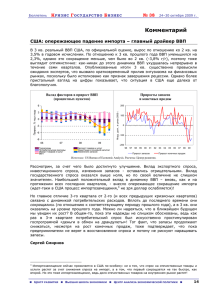

МАКРОЭКОНОМИЧЕСКАЯ СИТУАЦИЯ И ДЕНЕЖНО

реклама