яруллина а.а.

реклама

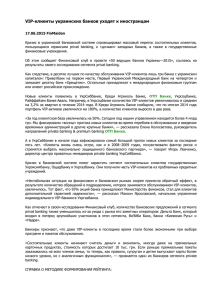

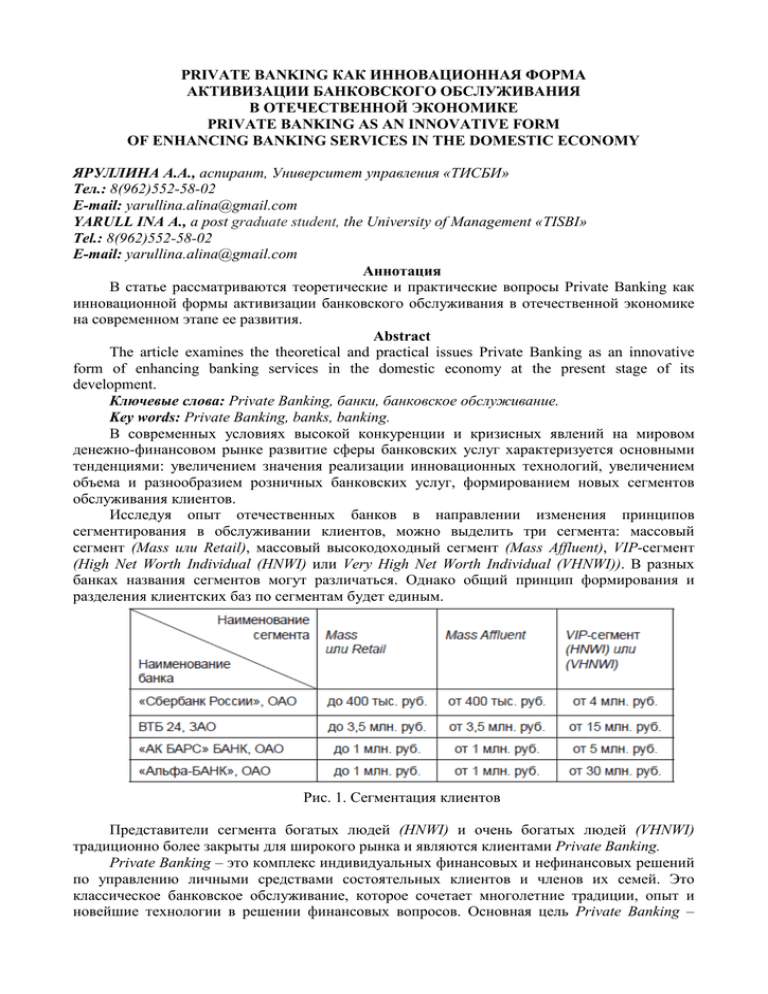

PRIVATE BANKING КАК ИННОВАЦИОННАЯ ФОРМА АКТИВИЗАЦИИ БАНКОВСКОГО ОБСЛУЖИВАНИЯ В ОТЕЧЕСТВЕННОЙ ЭКОНОМИКЕ PRIVATE BANKING AS AN INNOVATIVE FORM OF ENHANCING BANKING SERVICES IN THE DOMESTIC ECONOMY ЯРУЛЛИНА А.А., аспирант, Университет управления «ТИСБИ» Тел.: 8(962)552-58-02 Е-mail: yarullina.alina@gmail.com YARULL INA A., a post graduate student, the University of Management «TISBI» Tel.: 8(962)552-58-02 Е-mail: yarullina.alina@gmail.com Аннотация В статье рассматриваются теоретические и практические вопросы Private Banking как инновационной формы активизации банковского обслуживания в отечественной экономике на современном этапе ее развития. Abstract The article examines the theoretical and practical issues Private Banking as an innovative form of enhancing banking services in the domestic economy at the present stage of its development. Ключевые слова: Private Banking, банки, банковское обслуживание. Key words: Private Banking, banks, banking. В современных условиях высокой конкуренции и кризисных явлений на мировом денежно-финансовом рынке развитие сферы банковских услуг характеризуется основными тенденциями: увеличением значения реализации инновационных технологий, увеличением объема и разнообразием розничных банковских услуг, формированием новых сегментов обслуживания клиентов. Исследуя опыт отечественных банков в направлении изменения принципов сегментирования в обслуживании клиентов, можно выделить три сегмента: массовый сегмент (Mass или Retail), массовый высокодоходный сегмент (Mass Affluent), VIP-сегмент (High Net Worth Individual (HNWI) или Very High Net Worth Individual (VHNWI)). В разных банках названия сегментов могут различаться. Однако общий принцип формирования и разделения клиентских баз по сегментам будет единым. Рис. 1. Сегментация клиентов Представители сегмента богатых людей (HNWI) и очень богатых людей (VHNWI) традиционно более закрыты для широкого рынка и являются клиентами Private Banking. Private Banking – это комплекс индивидуальных финансовых и нефинансовых решений по управлению личными средствами состоятельных клиентов и членов их семей. Это классическое банковское обслуживание, которое сочетает многолетние традиции, опыт и новейшие технологии в решении финансовых вопросов. Основная цель Private Banking – защитить личное состояние от излишнего внимания, сохранить и передать его по наследству, разработать индивидуальные инвестиционные решения и стратегии по приумножению капитала, доверенного банку, а также обеспечить персонифицированный подход в условиях комфорта, удобства и конфиденциальности VIP-клиента и членов его семьи. Отличительной особенностью является специализация Private Banking – принцип формирования финансового портфеля, который состоит из различных банковских, небанковских и, в большей степени, инвестиционных продуктов. Таким образом, банк, предлагая услугу Private Banking, надеется на долгосрочные отношения с клиентом и его готовность размещать средства на длительный срок. Однако следует различать Private Banking и VIP-обслуживание. Во втором случае клиенту будет предложено индивидуальное, более внимательное обслуживание и качественное предоставление классических банковских услуг. При этом Private Banking – это целая стратегия управления активами клиента, их сохранения и приумножения, а также дальнейшего перераспределения. Главное стремление банков, предоставляющих услугу частного банковского обслуживания, достичь понимания клиента и завоевать его доверие. Поэтому каждому клиенту дается право иметь своего персонального менеджера, который является «личным банкиром» и ведет все дела клиента. Персональный менеджер – это помощник и финансовый консультант, который четко следует интересам клиента в выборе продуктов и услуг, предлагаемых банком, обеспечивающий централизованное и эффективное управление финансами в целях сохранения времени клиента и создания комфортных условий обслуживания. Услуга Private Banking включает все классические банковские продукты и услуги, персональное финансовое планирование, паевые инвестиционные фонды, брокерское обслуживание, индивидуальное доверительное управление, финансово-страховые услуги, консалтинговые услуги, консьерж-сервис и LifeStyle-службы, а также дополнительные услуги и привилегии в виде бонусных программ и скидок, предоставляемых партнерами банка. Для VIP-клиентов предоставляют тот же перечень классических банковских продуктов и услуг, который доступен каждому клиенту, с поправкой на индивидуальный тариф или условия по каждому пункту. Любая организация, создавая клиенту особые условия, всегда стремится получить максимальную прибыль. Например, предлагая вклады с повышенной ставкой процента, банк выигрывает дважды. Размер суммы средств, размещаемых на депозитных счетах VIP-клиентами, определен минимальным порогом (в среднем от 5-10 млн. руб.), таким образом, банк рассчитывает на определенный объем средств. Также, как правило, «особые условия» для депозитных счетов возможны при открытии карточного счета, стоимость годового обслуживания которого может исчисляться десятками тысяч рублей, или долгосрочных инвестиционных программ. Персональное финансовое планирование – это комплексный подход в обслуживании клиента, который позволяет выстраивать долгосрочные отношения с клиентом путем решения не только его краткосрочных, но и долгосрочных целей. Услуга персонального финансового планирования нацелена на выстраивание диалога с клиентом по принципу «от целей к решению». Задача персонального финансового планирования показать, как с помощью продуктов в этом банке клиент сможет реализовать свои цели. В отличие от сегодняшнего классического банковского обслуживания услуга персонального финансового планирования позволяет выстраивать отношения с клиентом исходя от целей клиента, а не от банковских продуктов. Обычно клиент благодаря широкой рекламе и низкой финансовой грамотности знаком с узким набором банковских инструментов и, как правило, это кредиты и депозиты. Поэтому, когда консультант в банке задает вопрос: «Чем могу Вам помочь?» или «Что бы Вы хотели?», у клиента есть два варианта ответа в зависимости от того, нужны ли ему деньги или он хочет сберечь уже имеющиеся у него средства: «Хочу депозит» или «Мне нужно оформить кредит». Такой принцип работы свойственен многим банкам. Однако на рынке существует ряд других не менее интересных и потенциально более доходных инструментов, чем депозиты. Персональное финансовое планирование позволяет продемонстрировать клиенту способы достижения его финансовых целей. В результате чего у банка не будет необходимости убеждать клиента в необходимости приобретения тех или иных продуктов. Персональное финансовое планирование позволяет наглядно продемонстрировать, для чего клиенту нужны депозиты, для чего инвестиционные продукты и страховые программы, какую роль в его финансовом портфеле занимают кредиты. Персональное финансовое планирование позволяет помочь клиенту сформировать необходимый для него набор финансовых инструментов, оптимально подходящих для достижения всех его финансовых целей. Наличие персонального финансового плана позволяет клиенту более тщательно оценить свои финансовые возможности и предостеречь себя от непосильных кредитных обязательств. Рис. 2. Пример финансовой диагностики личного плана клиента Услуга персонального финансового планирования нацелена на улучшение взаимоотношений между клиентом и банком, в которых обе стороны находятся во взаимовыгодной позиции. Клиент получает квалифицированную поддержку в вопросе: «Каким наилучшим способом достичь своих целей?», экономя, тем самым, время, нервы и главное – деньги, а банк получает лояльность клиентов и их полную вовлеченность в продукты и услуги банка на многие годы. Среди инвестиционных услуг, предлагаемых банками, различают три основных направления: паевые инвестиционные фонды (ПИФ), индивидуальное доверительное управление (ИДУ) и брокерское обслуживание (БО). ПИФы – это объединенные средства инвесторов (пайщиков), переданные в доверительное управление управляющей компании. Задача банка – привлечь в партнеры управляющую компанию, под управлением которой находится широкий перечень фондов, тогда у клиента будет возможность выбора ПИФа по своему усмотрению с оптимальным для него соотношением риска и доходности. Для инвестиций в ПИФ клиенту не нужно обладать специальными знаниями на рынке ценных бумаг. Управлением фонда будут заниматься специалисты, имеющие за своими плечами многолетний успешный опыт. Вкладывая денежные средства в паевые инвестиционные фонды, клиент становится полноправным участником фондового рынка, однако все операции с ценными бумагами и другими активами фондов будут осуществляться управляющей компанией – партнером банка. При этом клиент имеет возможность регулярно знакомиться с раскрываемой информацией о деятельности фонда в соответствии с требованиями законодательства на сайте компании, а также в печатном издании. Индивидуальное доверительное управление – это один из способов инвестирования, в рамках которого клиент передает свои денежные средства профессиональному управляющему, размещающему их в различные инструменты фондового рынка. В отличие от паевых фондов услуга индивидуального доверительного управления не предполагает законодательных ограничений по составу и структуре активов, объектам инвестирования и инвестиционной стратегии. Профессиональный управляющий учтет все пожелания клиента, текущую ситуацию на фондовом рынке и разработает специально для него индивидуальную инвестиционную стратегию, в которой клиент сам сможет обозначить желаемый уровень доходности и риска. Преимуществом доверительного управления является индивидуальный подход к формированию инвестиционного портфеля каждого клиента. Опытные портфельные управляющие стремятся предоставить высокое качество управления средствами клиентов, которое достигается тщательно выстроенным инвестиционным процессом: аналитическая команда, состоящая из аналитиков по акциям и кредитных аналитиков, проводит тщательный фундаментальный и кредитный анализ ценных бумаг, прежде чем рекомендовать их для включения в инвестиционные портфели. Клиенту регулярно предоставляются подробные отчеты о состоянии индивидуального инвестиционного портфеля на личной встрече с управляющим либо направляются по электронной почте. Брокерское обслуживание — услуга для клиентов, которые предпочитают самостоятельно принимать инвестиционные решения и управлять своими инвестициями в режиме реального времени. Банк при помощи современных технологий предоставляет собственную торговую систему Интернет-трейдинга, которая позволяет самостоятельно совершать сделки на различных торговых площадках и управлять своими средствами путем размещения их в различные виды ценных бумаг (акции, облигации), обращающихся на фондовом рынке, а также производные ценные бумаги срочного рынка (фьючерсы, опционы). Брокерское обслуживание является одним из самых доступных видов инвестирования ввиду отсутствия ограничений по сумме инвестиций. Также для клиентов сегмента Private Banking предлагается аналитическая поддержка для принятия инвестиционных решений. Клиент может самостоятельно выбрать оптимальный инвестиционный продукт для инвестирования, воспользовавшись аналитическими обзорами, которые готовит для него профессиональная команда аналитиков. Аналитический отдел банка либо управляющая компания-партнер осуществляют анализ и прогнозирование ситуации на финансовых рынках, российских и зарубежных, рынках акций и инструментов с фиксированной доходностью, публикует периодические, в том числе ежедневные, еженедельные и ежеквартальные аналитические обзоры состояния финансовых рынков, которые доступны для клиентов. Сравнительно новые услуги для банка – это финансово-страховые. При партнерстве со страховыми компаниями банк предлагает уникальные продукты накопительного и инвестиционного страхования жизни. Программы совмещают в себе накопительную составляющую (инвестирование средств клиента) и страховую (страхование жизни и здоровья клиента). Накопительное страхование жизни – это уникальный инструмент гарантированного накопления средств к определенному сроку, позволяющий обеспечить финансовую стабильность семьи. Накопительное страхование жизни решает долгосрочные цели клиента и является фундаментом личного финансового плана каждого человека. Накопительные программы помогут клиенту: - сберечь свой капитал, обеспечить крупные покупки или заложить основу будущей пенсии; - защитить от финансовой нестабильности вашу семью уже сейчас; - обеспечить финансовую защиту себе и своим близким на случай непредвиденных жизненных ситуаций; - получить страховую защиту, которая с первого дня действия договора во много раз превышает страховой взнос. Инвестиционное страхование жизни — это инновационный продукт, который дает возможность выгодно инвестировать средства без риска потерять вложения. Инвестиционное страхование жизни обладает важными преимуществами: - гарантия 100%-ного возврата вложенных средств при любой ситуации на фондовом рынке; - портфель из разных инструментов, который дает возможность получения повышенного инвестиционного дохода; - возможность выбора инвестиционной стратегии; - продукт обеспечивает умный подход к инвестициям, гибко адаптируясь к ситуации на фондовом рынке. Программы заключаются на основе договора страхования, благодаря которому они обладают уникальными юридическими налоговыми привилегиями. Обе программы позволяют защитить вложенные средства от любых притязаний со стороны третьих лиц, не подлежат аресту, конфискации и разделу ни по одному из имущественных исков. Также особая юридическая форма данных финансовых инструментов позволяет прописать «наследников» в рамках вложенных средств и предусматривает быстрый порядок «наследования». Выплата по окончании программ не облагается налогом, если ставка инвестиционного дохода была равна или ниже ставки рефинансирования ЦБ РФ. Наследование средств по программе не подлежит налогообложению. Кроме того, многие банки предлагают своим клиентам альтернативные варианты инвестирования средств: приобретение недвижимости в России и за рубежом (поиск объекта, полное сопровождение сделки, содействие в оформлении ипотечного кредита за рубежом), приобретение предметов искусства (экспертные рекомендации по выбору предметов искусства и антиквариата для составления коллекций), приобретение винных коллекций (продажа рейтинговых вин, оценка винных коллекций, обучение в Школе Вина, составление этногастрономических маршрутов (Франция, Италия, Испания, Новый Свет)). Консалтинговые услуги включают поддержку в юридических и налоговых вопросах. Клиенты высокого статуса предъявляют особые требования к процессу управления семейным капиталом. Фамильное состояние требует не только грамотной стратегии, но и независимой профессиональной оценки. Задача персонального менеджера – оперативно устроить встречу с экспертами по вопросам юридической защиты, структурирования капитала, налогообложения или планирования приобретений и совершения сделок. Только для клиентов сегмента Private Banking доступны эксклюзивные возможности консьерж-сервиса, действующего круглосуточно в любой точке мира, спектр услуг которого максимально широк и включает в себя: - организацию деловых встреч, переговоров, конференций, презентаций любого уровня сложности; - планирование поездок и путешествий, в том числе бронирование и приобретение билетов, бронирование номеров в отелях коттеджей, вилл на берегу океана, аренду автомобиля, яхты, самолета; - предоставление информации о необходимых документах для оформления виз и загранпаспортов (организация подачи документов в визовый центр либо посольство); - организацию досуга клиента и членов его семьи (например, бронирование столиков в лучших заведениях мира, приобретение билетов на культурные мероприятия различного уровня, в том числе закрытые: доступ в частные клубы, премьеры показов, показы мод, VIP вечеринки и др.); - заказ доставки продуктов питания, цветочных композиций, подарков и элитных аксессуаров; - помощь по дому: организация визита слесаря, электрика, плотника и т.д.; - оказание медицинской и юридической поддержки. Для состоятельного клиента самым дорогостоящим является его время. Услуга Private Banking решает сложную задачу по экономии дорогостоящего ресурса VIP-персон – предлагает решение большого спектра задач в одном месте. При этом для своих клиентов банк заранее учитывает несколько критериев требовательных клиентов: предлагает наиболее выгодные решения, получает и проверяет рекомендации, неукоснительно следует интересам клиента и их защите, а также стремится предвидеть все его пожелания. Именно поэтому Private Banking пользуется популярностью у взыскательных клиентов, располагающих солидным капиталом. Литература: 1. Private Banking по-русски?!: Сборник / Колл. авторов / Под ред. А.И. Гусева А.И. // М.: КНОРУС, 2013. – С. 304. 2. Лаврушин О.И. Управление деятельностью коммерческого банка (банковский менеджмент). – М.: Юрист, 2007. – С. 159. 3. О проекте // Private Banking – исследование услуг. Рейтинг банков [Электронный ресурс]. – Режим доступа: http://private-banking-report.ru/ 4. Савенок В.С. Ваши деньги должны работать. Руководство по разумному инвестированию личного капитала // Манн, Иванов и Фербер, 2010. – С. 224. 5. Что такое privatebanking в России // RB.ru – Бизнес информация и Деловое сообщество [Электронный ресурс]. – Режим доступа: http:// www.rb.ru/inform/80537.html References: 1. Private Banking in Russian?!: Compilation / group of authors, edited by Gusev A. // M.: KNORUS, 2013. – P. 304. 2. Lavrushin O. Management of a commercial bank (Bank Management). – M.: Lawyer, 2007. – P. 159. 3. About the project // Private Banking – research services. Rating banks [Electronic resource]. – Access mode: http://private-banking-report.ru/ 4. Savyonok V. Your money should work. Guidelines for reasonable personal investment capital // Mann, Ivanov and Ferber, 2010. – P. 224. 5. What is private banking in Russia // RB.ru – Business information and business community [Electronic resource]. – Access mode: http://www. rb.ru/inform/80537.html