УПРАВЛЕНИЕ ФИНАНСАМИ ИНДУСТРИАЛЬНЫХ ХОЛДИНГОВ

реклама

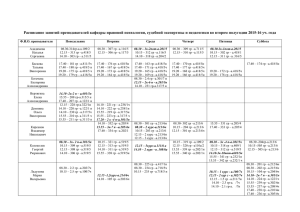

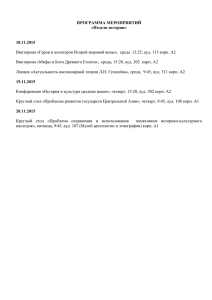

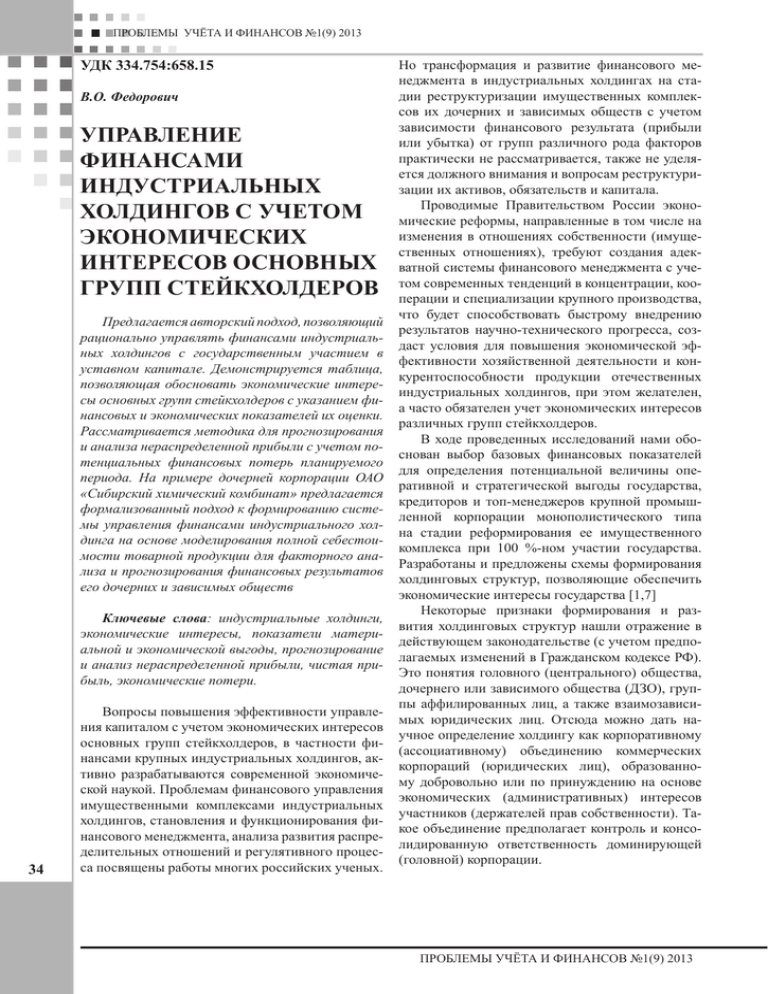

ПРОБЛЕМЫ УЧЁТА И ФИНАНСОВ №1(9) 2013 УДК 334.754:658.15 В.О. Федорович УПРАВЛЕНИЕ ФИНАНСАМИ ИНДУСТРИАЛЬНЫХ ХОЛДИНГОВ С УЧЕТОМ ЭКОНОМИЧЕСКИХ ИНТЕРЕСОВ ОСНОВНЫХ ГРУПП СТЕЙКХОЛДЕРОВ Предлагается авторский подход, позволяющий рационально управлять финансами индустриальных холдингов с государственным участием в уставном капитале. Демонстрируется таблица, позволяющая обосновать экономические интересы основных групп стейкхолдеров с указанием финансовых и экономических показателей их оценки. Рассматривается методика для прогнозирования и анализа нераспределенной прибыли с учетом потенциальных финансовых потерь планируемого периода. На примере дочерней корпорации ОАО «Сибирский химический комбинат» предлагается формализованный подход к формированию системы управления финансами индустриального холдинга на основе моделирования полной себестоимости товарной продукции для факторного анализа и прогнозирования финансовых результатов его дочерних и зависимых обществ Ключевые слова: индустриальные холдинги, экономические интересы, показатели материальной и экономической выгоды, прогнозирование и анализ нераспределенной прибыли, чистая прибыль, экономические потери. 34 Вопросы повышения эффективности управления капиталом с учетом экономических интересов основных групп стейкхолдеров, в частности финансами крупных индустриальных холдингов, активно разрабатываются современной экономической наукой. Проблемам финансового управления имущественными комплексами индустриальных холдингов, становления и функционирования финансового менеджмента, анализа развития распределительных отношений и регулятивного процесса посвящены работы многих российских ученых. Но трансформация и развитие финансового менеджмента в индустриальных холдингах на стадии реструктуризации имущественных комплексов их дочерних и зависимых обществ с учетом зависимости финансового результата (прибыли или убытка) от групп различного рода факторов практически не рассматривается, также не уделяется должного внимания и вопросам реструктуризации их активов, обязательств и капитала. Проводимые Правительством России экономические реформы, направленные в том числе на изменения в отношениях собственности (имущественных отношениях), требуют создания адекватной системы финансового менеджмента с учетом современных тенденций в концентрации, кооперации и специализации крупного производства, что будет способствовать быстрому внедрению результатов научно-технического прогресса, создаст условия для повышения экономической эффективности хозяйственной деятельности и конкурентоспособности продукции отечественных индустриальных холдингов, при этом желателен, а часто обязателен учет экономических интересов различных групп стейкхолдеров. В ходе проведенных исследований нами обоснован выбор базовых финансовых показателей для определения потенциальной величины оперативной и стратегической выгоды государства, кредиторов и топ-менеджеров крупной промышленной корпорации монополистического типа на стадии реформирования ее имущественного комплекса при 100 %-ном участии государства. Разработаны и предложены схемы формирования холдинговых структур, позволяющие обеспечить экономические интересы государства [1,7] Некоторые признаки формирования и развития холдинговых структур нашли отражение в действующем законодательстве (с учетом предполагаемых изменений в Гражданском кодексе РФ). Это понятия головного (центрального) общества, дочернего или зависимого общества (ДЗО), группы аффилированных лиц, а также взаимозависимых юридических лиц. Отсюда можно дать научное определение холдингу как корпоративному (ассоциативному) объединению коммерческих корпораций (юридических лиц), образованному добровольно или по принуждению на основе экономических (административных) интересов участников (держателей прав собственности). Такое объединение предполагает контроль и консолидированную ответственность доминирующей (головной) корпорации. ПРОБЛЕМЫ УЧЁТА И ФИНАНСОВ №1(9) 2013 управление финансами индустриальных холдингов с учетом экономических интересов основных стейкхолдеров Для разработки методических основ, обеспечивающих соблюдение экономических интересов государства при реструктуризации имущественных комплексов государственных индустриальных корпораций с определением уровня ответственности и обоснованием количественных и качественных финансовых показателей, измеряющих потенциальную величину оперативной и стратегической экономической выгоды, предлагается использовать базовые концепции управления рыночной стоимостью корпорации – холдинга. Экономические взаимоотношения государствасобственника, кредиторов и топ-менеджеров, будучи частью аутсайдерской модели участников, предусматривают взаимодействие с институциональным окружением и возможность учета экономических интересов кредиторов, персонала корпорации и государственных учреждений (власти). Интегрируя экономические интересы указанных групп стейкхолдеров, данная концепция позволяет адекватно оценивать усилия производственного менеджмента и обеспечить реальные целевые ориентиры для высших менеджеров дочерних и зависимых обществ индустриального холдинга. Комплексным интегральным показателем при этом выбран показатель экономической добавленной стоимости EVA (табл. 1). Таблица 1 Показатели экономической оценки результативности хозяйственной деятельности корпорации для различных групп стейкхолдеров (заинтересованных лиц) * Государство (собственник) Доходность собственного капитала Сумма прибыли в расчете на одну акцию Соотношение величин дивидендов и активов Соотношение капитализации и балансовой стоимости корпорации Динамика уровня капитализации Кредиторы Показатели абсолютной ликвидности Экономическая характеристика денежных потоков Ликвидационная стоимость корпорации Сила финансового рычага (финансовый леверидж) Доля (структура) долговых обязательств относительно капитализации Финансовая устойчивость Рентабельность активов и общая сумма консолидированной прибыли Степень покрытия процентных выплат Налоговая нагрузка на собственность Скорость приращения акционерно- Стабильность платежеспособности го капитала EVA (economic value added) – экономическая добавленная стоимость По: [2]. Экономическая добавленная стоимость как комплексный результирующий показатель представляет собой балансовую стоимость, увеличенную на текущую стоимость будущих EVA. Данный показатель в системе управления имущественным комплексом корпорации находит применение при составлении капитального бюджета, оценке эффективности деятельности структурных единиц (производственных подразделений) или корпорации в целом: EVA = Пч – (Кфун • η), где Пч – чистая операционная прибыль, ден. ед.; Кфун – функционирующий капитал, ден. ед.; η – стоимость капитала, отн. ед. (%). Топ-менеджеры Рентабельность продукции и продаж Маржинальный доход Оборачиваемость активов Уровень операционного рычага (операционный леверидж) Структура дебиторской и кредиторской задолженности, их соотношение Зарплатоотдача и зарплатоемкость продукции, эффективность использования персонала Эффективность инвестиционных проектов (сроки окупаемости) Эффективность производственно-хозяйст­ венной и финансовой деятельности * Предложенная в [7, 10] методика финансового планирования и управления финансовыми результатами корпорации как базовой функции ее финансового менеджмента с учетом влияния организационных и финансово-экономических факторов на величину нераспределенной (чистой) прибыли позволяет учитывать наиболее значимые финансовые последствия реформирования имущественного комплекса корпорации, а также предоставляет возможность с учетом изменений базовых параметров финансовой среды (налоговой нагрузки, амортизационной политики, учетной политики и т.д.) формировать планово-расчетные (внутренние цены) или производственную себестоимость товарной продукции, причем с наличием обратной связи, 35 N Федорович В. О. 36 полн упр M 1 ЗП C (1 P1корп Сiпо C корп Сср (1корп ЕСН) ) МЗ j корп i = 1 V Пр j =1 1 А корп ср ) (1 MД прод корп Фо (объем продаж) без V корп – чистая выручка 1 1 i полн ЗП полн Ci корп Сср (1 ЕСН) корп МЗ V Пр корп косвенных налогов (НДС, акциз), тыс. руб.; j =1 упр 1 доля расходов по управлению трансакцио Pкорп –– доля управлению(включая (включая корп А ср ) (1 Д про корп N трансакционные издержки) ДЗО, отн. ед.;Фоi полн i характеризующей влияние прогнозной оценки C развития корпорации на производственную себестоимость (внутреннюю планово-расчетную цену) товарной продукции. упр i = (1,по… i – количество юридических лиц (ДЗО)Cполн корпорации корп (1 Pкорп ) Сi Конвергенция экономических интересов i –корпколичество юридических лиц(усредненная (ДЗО) кор- внутрикор – производительность труда Пр i =1 ЗПупр – доля расходов по управлению (включая трансакци участников, интегрирующих бизнес путем фор- порации i = (1, …, N); (персональная) заработная плата, тыс корп СPср – среднегодовая корп мирования и развития крупных промышленных – производительность труда (усредненiПр – количество юридических корпорации лиц 1 (ДЗО) 1 iM= (1, ЗП Ciполн корп Сср (1 ЕСН) корп МЗ j корп корпораций (групп), требует системного инфор- наяПр внутрикорпоративная), тыс. руб./чел.; – производительность труда (усредненная V внутрико j =1 Пр ЗП мационного обеспечения управления в виде ком– среднегодовая (персональная) заработСср – (персональная) заработная плата, ты 1 корп А ср ) (1 Д про плексной статистической и финансовой (бух- ная плата, тыс. руб.; Фоi корп галтерской) информации. Совершенствование ЕСН – отчисления на социальные нужды, упр информационного обеспечения связано с повы- отн.Pкорп ед.;– доля расходов по управлению (включая трансакцио корп ФО (по среднегодовой стоимости ОПФ) шением эффективности использования статиМЗ –– фондоотдача количество материальных затрат по j i – iколичество юридических лиц (ДЗО) корпорации i = (1, корп продукции i-й ДЗО, нат. ед. изм.; стической и бухгалтерской информации, которая j-муПр виду – производительность труда (усредненная внутрико ЗП – количество топлива и энергии, израсдолжна основываться на единой теоретической ТЭ С ср j – среднегодовая (персональная) заработная плата, ты ФОiкорп – фондоотдача (по среднегодовой ОПФ) и методологической базе. Без этого невозможно ходованных на технологические нужды постоимости j-му эффективно управлять ДЗО как целостной ор- виду продукции i-й ДЗО, нат. ед. изм.; ганизационной системой. В такой системе поЦМЗi; ЦТЭi – стоимость (в зависимости от меказатели, характеризующие уровень развития тода учета: фифо, лифо, средняя (нормативная)) ее объектов, взаимосвязаны (иногда взаимоза- материальных и топливно-энергетических ревисимы функционально), поскольку при форма- сурсов, руб./нат. ед. изм.; лизации они трансформируются в конкретные (по среднегодовой среднегодовой стоимости стоиФОiкорп – фондоотдача (по ОПФ) экономико-математические модели. Для поясне- мости ОПФ) i-й ДЗО, руб./руб.; ния сказанного рассмотрим показатель полной Ai – среднегодовая сумма амортизации (в засебестоимости реализованной продукции ДЗО. висимости от метода, принятого в финансовой Конечная продукция ДЗО является результа- отчетности) i-й ДЗО, тыс. руб.; том выполнения целого комплекса работ и услуг Дпрод – доля валовой продукции, потребляепромышленного и иного характера, а ее объем мой внутри i-й ДЗО (собственное потребление не может сводиться к сумме объемов продукции в оценке по производственной себестоимости), (работ и услуг) всех ДЗО группы и их обособлен- отн. ед.; ных структурных подразделений (аффилированДуслуг – доля услуг производственного харакных лиц и филиалов). Фактически себестоимость тера для собственных структурных подразделепредставляет собой системный объект, то есть ний i‑й ДЗО (собственное потребление в оценке объект с системой взаимосвязанных элементов. по производственной себестоимости), отн. ед. Стало быть, модель полной себестоимости, кроПредложенная модель позволяет учесть хаме традиционной характеристики уровня затрат рактер экономических отношений, определяеразнообразных видов ресурсов, используемых мый внутрикорпоративной структурой основпри изготовлении продукции (работ, услуг), от- ных, вспомогательных и обслуживающих проражает экономические (ценовые или затратные) изводств ДЗО. Это несколько усложняет струкотношения между ДЗО и их структурными под- туру модели из-за ее релевантности структуре разделениями (отдельными производствами и имущественного комплекса группы, но любые конкретными видами работ). упрощения могут снизить адекватность и стеВ ходе исследования ДЗО как вертикально пень объективности отражения экономического интегрированных бизнес-структур была получе- состояния системы [3, 4, 8]. полн на типовая зависимость Cполн Необходимо иметь в виду, что в текущих корп , характеризующая Cполн корп C структуру имитационной модели полной (внуусловиях математическая модель показателя корп N трикорпоративной) себестоимости: полной себестоимости имеет несколько иную N упр Cполн (1 Pкорп ) Сiполн V корп , упр Cполн (1 Pкорп ) NСiполн V корп , , корп корп i =1 структуру, поскольку учитывает удельные пополн упр полн корп 1 С Cкорп (1 Pкорп ) i= V , i i =1 где казатели материало-, энерго- и топливоемкости 1 1 1 1 1 C С1 (1 ЕСН) МЗ Ц ТЭ Ц C С (1 ЕСН) МЗ Пр Ц ТЭ Ц V V Пр1 V 1 V 1 C С (1 ЕСН) МЗ Ц 1 ТЭ Ц V V Пр 1 полн i полн i корп корп ЗП ср Mполн i M корп ЗП ср j =1 корп Фоi1корп Фоi корп j =1 корп МЗ j j j МЗ j ЗП ср корп А корп ср j =1 корп А корп ср ) (1 Д прод ) (1 Д услуг ), M M ) (1 Д прод ) (1 Д услуг ), M j =1 j Фоi корп ТЭ j j корп j =1 M j МЗ j корп j =1 j ТЭ j ТЭ корп j А ср ) (1 Д прод ) (1 Д услуг ), упр – доля расходов по управлению (включая трансакционные издержки) ДЗО, отн. ед.; Pкорп – доля расходов по управлению (включая трансакционные издержки) ДЗО, отн. ед.; i – количество юридических лицN); (ДЗО) корпорации (1, …, доля расходов по управлению (включая трансакционные издержки) ДЗО,i = отн. ед.;N); личество юридических лиц (ДЗО) корпорации i = (1, …, – производительность труда (усредненная внутрикорпоративная), тыс. руб./чел.; Пркорп(усредненная – производительность труда внутрикорпоративная), тыс. руб./чел.; ичество юридических лиц ЗП(ДЗО) корпорации i = (1, …, N); Сср – среднегодовая (персональная) плата, тыс. руб.; ПРОБЛЕМЫ УЧЁТА И ФИНАНСОВ №1(9) 2013 среднегодовая (персональная) заработная плата, тыс. руб.; заработная производительность труда (усредненная внутрикорпоративная), тыс. руб./чел.; реднегодовая (персональная) заработная плата, тыс. руб.; управление финансами индустриальных холдингов с учетом экономических интересов основных стейкхолдеров продукции, среднюю цену материалов, топлива и энергии, долю продукции и услуг, потребляемых на собственные нужды организациямиучастницами. Модель строится на принципах декомпозиции релевантных экономических показателей, оказывающих влияние на эффективность работы структурных подразделений организаций-участниц. Имущественные комплексы ДЗО и головной корпорации в качестве субъектов управления можно описать с использованием таких финансовых категорий, как полная себестоимость, валовая прибыль, среднегодовая стоимость основных производственных фондов, среднегодовая стоимость нематериальных активов, валовой доход, фонд оплаты труда, величина финансовых потоков. Важнейшим объектом управления являются также внутрикорпоративные финансовые потоки между ДЗО и головной корпорацией. Структурные подразделения в силу специфики их продукции (работ, услуг) и места конкретного подразделения в структурнотехнологической иерархии организации (ДЗО) действуют в разных технико-технологических и организационных условиях. На практике это приводит к значительному уровневому разбросу рассчитанных показателей себестоимости в ДЗО вертикально интегрированных бизнес-структур. Так, для двух сопоставимых по характеру деятельности производственных структурных подразделений (основные производства) факторы себестоимости в рассматриваемом примере могли различаться в 0,6–2,5 раза, во вспомогательных и обслуживающих – в 0,5–1,2 раза. Очевидно, что в таких организационно-экономических условиях рассматривать совокупность промышленных производств (например, в ОАО «СХК») как однородную неприемлемо. При оценке любой информационной модели полной себестоимости товарной продукции следует учитывать, что показатели производства представляют собой совокупность показателей подразделений линейного уровня, действующих в разных условиях, что неизбежно приводит к значительным отличиям уровней их показателей [3, 4, 7, 10]. Гораздо больше возможностей у содержательного синтеза, когда факторы распределяются по группам конкретных явлений. В частности, для ОАО «СХК», относя фактор себестоимость к конкретным явлениям (табл. 2), получим, что рост себестоимости на 46,87 коп./руб. обусловлен факторами использования труда и его оплаты; на 21,19 коп./руб. – факторами использования материальных и топливно-энергетических ресурсов и их стоимости; на 5,73 коп./руб. – факторами использования основных средств и движения стоимости; на 10,83 коп./руб. – факторами, определяющими прочие затраты предприятия на услуги, не связанные с сущностью технологических процессов [5, 9, 11]. Цифрами обозначены производственные единицы и структурные подразделения ОАО «СХК»: 1 – реакторный завод (РЗ); 2 – радиохимический завод (ЗХЗ); 3 – сублиматный завод (СЗ); 4 – химико-металлургический завод; 5 – завод разделения изотопов (ЗРИ); 6 – теплоэлектроцентраль; 7 – управления автотранспорта и железнодорожный центр; 8 – управление информационных технологий и связи, приборное производство, цех по эксплуатации и ремонту электрических сетей и энергетического оборудования, цех хозяйственного оборудования, цех хозяйственного обслуживания; 9 – лаборатории: металловедения, геотехнологического мониторинга, радиоционная, промышленно-санитарная, психофизиологического обеспечения; 10 – отдел главного конструктура, центральная заводская лаборатория (ЦЗЛ); 11 – управления: материально-технического обеспечения (МТО), капитального строительства (КС), общественного питания и прочие структурные подразделения, включая заводоуправление ОАО СХК; 12 – итоговое значение отклонения себестоимости по указанному фактору. 37 38 9 10 11 ТЭ j 12 Таблица 2 ПРОБЛЕМЫ УЧЁТА И ФИНАНСОВ №1(9) 2013 ФОiкорп – фондоотдача (по среднегодовой стоимости ОПФ) i-й ДЗО, руб./руб.; непроизводительных затрат; Ме – материалоемкость товарной продукции; Умз – удельный вес материальных затрат; Цмз – средняя цена материальных затрат; Утопл – удельный вес топлива; Цтопл – средняя цена топлива; ФО – фондоотдача основных производственных фондов; – доля прочих затрат Аi – амортизационные отчисления; Мепр – материалоемкость по прочим затратам; Зпр – затраты производства; Зпроч i структурных подразделений; Зпроч – доля прочих затрат корпорации. j i – количество юридических лиц (ДЗО) корпорации i = (1, …, N); корп (усредненная руб./чел.;−0,2176 −0,2574 −0,9114 Пр Пр – производительность −2,0266 труда −0,3934 −1,926 внутрикорпоративная), −1,165 −0,6068 тыс. −0,5226 −0,304 −0,2766 −8,6072 ЗП Сср – среднегодовая3,94588 (персональная) заработная плата,5,1894 тыс. руб.;1,36048 0,94816 30,5052 2,16416 −0,094 0,80976 1,78258 0,20138 0,05352 46,8666 Kнз −0,7674 −0,3982 −0,9098 −0,186 −0,2742 −0,0844 −0,0252 −0,0458 −0,0334 −0,0668 −0,0210 −2,812 Ме 4,62194 2,71202 5,98046 1,4252 2,0715 0,74598 0,37912 0,18546 1,11832 0,4722 1,48152 21,1938 −0,9894 −0,0684 −0,0956 −0,0816 −0,0492 −0,0306 −0,0078 −0,0306 −0,0234 −0,0134 −0,0058 −1,3958 Умз 6,15966 0,15944 0,46126 0,1427 0,13902 0,07372полн0,0395 0,14238 0,309 0,02176 0,02050 7,39084 Цмз Cкорп0,0003 0,29068 −0,0172 0,00996 −0,023 0,0082 −0,0046 −0,0014 −0,0266 −0,005 −0,0006 0,23074 Утопл 4,79978 0,05368 0,14106 0,08934 0,12976 0,11338 0,00154 0,08232 0,14544 0,0372 0,20174 5,79522 Цтопл N ФОiкорп – фондоотдача (по среднегодовой i-й ДЗО, руб./руб.;−0,0354 −0,0304 полн ФО −0,6582 0,15976 стоимости 0,23936 ОПФ) −0,9018 0,26932 −0,0512 упр−0,026 −0,1372 −0,0032 −1,175 (1 Pкорп ) Сiполн V корп , 0,87732 0,12146 1,90682 1,2583 0,76462 0,35948 0,03194 Cкорп 0,11466 0,2542 −0,0008 0,03796 5,72594 Аi i =1 3,33142 0,93782 0,59206 1,17714 2,19066 0,65938 0,97064 0,4046 0,54626 0,01604 0,00372 10,82972 Мепр 1,09044 4,57414 −3,3404 0,56078 0,88414 0,3399 −0,1706 0,10954 0,56498 0,26322 0,57812 5,45324 Зпроч i M M 1 1 1 ЗП Ciполн 0,87726 ЕСН) корп МЗ j Ц МЗ 0,48444 корп ТЭ2,06994 20,6756 8,7892 33,5646 7,48546 6,88758 3,77862 1,46158 3,42192 89,496 Зпр j Ц корп Сср (1 V V j =1 j =1 Пр 0,6943 −0,6472 −2,2524 0,2791 −1,1384 0,31902 0,06044 0,1549 0,60722 −0,086 −0,3364 −2,3452 Зпроч 1 1,61648 А корп ) (1 Д прод ) (1 0,39852 Д услуг ), ср 4,022914 Структурные 21,3698 8,14208 31,3122 7,76456 5,74926 4,09764 0,9377 1,73354 87,1508 корп Фоi подразделения 1,29666 Зин.проект , коп./руб. товарной продукции упр – доля расходов по управлению (включая трансакционные издержки) ДЗО, отн. ед.; Pкорп 0,12978 Знауч.учр , коп./руб. товарной продукции i – количество юридических лиц (ДЗО) корпорации i = (1, …, N); 88,5772 Полная себестоимость товарной продукции, коп./руб. товарной продукции Пркорп – производительность труда (усредненная внутрикорпоративная), тыс. руб./чел.; ЗП среднегодовая (персональная) заработная Примечание. Пр – средняя производительность труда; Сср –– средний уровень оплаты труда с учетомплата, ЕСН;тыс. Kнзруб.; – коэффициент 8 товарной продукции корпорации упр – доля расходов1 по управлению (включая трансакционные издержки) ДЗО, отн. ед.; Pкорп 2 3 4 5 6 7 Факторы i =1 N упр полн Cполн V корп , корп (1 Pкорп ) Сi M M 1 1 1 ЗП Ciполн корп Сср (1 ЕСН) корп МЗ j Ц МЗ j корп ТЭ j Ц ТЭ j V V Пр j =1 j =1 Влияние факторов на полную себестоимость 1 корп А ср ) (1 Д прод ) (1 Д услуг ), Структурные подразделения ОАО «СХК» Фоi корп Cполн корп Федорович В. О. управление финансами индустриальных холдингов с учетом экономических интересов основных стейкхолдеров Данная методика может использоваться в качестве инструмента, обеспечивающего потенциальную возможность управления чистой прибылью корпорации на стадии ее формирования. Методика позволяет дать количественную оценку вероятностного ущерба корпорации и ее обособленных структурных подразделений в оперативном (отчетном) периоде из-за нарушения условий хозяйственных договоров, а также в результате убытков, возникших под воздействием внутренних факторов. Систематизация ряда показателей (снижение объемов производства или реализации продукции, простои и форсирование производства, изменение структуры реализованной продукции и т.д.), использование которых позволяет дать экономическую оценку ожидаемого ущерба или выгоды (дополнительной валовой прибыли), способствует наиболее полному учету вклада структурных подразделений в валовую прибыль корпорации при управлении ее финансовыми результатами. Понятие прибыли и по сути и по алгоритму расчета многовариантно, что особенно проявляется при трансформации отчетности, составленной по российским стандартам, в форматы отчетности по МСФО или ОПБУ США. Алгоритм формирования показателей прибыли в российской системе бухгалтерского учета (в соответствии с ПБУ и Налоговым кодексом) приведен на рис. 1. Показатель прибыли до налогообложения (на схеме формально представлен суммой прибыли от продаж и прочих доходов) формируется с учетом требований налогового законодательства, которые в части признания расходов и доходов во многом не совпадают с бухгалтерскими нормативами. Если для собственников и государства первоочередное значение имеет оценка сложившегося финансового положения на основе бухгалтерской и Доходы по обычным видам деятельности Выручка (нетто) от продажи продукции (товаров, работ, услуг) Валовая прибыль от продажи продукции (товаров, работ, услуг) Прибыль от продажи налоговой отчетности, где все объекты отражены по стоимости приобретения (в исторической оценке), то для топ-менеджеров корпораций, потенциальных инвесторов и кредиторов значительный интерес представляют перспективы развития корпорации, ее привлекательность как объекта инвестирования, что находит свое отражение в рыночных ценах акций ОАО. Не случайно рыночная капитализация корпорации как интегральный показатель является одним из ключевых в большинстве рейтингов ведущих корпораций мира [4, 6, 10]. Для управления чистой прибылью с учетом схемы взаимоотношений систематизированы нарушения условий заключаемых договоров как со стороны корпорации, так и со стороны ее хозяйственных партнеров. Систематизация осуществлена на основе действующего Гражданского кодекса РФ (части 1 и 2). По каждому из отмеченных возможных нарушений договорных условий выделены негативные последствия, которые могут возникать в производственно-хозяйственной деятельности анализируемой промышленной корпорации: простои, потери в объеме выполненных и реализованных работ, брак и т.п. В целях корректировки объема чистой прибыли на стадии ее формирования предлагается методика экономической оценки ущерба. Основой для определения размера ущерба при нарушении договорных обязательств послужила «Временная методика определения размера ущерба (убытков), причиненного нарушениями хозяйственных договоров» [7, 9]. В ходе применения данной методики следует учитывать, что: – ущерб оценивается только в зависимости от последствий нарушения, так как одно и то же нарушение может приводить к разным событиям (недопоставка материалов, уменьшение объемов Себестоимость реализованной продукции (товаров, работ, услуг) Коммерческие расходы Управленческие расходы Прочие доходы, в том числе от участия в других организациях Прибыль до налогообложения (определяется в соответствии с налоговым законодательством) Прочие расходы, в том числе по финансированию Текущий налог на прибыль Прочие обязательные платежи Чистая прибыль (нераспределенная прибыль отчетного периода) Рис. 1. Формирование показателей прибыли при прогнозировании финансовых результатов 39 Федорович В. О. работ, снижение качества продукции, приобретение других материалов и смена поставщика и т.п.). Отсюда – различные виды ущерба: снижается прибыль, растут условно-постоянные расходы, возможны убытки из-за штрафных санкций, снижения отпускных цен на работы, появляются затраты на ремонт, повышаются цены на материалы, растут транспортные расходы, расходы на оплату труда и т.д.; – если одним контрагентом нанесен ущерб нескольких видов, то по каждому из них ущерб определяется отдельно и результаты суммируются; – исключается двойной счет. Одно и то же последствие может происходить от разных нарушений, поэтому ущерб от него оценивается только один раз; – количественную оценку ущерба от последствий производят либо по условиям договора, либо по предлагаемой методике. В отдельных договорах может устанавливаться конкретный порядок определения ущерба в виде пени или штрафа. Если это не предусмотрено, то ущерб рассчитывается по временной методике; – для фиксации случаев нарушений договорных условий в организации должен быть налажен учет в рамках претензионной работы; – необходимо своевременно установить факт нарушения и взыскать ущерб с виновника. Сроки претензионной работы установлены законодательно. Инфляция приводит к росту убытков. Были разработаны положения и рекомендации с пакетом рабочей документации для финансового менеджмента корпорации с учетом ее отраслевой специфики, позволяющие рационально осуществлять текущее (оперативное) и стратегическое (перспективное) финансовое планирование, включая кредитное и налоговое. Планирование предоставляет финансовым топ-менеджерам реальные возможности для анализа выполнения финансовых планов и их корректировки, создает правовую, организационную и методическую базу для постоянного совершенствования финансового управления в рамках пошагового реформирования крупных корпораций. Моделирование чистой нераспределенной прибыли с учетом изменений параметров финансовой среды в целях управления выражается формулой I 1 ДСуд 1 1 Нп 1 Н дс П чист Ц0 , 1 , 40 ∆ – удорожание продукции при внутренних продажах, отн. ед. ДСi = ФОТi · (1 + ЕСН) + Фср.гi · (Ни + НА) + НАi · (Ни + НА) + Прi. Предлагается учитывать основные прямые и косвенные налоги, формирующие доходную часть бюджетов всех уровней: налог на добавленную стоимость (Ндс), налог на прибыль (Нп), налог на имущество (Ни) и норматив отчислений на социальные нужды (ЕСН), норматив амортизационных отчислений (НА), фонд оплаты труда i-й ДЗО (ФОТi), прочие затраты i-й ДЗО (Прi). Выявленная зависимость открывает возможности для оптимизации текущих налоговых выплат и максимизации нераспределенной прибыли. Практическое использование предложенной математической модели позволяет исследовать поведение сложных экономических систем в динамично изменяющихся внешних условиях в ситуации их организационного реформирования (слияние, присоединение, разделение, выделение и пр.). Литература 1. Федорович В.О. Состав и структура организационно-экономического механизма управления собственностью крупных промышленных корпоративных образований // Сибирская финансовая школа. – 2006. – № 2. – С. 45–54. 2. Федорович В.О., Федорович Т.В. Структурные преобразования в производственном комплексе России // Сибирская финансовая школа. – 2005. – № 3. – С. 73–78. 3. Федорович В.О., Конципко Н.В. Исследование механизма формирования и распределения стратегических финансовых накоплений корпорации // Вестник Томского государственного университета. Экономика. – 2012. – № 1. – С. 135–144. 4. Федорович В.О., Кунгуров Ю.А., Федорович Т.В. Капитализация крупнейших корпораций: экономическая оценка структурных преобразований в национальной экономике России // Финансы и кредит. – 2008. – № 18. – С. 32–38. 5. Федорович Т.В., Кунгуров Ю.А., Федорович В.О. Реструктуризация госсектора: формирование ядерного энергопромышленного холдинга // ЭКО. – 2008. – № 7. – С. 16–29. 6. Федорович В.О. Крупные корпоративные образования: концентрация факторов производства и экономический рост // Сибирская финансовая школа. – 2005. – № 1. – С. 87–96. где ДСуд – удельная чистая добавленная стоимость (отдача по чистой добавленной стоимости) в расчете на стоимостную единицу конечной то· (1 + ЕСН) + группы, Фср.гi · (Нотн. ед.; ДСварной i = ФОТi продукции и + НА) + НАi · (Ни + НА) + Прi. ПРОБЛЕМЫ УЧЁТА И ФИНАНСОВ №1(9) 2013 управление финансами индустриальных холдингов с учетом экономических интересов основных стейкхолдеров 7. Кунгуров Ю.А., Федорович В.О. Финансовый менеджмент в условиях реформирования крупных производственных комплексов. – Новосибирск: САФБД, 2009. – 198 с. 8. Федорович Т.В., Федорович В.О. Выделение финансовой и инвестиционной составляющих эффекта синергии и их роль в повышении системной эффективности бизнеса // Экономический анализ: теория и практика. – 2008. – №21. – С. 24–33. 9. Федорович В.О., Федорович Т.В. Информационные модели управленческого анализа в крупных корпорациях (группах) // Сибирская финансовая школа. – 2005. – № 3. – С. 18–27. 10. Федорович В.О., Конципко Н.В. Финансовый механизм формирования стратегических финансовых накоплений в крупных индустриальных корпорациях // Вестник НГУЭУ. – 2012. – № 3. – С. 83–93. 11. Федорович В.О. Критерий эффективности рациональной структуры капитала корпорации // Проблемы учета и финансов. – 2012. – №2. – С. 17–25. 41