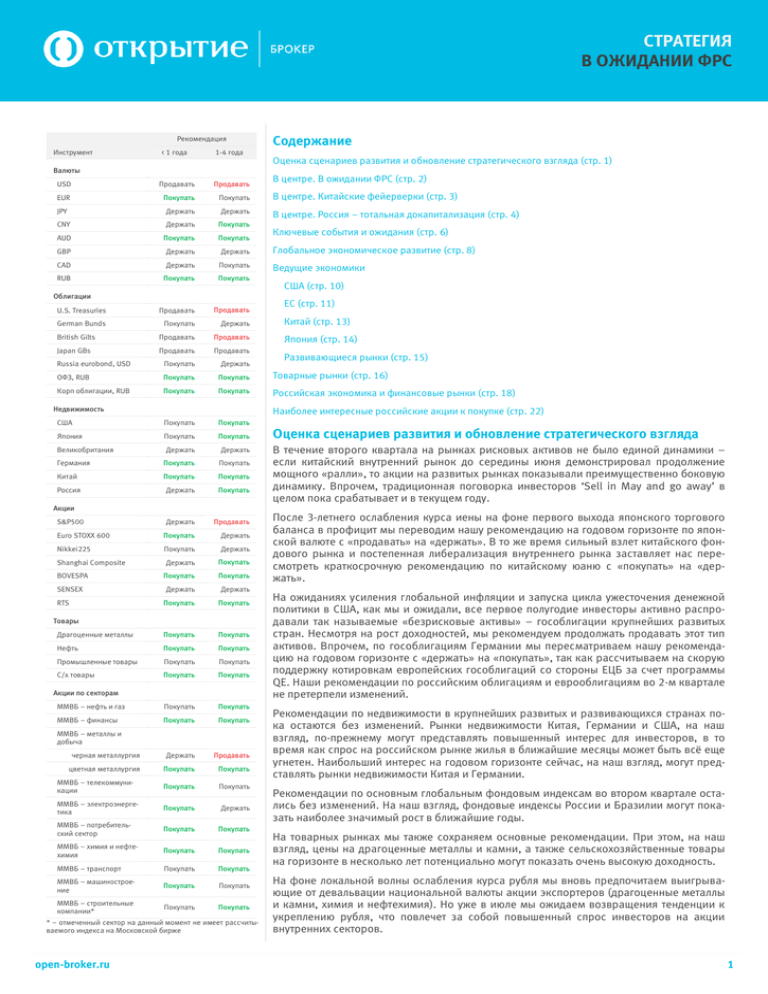

стратегия в ожидании фрс

реклама