Еженедельный обзор рынков 9 ноября 2015г.

реклама

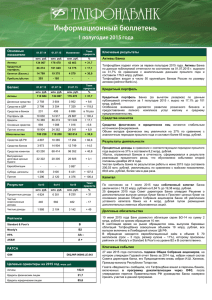

ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . События мировых рынков Основные мировые фондовые индексы на прошедшей неделе показали позитивную динамику. Главным событием для мировых рынков стал «job report» от Бюро трудовой статистики США, который выходит по пятницам по завершении каждого месяца. Этот отчет регулярно вызывает заметные движения на рынках акций и валютных курсах. Причина влияния отчета в том, что он является важнейшим для определения денежной политики ФРС. Пятничный job report привел к мощным колебаниям на рынках, поскольку резко возросли ожидания повышения базовой ставки ФРС в декабре. Американские индексы выросли на 1,0-1,4%. Выступая в комитете по финансовым услугам палаты представителей американского конгресса в среду, на прошедшей неделе, глава ФРС Дж. Йеллен назвала решение о повышении ставки в середине декабря «реальной возможностью». Однако она вновь подчеркнула, что важным условием ужесточения денежнокредитной политики является сохранение позитивных макроэкономических данных по занятости и инфляции – и данные не заставили себя ждать. На этот раз отчет по рынку труда США за октябрь оказался крайне успешным. Прирост новых рабочих мест составил 271 тыс. против среднего прогноза на уровне 180 тыс. Уровень безработицы обновил многолетний минимум, составив 5,0%. Индекс средней оплаты труда вырос на 0,4% м/м и 2,5% г/г, превысив ожидания рынка. После выхода данных вероятность повышения процентных ставок ФРС на декабрьском заседании подскочила до 70%. Логичной реакцией рынка стали покупки доллара против валют-конкурентов — выход отчета привел к росту доллара к большинству валют мира. Европейские индексы в основном показали рост в пределах 1,5% на фоне выступления главы Европейского центрального банка (ЕЦБ). Так, в своей речи Марио Драги заявил, что регулятор готов предпринять дополнительные меры для поддержания экономики. Из вышедшей в регионе макроэкономической статистики можно отметить данные по индексу деловой активности в секторе услуг Германии и Великобритании за октябрь, которые составили 54,5 и 54,9 пункта соответственно. Кроме того, стоит выделить индекс цен производителей еврозоны, который снизился в сентябре на 0,3% м/м, при этом по сравнению с прошлым годом сокращение показателя составило 3,1%. Кроме того, инвесторы оценивали финансовые отчетности ряда компаний, а также итоги заседания Банка Англии и обновленные прогнозы Еврокомиссии. Банк Англии оставил ключевую процентную ставку на уровне 0,5%, как и ожидалось, а также проголосовал за сохранение прежнего размера программы покупки активов, который составляет 375 млрд фунтов стерлингов. Кроме того, в своем квартальном инфляционном отчете Банк Англии пересмотрел на понижение экономические прогнозы на 2015 и 2016 гг., а также отметил 1 ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . дезинфляционные эффекты сильного фунта. В свою очередь, Еврокомиссия заявила о том, что низкие цены на «черное золото» и мягкая денежно-кредитная политика ЕЦБ поддерживают потребление и экспорт, но темпы экономического роста в ЕС и в еврозоне остаются относительно сдержанными. По обновленным оценкам Еврокомиссии, рост ВВП в 19 странах-участницах еврозоны составит в 2015 году 1,6% против весеннего прогноза в 1,5%, а рост ВВП Евросоюза - 1,9% против 1,8%. Между тем, прогнозы на 2016 год были немного понижены: для еврозоны - с 1,9% до 1,8%, а для ЕС - с 2,1% до 2%. Действие программы количественного смягчения от ЕЦБ на руку властям Китая, который распродаёт не только американские, но и немецкие облигации, которых в распоряжении поднебесной насчитывается на сумму порядка 800 млрд. долларов. Причём продаёт свои облигации Китай не на открытом рынке, а непосредственно ЕЦБ, в рамках действующей программы. На данный момент аналитики склонны объяснять подобные действия необходимостью Китая поддерживать собственную финансовую систему. Российские рынки Акции Ключевые российские индексы показали положительную динамику по итогам прошедшей недели. Индекс ММВБ вырос на 2,50%, показав по итогам пятницы 1754,36 пунктов, индекс РТС прибавил 1,04%, остановившись на отметке в 854,34 б.п. Характер поведения фондового рынка прошедшей недели был разделен на поведение «до» и поведение «после» праздника. В начале недели был отмечен сильный рост, зато к концу недели было активное снижение. В значительной мере это движение повторяло динамику цен на нефть. По индексу ММВБ главная интрига теперь состоит в том, сможет ли он удержать завоеванные в начале прошлой неделе позиции и удержаться выше естественных уровней поддержки вблизи максимумов сентября (1730 пунктов). По индексу РТС ближайшим уровнем поддержки является 850 пунктов. Однако, с учетом потенциала роста доллара вполне возможно, что уже в ближайшее время начнут испытывать на прочность и отметку в 830 пунктов. По многим акциям тоже рисуются интересные ситуации, особенно по акциям тех компаний, которые совершали резкие движения. Следует присмотреться к поведению акций «Газпрома», «Сбербанка», «Мосбиржи». Интересно положение акций «ЛУКОЙЛа», цены которого после сильного роста достигли естественных уровней сопротивления. 2 ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . На графике акции видно, что цена пробила линию нисходящего тренда, берущего свое начало в феврале 2015 года. В настоящее время цены развивают движение на север. Покупатели смогли вернуть район отметки 2500 рублей и преодолеть предыдущий локальный максимум. Таким образом, текущее движение вверх способно продлиться и поднять котировки выше 2500-2600, где располагается ощутимый уровень предложения. Район отметки 2400 будет выступать локальной поддержкой при коррекции к прошедшему росту. Что касается рынка в целом, то на текущей неделе мы ожидаем коррекции в виде отката на уровень поддержки 1730 пунктов. Лидеры роста-падения российского рынка акций Эмитент Цена, руб. Рост, % Эмитент ЛУКОЙЛ 2 511,80 8,27 ММК Аэрофлот 51,94 6,00 Акрон Татнфт 3ао 348,00 5,84 НЛМК ао ВТБ ао 0,07585 4,84 МТС-ао М.видео 238,70 4,83 ДИКСИ ао Татнфт 3ап 188,50 4,20 Yandex clA Башнефт ао 1 997,50 4,04 РусГидро Сбербанк 94,09 3,93 Русал рдр Башнефт ап 1 649,00 3,65 Сургнфгз-п Магнит ао 11 496,00 3,23 ТМК ао * в рэнкинге участвуют акции оборотом более 10 млн. рублей в день Цена, руб. 22,685 2 980,00 75,24 202,55 322,00 994,90 0,643 249,20 43,01 52,95 Снижение, % -5,75 -3,87 -3,79 -2,76 -2,42 -2,08 -1,23 -1,11 -1,10 -0,84 Новости российских эмитентов Совет директоров «ЮТэйр» на заседании в пятницу принял решение разместить по открытой подписке 3,125 млрд обыкновенных акций номинальной стоимостью 1 рубль. Цена размещения акций составляет 8 рублей за бумагу. Датой начала размещения допэмиссии является 3 ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . первый рабочий день, следующий за днем раскрытия информации о цене размещения акций, отмечается в сообщении. Чистая прибыль Группы ММК по МСФО за 9 месяцев 2015 года выросла в 5,2 раза и составила $546 млн по сравнению с аналогичным показателем прошлого года. В 3 квартале прибыль снизилась с $272 млн во 2 квартале до $78 млн. В 3 квартале 2014 года компания получила чистую прибыль в размере $208 млн. Показатель EBITDA за 9 месяцев 2015 года составил $1,393 млрд, рост 14,7% к уровню 9 месяцев 2014 года. Выручка за январь-сентябрь 2015 года снизилась на 25,2% - до $4,658 млрд. В 3 квартале выручка по сравнению со 2 кварталом также показала снижение - на 8,7%, до $1,5 млрд. Выручка в прошлом году в 3 квартале составила $6,225 млрд. ММК может выплатить дивиденды за 2 полугодие 2015 года. Шансы на то, что ММК выплатит дивиденды за 2 полугодие 2015 года, достаточно высоки, сообщил в ходе телеконференции заместитель гендиректора компании Сергей Сулимов. Тем не менее, какиелибо изменения в стратегии, в том числе вопрос о повышении процента дивидендных отчислений будет решаться исходя из годовых финансовых результатов. ММК выплатил промежуточные дивиденды за 1 полугодие 2015 года в размере 0,58 рубля на одну акцию. Реестр акционеров для получения дивидендов закрылся 9 октября 2015 года. Чистый убыток VimpelCom по МСФО в 3 квартале 2015 года составил $970 млн против $23 млн чистой прибыли годом ранее. За 9 месяцев компания получила $651 млн чистого убытка, тогда как за аналогичный период 2014 года чистая прибыль составила $154 млн. Выручка в 3 квартале сократилась на 31% и составила $2,442 млрд. За 9 месяцев компания сократила выручку на 30% - до $7,324 млрд. Показатель EBITDA в 3 квартале упал на 96% и составил $58 млн, маржа составила 41,7% против 42,9% годом ранее. Показатель чистый долг/EBITDA в 3 квартале остался на уровне прошлого года и составил 1,3. Количество абонентов мобильной связи VimpelCom в 3 квартале снизилось на 1% - до 195,3 млн человек. Чистая прибыль «Газпром нефти» по РСБУ за 9 месяцев 2015 года снизилась на 17% и составила 52,375 млрд рублей, следует из отчетности компании. Выручка за январь-сентябрь 2015 года выросла на 3% и составила 967,66 млрд рублей. Прибыль до налогообложения сократилась на 22% - до 55,957 млрд рублей. Совет директоров «Роснефти» одобрил изменение условий сделки на получение займа у своей дочерней структуры — хоккейного клуба ЦСКА. Так, займ увеличен с 3,5 млрд рублей до 10 млрд рублей, следует из сообщения компании. Общая сумма сделки с учетом процентов составит до 10 153 797 500 рублей. Также советом директоров был увеличен займ от ООО «ТаасЮрях Нефтегазодобыча» с 3 млрд до 15 млрд рублей. 4 ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . Облигации Индекс корпоративных облигаций MICEXCBI по итогам торговой недели со 2 по 6 ноября вырос на 0,09%. Гособлигации тоже выросли. Спрос на ОФЗ можно объяснить отсутствием аукциона на прошедшей неделе. Также отметим, что рынок закладывает в цены облигаций возможное снижение ключевой ставки – данное решение может быть принято на декабрьском заседании Совета директоров Банка России. Однако с учетом высокой инфляции (за первые два дня ноября она составила 0,1%) такое решение не представляется очевидным. На прошедшей неделе на первичном рынке корпоративных эмитентов прошли следующие размещения. ПАО «ГТЛК» разместило облигации серии БО-06 на 4 млрд рублей. АО «ХК «МЕТАЛЛОИНВЕСТ» разместило облигации серии БО-01 на 10 млрд рублей. АО «ПГК» разместило облигации серии 03 на 5 млрд рублей. Сбербанк разместил субординированный выпуск облигаций серии 01 на 18,5 млрд рублей в пользу ООО УК «Пенсионные накопления». Также состоялось размещение муниципального эмитента. Красноярский край разместил облигации серии 34011 на 4,25 млрд рублей. Срок обращения бумаг составляет 4 года. Китай стабилизирует рынок нефти на краткосрочную перспективу Нефтяной кризис длится уже больше года из-за избытка предложения на рынке. Но низкие цены на нефть, вероятно, будут стимулировать рост спроса, особенно в Азии, тем самым приближая рынок к равновесию, даже несмотря на стратегию ОПЕК по удержанию высокого уровня производства. Такие страны, как Япония, Южная Корея и Индия являются одними из крупнейших импортеров нефти в мире. А Китай так вообще борется за лидерство по этому показателю с США. 5 ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . «Для многих азиатских стран текущие цены на нефть привлекательны в краткосрочной перспективе. Я считаю, что уровень спроса в ближайшее время отреагирует на привлекательность текущих цен», - отметил министр нефти Саудовской Аравии Али Аль-Наими. Об этом он заявил после публикации октябрьских данных из Китая, которые показали импорт в Поднебесную на уровне 6,3 млн баррелей сырой нефти в сутки. Годовой прирост составил 9,4%. Импорт «черного золота» хорошо поддерживается появлением в Китае новых хранилищ независимых нефтяных игроков, после того как власти сделали доступной нефтеперерабатывающую отрасль. «Мы ожидаем, что низкие цены на нефть и дальнейшая накопительная активность в Китае будут поддерживать импорт нефти на высоком уровне в следующие пять лет даже в условиях замедления темпов экономического роста», - отметила аналитик BMI Research Аурелия Бритч. Между тем стало известно, что у саудовцев нет никаких планов по сокращению добычи «черного золота». Об этом сообщило издание Financial Times. В то же время эксперты полагают, что такой стратегии ОПЕК придет конец после затяжной депрессии на рынке нефти. Стоимость барреля «не может оставаться вечно» ниже $50, считает экономист банка OCBC Барнабас Ган. Сигналы от ОАЭ и Ирана, которые призывают к более высоким ценам, он рассматривает как признак повышения градуса беспокойства в ОПЕК. События предстоящей недели На текущей неделе ожидается публикация блока макростатистики. Дата 9 Ноя 10 Ноя 11 Ноя 12 Ноя 13 Ноя Индекс Торговый баланс Индекс доверия инвесторов Sentix Индекс потребительских цен, г/г Розничные продажи, г/г Чистые вложения нерезидентов в японские акции Индекс потребительских цен (оконч.) г/г Промышленное производство, г/г Количество первичных обращений за пособиями по безработице Запасы нефти за неделю по данным EIA (изменение) ВВП предварительный, г/г Торговый баланс ВВП предварительный, г/г Розничные продажи Индекс цен производителей, м/м Производственные запасы Индекс потребительского доверия (Университет Мичигана) (предв.) Страна Германия Еврозона Китай Китай Япония Германия Еврозона США США Германия Еврозона Еврозона США США США США Период Сен Ноя Окт Окт Прогноз 20 13.2 1.5 10.9 Окт Сен 0.3 1.4 3 кв Сен 3 кв Окт Окт Сен Ноя 1.8 1.7 0.3 0.2 0 91.5 Пред 19.6 11.7 1.6 10.9 187.1 0.3 0.9 276 2.847 1.6 11.2 1.5 0.1 -0.5 0 90 Ед. изм. млрд EUR пункты % % млрд JPY % % тыс млн барр. % млрд EUR % % % % пункты 6 ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . Рынок в цифрах и графиках Показатель Россия США Германия Франция Великобритания Япония Китай Нефть Золото Курс евро/долл Курс долл/руб Доходность по облигациям Индекс ММВБ РТС S&P 500 DJIA DAX CAC40 FTSE 100 Nikkei 225 Shanghai SE Brent Gold EURUSD USDRUR MXCBTR3Y 06.11.2015 1 754.36 854.34 2 099.20 17 910.33 10 988.03 4 984.15 6 353.83 19 265.60 3 590.03 46.60 1 088.93 1.0737 64.4988 12.28% 1 неделя 2.50% 1.04% 0.95% 1.40% 1.27% 1.77% -0.11% 0.96% 6.13% -2.14% -4.61% -2.55% 1.47% 0.27п.п. 1 месяц 5.01% 3.35% 6.02% 6.67% 10.96% 6.94% 0.44% 5.94% 17.60% -9.46% -5.02% -4.67% 1.50% -0.33п.п. С начала года 25.62% 8.05% 1.96% 0.49% 12.06% 16.65% -3.23% 10.40% 10.99% -16.43% -8.34% -11.26% 10.73% -2.30п.п. 7 ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . Тенденции на мировых рынках 8 ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . Динамика российских акций 9 ТАТФОНДБАНК Еженедельный обзор рынков 09 НОЯБРЯ 2015 . УПРАВЛЕНИЕ АКТИВНЫХ ОПЕРАЦИЙ НА РЫНКЕ ЦЕННЫХ БУМАГ Начальник Управления активных операций на рынке ценных бумаг Отдел по работе с акциями и производными инструментами Трейдер Абдульманов Илнар Марсельевич тел.: (843) 291-99-64 IlnarMA@tfb.ru Герман Яков Эдуардович тел.: (843) 291-11-90 JakovEG@tfb.ru Туйкин Альберт Радикович тел.: (843) 291-99-55 AlbertRT@tfb.ru Трейдер Отдел долговых рынков Начальник отдела — Трейдер Баталин Владимир Олегович тел.: (843) 291-11-90 V.Batalin@tfb.ru УПРАВЛЕНИЕ КЛИЕНТСКИХ ОПЕРАЦИЙ НА РЫНКЕ ЦЕННЫХ БУМАГ Начальник Управления клиентских операций на рынке ценных бумаг Отдел развития и продвижения инвестиционных продуктов Старший специалист Отдел развития и продвижения инвестиционных продуктов Старший специалист Тимербаев Рустам Илдарович тел.: (843) 291-99-76 R.Timerbaev@tfb.ru Зайнуллина Камила Раифовна тел.: (843) 291-99-76 (вн.10397) K.Zainullina@tfb.ru Иванов Андрей Вячеславович тел.: (843) 291-99-76 (вн.10285) A.Ivanov@tfb.ru Настоящий документ имеет исключительно информативные цели и не является предложением или побуждением к покупке или продаже ценных бумаг. Настоящий документ распространяется в соответствии с действующим законодательством и не может быть воспроизведен или передан другому лицу. Инвестирование в Россию и российские ценные бумаги сопряжено с высокой степенью риска, и инвесторам следует провести собственный анализ рынка перед осуществлением инвестиций. Этот материал не предназначен для использования частными инвесторами. 10