Обзор рынков Понедельник, 2 марта 2015

реклама

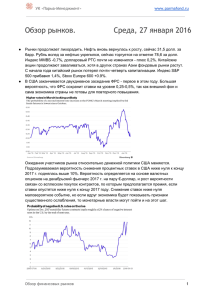

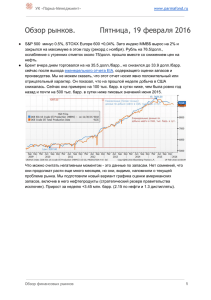

УК «Парма-Менеджмент» Обзор рынков www.parmafond.ru Понедельник, 2 марта 2015 ● Убийство около Кремля Бориса Немцова в пятницу, яркого представителя оппозиции и гонимой “пятой колонны”, пока не привело к раздуванию истерии . Президент В. Путин , премьер Д. Медведев и правительство РФ осудили это убийство, высказывались “ адекватно ” и добрыми словами. В западных СМИ реакция на убийство пока остается сдержанной. ● Ближайший фьючерс на Брент биржи ICE находятся на 62.3 долл./барр. в формате электронных торгов. Это близко к максимумам последних 2 месяцев (с 22 декабря). Американский фьючерс на WTI на 49.8 долл./барр., и растет хуже. С минимума января Брент поднялся на 16 долларов, а американский WTI только на 5 долларов. Причина в том, что избыток производства и затоваривание локализованы в США. В пятницу вышли очередные данные о работающих буровых станках на территории США, сократившиеся за неделю еще на 33 шт. до 986 шт. (см. рис. ниже) Рейтерс сообщает о результатах своего опроса аналитиков , по которому они заявляют, что дно” пройдено, а в среднем ожидают брент на 59 долл./барр. в 2016 и 71 долл./барр. (для WTI они ждут 55 и 67, соответственно). Американская нефть с 2011 года перестала считаться “бенчмарком” для всего мира, поскольку из-за ограничений экспорта превратилась в локальный рынок. Спрэд Брент-WTI продолжает расти и достиг по пятнице максимума больше чем за 1 год. Мы склонны это интерпретировать как отвязывание нефтяного рынка США от Обзор финансовых рынков 1 УК «Парма-Менеджмент» ● ● ● ● ● www.parmafond.ru глобального. Сокращение инвестиций в нефтедобычу должно происходить, прежде всего, на североамериканском континенте. Великобритания отказала (“обкэшившимся” после продажи ТНК-ВР) М.Фридману и Г.Хану в покупке 12 нефтегазовых месторождений в Северном море (это часть сделки по покупке подразделения DEA у немецкой RWE), ссылаясь на опасения возможных санкций против России. Не можем не поёрничать на тему, что Запад, всучивающий кругом либеральные рецепты Вашингтонского консенсуса - свобода движения капитала и открытый рынок - сам не слишком следует им. А в России тем временем совсем противоположный тренд. Вице-премьер А. Дворкович заявил , что правительство может разрешить китайцам покупать более 50% в стратегических нефтегазовых месторождениях. Можно поспорить, является ли это следствием либеральности или попыткой найти деньги или партнеров в мире помимо Запада, с которым продолжается противостояние. От России вряд ли кто-то ждет либеральности. ФАС сообщила, что подозревает Schlumberger в намерении купить Eurasia Drilling полностью, а потому хочет понять что за опцион будет ей выписан текущими акционерами и берет еще одну неделю на одобрение. Ранее глава ФАС Артемьев обещал выдать заключение до конца прошлой недели. Другая новость в этом же ключе. Руководитель Россельхознадзора С. Данкверт заявил , что даже после после отмены российских продовольственных контр-санкций на отечественный рынок смогут вернуться не более 20-30% поставщиков из ЕС. Цитата: “Остальные смогут поставлять нам продукцию тогда, когда вернут доверие" Сегодня стартовала публикация финальных оценок деловой активности в промышленности (пока вышли данные по Китаю и России). Промышленность в России себя чувствует сравнительно неплохо и лучше, чем в январе. Темпы снижения замедляются, промышленный индекс PMI достиг в феврале 49,7 п. Цифры оказываются лучше ожиданий, что дает надежду на не такой плохой 2014 год. Напомним, что в январе-феврале 2009 года промышленность РФ падала до 19% YoY Обзор финансовых рынков 2 УК «Парма-Менеджмент» www.parmafond.ru ● Украинской стороной продолжается отвод тяжелых вооружений , а ДНР/ЛНР отрапортовали, что уже сделали это . Пока развитие ситуации движется по мирному руслу. Сегодня в Женеве встречаются Лавров и Керри. А представители РФ, Украины и ЕС в Брюсселе проводят переговоры по поставкам газа на Украину. Между тем гривна в конце прошлой недели не торговалась, чтобы остановить неконтролируемый спад. А финансовая помощь Запада стране оказывается недостаточной. ● Индекс ММВБ в пятницу снизился на 0.1%, а долларовый индекс РТС упал на 1,7%. Курс рубля к доллару снизился до 61.60, диапазон колебаний пятницы 61-62. Сейчас, на электронных торгах не видно реакции рынка на убийство Немцова. ● Мы живем в чудные времена. Доходность 10-ти летних облигаций Португалии (1.8%) опустилась ниже доходности американских “десяток” (2% годовых). При этом Португалия имеет суб-инвестиционный (т.е. “мусорный”) рейтинг (Ва1, ВВ+, такой же как у РФ теперь), а Штаты - наивысший (ААА, кроме S&P c их АА+). ● Причину этого можно объяснить несколькими вещами. ○ Cегментация рынков - покупатели долларовых и евровых активов плохо пересекаются и арбитраж между этими двумя рынками ограничен. То есть существуют изолированные рынки в облигациях зоны зонах евро и в долларовой зоне. ○ В Европе сейчас происходят совсем странные вещи - доходности многих облигаций там сейчас показывают отрицательные доходности. Так, недавно 5-ти летние облигации Германии стали показывать отрицательные YTM . В таких условиях рискованные португальские бумаги могут иметь низкие ставки. Ситуация с отрицательными доходностями противоречит стандартной рациональной экономической логике (глупо покупать облигацию, по которой выплатят меньше, чем заплатил). Однако есть следующие соображения, почему это происходит . а) Деньги в современной экономике не являются безрисковыми, это права требования к частным банкам, имеющим низкое кредитное качество. б) автоматические покупки облигаций встроены в финансовые рынки; так, пенсионные средства нужно куда-то размещать, а покупать рисковые инструменты нет желания. в) банки сейчас платят ЕЦБ штраф за избыточные резервы, для них держать деньги на счетах убыточно, лучше купить облигации. ○ Гипотеза “вековой стагнации” ( secular stagnation ), ее около 1.5 лет назад выдвинул Ларри Саммерс на конференции МВФ. Согласно ней в западных Обзор финансовых рынков 3 УК «Парма-Менеджмент» www.parmafond.ru странах и мире наблюдается избыток сбережений. А поскольку сбережения это отказ от потребления и нет достаточного спроса на них, то возникает перманентный дефицит спроса. Ставки падают, но рынок сбережений инвестиций не расчищается, даже несмотря на нулевые (а сейчас и отрицательные ставки). Рисунок ниже из публикации businessinsider.com показывает что собой представляет “secular-stagnation” по версии Citi. ○ В Еврозоне наблюдается дефляция, а ЕЦБ начал программу QE. Он будет покупать активы - госбумаги прежде всего - и толкать их цены наверх. Разное: Обзор финансовых рынков 4 УК «Парма-Менеджмент» www.parmafond.ru Китайская промышленность восстанавливается, промышленный PMI в феврале оказался на отметке 50,7 п. - максимум за последние 7 мес. Китайские монетарные власти продолжают проводить мягкую политику, о чем свидетельствует очередное снижение процентных ставок в субботу. Основными проблемами остаются неустойчивость спроса на экспорт и дефляционное давление. ● Предлагаем взглянуть на график стоимости бензина в РФ и в США, в пересчете на рубли на литр по текущему курсу. ● Похоже, сага с пермским аэропортом завершилась . "Новапорт" Романа Троценко получит 75% акций Большое Савино. За эту долю “Новапорт” предложил 1,5 млрд. руб. Остается только риск, чтобы возбудившаяся на это прокуратура не помешала завершению сделки. Обзор финансовых рынков 5 УК «Парма-Менеджмент» www.parmafond.ru Графики: Лицензия на осуществление деятельности по управлению ценными бумагами за № 059-09779-001000 выдана ФСФР России 21.12.2006г. без ограничения срока действия. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00067 выдана ФСФР России 3.06.2002г. без ограничения срока действия. Отказ от ответственности Настоящая информация не является рекомендацией по купле и продаже ценных бумаг, составлена на основе публичных источников, признанных надежными, однако ООО УК «Парма-Менеджмент» не несет ответственности за точность приведенных в обзоре данных. Аналитические материалы ООО УК «Парма-Менеджмент» являются внутренними документами компании, а также имеют целью информирование ее клиентов в рамках услуг доверительного управления и паевых инвестиционных фондов. Сотрудники компании, а также сама компания может владеть ценными бумагами, упомянутыми в данном обзоре напрямую или опосредованно, что может быть причиной конфликта интересов. Инвестирование в ценные бумаги сопряжено со значительным риском, и решения об инвестициях должны приниматься инвестором самостоятельно. Обзор финансовых рынков 6