Механизм образования банковских холдингов

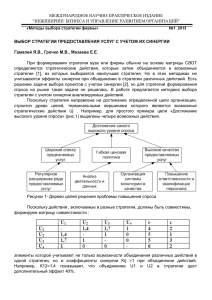

реклама

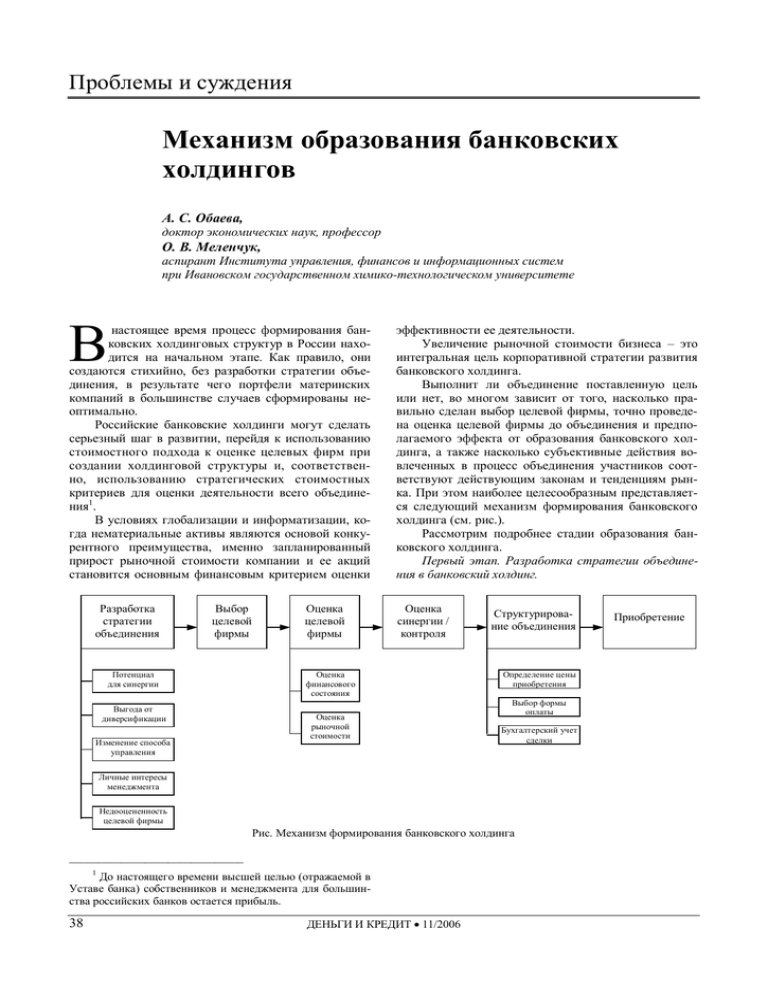

Проблемы и суждения Механизм образования банковских холдингов А. С. Обаева, доктор экономических наук, профессор О. В. Меленчук, аспирант Института управления, финансов и информационных систем при Ивановском государственном химико-технологическом университете В настоящее время процесс формирования банковских холдинговых структур в России находится на начальном этапе. Как правило, они создаются стихийно, без разработки стратегии объединения, в результате чего портфели материнских компаний в большинстве случаев сформированы неоптимально. Российские банковские холдинги могут сделать серьезный шаг в развитии, перейдя к использованию стоимостного подхода к оценке целевых фирм при создании холдинговой структуры и, соответственно, использованию стратегических стоимостных критериев для оценки деятельности всего объединения1. В условиях глобализации и информатизации, когда нематериальные активы являются основой конкурентного преимущества, именно запланированный прирост рыночной стоимости компании и ее акций становится основным финансовым критерием оценки Разработка стратегии объединения Выбор целевой фирмы Потенциал для синергии Выгода от диверсификации Изменение способа управления Оценка целевой фирмы эффективности ее деятельности. Увеличение рыночной стоимости бизнеса – это интегральная цель корпоративной стратегии развития банковского холдинга. Выполнит ли объединение поставленную цель или нет, во многом зависит от того, насколько правильно сделан выбор целевой фирмы, точно проведена оценка целевой фирмы до объединения и предполагаемого эффекта от образования банковского холдинга, а также насколько субъективные действия вовлеченных в процесс объединения участников соответствуют действующим законам и тенденциям рынка. При этом наиболее целесообразным представляется следующий механизм формирования банковского холдинга (см. рис.). Рассмотрим подробнее стадии образования банковского холдинга. Первый этап. Разработка стратегии объединения в банковский холдинг. Оценка синергии / контроля Оценка финансового состояния Оценка рыночной стоимости Структурирование объединения Определение цены приобретения Выбор формы оплаты Бухгалтерский учет сделки Личные интересы менеджмента Недооцененность целевой фирмы Рис. Механизм формирования банковского холдинга ______________________________ 1 До настоящего времени высшей целью (отражаемой в Уставе банка) собственников и менеджмента для большинства российских банков остается прибыль. 38 ДЕНЬГИ И КРЕДИТ · 11/2006 Приобретение Проблемы и суждения Далеко не каждая компания разрабатывает стратегию объединения, и не каждая компания, имеющая стратегию, придерживается ее выполнения. Тем не менее существуют различные причины, обосновывающие стратегию объединения и образования интегрированных корпоративных структур, в том числе банковских холдингов. Современная мировая экономическая теория выдвигает три концепции, объясняющие сущность объединения компаний и образования интегрированных корпоративных структур: теория синергии – впервые сформулированная в работе Бредли, Десаи, Ким в 1983 г. – исходит из того, что причиной объединения является синергетический эффект, т. е. в результате слияния появляется дополнительный экономический эффект или совокупный доход становится больше, чем сумма доходов раздельно существовавших акционерных обществ; теория «гордыни», предложенная в 1986 г. Ричардом Роллом. Основываясь на заключении, что синергия при объединении компаний отсутствует, он выдвинул идею о том, что объединение – это результат индивидуального решения менеджмента корпорации-покупателя, который считает, что именно его оценка стоимости целевой фирмы верна, а рыночная оценка стоимости не полностью отражает потенциал ее развития. Таким образом, решение об объединении может быть вызвано лишь иррациональной «гордыней» корпорации-покупателя по поводу того, что только она может определить и распознать несуществующие «синергии». теория агентских издержек свободных потоков денежных средств – наиболее полно сформулированная в 1986 г. Майклом Дженсеном – считает основной причиной объединения несовпадение интересов между менеджментом акционерного общества и его акционерами. Менеджмент должен представлять интересы акционеров компании. При этом не исключена возможность обострения конфликта интересов, источником которого служат выплаты денежных средств акционерам в виде дивидендов, возврата капитала и т. п., что уменьшает объем подконтрольной менеджменту ресурсной базы компании и создает определенные трудности в поиске внешних источников финансирования для новых инвестиционных проектов. Немалое влияние оказывают и растущие компенсационные выплаты менеджменту. Побудительным мотивом деятельности менеджеров могут стать их собственные интересы, а не интересы акционеров. Выделим пять основных мотивов образования корпоративных структур: потенциал для синергии; выгода от диверсификации; стоимость, созданная изменением способа управления организацией; личные интересы менеджмента; недооцененность целевой фирмы. Создание операционной или финансовой синер- гии. Синергия – потенциальная дополнительная стоимость, появляющаяся в результате объединения. Существование синергии предполагает, что объединенная структура станет более прибыльной и после объединения будет расти быстрее, чем компании, действующие изолированно. К операционным относят синергии, позволяющие компаниям поднять свой операционный доход, увеличить темпы роста или достичь того и другого. Операционные синергии можно сгруппировать в четыре типа: экономия от масштаба, которая позволяет объединяемым компаниям стать более эффективными в части затрат и получения прибыли; возможность повысить цену вследствие ослабления конкуренции и повышения доли рынка, что должно привести к более высоким марже и операционному доходу; объединение различных функциональных сил, например, в случае когда компания с большими маркетинговыми навыками приобретает компанию с хорошей предметно-производственной специализацией; ускоренный рост на новых или существующих рынках, например, когда на формирующемся рынке приобретается компания, которая имеет широкую филиальную сеть и узнаваемый бренд и использует эти преимущества для увеличения объема продаж. Операционные синергии могут повлиять на маржу и рост, а через них на стоимость компаний, подлежащих приобретению. При финансовых синергиях вознаграждение может принять форму увеличения денежных потоков или снижения стоимости привлечения капитала (ставки дисконтирования). Источниками финансовой синергии являются: выигрыши на налогах; возможности заимствования; объединение компании с избыточной наличностью или пассивными деньгами (и ограниченными проектными возможностями) и компании с высокодоходными проектами (но ограниченными денежными средствами) может создать выгоду в виде более высокой стоимости объединенной структуры. Рост стоимости проистекает из проектов, реализуемых с помощью избыточных денег, которые иначе не были бы реализованы. Установлено, что синергия является основным мотивом объединения компаний. Исследования доходности акций в периоды объявлений об объединении компаний показали, что в большинстве случаев стоимость объединенной структуры возрастает, причем этот рост является значительным. Выгода от диверсификации. Покупка компаний в других сферах бизнеса или в другом географическом регионе позволяет участникам объединенной структуры избегать повышенной конкуренции и высоких издержек на продвижение; дает возможность уменьшить колебания прибыли и риска и увеличить потенциальную стоимость объединенной структуры. Слияние плохо управляемых компаний и замена менеджмента. Некоторые компании управляются ДЕНЬГИ И КРЕДИТ · 11/2006 39 Проблемы и суждения неоптимальным образом, и другие лица зачастую полагают, что они могут управлять ими лучше, чем существующие менеджеры. Приобретение плохо управляемых организаций и удаление существующего менеджмента или изменение существующей политики управления должны сделать эти компании более ценными, что позволит покупателю требовать увеличения стоимости. Это увеличение стоимости обозначается как «стоимость контроля». В последнее десятилетие корпоративный контроль является основной причиной «враждебных» объединений. Удовлетворение личных интересов менеджеров. В большинстве приобретений именно менеджеры покупающей фирмы (а не акционеры) решают, осуществлять ли приобретение и сколько за него платить. В подобных обстоятельствах для некоторых приобретений мотив не может заключаться в максимальном увеличении богатства акционеров, а скорее скрыт в личных интересах менеджеров, обнаруживаемых в следующих мотивах приобретений: построение империи. Интересы некоторых представителей высшего менеджмента заключаются в превращении их фирм в крупнейшие и доминирующие фирмы в отрасли или на всем рынке; самолюбие менеджеров. Некоторые приобретения, особенно в тех случаях, когда на одну и ту же фирму претендуют несколько покупателей, для участвующих в этом менеджеров являются «тестом на мужественность»; компенсация и побочные выгоды. В некоторых случаях приобретения могут привести к пересмотру положений контрактов о вознаграждении менеджеров. Если потенциальные частные выгоды менеджеров от сделки велики, это может закрыть им глаза на издержки, создаваемые акционерам их фирмы. Приобретение недооцененных компаний. Компании, являющиеся недооцененными на финансовых рынках, могут быть целью приобретения для тех, кто осознает эту ошибку в определении цены. В этом случае покупатель в качестве излишка может получить разницу между стоимостью и ценой приобретения. При этом необходимо одновременное выполнение трех условий: способность найти компании, продающиеся ниже своей действительной стоимости. Это условие предполагает доступ к большей информации, чем та, что доступна другим инвесторам на рынке, или наличие лучших аналитических инструментов, чем те, которыми пользуются другие участники рынка; наличие средств, необходимых для заключения сделки. Знание о недооценке фирмы необязательно предполагает наличие легкодоступного капитала для осуществления приобретения; навыки в проведении сделок. Если действия покупателя в процессе приобретения приведут к увеличению курса акций до и сверх уровня оценочной стоимости, то приобретение не обеспечит никакого прироста стоимости. После того как выбран мотив объединения и раз- 40 работана последовательная стратегия приобретения, возникает вопрос, каким образом определить потенциальную целевую фирму для объединения. Второй этап. Выбор целевой фирмы, который непосредственно основывается на мотиве объединения: если причиной объединения становится синергия, то целевые фирмы будут различаться в зависимости от источника синергии; когда мотивом приобретения является диверсификация, то наиболее вероятные целевые фирмы будут относиться к тем сферам бизнеса, которые не связаны с бизнесом приобретающей компании; если причина объединения кроется в контроле, то целевой фирмой будет плохо управляемая фирма; при объединении, обусловленном личными интересами менеджеров, при выборе целевой фирмы будут отражаться не экономические соображения, а интересы менеджеров. Целевая фирма при этом должна обладать свойствами, которые льстят самолюбию менеджеров и удовлетворяют их потребности во власти; если мотив объединения связан с недооценкой, то целевая фирма должна продаваться по цене ниже расчетной стоимости. Необходимо отметить, что выбор целевой фирмы и мотива объединения могут происходить одновременно. Кроме того, выбор целевой фирмы может быть обусловлен не одной, а несколькими причинами. Третий этап. Оценка целевой фирмы. Данный этап включает две стадии: оценку финансового состояния и результатов деятельности целевой фирмы на момент проведения анализа, а также определение рыночной стоимости целевой фирмы. Оценка финансового состояния целевой фирмы проводится на основе аудиторской оценки, основная задача которой – подтвердить достоверность баланса и представить заключение о финансовом состоянии фирмы, ее доходности, ликвидности и степени риска осуществляемых операций. Оценка рыночной стоимости целевой фирмы осуществляется с использованием разнообразных приемов и методов оценки, при этом однозначного ответа на вопрос относительно количества и наименования подходов и методов к оценке стоимости нет. Тем не менее существующие методы можно разделить на методы затратного, сравнительного и доходного подходов. Затратный подход заключается в поэлементной оценке рыночной стоимости активов и обязательств объекта оценки и обусловлен различием результатов балансовой и рыночной оценки составляющих активов и пассивов целевой фирмы. Сравнительный подход основан на сравнении объекта оценки с аналогичными объектами, в отношении которых имеется информация о ценах сделок с ними. Доходный подход предполагает расчет текущей стоимости ожидаемых доходов от объекта оценки. Распределение используемых методов оценки по существующим подходам приведено в таблице. ДЕНЬГИ И КРЕДИТ · 11/2006 Проблемы и суждения Методы и подходы к оценке стоимости Подходы к оценке Затратный Метод чистых активов Сравнительный Метод сделок Доходный Метод капитализации дохода Выбор того или иного метода для оценки целевой фирмы зависит от поставленной цели, искомой стоимости, наличия достаточного количества необходимой информации. Оценочное заключение об итоговой величине стоимости целевой фирмы определяется или методом среднего математического взвешивания, или методом субъективного взвешивания. Зачастую итоговая величина стоимости целевой фирмы устанавливается в процессе переговоров заинтересованных сторон. Четвертый этап. Оценка эффекта синергии и стоимости контроля. Стоимость контроля возникает в результате изменений существующей политики управления, способных увеличить стоимость. Ради максимизации стоимости могут быть приобретены и ликвидированы активы, изменено сочетание источников финансирования, а также реструктурирована фирма. Если можно определить изменения, которые будут осуществлены в целевой фирме, то существует возможность оценить и контроль: стоимость контроля = стоимость оптимально управляемой компании – стоимость компании с существующим управлением. Оценка эффекта синергии возможна только после предварительного ответа на следующие вопросы: какую форму примет синергия (снижение затрат на единицу продукции или рост прибыли в будущем); в какой момент времени проявится влияние синергии на денежные потоки объединенной структуры, поскольку чем больше времени требуется для ее выявления, тем меньше стоимость созданных ею денежных потоков. После того как целевая фирма определена и оценена, анализ объединения переходит в стадию структурирования. Пятый этап. Структурирование объединения. На данном этапе происходят три взаимосвязанных процесса: принятие решения относительно цены приобретения целевой фирмы с учетом оценки ее стоимости, включая выгоды от синергии / контроля; определение формы оплаты за приобретение (использовать акции или денежные средства, собственный или заемный капитал); выбор бухгалтерского учета сделки. Цена приобретения – цена, которая будет уплачена фирмой-покупателем за каждую акцию целевой Методы оценки стоимости Метод ликвидационной – стоимости Метод отраслевых Метод рынка капитала коэффициентов Метод экономической Метод дисконтирования добавленной стоимости фирмы. Она определяется на переговорах между менеджерами целевой фирмы и фирмы-покупателя. Разница между ценой приобретения и рыночной ценой до приобретения называется премией за приобретение. Стоимость целевой фирмы, рассчитанная в результате оценки с учетом стоимости контроля и синергии, представляет собой верхний предел цены приобретения. При установлении цены приобретения покупающая фирма должна попытаться сохранить максимальную премию для своих акционеров, но при этом возникают следующие ограничения: наличие других покупателей целевой фирмы. Когда в объединение вовлечено много покупателей, выгоды от синергии достаются целевым фирмам; относительная редкость специфических ресурсов, которые целевая и приобретающая фирмы вносят в объединение. Поскольку обе фирмы вносят вклад в синергию, то разделение выгод от синергии между двумя сторонами в значительной степени будет зависеть от того, является ли вклад покупающей фирмы в создание синергии уникальным. Если этот вклад уникален, то выгоды будут разделяться более равномерно. Если его можно легко заменить, то основная часть выгоды от синергии будет приходиться на долю целевой фирмы; рыночная цена целевой фирмы. Поскольку приобретения основаны на текущей рыночной цене, то чем выше текущая рыночная стоимость собственного капитала, тем ниже потенциальная выгода для акционеров покупающей фирмы. Например, если рыночная цена плохо управляемой фирмы всегда отражает высокую прибыльность, которая могла бы возникнуть при изменившемся менеджменте, то контроль обеспечит небольшую стоимость или вообще никакой стоимости. После установления цены приобретения покупающая фирма решает, должно ли приобретение финансироваться денежными средствами или акциями, а также то, как повлияет на это выбор бухгалтерского учета сделки. Подводя итоги, следует отметить, что обещанных выгод от объединения достигают немногие компании. Причина кроется в переоценке позитивного и в недооценке негативного эффектов, что подтверждает необходимость разработки и применения предложенного механизма формирования банковских холдингов. n ДЕНЬГИ И КРЕДИТ · 11/2006 41