ОРГАНИЗАЦИЯ ПУБЛИЧНОГО ДОЛГА ТРЕБУЕТ ВЫСОКОГО

реклама

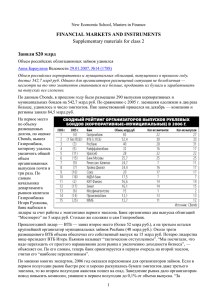

РЫНОК ДОЛГОВ № 7 (310) 2006 РЫНОК ЦЕННЫХ БУМАГ 20 Интервью с вице-президентом, начальником управления клиентских операций на финансовых рынках Инвестиционного блока Внешторгбанка Игорем Пьянковым ОРГАНИЗАЦИЯ ПУБЛИЧНОГО ДОЛГА ТРЕБУЕТ ВЫСОКОГО ПРОФЕССИОНАЛИЗМА Высокая активность российских компаний на рынке облигаций в последние несколько лет формирует устойчивую тенденцию роста первичных размещений и повышения емкости вторичного рынка. В ответ на бум облигационных заимствований организация публичного финансирования требует качественного исполнения всех этапов проекта и предоставления эмитентам максимально полного набора услуг. О секретах работы Внешторгбанка, ведущего банка в области организации публичного финансирования, мы провели беседу с Игорем Пьянковым. РЦБ Игорь Владимирович, как бы Вы охарактеризовали итоги 2005 г. на российском рынке облигаций? Какие основные события и факторы оказали влияние на рынок? И. П. В целом 2005 г. стал для рынка одним из самых успешных, как с точки зрения динамики ставок, так и с позиции объемов размещений. Доходность индекса Cbonds — основного индикатора рынка — за год снизилась с более чем 9 до 7,25—7,5% годовых, что, с одной стороны, обеспечило существенные прибыли для инвесторов, а с другой — привело к качественному снижению стоимости заимствований для эмитентов. Основными факторами, которые обусловили рост рынка рублевых облигаций, стали укрепление рубля и высокий уровень банковской ликвидности. Отме- чу, что именно укрепление курса рубля спровоцировало снижение рублевой и валютной кривых доходности качественных эмитентов во второй половине года и явилось основной причиной привлекательности рублевых облигаций для иностранных инвесторов. Нельзя не отметить и рост суверенного рейтинга России, который в 2005 г. достиг полного инвестиционного уровня — в среднем ВВВ. Существенный рост рейтинга РФ, начало которому было положено еще в 2003 г. агентством Moody’s, впервые оценившим страну на инвестиционном уровне, наконец-то начал оказывать ожидаемое воздействие на экономику — иностранные инвесторы значительно увеличили свое присутствие практически во всех сегментах фондового рынка, в том числе на рынке облигаций. При этом ино- странцы не только инвестируют в облигации госкомпаний, как это было раньше, но и обращают внимание на хорошо развивающиеся частные организации, представляющие как добывающие, так и обрабатывающие отрасли промышленности. Также был установлен рекорд и на первичном рынке — всего с начала года негосударственные эмитенты привлекли на рынке свыше 335 млрд руб. Подобные объемы привлечения прежде всего свидетельствуют о становлении рынка рублевых облигаций как серьезного инструмента финансирования развития российской экономики. Важной тенденцией является увеличение отраслевой диверсификации эмитентов. Так, на рынок приходит все больше машиностроительных компаний, крупных розничных сетей, металлургических организаций. Эта тен- РЫНОК ДОЛГОВ К уникальным проектам 2005 г. можно отнести крупнейшие для региональных и корпоративных сегментов выпуски облигаций Московской области на 12 млрд руб. и Внешторгбанка на 15 млрд руб. При продаже таких значительных займов неизбежно приходится сталкиваться с тем, что рынку сложно «переварить» объемы, считающиеся крупными даже для рынка евробондов. В таких проектах ключевым фактором успеха является грамотное структурирование синдиката участников размещения, которое традиционно обеспечивает львиную долю спроса на крупные выпуски. При этом важнейшим фактором является работа с иностранными инвесторами, которым интересен пусть и низкодоходный, но в то же время и сверхкачественный риск лучших российских заемщиков. К крайне интересным и одновременно сложным проектам можно отнести размещение облигаций Группы «Ист Лайн» на 3 млрд руб., которое проходило в условиях разворачивающегося конфликта вокруг аэродромного комплекса «Домодедово». Работа с бумагами, вокруг эмитента которых формируется не слишком благоприятный информационный фон, является наиболее сложной. В такой работе важны понимание реальных рисков ситуации и способность организатора № 7 (310) 2006 чил премию от журнала «Рынок ценных бумаг» в номинации «Прорыв года»), то 1-е место по итогам 2005 г. — результат вполне закономерный. Безусловно, останавливаться на достигнутом мы не намерены. Внешторгбанку предстоит улучшить свои позиции на рынке выпуска облигаций российских регионов и муниципальных образований и активизироваться на рынке выпуска валютных бумаг с фиксированным доходом. Кроме того, в настоящий момент банк готовится к участию в первичных размещениях акций — для этого у ВТБ, особенно с учетом приобретения в 2005 г. сети росзагранбанков, есть все возможности. РЦБ Какие проекты Внешторгбанка за последнее время отличались своего рода уникальностью и сложностью исполнения? Какие сегменты по отраслям наиболее перспективны на рынке облигаций? И. П. В условиях огромного предложения облигационных займов, конкуренции за инвесторов каждый проект по-своему уникален. Нередко приходится продавать бумагу, равноценную обращающимся на вторичном рынке облигациям с точки зрения соотношения риска и доходности. Для того чтобы это сделать, необходима крайне высокая отдача организатора, иначе размещение вряд ли пройдет успешно. РЫНОК ЦЕННЫХ БУМАГ денция создает дополнительные возможности для инвесторов по отбору активов, что в свою очередь также способствует дальнейшему развитию рынка рублевых облигаций. РЦБ Как бы Вы могли прокомментировать итоги работы Внешторгбанка при организации публичного долга за 2005 г.? Каких результатов удалось достичь? И. П. Основное достижение Внешторгбанка в 2005 г. — получение 1-го места в списке организаторов выпусков рублевых облигаций. Причем 1-е место мы заняли сразу в 4 номинациях: «Организатор выпусков рублевых облигаций», «Организатор выпусков рублевых корпоративных облигаций», «Андеррайтер рублевых облигаций» и «Андеррайтер рублевых корпоративных облигаций». В течение 2004 г. мы неуклонно совершенствовали различные направления деятельности банка, улучшали бизнеспроцессы. Так, например, были качественно изменены подходы к инициированию проектов за счет более глубокой интеграции с корпоративным бизнесом ВТБ, внесены изменения в ценообразование услуг нашего банка, усилена работа по поддержанию взаимоотношений с клиентами. И если 2004 г. можно было назвать годом прорыва (Внешторгбанк даже полу- 21 РЫНОК ДОЛГОВ № 7 (310) 2006 РЫНОК ЦЕННЫХ БУМАГ 22 донести их смысл до инвесторов. Полагаю, с этой задачей мы справились. На мой взгляд, потенциал роста имеют потребительский сектор, который будет развиваться за счет увеличения потребительского спроса в России, машиностроение и сектор, связанный, в частности, с военно-промышленным комплексом благодаря росту гособоронного заказа. Кроме того, активно будут развиваться горно-добывающие и металлургические компании. РЦБ Охарактеризуйте собственную позицию Внешторгбанка на рынке публичного долга. Каковы итоги и планы ВТБ на рынке рублевого долга и еврооблигаций? И. П. Действительно, Внешторгбанк — один из крупнейших российских эмитентов долговых ценных бумаг: в настоящий момент объем публичного долга банка составляет около 5 млрд долл., включая рублевые и валютные облигации. На рублевом рынке Внешторгбанк традиционно привлекает средства под лучшие для российских компаний ставки, а спрэды по еврооблигациям ВТБ являются одними из самых низких. В декабре 2005 г. Внешторгбанк разместил пятый выпуск облигаций на рекордную для российского рынка сумму в 15 млрд руб. Доходность бумаги к 1,5-годовой оферте составила 6,35% годовых, что в условиях нестабильного рынка на тот момент являлось безусловным успехом. Инвесторы же получили, с одной стороны, хорошую премию к валютным обязательствам банка, а с другой — высоколиквидный выпуск «первого эшелона». Что касается ближайших планов, то могу сказать, что мы рассматриваем возможность размещения очередного облигационного займа объемом 15 млрд руб., который был зарегистрирован одновременно с пятым выпуском. Пока что мы анализируем конъюнктуру на вторичном рынке, ведем работу с потенциальными участниками размещения, однако пока никаких решений о начале размещения бумаг не принимали. РЦБ Каков Ваш прогноз первичных размещений рублевых и еврооблигаций российских компаний в 2006 г.? Какие факторы будут способствовать выходу эмитентов на рынок и ограничивать его? И. П. Уже с начала года объем размещений на внутреннем рынке составил около 75 млрд руб., что примерно равно 1/4 объема за 2005 г. Неплохо для 2 мес. работы. Если исходить из предположения, что подобная динамика первичного рынка сохранится в течение всего года, то за 12 мес. объем размещения может превы- сить 400—450 млрд руб. Необходимо учитывать, что ситуация с ликвидностью банковской системы, наблюдавшаяся в 2005 г. и стимулировавшая как первичный, так и вторичный рынки, в текущем году может и не повториться. Однако с учетом усиления иностранного присутствия на рынке внутреннего долга, в том числе и вследствие укрепления российского рубля, скорее всего, спрос на рублевый fixed income увеличится. Рынок валютного долга, на котором в качестве эмитентов доминируют банки и госкомпании, в 2006 г. может столкнуться с проблемой роста ставок по базовым активам — облигациям Казначейства США, из-за чего условия привлечения средств на этом рынке могут несколько ухудшиться по сравнению с 2005 г. Между тем отношение инвесторов к российскому риску улучшилось, что находит отражение в постоянно сужающемся спрэде суверенных еврооблигаций РФ. Эта тенденция может несколько сгладить негативное стоимостное влияние на эмитентов роста базовых ставок. Также следует отметить, что согласно последним веяниям, госкомпаниям рекомендуется занимать внутри страны, что может сместить эмитентов на рынок рублевого долга, условия заимствования на котором, благодаря укреплению национальной валюты и схождению валютной и рублевой кривых доходностей, становятся все более привлекательными и для крупнейших российских компаний, крайне чувствительных к стоимости привлекаемых средств. В целом выпуск долговых ценных бумаг остается одним из наиболее эффективных инструментов долгового финансирования, что будет стимулировать развитие рынка в 2006 г. РЦБ Какие факторы будут определять развитие Внешторгбанка на рынке облигаций в 2006 г.? Какую политику взаимоотношений с эмитентами вы планируете проводить? И. П. Основная цель нашей работы на рынке в 2006 г. — сохранение лидирующего положения Внешторгбанка в области организации и андеррайтинга рублевых облигационных займов, а также укрепление позиций банка в качестве организатора выпусков валютных инструментов. В текущем году мы уже осуществили два крупных проекта: размещение облигаций Трубной металлургической компании (ТМК) объемом 5 млрд руб. и второго выпуска облигаций Россельхозбанка (РСХБ) на 7 млрд руб. Отмечу, что в каждом случае нам удалось перепозиционировать бумаги в лучшую сторону по сравнению с ранее размещенными займами этих эмитен- тов. Согласно нашим оценкам уже во II кв. 2006 г. достигнутый банком уровень объема организации клиентских эмиссий будет сопоставим с суммарным показателем объема организации в 2005 г. Политика взаимоотношений Внешторгбанка с эмитентами формируется на основе нашего взгляда на предстоящие структурные изменения рынка рублевых облигаций. Так, мы ожидаем, что в среднесрочной перспективе рынок рублевых облигаций де-факто будет состоять из 2 сегментов: инвестиционного и спекулятивного. Причем разброс спрэдов в инвестиционном сегменте не превысит 100—150 б. п. Основой для формирования инвестиционного сегмента являются «первый эшелон» и некоторые компании «второго эшелона». Среди эмитентов рублевых облигаций нам наиболее интересны два типа компаний. Первый — «восходящие звезды» — компании, еще не являющиеся «голубыми фишками», но максимально приближенные к этой группе. К числу «восходящих звезд» мы относим металлургические компании (в том числе и ТМК), ряд крупных розничных сетей, некоторые машиностроительные компании, на базе которых будут формироваться национальные специализированные корпорации, а также организации, прямо или косвенно поддерживаемые государством. Второй тип — это растущие компании преимущественно обрабатывающей отрасли или сферы услуг, которые в настоящее время относятся либо к верхней границе «второго эшелона», либо к нижней границе «третьего эшелона» и имеют хорошие финансовые показатели, грамотный менеджмент, ясную перспективу и стратегию развития. Ключевой характеристикой компаний этой группы является принадлежность к спекулятивным эмитентам при возможности вхождения в инвестиционный сегмент в течение 2—3 лет. Важно отметить, что для таких компаний участие Внешторгбанка в качестве организатора облигационного займа несет в себе дополнительный «имиджевый» эффект. В то же время, являясь крупным банком, предоставляющим, помимо прочего, качественные инвестиционно-банковские услуги на высоком уровне, мы работаем преимущественно с эмитентами, которые соответствуют нашим представлениям об оптимальном соотношении кредитного риска и перспектив развития.