Иностранные сотрудники организации: правовой статус и

реклама

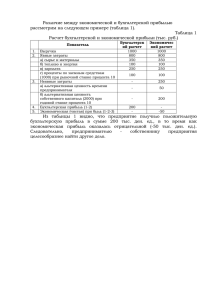

Иностранные сотрудники организации: правовой статус и особенности налогообложения Иностранец отработал 8 месяцев (с 01.08.2012 г. по 01.02.2013 г.). Организация его рассчитала и он уехал в Узбекистан. Вернулся через 3 месяца, его приняли на работу в эту же организацию с 01.05.2013 г. По какой ставке с 01.05.2013 г. удерживать НДФЛ 30% или 13% и с какого месяца? Подсчет количества дней нахождения физического лица на территории РФ начинается не с даты принятия его на работу, а с даты приезда на территорию РФ. При этом дата приезда и дата отъезда включаются в число дней нахождения на территории РФ. Налоговый статус физического лица определяется на дату получения дохода и на 31 декабря года налогового периода. В течение года налоговый статус может меняться и фиксируется на 31 декабря, что и находит отражение в справке по форме 2-НДФЛ. Поэтому, как только количество дней нахождения вашего иностранного сотрудника на территории РФ превысит 183 дня в текущем году, его заработная плата будет облагаться по ставке 13%. Если в Вашем случае предположить, что физическое лицо прибыло на территорию России 30 апреля 2013 года (т.к. 1 мая принят на работу) и больше уже не увольнялся и не уезжал за пределы РФ, то он становится резидентом 30 января 2013 г., а именно: 2012 год: 2013 год: Август – 31 день Январь – 30 дней Сентябрь – 30 дней Итого в течение 12 следующих подряд месяцев – 183идня – РЕЗИДЕНТ С 2013 г. Октябрь – 31 день Ноябрь – 30 дней Декабрь – 31 день Итого – 153 дня – по итогам 2012 года - НЕРЕЗИДЕНТ Январь – 1 день Февраль – 1 день Итого в течение 12 следующих подряд месяцев: 185 дней на момент отъезда. С 30 апреля по 31 декабря = 1(апрель)+31(май)+30(июнь)+31(июль)+31(август)+ 30(сентябрь)+31(октябрь)+30(ноябрь)+31(декабрь)= 246дней. Итого за 2013 год = 32 + 246 = 278 дней Таким образом, на 31 декабря сотрудник – резидент. Следовательно, весь 2013 год доходы сотрудника облагаются по ставке 13 %. Все расчеты можно оформить в таблице: Месяцы 2012 год 2013 год Кол-во дней Кол-во дней Итого дней за 12 следующих подряд месяцев Январь 0 31 (Январь 2013 + февраль- декабрь 2012)= 184 Февраль 0 1 (январь и февраль 2013 +март-декабрь 2012) = 185 Март 0 0 (январь-март 2013 + апрель-декабрь 2012) =185 Апрель 0 1 (январь –апрель 2013 + май-декабрь 2012) = 186 Май 0 31 (январь – май 2013 + июнь-декабрь 2012) = 217 Июнь 0 30 (январь – июнь 2013 + июль – декабрь 2012) = 247 Июль 0 31 (январь – июль 2013+ август – декабрь 2012) = 278 Август 31 31 (январь-август 2013 +сентябрь-декабрь 2012) = 278 Сентябрь 30 30 (январь – сентябрь 2013+ октябрь-декабрь 2012) = 278 Октябрь 31 31 (январь-октябрь 2013 + ноябрь-декабрь 2012) = 278 Ноябрь 30 30 (январь – ноябрь 2013 + декабрь2012) = 278 Декабрь 31 31 (январь – декабрь 2013) = 278 Итого 153 278 С гражданином Узбекистана заключен договор с 15.11.2012 г. до 15.05.2013 г. С работника удерживался налог по ставке 30%, далее – по ставке 13%. С какого числа рассчитываем НДФЛ по ставке 13% с 15.05.2013 г. или с 01.06.2013 г.? Подсчет количества дней нахождения на территории РФ с целью определения налогового статуса физического лица начинается не с даты заключения трудового договора, а с даты приезда на территорию РФ. Если предположить, что Ваш работник приехал 14 ноября 2012 г., а уехал 16 мая 2013 г., то в 2012 году он находился на территории РФ: 17(ноябрь) + 31(декабрь) = 48 дней. Поэтому, в 2012 имел статус нерезидента. В 2013 году количество дней нахождения составило: 31(январь) + 28(февраль) +31(март)+ 30(апрель)+16(май) = 136 дней. Поэтому, физическое лицо в 2013 году также не является резидентом РФ. В том случае, если до конца года он больше не приедет на территорию РФ, его статус не изменится. Чисто теоретически, в 2013 году его доходы могут облагаться по ставке 13% как для резидента, т.к. в ст. 207 НК РФ сказано, что «Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев». Однако, по итогам налогового периода (с 1 января 2013 по 31 декабря 2013 г.) физическое лицо будет нерезидентом. Организация в этом случае должна будет: пересчитать НДФЛ по ст. 30% (Письмо МФ РФ от 05.04.2012 N 03-04-05/6444); удержать разницу между суммами налога из любых денежных средств (предельный размер удержания - 50% от суммы выплаты); если удержать невозможно, например, в связи с увольнением работника – до 1 февраля следующего года сообщить в налоговую по форме 2-НДФЛ и налогоплательщику (п. 5 ст. 226 НК РФ) Исходя из сказанного, большого смысла признавать сотрудника резидентом нет, как для организации, так и для сотрудника. Если сотрудник, увольняясь из организации, не уезжает из России, то он может вернуть излишне удержанный налог путем подачи декларации по окончании налогового периода. Если временно проживающему для привлечения к работе не требуется разрешение на работу - зачем тогда работодателю нужно оформлять это разрешение? или в этом теперь нет необходимости? Действительно, с 1 января 2013 года временно проживающему на территории РФ для привлечения к труду не требуется разрешение на работу (См. методические материалы к вебинару, раздел 2 слайд 17 и 26). Следовательно, работодателю также не требуется оформлять это разрешение. С гражданином Беларусь 1970г.р. заключен трудовой договор. По какой ставке начисляются Пенсионные взносы? В Пенсионном фонде сказали, что взносы в ФОМС 5,1% платить не нужно на жителя Узбекистана временно проживающего в РФ. Как быть? Особый порядок привлечения к труду граждан Республики Беларусь не влияет на исчисление обязательных страховых взносов с выплат в их пользу. Все зависит от правового статуса иностранного гражданина: 1. За постоянно проживающих в РФ обязательные страховые взносы в ПФР, ФСС и ФОМС уплачиваются так же, как с выплат российским гражданам (Пункт 1 ст. 7, п. 1 ст. 22.1 Закона от 15.12.2001 № 167-ФЗ; п. 15 ч. 1 ст. 9 Закона от 24.07.2009 № 212-ФЗ; п. 1 ст. 10 Закона от 29.11.2010 № 326-ФЗ). 2. За временно проживающих в РФ – в ПФР уплачиваются взносы только на страховую часть по тарифу 22% (вне зависимости от возраста лица), ФСС и ФОМС – как с выплат российским гражданам. (п.15 ч.1 ст.9 Закона № 212-ФЗ; п.1 ст. 10 Закона от 29.11.2010 № 326-ФЗ). 3. За временно пребывающих в РФ, с которыми трудовой договор заключен на срок менее 6 месяцев, взносы не начисляются. Если срок трудового договора более 6 месяцев, то в ПФР начисляются взносы только на страховую часть по тарифу 22% (вне зависимости от возраста лица), в ФСС И ФОМС – не начисляются (пункт 1 ст. 7 Закона № 167-ФЗ; п. 15 ч. 1 ст. 9 Закона № 212-ФЗ; Пункт 1 ст. 7, п. 1 ст. 22.1 Закона № 167-ФЗ; Пункт 15 ч. 1 ст. 9 Закона № 212-ФЗ). Взносами на «травматизм» облагаются любые выплаты независимо от статуса белоруса, начисленные в рамках трудового договора. Приняли на работу жителя Узбекистана. В паспорте у него отметка «разрешение на проживание на 5 лет». Есть разрешение на работу. ФМС и центр занятости говорят, что их уведомлять не нужно. Так ли это? Полагаю, что Ваш сотрудник – имеет статус постоянно проживающего в РФ. Заключив или расторгнув трудовой договор с временно проживающим или временно пребывающим ИГ, работодатель обязан в течение 3 рабочих дней с даты заключения договора (или его расторжения или предоставлении отпуска без оплаты более 1 календарного месяца за год) уведомить: территориальный орган ФМС, выдавший мигранту разрешение на работу; орган занятости населения по субъекту РФ . По нерезидентам 15% или 30% зависит от норм международного соглашения, правильно или нет? Ставка НДФЛ прописана в ст. 224 НК РФ. Доходы нерезидентов в виде дивидендов облагаются по ставке 15 %, все остальные – по ставке 30%. Как правильно подсчитываются дни нахождения на территории РФ, если иностранный гражданин выезжал из РФ на 1 мес, на срок 2 -5 дн. Теряется ли статус резидента? Подсчет дней ведется с момента возвращения на территорию РФ? Подсчет дней ведется по факту присутствия иностранного гражданина на территории РФ. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения. Если основания выезда другие, то срок нахождения на территории РФ прерывается на дни нахождения за рубежом. Налоговый статус физических лиц определяется налоговым агентом на каждую дату получения дохода и окончательный статус - на 31 декабря налогового периода. Подсчет количества дней нахождения физического лица на территории РФ проводится методом прямого счета количества дней, а не месяцев. При этом дата приезда и отъезда включаются в количество дней присутствия лица на территории РФ. Можно ли начислять и выплачивать иностранному сотруднику зарплату в иностранной валюте на территории РФ? Нет, нельзя. Согласно абз.1 ст. 131 ТК РФ выплата заработной платы производится в денежной форме в валюте Российской Федерации (в рублях). Иностранный сотрудник-надомник, который работает на территории иностранного государства, отправляется в командировку. Ему начисляется средний заработок. Облагается ли данная выплата НДФЛ? Выплаты и вознаграждения дистанционному иностранному работнику, который выполняет работу на территории иностранного государства, не облагаются ни НДФЛ, ни страховыми взносами в ПФР и ФФОМС (Пункты 1, 2 ст. 207, пп. 6 п. 3 ст. 208, п. 2 ст. 209 НК РФ; Письма ФНС России от 06.02.2013 № ЕД-3-3/384@; Минфина России от 26.01.2011 № 03-04-06/6-10, от 28.08.2012 № 03-04-06/6-259). На граждан Казахстана действуют те же правила, что и для граждан Белоруссии? В отношении работников граждан Казахстана однозначно сказать, что действуют «правила» полностью аналогичные как для граждан Республики Беларусь нельзя. При обложении НДФЛ доходов граждан Республики Казахстан необходимо учитывать нормы Конвенции между Правительством РФ и Правительством Республики Казахстан от 18.10.1996 "Об устранении двойного налогообложения и предотвращении уклонения от уплаты налогов на доход и капитал". В отношении работника - гражданина Республики Казахстан российский налоговый агент изначально должен применять налоговую ставку, которая установлена в отношении доходов работника - нерезидента РФ, а именно в размере 30% (п. 3 ст. 224 НК РФ). Страховые взносы за такого работника уплачиваются без особенностей, как и за других иностранных работников – в зависимости от статуса. Как быть с сотрудниками в плане налогообложения, которые работают в полномоченных представительствах на территории иностранных государств, являясь сотрудниками нашей организации? По какой ставке облагать доходы сотрудника, если он направлен на работу заграницу для работы в филиале, а зарплата начисляется в России. Сотрудник пробудет там предположительно 2-3 года? Согласно пп. 6 п. 3 ст. 208 НК РФ вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ относится к доходам, полученным от источника за пределами РФ. То обстоятельство, что источником выплаты является российская организация, на такое правило не влияет (Письмо МФ РФ от 8 декабря 2010 г. № 03-04-06/6-292). Следовательно, посылая работника в долгосрочную командировку, организация снимает с себя обязанности налогового агента после того, как работник становится нерезидентом (Письмо МФ РФ от 22 августа 2013 г. № 03-04-05/34436). В отношении среднего заработка, выплачиваемого за время командировки, контролирующие органы признают его вознаграждением за выполнение трудовых или иных обязанностей за пределами Российской Федерации (ст. 166 ТК). Следовательно, его следует рассматривать как доход, полученный физлицом от источников в РФ. Значит, в отношении среднего заработка, выплачиваемого командированному сотруднику, российские компании и предприниматели признаются налоговыми агентами по НДФЛ в общем порядке. Исчислять, удерживать и уплачивать налог в данном случае необходимо по ставке 13 процентов, пока работник обладает статусом налогового резидента, и по ставке 30 процентов после его утраты (Письмо МФ РФ от 22 августа 2013 г. № 03-04-05/34436). Временно пребывающий иностранный гражданин на сегодняшний день имеет статус-резидента. 1 декабря будет выезжать за пределы РФ на 20 календарных дней по семейным обстоятельствам. По возвращении он теряет статус резидента? Надо ли делать перерасчет по ставке НДфЛ на доходы с января по ноябрь? Однозначно ответить на Ваш вопрос нельзя. Все дело в «резерве» количества дней нахождения на территории РФ. Например, если до момента отъезда он пробыл в РФ в этом году 250 дней, то «перерыв» в 20 дней не может изменить налоговый статус работника, т.к. с января по декабрь количество дней будет более 183 дней. Ответы на вопросы предоставлены лекторами Школы СКБ Контур по итогам проведенных вебинаров. Важно: во время вебинара каждый участник может задавать вопросы лекторам. Лекторы отвечают на них устно в прямом эфире, а также в письменном виде после проведения вебинара (ответы размещаются в разделе «Статьи»). Вебинары по бухучету и налогам проходят каждый вторник в 10:00 (мск). Зарегистрироваться и получить еще больше полезной информации об учете и налогах