Ключевая ставка и рынок ОФЗ: в преддверии заседания

реклама

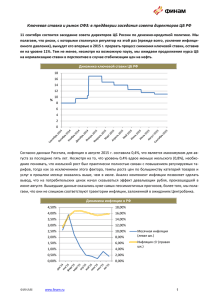

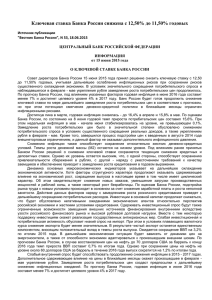

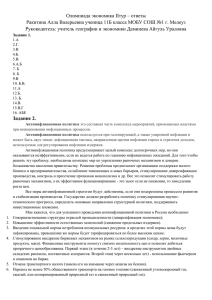

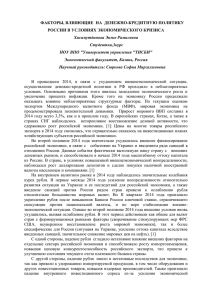

Ключевая ставка и рынок ОФЗ: в преддверии заседания совета директоров ЦБ РФ 29 января состоится заседание совдира ЦБ России по денежно-кредитной политике (ДКП). Несмотря на замедление фактической инфляции, инфляционные риски остаются повышенными, в связи с чем мы ожидаем, что регулятор оставит ставку неизменной на уровне 11,0 % годовых. 11 декабря 2015 г. состоялось последнее по времени заседание совета директоров Центробанка России, на котором было принято решение сохранить ключевую ставку на уровне 11 %. В пресс-релизе по итогам заседания регулятор отметил увеличение инфляционных рисков (выражающееся в повышенных инфляционных ожиданиях населения, а также в том, что снижение инфляции происходило несколько медленнее, чем прогнозировалось) при сохранении рисков охлаждения экономики. Тем не менее было заявлено, что по мере замедления инфляции в соответствии с прогнозом, а также при условии ослабления инфляционных рисков ЦБ возобновит снижение ключевой ставки на одном из ближайших заседаний. Регулятор отметил, что основным источником инфляционных рисков остается возможное дальнейшее ухудшение внешнеэкономической конъюнктуры на фоне длительного сохранения цен на нефть на низком уровне, нормализации денежно-кредитной политики ключевыми центральными банками и продолжения замедления роста экономики Китая. Какую же картину c точки зрения динамики фактической инфляции и ее соответствия прогнозам ЦБ мы наблюдаем сейчас? Благодаря эффекту высокой базы и ослабевающему платежеспособному спросу населения, начиная с ноября прошлого года, темпы годовой инфляции в России устойчиво замедляются, достигнув 10,2-10,3 % по состоянию на 25 января 2016 г. С учетом высоких значений инфляции в первые месяцы 2015 г., темпы годовой инфляции в России уже к началу февраля этого года могут достичь однозначных значений. Отметим, что Банк России ожидает замедления инфляции по итогам января 2016 г. до 9,7-10,0 % в годовом выражении, и пока сложившаяся динамика соответствует данному прогнозу. Динамика годовой инфляции в России Динамика месячной инфляции в России 16,00% 4,50% 15,00% 4,00% 3,50% 14,00% 3,00% 2,50% 13,00% 2,00% 12,00% 1,50% 1,00% 11,00% 0,50% 0,00% 25.янв 18.янв 11.янв 04.янв 28.дек 21.дек 14.дек 07.дек 30.ноя 23.ноя 16.ноя 09.ноя 26.окт 02.ноя 19.окт 10,00% * - по состоянию на 25 января 2016 г. Источник: Росстат Отметим и снижение – впервые за несколько месяцев – показателя так называемой «трендовой инфляции» (инфляции, очищенной от волатильных и нерелевантных для ДКП шоков и иных немонетарных факторов). Данный индикатор относится к числу основных использующихся ЦБ при принятии решения по ключевой ставке. Так, по данным за декабрь 2015 г. трендовая инфляция сократилась c 11,9 до 11,1 %. ФИНАМ www.finam.ru 1 Тем не менее, сам ЦБ, комментируя эти данные, отметил, что, несмотря на снижение, оценка трендовой инфляции остается на высоком уровне. Вместе с тем происходящая с начала этого года ускоренная девальвация рубля под давлением падающих цен на нефть не только создает угрозу для реализации прогноза ЦБ РФ по годовому темпу прироста потребительских цен в 2016 г. (5,5-7 % в зависимости от цены на нефть), но и однозначно, по нашему мнению, способствует усилению инфляционных рисков (т.е. двух основных условий для снижения ключевой ставки, установленных регулятором). Собственно, сам Центробанк в пресс-релизе по итогам заседания 11 декабря отмечал возможное дальнейшее ухудшение внешнеэкономической конъюнктуры в качестве основного источника инфляционных рисков для российской экономики. И хотя по оценке ЦБ рост инфляции сдерживается слабым спросом и уменьшением чувствительности ценовой динамики к курсовым колебаниям в условиях свободного плавания рубля, регулятор все же признает, что падение курса рубля могло создать проифляционное давление. В этих условиях снижение ключевой ставки приведет к дополнительному давлению на рубль (который и так находится вблизи своих исторических минимумов по отношению к доллару), что в конечном итоге будет способствовать усилению инфляционного давления. Динамика курса рубля к доллару Ключевая ставка и инфляционные ожидания 17% 83 16% 15% 78 14% 13% Руб./$ 73 12% 11% 68 10% 9% 63 8% Июнь 2015 Июль 2015 Август 2015 Сентябрь Октябрь 2015 2015 Ноябрь 2015 Декабрь 2015 Ключевая ставка ЦБ Ожидания по уровню инфляции на год вперед Источник: ЦБ РФ, ФИНАМ Что касается еще одного важного индикатора, на основе которого происходит оценка регулятором инфляционных рисков при принятии решения по ключевой ставке, – инфляционных ожиданий населения, то здесь пока тоже нельзя говорить о переломе повышательного тренда. Так, в декабре 2015 г. медианное значение ожидаемой населением инфляции на год вперед увеличилось на 0,6 п.п. и составило 16,4 %. Это максимальное значение после всплеска инфляционных ожиданий в январе-феврале 2015 г. В результате спред между уровнем инфляционных ожиданий и ключевой ставкой стал близок к максимальному. Хотя восприятие домохозяйствами текущего уровня инфляции стабилизировались, в декабре доля тех, кто ожидает сильного роста цен в следующем месяце, достигла 30% (с 20% в октябре и 25% в ноябре). Доля респондентов, которые сомневаются, что рост цен по итогам 2017 г. не превысит 4 % в год (базовый прогноз Банка России), достигла максимума – 71 %. В условиях текущего обесценения рубля мы ожидаем, что инфляционные ожидания населения останутся на повышенных уровнях и в ближайшие месяцы, что, по-видимому, осознается и регулятором. ФИНАМ www.finam.ru 2 Таким образом, продолжающееся ослабление российской валюты наряду с высокими инфляционными ожиданиями населения, на наш взгляд, ограничивают Центробанк в проведении смягчения ДКП на завтрашнем заседании. Заметим, что сейчас – впервые за долгое время – заговорили о возможности повышения ключевой ставки для поддержки курса рубля. Данный тезис был прокомментирован и некоторыми представителями регулятора, не исключившими возможности ужесточения ДКП при реализации рискового сценария (где заложена цена на нефть 35 долл./барр.). Мы не разделяем данную позицию и полагаем, что ЦБ не пойдет на увеличение ставки на ближайшем заседании. Во-первых, сама глава Банка России Э.Набиуллина недавно назвала текущий курс национальной валюты «близким к фундаментальным уровням» и не угрожающим финансовой стабильности. Во-вторых, «ужесточение» ДКП - не всегда однозначно сводится к повышению ключевой ставки, и у ЦБ, на наш взгляд, есть и другие не менее эффективные инструменты для борьбы с избыточной волатильностью валютного курса и отражения атак на рубль. Ну и в-третьих, небольшое повышение ставки вряд ли даст ожидаемый эффект в борьбе с девальвацией рубля, тогда как ее резкое увеличение станет еще одним ударом для экономики, находящейся в глубокой рецессии. Таким образом, мы склонны считать, что, несмотря на продолжающееся явное снижение темпов фактической годовой инфляции, инфляционные риски не ослабевают и не дают оснований для понижения ключевой ставки. Хотя вероятность реализации сценария поднятия ставки сейчас наиболее высока, чем за весь 2015 г., мы считаем, что регулятор пока найдет возможность воздержаться от этой меры и остаться верным долгосрочному курсу на смягчение ДКП. В этой связи мы полагаем, что на заседании 29 января Центробанк опять возьмет паузу в процессе изменения ставки, оставив ее на уровне 11,0 % годовых. В целом, на наш взгляд, регулятор будет занимать выжидательную позицию и не торопиться со снижением ставки до момента появления признаков устойчивой стабилизации ситуации на нефтяном и валютном рынках. Динамика индекса российских государственных облигаций RGBI 128 127 126 125 124 Пункты 123 122 121 120 119 28.01.2016 26.01.2016 24.01.2016 22.01.2016 20.01.2016 18.01.2016 16.01.2016 14.01.2016 12.01.2016 10.01.2016 08.01.2016 06.01.2016 04.01.2016 02.01.2016 31.12.2015 29.12.2015 27.12.2015 25.12.2015 23.12.2015 21.12.2015 19.12.2015 17.12.2015 15.12.2015 13.12.2015 11.12.2015 118 Источник: Bloomberg После заседания совета директоров ЦБ 11 декабря 2015 г. сектор ОФЗ продолжил ценовой рост на фоне начавшей снижаться фактической годовой инфляции и спокойной геополитической обстановки. Отметим, что снижение доходностей происходило на фоне продолжающегося обесценения рубля. Однако произошедшая в начале 2016 г. резкая девальвация нацвалюты, поставившая вопрос о вероятности нового инфляционного шока, не смогла дальше игнорироваться инвесторами – доходности дальних рублевых ФИНАМ www.finam.ru 3 госбумаг вернулись в область двузначных значений, а индекс российских гособлигаций RGBI опустился до уровней октября прошлого года. В результате с момента последнего по времени заседания совдира ЦБ, посвященного вопросам ДКП, кривая ОФЗ, увеличив дисконт к ключевой ставке на коротком участке и сократив на дальнем, перестала иметь инвертированный вид и стала практически плоской. На наш взгляд, рост доходностей дальних выпусков связан с переоценкой сектором перспектив замедления инфляции в 2016 г. и соответственно сроков и масштабов снижения ключевой ставки регулятором. Тем не менее, заметим, что учитывая текущее положение кривой ОФЗ ниже ключевой ставки ЦБ РФ, а также значительную величину дисконта, участники рынка продолжают рассчитывать на смягчение ДКП в этом году. Кривая ОФЗ и ключевая ставка ЦБ РФ 12,0 11,5 11,0 Доходность/ Ставка, % 10,5 10,0 9,5 0,0 2,0 4,0 6,0 8,0 10,0 Дюрация, лет Текущая кривая ОФЗ Ключевая ставка ЦБ Кривая ОФЗ по состоянию на 11.12.2015 г. Источник: ЦБ РФ, Bloomberg, ФИНАМ Несмотря на то, что пока, на наш взгляд, долговой рынок демонстрирует довольно неплохую устойчивость к внешним шокам, турбулентность внешнеэкономической конъюнктуры все же оказывает давление на настроения в секторе рублевого госдолга. В этой связи инвесторы ждут сигналов от регулятора в плане его оценки инфляционных рисков и перспектив ДКП по итогам завтрашнего заседания. Если ЦБ откажется от курса на смягчение ДКП, это приведет к росту доходностей в секторе ОФЗ и сокращению спреда к ключевой ставке. В противном случае и при условии снижения волатильности на нефтяном и валютном рынках, мы ожидаем продолжения долгосрочного тренда на нормализацию доходностей в секторе. ФИНАМ www.finam.ru 4 Управление мидл-офиса Павел Шахлевич, руководитель управления (+7 495) 796 93 88, доб. 22-19 pshakhlevich@corp.finam.ru Отдел классического рынка Василий Коновалов, руководитель (+7 495) 796 93 88, доб. 27-44 konovalov@corp.finam.ru Аналитический отдел Алексей Ковалев Веб-сайт: www.finam.ru (+7 495) 796 93 88 (+7 495) 796 93 88, доб. 28-04 akovalev@corp.finam.ru 127006, Москва, Настасьинский переулок, 7/2 Настоящий материал и содержащиеся в нем сведения предназначены для клиентов АО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников информационной системы Bloomberg, РТС и ЦБ РФ, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни АО «ФИНАМ» не заявляют и не гарантируют ни прямо ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни АО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какой-либо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала частично или полностью без письменного разрешения АО «ФИНАМ» категорически запрещено. ФИНАМ www.finam.ru 5