Методология определения и снижения рисков ... проектов Цель анализа риска

реклама

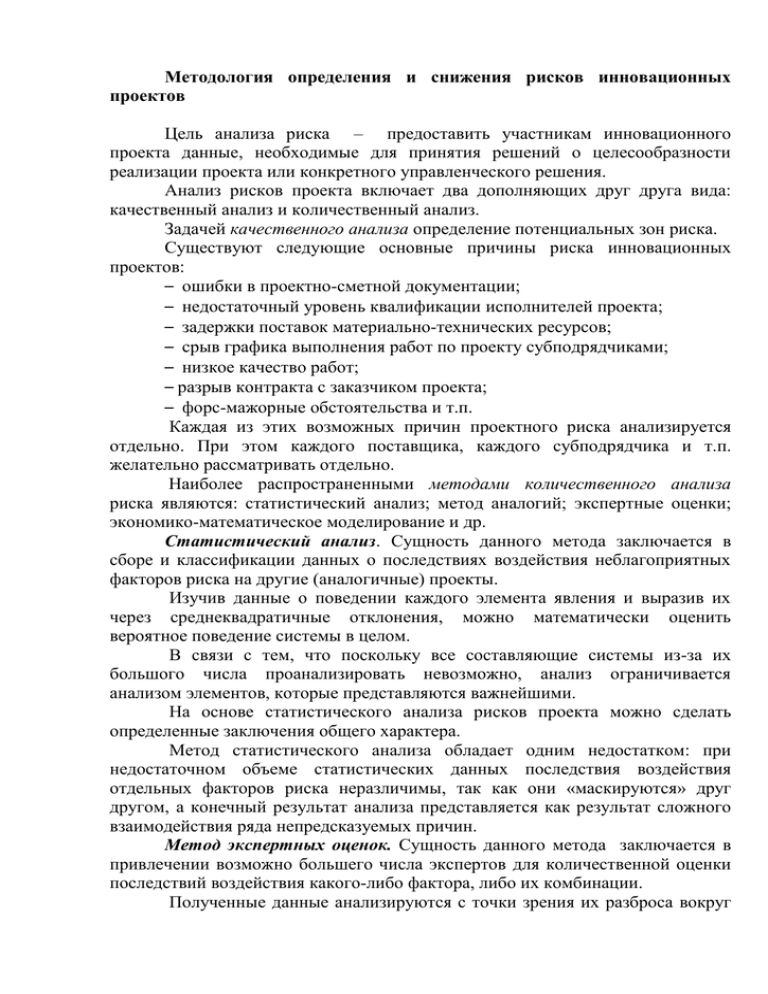

Методология определения и снижения рисков инновационных проектов Цель анализа риска – предоставить участникам инновационного проекта данные, необходимые для принятия решений о целесообразности реализации проекта или конкретного управленческого решения. Анализ рисков проекта включает два дополняющих друг друга вида: качественный анализ и количественный анализ. Задачей качественного анализа определение потенциальных зон риска. Существуют следующие основные причины риска инновационных проектов: – ошибки в проектно-сметной документации; – недостаточный уровень квалификации исполнителей проекта; – задержки поставок материально-технических ресурсов; – срыв графика выполнения работ по проекту субподрядчиками; – низкое качество работ; – разрыв контракта с заказчиком проекта; – форс-мажорные обстоятельства и т.п. Каждая из этих возможных причин проектного риска анализируется отдельно. При этом каждого поставщика, каждого субподрядчика и т.п. желательно рассматривать отдельно. Наиболее распространенными методами количественного анализа риска являются: статистический анализ; метод аналогий; экспертные оценки; экономико-математическое моделирование и др. Статистический анализ. Сущность данного метода заключается в сборе и классификации данных о последствиях воздействия неблагоприятных факторов риска на другие (аналогичные) проекты. Изучив данные о поведении каждого элемента явления и выразив их через среднеквадратичные отклонения, можно математически оценить вероятное поведение системы в целом. В связи с тем, что поскольку все составляющие системы из-за их большого числа проанализировать невозможно, анализ ограничивается анализом элементов, которые представляются важнейшими. На основе статистического анализа рисков проекта можно сделать определенные заключения общего характера. Метод статистического анализа обладает одним недостатком: при недостаточном объеме статистических данных последствия воздействия отдельных факторов риска неразличимы, так как они «маскируются» друг другом, а конечный результат анализа представляется как результат сложного взаимодействия ряда непредсказуемых причин. Метод экспертных оценок. Сущность данного метода заключается в привлечении возможно большего числа экспертов для количественной оценки последствий воздействия какого-либо фактора, либо их комбинации. Полученные данные анализируются с точки зрения их разброса вокруг средних значений, в результате чего выявляются наиболее вероятные последствия исследуемых факторов риска. Преимуществом метода экспертных оценок перед статистическим заключается в том, что каждый эксперт самостоятельно проводит анализ своей базы данных. Недостаток метода – в субъективности мнений экспертов. Метод аналогий предполагает использование данных по другим предприятиям. Экономико-математическое моделирование рисков проекта с помощью программного обеспечения позволяет проводить анализ устойчивости инновационного проекта под воздействием внешних факторов. Средствами предотвращения рисков либо уменьшения последствий их реализации являются: – избежание риска; – удержание риска; – передача риска; – снижение степени риска. Избежание риска означает уклонение от мероприятия, связанного с риском. Однако избежание риска для инвестора зачастую означает отказ от получения прибыли. Удержание риска – это оставление риска за инвестором, то есть на его ответственности. Так, инвестор, вкладывая венчурный капитал, заранее уверен, что он может за счет собственных средств покрыть возможную потерю венчурного капитала. Передача риска означает, что инвестор предает ответственность за риск кому-то другому, например страховой компании. При выборе конкретного средства реагирования на риск руководствуются следующими принципами: – нельзя рисковать больше, чем это может позволить собственный капитал; – надо думать о последствиях риска; – нельзя рисковать многим ради малого. Реализация первого принципа означает, что прежде, чем вкладывать средства в проект, необходимо: – определить максимально возможный объем убытков по данному виду риска; – сопоставить объем потенциальных потерь в результате реализации фактора риска с объемом вкладываемого в проект капитала; – сопоставить потенциальные потери в случае неудачи проекта с величиной собственного капитала предприятия и определить, не приведет ли потеря этого капитала к его банкротству. Реализация второго принципа требует: – определения, к чему может привести максимальная величина убытков; – принятия решения: а) об отказе от риска; б) о передаче риска под ответственность другого лица; в) о принятии такой ответственности на себя. Действие третьего принципа проявляется при передаче риска под ответственность страховой компании. При этом следует определить приемлемое для инвестора соотношение между страховой премией и страховой суммой. Для снижения степени риска применяются следующие методы: – диверсификация риска; – передача риска путем заключения контрактов; – лимитирование риска; – самострахование; – страхование – резервирование средств для компенсации убытков. Диверсификация инновационной деятельности состоит в распределении усилий разработчиков (исследователей) и инвесторов для осуществления разнообразных инновационных проектов, непосредственно не связанных друг с другом. Диверсификация позволяет избежать части риска при распределении капитала между разнообразными видами деятельности. Передача риска путем заключения контрактов. Если проведение каких-либо работ по инновационному проекту слишком рискованно и величина возможного риска неприемлема для инновационной организации, она может предать эти риски другой организации. Передача риска выгодна как для передающей, так и для принимающей сторон в случае, если: – потери, которые велики для стороны, передающей риск, могут быть незначительны для стороны, принимающей на себя риск; – принимающая сторона может находиться в лучшей позиции для сокращения потерь или контроля за хозяйственным риском. Передача риска инновационной деятельности производится путем заключения следующих типов контрактов: – строительный контракт (все риски, связанные со строительством, берет на себя строительная организация); – договор лизинга машин и оборудования; – контракт на хранение и перевозку грузов; – договор о снабжении инновационной организации материальнотехническими ресурсами, необходимыми для реализации проекта, на условиях поддержания неснижаемого остатка на складе; – договор аренды оборудования, используемого для осуществления инновационного проекта, с гарантией его технического обслуживания и технического ремонта; – договор аренды оборудования, используемого для осуществления инновационного проекта, с гарантией поддержания производительности определенных технических характеристик используемого оборудования; – договор на сервисное обслуживание техники, необходимой для реализации инновационного проекта; – договор факторинга1; – биржевые сделки, снижающие риск снабжения инновационного проекта в условиях высоких инфляционных ожиданий и отсутствия надежных оперативных каналов закупок материально-технических ресурсов: а) приобретение опционов на закупку товаров и услуг, необходимых для осуществления проекта, цена на которые в будущем может увеличиться2; б) приобретение фьючерсных контрактов3 на закупку растущих в цене товаров. Лимитирование – установление лимита, то есть предельных сумм расходов, продажи, кредита и т.п. Лимитирование является важным приемом снижения степени риска и применяется банками при выдаче ссуд, при заключении договора на овердрафт и т.п. Лимитирование применяется предприятиями при продаже товаров в кредит, предоставлении займов, определении сумм инвестиций и т.п. Самострахование означает, что предприниматель предпочитает подстраховаться сам, чем заключать договор страхования со страховой компанией. Самострахование представляет собой децентрализованную форму создания натуральных и денежных страховых (резервных) фондов непосредственно на предприятии, деятельность которого подвержена риску. Самострахование целесообразно производить, когда стоимость страхуемого имущества относительно невелика по сравнению с имущественными и финансовыми параметрами всего бизнеса. Например, крупной корпорации нецелесообразно через страховую компанию страховать от пожара свое оборудование, которое установлено в небольшом арендованном ею помещении. Самострахование также целесообразно, когда: – вероятность убытков чрезвычайно мала; – фирма владеет большим количеством однотипного имущества. Так, транснациональные нефтяные корпорации, владеющие несколькими сотнями танкеров, практикуют самострахование, поскольку потеря одного танкера в год, что маловероятно, обойдется корпорации дешевле, чем плата страховых взносов за все танкеры. Страхование – соглашение, согласно которому страховщик (например, страховая компания) за определенное обусловленное вознаграждение (страховую премию) принимает на себя обязательства возместить убытки или их часть (страховую сумму) страхователю (например, собственнику имущества), произошедшие вследствие предусмотренных в страховом договоре опасностей или случайностей (страховой случай), которым подвергается страхователь или застрахованное им имущество. Страхуемый риск характерен для чрезвычайных ситуаций, при которых Факторинг – финансирование под уступку денежного требования. Передача организацией кредитного риска позволяет получить 100 %-ную гарантию на получение всех платежей, уменьшая таким образом кредитный риск организации. 2 Опцион – биржевой контракт, согласно которому поставщик гарантирует продажу товара в течение определенного срока по фиксированной цене. 3 Фьючерсный контракт – соглашение о поставке товара в будущем, в котором унифицированы практически все условия, в частности, качество, упаковка и маркировка, порядок рассмотрения споров и т.д. 1 существует статистическая закономерность их возникновения, то есть определена вероятность убытка. С помощью страхования инновационная организация может минимизировать практически все имущественные, а также многие политические, кредитные, коммерческие и производственные риски. Вместе с тем страхованию, как правило, не подлежат риски, связанные с недобросовестностью партнеров. Страхование как метод минимизации риска имеет ряд ограничений: – высокий размер страхового взноса, устанавливаемый при заключении договора страхования; – некоторые риски не принимаются к страхованию (если вероятность наступления рискового события велика, страховые компании либо отказываются страховать данный риск, либо устанавливают высокие платежи). Резервирование средств на покрытие непредвиденных расходов. Создание резерва на покрытие непредвиденных расходов представляет собой способ борьбы с риском, предусматривающий установление соотношения между потенциальными рисками, влияющими на стоимость инновационного проекта, и размером расходов, необходимых для преодоления сбоев в ходе выполнения проекта. Основной проблемой при создании резерва является оценка потенциальных последствий рисков. Точность оценки стоимости инновационного проекта влияет на величину резерва на покрытие непредвиденных расходов. Тщательная оценка непредвиденных расходов сводит к минимуму перерасход средств. Определение структуры резерва может производиться на основе одного из двух подходов. При первом подходе резерв делится на две части: на общий и специальный. Общий резерв должен покрывать изменения в смете затрат, добавки к общей сумме контракта и другие аналогичные элементы. Специальный резерв включает в себя надбавки на покрытие роста цен, увеличение расходов по отдельным позициям, а также на оплату исков по контрактам. Второй подход к определению структуры резерва предполагает определение непредвиденных расходов по видам затрат, например, на заработную плату, материалы, субконтракты. Такая дифференциация позволяет определить степень риска, связанного с каждой категорией затрат, которые затем можно распространить на отдельные этапы реализации проекта [1]. Алгоритм процесса управления рисками представлен на рисунке 8. Рисунок 8 – Процесс управления рисками Этап постановки целей управления рисками характеризуется использованием методов анализа и прогнозирования экономической конъюнктуры, выявления возможностей и потребностей предприятия в рамках стратегии и текущих планов его развития. На этапе анализа риска используются методы качественного и количественного анализа: методы сбора имеющейся и новой информации, моделирования деятельности предприятия, статистические и вероятностные методы и т. п. На третьем этапе производится сопоставление эффективности различных методов воздействия на риск: избежание риска, снижение риска, принятие риска на себя, передачи части или всего риска третьим лицам, которое завершается выработкой решения о выборе их оптимального набора. На завершающем этапе управления рисками выбранных методов воздействия на риск. Результатом данного этапа должно стать новое знание о риске, позволяющее, при необходимости, откорректировать ранее поставленные цели управления риском. В современных условиях хозяйствования, характеризующихся политической экономической и социальной нестабильностью существующая на предприятии система управления должна включать механизм управления рисками. Первым этапом формирования механизма управления риском на предприятии является создание службы риск-менеджмента. На сегодняшнем этапе развития экономики целью этой службы является минимизация потерь посредством мониторинга деятельности предприятия, анализа всего комплекса РОФ, выработки рекомендаций по снижению рисков и контроля за их выполнением. При этом важно определить место службы в организационной структуре предприятия, определить права и обязанности ее персонала и проинформировать работников предприятия о функциях службы и характере ее деятельности. При разработке программы мероприятий по управлению рисками специалистам службы риск-менеджмента следует ориентироваться на максимальную унификацию формируемых оценок уровня риска, что выражается в формировании универсальных параметров, характеризующих объем возможного ущерба. В качестве таких параметров наиболее целесообразно использовать воздействия рисков на финансовые потоки и финансовое состояние предприятия. Завершающим этапом разработки программы является формирование комплекса мероприятий по снижению рисков, с указанием планируемого эффекта от их реализации, сроков внедрения, источников финансирования и лиц, ответственных за выполнение данной программы. 1 Чернова Г.В. Практика управления рисками на уровне предприятия. – СПб: Питер, 2000. – 152 с.