Здесь - Риком

реклама

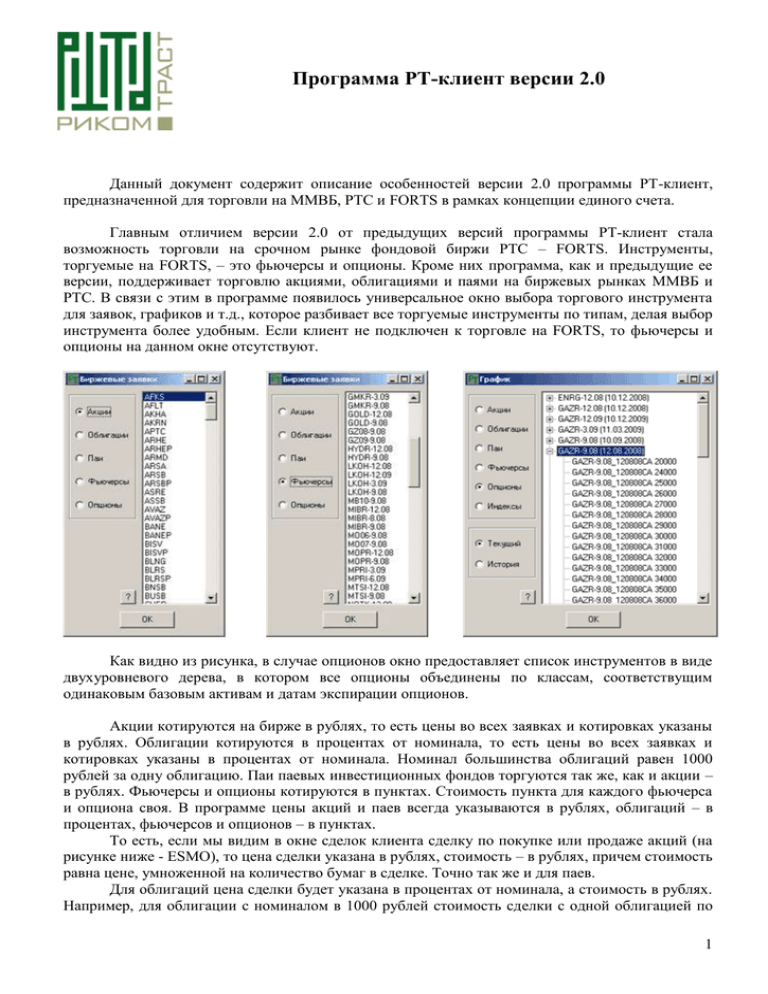

Программа РТ-клиент версии 2.0 Данный документ содержит описание особенностей версии 2.0 программы РТ-клиент, предназначенной для торговли на ММВБ, РТС и FORTS в рамках концепции единого счета. Главным отличием версии 2.0 от предыдущих версий программы РТ-клиент стала возможность торговли на срочном рынке фондовой биржи РТС – FORTS. Инструменты, торгуемые на FORTS, – это фьючерсы и опционы. Кроме них программа, как и предыдущие ее версии, поддерживает торговлю акциями, облигациями и паями на биржевых рынках ММВБ и РТС. В связи с этим в программе появилось универсальное окно выбора торгового инструмента для заявок, графиков и т.д., которое разбивает все торгуемые инструменты по типам, делая выбор инструмента более удобным. Если клиент не подключен к торговле на FORTS, то фьючерсы и опционы на данном окне отсутствуют. Как видно из рисунка, в случае опционов окно предоставляет список инструментов в виде двухуровневого дерева, в котором все опционы объединены по классам, соответствущим одинаковым базовым активам и датам экспирации опционов. Акции котируются на бирже в рублях, то есть цены во всех заявках и котировках указаны в рублях. Облигации котируются в процентах от номинала, то есть цены во всех заявках и котировках указаны в процентах от номинала. Номинал большинства облигаций равен 1000 рублей за одну облигацию. Паи паевых инвестиционных фондов торгуются так же, как и акции – в рублях. Фьючерсы и опционы котируются в пунктах. Стоимость пункта для каждого фьючерса и опциона своя. В программе цены акций и паев всегда указываются в рублях, облигаций – в процентах, фьючерсов и опционов – в пунктах. То есть, если мы видим в окне сделок клиента сделку по покупке или продаже акций (на рисунке ниже - ESMO), то цена сделки указана в рублях, стоимость – в рублях, причем стоимость равна цене, умноженной на количество бумаг в сделке. Точно так же и для паев. Для облигаций цена сделки будет указана в процентах от номинала, а стоимость в рублях. Например, для облигации с номиналом в 1000 рублей стоимость сделки с одной облигацией по 1 цене 102 будет равна 1020 руб., при этом стоимость равна цене, умноженой на номинал, деленной на 100 и умноженной на количество облигаций в сделке. Для фьючерсов (на рисунке ниже – RTS-9.08) цена сделки всегда указывается в пунктах. Поскольку при сделке по фьючерсам движения денег не происходит (кроме списания комиссий), то сумма сделки не имеет смысла и не показывается в окне сделок. Для опционов цена сделки (то есть – премия по опциону) указывается, как и для фьючерсов, в пунктах, а сумма списанной со счета клиента или зачисленной на счет клиента премии – в рублях. Сумма сделки по опциону равна цене сделки умноженной на количество опционов в сделке и умноженной на коэффициент перевода пунктов в рубли, который меняется каждый день и привязан к курсу доллара ЦБ РФ. В связи с этим, отображение портфеля клиента, состоящего из столь разных инструментов, в концепции единого торгового счета представляет сложную задачу и решено в программе РТ-клиент следующим образом. На рисунке ниже показан портфель клиента, состоящий из акций (GAZP) и фьючерсов (RTS-9.08). Цена открытия (подразумевается цена открытия позиции) представляет собой средневзвешенную цену по всем сделкам, образовавшим данную позицию. Для акций и паев – это средневзвешенная цена в рублях. Для облигаций – в процентах, с учетом накопленного купонного дохода (НКД). Для фьючерсов и опционов – это средневзвешенная цена в пунктах. При покупке и продаже пакета акций с денежного счёта клиента в момент совершения сделки списывается цена пакета (в случае покупки, а в случае продажи – зачисляется), комиссия биржи и комиссия “РИКОМ-ТРАСТ”. В портфеле клиента все эти суммы складываются, и результирующая цена открытия (цена покупки) вычисляется с учетом всех комиссий, поэтому цена открытия в портфеле клиента всегда больше цены сделки. Для паев все происходит 2 аналогично. Для акций и паев сумма покупки и сумма сейчас равны соответственно цене покупки и цене сейчас умноженной на количество бумаг в позиции. Разность суммы сейчас и суммы покупки представляет собой потенциальную прибыль или убыток по данной позиции, а отнесенная к цене покупки – потенциальную прибыль или убыток в процентах. На рисунке мы видим, что по акциям GAZP наша позиция находится в убытке на 563 рубля 69 копеек или на 4.41 %. При покупке облигаций покупатель выплачивает продавцу, помимо суммы сделки, НКД. При продаже облигаций НКД зачисляется на счет продавца. Таким образом, при покупке облигаций цена открытия складывается из цены сделки, комиссий биржи и брокера и НКД. Результирующая цена открытия, отображаемая в портфеле клиента, включает в себя все эти слагаемые и всегда выше собственно цены сделки. В примечании к сделке по облигациям всегда указан удержанный или начисленный НКД. Текущая цена, указанная в портфеле клиента, в случае акций, паев фьючерсов и опционов совпадает с ценой последней сделки на бирже, а в случае облигаций является вычисляемой и включает в себя текущий НКД. Поэтому текущая цена облигаций в портфеле клиента не совпадает с ценой на бирже и всегда больше цены последней биржевой сделки. НКД по облигациям можно посмотреть в пункте “Облигации” меню подсказки (?). Для облигаций сумма покупки и сумма сейчас вычисляется так же, как для акций и паев. Для фьючерсов и опционов цена открытия в портфеле клиента, а также текущая цена показаны в пунктах. Для фьючерсов сумма покупки и сумма сейчас не имеют смысла и в портфеле не показываются. В столбце «Изменение, ВМ» показывается потенциальная вариационная маржа по позиции, то есть та сумма, которая будет зачислена на счет клиента в клиринговую сессию, если закрыть позицию прямо сейчас. Изменение в процентах для фьючерсов не имеет смысла. На рисунке мы видим, что по фьючерсам RTS-9.08 наша позиция находится в прибыли на 3189 рублей 66 копеек. Для опционов сумма покупки и сумма сейчас равны соответственно цене открытия и цене сейчас пересчитанным в рубли и умноженным на количество бумаг в этой позиции. Для опционов, аналогично акциям, изменение цены позиции в портфеле равно разности этих цен, пересчитанной в рубли и умноженной на количество бумаг в этой позиции. Таким образом, портфель устроен так, что в столбце «Изменение, ВМ», независимо от инструмента, показанного в данной позиции, находится сумма, которая будет зачислена на счет клиента, если закрыть позицию прямо сейчас. Это дает нам возможность сложить все суммы, показанные в данном столбце, и получить в строке «Итого» общую сумму нашей текущей прибыли или, не дай бог, убытка, независимо от того из каких инструментов состоит наш портфель. В столбце «Изменение, ВМ» в строке «Всего» находится общая сумма вариационной маржи по всем позициям, в том числе и закрытым, за текущую торговую сессию. Эта сумма не вычисляется программой, а транслируется из FORTS. В случае, если наш портфель состоит из одних фьючерсов, эта сумма будет равна потенциальной вармарже по всем позициям. В столбце «Блокировано» в строке «Деньги» показана общая блокировка денег клиента, которая включает в себя все блокировки FORTS, в том числе гарантийное обеспечение (ГО) под открытые позиции и поданные заявки. В нашем примере блокированная сумма составляет 22959.96 и равна ГО по нашей позиции на 3 фьючерса RTS-9.08. Наконец, в правом нижнем углу таблицы портфеля показан уровень маржи. Следует отметить, что клиенты «РИКОМ-ТРАСТ», работающие на срочном рынке должны быть маржинальными клиентами. В этом случае, они могут увеличивать размер плеча на FORTS, используя в качестве залога свои маржинальные ценные бумаги, купленные на ММВБ. При расчете уровня маржи используются следующие правила - блокировки, производимые FORTS, считаются заемными средствами клиента, а ценные бумаги и потенциальная вариационная маржа – собственными средствами клиента. Таким образом, клиент может увеличивать количество 3 средств под ГО и, соответственно размер своих позиций на FORTS за счет покрытия маржинальными бумагами на ММВБ. Это дает клиенту возможность увеличить свои доходы на FORTS. Также в версии 2.0 программы РТ-клиент появилась доска опционов. Она доступна из меню «Открыть» пункт «Опционы». Доска опционов представляет собой таблицу, в которой отображаются цены всех опционов одного класса. Классом здесь является совокупность всех опционов с одним базовым активом и одной датой экспирации. В таблице слева показаны цены опционов CALL, а справа опционов PUT. Опционы упорядочены по цене страйк. Здесь «Спрос CALL» – наилучшая цена покупки для данного опциона, «Предл. CALL» - наилучшая цена продажи, «Теор. Цена» теоретическая цена опциона. Аналогично для опционов PUT. Двойной щелчек левой кнопкой мыши по какой-либо строчке таблицы, как и для других таблиц программы, вызывает окно подачи поручений, заполненное той ценой, на которую указывал курсов в момент двойного клика. Остальные отличия версии 2.0 программы РТ-клиент от предыдущих ее версий несущественны. 4