зерновые» операции и спецрежим по ндс в вопросах и ответах

реклама

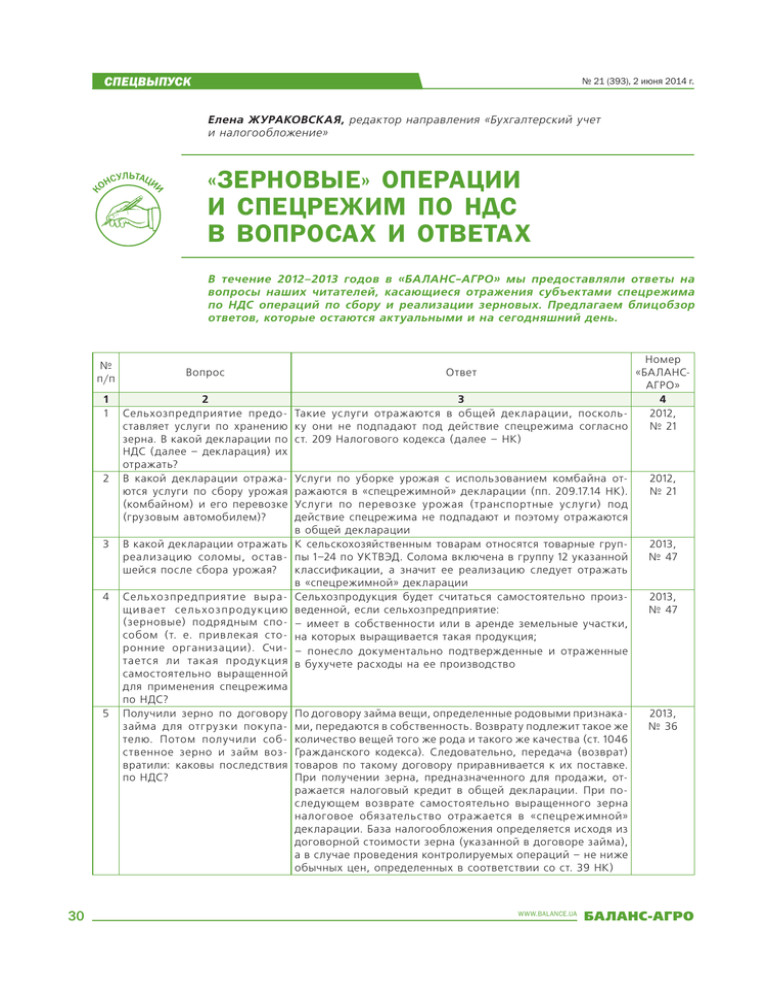

СПЕЦВЫПУСК № 21 (393), 2 июня 2014 г. Елена ЖУРАКОВСКАЯ, редактор направления «Бухгалтерский учет и налогообложение» «ЗЕРНОВЫЕ» ОПЕРАЦИИ И СПЕЦРЕЖИМ ПО НДС В ВОПРОСАХ И ОТВЕТАХ В течение 2012–2013 годов в «БАЛАНС-АГРО» мы предоставляли ответы на вопросы наших читателей, касающиеся отражения субъектами спецрежима по НДС операций по сбору и реализации зерновых. Предлагаем блицобзор ответов, которые остаются актуальными и на сегодняшний день. № п/п 1 1 2 3 4 5 30 Номер «БАЛАНСАГРО» 2 3 4 2012, Сельхозпредприятие предо- Такие услуги отражаются в общей дек ларации, посколь№ 21 ставляет услуги по хранению ку они не подпадают под действие спецрежима согласно зерна. В какой декларации по ст. 209 Налогового кодекса (далее – НК) НДС (далее – декларация) их отражать? 2012, В какой декларации отража- Услуги по уборке урожая с использованием комбайна от№ 21 ются услуги по сбору урожая ражаются в «спецрежимной» декларации (пп. 209.17.14 НК). (комбайном) и его перевозке Услуги по перевозке урожая (транспортные услуги) под действие спецрежима не подпадают и поэтому отражаются (грузовым автомобилем)? в общей декларации 2013, В какой декларации отражать К сельскохозяйственным товарам относятся товарные груп№ 47 реализацию соломы, остав- пы 1–24 по УКТВЭД. Солома включена в группу 12 указанной шейся после сбора урожая? классификации, а значит ее реализацию следует отражать в «спецрежимной» декларации 2013, Сельхозпредприятие выра- Сельхозпродукция будет считаться самостоятельно произ№ 47 щивае т се льхозпр одук ц ию веденной, если сельхозпредприятие: (зерновые) подрядным спо- – имеет в собственности или в аренде земельные участки, собом (т. е. привлекая сто- на которых выращивается такая продукция; ронние организации). Счи- – понесло документально подтвержденные и отраженные тается ли такая продукция в бухучете расходы на ее производство самостоятельно выращенной для применения спецрежима по НДС? 2013, Получили зерно по договору По договору займа вещи, определенные родовыми признака№ 36 займа для отгрузки покупа- ми, передаются в собственность. Возврату подлежит такое же телю. Потом получили соб- количество вещей того же рода и такого же качества (ст. 1046 ственное зерно и займ воз- Гражданского кодекса). Следовательно, передача (возврат) вратили: каковы последствия товаров по такому договору приравнивается к их поставке. При получении зерна, предназначенного для продажи, отпо НДС? ражается налоговый кредит в общей декларации. При последующем возврате самостоятельно выращенного зерна налоговое обязательство отражается в «спецрежимной» декларации. База налогообложения определяется исходя из договорной стоимости зерна (указанной в договоре займа), а в случае проведения контролируемых операций – не ниже обычных цен, определенных в соответствии со ст. 39 НК) Вопрос Ответ WWW.BALANCE.UA БАЛАНС-АГРО СПЕЦВЫПУСК № 21 (393), 2 июня 2014 г. 1 6 2 В какой декларации отражать реализацию муки и х леба, произведенных из собственного зерна? 3 Деятельность в сфере сельского хозяйства включает, в частности, производство продукции растениеводства, а также ее обработку, переработку и/или консервирование (пп. «а» пп. 209.15.2 НК). И мука, и хлеб согласно УКТВЭД относятся к сельхозпродукции. Следовательно, их реализацию следует отражать в «спецрежимной» декларации при условии, что у сельхозпредприятия в извлечении из реестра субъектов спецрежима по НДС (или в свидетельстве о регистрации) указаны, в частности, следующие КВЭД-2010: 10.61 «Производство продуктов мукомольно-крупяной промышленности» и 10.71 «Производство хлеба и хлебобулочных изделий; производство мучных кондитерских изделий, тортов и пирожных недлительного хранения» 4 2013, № 31 Елена ЖУРАКОВСКАЯ, редактор направления «Бухгалтерский учет и налогообложение» ОДОЛЖИЛИ КОМБАЙН: БУДУТ ЛИ ПОСЛЕДСТВИЯ ПО НДС? Сельхозпредприятие для сбора урожая на основании договора ссуды взяло во временное безвозмездное пользование комбайн, который принадлежит другому сельхозпредприятию. Будут ли последствия по НДС у обоих предприятий по такой операции? По договору ссуды одна сторона (ссудодатель) безвозмездно передает или обязуется передать другой стороне (пользователю) вещь для пользования в течение установленного срока. Договор ссуды между юридическими лицами, а также между юридическим и физическим лицом заключается в письменной форме (ст. 827 Гражданского кодекса). Следовательно, договор ссуды не предусматривает перехода права собственности на вещь, которая передается. А значит, операции по получению комбайна по такому договору, а также его возврату не приведут к начислению налоговых обязательств по НДС. Согласно пп. 14.1.203 Налогового кодекса (далее – НК) продажа результатов работ (услуг) – это любые операции хозяйственного, граж данскоправового характера по выполнению работ, предоставлению услуг, предоставлению права на пользование или распоряжение товарами, БАЛАНС-АГРО WWW.BALANCE.UA в том числе нематериальными активами и другими объектами собственности, которые не являются товарами, при условии компенсации их стоимости, а также операции по безвозмездному предоставлению результатов работ (ус луг). С ледовательно, операция по предос тавлению комбайна в пользование (в т. ч. безвозмездное) является операцией по поставке (продаже) работ (услуг), а значит, является объектом обложения НДС. При этом база налогообложения операций по поставке товаров/услуг определяется исходя из их договорной стоимости (в случае осуществления контролируемых операций – не ниже обычных цен, определенных в соответствии со ст. 39 НК) с учетом общегосударственных налогов и сборов. В случае если операция не является контролируемой, база обложения НДС по операции по поставке указанной услуги (предоставлению комбайна в пользование) также будет равна нулю, ведь договорная стоимость при безвозмездном предоставлении услуг равна нулю. 31