А.А. Сарафанова ПОВЫШЕНИЕ ИНВЕСТИЦИОННОЙ

реклама

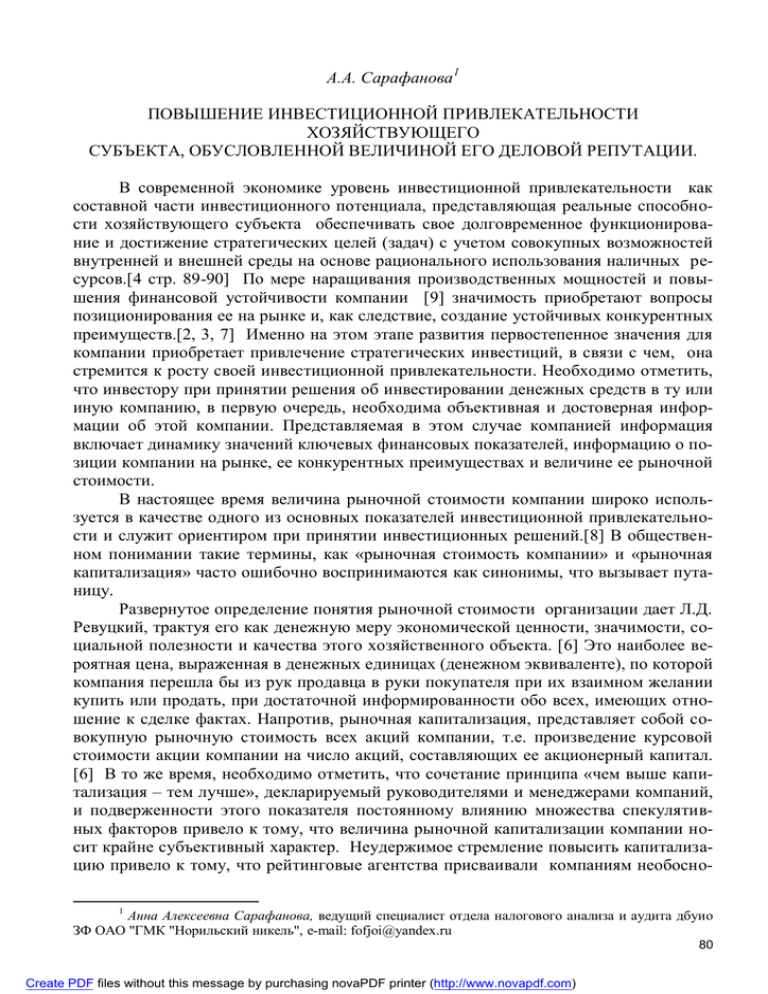

А.А. Сарафанова1 ПОВЫШЕНИЕ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА, ОБУСЛОВЛЕННОЙ ВЕЛИЧИНОЙ ЕГО ДЕЛОВОЙ РЕПУТАЦИИ. В современной экономике уровень инвестиционной привлекательности как составной части инвестиционного потенциала, представляющая реальные способности хозяйствующего субъекта обеспечивать свое долговременное функционирование и достижение стратегических целей (задач) с учетом совокупных возможностей внутренней и внешней среды на основе рационального использования наличных ресурсов.[4 стр. 89-90] По мере наращивания производственных мощностей и повышения финансовой устойчивости компании [9] значимость приобретают вопросы позиционирования ее на рынке и, как следствие, создание устойчивых конкурентных преимуществ.[2, 3, 7] Именно на этом этапе развития первостепенное значения для компании приобретает привлечение стратегических инвестиций, в связи с чем, она стремится к росту своей инвестиционной привлекательности. Необходимо отметить, что инвестору при принятии решения об инвестировании денежных средств в ту или иную компанию, в первую очередь, необходима объективная и достоверная информации об этой компании. Представляемая в этом случае компанией информация включает динамику значений ключевых финансовых показателей, информацию о позиции компании на рынке, ее конкурентных преимуществах и величине ее рыночной стоимости. В настоящее время величина рыночной стоимости компании широко используется в качестве одного из основных показателей инвестиционной привлекательности и служит ориентиром при принятии инвестиционных решений.[8] В общественном понимании такие термины, как «рыночная стоимость компании» и «рыночная капитализация» часто ошибочно воспринимаются как синонимы, что вызывает путаницу. Развернутое определение понятия рыночной стоимости организации дает Л.Д. Ревуцкий, трактуя его как денежную меру экономической ценности, значимости, социальной полезности и качества этого хозяйственного объекта. [6] Это наиболее вероятная цена, выраженная в денежных единицах (денежном эквиваленте), по которой компания перешла бы из рук продавца в руки покупателя при их взаимном желании купить или продать, при достаточной информированности обо всех, имеющих отношение к сделке фактах. Напротив, рыночная капитализация, представляет собой совокупную рыночную стоимость всех акций компании, т.е. произведение курсовой стоимости акции компании на число акций, составляющих ее акционерный капитал. [6] В то же время, необходимо отметить, что сочетание принципа «чем выше капитализация – тем лучше», декларируемый руководителями и менеджерами компаний, и подверженности этого показателя постоянному влиянию множества спекулятивных факторов привело к тому, что величина рыночной капитализации компании носит крайне субъективный характер. Неудержимое стремление повысить капитализацию привело к тому, что рейтинговые агентства присваивали компаниям необосно1 Анна Алексеевна Сарафанова, ведущий специалист отдела налогового анализа и аудита дбуио ЗФ ОАО "ГМК "Норильский никель", e-mail: fofjoi@yandex.ru 80 Create PDF files without this message by purchasing novaPDF printer (http://www.novapdf.com) ванно высокую величину капитализации. Ярким примером кричащего несоответствия капитализации оценкам и действительной стоимости компании, обусловленного политикой государственных органов, является ЮКОС. В результате этого в настоящее время величина капитализации является совершенно необъективным показателем, формируемым спекулятивным путем. Как следствие, присвоенная компаниям капитализация, инициированная биржевыми структурами, а не внутренним менеджментом, является необоснованной и не отображает реальный уровень её развития. Таким образом, очевидно, что понятия рыночной стоимости компании, определяемой расчетным путем, и рыночной капитализации компании, подверженной существенному влиянию различных субъективных факторов, не могут являться синонимами, поскольку несут совершенно разную смысловую нагрузку. Для определения величины рыночной стоимости компании наиболее часто применяется доходный подход, методической основой которого является принцип ожидания, позволяющий определить стоимость объекта оценки путем расчёта текущей (приведенной к дате оценки) стоимости исходя из будущих выгод правообладателя от использования объекта оценки [1 стр. 191]. Как правило, величина рыночной стоимости компании (Stрын), превышает балансовую стоимость компании (Stбал), определенную согласно методу чистых активов: Stб = Аб – Об, где Аб – стоимость активов организации по бухгалтерскому балансу; Об – величина всех обязательств организации. (1) Отклонение рыночной стоимости организации от величины ее балансовой стоимости представляет собой некий неосязаемый капитал, величина которого, согласно исследованию Грилихеса, напрямую зависит от количества имеющихся у компании патентов, объема вложений в R&D и других аналогичных факторов. [10] Сн = Stрын – Stбал, (2) где Stрын – рыночная стоимость компании, полученная расчетным путем; Stбал – балансовая стоимость компании. Величина на которую стоимость компании превосходит рыночную стоимость его материальных активов, учтенных в балансе компании, называется гудвилл [1 стр.88]. В соответствии с российскими стандартами бухгалтерского учета «гудвилл» (неосязаемый капитал) ассоциируется с деловой репутацией компании [5], и отражает: накопленный опыт деловых связей; наличие устойчивой клиентуры и торговых контрактов; престиж компании и её торговых знаков.[1 стр.86] Необходимо отметить, что, согласно указанной законодательной норме, экономическая категория деловой репутации подлежит включению в состав нематериальных активов компании (далее – НМА). Однако, по мнению автора, величина деловой репутации («гудвилл») не может быть однозначно причислена к НМА последующим причинам. Согласно логике ПБУ величина деловой репутации («гудвилл»), при расчете балансовой стоимости компании (Stбал) была учтена в составе ее активов (Аб), поскольку является НМА. Исходя из этого, приравнивание величины неосязаемого капитала компании (Сн) к ее деловой репутации («гудвилл»), приведет к 81 Create PDF files without this message by purchasing novaPDF printer (http://www.novapdf.com) путанице и удвоению этой категории. Учитывая вышеизложенное, в целях корректного формирования понятийного аппарата автором было предложено разделить понятия «деловая репутация» и «гудвилл» в зависимости от их смысловой нагрузки. Так, деловая репутация была признана не имеющим стоимостной оценки показателем, отражающим будущие экономические выгоды, возникающие за счет активов, которые невозможно отдельно идентифицировать и признать в учете. «Гудвилл», напротив, является денежной премией, которую готов выплатить покупатель сверх стоимости активов компании, поскольку торговые связи компании, известные торговые марки, опыт руководителей и общие технологии невозможно выразить в точных суммах. Другими словами, «гудвилл» компании представляет собой рассмотренную выше величину неосязаемого капитала (Сн). Исходя из этого, формула 2 приобретает следующий вид: G = Stрын – Stбал, где G – «гудвилл» компании в рамках предложенной автором концепции. (3) В целях внедрения выдвинутой гипотезы содержания понятия «гудвилл» компании и его корректного отражения в бухгалтерском учете, автором предлагается различать внешний и внутренний «гудвилл». Так, «гудвилл» (G), служащий характеристикой успешности деятельности коммерческой организации и определяемый расчетным путем по предлагаемой концепции, является внутренним (Gins). Его значение может быть рассчитано организацией самостоятельно в любой момент её деятельности, однако отражению в отчетности не подлежит. В то время как внешним признается «гудвилл» (Gout), который образуется исключительно при покупке предприятия (организации) и постановке его на бухгалтерский баланс у организациипокупателя. Учитывая вышеизложенное, рыночная стоимость компании, согласно предложенной концепции понимания «гудвилл» компании рассчитывается по следующей формуле: Stрын = Stбал + Gвнут (4) где Gвнутр – внутренний «гудвилл» компании. Таким образом, из представленной формулы становится очевидным, что внутренний «гудвилл» представляет собой ранее рассмотренную величину неосязаемого капитала (Сн) и, следовательно, способен оказывать непосредственное влияние на величину рыночной стоимости компании (Stрын). Поскольку первое слагаемое рыночной стоимости компании – ее балансовая стоимость - является относительно постоянной величиной, не подверженной резким изменениям, то наибольший интерес вызывает именно величина внутреннего «гудвилл». В целях определения степени этого влияния проведен сравнительный анализ структуры рыночной стоимости крупнейших иностранных и отечественных компаний (таблица 1). Таблица 1 Структура рыночной стоимости компаний в 2009 г., млн. долл. США. № Рыночная стоимость Рыночная стоимость / Бап/п Наименование компании компании лансовая стоимость (P/BV) Иностранные компании 1 314 153,50 Exxon Mobil 2,78 82 Create PDF files without this message by purchasing novaPDF printer (http://www.novapdf.com) 2 3 4 5 1 2 3 4 5 208 662,50 Wal-Mart Stores 195 740,50 General Electric 184 993,50 Procter & Gamble 177 169,10 Johnson & Johnson 216143,82 Среднее Российские компании Газпром 167 252 Норильский никель 48 790 Лукойл 56 073 Северсталь 18 826 Сбербанк 75 924 73 373 Среднее Источник: Интернет-ресурсы. 3,17 1,47 2,42 3,45 2,658 0,6 0,4 0,8 0,4 0,5 0,54 С учетом полученных результатов исследования, становится очевидным, что в иностранных компаниях на внутренний «гудвилл» компании приходится значительная доля ее рыночной стоимости. Среди российских компаний, как видно из представленных в таблице 1 данных балансовая стоимость превалирует над рыночной стоимостью компании. Это свидетельствует о том, что значение показателя внутреннего «гудвилл» и возможности роста реальной рыночной стоимости компании, которых можно добиться за счет этого показателя в отечественной экономике в настоящее время остаются не раскрытыми. Таким образом, предложенная концепция понимания деловой репутации исключает путаницу в термина «гудвилл» и «деловая репутация», которые несут совершенно разную смысловую нагрузку, способствует корректному формированию бухгалтерской финансовой отчетности компании, а также позволяет получать достоверную информацию о реальной величине рыночной стоимости компании, свободной от влияния спекулятивных рыночных факторов. Прозрачность и достоверность получаемого значения рыночной стоимости компании положительным образом влияет на уровень ее инвестиционной привлекательности. * Источник - интернет-ресурсы. Список литературы 1. Асаул, А. Н. Оценка собственности. Оценка стоимости нематериальных активов и интеллектуальной собственности: учебник / А. Н. Асаул, В. Н. Старинский, М. И. Кныш, М. К. Старовойтов. – СПб.: АНО «ИПЭВ», 2010. –280 с. 2. Мамедов, Ш. М. Количественная оценка конкурентоспособности строительных организаций / Ш. М. Мамедов // Экономическое возрождение России. – 2010. – № 3(25). – С. 93–98. 3. Оценка конкурентных позиций субъектов предпринимательской деятельности / А. Н. Асаул, Х. С. Абаев, Д. А. Гордеев; под ред. засл. строит. РФ, д-ра экон. наук, проф. А. Н. Асаула. – СПб.: АНО «ИПЭВ», 2007. – 271 с. 83 Create PDF files without this message by purchasing novaPDF printer (http://www.novapdf.com) 4. Пащенко, В. Н. О факторах, влияющих на состояние инвестиционного потенциала строительной организации/ В. Н. Пащенко // Экономическое возрождение России. – 2010. – № 1(23). – С. 88–92. 5. Приказ Минфина РФ от 27.12.2007 № 153н «Об утверждении Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007). 6. Ревуцкий, Л. Д. Рыночная стоимость и рыночная цена предприятия / Л. Д. Ревуцкий // Вопросы оценки. – 2003. – № 4. 7. Шуваев, М. А. Экономическая сущность понятий конкурентоспособности предприятия и продукции/ М. А. Шуваев // Экономическое возрождение России. – 2010. – № 4(26). – С. 64–70. 8. Щербина, Г. Ф. Управление инвестициями и капиталом девелоперских компаний в посткризисный период/ Г. Ф. Щербина // Экономическое возрождение России. – 2010. – № 1(27). – С. 121–131. 9. Щесняк, К. Е. Финансовая устойчивость российских предприятий в период экономического кризиса / К. Е. Щесняк // Экономическое возрождение России. – 2011. – № 1(27). – С. 32–43. 10. Griliches, Z. Patent statistics as economic indicators/ Z. Griliches // Journal of Economic Literature. – 1990. – № 28 – P. 1661–1707. The list of the literature 1. Asaul, A. N. Evaluation of the property. Valuation of intangible assets and intellectual property: textbook / A. N. Asaul, V. N. Starinskiy, M. I. Knish, M. K. Starovoitov. – SPb.: ANO «IPEV», 2010. – 280 p. 2. Mamedov, Sh. M. Quantifying the competitiveness of construction companies / Sh. M. Mamedov // Economic revival of Russia. – 2010. – № 3 (25). – P. 93–98. 3. Evaluation of competitive position of businesses // A. N. Asaul, H. S. Abayev, D. A. Gordeev, ed. Honored constructs Russia, Dr. Econ. Sc. A. N. Asaul. – SPb.: ANO «IPEV», 2007. – 271 p. 4. Pashchenko, V. N. Factors affecting the state of the investment capacity of the construction organization/ V. N. Pashchenko // Economic revival of Russia. – 2010. – № 1 (23). – P. 88–92. 5. Order of the Ministry of Finance from 27.12.2007 № 153n «On Approval of Accounting, «Accounting for Intangible Assets»» (PBU 14/2007). 6. Revutsky, L. D. Market value and market price of the enterprise/ L. D. Revutsky // Evaluation questions. – 2003. – № 4. 7. Shuvaev, M. A. The economic essence of the concepts of competitiveness of enterprises and products / M. A. Shuvaev // Economic revival of Russia. – 2010. – № 4 (26). – P. 64–70. 8. Shcherbina, G. F. Management of investments and capital development companies in the post-crisis period / G. F. Shcherbina // Economic revival of Russia. – 2010. – № 1 (27). – P. 121–131. 9. Schesnyak, K. E. financial stability of Russian enterprises during the economic crisis / K. E. Schesnyak // Economic revival of Russia. – 2011. – № 1 (27). – P. 32–43. 10. Griliches, Z. Patent statistics as economic indicators/ Z. Griliches // Journal of Economic Literature. – 1990. – № 28 – P. 1661–1707. 84 Create PDF files without this message by purchasing novaPDF printer (http://www.novapdf.com)