Слайд 1 - Региональный центр финансовой грамотности

реклама

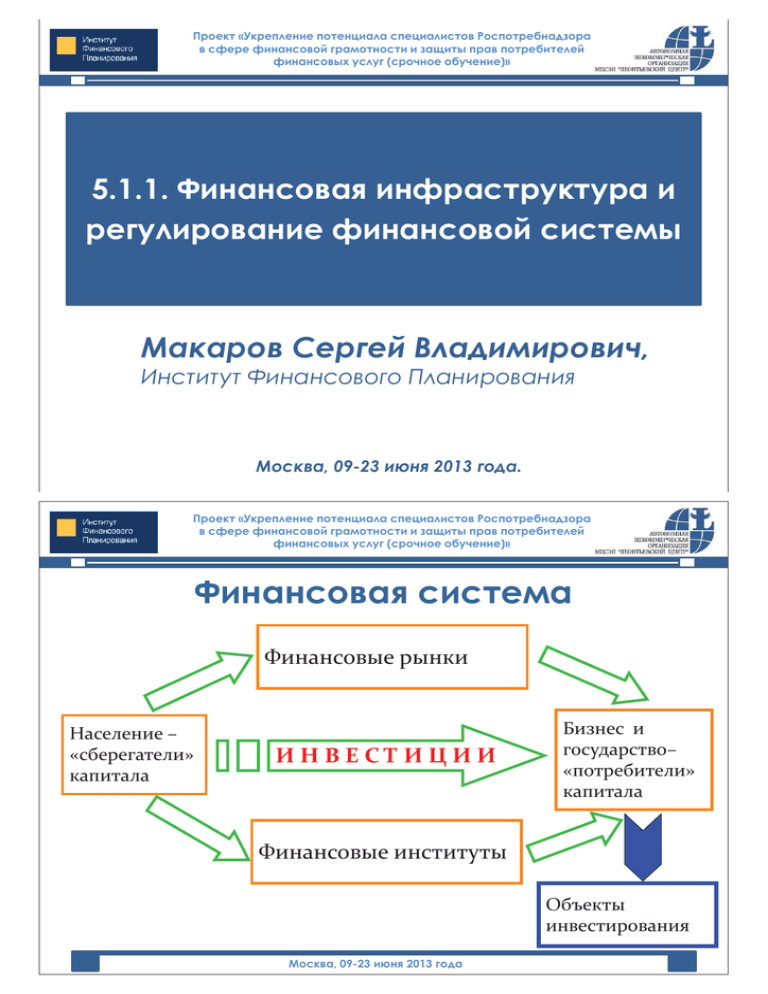

Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» 5.1.1. Финансовая инфраструктура и регулирование финансовой системы Макаров Сергей Владимирович, Институт Финансового Планирования Москва, 09-23 июня 2013 года. Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Финансовая система Финансовые рынки Население – «сберегатели» капитала ИНВЕСТИЦИИ Бизнес и государство– «потребители» капитала Финансовые институты Объекты инвестирования Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Финансовые рынки. Классификация 1. Рынок банковских кредитов 2. Рынок корпоративных (межфирменных) кредитов 3. Государственные и частные пенсионные системы 4. Рынок страхования 5. Валютный рынок 6. Рынок ценных бумаг 7. Рынок производных финансовых инструментов Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Финансовые рынки. Классификация Все финансовые рынки можно разделить по принципу возвратности капитала: - рынок долговых обязательств - рынок собственности по характеру движения финансовых активов: - первичный рынок – когда финансовый актив (например, ценная бумага) впервые появляется на публичной арене в обмен на денежные средства (IPO) - вторичный рынок – когда совершаются сделки куплипродажи с активами уже обращающимися на рынке. Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Финансовые институты. Классификация Перераспределением капитала (инвестиций) занимаются следующие финансовые институты: I. Финансовые институты депозитного типа: y y y y коммерческие банки сберегательные кредитные организации кредитные союзы Микро финансовые организации y y компании по страхованию жизни и имущества пенсионные фонды II. Финансовые институты контрактносберегательного типа Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Финансовые институты. Классификация Перераспределением капитала (инвестиций) занимаются следующие финансовые институты: III. Финансовые институты инвестиционного типа: y паевые инвестиционные фонды y трасты y венчурные фонды y хеджевые фонды Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Банковская система Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Центральный банк России Основные экономические инструменты регулирования деятельности кредитных организаций: • Установление ставки рефинансирования Центрального банка Российской Федерации. Размер ставки рефинансирования косвенно влияет на общий уровень процентных ставок по кредитам и депозитам, а также используется в налоговом законодательстве. • Формирование фонда обязательных резервов (ФОР), депонируемых в ЦБР. ФОР — это часть ресурсов банков, внесенных на беспроцентный счет в ЦБР. Нормативы обязательных резервов не могут превышать 20% от обязательств кредитных организаций Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Как работают банки Депозиты ПОКУПКА ПРОДАЖА 6-14 % 9-40 % 5-10 % Банк(и) Облигации 5-10 % Банк 6-12 % Банк(и) 13-18 % Деньги – это товар, банк – магазин по покупке и продаже денег Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Коммерческие банки Банки обязаны соблюдать установленные Банком России экономические нормативы Норматив достаточности собственных средств (капитала) банка (Н1) определяется как отношение размера собственных средств (капитала) банка и суммы его активов, взвешенных по уровню риска. Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Коммерческие банки 2.1. Норматив мгновенной ликвидности банка (Н2) определяет минимальное отношение суммы высоколиквидных активов банка к сумме пассивов банка по счетам до востребования. 2.2. Норматив текущей ликвидности банка (Н3) определяет минимальное отношение суммы ликвидных активов банка к сумме пассивов банка по счетам до востребования и на срок до 30 календарных дней. 2.3. Норматив долгосрочной ликвидности банка (Н4) определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней. Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Небанковские кредитные организации Небанковская кредитная организация (НКО) — это юридическое лицо, которое на основании лицензии имеет право осуществлять отдельные банковские операции. Образуется на базе любой формы собственности. В настоящий момент законодательством предусмотрено два вида небанковских кредитных организаций: • расчетные небанковские кредитные организации • небанковские депозитно-кредитные организации. Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Кредитные потребительские кооперативы 1) Кредитный кооператив привлекает денежные средства своих членов на основании: • договоров займа, заключаемых с юридическими лицами; • договоров передачи личных сбережений, заключаемых с физическими лицами 2) Кредитный кооператив предоставляет займы своим членам на основании договоров займа, заключаемых между кредитным кооперативом и заемщиком — членом кредитного кооператива (пайщиком) 3) Возврат займа членом кредитного кооператива (пайщиком) может обеспечиваться поручительством, залогом, а также иными предусмотренными федеральными законами или договором займа способами. Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Агентство по страхованию вкладов Система страхования вкладов (ССВ) — государственная программа, основная задача которой — защита сбережений населения, размещаемых в российских банках. В настоящее время она позволяет вкладчикам при наступлении страхового случая получить возмещение по вкладам в размере до 700 тыс. руб. Страхованию подлежат все денежные средства физических лиц в банках за исключением: • • • • Средств физических лиц-предпринимателей без образования юридического лица. Вкладов на предъявителя. Средств, переданных банкам в доверительное управление. Вкладов в филиалах российских банков, находящихся за границей. Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Система Страхования Вкладов y Застрахованными являются денежные средства в рублях и иностранной валюте, размещаемые физическими лицами в банке на основании договора банковского вклада или договора банковского счета, включая причисленные проценты на сумму вклада y Возмещение по вкладам выплачивается вкладчику в размере 100 процентов суммы вкладов в банке, не превышающей 700 тысяч рублей y Выплата возмещения по вкладам производится Агентством в течение 3 дней со дня представления вкладчиком в Агентство необходимых документов, но не ранее 14 дней со дня наступления страхового случая. http://www.asv.org.ru/guide/instruction/ Москва, 09-23 июня 2013 года 15 Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Бюро кредитных историй Бюро кредитных историй (БКИ) — специализированные организации, занимающихся сбором и распространением информации о положительных и негативных сторонах финансово-хозяйственной деятельности юридических и физических лиц, претендующих на получение кредитов (займов). По Закону один раз в год каждый гражданин имеет право на бесплатное получение информации о своей кредитной истории. Узнать, в каком из 32 зарегистрированных БКИ находится его кредитная история, можно обратившись в ЦККИ по адресу http://ckki.www.cbr.ru. По статистике 95% историй сосредоточено в пяти крупнейших бюро: Национальное бюро кредитных историй, «Эквифакс Кредит Сервисиз», «Экспириан-Интерфакс» и «Кредитное бюро Русский Стандарт». Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Коллекторы и анти коллекторы Коллекторские агентства (или коллекторы) — это фирмы, специализирующиеся на сборе долгов, и, как правило, оказывают банкам полный спектр услуг по возврату задолженностей физических лиц и юридических лиц, включая исполнительное производство. Анти коллекторы – фирмы, занимающиеся защитой заемщиков от слишком активных и необоснованных действий коллекторов, в том числе и от неправомочных действий со стороны менеджмента банков. Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Микрофинансовые организации МФО имеют право выдавать займы гражданам, индивидуальным предпринимателям и субъектам малого и среднего бизнеса в размере не более 1 млн руб. Коэффициент достаточности собственных средств составляет • для микрофинансовых организаций, зарегистрированных в форме фонда, автономной некоммерческой организации, учреждения, хозяйственного общества или товарищества, — не менее 5 %; • для микрофинансовых организаций, зарегистрированных в форме некоммерческого партнерства, — не менее 50 %. Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» СРО Самыми известными являются: – Ассоциация российских банков (АРБ) http://www.arb.ru – Ассоциация региональных банков России (Ассоциация Россия) http://www.asros.ru – Ассоциация банков Северо-Запада (АБСЗ) http://www.nwab.ru Москва, 09-23 июня 2013 года Проект «Укрепление потенциала специалистов Роспотребнадзора в сфере финансовой грамотности и защиты прав потребителей финансовых услуг (срочное обучение)» Финансовый омбудсмен Финансовый омбудсмен — это третейский судья, который может урегулировать большинство предъявляемых банкам потребителями претензий, не доводя конфликт между ними до суда. Главные цели Финансового омбудсмена: – обеспечить доступную, простую, справедливую внесудебную процедуру разрешения гражданско-правовых споров между кредитными организациями и их клиентами на сумму до 300 000 руб.; – оказывать консультативную помощь клиентам, разъяснять им их права и обязанности; – формировать разумную практику применения норм законодательства; – формировать обычаи делового оборота, в том числе в целях последующего совершенствования законодательства; – вести публичную разъяснительную работу по вопросам применения законодательства о финансовых услугах. Москва, 09-23 июня 2013 года