Типичные проблемы разработки ипотечных кредитных продуктов

реклама

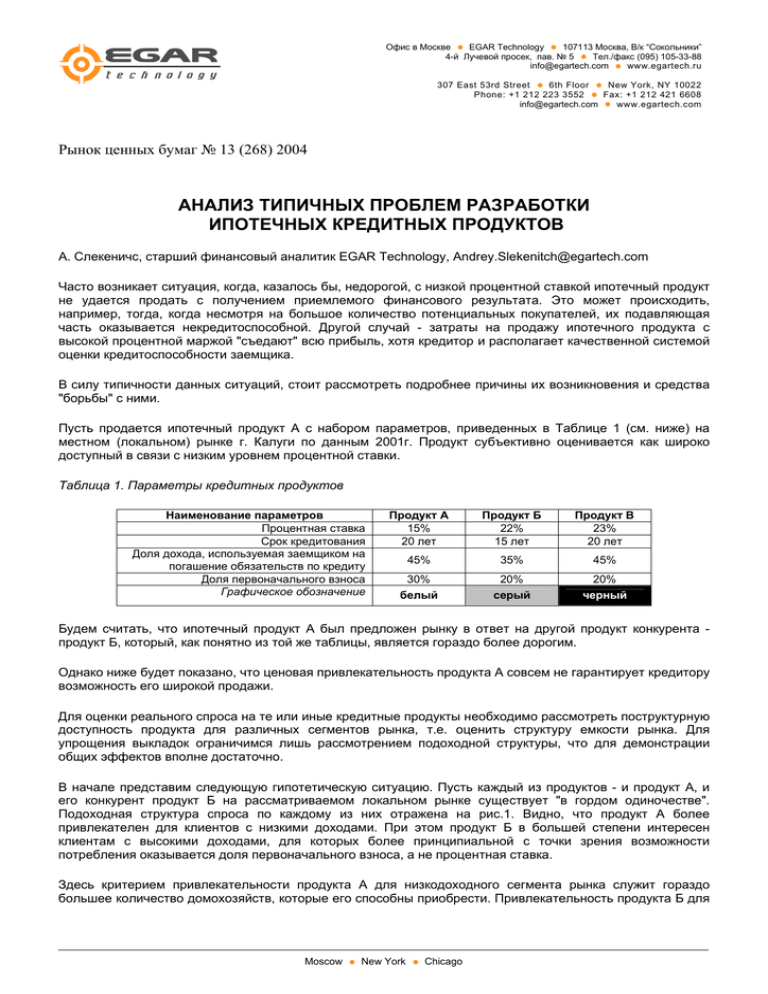

Офис в Москве EGAR Technology 107113 Москва, В/к “Сокольники” 4-й Лучевой просек, пав. № 5 Тел./факс (095) 105-33-88 info@egartech.com www.egartech.ru 307 East 53rd Street 6th Floor New York, NY 10022 Phone: +1 212 223 3552 Fax: +1 212 421 6608 info@egartech.com www.egartech.com Рынок ценных бумаг № 13 (268) 2004 АНАЛИЗ ТИПИЧНЫХ ПРОБЛЕМ РАЗРАБОТКИ ИПОТЕЧНЫХ КРЕДИТНЫХ ПРОДУКТОВ А. Слекеничс, старший финансовый аналитик EGAR Technology, Andrey.Slekenitch@egartech.com Часто возникает ситуация, когда, казалось бы, недорогой, с низкой процентной ставкой ипотечный продукт не удается продать с получением приемлемого финансового результата. Это может происходить, например, тогда, когда несмотря на большое количество потенциальных покупателей, их подавляющая часть оказывается некредитоспособной. Другой случай - затраты на продажу ипотечного продукта с высокой процентной маржой "съедают" всю прибыль, хотя кредитор и располагает качественной системой оценки кредитоспособности заемщика. В силу типичности данных ситуаций, стоит рассмотреть подробнее причины их возникновения и средства "борьбы" с ними. Пусть продается ипотечный продукт А с набором параметров, приведенных в Таблице 1 (см. ниже) на местном (локальном) рынке г. Калуги по данным 2001г. Продукт субъективно оценивается как широко доступный в связи с низким уровнем процентной ставки. Таблица 1. Параметры кредитных продуктов Наименование параметров Процентная ставка Срок кредитования Доля дохода, используемая заемщиком на погашение обязательств по кредиту Доля первоначального взноса Графическое обозначение Продукт А 15% 20 лет Продукт Б 22% 15 лет Продукт В 23% 20 лет 45% 35% 45% 30% 20% 20% белый серый черный Будем считать, что ипотечный продукт А был предложен рынку в ответ на другой продукт конкурента продукт Б, который, как понятно из той же таблицы, является гораздо более дорогим. Однако ниже будет показано, что ценовая привлекательность продукта А совсем не гарантирует кредитору возможность его широкой продажи. Для оценки реального спроса на те или иные кредитные продукты необходимо рассмотреть поструктурную доступность продукта для различных сегментов рынка, т.е. оценить структуру емкости рынка. Для упрощения выкладок ограничимся лишь рассмотрением подоходной структуры, что для демонстрации общих эффектов вполне достаточно. В начале представим следующую гипотетическую ситуацию. Пусть каждый из продуктов - и продукт А, и его конкурент продукт Б на рассматриваемом локальном рынке существует "в гордом одиночестве". Подоходная структура спроса по каждому из них отражена на рис.1. Видно, что продукт А более привлекателен для клиентов с низкими доходами. При этом продукт Б в большей степени интересен клиентам с высокими доходами, для которых более принципиальной с точки зрения возможности потребления оказывается доля первоначального взноса, а не процентная ставка. Здесь критерием привлекательности продукта А для низкодоходного сегмента рынка служит гораздо большее количество домохозяйств, которые его способны приобрести. Привлекательность продукта Б для Moscow New York Chicago Офис в Москве EGAR Technology 107113 Москва, В/к “Сокольники” 4-й Лучевой просек, пав. № 5 Тел./факс (095) 105-33-88 info@egartech.com www.egartech.ru 307 East 53rd Street 6th Floor New York, NY 10022 Phone: +1 212 223 3552 Fax: +1 212 421 6608 info@egartech.com www.egartech.com 1000 2.5 800 доход, на члена домохозяйства, руб. 0 >7000 >7000 6000-7000 5000-6000 4000-5000 3000-4000 0 200 6000-7000 0.5 400 5000-6000 1 600 4000-5000 1.5 3000-4000 2 2000-3000 емкость, млн., руб. 3 2000-3000 емкость, тыс. домохозяйств высокодоходного сегмента выражается в больших суммах, которые потребители данного сегмента могут взять в виде кредита. доход, на члена домохозяйства, руб. б) а) Рис. 1 Подоходные структуры: а) структура домохозяйств, которые могут приобрести продукты А и Б; б) структура общей суммы, на которую могут быть кредитованы домохозяйства по продуктам А и Б. Рассчитано из предположения о независимой продаже каждого продукта на рынке. >7000 6000-7000 5000-6000 4000-5000 3000-4000 0.08 0.07 0.06 0.05 0.04 0.03 0.02 0.01 0.00 2000-3000 риск дефолта, % На рис. 2 отражены зависимости риска дефолта по рынку кредитных продукта от дохода потенциальных платежеспособных заемщиков на момент их оценки. В силу разницы в параметрах продуктов и возможностях разных групп потребителей риск дефолта для обоих продуктов ведет себя несколько поразному. Однако в силу особенностей самого локального рынка он возрастает при падении доходов, что и является определяющим фактором для всего локального рынка г. Калуги. доход, на члена домохозяйства, руб. Рис. 2. Подоходная структура риска дефолта по рынкам продуктов А и Б. (Белые ромбики) Главное, на что необходимо обратить внимание, анализируя рис. 2 - это высокий риск дефолта низкодоходных групп потребителей по сравнению с высокодоходными. Moscow New York Chicago Офис в Москве EGAR Technology 107113 Москва, В/к “Сокольники” 4-й Лучевой просек, пав. № 5 Тел./факс (095) 105-33-88 info@egartech.com www.egartech.ru 307 East 53rd Street 6th Floor New York, NY 10022 Phone: +1 212 223 3552 Fax: +1 212 421 6608 info@egartech.com www.egartech.com >7000 6000-7000 5000-6000 4000-5000 3000-4000 1.4 1.2 1 0.8 0.6 0.4 0.2 0 2000-3000 емкость, тыс. домохозяйств На рис. 3 отражены зависимости, демонстрирующие распределение клиентов разных доходных категорий по спросу на ипотечные продукты А и Б в случае существования обоих продуктов на рынке одновременно. Как мы уже могли убедиться, клиенты с более высокими доходами будут приобретать продукт Б, поскольку он больше удовлетворяет их потребностям. В тоже время к кредитору, продающему продукт А "принесут свои риски" клиенты с более низкими доходами, для которых цена (процентная ставка по ипотечному продукту), оказывается гораздо важнее того, насколько полно этот продукт соответствует их потребностям в улучшении жилищных условий. доход, на члена домохозяйства, руб. Рис. 3. Подоходные структуры домохозяйств, которые могут приобрести продукты А и Б при их совместной продаже на заданном локальном рынке. Если требования кредитора, анонсировавшего продукт А, к величине риска по портфелю гораздо выше среднего уровня по рынку, то возникнет существенная проблема при продаже продукта, поскольку лишь малая часть заемщиков будут удовлетворять жестким требованиям кредитора. Так, в случае требования кредитора по риску дефолта в 2%, лишь 6% от общего числа заемщиков смогут его удовлетворить. Таким образом, продукт А, будучи доступным широкому кругу населения, оказывается несоответствующим требованиям по потребительским свойствам наиболее привлекательной группы заемщиков - группы с высокими доходами и низким риском дефолта. Этот пример хорошо демонстрирует тот факт, что в продукте важна не только его цена, но и остальные параметры, т.е. вся совокупность потребительских свойств продукта. В тоже время продукт Б удачный пример того, как можно заработать деньги на кредитовании и при этом удовлетворить спрос потребителей за счет корректного выбора неценовых параметров. Но у продукта Б могла быть и другая судьба. В табл.1 приведены параметры еще одного продукта продукта В, сходного с Б. Казалось бы, продукты Б и В должны иметь схожие показатели емкости и риска по рынкам продуктов. Однако это не так. Риски по рынку продукта В приблизительно в 1.5 раза выше, чем у продукта Б. Это означает, что стоимость его сопровождения будет в 1.5 раза дороже, поскольку увеличение частоты дефолтов приводит к пропорциональному увеличению затрат на инициализацию и ведение дел по отчуждению и реализации залогового имущества. Также увеличение риска по рынку продукта ведет к увеличению затрат по вторичному андеррайтингу заемщика на стадии продажи продукта. Причиной тому являются практически одинаковые временные затраты на принятие решение о том, что заемщик кредитоспособен или некредитоспособен. В итоге затраты по сопровождению продукта В "съедают" на 3% больше процентной маржи, чем по продукту Б. Описанные примеры приведены именно для демонстрации тех основных задач, которые должны быть решены на стадии создания кредитного продукта или в процессе его дальнейшего сопровождения. Перечислим их: Moscow New York Chicago Офис в Москве EGAR Technology 107113 Москва, В/к “Сокольники” Тел./факс (095) 105-33-88 4-й Лучевой просек, пав. № 5 www.egartech.ru info@egartech.com 307 East 53rd Street 6th Floor New York, NY 10022 Fax: +1 212 421 6608 Phone: +1 212 223 3552 www.egartech.com info@egartech.com o o o Оценка таких показателей как емкость и риски по рынку ипотечного продукта. Знание данных показателей помогает оценить эффективность продажи ипотечного продукта с точки зрения затрат на саму продажу и на дальнейшее сопровождение обязательств по данным ипотечным продуктам (пример с продуктом В). Оценка структуры спроса и структуры рисков по рынку кредитного продукта. Эти данные необходимы для выявления групп заемщиков с высоким риском. Также эти данные демонстрируют характер перераспределения спроса, а значит и рисков, между разными кредитными продуктами. То есть, знание о структуре спроса помогают выявить конкурентные преимущества и недостатки ипотечного продукта (пример с продуктами А и Б). Эти же данные необходимы для определения четких критериев кредитоспособности заемщиков. Оценка чувствительности спроса и рисков по параметрам ипотечного продукта. Эти данные позволяют быстро найти решение по улучшению соотношения емкости и рисков по рынку кредитного продукта за счет небольшого изменения параметров продукта (пример с продуктами Б и В). Важно, что решение этих задач позволяет разрабатывать кредитные продукты, ориентированные по характеру спроса и доминирующим риск-факторам на отдельные сегменты рынка. Это позволит увеличивать суммарный спрос на услугу кредитования отдельно взатого кредитора. Для подтверждения данного утверждения достаточно обратить внимание на то, суммарная емкость рынка линейки продуктов А и Б больше, чем каждого из этих продуктов по отдельности вне конкуренции друг друга. В заключение автор выражает признательность специалистам EGAR Technology за ценные замечания и помощь в подготовке данного материала. Andrey.Slekenitch@egartech.com Moscow New York Chicago