О ЗНАЧЕНИИ СТРУКТУРЫ КАПИТАЛА В ИННВАЦИОННОМ

реклама

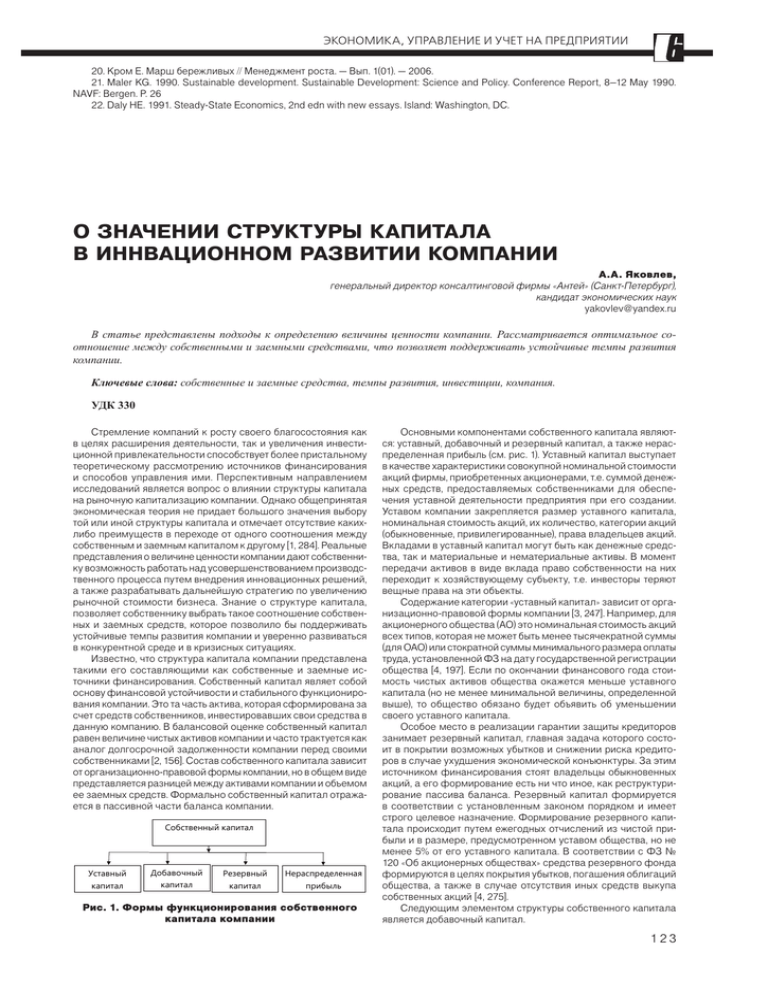

ЭКОНОМИКА, УПРАВЛЕНИЕ И УЧЕТ НА ПРЕДПРИЯТИИ 20. Кром Е. Марш бережливых // Менеджмент роста. — Вып. 1(01). — 2006. 21. Maler KG. 1990. Sustainable development. Sustainable Development: Science and Policy. Conference Report, 8–12 May 1990. NAVF: Bergen. P. 26 22. Daly HE. 1991. Steady-State Economics, 2nd edn with new essays. Island: Washington, DC. О ЗНАЧЕНИИ СТРУКТУРЫ КАПИТАЛА В ИННВАЦИОННОМ РАЗВИТИИ КОМПАНИИ А.А. Яковлев, генеральный директор консалтинговой фирмы «Антей» (Санкт-Петербург), кандидат экономических наук yakovlev@yandex.ru В статье представлены подходы к определению величины ценности компании. Рассматривается оптимальное соотношение между собственными и заемными средствами, что позволяет поддерживать устойчивые темпы развития компании. Ключевые слова: собственные и заемные средства, темпы развития, инвестиции, компания. УДК 330 Стремление компаний к росту своего благосостояния как в целях расширения деятельности, так и увеличения инвестиционной привлекательности способствует более пристальному теоретическому рассмотрению источников финансирования и способов управления ими. Перспективным направлением исследований является вопрос о влиянии структуры капитала на рыночную капитализацию компании. Однако общепринятая экономическая теория не придает большого значения выбору той или иной структуры капитала и отмечает отсутствие какихлибо преимуществ в переходе от одного соотношения между собственным и заемным капиталом к другому [1, 284]. Реальные представления о величине ценности компании дают собственнику возможность работать над усовершенствованием производственного процесса путем внедрения инновационных решений, а также разрабатывать дальнейшую стратегию по увеличению рыночной стоимости бизнеса. Знание о структуре капитала, позволяет собственнику выбрать такое соотношение собственных и заемных средств, которое позволило бы поддерживать устойчивые темпы развития компании и уверенно развиваться в конкурентной среде и в кризисных ситуациях. Известно, что структура капитала компании представлена такими его составляющими как собственные и заемные источники финансирования. Собственный капитал являет собой основу финансовой устойчивости и стабильного функционирования компании. Это та часть актива, которая сформирована за счет средств собственников, инвестировавших свои средства в данную компанию. В балансовой оценке собственный капитал равен величине чистых активов компании и часто трактуется как аналог долгосрочной задолженности компании перед своими собственниками [2, 156]. Состав собственного капитала зависит от организационно-правовой формы компании, но в общем виде представляется разницей между активами компании и объемом ее заемных средств. Формально собственный капитал отражается в пассивной части баланса компании. ǸȕȈȘșȉȌȔȔȢȐ ȑȇȖȏșȇȒ ǺȘșȇȉȔȢȐ ǫȕȈȇȉȕȞȔȢȐ ǷȌȎȌȗȉȔȢȐ ǴȌȗȇȘȖȗȌȋȌȒȌȔȔȇȦ ȑȇȖȏșȇȒ ȑȇȖȏșȇȒ ȑȇȖȏșȇȒ ȖȗȏȈȢȒȣ Рис. 1. Формы функционирования собственного капитала компании Основными компонентами собственного капитала являются: уставный, добавочный и резервный капитал, а также нераспределенная прибыль (см. рис. 1). Уставный капитал выступает в качестве характеристики совокупной номинальной стоимости акций фирмы, приобретенных акционерами, т.е. суммой денежных средств, предоставляемых собственниками для обеспечения уставной деятельности предприятия при его создании. Уставом компании закрепляется размер уставного капитала, номинальная стоимость акций, их количество, категории акций (обыкновенные, привилегированные), права владельцев акций. Вкладами в уставный капитал могут быть как денежные средства, так и материальные и нематериальные активы. В момент передачи активов в виде вклада право собственности на них переходит к хозяйствующему субъекту, т.е. инвесторы теряют вещные права на эти объекты. Содержание категории «уставный капитал» зависит от организационно-правовой формы компании [3, 247]. Например, для акционерного общества (АО) это номинальная стоимость акций всех типов, которая не может быть менее тысячекратной суммы (для ОАО) или стократной суммы минимального размера оплаты труда, установленной ФЗ на дату государственной регистрации общества [4, 197]. Если по окончании финансового года стоимость чистых активов общества окажется меньше уставного капитала (но не менее минимальной величины, определенной выше), то общество обязано будет объявить об уменьшении своего уставного капитала. Особое место в реализации гарантии защиты кредиторов занимает резервный капитал, главная задача которого состоит в покрытии возможных убытков и снижении риска кредиторов в случае ухудшения экономической конъюнктуры. За этим источником финансирования стоят владельцы обыкновенных акций, а его формирование есть ни что иное, как реструктурирование пассива баланса. Резервный капитал формируется в соответствии с установленным законом порядком и имеет строго целевое назначение. Формирование резервного капитала происходит путем ежегодных отчислений из чистой прибыли и в размере, предусмотренном уставом общества, но не менее 5% от его уставного капитала. В соответствии с ФЗ ¹ 120 «Об акционерных обществах» средства резервного фонда формируются в целях покрытия убытков, погашения облигаций общества, а также в случае отсутствия иных средств выкупа собственных акций [4, 275]. Следующим элементом структуры собственного капитала является добавочный капитал. 123 ЭКОНОМИКА, УПРАВЛЕНИЕ И УЧЕТ НА ПРЕДПРИЯТИИ Добавочный капитал — это статья баланса компании, в которой отражены следующие элементы: ● сумму дооценок основных средств, объектов капитального строительства и других материальных объектов имущества организации со сроком полезного использования свыше 12 месяцев, проводимую в установленном порядке; ● разность продажной стоимости акций, вырученной в процессе формирования уставного капитала АО за счет продажи акций по цене, превышающей номинал, и их номинальной стоимости; ● положительные курсовые разницы по вкладам в уставный капитал в иностранной валюте; ● порядок использования данного фонда капитала, как правило, определяется собственниками при рассмотрении результатов деятельности предприятия за отчетный период. Он может пойти на увеличение уставного капитала, погашение балансового убытка за отчетный год, а также может быть распределен между учредителями предприятия; ● формой функционирования собственного капитала предприятия является; ● нераспределенная прибыль (НП). Это часть прибыли, не распределенная в виде дивидендов между акционерами (учредителями) и не использованная на какие-либо другие цели. Вследствие относительной ликвидности данной категории капитала, чаще всего он используются для пополнения оборотных средств предприятия. Фонд нераспределенной прибыли может из года в год увеличиваться, приводя к тому, что, например, в успешных акционерных обществах НП занимает ведущее место среди составляющих собственного капитала [2, 158]. Составляющие СК также можно классифицировать и по другим критериям, например, по способу получения. В составе собственного капитала выделяют: инвестированный капитал, то есть капитал, вложенный собственниками (учредителями) в хозяйствующий субъект; и накопленный капитал — капитал, созданный самим предприятием сверх того, что было первоначально авансировано собственниками. Под инвестированным капиталом подразумевается номинальная стоимость обыкновенных и привилегированных акций, а также капитал, полученный сверх номинальной стоимости акций и безвозмездно полученные ценности. Соответственно первая составляющая инвестированного капитала (номинал акций) относится к фонду уставного капитала, вторая составляющая (сверх номинала акций) — к добавочному капиталу и третья составляющая — к соответствующим специальным фондам в зависимости от цели использования безвозмездно полученных средств. Накопленный капитал отражается в статьях распределения чистой прибыли (резервный капитал, нераспределенная прибыль, специальные фонды). При этом, несмотря на то, что источник образования отдельных составляющих накопленного капитала — чистая прибыль, цели и порядок формирования, направления и возможности использования каждой его статьи существенно отличаются. Эти статьи формируются в соответствии с законодательством, учредительными документами и учетной политикой. Все источники формирования собственного капитала можно подразделить на внутренние и внешние. К внутренним источникам относят: чистую прибыль предприятия, амортизационные отчисления, фонд переоценки имущества, доходы от сдачи в аренду, расчетов с учредителями и т.д. Внешние источники — это выпуск акций, безвозмездная финансовая помощь и т.д. Собственный капитал имеет следующие преимущества. 1. Простота привлечения: решения, связанные с увеличением собственного капитала (особенно за счет внутренних источников его формирования) принимаются собственниками и менеджерами предприятия без необходимости получения согласия других хозяйствующих субъектов. 2.Проявляет наилучшую способность генерирования прибыли, т.к. при его использовании не требуется уплата ссудного процента. 3.Обеспечивает финансовую устойчивость предприятия за счет гарантии его платежеспособности в долгосрочном периоде и снижения риска банкротства. При этом собственный капитал имеет и ряд недостатков: ● Ограниченность объемов привлечения данного вида средств. ● Сравнительно высокая стоимость данного источника. 124 ● Отсутствие прироста коэффициента рентабельности собственного капитала, который обеспечивается за счет заемных финансовых средств [5, 378]. Привлечение того или иного источника финансирования деятельности компании сопряжено с определенными периодическими затратами. Например, акционерам необходимо выплачивать дивиденды, банкам — процентные платежи за пользование кредитными ресурсами, инвесторам — проценты за инвестиции. Другими словами, источники финансовых средств в большинстве случаев не бесплатны, поэтому было бы вполне логично использовать такое понятие как «стоимость капитала»1. Под стоимостью источников финансирования понимается «сумма средств, которую надо регулярно платить за использование определенного объема привлекаемых финансовых ресурсов, выраженную в процентах к этому объему, т.е. представленную в виде годовой процентной ставки» [5, 427]. Поскольку затраты, связанные с выплатой процентов имеют разную трактовку в налоговых регулятивах, то оказывается, что привлечение одного и того же объема средств, но из разных источников может обходиться компании либо дороже, либо дешевле. Рассматривая стоимость собственного капитала компании целесообразно выделять три основных источника: долевой капитал в виде привилегированных акций, долевой капитал в виде обыкновенных акций и реинвестированная прибыль. Охарактеризуем каждый из названных элементов более подробно. Известно, что в условиях равновесного рынка стоимость такого источника как «долевой капитал в виде привилегированных акций», по которым выплачивается фиксированный процент от номинала, рассчитывается по формуле: kps = � Dps /� � Pm , (1) где � Dps — ожидаемый дивиденд; P �m — рыночная цена акции на момент оценки. В случае решения компании об увеличении капитала за счет дополнительного выпуска привилегированных акций, формула (1) принимает вид: kps = � Dps /��� NPps , (2) где NP ��ps — прогнозная чистая выручка от продажи акции (без затрат на размещение). Стоимость источника «долевой капитал в виде обыкновенных акций» рассчитывается с большей условностью в силу неопределенности размера дивидендов по обыкновенным акциям (который зависит в первую очередь от эффективности менеджмента). Чаще всего методом оценки данного вида капитала служит или модель CAPM�������������������������������������� ������������������������������������������ или «модель Гордона». Модель Гордона имеет следующий вид: kcs = D �1 /� � P0 + g , (3) где � D1 — первый ожидаемый дивиденд; � P0 — рыночная цена акции на момент оценки; g��������������������������������� ���������������������������������� — заявленный темп прироста дивиденда [3, 832]. К числу недостатков модели Гордона следует отнести то, что данный алгоритм применим лишь к компаниям, выплачивающим дивиденды. Она также не учитывается фактор риска, что делает модель CAPM���������������������������������������� �������������������������������������������� более объективной. По логике изложения мы ее рассмотрим ниже. Стоимость источника «реинвестированная прибыль». Касательно данного источника финансирования деятельности компании можно привести ряд фактов, которые характеризуют его с позиции основного спонтанного источника пополнения средств компании: ● быстрота мобилизации средств, не требующая специальных механизмов (в отличие от эмиссии акций и облигаций); ● отсутствие эмиссионных расходов делает данный источник более дешевым, относительно остальных; ● отсутствие «сигнального эффекта»2. Стоимость источников средств «реинвестированная прибыль» (�krp) приблизительно равна стоимости источника средств «долевой капитал в виде обыкновенных акций» (�kcs). Это связано с предпочтением владельцев получить дивиденды вместо реинвестирования прибыли (в случае, если ожидаемая отдача от такого реинвестирования окажется меньше отдачи от альтернативных инвестиций той же степени риска) и использовать средства на рынке капитала путем приобретения новых акций своей фирмы. Предприятие, использующее исключительно собственный капитал, имеет наибольшую финансовую устойчивость, но ЭКОНОМИКА, УПРАВЛЕНИЕ И УЧЕТ НА ПРЕДПРИЯТИИ вследствие того, что оно, как правило, не стремится к диверсификации структуры своих активов даже при наличии благоприятной рыночной конъюнктуры, оно, тем самым, ограничивает темпы своего развития и исключает возможность получения сверхприбыли в краткосрочном периоде, что неизбежно приводит в каждый данный отдельно взятый момент к его заниженной рыночной стоимости. Поскольку деятельность средней и крупной компании (помимо юридических собственников) обычно финансирует группа лиц (лендеров), представляющих разновидность кредиторов, рассмотрим ситуации, складывающиеся под воздействием данного фактора. Данные средства предоставляются на долгосрочной основе и составляют «свой» капитал компании [7,567]. Однако при этом необходимо учитывать ряд условий: ● лендерами предоставляются исключительно финансовые ресурсы; ● объем и сроки поставок ресурсов предопределены изначальным договором; ● ресурсы предоставляются во временное пользование на заранее оговоренный срок; ● договором оговариваются все условия возврата этих ресурсов; ● за пользование финансовыми ресурсами следует платить. Объектом сделок с лендерами является заемный капитал, под которым понимается «совокупность долгосрочных обязательств предприятия перед третьими лицами» [6,��������������� �������������� 101]. Заемный капитал (ЗК) определяется как часть стоимости имущества хозяйствующего субъекта, приобретенного в счет обязательства вернуть заимодавцу (банк, поставщик и т.д.) деньги или ценности, являющиеся эквивалентом стоимости данного имущества. В составе заемного капитала различают краткосрочные и долгосрочные заемные средства, а также кредиторскую задолженность (рис. 2). ǮȇȧȓȔȢȐ ȑȇȖȏșȇȒ (ȕȈȦȎȇșȌȒȣȘșȉȇ) ǫȕȒȊȕȘȗȕȞȔȢȌ DZȗȇșȑȕȘȗȕȞȔȢȌ ǸȘȚȋȢ ǮȇȐȓȢ ǧȉȇȔȘȢ, ȘȚȈȘȏȋȏȏ ǸȘȚȋȢ ǮȇȐȓȢ ǹȌȑȚȠȇȦ ȑȗȌȋȏșȕȗȘȑȇȦ ȎȇȋȕȒȍȌȔȔȕȘșȣ Рис. 2. Формы финансовых обязательств предприятия Долгосрочные заемные средства — это кредиты и займы, срок погашения которых наступает не раньше, чем через год (в соответствии с российской системой учета). Средства данного вида направляются на приобретение имущества длительного использования. В качестве долгосрочного источника финансирования заемный капитал представлен в виде банковских кредитов, облигационных займов и финансового лизинга. Ключевая же роль в вопросе финансирования деятельности компании отводится облигационному займу, который осуществляется путем выпуска и продажи облигаций. Краткосрочные обязательства характеризуются предоставлением заемных средств третьими лицами на срок, не превышающий 12 месяцев с момента возникновения соответствующего обязательства. В качестве примера краткосрочной задолженности можно привести: предоставление компании краткосрочного банковского кредита; задолженность перед работниками по выплате заработной платы; задолженность перед государством по выплате налогов и сборов; собственность компании перед собственниками по выплате дивидендов; кредиторская задолженность и др. При принятии решения о долге необходимо проанализировать потребность в увеличении задолженности, рассмотрев следующий набор факторов. ● Условия существующих займов. Соглашение с кредитором о текущем долге может не позволить привлечь капитал до тех пока полностью или частично не будет выплачен имеющийся долг. ● Текущий уровень долга по отношению к собственному капиталу. С высоким уровнем левериджа многие кредиторы могут отказать в выдаче очередного займа. ● Сроки погашения долга. С целью избежания рефинансирования больших сумм долга в одно и то же время желательно брать новый займ с датой погашения отличной от соответствующей даты текущего долга. ● Деловой цикл. Определенные виды бизнеса имеют закономерные спады и рост в уровне получаемых доходов, поэтому нежелательно, чтобы погашение займа выпадало на время снижения доходов. ● Товарные циклы. Необходимо объективно оценить способность тех или иных продуктовых линий к аккумулированию доходов; их актуальность и «жизнеспособность» в будущем. Соответственно условия и эффективность использования за¸мных средств являются главными критериями при принятии управленческих решений такого рода. В целом, заемный капитал имеет ряд положительных особенностей: ● широкие возможности привлечения (при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя); ● рост финансового потенциала предприятия; ● рост рентабельности собственного капитала (ROE); ● сравнительно низкая стоимость за счет обеспечения эффекта «налогового щита» (изъятие затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль). В то же время использование заемного капитала имеет и ряд недостатков: ● риск снижения финансовой устойчивости и потери платежеспособности; ● активы, сформированные за счет заемного капитала, генерируют меньшую норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах (процента за банковский кредит; лизинговой ставки; купонного процента по облигациям и т.п.). ● высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка (при снижении средней ставки ссудного процента на рынке использование ранее полученных займов на долгосрочной основе становится предприятию невыгодным); ● сложность процедуры привлечения, т.к. иногда требуется сторонние гарантии или залог, предоставляемые чаще всего на платной основе. К основным составляющим элементам заемного капитала относят: кредиты, выданные банком и облигации, выпущенные самой компанией. Стоимость банковских кредитов следует рассматривать с учетов налога на прибыль. Так, в соответствии с постановлением Президиума Верховного арбитражного суда РФ N 1907/96, проценты по ссудам банка включаются в себестоимость продукции. Отсюда можно сделать вывод, что стоимость единицы такого источника средств меньше, чем уплаченный банку процент и может быть рассчитана по формуле: kabc = r�bc� (1���� –���r t)������ , ����� (4) где r�bc — процентная ставка по кредиту; r� t — ставка налога на прибыль Что касается облигационных займов, то следует отметить некоторую специфику данного инструмента привлечения ресурсов. По сравнению с банковским кредитом, стоимость такого источника более стохастична. Обусловлена такая стохастичность, например, более высоким риском, сопряженным с вероятностью осложнения отношений с заемщиком и облигационером. Повышенный риск, как правило, должен компенсироваться более высокой ставкой, на которую также оказывает влияние репутация эмитента. Различные компании способны получать кредиты к банках на разных условиях, однако вариация процентных ставок по банковским кредитам известна в целом или, по крайней мере, предсказуема, чего нельзя сказать об облигационных. Следует учитывать также зависимость стоимости данного источника финансирования от затрат на размещение облигаций, поскольку к данному процессу привлекаются посредники в лице банковских учреждений, брокерских и финансовых компаний. Стоимость данного источника «облигационного займа» 125 ЭКОНОМИКА, УПРАВЛЕНИЕ И УЧЕТ НА ПРЕДПРИЯТИИ приблизительно равна величине уплачиваемого процента, с учетом ставки налогообложения, т.е.: kad = k�cr (1���� –���r t)������ , ����� (5) где k�cr — купонная ставка по облигации; r� t — ставка налога на прибыль. Для планируемого выпуска займа при расчете стоимости источника следует учесть влияние возможной разницы между ценой реализации облигаций и их нарицательной стоимостью: kd = Mkcr + M − NPb n , M + NPb 2 (6) где k�cr — купонная ставка по облигациям (в долях единицы); M����������������������������������������������������������� — нарицательная стоимость облигации (или величина займа); NPb — чистая выручка от размещения одной облигации (или всего займа); �������������������������������� n������������������������������� — срок займа (количество лет). Предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал развития в связи с формированием дополнительного объема активов, но при этом оно генерирует и больший финансовый риск (возрастающие по мере увеличения удельного веса заемных средств в общей сумме используемого капитала) [9, 465]. По мере стабилизации деятельности компании и налаживания ее бизнес-процессов складывается некая структура источников, которая оптимальна для данного вида бизнеса и конкретной компании. Существует понятие средневзвешенной стоимости капитала, которое отражает «сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность» и рассчитывается по формуле средней арифметической взвешенной: n WACC = ∑ k j d j , j =1 (7) где k�j — стоимость ������������������������� j������������������������ -го источника средств; � dj — удельный вес j���� ����� -го источника средств в общей их сумме. Чаще всего данный показатель используется для принятия стратегических целей и задач, а при определении стоимости вновь привлекаемых денежных средств выступает в качестве коэффициента дисконтирования при составлении бюджета капиталовложений. При прочих равных условиях снижение показателя ������������������������������������������� WACC��������������������������������������� способствует росту рыночной стоимости компании. Подводя итог вышеизложенному, можно отметить, что единой или наиболее популярной точки зрения в вопросе о соотношении собственных и заемных средств в структуре компании нет, поскольку на нее влияют много факторов (размеры предприятия, оборачиваемость средств, конкретная рыночная конъюнктура и т.д.). Тем не менее, большинство экспертов, просчитывающих конкретные эмпирические данные, полагают, что структура капитала максимизирующая стоимость компании, существует для каждой фирмы, но она существенно меняется с течением времени, поскольку меняются направления производственной деятельности и предпочтения инвесторов. Зависимость между стоимостью компании и величиной заемного капитала имеет относительно линейный характер, поэтому отклонения от оптимума могут не оказывать существенного материального влияния на стоимость стабильно работающей фирмы в долговременном периоде. После 30 лет поиска универсальной формулы оптимальной структуры капитала компании Стюарт Майерс, пришел к выводу, что она существует для каждой компании своя или не существует вообще [7, 389]. Однако, по нашему мнению, отсутствие такой универсальной формулы, не отменяет возможности нахождения оптимума эмпирическим путем для каждой компании в отдельности и в определенных условиях. Литература 1. Благих И.А., Кобицкий Д.А. Роль предпринимательства в процессах модернизации российской экономики // Проблемы современной экономики. — 2011. — ¹ 2. — С.283–287. 2. Клюева, Е.Ю. Занимать — не отдавать: механизм принятия решений в области структуры капитала предприятия // Российское предпринимательство. — 2011. — ¹ 7. — С.154–159. 3. Ковалев В.В. Финансовый менеджмент: теория и практика. — 2-е изд., перераб. и доп. — М.: Проспект, 2011. 4. Петров А. Управление активами и создание стоимости компании. — М: Юрайт, 2011. 5. Подолякин В.И. Основы экономики организации: стоимость и структура капитала. М.: ИНФРА-М, 2009. 6. Пятов М.Л., Смирнова И.А., Генералова Н.В. МСФО и их роль в экономической жизни общества // Бухгалтерский учет. — 2007. — ¹ 7. — С. 98–102. 7. Ричард Брейл, Стюарт Майерс. Принципы корпоративных финансов. 2-е изд. — М.: 2008. 8. Рудык Н.Б. Структура капитала корпораций. Теория и практика // Современные финансы и корпоративное управление. — 2011. — ¹ 3. — С. 132–136. 9. Савиных В.Н.. Математическое моделирование производственного и финансового менеджмента. — СПб.: Art-Xpress, 2010. 10. Савчук В.П. Финансовый менеджмент. — СПб.: Питер, 2008. Стоит особо обратить внимание на понятие «стоимость капитала», которое с позиции количественной меры обычно понимается как процентная ставка и отличается от понятия «оценка» или «ценность капитала». Термин «ценность капитала» используется, если речь идет о денежных (стоимостных) величинах. 2 Под «сигнальным эффектом» понимается отсутствие эффекта негативного влияния информации о новой эмиссии. 1 126